Банковский сектор России: проблемы и перспективы в условиях новых вызовов

Помулев А.А.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 90 | Цитирований: 35

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 3 (Июль-сентябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44267986

Цитирований: 35 по состоянию на 07.12.2023

Аннотация:

В статье проанализировано текущее состояние, проблемы и перспективы банковского сектора в условиях пандемии.

Рассмотрены основные итоги деятельности банковского сектора за первое полугодие 2020 года, прогнозы относительно итогов деятельности крупнейших банков страны. Автором сделано заключение о том, что состояние сектора нельзя было назвать удовлетворительным и до пандемии.

Ситуация с COVID-19 только ухудшило ситуацию и обострило проблемы в экономике. Повышение доли наличных средств в экономике неизбежно приведет к повышению уровня теневых операций, что отразится на качестве активов банковской системы. Активы банковской системы в России работают не эффективно, что подтверждено корреляционно-регрессионным анализом взаимосвязи динамики объемов кредитования с ВВП страны.

Рассмотрены причины сложившейся ситуации в банковском секторе, предложены варианты решения проблем.

Ключевые слова: коммерческий банк, эффективность банковского сектора, COVID-19, теневая экономика

JEL-классификация: G21, O17, O11

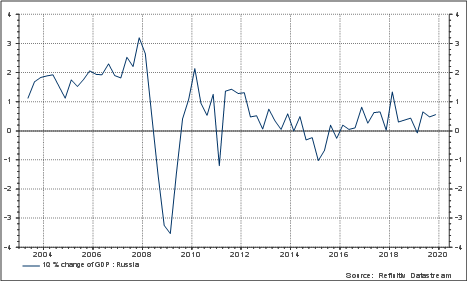

К сожалению, COVID-19 появился, когда мировая и российская экономики уже демонстрировали признаки замедления.

Рисунок 1. Динамика ВВП России с 2004 года

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Снижение деловой активности вследствие ограничений, которые были введены из-за COVID-19, привело к снижению во втором квартале ВВП страны на 8,5% [8]. Пандемия как катализатор продемонстрировала слабые места экономики и финансовой системы. Усиление фискальной нагрузки государства дополнительно спровоцирует уход бизнеса в теневой сектор экономики.

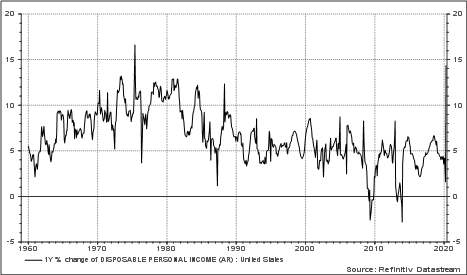

Рост реальных располагаемых доходов населения замедлился (рис. 2).

Рисунок 2. Динамика РРД США с 1960 года

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Рисунок 3. Динамика РРД России с 1996 года

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Домохозяйства и предприятия стали выводить деньги в наличные, что приведет к росту теневых операций, снижению прозрачности финансовых операций, а для кредитных организаций возникнут сложности для объективной оценки рисков при финансировании. Так, по данным лаборатории «СберДанные», в апреле – июне 2020 около 8% выручки компаний оказалось не раскрыто [3].

Состояние банковского сектора в России и до пандемии нельзя было назвать удовлетворительным.

Банки и фирмы на рынках капитала по всему миру мобилизуют и предпринимают шаги, чтобы минимизировать влияние COVID-19 на повседневную деятельность.

Внедряются новые удаленные форматы работы для многих категорий сотрудников.

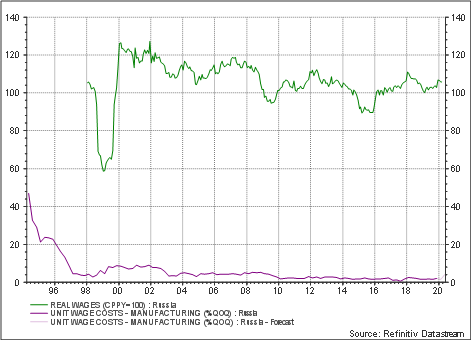

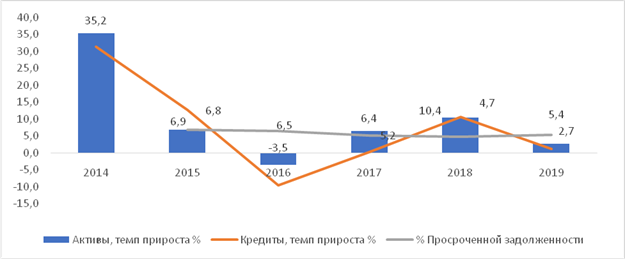

В 2019 году существенно замедлились темпы прироста активов и объемы кредитования до 2,7% и 1,2% в год соответственно (рис. 4).

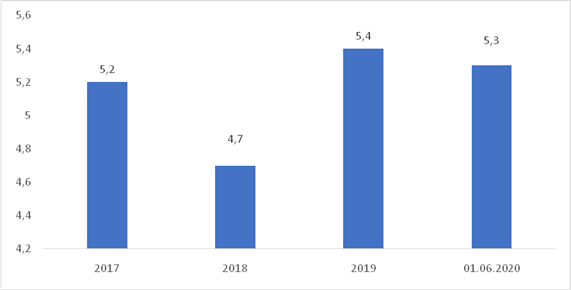

Рисунок 4. Годовая динамика активов, кредитов и просроченной задолженности банков

Источник: составлено автором по данным Центрального Банка [5].

Уровень просроченной задолженности корпоративного портфеля (Non Performing Loan PL90+) в 2019 увеличился по сравнению с прошлым годом на 0,7% и составлял 5,4% (рис. 4).

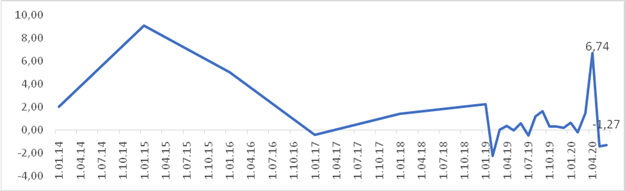

Рисунок 5. Темп прироста активов банковского сектора (% за месяц)

Источник: составлено автором по данным Центрального Банка [5].

В мае – июне 2020 года темп прироста активов сократился на 2,65% (рис. 5)

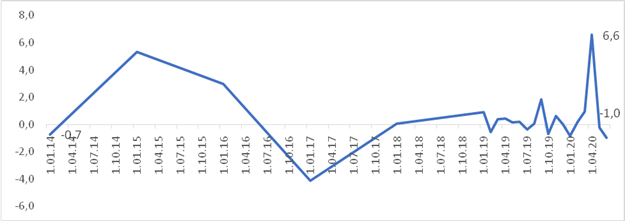

Рисунок 6. Темп прироста кредитов, предоставленных нефинансовым организациям

Источник: составлено автором по данным Центрального Банка [5].

В мае – июне 2020 года темп прироста кредитов предприятиям сократился на 1,2 % (рис. 6).

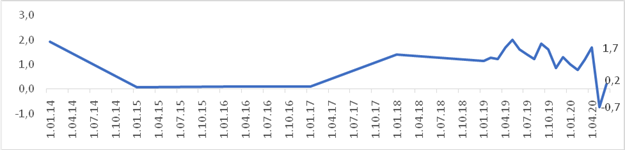

Рисунок 7. Темп прироста кредитов, предоставленных физическим лицам

Источник: составлено автором по данным Центрального Банка [5].

В мае – июне 2020 года темп прироста кредитов физическим лицам сократился на 0,5 % (рис. 7).

Короткие и необеспеченные кредиты оказались самыми уязвимыми кредитными продуктами в условиях пандемии и самоограничений.

Розничные портфели банков, специализировавшихся на них, сократились больше всех.

При этом крупные госбанки показали рост кредитного портфеля, в том числе во многом благодаря стабильному росту в начале года и выдаче льготной ипотеки.

Рисунок 8. Процент просроченной задолженности банковского сектора

Источник: составлено автором по данным Центрального Банка [5].

Просроченная задолженность увеличилась несущественно по причине массовой реструктуризации кредитов заемщиков (рис. 8). Высокая вероятность роста показателя в конце года.

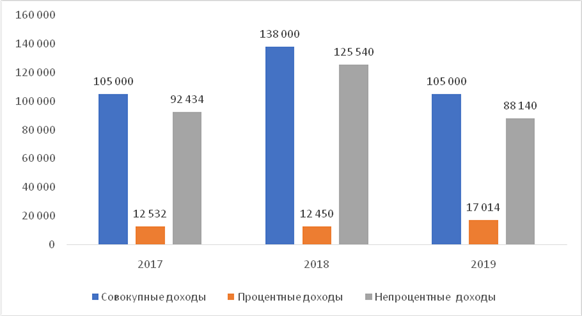

В 2019 году снизился показатель совокупных доходов банковского сектора в сравнении с аналогичным периодом прошлого года на 23%.

В структуре доходов по-прежнему большую долю занимают непроцентные доходы (84% в 2019 году) (рис. 9).

Среди причин снижения показателей эффективности деятельности следует отметить обострение конкуренции со стороны финтех-компаний, ужесточение требований регулятора, ухудшение экономической ситуации.

Рисунок 9. Финансовые итоги банковского сектора

Источник: составлено автором по данным Центрального Банка [5].

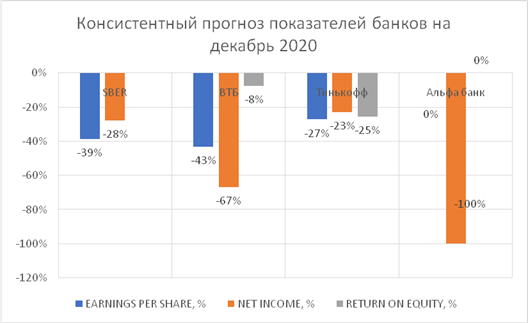

В связи с эпидемиологическими факторами результаты 2020 года будут объективно хуже, с учетом необходимости формирования резервов на возможные потери по ссудам (рис. 10).

Рисунок 10. Прогнозные финансовые итоги в ключевых банках России [10].

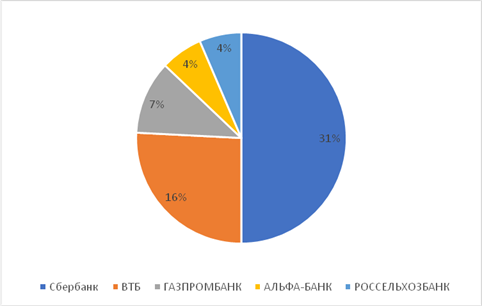

По данным официальной статистики ЦБ, 58% банковских активов принадлежат государству (общая величина активов – 94,8 трлн руб.).

Из топ-5 банков по величине активов лишь «Альфа-банк» – коммерческий банк (рис. 11).

Рисунок 11. Концентрация активов банковского сектора

Источник: составлено автором по данным Центрального Банка [5].

Куда идут деньги банковского сектора?

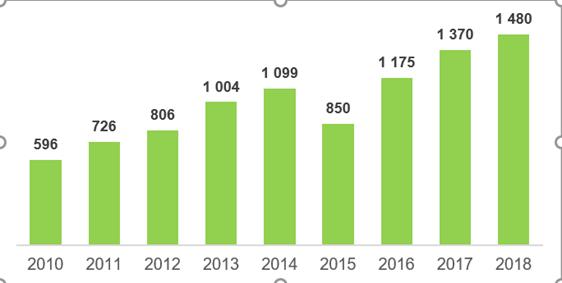

Банковская система с активами в 94,8 трлн руб. инвестирует в основной капитал организаций только 1 480 млрд руб. (рис. 12).

Рисунок 12. Инвестиции в основной капитал, профинансированные за счет кредитных средств в России (млрд рублей)

Источник: [1] (Belous, 2019).

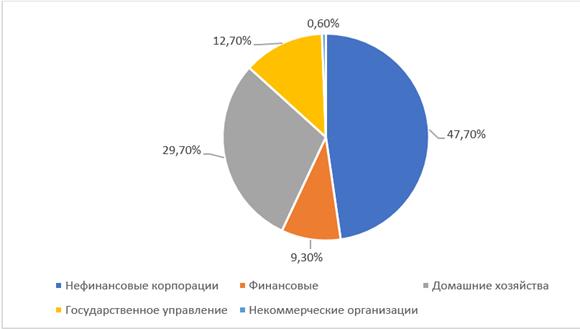

В структуре инвестиционных ресурсов по институциональным секторам ключевыми инвесторами выступают нефинансовые корпорации (47,7%). На финансовые организации приходится только 9,3% (рис. 13).

Рисунок 13. Структура инвестиционных ресурсов по институциональным секторам

Источник: [4] (Masakova, 2019).

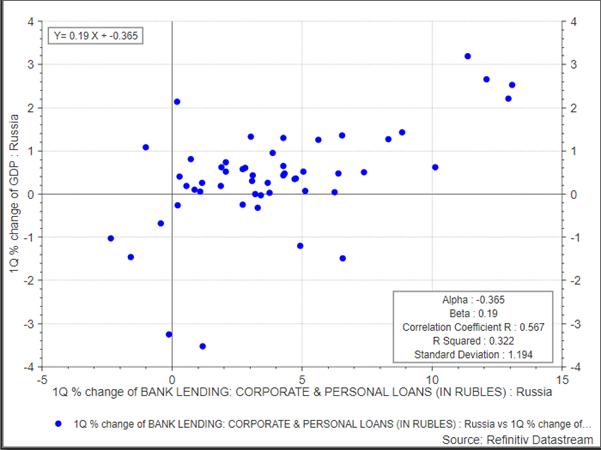

Финансовые активы банковского сектора неэффективно работают на рост экономики страны. Данный вывод был подтвержден корреляционно-регрессионным анализом двух переменных: объемом корпоративных и частных займов, выданных банковским сектором, и объемом валового внутреннего продукта. Ретроспективная выборка сформирована с 2003 года.

Таким образом, в России коэффициент корреляции между переменными составляет 0,56 (рис. 14). По шкале Чеддока такую силу связи можно описать как умеренную. Однако в других странах, например в США (0,98), Китае (0,9), взаимосвязь переменных определяется как весьма высокая.

Рисунок 14. Взаимосвязь динамики объемов кредитования и ВВП России

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Среди причин низкой эффективности кредитования реального сектора экономики страны стоит отметить следующие:

• жесткое регулирование со стороны ЦБ;

• снижение эффективности взаимодействия банковских и небанковских институтов на финансовом рынке;

• высокий уровень системных рисков;

• низкий уровень развития долгосрочных инструментов финансирования;

• высокий уровень спекулятивных операций;

• недостаток длинных источников фондирования у финансовых организаций;

• неэффективные бизнес-модели банков;

• теневая экономическая деятельность на всех уровнях экономической системы [2] (Burov, 2019).

Основные мероприятия, которые необходимо осуществлять для решения обозначенных проблем на уровне государства и профессионального сообщества:

• обеспечить гибкое регулирование со стороны ЦБ;

• повысить эффективность взаимодействия банковских и небанковских институтов на финансовом рынке;

• снизить системные рисков на институциональном уровне;

• обеспечить стимулирование банков на формирование долгосрочных источников фондирования;

• развить инструменты проектного финансирования;

• повысить эффективность бизнес-моделей банков за счет современных технологий [7] (Pomulev, 2020);

• обеспечить управление операционными рисками [6] (Pomulev, 2019);

• обеспечить эффективное управление качеством кредитного портфеля в т.ч. за счет проактивной диагностики кредитного портфеля [9] (Pomulev, Kalmykov, 2020).

В условиях снижения маржинальности и нестабильности банкам необходимо искать способы трансформации своей бизнес-модели, снижения всех неоперационных расходов и фокусировки на выявлении потенциально проблемных активов, чтобы не допустить снижения качества кредитного портфеля.

Источники:

2. Буров В.Ю. Опыт Российской Федерации по противодействию оттоку капитала за рубеж и легализации доходов, полученных преступным путем // Теневая экономика. – 2019. – Том 3. – № 3. – С. 153-164. – doi: 10.18334/tek.3.3.41329

3. Кошкина Юлия. Спрос на наличные вернулся к докризисным значениям. Электронный доступ: https://www.rbc.ru/finances/04/08/2020/5f27fc099a7947b2ce2f6436, https://www.rbc.ru/finances/30/07/2020/5f22ae579a7947541eb45d2e. Дата обращения 27.08.2020

4. Масакова И.Д. Инвестиции в России. 2019: Стат.сб. – М.: Росстат, 2019. – 228 с. [Электронный ресурс]. – Режим доступа: https://www.gks.ru/storage/mediabank/Invest_2019.pdf

5. Обзор банковского сектора Российской Федерации. Статистические показатели / Центральный банк Российской Федерации – 2020. - №213. Электронный доступ: https://cbr.ru/statistics/bank_sector/review/

6. Помулев А.А. Методологические аспекты управления операционным риском при кредитовании корпоративных заемщиков / А.А. Помулев // Теневая экономика. – 2019. – Т.3 №1. – С. 67-79

7. Помулев А.А. Проблемные аспекты внедрения современных технологий в коммерческом банке / А.А. Помулев // Российский экономический интернет-журнал. – 2020. – №2. – С. 46

8. Федеральная служба государственной статистики. Электронный доступ: https://rosstat.gov.ru/folder/313/document/95385. Дата обращения: 03.09.2020

9. Pomulev A.A. Methodological aspects of credit portfolio management in financing innovative projects / A. A. Pomulev, V.V. Kalmykov // Lecture Notes in Networks and Systems. – Springer. – Volume 139. – 2020. – Pages 372-383. DOI: 10.1007/978-3-030-53277-2_45

10. Thomson Reuters Eikon: Programing product for data analysis - Refinitiv DataStream. URL: https://amers2.login.cp.thomsonreuters.net/auth/cdcservlet?theme=charcoal&goto=https%3A%2F%2Famers2.apps.cp.thomsonreuters.com%3A443%2Fweb%2FApps%2FEquities%2F&RequestID=113949030&MajorVersion=1&MinorVersion=0&ProviderID=https%3A%2F%2Famers2.proxy.cp.thomsonreuters.com%3A443%2Famagent&IssueInstant=2020-06-19T08%3A40%3A45Z#/GEQ03?s=GEQ03%2BAP%2B7Z. Accessed: 17.08.2020.

Страница обновлена: 07.03.2026 в 00:10:45

Download PDF | Downloads: 90 | Citations: 35

Banking sector of Russia: problems and prospects in the face of new challenges

Pomulev A.A.Journal paper

Shadow Economy

Volume 4, Number 3 (July-september 2020)

Abstract:

The author of the article analyzes the current state, problems and prospects of the banking sector in a pandemic.

The main results of the banking sector activities for the first half of 2020 and forecasts regarding the results of the largest banks in the country are considered. The author concludes that the state of the sector could not be called satisfactory even before the pandemic.

COVID-19 has only worsened the situation and exacerbated the problems in the economy. An increase in the share of cash in the economy will inevitably lead to an increase in the level of shadow operations, which will affect the quality of banking system assets. Assets of the banking system in Russia do not work efficiently for the country's economy, which is confirmed by the correlation and regression analysis of correlation between the dynamics of loans and the country's GDP.

The reasons for the current situation in the banking sector are considered; and solutions to problems are proposed.

Keywords: commercial bank, banking sector efficiency, COVID-19, shadow economy

JEL-classification: G21, O17, O11

References:

Burov V.Yu. (2019). Opyt Rossiyskoy Federatsii po protivodeystviyu ottoku kapitala za rubezh i legalizatsii dokhodov, poluchennyh prestupnym putem [The experience of the russian federation in countering the outflow of capital abroad and the legalization of proceeds from crime]. Shadow Economy. 3 (3). 153-164. (in Russian). doi: 10.18334/tek.3.3.41329.

Masakova I.D. (2019). Investitsii v Rossii. 2019 [Investment in Russia. 2019] M.: Rosstat. (in Russian).

Pomulev A.A. (2019). Metodologicheskie aspekty upravleniya operatsionnym riskom pri kreditovanii korporativnyh zaemshchikov [Methodological aspects of operational risk management in lending to corporate borrowers]. Shadow Economy. 3 (1). 67-79. (in Russian). doi: 10.18334/tek.3.1.39952.

Pomulev A.A. (2020). Problemnye aspekty vnedreniya sovremennyh tekhnologiy v kommercheskom banke [Problematic aspects of the introduction of modern technologies in a commercial bank]. Russian economic online journal. (2). 46. (in Russian).

Pomulev A.A., Kalmykov V.V. (2020). Methodological aspects of credit portfolio management in financing innovative projects Springer. 139 372-383. doi: 10.1007/978-3-030-53277-2_45.

Programing product for data analysis - Refinitiv DataStreamThomson Reuters Eikon. Retrieved August 17, 2020, from https://amers2.login.cp.thomsonreuters.net