Предпосылки расширения зеленого финансирования и ESG-практики в российском банковском секторе

Дудин М.Н.1, Шкодинский С.В.1,2, Кушнир А.М.1,3

1 Институт проблем рынка Российской академии наук, Россия, Москва

2 Федеральное государственное бюджетное учреждение «Научно-исследовательский финансовый институт» Министерства финансов Российской Федерации, Россия, Москва

3 Российский государственный университет им. А.Н. Косыгина (Технологии. Дизайн. Искусство), Россия, Москва

Скачать PDF | Загрузок: 67 | Цитирований: 4

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Апрель 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48399298

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

Актуальность темы исследования обусловлена включением в стратегическую повестку большинства банков элементов ESG-методологии ответственного корпоративного поведения. Цель статьи – комплексное исследование предпосылок расширения зеленого финансирования и ESG-практики в российском банковском секторе. Методология исследования базируется на сочетании системного и комплексного подходов, а также применении таких методов, как анализ, синтез, сравнение, обобщение. В ходе исследования авторами обобщены различные подходы к понятию «зеленые финансы» в отечественном и зарубежном научном и деловом обороте; представлена компаративная характеристика формирования и реализации ESG-стратегии зеленых финансов в банках РФ и мира; систематизированы данные по состоянию мирового и российского рынка зеленого финансирования; раскрыты основные параметры реализации ESG-стратегий российскими банками; предложены перспективные решения проблем развития рынка банковского зеленого финансирования с учетом лучших практик и мирового опыта

Ключевые слова: ESG-стратегии, зеленые финансы, банковская сфера

Финансирование:

статья подготовлена в рамках государственного задания ИПР РАН, тема НИР «Институциональная трансформация экономической безопасности при решении социально-экономических проблем устойчивого развития национального хозяйства России»

JEL-классификация: F64, O44, Q53, Q57

Введение

История вовлечения банков в решение вопросов устойчивого развития носит, с одной стороны, короткий по меркам экономической истории, а с другой – яркий и неоднозначный характер. Это объясняется стратегической целью функционирования банковского института – обеспечение стабильного оборота финансовых ресурсов в социально-экономической системе и наращивание финансового капитала. Именно последний компонент обусловил интерес рынка и государственных регуляторов к возможности привлечения капитала банков к финансированию так называемых зеленых проектов, направленных на решение локальных или глобальных экологических проблем человечества.

Сегодня в стратегической повестке все большего числа банков можно найти различные элементы ESG-методологии ответственного корпоративного поведения, реализуемого как в форме соответствующей социальной политики (ориентация на персонал банка и его клиентов) и портфеля зеленых инвестиций – группы проектов, носящих преимущественно социально ориентированный или инфраструктурный характер. Этим и обусловлена актуальность темы настоящей статьи.

Цель статьи – комплексное исследование предпосылок расширения зеленого финансирования и ESG-практик в российском банковском секторе. Основные исследовательские задачи: обобщение научного и практического интереса к ESG-инструментам развития банковского бизнеса; проведение количественного анализа объемов и структуры зеленого финансирования и качественного анализа применяемых инструментов в отношении внутренних и внешних целевых групп; обобщение ключевых проблем реализации банками ESG-стратегий и обоснование предложений по их разрешению на среднесрочном временном горизонте.

Методология исследования базируется на сочетании системного и комплексного подходов, а также применении таких методов, как анализ, синтез, сравнение, обобщение и статистическая обработка информации.

Обзор литературы и исследований

Генезис вопроса развития практик ESG-финансирования социально значимых и экологических проектов восходит к концу XX века, когда глобальные экологические проблемы человечества вошли в повестку устойчивого развития. Так, первое упоминание термина «зеленые финансы» восходит к докладу английских экономистов Д. Пирса, Э. Барбьера и Э. Маркандии в 1989 г., в котором были озвучены концептуальные основы новой модели устройства социально-экономических взаимодействий человека, бизнеса и природы, базирующейся на ответственном поведении всех участников и, прежде всего, бизнеса [10].

Дальнейшее развитие концепции «зеленых финансов» приобрело дуализм: представители научно-исследовательских кругов сконцентрировались на изучении вопросов оценки влияния ответственного поведения бизнеса на устойчивое развитие рынков его присутствия и экономики страны в целом; представители бизнеса и государственных регуляторов – на применении концепции «зеленых финансов» для приобретения рыночной власти и лоббирования собственных интересов [4–6, 9] (Vostrikova, Meshkova, 2020; Emelyanova, Svadkovskiy, 2020; Bukhari, Hashim, Amran, 2020; Bătae, Dragomir, Feleagă, 2020). В подкрепление аргумента о дуализме понимания сущности зеленых финансов рассмотрим основные мнения ученых и специалистов-практиков в части определения указанного понятия (табл. 1).

Таблица 1

Определение понятия «зеленые финансы» в отечественном и зарубежном научном и деловом обороте

|

Автор (-ы), документ

|

Определение понятия

| |

|

I. Деловой оборот

| ||

|

1.

Программы действий по охране окружающей среды для Центральной и Восточной

Европы (СРГ ПДООС) ОЭСР

|

Механизм организации финансового рынка с

выделением в его составе сегмента инструментов инвестирования в экологические

проекты и программы устойчивого

развития [11]

| |

|

2. Рабочая группа по изучению процессов

«зеленого» финансирования (G20 Green Finance Study Group)

|

Зеленое финансирование – особая

разновидность финансовых отношений, при котором коммерческие организации

участвуют в финансировании социально- и экологически значимых проектов и программ [12]

| |

|

3. Экспертная комиссия Всемирного банка

|

Группа финансовых отношений, при котором

частные и государственные компании инвестируют в проекты снижения влияния от

своей экономической

деятельности на общество и окружающую среду (климат) [13]

| |

|

4. Программа ООН по окружающей

среде (UNEP)

|

Зеленые инвестиции – финансовые продукты

и сервисы, направленные на ресурсное обеспечение проектов и программ для

решения актуальных социальных и экологических проблем [14]

| |

|

5. Постановление Комиссии ЕС «О

создании основ содействия устойчивым инвестициям и внесении изменений в

законодательство»

|

Зеленое финансирование – разновидность

финансирования проектов и программ, которая учитывает долгосрочные

экологические и социальные

эффекты для расширенного круга стейкхолдеров [15]

| |

|

6. Экспертный совет

по рынку долгосрочных инвестиций при Банке России |

Вложения в экологически чистые и

ресурсосберегающие технологии

[16]

| |

|

II. Научный оборот

| ||

|

1. Л.П. Харченко [1, с. 418] (Kharchenko, 2021, р. 418)

|

Зеленое финансирование – механизм

усиления рыночного влияния бизнеса через вложение капитала в проекты,

направленные на решение актуальных экологических проблем

| |

|

2. А.В. Долганов, Н.А. Долганов [2, с. 316] (Dolganov, Dolganova, 2021, р. 316)

|

Зеленые инвестиции – форма

финансирования проектов и программ коммерческими организациями для получения

новых конкурентных преимуществ

| |

|

3. В.Д. Смирнов [3, с. 88–89] (Smirnov, 2021, р. 88–89)

|

Новая ступень эволюции устройства

финансовых отношений, при котором бизнес осознанно подходит к вопросу

компенсации собственного влияния на окружающую среду и общество

| |

|

4. А. Колтон и др. [7] (Coleton, Font

Brucar, Gutierrez, Le Tennier, Moor, 2020)

|

Продукты и процессы, направленные на

экологизацию поведения бизнеса и поощрения корпоративной ответственности

перед стейкхолдерами

| |

|

5. А. Буаллай [8, с. 434] (Buallay, 2020, р.

434)

|

Зеленые инвестиции – группа инструментов

для реализации проектов, соответствующих требованиям корпоративной и

социальной ответственности, для решения острых экологических проблем

| |

Как следует из приведенных в таблице 1 основных точек зрения, в законодательной группе зеленые финансы определяются как механизм компенсации влияния деловой активности бизнеса на окружающую среду и общество. В научной группе понятие раскрывается как участие любого бизнеса, независимо от размера и вида деятельности, в решении актуальных экологических и социальных проблем.

Результаты

Основываясь на установленных различиях в трактовке понятия «зеленые финансы», был проведен компаративный анализ мотивации, целей, механизма и форм их реализации в банковской сфере в виде ESG-стратегии в РФ и за рубежом (табл. 2).

Таблица 2

Компаративная характеристика формирования и реализации ESG-стратегии зеленых финансов в банках РФ и мира

|

Критерии сравнения

|

Российские банки

|

Иностранные банки

|

|

1. Источники

мотивации к реализации ESG-стратегии зеленых финансов

|

- административное давление

государственных регуляторов на экологизацию «грязных отраслей»;

- дефицит государственного бюджета в части финансировании природоохранных мероприятий; - наличие налоговых преференций для зеленых проектов; - необходимость соблюдения международных норм в части снижения влияния на изменение климата [17] |

- выделение нового сегмента финансового

рынка для котировки акций бизнеса ESG-рэнкинга (США);

- дефицит долгосрочного капитала для финансирования инфраструктурных и экологических проектов (США, ЕС); - привлечение гражданским обществом внимания к проблемам экологии (ЕС); - ужесточение экологических стандартов международной торговли (Великобритания, ЕС); - необходимость соблюдения международных норм и конвенций, давление санкций (Китай) |

|

2.

Механизм реализации ESG-стратегии банков

|

Российские банки преимущественно

участвуют в зеленых проектах в рамках государственных программ через

предоставление долгосрочных кредитов, реже – выкупа зеленых облигаций под

гарантию Правительства или иное обеспечение. Особое место в этих процессах занимает

ВЭБ.РФ [18]

|

- зеленое финансирование происходит в

рамках отраслевых финансово-промышленных групп или эмиссии экологических

облигаций с открытым правом покупки (США, Великобритания);

- зеленое финансирование распределяется государственным регулятором среди доверенных государственных банков или созданных фондов под управлением частных банков (ЕС); - зеленое финансирование выделяется единым банковским институтом устойчивого развития на конкурсной основе (Народный банк Китая) [19] |

|

3.

Бизнес-модели ESG-финансирования

|

Банки в основном применяют инструменты

традиционного заемного финансирования инвестиций:

- MBI (Management-Buy-In – покупка доли в компании в обмен на заемный капитал), - MBO (Management-Buy-Out – финансирование проекта с последующей продажей доли в компании/проекте); - LBO (Leveraged Buy-Out) – выкуп по окончанию финансирования прав на управление проектом и (или) бизнесом; Реже: - проектное финансирование; -мезонинное финансирование [20] |

В мировой практике в настоящее время

наиболее распространенными бизнес-моделями ESG-финансирования

считаются:

- ограниченные партнерства (Limited Partners) – банки создают специальные целевые ESG-фонды под собственным управлением (США, Великобритания); - генеральное партнерство (General Partners) – банки создают по поручению государственного регулятора специальный целевой фонд ESG-финансирования, который находится в ведении куратора проекта (ЕС); - биржевая модель (stock-exchange) – на фондовом рынке создается специальный сегмент для котировки «зеленых» ценных бумаг (США, Великобритания, ЕС); - портфельная модель (portfolio model) – банк или консорциум банков создает независимый фонд коллективных ESG-инвестиций, формирующихся за счет взносов от бизнеса, и управляющийся советом управляющих партнеров (США, Китай) |

|

4.

Цели осуществления ESG-финан-сирования

|

- финансовое обеспечение государственных

экологических проектов и программ устойчивого развития;

- наращивание кредитного портфеля за счет высококлассных кредитов и облигаций; - повышение инвестиционного рейтинга банков в международных рэнкингах [21–23] (Urazova, 2020; Semenova, Eremina, Skvortsova, 2020) |

- повышение конкурентных позиций банков

на международном рынке капитала (США);

- получение преференций от государственных регуляторов (Великобритания, США); - укрепление ресурсной базы банков за счет управления ESG-фондами, созданными за счет бюджета (ЕС); - получение доступа к финансированию государственных программ устойчивого развития (Китай) |

Указанные отличия не являются исчерпывающими, но именно они несут в себе определяющее влияние на политику банков в части предоставления ESG-финансирования, а также выбора инструментов его осуществления.

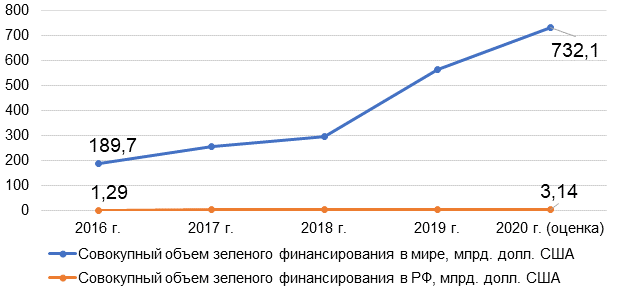

В настоящее время в РФ рынок зеленых финансов только формируется, а банки определяют собственные критерии отбора проектов и бизнесов для выдачи заемного капитала в соответствии с методологией ESG. Это создает определенные сложности для формирования статистики объема и динамики ESG-финансирования и объективного сравнения позиции России на мировом рынке зеленого финансирования (рис. 1).

Рисунок 1. Мировой и российский рынок зеленого финансирования в 2016–2020 гг. (оценка), млрд долл. США

Источник: рассчитано авторами по данным [24–27].

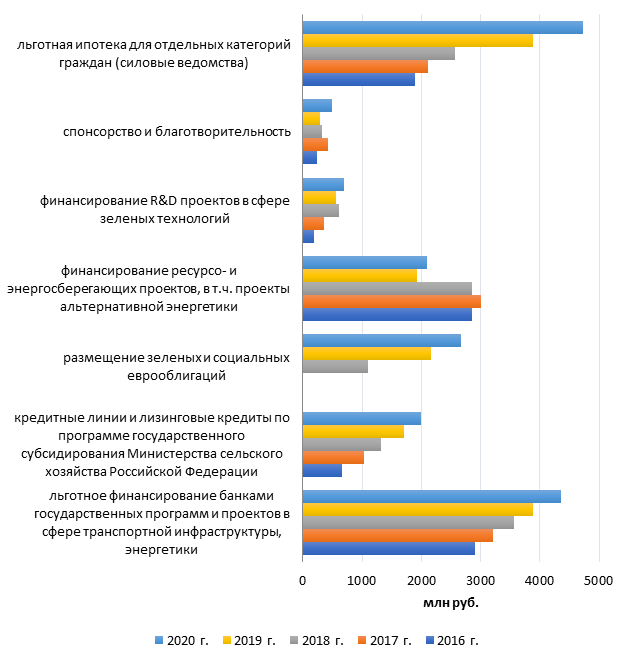

Согласно аналитическим данным РБК и консалтинговой компании Deloitte, в России в 2020 г. зеленое финансирование предоставляли 9 организаций: ГК «ВЭБ.РФ», ПАО «Сбербанк», ПАО «Банк ВТБ», ПАО «Россельхозбанк», ПАО «Газпромбанк», ПАО «Совкомбанк», ПАО Банк «Финансовая корпорация Открытие», ПАО «Росбанк», ПАО «МКБ», ПАО КБ «Центр-инвест». Ввиду распыленности информации в отчете об устойчивом развитии и отсутствии единой унифицированной формы, отражающей объем зеленого финансирования, в рамках исследования рассчитывались следующие суммы финансирования из финансовой отчетности банков:

1) льготное финансирование банками государственных программ и проектов в сфере транспортной инфраструктуры и энергетики;

2) кредитные линии и лизинговые кредиты по программе государственного субсидирования Министерства сельского хозяйства России;

3) размещение зеленых и социальных еврооблигаций;

4) финансирование ресурсо- и энергосберегающих проектов, в т.ч. проектов альтернативной энергетики (энергосервисный факторинг);

5) финансирование R&D-проектов в сфере зеленых технологий;

6) спонсорство и благотворительность.

Объем и структура ESG-финансирования указанных организаций за 2016–2020 гг. по критерию применяемых инструментов представлены на рисунке 2.

Рисунок 2. Объем и структура ESG-финансирования российских банков за 2016–2020 гг. по критерию применяемых инструментов, млн руб.

Источник: составлено авторами по данным корпоративных отчетов банков [28–36].

Как следует из приведенного графика на рисунке 2, в анализируемых банках наиболее активно применялось льготное финансирование государственных программ и проектов в сфере транспортной инфраструктуры и энергетики – на данный инструмент приходится 28,6% от всего объема зеленого финансирования, на втором месте располагается льготная ипотека для отдельных категорий граждан (силовые ведомства) – 24,2 %, на третьем месте – финансирование ресурсо- и энергосберегающих проектов, в т.ч. проекты альтернативной энергетики – 20,3%.

Исходя из сложившейся структуры инструментов, следуют выводы:

- российские банки, несмотря на принятие положений ESG-методологии финансирования, стараются нивелировать свои риски и участвуют преимущественно в проектах и программах с государственным обеспечением или гарантиями Правительства;

- среди исследуемых банков имеется достаточно явная специализация зеленого финансирования по отраслям: например, ПАО «Россельхозбанк» и ПАО КБ «Центр-инвест» закрывают вместе более 88,2% всего финансирования в АПК, ПАО «Сбербанк» – на 79,2% финансирует льготную ипотеку, ПАО «Банк ВТБ» – лидер в финансировании энергетических и инфраструктурных проектов – более 67,4%. Это свидетельствует о наличии раздела рынка ESG-финансирования среди лидеров банковской сферы и возможном наличии барьеров для других банков к крупным государственным программам и тендерам;

- среди исследуемых банков только у ПАО «Сбербанк», ПАО «Банк ВТБ» и ПАО «Россельхозбанк» имеются самостоятельные структурные подразделения управления ESG-рисками при финансировании зеленых проектов.

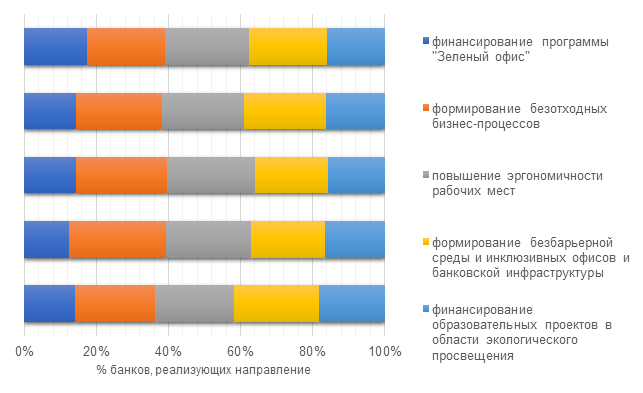

Далее рассмотрим структуру направлений реализации ESG-стратегий указанных банков за 2016–2020 гг., что позволит лучше понять приоритеты менеджмента и уровень зрелости корпоративной ответственности внутри банков (рис. 3).

Рисунок 3. Структура внутренних направлений реализации ESG-стратегии российских банков за 2016–2020 гг., в %

Источник: составлено авторами по данным корпоративных отчетов банков [28–36].

Как следует из приведенных сведений, наиболее распространенным направлением является формирование безотходных бизнес-процессов –(поддерживают 72,0% банков), что обусловлено как простотой его реализации (электронный документооборот, экономия электроэнергии, отказ от одноразовой посуды и т.п.), так и «мгновенным» экономическим эффектом; на втором месте расположилось направление, связанное с повышением эргономичности рабочих мест сотрудников – 70,4% – данное направление тесно связано с продуктивностью персонала, снижением количества ошибок, а в перспективе – со снижением профзаболеваний и, как следствие, сокращением расходов по больничным листам [1, 2, 37, 38] (Kharchenko, 2021; Dolganov, Dolganova, 2021; Ermakova, 2021; Bezgacheva, Rumyantseva, 2021).

К реальным социальным направлениям ESG-стратегии указанных банков относятся: формирование безбарьерной среды, инклюзивных офисов и банковской инфраструктуры – 65,3% и финансирование образовательных проектов в области экологического просвещения – 49,6%. Хотя и здесь следует отметить наличие коммерческого интереса: в 2020 г. 3 из исследуемых банков предлагали своим клиентам так называемый экологический депозит [39, 40], а реализация программы банковских экологически безопасных карт окупается за счет сборов за их обслуживание.

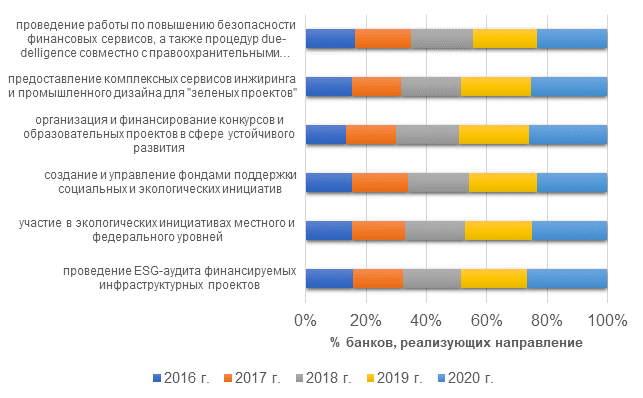

Далее рассмотрим структуру внешних направлений реализации ESG-стратегий российских банков за 2016–2020 гг., что позволит понять характер их вовлеченности в решение экологических и социальных вызовов и угроз по собственной инициативе (рис. 4).

Рисунок 4. Структура внешних направлений реализации ESG-стратегии российских банков за 2016–2020 гг., в %

Источник: составлено авторами по данным корпоративных отчетов банков [28–36].

Как следует из приведенного выше графика, в исследуемых банках наиболее распространенными являются следующие внешние направления реализации ESG-стратегии:

- участие в экологических инициативах – в среднем данным направлением занимаются 63,3% исследуемых банков, при этом следует отметить, что данное направление тесно связано с брендингом банка и его продвижением, что способствует лояльному отношению клиентов, а также привлечению новых [41] (Zhukova, Kirillova, 2021);

- организация и финансирование конкурсов и образовательных проектов в сфере устойчивого развития – данное направление реализуется в среднем в 59,5% опрошенных банков и также имеет коммерческий интерес. Кроме этого, банки получают кадровую подпитку – по итогам конкурса HR-менеджеры формируют базу данных перспективных кадров для будущего трудоустройства в банке [6, 8] (Bukhari, Hashim, Amran, 2020; Buallay, 2020);

- проведение ESG-аудита финансируемых инфраструктурных проектов – данное направление является сравнительно новым в списке направлений, но оно быстро приобрело популярность и реализуется на конец 2020 г. 50,7% опрошенных банков: при наличии системы ESG-аудита инвестиционных проектов банки могут претендовать на привлечение финансирования на более привлекательных условиях (срок, процентная ставка, особые условия) [42, 43] (Chiaramonte, Dreassi, Girardone, Piserà, 2021; Kocornik-Mina, Bastida-Vialcanet, Eguigurenhuerta, 2021).

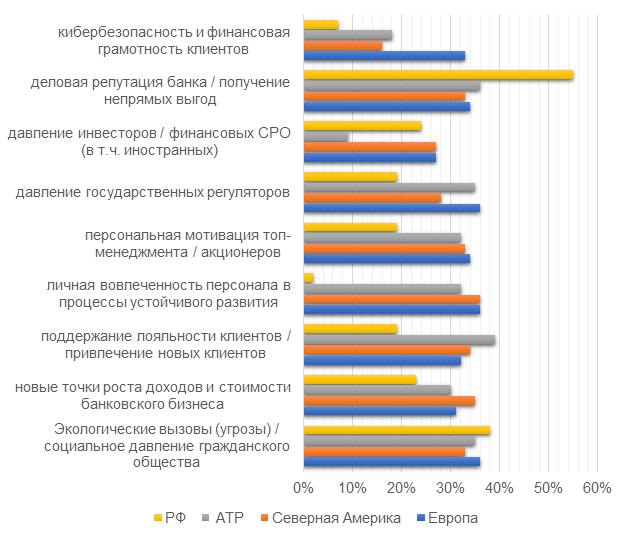

Чтобы понимать истинное положение дел в вопросе инкорпорации философии корпоративной социальной ответственности и ответственного инвестирования, следует рассмотреть целевые установки топ-менеджмента банков и их ожидания от применения ESG-методологии в будущем (рис. 5, 6). Как следует из их данных, в РФ имеются существенные отличия в мотивации топ-менеджмента банков к внедрению ESG-стратегий:

- отечественные банки лидируют в части использования ESG-принципов для формирования положительной деловой репутации и получения непрямых выгод (55,0%);

Рисунок 5. Мотивация топ-менеджмента банков к применению ESG-банкинга в 2020 г., в %

Источник: составлено авторами по данным корпоративных отчетов банков [28–36].

- вышеотмеченное положение коррелирует с позицией о давлении инвесторов и финансовых СРО (в т.ч. зарубежных) – 24,0% – данный факт свидетельствует о том, что российские банки всерьез рассматривают стратегию «зеленого финансирования» как инструмент нивелирования возможных санкций и ограничений работы на иностранных финансовых рынках;

- российские банки выступают аутсайдерами позиции «личная вовлеченность персонала в процессы устойчивого развития» – 2%. Это свидетельствует о том, что экологически ответственное мышление персонала только формируется, а в настоящее время превалирует административный механизм фасилитации ESG-стратегий;

- важным аспектом является и тот факт, что российские банки пока что мало представляют финансовый потенциал ESG-стратегии в формировании новых точек получения доходов (23,0%), тогда в Европе и Америке данный показатель составляет 31,0% и 35,0% соответственно, т.е. клиенты осознанно предпочитают «экологичные» банковские продукты.

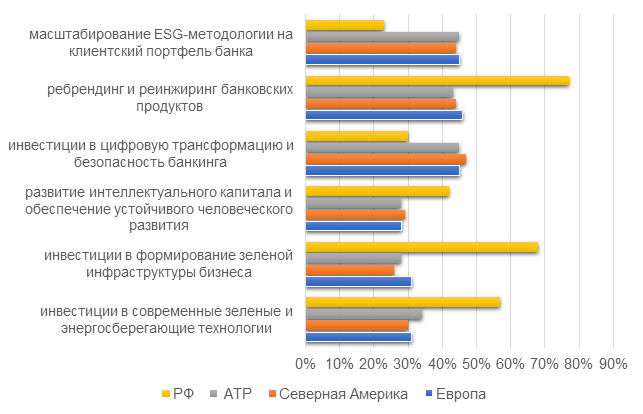

Далее представлены ожидаемые перспективные эффекты от реализации ESG-стратегии в банковской сфере в РФ и мире (рис. 6).

Рисунок 6. Перспективные эффекты от реализации ESG-стратегии в банковской сфере в РФ и мире, в %

Источник: рассчитано авторами по данным [24–27].

Как следует из приведенного графика, в РФ менеджмент банков делает основную ставку на инвестиции в современные зеленые и энергосберегающие технологии – 57,0%, в формирование зеленой инфраструктуры бизнеса – 68,0% от числа исследуемых банков, а также ребрендинг и реинжиниринг банковских продуктов – 77,0%, т.е. все направления имеют ярко выраженную коммерческую основу.

В мировой практике банковская сфера ориентируется на системное участие в процессах устойчивого развития через масштабирование ESG-методологии на клиентский портфель банка, т.е. банк по факту планирует стать дополнительным финансовым регулятором и фильтром на пути к реализации «токсичных проектов», что с учетом ужесточения экологических нормативов станет препятствием для «безответственных бизнесов». Для российских банков позиционирование себя как фильтра для неэкологичных проектов пока выглядит преждевременно: о такой готовности в будущем заявило только 23,0%.

Исходя из результатов настоящего исследования, была подготовлена сводная таблица, в которой обобщены проблемные аспекты развития рынка зеленого финансирования и возможные решения с учетом лучших практик и мирового опыта (табл. 3).

Таблица 3

Проблемы развития рынка банковского зеленого финансирования в РФ и возможные решения с учетом лучших практик и мирового опыта

|

Проблема /препятствие развития ESG-банкинга

|

Характеристика проблемы /

препятствия

|

Перспективное решение проблемы /

препятствия

|

|

1. Ограниченность

рынка зеленого финансирования суперкрупными банками

|

Рынок ESG-банкинга носит

признаки олигополии и отраслевого распределения среди Топ-10 крупных банков,

что формирует барьеры для доступа более мелким банкам к предложению своих

банковских продуктов

|

Возможно ввести поправку при

формировании рэнкингов ESG-банков, что должно приводить к

временному запрету на их участие в государственных программах и проектах, или

напротив, повышению налоговой нагрузки как компенсации за попытку

монополизации

|

|

2.

Точечные инициативы государственных корпораций по ESG-финансированию субъектов

МСП

|

За период с 2015 по 2020 гг. участники

Национальной гарантийной системы (НГС) предоставили поддержку более 34 тыс.

субъектов МСП и организаций инфраструктуры на сумму 658,4 млрд руб., что

составляет 1,0% от среднегодового числа МСП [44]

|

Следует изучить механизмы коллективного

финансирования бизнеса местными банками, которые знают особенности субъектов

МСП и их деловую историю. В качестве профессиональных материалов следует

обратить внимание на антикризисный план для МСП во Франции [45], пакет

антикризисного микрофинансирования субъектов МСП в Испании [46]. Такие решения

позволят популяризировать идею ESG-финансирования

|

|

3. Опасения банков в части

проведения ESG-аудита

финансируемых проектов

|

Российские банки практически не

применяют механизмы ESG-аудита проектов ввиду опасения ухода

клиентов и отсутствия прозрачной нормативно-правовой основы применения

ограничений к «токсичным проектам»: менее 20,0% банков планируют внедрение

практики ESG-аудита в

течение следующих 3-х лет [47, 48]

|

ЦБ РФ совместно с Ассоциацией российских

банков (далее – АРБ) рекомендуется подготовить профессиональный справочник

проведения ESG-аудита

финансируемых проектов и критерии отказа, что позволит снизить риски

возникновения судебных прецедентов о расследовании отказов в выдаче

финансирования коммерчески эффективным проектам

|

|

4.

Низкая мотивация банков к применению экономических инструментов поощрения

«зеленых проектов»

|

В настоящее время реально применяют

экономические инструменты поощрения «зеленых инфраструктурных проектов»

только в отношении мегапроектов государственных программ и реже – в отношении

инвестиционных проектов в сфере энергетики

|

ЦБ РФ совместно с АРБ рекомендуется

сформировать национальный стандарт предоставления преференций банкам,

реализующим зеленое финансирование проектов. За основу для разработки

национального стандарта рекомендуется взять материалы:

- План действий по финансированию устойчивого развития [49]; - материалы Группы технических экспертов по устойчивому финансированию при Европейской комиссии [50]; - Рабочие материалы ОЭСР по окружающей среде [51] |

|

5.

Слабость развития фондов коллективного зеленого инвестирования

|

По данным за 2020 г. в РФ

действовало 7 специальных фондов зеленого финансирования [52, 53], 4 из которых

100% созданы за счет средств банков, 2 – нефтегазовыми компаниями, 1 –

инфраструктурной компанией [54, 55], при этом их целевое назначение

ограничено стратегиями развития самих компаний / банков и не предполагает

вовлечения физических лиц

|

Рекомендуется со стороны ЦБ РФ и

отраслевых СРО внести предложение о реализации пилотных проектов по

вовлечению широкого круга стейкхолдеров в зеленое финансирование, например,

создание на базе «экологически агрессивных» бизнесов открытых паевых

инвестиционных фондов (ОПИФ), в которых могут принять участие все работники,

а в перспективе – широкая общественность, например, жители города или района.

Управление ОПИФ следует передать профессиональным участникам рынка, например,

банкам, где обслуживается бизнес, что позволит реинвестировать капитал внутри

региона и обеспечивать его финансовую устойчивость

|

Заключение

Рынок зеленого банковского финансирования в России развивается, однако тренды его развития задаются крупнейшими банками, что приводит к возникновению центростремительных течений в формировании интересов и представлений менеджмента о ESG-стратегии в банковской сфере и возникновению «невидимых» границ раздела рынка по наиболее интересным с позиции будущего финансового потенциала отраслям национальной экономики.

В качестве рекомендаций считаем целесообразным:

1. ЦБ РФ и АРБ подготовить профессиональный справочник проведения ESG-аудита финансируемых проектов и критерии отказа в выдаче финансирования для нивелирования рисков злоупотребления банковским менеджментом правами на получение налоговых преференций или иных экономических выгод от государственных регуляторов или бюджета за счет предоставления информация о финансировании «квазиэкологичных» проектов.

2. Сформировать национальный стандарт предоставления льгот и преференций банкам, реализующим зеленое финансирование проектов, который позволит унифицировать критерии признания банка, реализующего ESG-стратегию.

3. Провести системную работу по вовлечению широкого круга стейкхолдеров в зеленое финансирование, например, путем создания на базе «экологически агрессивных» бизнесов открытых паевых инвестиционных фондов, в которых могут принять участие все работники, а в перспективе – широкая общественность, например, жители города или района, при этом управление ОПИФ следует предоставить местному банку, в котором, например, обслуживается бизнес.

4. Популяризировать идеи зеленого финансирования среди субъектов МСП в сфере промышленного производства или инновационной деятельности с использованием потенциала местных банков, которые знают специфику рынка, что позволит аккумулировать капитал в конкретных регионах и реинвестировать его непосредственно в местные инициативы.

Источники:

2. Долганов А.В., Долганова Н.А. О развитии системы зеленого финансирования в Российской Федерации // Россия: тенденции и перспективы развития: Ежегодник: материалы XX Национальной научной конференции с международным участием. 2021. – c. 315-318.

3. Смирнов В.Д. Особенности управления банками ESG-рисками // Экономика. Налоги. Право. – 2021. – № 14(4). – c. 85-95. – doi: 10.26794/1999-849Х-2021-14-4-85-95.

4. Вострикова Е.О., Мешкова А.П. ESG-критерии в инвестировании: зарубежный и отечественный опыт // Финансовый журнал. – 2020. – № 4. – c. 78-85.

5. Емельянова Э.С., Свадковский В.А. Стресс-тестирование ESG-рисков в международной надзорной практике // Естественно-гуманитарные исследования. – 2020. – № 32 (6). – c. 161-169. – doi: 10.24412/2309-4788-2020-10707.

6. Bukhari S.A.A., Hashim F., Amran A. Green Banking: a road map for adoption // International Journal of Ethics and Systems. – 2020. – № 36(3). – p. 371-385.

7. Coleton A., Font Brucar, M., Gutierrez P., Le Tennier, F., Moor, C. Sustainable Finance: Market Practices // SSRN Electronic Journal. – 2020.

8. Buallay A. Sustainability reporting and firm’s performance: Comparative study between manufacturing and banking sectors // International Journal of Productivity and Performance Management. – 2020. – № 69(3). – p. 431-445.

9. Bătae O.M., Dragomir V.D., Feleagă L. Environmental, social, governance (ESG), and financial performance of European banks // Journal of Accounting and Management Information Systems. – 2020. – № 19(3).

10. Понятие и сущность зеленой экономики. [Электронный ресурс]. URL: http://greeneconomy.kg/theory/ponyatie-i-sushhnost-zelenoy-ekonomiki/ (дата обращения: 04.01.2022).

11. Государственные финансы и «зеленый» рост в странах Восточной Европы, Кавказа и Центральной Азии (2011). [Электронный ресурс]. URL: https://www.oecd.org/env/outreach/50330345.pdf (дата обращения: 04.01.2022).

12. G20 Green Finance Synthesis Report. G20 Green Finance Study Group (15.07.2016). [Электронный ресурс]. URL: http://www.g20.utoronto.ca/2016/green-finance-synthesis.pdf (дата обращения: 05.01.2022).

13. Зеленое финансирование» в России: создание возможностей для «зеленых» инвестиций (2018). [Электронный ресурс]. URL: https://documents1.worldbank.org/curated/en/699051540925687477/pdf/131516-RUSSIAN-PN-P168296-P164837-PUBLIC-Green-finance-Note.pdf (дата обращения: 05.01.2022).

14. Green financing: UN Environment Program (2015). [Электронный ресурс]. URL: https://www.unep.org/regions/asia-and-pacific/regional-initiatives/supporting-resource-efficiency/green-financing (дата обращения: 05.01.2022).

15. Regulation (EU) of the European Parliament and of the Council of 18 June 2020 on the establishment of a framework to facilitate sustainable investment, and amending Regulation // Official Journal of the European Union– 22 June 2020.

16. Диагностическая записка «Зеленые финансы: повестка дня для России»(2018). [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/51270/diagnostic_note.pdf (дата обращения: 05.01.2022).

17. «Цвет настроения зеленый»: кто из российских банков внедряет ESG-стандарты (11.02.2021). [Электронный ресурс]. URL: https://frankrg.com/36127 (дата обращения: 09.01.2022).

18. «Зеленая» ипотека и снижение углеродного следа: как банки внедряют ESG. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/green/6167ee289a7947ead51b81fd (дата обращения: 09.01.2022).

19. Ответственное инвестирование и стандарты ESG: события и тренды. [Электронный ресурс]. URL: https://mfc-moscow.com/assets/files/analytics/ESG%20MONITORING/monitoring_ESG_July_2020.pdf (дата обращения: 10.01.2022).

20. Годовой доклад-2020 «Зеленые финансы России» (14.10.2021). [Электронный ресурс]. URL: https://infragreen.ru/frontend/images/PDF/INFRAGREEN_Green_Finance_Russia_140121.pdf (дата обращения: 10.01.2022).

21. Будущее рынка устойчивого финансирования в РФ: банки формируют рынок (31.03.2021). [Электронный ресурс]. URL: https://raexpert.ru/researches/sus_dev/esg2021/ (дата обращения: 10.01.2022).

22. Уразова С.А. Банкинг, ориентированный на достижение целей устойчивого развития: мировой опыт и перспективы развития в Российской Федерации // Вестник Ростовского государственного экономического университета (РИНХ). – 2020. – № 2 (70). – c. 215-222.

23. Семенова Н.Н., Еремина О.И., Скворцова М.А. «Зеленое» финансирование в России: современное состояние и перспективы развития // Финансы: теория и практика. – 2020. – № 24(2). – c. 39-49. – doi: 10.26794/2587-5671-2020-24-2-39-49.

24. ESG-банкинг в России: аналитический отчет Deloitte (май 2021 г.). [Электронный ресурс]. URL: https://www2.deloitte.com/content/dam/Deloitte/ru/Documents/research-center/esg-banking-russia.pdf (дата обращения: 12.01.2022).

25. Инвестиционный мотор зелёной индустрии (03.06.2022). [Электронный ресурс]. URL: https://journal.open-broker.ru/research/investicionnyj-motor-zelenoj-industrii/ (дата обращения: 12.01.2022).

26. Рынок ESG инвестирования в России: настоящее и будущее. Отчет Frank RG (июль 2021). [Электронный ресурс]. URL: https://www.rshb.ru/download-file/472115/ (дата обращения: 13.01.2022).

27. Место России на рынке «зеленого» финансирования (05.10.2021). [Электронный ресурс]. URL: https://roscongress.org/materials/mesto-rossii-na-rynke-zelenogo-finansirovaniya/ (дата обращения: 13.01.2022).

28. Сбер Банк. Отчет об устойчивом развитии. [Электронный ресурс]. URL: https://www.sberbank.com/ common/img/uploaded/_new_site/com/sber-ar20/ (дата обращения: 14.01.2022).

29. Банк ВТБ. Годовой отчет и Отчет об устойчивом развитии. [Электронный ресурс]. URL: https://www.vtb.ru/akcionery-i-investory/raskrytie-informacii/godovoj-i-socialnyj-otchet/ (дата обращения: 12.01.2022).

30. Россельхозбанк. Годовой отчет. [Электронный ресурс]. URL: https://www.rshb.ru/investors/year_report/ (дата обращения: 14.01.2022).

31. Газпромбанк. Отчет об устойчивом развитии. [Электронный ресурс]. URL: https://www.gazprombank.ru/prm/esg-2020/index.html (дата обращения: 14.01.2022).

32. Совкомбанк. Устойчивое развитие: годовой отчет. [Электронный ресурс]. URL: https://sovcombank.ru/about/sustainability (дата обращения: 15.01.2022).

33. Банк «Открытие». Социальная ответственность. [Электронный ресурс]. URL: https://ir.open.ru/annual-report-2019/part-6 (дата обращения: 15.01.2022).

34. Годовой отчет ПАО «Росбанк». [Электронный ресурс]. URL: https://www.rosbank.ru/o-banke/raskrytie-informacii/otchetnost/ (дата обращения: 16.01.2022).

35. МКБ опубликовал заверенный ESG-отчет за 2020 год (11.08.2021). [Электронный ресурс]. URL: https://mkb.ru/news/48641 (дата обращения: 17.01.2022).

36. ESG-отчёт 2020. Банк Центр-Инвест. [Электронный ресурс]. URL: https://www.centrinvest.ru/files/about/ reports/byyear/ESG_2020_ru.pdf (дата обращения: 17.01.2022).

37. Ermakova E.P. Esg-banking in Russia and the European Union: Concept and problems of legal regulation // Gosudarstvo i Pravo. – 2021. – № 7. – p. 161-174.

38. Bezgacheva O.L., Rumyantseva A.Yu. Development of ESG Banking in Russia // Economics and Management. – 2021. – № 27(10). – p. 823-830.

39. 6 примеров: как российские банки становятся экологичными (21.07.2021). [Электронный ресурс]. URL: https://recyclemag.ru/article/primerov-rossiiskie-banki-stanovyatsya-ekologichnimi (дата обращения: 18.01.2022).

40. Как банки влияют на экологическую и социальную ответственность компаний (03.09.2021). [Электронный ресурс]. URL: https://www.vedomosti.ru/partner/articles/2021/09/03/884772-banki-ekologicheskuyu (дата обращения: 18.01.2022).

41. Жукова Е.В., Кириллова О.Ю. ESG-факторы и ответственное инвестирование в фокусе стратегического развития // Научные исследования и разработки. Экономика фирмы. – 2021. – № 3. – c. 4-11.

42. Chiaramonte L., Dreassi A., Girardone C., & Piserà S. Do ESG strategies enhance bank stability during financial turmoil? Evidence from Europe // European Journal of Finance. – 2021.

43. Kocornik-Mina A., Bastida-Vialcanet R., Eguigurenhuerta M. Social impact of value-based banking: Best practises and a continuity framework // Sustainability (Switzerland). – 2021. – p. 13-14.

44. Менее 1% субъектов МСП получили поддержку в рамках Национальной гарантийной системы (21.04.2021). [Электронный ресурс]. URL: https://ach.gov.ru/checks/podderzhku-v-ramkakh-natsionalnoy-garantiynoy-sistemy-poluchil-tolko-1-subektov-msp (дата обращения: 19.01.2022).

45. State aid: Commission approves French schemes to support economy in Coronavirus outbreak (21.03.2020). [Электронный ресурс]. URL: https://ec.europa.eu/commission/presscorner/detail/en/IP_20_503?fbclid=IwAR149yKlK1tCAyldcSf_K6zXBedh PEvm-bXVpCHDR-3EV2wwXL7RP6ej6Pw (дата обращения: 19.01.2022).

46. Spain unveils €200B package to combat virus downturn (17.03.2020). [Электронный ресурс]. URL: https://www.politico.eu/article/spain-200-billion-euros-package-virus-downturn/ (дата обращения: 20.01.2022).

47. Deloitte оценил осведомленность банков России о ESG-развитии (21.05.2021). [Электронный ресурс]. URL: https://www.forbes.ru/newsroom/finansy-i-investicii/430645-deloitt-ocenil-osvedomlennost-bankov-rossii-o-esg-razvitii (дата обращения: 21.01.2022).

48. Надзор за ESG вопросами: руководство для директоров (февраль 2021). [Электронный ресурс]. URL: https://www.pwc.ru/ru/publications/collection/esg-guidebook-russian.pdf (дата обращения: 21.01.2022).

49. Action Plan: Financing Sustainable Growth: Brussels, 8.3.2018 COM(2018) 97 final. [Электронный ресурс]. URL: https://eur-lex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:52018DC0097&from=EN (дата обращения: 20.01.2022).

50. Technical expert group on sustainable finance (TEG). [Электронный ресурс]. URL: https://ec.europa.eu/info/publications/sustainable-finance-technical-expert-group_en (дата обращения: 12.01.2022).

51. OECD Environment Working Papers. [Электронный ресурс]. URL: https://www.oecd-ilibrary.org/environment/tracking-finance-flows-towards-assessing-their-consistency-with-climate-objectives_82cc3a4c-en (дата обращения: 14.01.2022).

52. Годовой доклад «Зелёные финансы в России-2020» (февраль 2020). [Электронный ресурс]. URL: https://energiavita.ru/wp-content/uploads/2020/02/NAKDI-green-finance-2020.pdf (дата обращения: 10.01.2022).

53. Зеленые финансы России (14.01.2021). [Электронный ресурс]. URL: https://infragreen.ru/frontend/images/PDF/INFRAGREEN_Green_Finance_Russia_140121.pdf (дата обращения: 20.01.2022).

54. Поставить на зеленое. Какие тренды существуют на рынке ответственных инвестиций в мире и в России (16.12.2020). [Электронный ресурс]. URL: https://plus-one.rbc.ru/economy/postavit-na-zelenoe (дата обращения: 18.01.2022).

55. Место России на рынке «зеленого» финансирования (05.10.2021). [Электронный ресурс]. URL: https://roscongress.org/materials/mesto-rossii-na-rynke-zelenogo-finansirovaniya/ (дата обращения: 18.01.2022).

56. Федорова Е.П. Роль государства в решении проблем развития «зеленого» финансирования // Финансовый журнал. – 2020. – № 4. – c. 37-51. – doi: 10.31107/2075-1990-2020-4-37-51.

57. Bruno M., & Lagasio V. (2021, November 1). An overview of the european policies on ESG in the banking sector. Sustainability (Switzerland). MDPI. https://doi.org/10.3390/su132212641

58. Gunawan J., Permatasari P., & Sharma U. (2021). Exploring sustainability and green banking disclosures: a study of banking sector. Environment, Development and Sustainability. https://doi.org/10.1007/s10668-021-01901-3

59. Ерёмин В.В., Бауэр В.П. «Зеленое» финансирование как триггер позитивных климатических преобразований // Экономика. Налоги. Право. – 1999. – № 14(4). – c. 65-73. – doi: 10.26794/1999-849Х-2021-14-4-65-73.

60. Мирошниченко О.С., Бранд Н.А. Банки в финансировании «зеленой» экономики: обзор современных исследований // Финансы: теория и практика. – 2021. – № 25(2). – c. 76-95. – doi: 10.26794/2587-5671-2021-25-2-76-95.

Страница обновлена: 29.12.2025 в 13:43:42

Download PDF | Downloads: 67 | Citations: 4

Prerequisites for expanding green financing and ESG practices in the Russian banking sector

Dudin M.N., Shkodinskiy S.V., Kushnir A.M.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 4 (April 2022)

Abstract:

The relevance of the research topic is due to the inclusion of the ESG methodology of responsible corporate behaviour in the strategic agenda of most banks. The purpose of the article is a comprehensive study of the prerequisites for expanding green financing and ESG practice in the Russian banking sector. The research methodology is based on a combination of systematic and integrated approaches, as well as such methods as analysis, synthesis, comparison, and generalization. The authors summarize various approaches to the concept of "green finance" in Russian and foreign scientific and business turnover. A comparative characteristic of the formation and implementation of the ESG strategy of green finance in the banks of the Russian Federation and the world is presented. The data on the conditions of the global and Russian green finance market are systematized. The main parameters of the implementation of ESG strategies by Russian banks are disclosed. Taking into account the best practices and world experience, promising solutions to the problems of the development of the green banking financing market are proposed.

Keywords: ESG strategies, green finance, banking

Funding:

JEL-classification: F64, O44, Q53, Q57

References:

Regulation (EU) of the European Parliament and of the Council of 18 June 2020 on the establishment of a framework to facilitate sustainable investment, and amending Regulation Official Journal of the European Union– 22 June 2020.

Action Plan: Financing Sustainable Growth: Brussels, 8.3.2018 COM(2018) 97 final. Retrieved January 20, 2022, from https://eur-lex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:52018DC0097&from=EN

Bezgacheva O.L., Rumyantseva A.Yu. (2021). Development of ESG Banking in Russia Economics and Management. (27(10)). 823-830.

Buallay A. (2020). Sustainability reporting and firm’s performance: Comparative study between manufacturing and banking sectors International Journal of Productivity and Performance Management. (69(3)). 431-445.

Bukhari S.A.A., Hashim F., Amran A. (2020). Green Banking: a road map for adoption International Journal of Ethics and Systems. (36(3)). 371-385.

Bătae O.M., Dragomir V.D., Feleagă L. (2020). Environmental, social, governance (ESG), and financial performance of European banks Journal of Accounting and Management Information Systems. (19(3)).

Chiaramonte L., Dreassi A., Girardone C., & Piserà S. (2021). Do ESG strategies enhance bank stability during financial turmoil? Evidence from Europe European Journal of Finance.

Coleton A., Font Brucar, M., Gutierrez P., Le Tennier, F., Moor, C. (2020). Sustainable Finance: Market Practices SSRN Electronic Journal.

Dolganov A.V., Dolganova N.A. (2021). O razvitii sistemy zelenogo finansirovaniya v Rossiyskoy Federatsii [Concerning the development of the green finance system in the Russian Federation] Russia: trends and prospects of development. 315-318. (in Russian).

Emelyanova E.S., Svadkovskiy V.A. (2020). Stress-testirovanie ESG-riskov v mezhdunarodnoy nadzornoy praktike [Stress testing of ESG risk in international supervisory practice]. Natural-humanitarian research. (32 (6)). 161-169. (in Russian). doi: 10.24412/2309-4788-2020-10707.

Ermakova E.P. (2021). Esg-banking in Russia and the European Union: Concept and problems of legal regulation Gosudarstvo i Pravo. (7). 161-174.

Eryomin V.V., Bauer V.P. (1999). «Zelenoe» finansirovanie kak trigger pozitivnyh klimaticheskikh preobrazovaniy [Green financing as a trigger of positive climate transformations]. Economy. Taxes. Law. (14(4)). 65-73. (in Russian). doi: 10.26794/1999-849Kh-2021-14-4-65-73.

Fedorova E.P. (2020). Rol gosudarstva v reshenii problem razvitiya «zelenogo» finansirovaniya [Role of the state in the resolution of green finance development issues]. The Journal of Finance. (4). 37-51. (in Russian). doi: 10.31107/2075-1990-2020-4-37-51.

G20 Green Finance Synthesis Report. G20 Green Finance Study Group (15.07.2016). Retrieved January 05, 2022, from http://www.g20.utoronto.ca/2016/green-finance-synthesis.pdf

Green financing: UN Environment Program (2015). Retrieved January 05, 2022, from https://www.unep.org/regions/asia-and-pacific/regional-initiatives/supporting-resource-efficiency/green-financing

Kharchenko L.P. (2021). Potentsial industrii kollektivnyh investitsiy v finansirovanii ustoychivogo razvitiya [Potential of the collective investment industry in financing sustainable development]. Vestnik Akademii znaniy. (45 (4)). 417-423. (in Russian).

Kocornik-Mina A., Bastida-Vialcanet R., Eguigurenhuerta M. (2021). Social impact of value-based banking: Best practises and a continuity framework Sustainability (Switzerland). 13-14.

Miroshnichenko O.S., Brand N.A. (2021). Banki v finansirovanii «zelenoy» ekonomiki: obzor sovremennyh issledovaniy [Banks financing the green economy: a review of current research]. Finance: Theory and Practice». (25(2)). 76-95. (in Russian). doi: 10.26794/2587-5671-2021-25-2-76-95.

OECD Environment Working Papers. Retrieved January 14, 2022, from https://www.oecd-ilibrary.org/environment/tracking-finance-flows-towards-assessing-their-consistency-with-climate-objectives_82cc3a4c-en

Semenova N.N., Eremina O.I., Skvortsova M.A. (2020). «Zelenoe» finansirovanie v Rossii: sovremennoe sostoyanie i perspektivy razvitiya [Green financing in Russia: current status and development prospects]. Finance: Theory and Practice». (24(2)). 39-49. (in Russian). doi: 10.26794/2587-5671-2020-24-2-39-49.

Smirnov V.D. (2021). Osobennosti upravleniya bankami ESG-riskami [Features of ESG risk management by banks]. Economy. Taxes. Law. (14(4)). 85-95. (in Russian). doi: 10.26794/1999-849Kh-2021-14-4-85-95.

Spain unveils €200B package to combat virus downturn (17.03.2020). Retrieved January 20, 2022, from https://www.politico.eu/article/spain-200-billion-euros-package-virus-downturn/

State aid: Commission approves French schemes to support economy in Coronavirus outbreak (21.03.2020). Retrieved January 19, 2022, from https://ec.europa.eu/commission/presscorner/detail/en/IP_20_503?fbclid=IwAR149yKlK1tCAyldcSf_K6zXBedh PEvm-bXVpCHDR-3EV2wwXL7RP6ej6Pw

Technical expert group on sustainable finance (TEG). Retrieved January 12, 2022, from https://ec.europa.eu/info/publications/sustainable-finance-technical-expert-group_en

Urazova S.A. (2020). Banking, orientirovannyy na dostizhenie tseley ustoychivogo razvitiya: mirovoy opyt i perspektivy razvitiya v Rossiyskoy Federatsii [Banking oriented to achieve sustainable development goals: world experience and prospects for development in Russian Federation]. The journal «Vestnik of Rostov state university of economics». (2 (70)). 215-222. (in Russian).

Vostrikova E.O., Meshkova A.P. (2020). ESG-kriterii v investirovanii: zarubezhnyy i otechestvennyy opyt [ESG criteria in investment: foreign and russian experience]. The Journal of Finance. (4). 78-85. (in Russian).

Zhukova E.V., Kirillova O.Yu. (2021). ESG-faktory i otvetstvennoe investirovanie v fokuse strategicheskogo razvitiya [ESG-factors and responsible investment in the focus of strategic development]. Scientific research and development. Economy of the company. (3). 4-11. (in Russian).