Развитие банковского сектора в условиях цифровой трансформации

Матерова Е.С.1![]() , Орлов И.Ю.2

, Орлов И.Ю.2![]() , Гайзатуллин Р.Р.2

, Гайзатуллин Р.Р.2![]()

1 Самарский государственный экономический университет, Россия, Самара

2 Казанский (Приволжский) федеральный университет, Россия, Казань

Скачать PDF | Загрузок: 130 | Цитирований: 1

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 4 (Апрель 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=53760178

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Роль коммерческих банков в экономической сфере общества на сегодняшний день очень высока. Глобализация не прошла стороной эту сферу, затронув основную деятельность финансовых институтов, изменив их до неузнаваемости за последнее десятилетие. Коммерческие банки в свою очередь выстраивают свою деятельность так, чтобы потребности клиента были реализованы. На этом этапе важно заметить, что внедрение цифровых технологий создаёт проблемы: мало-информированность населения и безграмотность старшего поколения, которые рождают махинации и оппортунизм; внедрение новых технологий должно происходить едино и цельно, изменения лишь одной ячейки может негативно сказаться на всей системе в целом; трудовые кадры должны быть готовы к изменениям, ведь не все сотрудники могут принять новизну и выйти из собственной зоны комфорта. Для более детального рассмотрения проблем был проведён анализ цифровизации банковского сектора, его оценка на современном этапе. Показаны как негативные стороны фактора трансформации, под которым подразумевается цифровизация, так и позитивные. Выводы, сделанные на основе анализа, помогут в дальнейшем обойти проблемы, связанные с увеличением издержек от проникновения цифровизации в банковскую отрасль в целом. С помощью них определены дальнейшие перспективы развития и пути, которые позволят совершенствовать новую цифровую среду. Актуальность статьи особенно подтверждается целями Центрального Банка в области цифровизации, например, проекта «Цифровой рубль». Статья будет интересна специалистам в области как IT-технологий, так и банкингу в целом.

Ключевые слова: цифровизация, трансформация, экосистема, коммерческие банки, технологии, цифровая среда

JEL-классификация: G21, G28, O31

Введение

Актуальность данной работы заключается в том, что роль коммерческих банков в экономической сфере общества на сегодняшний день очень высока. Глобализация затронула основную деятельность финансовых институтов, изменив их до неузнаваемости за последнее десятилетие, так как цифровизация – это определённый процесс, подводящий к цифровой экономике, фактором производства которой выступает электронная база данных.

Данную тему и её проблематику изучало множество отечественных авторов, в их числе: Матвеевский С.С. [10, с.131-137], Миронова Д.Д. и Шершова Е.В. [14, с.378-384] и другие соотечественники.

Вопросы этой тематики были затронуты и зарубежными авторами, такими напрмер, как Б. Кинг [17, с. 305], Дж. Лаукс [23, с. 212] и другие.

Несмотря на то, что тематика была затронута многими учёными и специалистами в этой области, проблематика трансформации банков в условиях современной экономики остаётся актуальной до сих пор, ведь возникновение нового рождает определённые проблемы. Например, в сфере законодательного регулирования возникают сложности, связанные с пониманием описываемых процессов и состыковкой с действующим законодательством. Поэтому проблема требует дальнейшего её изучения.

Цель данной работы определить влияние финансовых технологий на трансформацию сферы банковского бизнеса в современном цифровизируемом мире. Предмет – сама роль этого механизма трансформации.

Задачи, которые выделили авторы в данном исследовании – это выявление механизмов цифровизации банковской сферы, их становление и развитие теоретическим путём; анализ цифровизации банковского сектора и его оценка на современном этапе; определение направления перспектив развития цифровых банковских услуг.

Научная новизна исследования заключается в оценке эффекта от применения цифровых технологий, их влияния на выполнение работы организации и оказание ею услуг. Для этого в работе на примере ПАО «Сбербанк» построены модели зависимости цифровых затрат и результативности показателей финансовой деятельности (ЧПД и ЧКД).

Основная часть

Россия может стать одним из мировых лидеров цифровой экономики. Страна обладает огромным потенциалом: взрывные инновации, конкурирующая среда, хорошая законодательная база и многое другое [1]. Банковский сектор в России является самым подготовленным к процессу перехода к цифровой экономике [2]. Такое утверждение оправдано тем, что наша страна уже несколько лет стоит на пути развития этого направления, причём приоритетной сферой по внедрению механизмов цифровизации была именно банковская, ведь банки — это ядро стабильности и развития финансового сектора [3].

Интересно то, почему банки продолжают развивать механизмы, которые с помощью процесса цифровизации подталкивают экономику к переходу на цифровой формат.

Во-первых, цифровизация ускорилась с приходом пандемии и её обострением. Спрос на получение бесконтактных услуг возрос в значительной степени за эти годы, тенденция развития онлайн услуг сохраняет своё направление.

Во-вторых, механизмы цифровизации сохраняют активы банка, большая часть из которых тратится на операционные расходы [4]. Сокращение временных издержек клиентов тоже немаловажно, ведь потребители будут выбирать тот или иной банк исходя из своих предпочтений – а это уже преумножает активы в несколько раз.

В-третьих, повышение конкуренции, постоянное развитие в направлении цифровой экономики. Коммерческие банки не только конкурируют между собой, на повестке дня - финтех-компании, которые тоже занимаются предоставлением услуг (банковских) [5].

«Подрывные» технологии стремительно развивают цифровую экосистему организаций в разных направлениях: аналитика, автоматизация, P2P-кредитование и, конечно-же, безопасность. Инновации трансформируют бизнес-модели и законодательную базу.

Банки всего мира стали внедрять механизмы цифровизации. Увеличились бесконтактные платежи, различные методы удалённой идентификации клиентов. Произошёл запуск многих цифровых процессов, которые поменяли экосистему банка.

Главными задачами регулятора выступают: развитие дистанционного обслуживания (мобильный банка, интернет-банкинг и так далее) и повышение финансовой грамотности населения [6,7].

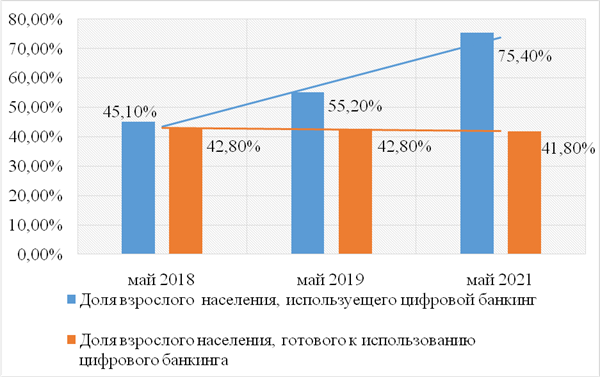

Продукты, которые создаются в ходе развития цифровизации, и каналы, через которые эти продукты поступают в необходимый сегмент рынка, являются главными составляющими в постоянном развитии цифровизации [8,9]. Иными словами, это IT-сервисы, через которые потребление цифровизируемых продуктов становится возможным экономическими субъектами (Рисунок 1).

Рисунок 1 – Цифровой банкинг и степень готовности населения к нему

Источник: составлено автором на основе статьи Центрального Банка России. «Финансовая доступность». [Электронный ресурс] URL: https://www.cbr.ru/develop/development_affor/ (дата обращения 16.03.2023) [7] .

Развивая финансовую грамотность населения, регулятор прокладывает пути к достижению максимального эффекта от внедрения цифровизации. При этом доля тех, кто постоянно пользуется новыми технологиями банкинга увеличилась, как видно из рисунка 1.

Цифровая трансформация банковского сектора представляет из себя очень сложный процесс, объединяющий несколько видов затрат: в первую очередь, это вложения кредитной организации в процесс цифровизации; во вторую, - инвестирование в человеческий капитал, ведь это важный фактор конкурентоспособности, состоящий из профессионального и творческого потенциала менеджмента [8]. Так, Сбербанк обогнал весь банковский сектор по числу клиентов, пользующихся интернет-услугами (28,9 млн. человек, что составляет 68% от всех пользователей). Такие известные банки, как ВТБ, Альфа-Банк и Тинькофф, расположились строчками ниже.

Сбербанк – крупнейший банк России. По капитализации занимает первую строчку среди европейских банков. В экосистему Сбербанка составляют такие известные сервисы, как: Delivery Club, Okko, Самокат, СберЗдоровье, СберСервис, СберМаркетинг и многие другие [9]. Практически каждый человек пользуется ими.

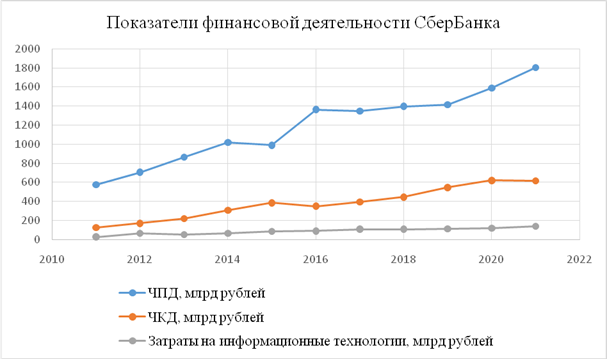

Чтобы понять, какой эффект даёт цифровизация, как она влияет на выполнение работы организации и оказание ею услуг, необходимо построить модели зависимости цифровых затрат на следующие показатели финансовой деятельности Сбербанка: чистый процентный доход (ЧПД) и чистый комиссионный доход (ЧКД). Данные с соответствующими показателями показаны на рисунке 2.

Рисунок 2 - Показатели финансовой деятельности Сбербанка

Источник: составлено автором на основе информации из отчета МСФО [Электронный ресурс] URL: https://www.sber-bank.by/page/annual (дата обращения 11.03.2023) [10, 11].

Для большей объективности был взят промежуток в 11 лет (с 2011 года по 2021).

Чистый процентный доход выступает основным источником доходных статей традиционных банков. За ростом чистого процентного дохода следует, соответственно, увеличение чистого комиссионного дохода, который представляет из себя сумму всех доходов от операций с переводами и платежами, обслуживания карт и других услуг, предоставляемых банками. Тенденция к генерации этого дохода набирает всё большие обороты.

Направления совершенствования банковского обслуживания с точки зрения опоры на спрос потребителя финансовых услуг, для которого в приоритете становится увеличение бесконтактных транзакций и уменьшение временных издержек (например, перевод обслуживания в онлайн-формат) заставляют вкладываться всё больше в развитие информационных технологий [12]. В связи с этим, банки всё больше обращают своё внимание на разработку новых механизмов цифровизации [13]. Поэтому затраты в эту сферу постоянно растут.

Все показателя имеют линейную тенденцию роста. Для построения анализа были применены методы исследования временных рядов. Изучением стало влияние затрат в сфере-IT на доходы банка. Обозначение переменных представлено в таблице 1.

Таблица 1 – Обозначение показателей финансовой деятельности ПАО «Сбербанк»

|

Обозначение

переменной

|

NII

|

NCI

|

CIT

|

|

Наименование

показателя

|

ЧПД

|

ЧКД

|

затраты

в сферу-IT

|

|

Единицы

измерения

|

млрд.

рублей

|

млрд.

рублей

|

млрд.

рублей

|

Все рассмотренные ряды являются стационарными. Поэтому были построены модели распределённых лагов.

В первой модели- модели зависимости чистого комиссионного дохода от затрат в сферу IT-технологий, все коэффициенты значимы по критерию Стьюдента. Сама модель в целом значима по критерию Фишера с достоверностью 95%. Уравнение характеризует зависимость затрат в сферу IT-технологий от чистого комиссионного дохода и имеет следующий вид:

NCIt = 24,44 + 1,72 * CITt-1 + 3,19 * CITt-2

Можно сделать вывод, что вложение в IT 1 млрд. рублей в прошлом году увеличит чистый комиссионный доход в этом году на 1,72 млрд. рублей, а вложение 1 млрд. рублей за два года (этот и последующий) обеспечит рост ЧКД в последующие два года на 4,91 млрд. рублей.

Следующая модель характеризует зависимость чистого процентного дохода от затрат в IT-технологии. Все коэффициенты значимы по критерию Стьюдента, модель в целом значима с достоверностью 99% по критерию Фишера. Уравнение имеет следующий вид:

NIIt = 341,2 + 6,5 * CITt-1 + 4,93 * CITt-2

Вложения в IT 1 млрд. рублей в прошлом году увеличит чистый процентный доход в этом году на 6,5 млрд. рублей, а увеличение расходов на1 млрд. рублей за два года (этот и последующий) обеспечит рост ЧПД в последующие два года на 11,4 млрд. рублей.

Согласно построенным моделям, можно сделать вывод, что затраты в сферу IT дают отсроченный эффект. Лаг 1-2 года. То есть, в моменте эти вложения результатов не дают. Объясняется это тем, что необходимо детально изучить нововведения, а на это требуется время. Дальнейшее построение прогноза имеет низкую достоверность в связи с политической ситуацией в стране.

Ранее было упомянуто, что главной целью банкинга является удержание старых клиентов и привлечение новых [14], поэтому рассмотрим сначала риски, которые испытывают на себе потребители финансовых услуг.

Основной риск заключается в монополизации деятельности банка, который занимается развитием как финансового сектора, так и нефинансового. Восприимчивость к потере клиентов находится на низком уровне, поэтому и ухудшение качества не исключено.

Не стоит также забывать, что среди населения страны есть те, кто в силу своего возраста не может пользоваться цифровыми технологиями, внедрёнными в банковский сектор. Монополизация технологических гигантов означает отсутствие мелких конкурентов, которые могут предоставить традиционные банковские услуги, полностью или частично не опирающиеся на цифровые IT-системы [15] .

Риск кибермошенничества напрямую связан с развитием и внедрением IT-систем и технологий [16]. Это схема мошеннического характера, которая представляет собой хищение активов, информационных данных, средств клиентов банка. Главной особенностью является использование электронно-вычислительного оборудования и сети Интернет [17].

Проблемы, возникшие с приходом в банковскую деятельность информационных систем и технологий, требуют регулирования из вне [18]. Снижение рисков находится в компетенции главного регулятора – Центрального Банка России [19].

Существуют такие технологии, как SupTech и RegTech. Идея их создания главным регулятором заключается в осуществлении таких важных функций, как контроль и надзор [20].

Применение таких решений поможет через сокращение издержек вкладывать сэкономленные средства в развитие других сегментов банка, а поддержание спроса на такие технологии будет развивать всё большую направленность на внедрение инновационных систем в банкинг [21]. Более полная аналитическая картина, составляющая основу этих решений, сможет выявить будущие угрозы. Банк России стремится через улучшение качества сбора данных банковских организаций увеличить эффективность процессов, контролирующих финансовый рынок.

Выводы

Ключевые тренды цифровой трансформации банкинга показали, что дальнейшее развитие имеет много направлений: как оптимистических, так и пессимистических для банковского сектора. Самой главной проблемой оказалось увеличение издержек цифровой трансформации банковского сектора из-за временного лага на фоне недоверия населения страны к цифровым решениям.

На сегодняшний день цифровизация и её успех в большей степени зависит от регулятора в лице Центрального Банка. Стоит понимать, что ситуация геополитического характера отражается и на банковской отрасли нашей страны, и экономике всего мира. Но необходимо развивать цифровизацию в банковской отрасли параллельно с внедрением такого важного фактора – как финансовая грамотность населения. Тогда цифровизация, как очень важный процесс, протекающий в современной экономике всех развитых стран, изменит многие отрасли жизни, а её механизмы станут движущей силой прогресса.

Источники:

2. Потаповой Е.Г., Потеева П.М., Шклярук М.С. Стратегия цифровой трансформации. - М.: РАНХиГС, 2021. – 184 c.

3. Михайлов А.М., Королёв И.А. Трансформация современной финансовой системы и роль в ней финансовых технологий // Экономические науки. – 2021. – № 1(194). – c. 32-35. – doi: 10.14451/1.194.32.

4. Петрова Л.А., Кузнецова Т.Е. Цифровизация банковской системы: цифровая трансформация среды и бизнес-процессов // Финансовый журнал. – 2020. – № 3. – c. 91-101. – doi: 10.31107/2075-1990-2020-3-91-101.

5. Эскиндаров М.А., Абрамова М.А., Масленников В.В., Амосова Н.А., Варнавский А.В., Дубова С.Е., Звонова Е.А., Криворучко С.В., Лопатин В.А., Пищик В.Я., Рудакова О.С. и др. Направления развития финтеха в России: экспертное мнение Финансового университета // Мир новой экономики. – 2018. – № 2. – c. 6-23. – doi: 10.26794/2220-6469-2018-12-2-6-23.

6. Проект основных направлений цифровизации финансового рынка на период 2022–2024 годов. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/Content/Document/File/131360/oncfr_2022-2024.pdf (дата обращения: 16.01.2023).

7. Система быстрых платежей. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/PSystem/sfp/ (дата обращения: 21.03.2023).

8. Башир И. Блокчейн: архитектура, криптовалюты, инструменты разработки, смарт-контракты. - М.: ДМК Пресс, 2019. – 538 c.

9. Финансовая доступность. Центральный Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/develop/development_affor/ (дата обращения: 16.03.2023).

10. Матвеевский С.С. Текущее состояние цифровой трансформации российских банков // Вестник университета. – 2020. – № 10. – c. 131-137. – doi: 10.26425/1816-4277-2020-10-131-137.

11. Ахметова А.С. Возможности практического применения технологии блокчейн // Инновации в науке. – 2018. – № 10(86). – c. 15-16.

12. Отчетность. Сбербанк. [Электронный ресурс]. URL: https://www.sber-bank.by/page/annual (дата обращения: 11.03.2023).

13. Сбербанк. Годовая финансовая отчётность. Smart.lab. [Электронный ресурс]. URL: https://smart-lab.ru/q/SBER/f/y/ (дата обращения: 11.03.2023).

14. Миронова Д.Д., Шершова Е.В. Развитие современных банковских технологий в условиях цифровой трансформации экономики Российской Федерации // Вестник Алтайской академии экономики и права. – 2020. – № 4-3. – c. 378-384. – doi: 10.17513/vaael.1098.

15. Щербакова Н.В. Цифровые технологии в банковском секторе РФ: особенности и сопутствующие угрозы // Вестник Кемеровского государственного университета. Серия: Политические, социологические и экономические науки. – 2021. – № 1. – c. 136-146. – doi: 10.21603/2500-3372-2021-6-1-136-146.

16. Развитие финансовых технологий. Финтех. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/fintech/ (дата обращения: 16.01.2023).

17. Кинг Б. Банк 3.0. Почему сегодня банк – это не то, куда вы ходите, а то, что вы делаете. / Пер. с англ. - М.: ЗАО «Олимп-Бизнес», 2014. – 474 c.

18. Демина М.И., Исайчик К.Ф. Две ветви развития банковской системы при использовании blockchain технологий // Научный альманах. – 2018. – № 3-2(41). – c. 19-24. – doi: 10.17117/na.2018.03.02.019.

19. Иноземцева С.А. Технологии цифровой трансформации в России // Актуальные проблемы экономики, социологии и права. – 2018. – № 1. – c. 44-47.

20. Кудряшов А.А., Шолина А.И. Инфраструктура цифровой экономики // Актуальные вопросы современной экономики. – 2018. – № 5. – c. 25-32.

21. Федеральный закон от 31.07.2020 N 259-ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации»

22. Основные направления развития технологий SupTech и RegTech на период 2021–2023 годов. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/press/event/?id=9801 (дата обращения: 02.02.2023).

23. Лаукс Дж., Маколей Дж., Норонха Э., Уэйд М. Цифровой вихрь: как побеждать диджитал-новаторов их же оружием. - Москва: Эксмо, 2018. – 352 c.

Страница обновлена: 29.12.2025 в 08:48:30

Download PDF | Downloads: 130 | Citations: 1

Development of the banking sector in digital transformation

Materova E.S., Orlov I.Y., Gayzatullin R.R.Journal paper

Creative Economy

Volume 17, Number 4 (April 2023)

Abstract:

The role of commercial banks in the economic sphere of society is very high today. Globalization has not passed by this area, affecting the main activities of financial institutions and changing them beyond recognition over the past decade. Commercial banks, in turn, build their activities so that the needs of the client are realized. At this stage, it is important to note that the introduction of digital technology creates the following problems. Insufficient awareness of the population and illiteracy of the older generation give rise to fraud and opportunism. The introduction of new technology should take place in a single and integral way; changes in only one area can negatively affect the entire system as a whole. The staff should be ready for changes, because not all employees can accept the novelty and get out of their own comfort zone. The authors analyzed the digitalization of the banking sector at the present stage. Both the negative sides of the transformation factor, which means digitalization, and the positive ones are shown. The conclusions drawn on the basis of the analysis will help in the future to circumvent the problems associated with the increase in costs from the penetration of digitalization in the banking industry as a whole. Further development prospects and ways that will improve the new digital environment have been identified. The relevance of the article is especially confirmed by the goals of the Central Bank in the field of digitalization, for example, the Digital Ruble project. The article will be of interest to specialists in both IT technology and banking in general.

Keywords: digitalization, transformation, ecosystem, commercial banks, technology, digital environment

JEL-classification: G21, G28, O31

References:

Akhmetova A.S. (2018). Vozmozhnosti prakticheskogo primeneniya tekhnologii blokcheĭn [Opportunities for practical application of technology blockchain]. Innovatsii v nauke. (10(86)). 15-16. (in Russian).

Bashir I. (2019). Blokcheĭn: arkhitektura, kriptovalyuty, instrumenty razrabotki, smart-kontrakty [Blockchain: architecture, cryptocurrencies, development tools, smart contracts] M.: DMK Press. (in Russian).

Belikova K.M. (2018). Tsifrovaya intellektualnaya ekonomika: ponyatie i osobennosti pravovogo regulirovaniya (teoreticheskiĭ aspekt) [Digital Intellectual Economy: Concept and Peculiarities of Legal Regulation (Theoretical Aspect)]. Science and education. (8(99)). 82-85. (in Russian).

Demina M.I., Isaychik K.F. (2018). Dve vetvi razvitiya bankovskoĭ sistemy pri ispolzovanii blockchain tekhnologiĭ [Two branches of banking system development when using blockchain technology]. Nauchnyĭ almanakh. (3-2(41)). 19-24. (in Russian). doi: 10.17117/na.2018.03.02.019.

Eskindarov M.A., Abramova M.A., Maslennikov V.V., Amosova N.A., Varnavskiy A.V., Dubova S.E., Zvonova E.A., Krivoruchko S.V., Lopatin V.A., Pischik V.Ya., Rudakova O.S. i dr. (2018). Napravleniya razvitiya fintekha v Rossii: ekspertnoe mnenie Finansovogo universiteta [The directions of fintech development in Russia: expert opinion of the Financial university]. The world of new economy. 12 (2). 6-23. (in Russian). doi: 10.26794/2220-6469-2018-12-2-6-23.

Inozemtseva S.A. (2018). Tekhnologii tsifrovoĭ transformatsii v Rossii [Technologies of digital transformation in Russia]. Aktualnye problemy ekonomiki, sotsiologii i prava. (1). 44-47. (in Russian).

King B. (2014). Bank 3.0. Pochemu segodnya bank – eto ne to, kuda vy khodite, a to, chto vy delaete [Bank 3.0. Why bank today is not where you go, but what you do] M.: ZAO «Olimp-Biznes». (in Russian).

Kudryashov A.A., Sholina A.I. (2018). Infrastruktura tsifrovoy ekonomiki [Digital economy infrastructure]. Aktualnye voprosy sovremennoy ekonomiki. (5). 25-32. (in Russian).

Lauks Dzh., Makoley Dzh., Noronkha E., Ueyd M. (2018). Tsifrovoy vikhr: kak pobezhdat didzhital-novatorov ikh zhe oruzhiem [The Digital Vortex: How to Beat Digital Innovators with Their Own Weapon] Moscow: Eksmo. (in Russian).

Matveevskiy S.S. (2020). Tekushchee sostoyanie tsifrovoy transformatsii rossiyskikh bankov [Current state of digital transformation of Russian banks]. Vestnik Universiteta. (10). 131-137. (in Russian). doi: 10.26425/1816-4277-2020-10-131-137.

Mikhaylov A.M., Korolyov I.A. (2021). Transformatsiya sovremennoy finansovoy sistemy i rol v ney finansovyh tekhnologiy [Transformation of the modern financial system and the role of financial technologies in it]. Economic sciences. (1(194)). 32-35. (in Russian). doi: 10.14451/1.194.32.

Mironova D.D., Shershova E.V. (2020). Razvitie sovremennyh bankovskikh tekhnologiy v usloviyakh tsifrovoy transformatsii ekonomiki Rossiyskoy Federatsii [Development of modern banking technologies in the conditions of digital transformation of the economy of the Russian Federation]. Vestnik Altayskoy akademii ekonomiki i prava. (4-3). 378-384. (in Russian). doi: 10.17513/vaael.1098.

Petrova L.A., Kuznetsova T.E. (2020). Tsifrovizatsiya bankovskoy sistemy: tsifrovaya transformatsiya sredy i biznes-protsessov [Digitalization in the banking industry: digital transformation of environment and business processes]. The Journal of Finance. 12 (3). 91-101. (in Russian). doi: 10.31107/2075-1990-2020-3-91-101.

Potapovoy E.G., Poteeva P.M., Shklyaruk M.S. (2021). Strategiya tsifrovoy transformatsii [Digital transformation strategy] M.: RANKhiGS. (in Russian).

Scherbakova N.V. (2021). Tsifrovye tekhnologii v bankovskom sektore RF: osobennosti i soputstvuyushchie ugrozy [Digital technologies in the Russian banking sector: main features and associated risks]. Bulletin of Kemerovo State University. 6 (1). 136-146. (in Russian). doi: 10.21603/2500-3372-2021-6-1-136-146.