Современный российский рынок IPO: специфика и причины развития

Мухин Д.А.1

1 МГИМО МИД России, ,

Скачать PDF | Загрузок: 70

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68015189

Аннотация:

В статье анализируется ситуация на российском рынке IPO, складывающаяся в последние годы. Были выявлены факторы, влияющие на развитие рынка и его перспективы. Проанализированы и выявлены причины, по которым компании выбирают публичное размещение акций, а также сложности, с которыми они сталкиваются. Геополитическая напряженность, экономическая неопределенность и недостаток интереса со стороны инвесторов являются основными факторами, сдерживающими рост рынка IPO. Сделан вывод что, несмотря на вызовы, рынок продолжает адаптироваться к изменениям, что отразилось в повышении числа размещений в 2023 и ожидается в 2024 гг.

Ключевые слова: первоначальное публичное предложение, IPO, публичное размещение, акции, российский рынок IPO

Введение

Публичное размещение акций (IPO) представляет собой ключевой этап в жизни компании, который может оказать существенное воздействие на ее финансовое положение и доступ к капиталу. Поэтому и в зарубежной, и в отечественной специализированной литературе много трудов, в т.ч. фундаментальных [6; 14; 17; 23; 25] (Guardin (2007) (Mogin et al. (2008) (Nikiforova et al. (2008) (Brealey et al. (2011) (Geddes (2003)), посвящено проблематике первоначального публичного предложения. Довольно много работ российских авторов анализируют подходы к IPO [1; 4; 22] (Aksenchik et al. (2019)) (Buhtiyarova (2019) (Khobotova et al. (2022)), выявляются преимущества и недостатки этого процесса [9; 13; 20] (Edronova et al. (2004)) (Marupov (2014)) (Ulyanitskaya (2021)), особенности проведения компаниями с разной инвестиционной стратегией [21] (Khmyz (2002)) и в разных условиях [11; 19] (Kachanovsky (2008)) (Skopina et al. (2007)).

Актуальность данного исследования заключается в том, что за последние два года, несмотря на усиление геополитического давления и глобальной турбулентности [7; 18] (Platonova et al. (2022)) (Isachenko et al. (2022)), на российском рынке IPO произошел существенный рост сделок по выходу на публичный рынок акций компаний из различных секторов экономики [5; 22] (Galieva et al. (2024)) (Khobotova et al. (2022)).

Целью данного исследования поставлено выявление причин нарастания интереса к IPO на российском рынке и выявление современных особенностей российского рынка IPO с учетом исторического контекста. Для этого необходимо провести анализ современной динамики и исторических статистических данных о предыдущих IPO в России, а также рассчитать возможный финансовый результат от инвестирования в компании, выходящие на IPO. Полученные результаты будут способствовать решению научной проблемы оптимизации привлечения инвестиций российскими предприятиями.

Предметом исследования является российский рынок IPO как механизм привлечения инвестиций и развития компаний. Исследование включает в себя краткий анализ бэкграунда – хронологических вех развития IPO в России, анализ существующих статистических данных о проведенных IPO и выявление ключевых факторов, влияющих на успех или неудачу IPO в современных реалиях.

В качестве методологической основы для исследования использован ретроспективный метод анализа исторической информации с целью выявления закономерностей в развитии рынка IPO в России.

Информационной базой для исследования стали специализированные статьи, посвящённые нововведениям и первоначальному публичному предложению, а также данные специализированной статистики РА Эксперт, БКС, Frank Media и Finam.

Статья будет интересна профессиональным участникам финансового рынка, а также представителям инвесторского бизнес-сообщества и индивидуальным инвесторам. Полученные результаты вносят вклад в развитие теоретических подходов к мобилизации финансовых ресурсов. Научная новизна исследования заключается в приращении знаний о механизмах и специфике первоначального публичного предложения на российском поле в условиях геополитических рисков и глобальной турбулентности.

Причины проведения компаниями публичного размещения акций и ограничения на российском рынке

Существует множество причин, почему компании стремятся провести IPO. Выделим главные из них:

• Во-первых, IPO предоставляет компаниям доступ к дополнительным финансовым ресурсам, необходимым для финансирования их роста, инвестирования в новые проекты, исследований и разработки. Открытие доступа к мировым рынкам капитала особенно важно для компаний, стремящихся к глобальному расширению [12; 16] (Keshchyan et al. (2008)) (Nechepurenko (2008)). Как пример, компании, такие как Яндекс, Fix Price и HH.ru, проводили IPO на нескольких международных площадках, чтобы получить доступ к мировым инвесторам и капиталу.

• Во-вторых, публичное размещение акций на фондовом рынке привлекает внимание инвесторов, аналитиков и потенциальных клиентов, что способствует увеличению узнаваемости бренда компании. Это создает доверие к компании и может способствовать улучшению ее репутации, что в свою очередь может привести к росту клиентской базы и увеличению выручки и прибыли.

• В-третьих, одной из главных причин проведения IPO является создание ликвидности для существующих акционеров. IPO предоставляет возможность первоначальным инвесторам и учредителям частично или полностью выйти из владения акциями, конвертируя свою долю в ликвидные активы. IPO может быть важным моментом для инвесторов, желающих выйти из инвестиций или диверсифицировать свой портфель.

• В-четвертых, после проведения IPO компания может стать более привлекательной для кредиторов. Это может облегчить доступ к кредитам и заемным средствам на более выгодных условиях.

• В-пятых, в связи с требованиями законодательства и внутренними правилами бирж, компании, проводящие IPO, вынуждены усовершенствовать свои системы корпоративного управления и форму представления финансовой отчетности, что повышает прозрачность процессов, происходящих в компаниях, и увеличивает доверие со стороны инвесторов.

В целом, проведение IPO способствует росту и развитию компании, улучшает ее позицию на рынке и увеличивает доверие со стороны инвесторов и кредиторов, что обуславливает популярность этого механизма привлечения финансирования у компаний.

Стоит отметить несколько причин, препятствующих росту рынка IPO в России:

• Геополитические факторы: в 2014 году Россия столкнулась с ухудшением отношений с западными странами, что привело к снижению интереса западных инвесторов к российской экономике и меньшим возможностям выхода на международные площадки. После 2022 г. доступ к западным рынкам капитала полностью был перекрыт.

• Неопределенность в экономике: в 2010-е годы российская экономика столкнулась с нестабильностью из-за падения цен на нефть и другие минеральные ресурсы, что существенно сказалось на ценах акций многих компаний. Экономическая неопределенность и валютные колебания снизили привлекательность IPO для многих компаний.

• Недостаток средств от российских инвесторов: российский рынок IPO сильно зависит от интереса и возможностей российских частных инвесторов в связи с изоляцией российского финансового рынка после 2022 г. В условиях нестабильности рынка и неопределенности в экономике многие частные инвесторы предпочитают не инвестировать в акции, а выбирают инструменты с фиксированной доходностью.

Анализ российского рынка IPO в XXI веке

Стоит отметить, что российский рынок IPO, несмотря на свою сравнительную молодость, переживал как периоды значительного роста, так и времена затишья, что вызвано различными экономическими и геополитическими факторами.

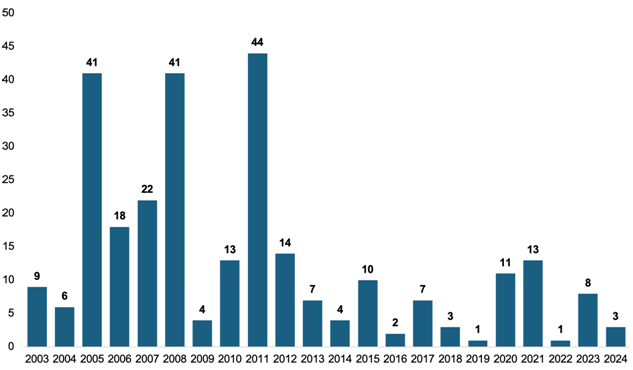

Источник: построено автором на основе данных [5; 10] (Galieva (2024)) (BKS (2022)).

Рисунок 1. Динамика количества IPO в России в 2003-2024 гг.

Перед мировым финансовым кризисом наблюдался взрывной рост количества IPO. В период с 2004 по 2007 год на рынок вышло значительное число российских компаний. Наиболее удачным оказался 2007 год, когда Россия стала европейским лидером по объему средств, привлеченных посредством IPO – 36 млрд долларов. Однако в 2008 году наступил мировой финансовый кризис, который значительно осложнил ситуацию на рынке IPO. В 2009 году всего лишь 4 российские компании провели IPO.

В 2010-е годы ситуация на рынке IPO оставалась непростой из-за геополитической напряженности, опасений по поводу санкций и неопределенности в экономике, подкрепленной низкими ценами на нефть, которые играют ключевую роль в российской экономике. Эти факторы в совокупности с ограничениями внешнего финансирования и непредсказуемой геополитической обстановкой создавали высокий уровень риска для инвесторов и сдерживали развитие рынка IPO в России.

В 2019 году на российский рынок вышла лишь одна компания — HeadHunter. [3] (Boletskaya (2019)) Это было первое IPO российской технологической компании за шесть лет, с момента выхода на биржу QIWI в 2013 году, и первое за два года для отечественных компаний в целом. При размещении на бирже NASDAQ компания смогла привлечь 220 миллионов долларов [3] (Boletskaya (2019)). В 2020 году несмотря на начало пандемии коронавируса и снижение стоимости акций в начале 2020 г. на IPO вышли компании Самолет, Ozon, Совкомфлот и другие. [2; 8] (Astakhova et al. (2022)) (Gorovoy et al. (2023)) В 2021 году по мере восстановления экономики после окончания кризиса, связанного с коронавирусной инфекцией, на рынок вышли 11 компаний: Fix Price, Светофор, Segezha и т. д. В 2022 году на фоне обострения геополитических напряженностей многие российские компании, планировавшие провести IPO, сообщили о переносе сроков выхода на биржу. В результате единственным IPO в 2022 году стал выход на биржу компании Whoosh, предоставляющей услуги аренды самокатов.

В 2023 г. на фоне улучшения экономической ситуации и роста рыночной капитализации публичных компаний предприятия стали объявлять о своих планах провести IPO. В 2023 г. состоялись IPO Генетико, CarMoney, Астра, Южуралзолото, Совкомбанк, Мосгорломбард и Henderson. [10] (BKS (2022)). В 2024 г. тренд сохранился и за 4 месяца (январь-апрель 2024 г.) публичными компаниями стали Делимобиль, Диасофт и КЛВЗ Кристалл. [15] (Nevskaya (2024)) Многие компании также планируют IPO, но пока не заявляли о точных датах выхода на биржу (например, ВкусВилл, Mercury Retail Group).

Экономический результат для инвесторов в компании, выходящие на IPO

Для эмпирического анализа рынка IPO в России рассмотрим изменение цен акций различных компаний (анализируемая выборка представлена в табл. 1) в день выхода на биржу в ходе осуществления IPO по сравнению с текущими оценками стоимости акций (по состоянию на апрель 2024 г.).

Таблица 1. Динамика стоимости акций компаний, вышедших на IPO в 2020–2024 гг., с даты размещения по текущее время

|

Компания

|

Дата размещения

|

Цена закрытия в день IPO, руб.

|

Цена закрытия 12.04.2024 IPO, руб.

|

Изменение стоимости акций с даты

размещения по 12.04.2024, %

|

|

Совкомфлот

|

07.10.2020

|

103.00

|

131.59

|

27.8%

|

|

Самолет

|

29.10.2020

|

953.00

|

3596.50

|

277.4%

|

|

Светофор

|

18.01.2021

|

105.10

|

28.30

|

-73.1%

|

|

Сегежа

|

28.04.2021

|

7.97

|

3.79

|

-52.4%

|

|

Группа Позитив

|

17.12.2021

|

994.80

|

2847.00

|

186.2%

|

|

Whoosh

|

14.12.2022

|

185.40

|

316.77

|

70.9%

|

|

Генетико

|

25.04.2023

|

35.03

|

49.70

|

41.9%

|

|

Астра

|

13.10.2023

|

560.00

|

622.50

|

11.2%

|

|

Henderson

|

02.11.2023

|

670.00

|

749.90

|

11.9%

|

|

Евротранс

|

21.11.2023

|

223.00

|

249.20

|

11.7%

|

|

Совкомбанк

|

15.12.2023

|

12.50

|

19.23

|

53.8%

|

|

Диасофт

|

13.02.2024

|

5866.00

|

6187.50

|

5.5%

|

|

Медианное значение

|

н.п.

|

н.п.

|

н.п.

|

19.8%

|

|

Среднее значение

|

н.п.

|

н.п.

|

н.п.

|

47.7%

|

Расчеты показывают, что после выхода на биржу стоимость акций компаний в среднем выросла на 47,7% со дня первичного размещения по текущий момент – 12 апреля 2024 г. (см. табл. 1). Это может говорить о том, что инвесторы обычно реагируют положительно на такие события, как IPO, видя потенциал в новых компаниях, либо находя в них привлекательные возможности для инвестирования. Такие результаты могут стимулировать новые компании к выходу на биржу, а инвесторов – к участию в IPO.

Таблица 2. Динамика стоимости акций анализируемых компаний в 2024 г. по сравнению с индексом Мосбиржи

|

Компания

|

Дата размещения

|

Цена закрытия на конец 2023 г.

(29.12.2023), руб.

|

Цена закрытия 12.04.2024 IPO, руб.

|

Изменение стоимости акций в 2024 г., %

|

|

Совкомфлот

|

07.10.2020

|

145.86

|

131.59

|

-9.8%

|

|

Самолет

|

29.10.2020

|

3849.50

|

3596.50

|

-6.6%

|

|

Светофор

|

18.01.2021

|

25.00

|

28.30

|

13.2%

|

|

Сегежа

|

28.04.2021

|

3.70

|

3.79

|

2.5%

|

|

Группа Позитив

|

17.12.2021

|

1996.80

|

2847.00

|

42.6%

|

|

Whoosh

|

14.12.2022

|

217.29

|

316.77

|

45.8%

|

|

Генетико

|

25.04.2023

|

43.81

|

49.70

|

13.4%

|

|

Астра

|

13.10.2023

|

501.50

|

622.50

|

24.1%

|

|

Henderson

|

02.11.2023

|

544.50

|

749.90

|

37.7%

|

|

Евротранс

|

21.11.2023

|

269.00

|

249.20

|

-7.4%

|

|

Совкомбанк

|

15.12.2023

|

13.70

|

19.23

|

40.4%

|

|

Медианное значение

|

н.п.

|

н.п.

|

н.п.

|

13.4%

|

|

Среднее значение

|

н.п.

|

н.п.

|

н.п.

|

17.8%

|

|

Индекс Мосбиржи

|

н.п.

|

3099.11

|

3456.24

|

11.5%

|

Сравнение доходности компаний, вышедших на биржу в 2020–2024 гг., с изменением индекса Мосбиржи показало, что инвесторы могут получить незначительно бóльшую доходность по сравнению с индексом Мосбиржи (см. таблицу 2). Однако стоит учитывать, что инвестирование в IPO намного более рискованно, чем инвестиции в индекс широкого рынка, поскольку значительная часть компаний до сих пор находится на стадии роста (например, Whoosh, Астра, Светофор и т. д.). Следовательно, будущие денежные потоки таких компаний могут существенно отличаться от текущих оценок денежных потоков инвесторами, поэтому необходимо с осторожностью подходить к инвестированию в компании, выходящие на IPO.

Выводы

Таким образом, российский рынок IPO подвержен значительным колебаниям, отражающим как экономические, так и геополитические факторы. Период до мирового финансового кризиса 2008 года характеризовался взрывным ростом количества IPO, но глобальные потрясения конца первого десятилетия XXI в. существенно снизили активность на рынке.

В последующее десятилетие геополитическая напряженность, экономическая нестабильность и низкие цены на нефть осложняли ситуацию, создавая высокий уровень риска для инвесторов. Однако, в период с 2023 года наблюдается улучшение экономической ситуации и рост рыночной капитализации, что стимулировало множество компаний к объявлению о своих планах провести IPO.

В 2024 году тренд продолжается, несколько компаний уже успешно провели IPO. Эти последние события свидетельствуют о постепенном росте интереса к российским IPO и восстановлении доверия инвесторов к российскому рынку.

Источники:

2. Астахова Д.Н., Герасимова Н.В. Выход российских компаний на IPO на примере Ozon: факторы успеха // Научные записки молодых исследователей. – 2022. – № 2. – p. 5-13.

3. Болецкая К. Почему IPO HeadHunter оказалось таким успешным. Ведомости. 14.05.2019. [Электронный ресурс]. URL: https://www.vedomosti.ru/opinion/articles/2019/05/14/801260-ipo-headhunter-uspeshnim (дата обращения: 14.04.2024).

4. Бухтиярова К.Н. Анализ рынка IPO российских компаний // Шаг в науку. – 2019. – № 3. – c. 67-70.

5. Галиева Г., Андреев Р., Соловьев Д. Бум IPO в России: эффект для рынков капитала. Эксперт РА. 27.03.2024. [Электронный ресурс]. URL: https://raexpert.ru/researches/ua/debt_market_2024 (дата обращения: 14.04.2024).

6. Гвардин С.В. IPO: стратегия, перспективы и опыт российских компаний. - М.: Вершина, 2007. – 259 c.

7. Платонова И. Н., Максакова М. А. Глобальные экономические тренды и позиция России. - М.: Издательский дом «Научная библиотека», 2022. – 266 c.

8. Горовой А.А., Федько Т.С. Проблемы малого количества IPO в России // Вестник Академии знаний. – 2023. – № 2(55). – p. 307-312.

9. Едронова В.Н., Рязкова С.В. Механизм, преимущества и недостатки IPO // Дайджест-финансы. – 2004. – № 12(120). – c. 2-7.

10. Заждались IPO. Кто может выйти на Мосбиржу в 2023. Бкс. 07.10.2022. [Электронный ресурс]. URL: https://bcs-express.ru/novosti-i-analitika/zazhdalis-ipo-kto-mozhet-vyiti-na-mosbirzhu-v-2023 (дата обращения: 14.04.2024).

11. Качановский Д.Е. IPO как альтернативный финансовый инструмент предприятия в рыночных условиях // Финансы и кредит. – 2008. – № 39(327). – c. 56-60.

12. Кещян В.Г., Мартынов П.В. IPO как способ выхода российских компаний на международные фондовые рынки // Финансы и кредит. – 2008. – № 3(291). – p. 41-44.

13. Марупов Д.М. Влияние рисков на эффективность проведения IPO // Экономика, Статистика и Информатика. – 2014. – № 1. – c. 95-97.

14. Могин А.Е., Лукашов А.В. IPO от I до O: Пособие для финансовых директоров и инвестиционных аналитиков. - М.: Альпина Бизнес Букс, 2008. – 361 c.

15. Невская Е. Рассвет российского рынка IPO: как размещались компании в 2023–2024 годах. FrankMedia. 20.03.2024. [Электронный ресурс]. URL: https://frankmedia.ru/158909 (дата обращения: 14.04.2024).

16. Нечепуренко А.А. IPO как форма интеграции компаний в мировое экономическое сообщество // Экономический вестник. – 2008. – № 4. – c. 379-383.

17. Никифорова В.Д., Волкова Е.А., Макарова В.А. IPO - путь к биржевому рынку. - СПб: Питер, 2008. – 208 c.

18. Исаченко Т. М., Ревенко Л. С. Новая парадигма развития международных экономических отношений: вызовы и перспективы для России. - М.: МГИМО, 2022. – 403 c.

19. Скопина И.В., Бакланова Ю.О., Скопин А.О. IPO российских компаний - инструмент привлечения инвестиций в развитие бизнеса // Управление экономическими системами. – 2007. – № 1(09).

20. Ульяницкая А.И. IPO как фактор привлечения капитала и повышения стоимости бизнеса (анализ, эффективность, оценка влияния на стоимость компании) // Международный научный журнал. – 2021. – № 12(45). – c. 66-74.

21. Хмыз О.В. Инвестиционные стратегии многонациональных корпораций // Управление компанией. – 2002. – № 1. – c. 65-71.

22. Хоботова С.Н., Слотина Н.В. Первичное публичное размещение (IPO) как способ привлечения инвестиций в условиях макроэкономической нестабильности // Вестник Омского университета. – 2022. – № 4. – c. 36-47. – doi: 10.24147/1812-3988.2022.20(4).36-47.

23. Brealey R.A., Myers S.C., Allen F. Principles of corporate finance. - McGraw-Hill/Irwin, 2011. – 969 p.

24. Finam. 2024. [Электронный ресурс]. URL: https://www.finam.ru/quote/ (дата обращения: 14.04.2024).

25. Geddes R. IPOs and Equity Offerings (Securities Institute Global Capital Markets). - Butterworth-Heinemann, 2003. – 272 p.

Страница обновлена: 12.01.2026 в 12:32:59

Download PDF | Downloads: 70

The modern Russian IPO market: specifics and reasons for its development

Mukhin D.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 6 (June 2024)

Abstract:

The article analyzes the situation on the Russian IPO market that has been developing in recent years. The factors influencing the development of the market and its prospects are identified. The reasons why companies choose a public offering of shares, as well as the difficulties they face, are analyzed and identified. Geopolitical tensions, economic uncertainty and lack of investor interest are the main factors holding back the growth of the IPO market. It is concluded that, despite the challenges, the market continues to adapt to changes, which has been reflected in an increase in the number of placements in 2023 and is expected in 2024.

Keywords: initial public offering, IPO, public offering, shares, Russian IPO market

References:

Aksenchik A.V., Kopaneva A.S. (2019). IPO kak sposob povysheniya investitsionnoy privlekatelnosti kompanii [IPO as a way to increase the investment attractiveness of a company]. Finansy i uchet. (10). 5-14. (in Russian).

Astakhova D.N., Gerasimova N.V. (2022). Vyhod rossiyskikh kompaniy na IPO na primere Ozon: faktory uspekha Nauchnye zapiski molodyh issledovateley. (2). 5-13.

Brealey R.A., Myers S.C., Allen F. (2011). Principles of corporate finance

Bukhtiyarova K.N. (2019). Analiz rynka IPO rossiyskikh kompaniy [Analiz rynka IPO rossiyskikh kompaniy]. Shag v nauku. (3). 67-70. (in Russian).

Edronova V.N., Ryazkova S.V. (2004). Mekhanizm, preimushchestva i nedostatki IPO [Mekhanizm, preimuschestva i nedostatki IPO]. Digest Finance. (12(120)). 2-7. (in Russian).

Finam. 2024. Retrieved April 14, 2024, from https://www.finam.ru/quote/

Geddes R. (2003). IPOs and Equity Offerings (Securities Institute Global Capital Markets)

Gorovoy A.A., Fedko T.S. (2023). Problemy malogo kolichestva IPO v Rossii Vestnik Akademii znaniy. (2(55)). 307-312.

Gvardin S.V. (2007). IPO: strategiya, perspektivy i opyt rossiyskikh kompaniy [IPO: strategiya, perspektivy i opyt rossiyskikh kompaniy] (in Russian).

Isachenko T. M., Revenko L. S. (2022). Novaya paradigma razvitiya mezhdunarodnyh ekonomicheskikh otnosheniy: vyzovy i perspektivy dlya Rossii [A new paradigm for the development of international economic relations: challenges and prospects for Russia] (in Russian).

Kachanovskiy D.E. (2008). IPO kak alternativnyy finansovyy instrument predpriyatiya v rynochnyh usloviyakh [IPO as an alternative financial instrument of an enterprise in market conditions]. Finance and credit. (39(327)). 56-60. (in Russian).

Keschyan V.G., Martynov P.V. (2008). IPO kak sposob vyhoda rossiyskikh kompaniy na mezhdunarodnye fondovye rynki Finance and credit. (3(291)). 41-44.

Khmyz O.V. (2002). Investitsionnye strategii mnogonatsionalnyh korporatsiy [Investment strategies of multinational corporations]. Upravlenie kompaniey. (1). 65-71. (in Russian).

Khobotova S.N., Slotina N.V. (2022). Pervichnoe publichnoe razmeshchenie (IPO) kak sposob privlecheniya investitsiy v usloviyakh makroekonomicheskoy nestabilnosti [Initial Public Offering (IPO) as a way to attract investments in conditions of macroeconomic instability]. Omsk Scientific Bulletin. (4). 36-47. (in Russian). doi: 10.24147/1812-3988.2022.20(4).36-47.

Marupov D.M. (2014). Vliyanie riskov na effektivnost provedeniya IPO [Influence of risks on the ipo efficiency]. Economics. (1). 95-97. (in Russian).

Mogin A.E., Lukashov A.V. (2008). IPO ot I do O: Posobie dlya finansovyh direktorov i investitsionnyh analitikov [IPO ot I do O: Posobie dlya finansovyh direktorov i investitsionnyh analitikov] (in Russian).

Nechepurenko A.A. (2008). IPO kak forma integratsii kompaniy v mirovoe ekonomicheskoe soobshchestvo [IPO as a form of integration of companies into the global economic community]. The Economic vestnik. (4). 379-383. (in Russian).

Nikiforova V.D., Volkova E.A., Makarova V.A. (2008). IPO - put k birzhevomu rynku [IPO as the way to the stock market] (in Russian).

Platonova I. N., Maksakova M. A. (2022). Globalnye ekonomicheskie trendy i pozitsiya Rossii [Globalnye ekonomicheskie trendy i pozitsiya Rossii] (in Russian).

Skopina I.V., Baklanova Yu.O., Skopin A.O. (2007). IPO rossiyskikh kompaniy - instrument privlecheniya investitsiy v razvitie biznesa [IPO of Russian companies as a tool for attracting investments in business development]. Management of economic systems. (1(09)). (in Russian).

Ulyanitskaya A.I. (2021). IPO kak faktor privlecheniya kapitala i povysheniya stoimosti biznesa (analiz, effektivnost, otsenka vliyaniya na stoimost kompanii) [IPO as a factor of raising capital and increasing business value (analysis, efficiency, assessment of the impact on the value of the company)]. The Interntational scientific journal. (12(45)). 66-74. (in Russian).