Выявление и оценка теневой экономической деятельности коммерческого банка

Помулев А.А.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 47 | Цитирований: 9

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 2 (Апрель-Июнь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=43894316

Цитирований: 9 по состоянию на 30.01.2024

Аннотация:

В статье рассмотрена проблематика выявления и оценки теневой экономическойдеятельности (ТЭД) коммерческого банка. Выдвинута гипотеза о возможности оценки уровня вовлеченности кредитной организации в ТЭД через искажение показателей финансовой отчетности. В статье проанализированы основные работы по данной теме. Предложена структурно-логическая схема выявления вовлеченности коммерческого банка в ТЭД. Выполнены расчеты и рассмотрена применимость модели Бенишаи ее отдельных компонентов, показателя EarningsQualityScore (ThomsonReuters) для целей выявления фактов искажения и фальсификации финансовой отчетности отечественного банка.Предложены дальнейшие направления исследования данной проблематики.

Ключевые слова: коммерческий банк,теневая экономика, манипуляции с финансовой отчетностью, кредитный портфель

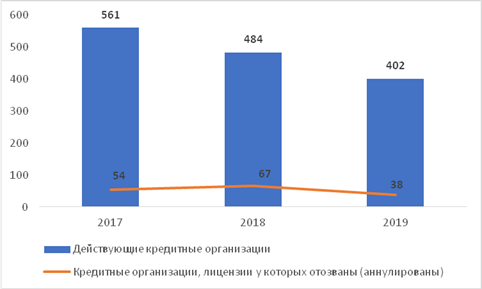

В настоящее время российская банковская система находится в стадии становления. Банковской системе, как и другим отраслям экономики, присущи схожие проблемы, в частности вовлеченность в теневой сектор экономики. Данный тезис подтверждает статистика отзыва лицензий коммерческих банков, которая неутешительна. По данным ЦБ РФ, в 2019 г. лишились лицензии 38 банков (рис. 1).

Как отмечается в анализе Банки.ру [1], среди основных причин отзыва банковских лицензий является высокорискованная кредитная политика, нарушение требований ПОД/ФТ [2] и проведение теневых, сомнительных (транзитных) операций.

Рисунок 1. Количество действующих и кредитных организаций, у которых отозваны лицензии

Источник: рассчитано автором по данным ЦБ РФ) [9].

Область высокорискованных операций лежит в кредитовании связанных с руководством банка компаний, выдача заведомо невозвратных кредитов подставным юридическим лицам, манипуляции с резервами на возможные потери по ссудам (табл. 1).

Стоит отметить, что несмотря на все действия, которые предпринимает регулятор, проблемы выявляются слишком поздно, когда они уже отразились на деятельности банка.

Среди секторов экономики, которые формируют спрос на теневые финансовые услуги, наибольший удельный вес занимает сфера строительства (32 %), торговля (27 %), услуги (26 %), производство (14 %). [3]

Таблица 1

Классификация теневых операций коммерческого банка [4]

|

Направление

|

Наименование

операции

|

|

Нарушение

требований ПОД/ФТ

|

Участие

в любых формах и видах операций, которые подлежат регулированию в сфере

данного законодательства

|

|

Сомнительные

(теневые) операции

|

|

|

Вывод

средств за рубеж

|

Переводы

по сделкам и услугам

Авансирование импорта товаров Импорт товаров через страны Таможенного союза Переводы по сделкам с ценными бумагами |

|

Обналичивание

денежных средств

|

Выдачи

физическим лицам

Выдачи юридическим лицам Выдачи ИП |

|

Транзитные

операции повышенного риска

|

Обналичивание

денежных средств через счета физических лиц

Продажа наличной выручки торговыми туристическими компаниями, платежными агентами Операции, способствующие уклонению от уплаты налогов в секторе закупки и обращения металлолома, лома драгоценных металлов и камней |

|

Рисковые

операции

|

Выдача

заведомо невозвратных кредитов

Кредитование фирм-однодневок Манипуляции с резервом на возможные потери по ссудам Завышение стоимости приобретенных акций Сокрытие просроченной задолженности в портфеле |

Участие в данных операциях может быть умышленное и неумышленное. Одно дело, когда имеются факты операционного риска (кассир-операционист ошибся и не увидел при проведении операции денежного перевода, что лицо числится в списке экстремистов), совершенно другое, когда менеджмент банка сознательно идет на рискованные и теневые операции с целью незаконно обогатиться.

Среди причин сомнительных операций могут быть желание руководства выполнить требования регулятора по поддержанию обязательных нормативов ликвидности и достаточности капитала банка [5].

Проблема выявления сомнительных операций стоит достаточно остро для регулятора. Разнообразие и сложность операций банка, форм отчетности не позволяют оперативно выявить данные факты.

Особенную актуальность приобретает исследование инструментария выявления подобных высокорискованных и теневых операций банка на ранних стадиях, чтобы не допустить негативного развития событий в будущем.

Исследованием проблематики оценки теневой экономической деятельности (ТЭД) занимались такие ученые, как Я.Д. Ширяева [13] (Shiryaeva, 2009), В.Ю. Буров [3] (Burov, 2014), Е.М. Мартишин [8] (Martishin, 2019), И.В. Бочкарева [5] (Bochkareva, 2019) и др.

Регулятором и исследователями выявляются новые схемы сомнительных операций банков и меры борьбы с «сомнительными» операциями (например, работы М. Каратаева [6], В.Ю. Бурова [4] (Burov, 2019)). Однако научных работ в области теневой экономической деятельности коммерческого банка недостаточно.

Также представлены работы по выявлению искажений и манипуляций с финансовой отчетностью предприятий. Среди наиболее известных зарубежных моделей оценки качества финансовой отчетности M-score (М. Бениша) [14] (Beneish, 1999) и модель M. Роксаса [15] (Roxas, 2011), Earnings Quality Score (Thomson Reuters).

В научных публикациях известны работы Богатырева С.Ю. [2] (Bogatyrev, 2018), Алексеева М.А. [1] (Alekseev, 2015), Корольковой М.В. [7] (Korolkova, 2015), Савельевой М.Ю. [10] (Saveleva, Saveleva, Borodina, Kukhta, 2015), Ферулевой Н.В. [11] (Feruleva, Shtefan, 2016), Ценжарика М.К. [12] (Tsenzharik, Kogan, 2019), которые посвящены применимости модели М. Бениша для российских предприятий.

Общий вывод авторов исследований состоит в том, что модели применимы, однако требуется их уточнение и калибровка из‑за разных подходов к бухгалтерскому учету.

Применимость модели М. Бениша [14] (Beneish, 1999) к банковским организациям изучали: Исакова А.С., Русакова Е.А., Мелихова Н.А. [6] (Isakova, Rusakova, Melikhova, 2016).

Таким образом, можно сделать вывод о недостаточном уровне проработки методологии оценки уровня вовлеченности коммерческого банка в ТЭД.

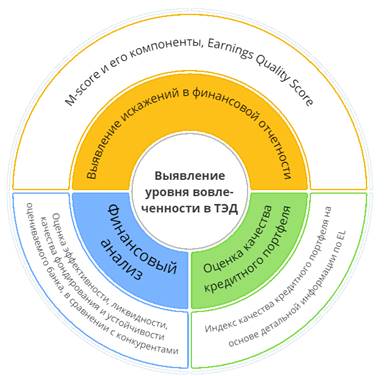

С учетом рассмотренных работ автором статьи представляется следующая структурно-логическая схема выявления вовлеченности кредитной организации в ТЭД (рис. 2).

Рисунок 2. Структурно-логическая схема выявления вовлеченности коммерческого банка в ТЭД

Источник: составлено автором.

Рабочая гипотеза: при проведении теневых операций возникают искажения результатов основной деятельности, которые должны найти свое отражение в финансовой отчетности.

Соответственно, первым этапом оценки теневой экономической деятельности должно стать выявление искажений в финансовой отчетности.

Далее необходима оценка качества кредитного портфеля для выявления высокорискованных кредитных операций и манипуляций с резервами. Стоит отметить, что выполнение данной работы возможно только при наличии доступа к внутренней информации.

В публичной отчетности банка недостаточно объективны показатели оценки качества кредитного портфеля. Стоимость риска оценивается через величину пруденциального резерва (сумма РВПС, сформированного по требованиям Положения № 590-П [7]) и уровень просроченной задолженности в портфеле (Non Performing Loan PL90+). Показатель NPL не является объективным, так как с ростом абсолютных значений портфеля относительное значение показателя будет корректироваться в меньшую сторону, что не будет отражать всю ситуацию.

Данный факт является значительным ограничением в анализе кредитного портфеля внешним экспертом и требует дальнейшей проработки.

Третьим важнейшим направлением является финансовый анализ коммерческого банка. Финансовый анализ представлен несколькими направлениями: горизонтальный и вертикальный анализ баланса и ОПиУ, оценка эффективности, ликвидности, качества фондирования и устойчивости в сравнении с конкурентами и отраслью.

Рассмотрим более подробно модель Бениша [14] (Beneish, 1999). Модель регрессии была получена в результате анализа факторов, определяющих вероятность организации манипулировать с отчетностью [2] (Bogatyrev, 2018).

Формула представлена ниже:

M-счет = – 4.84 + 0.920 * (DSRI) + 0.528 * (GMI) + 0.404 * (AQI) + 0.892 * (SGI) + 0.115 * (DEPI) – 0.172 * (SGAI) + 4.67 * (TATA) – 0.327 (LEVI),

где:

DSRI (Days Sales Receivable Index) – определяется как соотношение оборачиваемости дебиторской задолженности в текущем периоде к предыдущему периоду;

GMI (Gross Margin Index) – отношение рентабельности продаж по валовой прибыли в предыдущем периоде к текущему периоду;

AQI (Asset Quality Index) – показатель качества активов. Отношение оборотных активов к общей величине активов текущего года к предыдущему году.

SGI (Sales growth index) – отношение объема реализации текущего года к объему реализации предыдущего года.

DEPI (Depreciation index) – коэффициент амортизационных отчислений. Соотношение суммы амортизации и суммы амортизации и стоимости основных фондов предыдущего периода к сумме амортизации, деленной на сумму амортизации и стоимости основных фондов в текущем периоде;

SGAI (Sales, general and administrative expenses index) – соотношение доли административных, управленческих и коммерческих расходов в выручке текущего периода к предыдущему периоду;

TATA (Total accruals to total assets) – итоговые начисления к общей сумме активов.

Прибыль без учета нетипичных и нерегулярных доходов и расходов – операционный денежный поток / совокупные активы [2] (Bogatyrev, 2018).

LEVI (Leverage index) – коэффициент левереджа. Соотношение общей суммы долга и совокупных активов в текущем году относительно предыдущего года.

Если значение сводного индекса (М-счет) превышает -2,22, то это свидетельствует о наличии манипуляций (для значений же меньше -2,22 – отсутствие манипуляций).

Специфика банковских операций обуславливает низкую долю амортизационных отчислений и величины дебиторской задолженности в совокупной величине активов. Данный факт делает бессмысленным применение показателей DEPI и DSRI к анализу ФО банка.

В исследовании А.С. Исаковой [6] (Isakova, Rusakova, Melikhova, 2016) были проанализированы полученные расчетным путем значения показателей ТАТА, SGI и DEPI на выборке финансово благополучных банков и банков-банкротов.

TATA показал достоверную картину и выявил факт манипулирования отчетностью банками-банкротами, показатели SGI и DEPI не дали представления о том, был ли факт манипулирования, так как их значения как у финансово здоровых банков, так и у банков-банкротов принимают приблизительно равные значения.

Таким образом, выдвинутая авторами исследования гипотеза была подтверждена только частично в отношении показателя TATA. Показатель TATA может быть применен к кредитным организациям с целью выявления факта манипулирования отчетностью, а от показателей DEPI и SGI можно отказаться.

В исследовании Исаковой А.С. [6] (Isakova, Rusakova, Melikhova, 2016) нормальные значения TATA варьируются в пределах от -0,06 до 0,02. В исследованиях М. Бениша [14] (Beneish, 1999) для иностранных компаний приводится граничное значение показателя в размере 0,018.

Произведем расчет показателя TATA для ПАО Сбербанк, Банка ВТБ, Тинькофф Банка и ликвидированного ПАО Бинбанк (табл. 2).

Таблица 2

Расчет показателя TATA для российских банков

|

Показатель

|

Сбербанк

|

Банк ВТБ

|

Тинькофф Банк

|

Бинбанк (ликвидирован)

|

|

Net Income Before

Extraordinary Items usd

|

14 772 501

538

|

3

262 321 319,27

|

583

374 112,35

|

-152

556 042,15

|

|

Cash flow from

operations usd

|

12

958 844 686,05

|

5

964 233 976,27

|

625

800 439,61

|

-6

163 031 695,79

|

|

Total assets usd

|

483

839 396 890

|

250

586 652 583

|

9

358 307 856

|

18

923 782 682

|

|

TATA

|

0,003748469

|

-0,01078235

|

-0,00453355

|

0,317614916

|

|

Earnings Quality Score (медианное значение по отрасли

46)

|

79

|

55

|

63

|

н/д

|

Критичные значения показателя были получены по ПАО Бинбанк, что логично, так как банк был вскоре ликвидирован.

Для расчета SGAI у других банков не было найдено достаточного количества данных. В связи с этим пример расчета произведен по ПАО Сбербанк (табл. 3).

Таблица 3

Расчет показателя SGAI для Сбербанка

|

Показатель

|

2019

|

2018

|

|

Tot Rev from Biz

Activ, RUB

|

1 971 100 000 000

|

1 829 300 000 000

|

|

SGA – Tot. RUB, RUB

|

688 400 000

|

623 200 000

|

|

SGAI

|

0,000349247

|

0,000340677

|

|

Динамика индекса SGAI

|

+2.5 %

|

|

Источник: рассчитано автором по данным Thomson Reuters.

Выводы о росте показателя не вполне очевидны. Необходимо учитывать другие показатели операционной эффективности банка и детально анализировать структуру административных расходов. В частности, Сбербанку приходится поддерживать большую филиальную сеть, и это вовсе не означает, что банк может начать манипулировать с отчетностью. Тем более у ПАО Сбербанк высокое значение качества финансовой отчетности по Earnings Quality Score – 79 (медианное значение по отрасли составляет 46).

Earnings Quality Score – аналитический показатель, который рассчитывается агентством Thomson Reuters на регулярной основе. Расчет данного показателя основан на длительном периоде наблюдений за операциями, которые могут носить нетипичный характер по отчетности (сокрытие дебиторской задолженности, отнесение побочных доходов к выручке, отнесение операционных расходов к разовым, включение в операционный денежный поток компоненты инвестиционных денежных потоков и т.д.) [2] (Bogatyrev, 2018). Компоненты Earnings Quality Score представлены в таблице 4.

Таблица 4

Компоненты Earnings Quality Score

|

Показатель

|

Перевод

|

Интерпретация

|

|

Accruals

|

Начисления

|

Заработанные

деньги можно разложить на две части: денежный поток и начисления.

Правила учета по методу начисления требуют, чтобы компании фиксировали

доходы и расходы в момент их получения и возникновения, что

необязательно в момент получения или выплаты денежных средств; разница

между денежной прибылью и заявленной прибылью называется начислениями.

Начисления, в отличие от денежных потоков, подвержены ошибкам

оценки и суждениям, и следовательно, доходы могут быть менее

надежными, чем денежные потоки, даже если в идеальном мире они имеют

большую ценность для инвесторов в качестве показателя текущей

деятельности.

Начисления оцениваются как изменения в операционных активах: – дебиторская задолженность; – запасы; – прочие оборотные активы; – изменения в основных средствах / средние чистые операционные активы. Представляют собой изменение основных средств за последние 4 квартала / 2 полугодия / 1 год в процентах к средним чистым операционным активам по последним 4 кварталам / 2 полугодиям / 2 годам по бухгалтерским балансам. Чистые операционные активы представляют собой разницу между активами и обязательствами, связанными с операционной деятельностью. Чистые операционные активы (NOA) = Инвестиционный капитал + Краткосрочная задолженность – Денежные средства – Краткосрочные инвестиции); – прочие внеоборотные активы; и обязательствах: – кредиторская задолженность; – прочие краткосрочные обязательства; – прочие долгосрочные обязательства |

|

Cash Flow

|

Денежный

поток

|

Компонент

денежного потока отражает объем свободных денежных средств, доступных

компании, и считается устойчивой частью прибыли, так как имеет тенденцию

сохраняться из года в год. В отличие от начислений, денежный

поток относительно не содержит ошибок оценки и поэтому является

более надежным, чем начисления. Однако сам по себе денежный поток не является

хорошим показателем деятельности фирмы в настоящее время или в прошлом.

При оценке качества доходов следует учитывать как начисления, так и движение

денежных средств. То есть для двух компаний с одинаковым уровнем

прибыли компания с более высоким денежным потоком, скорее всего, будет

иметь более высокое качество прибыли.

Денежный поток включает следующие компоненты: – операционный денежный поток – рассчитывается как отношение операционного денежного потока к средним чистым операционным активам, которые представляют собой годовой (за 12 месяцев) денежный поток от операционной деятельности в процентах к средним чистым операционным активам на основе последних 4 кварталов / 2 полугодий / 2 годовых бухгалтерских балансов. Чистые операционные активы представляют собой разницу между активами и обязательствами, связанными с операционной деятельностью. Чистые операционные активы (NOA) = Инвестиционный капитал + краткосрочная задолженность – Денежные средства – Краткосрочные инвестиции. – соотношение капитальных затрат к чистым операционным активам. Представляют собой отток денежных средств по капитальным вложениям в годовом исчислении (за 12 месяцев) в процентах от средних чистых операционных активов по последним 4 кварталам / 2 полугодиям / 2 годам бухгалтерского баланса |

|

Operating Efficiency

Component

|

Компонент

операционной эффективности

|

Компонент

операционной эффективности использует показатель рентабельности активов (ROA) в качестве основного

показателя операционной эффективности. ROA отражает внутреннюю норму доходности проектов

компании. Исследования Thomson Reuters показали, что в среднем 70 %

рентабельности активов текущего года сохраняется на следующий год.

Для выявления источников различий в показателях ROA раскладывается на факторы маржинальности и подкомпонент оборачиваемости активов по аналогии с анализом модели Дюпона |

Градация индекса по 100-балльной шкале. 100 баллов – наивысшая оценка качества отчетности. Недостаток данного показателя состоит в том, что его расчет осуществляется не по всем российским контрагентам, что существенно сужает его область применения.

Таким образом, при наличии достаточного количества данных возможно использовать показатель TATА как предварительный индикатор, который свидетельствует о манипуляциях с отчетностью.

Для более полного понимания ситуации необходима оценка качества кредитного портфеля банка и проведение финансового анализа. Как самостоятельные направления анализа представляется их рассмотреть в дальнейших работах. Отдельным направлением исследования является оценка масштаба вовлеченности в теневую экономическую деятельность.

[1] https://www.banki.ru/news/research/?id=10919284

[2] Противодействие легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма

[3] https://cbr.ru/Content/Document/File/83381/sectors_2019_1.pdf

[4] https://cbr.ru/Content/Document/File/83380/2019_1.pdf

[5] Инструкция банка России №180-И «Об обязательных нормативах банков» от 28.06.2017. Ныне действующая редакция № 199-И от 28.11.2019 «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией»

[6] https://vestnik115fz.ru/publication/article_post/novye-shemy-otmyvaniya-i-akcenty-mer-vnutrennego-kontrolya-v-bankah[7] Положение Банка России от 28 июня 2017 №590-П «О порядке формирования резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности»

Источники:

2. Богатырев С.Ю. Новые модели анализа отчетности организаций // Международный бухгалтерский учет. – 2018. – № 2. – c. 124-137.

3. Буров В.Ю. Теневая экономика и малое предпринимательство: теоретические и методологические основы исследования. / Монография. - Чита: ЗабГУ, 2014. – 204 c.

4. Буров В.Ю. Опыт Российской Федерации по противодействию оттоку капитала за рубеж и легализации доходов, полученных преступным путем // Теневая экономика. – 2019. – № 3. – c. 153-164. – doi: 10.18334/tek.3.3.41329.

5. Бочкарева И.В. Определение размера теневого сектора малого бизнеса на региональном уровне (на примере Забайкальского края) // Теневая экономика. – 2019. – № 3. – c. 165-174. – doi: 10.18334/tek.3.3.41179.

6. Исакова А.С., Русакова Е.А., Мелихова Н.А. Применимость коэффициентов модели Бениша к анализу достоверности финансовой отчетности кредитных организаций // Cоциально-экономическое и научно-технологическое развитие: прогноз и перспективы: сборник научных трудов по материалам I Международной научно-практической конференции студентов, магистрантов и аспирантов. НОО «Профессиональная наука». Новосибирск, 2016. – c. 107-113.

7. Королькова М.В. Изучения возможности применения модели M-score к финансовой отчетности, подготовленной в соответствии с РСБУ // Мы продолжаем традиции российской статистики: Сборник докладов Международной научно-практической конференции \"I Открытый российский статистический конгресс\" в 4 томах. Новосибирск, 2015. – c. 596-597.

8. Мартишин Е.М. Анализ институциональной ловушки теневой экономики в странах с рыночной экономикой // Сборник научных работ серии "Государственное управление". – 2019. – № 14. – c. 150-156.

9. Обзор банковского сектора Российской Федерации. Статистические показатели. Центральный банк Российской Федерации, 2020. №210. Центральный банк Российской Федерации. [Электронный ресурс]. URL: https://cbr.ru/statistics/bank_sector/review/.

10. Савельева М.Ю., Савельева Ю.В., Бородина Ю.Б., Кухта А.О. Оценка отчетности компаний энергетической отрасли на предмет манипулирования показателем прибыли // Современные тенденции развития науки и технологий: сборник научных трудов по материалам IX Международной научно-практической конференции 31 декабря 2015 г. № 9-6, часть VI. Белгород. – c. 114-118.

11. Ферулева Н.В., Штефан М.А. Выявление фактов фальсификации финансовой отчетности в российских компаниях: анализ применимости моделей Бениша и Роксас // Российский журнал менеджмента. – 2016. – № 3. – c. 19-70. – doi: 10.21638/11701/spbu18.2016.303 .

12. Ценжарик М.К., Коган А.С. Анализ эффективности моделей Бениша и Роксас для оценки вероятности фальсификаций финансовой отчетности в российских компаниях // Экономика и предпринимательство. – 2019. – № 5. – c. 1045-1054.

13. Ширяева Я.Д. Ненаблюдаемая экономика и ее оценка // Terra Economicus. – 2009. – № 2. – c. 82-96.

14. Beneish M.D. The Detection of Earnings Manipulation // Financial Analysts Journal. – 1999. – № 55. – p. 24-36. – doi: 10.2469/faj.v55.n5.2296.

15. Roxas M.L. Financial Statement Fraud Detection Using Ratio and Digital Analysis // Journal of Leadership, Accountability and Ethics. – 2011. – № 8. – p. 56-66.

Страница обновлена: 08.03.2026 в 14:57:55

Download PDF | Downloads: 47 | Citations: 9

Identification and valuation of shadow economic activity of a commercial bank

Pomulev A.A.Journal paper

Shadow Economy

Vol 4, Num 2 (April-June 2020)

Abstract:

The article deals with the problems of identification and evaluation of shadow economic activity (SEA) of a commercial bank. A hypothesis is put forward about the possibility of assessing the level of involvement of a credit institution in the SEA through distortion of financial reporting indicators. The article analyzes the main works on this topic. The structural and logical scheme of identifying the involvement of a commercial bank in the SEA is proposed. The calculations were made; and the applicability of the Benish model and its individual components such as Earnings Quality Score (Thomson Reuters) for the purpose of revealing the facts of distortion and falsification of the financial statements of the domestic bank was considered. Further directions of research on this issue are proposed.

Keywords: commercial bank, shadow economy, financial reporting manipulations, credit portfolio

References:

Alekseev M.A. (2015). Problemy primeneniya pokazatelya manipulirovaniya k finansovoy otchetnosti rossiyskikh predpriyatiy [The manipulation index: problems of applicability to the financial statements of Russian companies] We continue traditions of the Russian statistics. 578-579. (in Russian).

Beneish M.D. (1999). The Detection of Earnings Manipulation Financial Analysts Journal. (55). 24-36. doi: 10.2469/faj.v55.n5.2296.

Bochkareva I.V. (2019). Opredelenie razmera tenevogo sektora malogo biznesa na regionalnom urovne (na primere Zabaykalskogo kraya) [Determining the size of the shadow sector of small business at the regional level (on the example of the Zabaykalsky Krai)]. Shadow Economy. 3 (3). 165-174. (in Russian). doi: 10.18334/tek.3.3.41179.

Bogatyrev S.Yu. (2018). Novye modeli analiza otchetnosti organizatsiy [New models for analyzing organizations' reports]. International accounting. (2). 124-137. (in Russian).

Burov V.Yu. (2014). Tenevaya ekonomika i maloe predprinimatelstvo: teoreticheskie i metodologicheskie osnovy issledovaniya [The shadow economy and small business: theoretical and methodological foundations of research] Chita. (in Russian).

Burov V.Yu. (2019). Opyt Rossiyskoy Federatsii po protivodeystviyu ottoku kapitala za rubezh i legalizatsii dokhodov, poluchennyh prestupnym putem [The experience of the Russian Federation in countering the outflow of capital abroad and the legalization of proceeds from crime]. Shadow Economy. 3 (3). 153-164. (in Russian). doi: 10.18334/tek.3.3.41329.

Feruleva N.V., Shtefan M.A. (2016). Vyyavlenie faktov falsifikatsii finansovoy otchetnosti v rossiyskikh kompaniyakh: analiz primenimosti modeley Benisha i Roksas [Detection of fraud in financial reporting in Russian companies: analysis of the applicability of the Benish and Roxas models]. Russian Management Journal. (3). 19-70. (in Russian). doi: 10.21638/11701/spbu18.2016.303 .

Isakova A.S., Rusakova E.A., Melikhova N.A. (2016). Primenimost koeffitsientov modeli Benisha k analizu dostovernosti finansovoy otchetnosti kreditnyh organizatsiy [Applicability of the Benish model coefficients to the analysis of reliability of financial statements of credit organizations] The applicability of coefficients of the Beneish model to analyze the reliability of the financial statements of Russian credit organizations. 107-113. (in Russian).

Korolkova M.V. (2015). Izucheniya vozmozhnosti primeneniya modeli M-score k finansovoy otchetnosti, podgotovlennoy v sootvetstvii s RSBU [The research of applicability the m-score model for financial statements prepared under ras] We continue traditions of the Russian statistics. 596-597. (in Russian).

Martishin E.M. (2019). Analiz institutsionalnoy lovushki tenevoy ekonomiki v stranakh s rynochnoy ekonomikoy [An analysis of the institutional traps of the shadow economy in countries with a market economy]. Sbornik nauchnyh rabot serii "Gosudarstvennoe upravlenie". (14). 150-156. (in Russian).

Roxas M.L. (2011). Financial Statement Fraud Detection Using Ratio and Digital Analysis Journal of Leadership, Accountability and Ethics. (8). 56-66.

Saveleva M.Yu., Saveleva Yu.V., Borodina Yu.B., Kukhta A.O. Otsenka otchetnosti kompaniy energeticheskoy otrasli na predmet manipulirovaniya pokazatelem pribyli [Assessment of energy sector companies' reporting on manipulating the profit indicator] Modern trends in the development of science and technology. 114-118. (in Russian).

Shiryaeva Ya.D. (2009). Nenablyudaemaya ekonomika i ee otsenka [Non-observed economy and its assessment]. Terra Economicus. 7 (2). 82-96. (in Russian).

Tsenzharik M.K., Kogan A.S. (2019). Analiz effektivnosti modeley Benisha i Roksas dlya otsenki veroyatnosti falsifikatsiy finansovoy otchetnosti v rossiyskikh kompaniyakh [Analysis of Beneish and Roxas models efficiency for detection of financial statements fraud in Russian companies]. Journal of Economy and Entrepreneurship. (5). 1045-1054. (in Russian).