Взаимное влияние трансформации потребительского поведения и развития онлайн-ритейла

Углов Д.А.1![]()

1 Федеральное государственное автономное образовательное учреждение высшего образования «Уральский федеральный университет имени первого Президента России Б.Н. Ельцина», ,

Скачать PDF | Загрузок: 76

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 1 (Январь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=60018866

Аннотация:

В статье рассмотрена трансформация поведения потребителей в онлайн сегменте продуктового ритейла под влиянием бурного роста и изменений в электронной торговле. Целью исследования является определение новых тенденций трансформации продуктового ритейла и возможностей адаптации к ним за счет новых стратегий. В работе определены факторы, влияющие на изменение потребительского поведения, перспективы развития продуктового онлайн ритейла. Эмпирическая часть исследования проведена на основе данных, полученных в ходе проведенного онлайн-опроса 500 покупателей сервиса доставки продуктов, а также аналитики данных, собранных программой лояльности и интервью экспертов. На основе результатов анализа изменения потребительского поведения сформулированы выводы, представляющие интерес для игроков рынка e-grocery и продуктового ритейла.

Ключевые слова: электронная торговля, продуктовый онлайн-ритейл, потребительское поведение, цифровая экономика, e-grocery

Введение

В современном мире розничная электронная торговля стала одним из важных и незаменимых элементов коммерческой деятельности. Она дает возможность потребителям сравнивать цены и предложения, получать покупки не выходя из дома, изучать характеристики товаров. Все эти возможности, а также политические, экономические и социальные факторы влияют на изменение потребительского поведения.

В течение последних 3 лет происходит трансформация потребительского поведения, массовый переход покупателей в онлайн и формирование устойчивой привычки осуществлять покупки в сети Интернет. Но, учитывая молодость рынка доставки продуктов, потребительское поведение на нем изучено не в полной мере. Мало сведений о самих потребителях, привычках, причинах, по которым они заказывают онлайн и чего они ожидают от рынка.

Изучение изменений в потребительском поведении в онлайн-ритейле имеет большое значение для практического применения и является актуальной задачей для ведущих игроков рынка. Понимание факторов вляющих на выбор потребителей, их ожидания, позволит эффективно адаптироваться и принимать стратегические решения в сфере e-grocery. Основная гипотеза исследования – стратегия действий, основанная на факторах, влияющих на выбор потребителей, благодаря успешному формированию потребительских паттернов, обеспечивает игрокам рынка онлайн-ритейла положительный экономический эффект.

Цель данного исследования – определение новых тенденций трансформации продуктового онлайн-ритейла и оценка эффективности стратегии действий, основанной на факторах, влияющих на выбор потребителей, реализуемой отдельными игроками рынка. Для ее достижения использовались существующие информационные базы и соответствующая теме методология. В данной работе использовались качественные и количественные методы исследования, включая: 1) анализ научной литературы и профильных интернет-изданий по теме исследования; 2) эмпирическая оценка предпочтений потребителей и мнений экспертов с помощью специальных опросов и интервьюирования. Проведенная статистическая обработка данных и анализ полученных результатов позволили выявить определенные паттерны в поведении потребителей, а также относительно полную картину факторов, влияющих на изменение потребительского поведения. В том числе проведен анализ ответных действий ключевых игроков рынка продуктового онлайн ритейла на процессы трансформации потребительского поведения и ожиданий.

2. Анализ текущего состояния рынка продуктового онлайн ритейла

В 2019 году человечество во всем мире столкнулось с пандемией коронавируса COVID-19, которая очень сильно повлияла на все сегменты экономики. Но если для большинства сегментов экономики пандемия оказала негативное влияние, то для электронной торговли она стала мощным импульсом роста, что позволило онлайн-ритейлу стать одним из самых быстрорастущих сегментов электронной коммерции и торговли в целом [14, 21]. Сегодня уже около четверти населения в России покупают большую часть продовольственных и непродовольственных товаров онлайн, тогда как еще в 2019 году этот показатель не превышал 10%. [5]

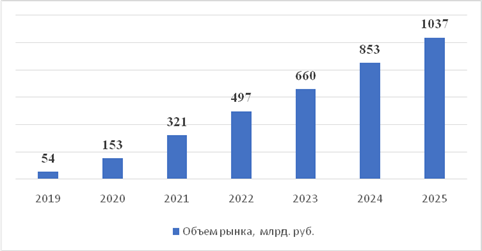

В исследованиях рынка e-grocery большинство авторов согласны с тем, что в ближайшем будущем объем рынка продуктового онлайн-ритейла продолжит свой рост. Так, среднегодовой темп роста e-grocery в период с 2021 по 2025 год оценивается в 45%, а объем продуктового онлайн ритейла по прогнозам к 2025 году достигнет 1 трлн. рублей [17;5]. На основе статистических данных и прогноза на 2025 год [5], автором составлена динамика объема рынка продуктового онлайн-ритейла за период 2019 – 2025 год (рис.1).

Рис.1. Динамика объема российского рынка онлайн-торговли продуктами питания с прогнозом на 2024 и 2025 годы. Составлено автором на основе данных [5].

Отчет компании Data Insight за март 2021 года показывает то, что в период острой фазы пандемии, количество пользователей интернета в России увеличилось до 124 миллионов человек, а уровень проникновения виртуальных сетей до 85% [15].

Несмотря на то, что кризис ухудшил прогнозы по росту рынка e-grocery, ключевые игроки не сомневаются в том, что динамика роста рынка сохранится, указывая на низкий уровень пенетрации в продовольственную розницу, которая в России составляет всего около 3% а, например Южной Корее она составляет 12%. Еще одним подтверждением потенциала роста рынка является Москва, в которой пенетрация оценивается на уровне 10% [5]. Еще одним драйвером роста рынка продуктового онлайн-ритейла может стать легализация дистанционной торговли алкоголем, доставка которого на сегодняшний день запрещена [5].

Вероятнее всего рынок e-grocery отреагирует и на набирающую популярность тенденцию в традиционном секторе продуктового ритейла – формат дискаунтера. Это обусловлено снижением доходов населения, а также переходом к экономичному потреблению. Востребованность формата дискаунтеров подтверждает и статистика, которая показывает, что дискаунтеры стали самым динамично растущим форматом в продуктовой рознице. Так, например, у X5 Group появился проект «Чижик», продуктовая сеть «Магнит» открыла сеть дискаунтеров «Моя цена», ГК «ОКЕЙ» за счет открытия дискаунтеров «Да!» увеличила свою выручку на треть, а сеть гипермаркетов «Лента» открывает формат дискаунтеров «Лента Эконом» и для его развития приобрела сеть супермаркетов «Монетка». Тренд на экономию заметен и в онлайн – ритейле: «Сбермаркет» добавляет новых партнеров – дискаунтеров, «Самокат» экспериментирует с разделами товаров по низким ценам и с длительным сроком годности [19]. А сервис доставки из Екатеринбурга «Да-Март» и вовсе сменил модель работы и теперь предлагает покупателям сборные заказы сразу из нескольких супермаркетов, что позволяет экономить покупателям до 60% от стоимости заказа за счет разницы в ценах на идентичные товары в разных продуктовых сетях, а также акционных и промо-предложений торговых сетей и товаров с собственной торговой маркой [8].

Таким образом, большинство авторов среди факторов, которые в краткосрочной перспективе будут влиять на рост рынка e-grocery выделяют: низкое проникновение e-grocery в продовольственную розницу в регионах России относительно Москвы и других развитых стран (рис.2) [4, 5]; экспансию ведущих игроков рынка в регионы; добавление новых категорий товаров в ассортимент, переход в непродуктовые категории. По мнению большинства авторов, драйверами роста объема рынка онлайн-ритейла могут стать легализация дистанционной торговли алкоголем; рост инвестиций в продвижение услуги доставки продуктов экосистемными игроками; продолжающаяся диджитализация населения и развития технологий [2;4;5;9].

Рис.2. Доля оборота онлайн-продаж от общего оборота розничной торговли продуктами питания в разных странах мира, 2020 г., млрд $, %. Составлено автором на основе данных [5].

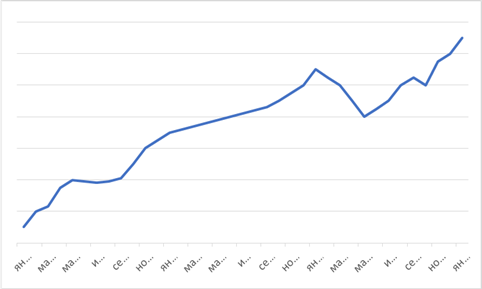

Согласно исследованию, проведенному ассоциацией компаний интернет-торговли, только за один 2020 год, под влиянием пандемии коронавируса COVID-19, количество клиентов рынка e-grocery увеличилось в 7 раз, а за период с января 2020 года по апрель 2023 года число клиентов, совершающих покупку продуктов онлайн выросло в 13 раз. Автором составлена динамика роста количества клиентов за период с 2020 по 2023 год на основе данных исследования аналитического проекта Tinkoff Data (рис.3). [7].

![]()

![]()

|

Число клиентов выросло в

7 раз

|

|

Число клиентов выросло в

13 раз

|

Рис. 3. Динамика роста клиентов, покупающих продукты онлайн. Составлено автором на основе данных [7].

Основным фактором, стимулирующим рынок является рост числа клиентов. Этим обусловлена географическая экспансия онлайн-гигантов. Пик роста городов присутствия основных игроков рынка пришелся на 2021 год, когда за один год такие компании увеличивали количество городов своего присутствия в десять и более раз. Однако в первой половине 2022 года по причине начала СВО (специальной военной операции), а также неопределенности экономической ситуации и санкционного давления практически все сервисы приостановили свою экспансию, но уже осенью 2022 года рост возобновился [16].

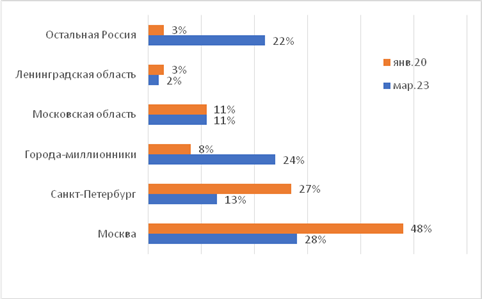

Вместе с ростом количества покупателей, растет и сам рынок онлайн-продаж продуктов питания. В 2022 году объем продаж в категории продуктового ритейла составил 659 млрд. рублей. При этом меняется и география распределения клиентов по стране. Если в 2019 году на Москву и Санкт-Петербург приходилось около 80% клиентов, то в 2023 году доля клиентов из регионов России составляет почти половину [7]. Распределение покупателей продуктов онлайн по территории России составлено автором на основе [7] на (рис.4).

Рис. 4. Распределение покупателей продуктов онлайн по России. Составлено автором на основе данных [7].

В 2021 году компания AliExpress проводила исследование на тему перспективности регионов России для роста электронной торговли [5]. На основе данного исследования автором составлена таблица 1, в которой представлены индексы перспективности регионов, расчитанные на основе следующих критериев:

· количество запросов в поисковых системах на тему доставки продуктов;

· численность городского населения и его доля от общего населения региона;

· среднедушевой доход населения;

· количество игроков-конкурентов в регионе;

· популярность региона при выдаче запросов связанных с доставкой продуктов;

· показы объявлений на душу населения.

Таблица 1. Индекс переспективности регионов РФ для развития электронной торговли продуктами питания. Составлено автором на основе данных [5].

|

Регион

|

Индекс

|

|

1. Москва и МО

|

3

|

|

2. Санкт-Петербург и ЛО

|

2,5

|

|

3. Свердловская область

|

1,87

|

|

4. Краснодарский край

|

1,75

|

|

5. Ямало-Ненецкий АО

|

1,73

|

|

6. Ханты-Мансийский АО

|

1,71

|

|

7. Приморский край

|

1,7

|

|

8. Камчатский край

|

1,66

|

|

9. Иркутская область

|

1,65

|

|

10. Хабаровский край

|

1,65

|

Из-за активного роста онлайн-торговли в регионах РФ, жители провинций стали чаще делать заказы. Рост количества заказов за период с начала 2020 года по первый квартал 2023 года составляет почти в 4 раза и достиг 4 покупок в месяц на одного покупателя [7].

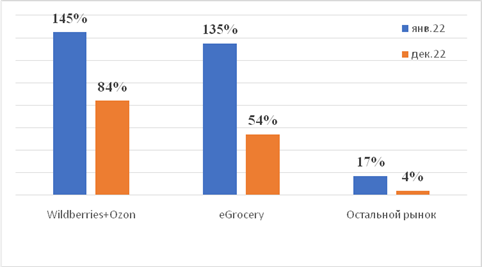

Еще одним фактором роста рынка онлайн-ритейла является рост популярности формата маркетплейс. Иследовательский центр компании AliExpress совместно с ЦЭИМ (Центр экспертиз и интегральных моделей) по итогам 2020 года представил вывод о высоком потенциале формата маркетплейс. [5]. Мнение о росте популярности формата маркетплейс и его перспективности поддерживают и другие авторы, в частности исследовательское агентство DataInsight в своем исследовании приводит статистику популярности данного формата, на основе которой автором составлена динамика количества заказов в разных секторах рынка электронной торговли за 2022 год (рис.5). В сумме Wildberries и Ozon в декабре 2022 года вырос на 84% относительно декабря 2021. Крупнейшие маркетплейсы и eGrocery растут на порядок быстрее остального онлайн-рынка – хотя темпы роста снизились везде. [1;2]

Рис.5. Динамика количества заказов в разных секторах рынка e-commerce за 2022 год по отношению к 2021 году. На основе данных [1;2]

Самое большое влияние на рынок онлайн-торговли оказывает потребительское поведение и его трансформация. Сделан вывод о наибольшей чувствительности рынка FMCG к любым изменениям социально-экономического характера, которые сразу находят свое отражение в потреблении, так как покупка товаров осуществляется с высокой частотой и регулярностью. К особенностям покупательского поведения современного потребителя можно отнести: популярность покупок онлайн; необходимость сравнения брендов и рост аудитории агрегаторов; важная полнота информации о товаре и скорость ее получения; кроме цены важно качество товара, скорость доставки, удобство оформления заказа; забота о безопасности данных при покупках онлайн; осознанное потребление и забота об экологии; рост покупок по акциям; высокая степень влияния лидеров мнений. [3]

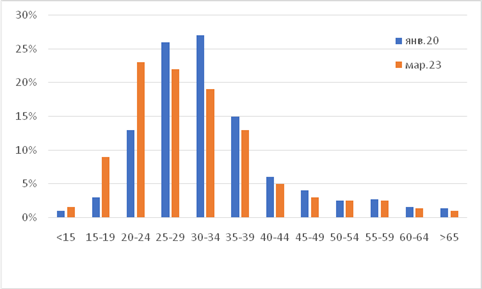

Аналитический проект Tinkoff Data на основе анализа покупок продуктов питания своих клиентов в онлайн, сделал выводы о том, что основными клиентами онлайн-сервисов по доставке продуктов являются молодые женщины в возрасте до 39 лет, на них приходится более 80% от покупателей, которые делают заказы как минимум один раз в месяц. Активно растет доля самой молодой аудитории до 25 лет, в основном за счет популярности дарксторов и экспресс-доставки, в ассортименте которых, помимо стандартных продуктов питания присутсвуют и готовые блюда. Рост данной категории покупателей за период с 2020 по 2023 год составил почти в 2 раза. [7] Как распределены доли клиентов в зависимости от их возраста представлено на (рис. 6).

Рис. 6. Соотношение возрастных групп покупателей продуктов онлайн по количеству заказов. Составлено автором на основе данных. [7]

В ответ на изменение потребительского поведения ритейл предпринимает меры для сохранения и увеличения продаж. В некоторых онлайн-сервисах добавлены разделы с выгодными товарами, другие игроки экспериментируют с поиском, позволяющим находить идентичные товары сразу в нескольких магазинах разных розничных сетей, а также предлагают сервис оплаты заказа по частям или с рассрочкой.

Сейчас на рынке продуктового онлайн-ритейла ключевые игроки сосредоточены на привлечении клиентов, быстрой экспансии в регионы, увеличении количества заказов, улучшении качества сервиса. Они инвестируют в рекламу, технологии и инфраструктуру с целью увеличении своей доли рынка, забывая о маржинальности. Безусловно, таким образом убирают с рынка более слабых игроков, не имеющих столь внушительных финансовых запасов. Однако, в будущем, использование дотационной модели развития приведет к невозможности построения прибыльного бизнеса, потому что потребители уже привыкли к бесплатной доставке и бонусным льготам.

Опыт ведущих игроков рынка e-grocery - «Сбермаркет» и Яндекс.Еда показал, что попытка в первой половине 2022 года сфокусироваться на эффективности, сокращении расходов и выходе на окупаемость привела к обвалу спроса и оттоку клиентов в традиционные продуктовые сети [20].

Несмотря на множество исследований, учитывая скорость развития рынка продуктового онлайн-ритейла, малоизученным и требующим актуализации остается вопрос влияния изменений потребительского поведения на трансформацию рынка продуктового онлайн-ритейла и как это сказывается на участниках рынка.

3. Изменение потребительского поведения с развитием электронной торговли

Для того, чтобы наиболее точно выявить новые тенденции в покупательском поведении, а также сформировать полноценный портрет современного онлайн-покупателя, оценить предпочтения покупателей и сформулировать перспективы изменения потребительского поведения, автором было проведено специальное исследование. Для этого использовалась методика онлайн-опроса, которая была проведена совместно с сервисом доставки продуктов Да-Март (ООО «Да-Март») в период с 25.09.23 по 05.12.23.

Среди пользователей сервиса доставки продуктов www.da-mart.ru была произведена случайная выборка тех, кто делал заказ не более, чем за 30 дней до опроса. Количество респондентов, принявших участие в онлайн-опросе, составило 500 человек. Среди опрашиваемых респондентов 57% составили женщины, 43% мужчины. Семьи с детьми составляют основную долю покупателей (58%). Основная возрастная группа покупателей – от 35 до 45 лет (54%). Результаты опроса представлены в (табл.2).

Таблица 2 – Результаты онлайн-опроса покупателей Да-Март. Составлено автором на основе проведенного онлайн-опроса.

|

Критерий анализа

|

Результаты оценок

| |||

|

Вариант 1

|

Вариант 2

|

Вариант 3

|

Вывод

| |

|

Причина выбора в пользу онлайн

|

42%

|

36%

|

29%

|

Почти

у половины респондентов сформировалась устойчивая привычка покупать онлайн,

остальные выбирают этот способ по причине экономии времени, сил и средств

|

|

Привычка

онлайн-покупок

|

Нет

времени

|

Тяжелый

заказ, экономия

| ||

|

Цель заказа

|

74%

|

17%

|

5%

|

Большинство

респондентов делают плановые покупки на регулярной основе с целью пополнения

запасов, часть покупателей делают заказы с целью докупить конкретные товары,

остальные сделали заказы под влиянием случая

|

|

Плановая

закупка

|

Докупка

отдельных товаров

|

Случайная

покупка

| ||

|

Канал заказа

|

48%

|

42%

|

4%

|

С

учетом популярности смартфонов среди населения большая часть покупателей

делают заказы через мобильное приложение или браузер телефона. Пожилые

покупатели делают заказ через звонок в магазин по телефону

|

|

Мобильное

приложение

|

Сайт

магазина с ПК

|

Звонок

по телефону

| ||

|

Тип магазина

|

41%

|

20%

|

15%

|

Наиболее

популярными магазинами являются онлайн-сервисы традиционных продуктовых сетей.

За 2022 год самым быстрорастущим стал сегмент экспресс-доставки

|

|

Онлайн

от традиционной сети

|

Онлайн-агрегаторы

магазинов

|

Экспресс-доставка,

даркстор

| ||

|

Кол-во магазинов для покупки продуктов

|

50%

|

14%

|

23%

|

Увеличение

предложения повлияло на то, что люди покупают сразу в нескольких магазинах,

однако четверть покупателей останавливают свой выбор лишь на 1 магазине

|

|

3

|

4-6

|

1

| ||

|

Частота заказов в месяц

|

71%

|

13%

|

10%

|

В

среднем на одного покупателя приходится 2 заказа в месяц. При этом часть покупателей

не являются постоянными пользователями онлайн-магазинов

|

|

Более

1 заказа

|

Более

4 заказов

|

Реже

1 раза в месяц

| ||

|

Способ получения заказов

|

82%

|

5%

|

3%

|

Самым

востребованным способом получения является доставка курьером, однако за 2022

- 2023 год популярность услуги самовывоза выросла почти в 2 раза.

|

|

Доставка

курьером

|

Самовывоз

|

Постомат,

пункт выдачи

| ||

|

Популярные категории продуктов

|

93%

|

85%

|

83%

|

В 87%

заказов обязательно присутствуют молочные товары, овощи и фрукты, и напитки.

А еще в 2020 году наиболее популярными были консервы и бутилированные

напитки.

|

|

Молочные

продукты

|

Овощи

и фрукты

|

Вода

и напитки

| ||

|

Другие популярные категории товаров

|

43%

|

38%

|

31%

|

Заказ

еды из ресторанов является наиболее популярной и востребованной услугой. На

заказ одежды и обуви онлайн тоже уже сформировалась устойчивая привычка. А

вот заказ из аптек стал возможен лишь в 2022

|

|

Готовая

еда

|

Одежда

и обувь

|

Лекарства

и фармацевтика

| ||

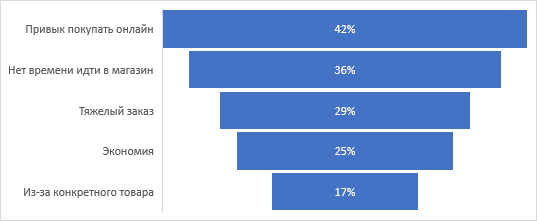

Таким образом, на основе анализа результатов опроса, а также данных, накопленных программой лояльности интернет-магазина, можно сделать вывод о том, что большая часть покупателей делает более одного заказа в месяц, при этом основной целью покупки является пополнение запасов. Это говорит о том, что за время пандемии у потребителей сформировалась устойчивая привычка покупать продукты онлайн, а развитие и улучшение качественных характеристик онлайн сервисов доставки продуктов лишь увеличивает количество пользователей данной услуги. С другой стороны, тот факт, что почти половина покупателей совершает покупки в онлайн-сервисах от традиционных продуктовых сетей говорит о приверженности и доверии к бренду, сформированному в допандемийные времена. Для большинства покупателей наиболее популярными причинами выбора конкретного онлайн-магазина является положительный опыт, рекомендации знакомых, наличие искомого товара и широкий ассортимент, а еще для четверти респондентов важно наличие данного онлайн-магазина офлайн. Автором представлены основные причины выбора покупателей в пользу онлайн-заказа на (рис. 7).

Рис. 7. Причины выбора покупателей в пользу онлайн-заказа. Составлено автором на основе проведенного опроса.

Потребительский опыт покупки продуктов офлайн сразу в нескольких магазинах был успешно перенесен в онлайн, этим обусловлена популярность агрегаторов, в которых пользователь может сравнить ценовые предложения на идентичные продукты от разных продавцов и выбрать наиболее выгодное предложение.

Появился новый тренд, популярность которого стала самой быстрорастущей - более половины молодого населения в возрасте от 18 до 25 лет хотя бы раз пользовались услугами дарксторов.

Популярность способа заказа через мобильное приложение и мобильную версию сайта интернет-магазинов обусловлена широким распространением мобильного интернета, а также доступностью смартфонов. Несмотря на это, пожилое население страны по прежнему привержены заказу через звонок по телефону.

Отдельное внимание при анализе результатов онлайн-опроса было уделено двум группам потребителей: покупатели с детьми и молодые покупатели в возрастной группе от 18 до 25 лет, которые объединены общими признаками.

Группа покупателей с детьми среди причин заказа продуктов онлайн выбирают нежелание посещать многолюдные супермаркеты, отсутствие времени на поход в офлайн магазин и большой вес покупки. Семьи с детьми чаще других групп покупателей заказывают в агрегаторах доставок. Причиной выбора конкретного магазина для заказа чаще всего отмечают широкий ассортимент и быструю доставку, при этом именно группа покупателей с детьми для покупки продуктов используют в среднем 4 магазина. А наиболее популярным каналом заказа продуктов для данной категории является мобильное приложение.

Группа наиболее молодых покупателей 18–25 лет, как правило заказывают продукты без конкретной цели, спонтанно. Регулярность заказов данной возрастной категории почти в два раза ниже, чем у остальных групп покупателей. Наиболее важным критерием выбора конкретного магазина для заказа является скорость доставки, подавляющее большинство респондентов из данной возрастной группы делают покупки продуктов лишь в одном магазине. Исходя из этих приоритетов, выбор покупателей из группы 18–25 лет падает на магазины экспресс-доставки, или как их еще называют дарксторы.

Несмотря на то, что эти две группы покупателей имеют пересечение в возрастном диапазоне, мы видим, что от наличия детей в семье сильно меняются приоритеты и потребительское поведение, оно становится более осознанным и экономичным. Этот пример ярко указывает на необходимость формирования индивидуального подхода и предложения для каждой целевой аудитории, даже если присутствуют пересечения по ряду параметров.

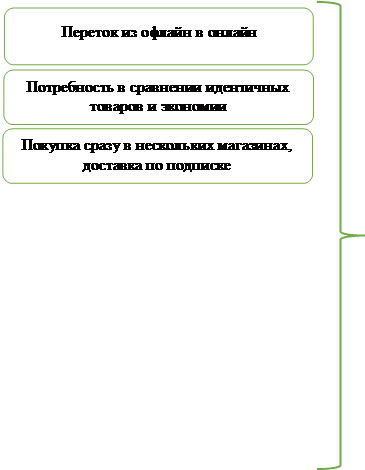

Необходимо отметить, что благодаря высокой конкуренции на рынке e-grocery, покупатели стали меньше привязываться к конкретному магазину, активно сравнивают цены на идентичные товары в разных магазинах, а также условия работы разных магазинов и чаще для заказа выбирают сразу несколько магазинов, что позволяет им экономить на покупке продуктов и получать наиболее выгодные и удобные для них условия. Основные тенденции потребления составлены автором на основе проведенного опроса и представлены на (рис. 8).

Рис.8. Тенденции потребительского поведения. Составлено автором на основе проведенного опроса.

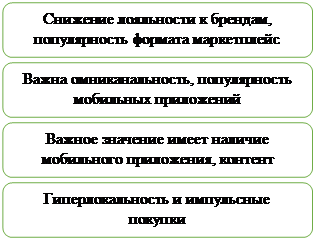

Важнейшими трендами потребительского поведения на рынке e-grocery в 2022–2023 годах стало: снижение доли импульсных покупок, повышение востребованности маркетплейсов и агрегаторов, снижение количества премиальных покупок, склонность к экономии и сравнению предложений, уменьшение среднего чека [2;3].

Кроме того, на потребительское поведение существенное влияние оказывают еще социально-экономические факторы и тенденции. Исследование их состава и влияния на потребительское поведение было проведено автором на основе опроса покупателей интернет-магазина Да-Март и аналитики программы лояльности. Его результаты представлены в табл.3.

Таблица 3. Социально-экономические тенденции и их влияние на потребителей. Составлено автором на основе проведенного онлайн-опроса.

|

Социально-экономическая

тенденция

|

Влияние на

потребительское поведение

|

|

Снижение

доходов населения, потребность в сравнении, покупка сразу в нескольких

магазинах

|

Снижение среднего чека,

поиск наиболее выгодных с точки зрения цены предложений, популярность формата

дискаунтер, покупка продуктов сразу в нескольких магазинах, потребность в

сравнении идентичных товаров, поиск предложений по акции и скидкам

|

|

Отток платежеспособного

населения, СВО

|

Часть платежеспособного

населения уехала из страны, еще часть ушла в рамках мобилизации на СВО,

снизилась частота покупок в сервисах онлайн-доставки и уменьшился чек

покупки.

|

|

Снижение доли

молодого населения

|

В результате «демографической

ямы» доля пожилого населения превышает долю молодого населения, офлайн формат

остается популярным способом покупки продуктов. Усиливается потребность в

живом общении, неформальной коммуникации. Рост популярности заказа по

телефону и оплаты наличными деньгами.

|

|

Переизбыток

информации, рекламы, предложений от различных сервисов и магазинов

|

Нежелание лично

контактировать с людьми при совершении повседневных покупок. Изоляция от

лишней информации, нетаргетированной рекламы и предложений.

|

|

Дефицит

времени, занятость, диджитализация населения

|

Стремление к удобству и

экономии времени, использование услуг доставки, онлайн сервисов. Популярность

мобильных приложений и заказа с помощью смартфона

|

|

Рост

количества одиноких покупателей, популярность готовой еды, ЗОЖ и осознанного

потребления

|

Популярность формата

гиперлокальной быстрой доставки, преобладание заказов готовой еды над заказом

продуктов питания. Повышенные требования к качеству продуктов, его составу,

экологичности упаковки.

|

|

Рост популярности онлайн-покупок, гиперлокальность, импульсные

покупки, снижение лояльности к брендам

|

Рост

популярности товаров «no name», продуктов собственной торговой марки. Переток части

покупателей из офлайн в онлайн формат.

|

У покупателей формируется осознанное потребление и подход к тратам на повседневные товары. Растет спрос на ЭКО товары и натуральные продукты. Покупатели проявляют лояльность к тем брендам, которые соответствуют целям устойчивого развития. В свою очередь стратегия продаж онлайн-ритейлеров и их рекомендации покупателям строятся на желании потребителей экономить на повседневных покупках, приверженности к ЭКО продуктам, что формирует такие предложения ритейлеров, как подписка на базовую корзину продуктов. Такой подход позволяет ритейлеру экономить на операционных и логистических затратах, а клиенту экономить на доставке заказов.

В ближайшем времени игрокам рынка из-за снижения доходов населения придется столкнуться с еще более прагматичными покупателями, которые уже сейчас предъявляют к сервисам доставки повышенные требования в скорости доставки, широте ассортимента и ценовых предложениях [12]. Привязанность к брендам снижается, покупатели с легкостью отказываются от одного сервиса в пользу другого, более выгодного. Склонность покупателей к мгновенным покупкам и экспресс-доставке негативно влияет на экономику рынка e-grocery, ведь по этой причине снижается средний чек. Поэтому ритейлеры должны сменить вектор от одиночных покупок к более широкой корзине и увеличению среднего чека заказа, при этом найти баланс между потребительским запросами в скорости доставки, широтой ассортимента и ценами. В противном случае они могут столкнуться с оттоком покупателей и потере доли рынка.

Заключение

С развитием электронной торговли происходят изменения потребительского поведения, которые оказывают влияние на трансформацию продуктового ритейла в целом и рынка e-grocery в частности. Онлайн-опрос покупателей интернет-магазина подтвердил ключевые тренды развития рынка электронной торговли продуктами питания, к которым относятся: экспансия онлайн - сервисов в регионы, снижение доли импульсных покупок, востребованность формата маркетплейс и дискаунтер, рост популярности сервисов сверхбыстрой доставки, расширение ассортимента на новые товарные категории, переход в формат эконом.

Такая ситуация требует от руководителей компаний и стейкхолдеров рынка продуктового онлайн-ритейла изменений в стратегиях своих организаций. Внедрение игроками рынка онлайн-ритейла стратегии развития на основе потребительских паттернов позволяет учитывать изменившиеся предпочтения и ожидания потребителей, сохраняет долю рынка и объем выручки. Результаты онлайн-опроса потребителей, а также изучение накопленных программой лояльности данных и мнения экспертов рынка, позволили сделать вывод о положительном влиянии внедрения стратегии действий на основе покупательских паттернов по нескольким параметрам:

· LTV (lifetime value) - ценность клиента в деньгах, которые он предположительно принесет компании в течение своей жизни как покупателя, нужен, чтобы долгосрочно отслеживать процесс привлечения клиентов, выстраивать взаимоотношения с ними и формировать гипотезы роста.

· Средний чек – в результате внедрения стратегии, основанной на потребительских паттернах и индивидуализированной программы лояльности удается добиться пятикратного роста среднего чека.

· Стоимость привлечения клиента – за счет применения инструментов лояльности стоимость привлечения клиента снижается и что еще важнее она становится контролируемой, то есть ее можно вычислить.

· Инструменты удержания покупателя – за счет оцифровки клиентской базы, ритейлер всегда знает, когда прерывается контакт с клиентом, а заначит за счет имеющихся контактов может вернуть покупателя.

Результаты исследования показывают, что динамичные трансформации продуктового ритейла требуют постоянных исследований, которые должны быть сосредоточены на получение новых данных о влиянии развития электронной торговли на экономику региона и страны, а также на рынок труда, социальные и технологические сферы, образ жизни и экономическое поведение населения.

Источники:

2. Онлайн продажи 2023: тренды и драйверы. Data Insight. [Электронный ресурс]. URL: https://datainsight.ru/sites/default/files/DI_Virin_inSales_OnlineSales2023_trends_drivers.pdf (дата обращения: 02.08.2023).

3. Воронкевич А.Б.,Карпова С. В. Изменение особенностей потребительского поведения на рынке товаров массового потребления под влиянием цифровизации в России. / Управленческие науки в современном мире : Сборник докладов студенческих секций Восьмой Международной научно-практической конференции, Москва, 10–11 ноября 2020 года. - Санкт-Петербург: Издательский дом Реальная экономика", 2021. – 95-99 c.

4. Тюрин Д.В., Волкова А.О. Специфика развития онлайн-торговли под влиянием потребительского поведения интернет-пользователей // Вестник РГГУ. Серия: Экономика. Управление. Право. – 2021. – № 3-2. – c. 158-171. – doi: 10.28995/2073-6304-2021-3-158-171.

5. Исследование рынка онлайн-торговли продуктами питания в России 2021. Rbk. [Электронный ресурс]. URL: https://marketing.rbc.ru/research/issue/71545/full_free_download/ (дата обращения: 02.08.2023).

6. Беляков С.А., Эйрих В.Е., Степина И.О. Изменение потребительского поведения и тренды маркетинга, перемены после пандемии COVID-19. - ЦИТИСЭ, 2020. – 363-373 c.

7. «Тинькофф»: как изменился рынок доставки продуктов за последние три года. Retail.ru. [Электронный ресурс]. URL: https://www.retail.ru/news/tinkoff-kak-izmenilsya-rynok-dostavki-produktov-za-poslednie-tri-goda-14-iyunya-2023-229664/ (дата обращения: 22.07.2023).

8. Углов Д.А. Перспективы развития электронной торговли в продуктовом ритейле: новые операционные модели. / Сборник научных статей по материалам XII Международной научно-практической конференции. Часть 2. - Уфа, 2023. – 101–110 c.

9. Доставка по новым правилам: как изменился рынок FoodTech. Rbk. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/industry/636b987f9a79472f80ef4725 (дата обращения: 17.08.2023).

10. Российский ритейл в 2023–2026 гг.: завершение адаптации и умеренный рост. Retail.ru. [Электронный ресурс]. URL: https://www.retail.ru/rbc/pressreleases/rossiyskiy-riteyl-v-2023-2026-gg-zavershenie-adaptatsii-i-umerennyy-rost/ (дата обращения: 10.08.2023).

11. Как российскому ритейлеру запустить доставку в регионах. Rbk. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/industry/6152ee109a794798b8d1879a (дата обращения: 17.08.2023).

12. Авдеева Е.А., Борисова А.А. Формирование экосистемы лояльности как стратегия роста в ритейле // Цитисэ. – 2019. – № 29. – c. 20.

13. Ахмерова А.М. Нерациональное поведение потребителя как фактор, формирующий поведение фирмы // Инновации и инвестиции. – 2020. – № 4. – c. 79– 83.

14. Депутатова Е.Ю. Рационализация потребительского поведения в эпоху пандемии // Экономика и бизнес: теория и практика. – 2020. – № 4. – c. 69 – 72. – doi: 10.24411/2411-0450-2020-10297.

15. Воронина Л. А., Шапошников А. М. Основные тенденции изменения потребительского поведения в условиях пандемии коронавируса // Экономика: теория, практика. – 2020. – № 2. – c. 23–30.

16. Потребитель будущего. Исследование Центра социального проектирования «Платформа» при поддержке X5 Retail Group, проект «Лаборатория ритейла», 20 декабря 2019. [Электронный ресурс]. URL: https://pltf.ru/2019/11/26/laboratorija-ritejla/ (дата обращения: 24.10.2023).

17. Шендо М. В., Свиридова Е. В., Карлина Е. П. Формирование денежных потоков рынка онлайн- торговли в современных условиях // Вестн. Астрахан. гос. техн. ун-та. Сер.: Экономика. – 2022. – № 4. – c. 51–58. – doi: 10.24143/2073-5537-2022-4-51-58.

18. Экспертное мнение: оборот интернет-торговли будет расти. Акит. [Электронный ресурс]. URL: https://akit.ru/news/ekspertnoemnenie-oborot-internet-torgovli-budet-rasti (дата обращения: 24.10.2023).

19. Фролова Н.С., Богданова А.И. Сделки слияний и поглощений как фактор повышения конкурентоспособности предприятий // Инновационная экономика: перспективы развития и совершенствования. – 2021. – № 3. – c. 115–121. – doi: 10.47581/2021/FA-09/IE/53/03.020.

20. Антинескул Е.А., Ремнева М.А. Анализ служб доставки продуктов питания // Экономическая среда. – 2021. – № 3. – c. 26-32. – doi: 10.36683/2306-1758/2021-3-37/26-32.

21. Linh Dang, Bao Nguyen, Cho Yooncheong Consumer Behavior towards E-Commerce in the Post-COVID-19 Pandemic: Implications for Relationship Marketing and Environment // Asian Journal of Business Environment. – 2023. – № 13(1). – p. 9-19. – doi: 10.13106/ajbe.2023.vol13.no1.9.

Страница обновлена: 06.01.2026 в 13:40:50

Download PDF | Downloads: 76

The mutual impact of changing consumer behavior and the development of online retailing

Uglov D.A.Journal paper

Creative Economy

Volume 18, Number 1 (January 2024)

Abstract:

The article examines the transformation of consumer behavior in the online segment of grocery retailing under the influence of rapid growth and changes in e-commerce. The purpose of the study is to identify new trends in the transformation of food retailing and the possibilities of adapting to them through new strategies. The article identifies the factors influencing the change in consumer behavior and the prospects for the development of online grocery retail. The empirical part of the research was conducted on the basis of an online survey of 500 customers of the grocery delivery service, as well as the analysis of data collected from the loyalty program and interviews with experts. Based on the results of the analysis of changes in consumer behavior, conclusions that are of interest to players in the e-grocery and grocery retail markets are formulated.

Keywords: e-commerce, online grocery retail, consumer behavior, digital economy, e-grocery

References:

Akhmerova A.M. (2020). Neratsionalnoe povedenie potrebitelya kak faktor, formiruyushchiy povedenie firmy [Irrational consumer behavior as a factor shaping firm behavior]. Innovation and Investment. (4). 79– 83. (in Russian).

Antineskul E.A., Remneva M.A. (2021). Analiz sluzhb dostavki produktov pitaniya [Analysis, trends and development prospects of food delivery services]. Ekonomicheskaya sreda. (3). 26-32. (in Russian). doi: 10.36683/2306-1758/2021-3-37/26-32.

Avdeeva E.A., Borisova A.A. (2019). Formirovanie ekosistemy loyalnosti kak strategiya rosta v riteyle [The formation of the ecosystem of loyalty as a growth strategy in retail]. Tsitise. (29). 20. (in Russian).

Belyakov S.A., Eyrikh V.E., Stepina I.O. (2020). Izmenenie potrebitelskogo povedeniya i trendy marketinga, peremeny posle pandemii COVID-19 [Changing consumer behavior and marketing trends, changes after the COVID-19 pandemic] (in Russian).

Deputatova E.Yu. (2020). Ratsionalizatsiya potrebitelskogo povedeniya v epokhu pandemii [Rationalizing consumer behavior in the era of the pandemic]. Economics and business: theory and practice. (4). 69 – 72. (in Russian). doi: 10.24411/2411-0450-2020-10297.

Frolova N.S., Bogdanova A.I. (2021). Sdelki sliyaniy i pogloshcheniy kak faktor povysheniya konkurentosposobnosti predpriyatiy [Mergers and acquisitions: role in socio-economic development]. Innovation economy: prospects for development and improvement. (3). 115–121. (in Russian). doi: 10.47581/2021/FA-09/IE/53/03.020.

Linh Dang, Bao Nguyen, Cho Yooncheong (2023). Consumer Behavior towards E-Commerce in the Post-COVID-19 Pandemic: Implications for Relationship Marketing and Environment Asian Journal of Business Environment. (13(1)). 9-19. doi: 10.13106/ajbe.2023.vol13.no1.9 .

Shendo M. V., Sviridova E. V., Karlina E. P. (2022). Formirovanie denezhnyh potokov rynka onlayn- torgovli v sovremennyh usloviyakh [Cash flow generation at e-commerce market in modern conditions]. Vestn. Astrakhan. gos. tekhn. un-ta. Ser.: Ekonomika. (4). 51–58. (in Russian). doi: 10.24143/2073-5537-2022-4-51-58.

Tyurin D.V., Volkova A.O. (2021). Spetsifika razvitiya onlayn-torgovli pod vliyaniem potrebitelskogo povedeniya internet-polzovateley [The specifcs of the development of online commerce under the in uence of consumer behavior of internet users]. Herald of the RSUH. Series: economics. management. right. (3-2). 158-171. (in Russian). doi: 10.28995/2073-6304-2021-3-158-171.

Uglov D.A. (2023). Perspektivy razvitiya elektronnoy torgovli v produktovom riteyle: novye operatsionnye modeli [Prospects for the development of e-commerce in grocery retail: new operational models] (in Russian).

Voronina L. A., Shaposhnikov A. M. (2020). Osnovnye tendentsii izmeneniya potrebitelskogo povedeniya v usloviyakh pandemii koronavirusa [The main trends in consumer behavior in the context of the coronavirus pandemic]. Ekonomika: teoriya, praktika. (2). 23–30. (in Russian).

Voronkevich A.B.,Karpova S. V. (2021). Izmenenie osobennostey potrebitelskogo povedeniya na rynke tovarov massovogo potrebleniya pod vliyaniem tsifrovizatsii v Rossii [Changes in consumer behaviour in the consumer goods market under the influence of digitalization in Russia] (in Russian).