Современное онлайн-страхование в России

Бедердинова А.И.1, Калайда С.А.1![]() , Прилепкина И.А.1

, Прилепкина И.А.1

1 Санкт-Петербургский государственный университет, Россия, Санкт-Петербург

Скачать PDF | Загрузок: 231 | Цитирований: 7

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 12 (Декабрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=47943156

Цитирований: 7 по состоянию на 07.12.2023

Аннотация:

В статье рассматриваются особенности электронного страхования в России в условиях цифровизации и пандемии Covid-19. Авторами дано понятие онлайн страхования, выявлены основные достоинства и недостатки его применения на российском рынке. Произведена оценка влияния пандемии на внедрение цифровых технологий в страховой рынок. Особое внимание уделено развитию рынка страховых продуктов. Введено понятие полного цикла страхового продукта на рынке электронного страхования. На примере нескольких страховых компаний-лидеров российского страхового рынка проведен анализ осуществления ими полного цикла страхования в онлайн-формате. Соотнесены введенные для реализации страховых продуктов инновации в соответствии с объектами страхования. Показано, что наиболее востребованными на рынке электронного страхования в России являются договоры личного страхования.

Ключевые слова: онлайн страхование, электронное страхование, цифровая экономика, страховой продукт

JEL-классификация: G22, L86, O31

Введение

В течение последних нескольких лет понятие цифровой трансформации является ключевой темой при обсуждении факторов, оказывающих влияние на развитие и обеспечение конкурентоспособности современной организации. Цифровизация становится массовым явлением, при котором благодаря информационным технологиям изменяются традиционные способы взаимодействия продавца и покупателя. При этом происходит как улучшение самого производственного процесса, так и создание абсолютно новых элементов, обеспечивающих рост предприятия.

Нельзя не учесть тот факт, что процесс оцифровки изменяет функционирование финансового рынка, в том числе и рынка страхования. Непосредственно под страхованием подразумевают отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов.

Обзор литературы. Многочисленные российские исследования, посвященные различным аспектам феномена страхования, ведутся преимущественно в дисциплинарных рамках управления рисками с середины XVI века и по сей день. Сущностные вопросы особенностей развития рынка страхования анализировали многие российские ученые, в том числе: Г.В. Чернова, Л.И. Цветкова, О.Н. Суслякова, Ю. Темкина и др. Теоретические аспекты и принципы страхования рассмотрены также и в работах зарубежных ученых, среди них J. François Outreville, Shauhin A. Talesh. Внедрение цифровых технологий в страхование освещали в своих работах А.А. Цыганов, Д.В. Брызгалов, С.А. Белозеров, Е.Ю. Архипова, О.Ю. Красильников и другие. Вопросы влияния на страховой рынок последствий пандемии коронавируса, выразившиеся, в частности, в расширении цифровых технологий в страховой отрасли, нашли отражение в работе многих отечественных исследователей, в числе которых Улыбина Л.К., Огородникова Е.П., Гриднев М.Ф. и др. Тем не менее проблематика предложения страховых продуктов в аспекте экономического исследования его аналитических алгоритмов в условиях мировой финансовой цифровизации исследована недостаточно и требует дальнейшей разработки. В научной литературе проблемы электронного предложения страховых продуктов на российском рынке освещаются сравнительно недавно, требуют постоянных обновлений и недостаточно разработаны.

Цель и методы исследования. Ознакомившись с исследованиями авторов, изучающих данную тему, мы определили следующую цель: выявить особенности электронного страхования и проанализировать страховые продукты на этом рынке в Российской Федерации.

В процессе исследования были применены общие принципы диалектического метода, включающие такие способы и приемы познания, как методы системного, сравнительного и статистического анализа, экспертных оценок, метод научной абстракции, единство исторического и логического подходов. Использовались системный анализ экономических процессов и логического моделирования, позволившие выявить особенности использования электронных сервисов на рынке страхования.

Понятие онлайн-страхования

В современных условиях развитие экономики тесно связано с внедрением новых технологий. Цифровизация является существенным фактором, влияющим на развитие всех секторов экономики, в том числе страхового рынка [2] (Belozerov, Chernova, Kalayda, 2018). Данные становятся важнейшим материалом бизнеса и при их правильном использовании создают новые экономические выгоды. Цифровая экономика создает цифровой ландшафт для генерирования и использования новых прорывных технологий [3] (Gorodnova, 2021). На страховом рынке, как и в любой другой составляющей экономической системы, также появляются дополнительные технологические возможности. В связи с этим в научной литературе все чаще встречаются такие понятия, как онлайн-страхование, интернет-страхование, электронное страхование и цифровое страхование [5] (Kalayda, Faizova, 2020). Термин онлайн-страхования появился около десятилетия назад, в момент активного развития интернета и начала цифровизации экономических процессов. Среди современных исследований О.Ю. Красильников в своей статье дал следующую трактовку: «Интернет-страхование – система экономических отношений, включающая совокупность форм и методов взаимодействия страхователя, страховщика и иных профессиональных участников страхового рынка, направленных на удостоверение потребностей страхователя в страховой защите при помощи сети Интернет» [7] (Krasilnikov, 2018). В некоторых источниках электронное страхование объясняют как метод, позволяющий предоставить, продвигать и продавать страховые услуги в Интернете [6, 8] (Kozlov, 2010; Arora, 2003), или как форма договорных отношений между страховщиком и страхователем, осуществляемых с помощью сети Интернет [12]. Кроме того, предлагается считать полноценным виртуальным офисом такие возможности страховщика, которые обеспечивают реализацию всех его функций удаленно [29] (Khachatryan, 2007).

Рассмотрев разные подходы к определению термина онлайн-страхования, мы дали собственную трактовку данного понятия, учитывая влияние цифровизации на все бизнес-процессы страховой компании [4, 5] (Kalayda, Solopenko, 2017; Kalayda, Faizova, 2020).

Рынок онлайн-страхования – особая форма экономических отношений между страхователем и страховщиком, в которых страховые продукты реализуются посредством сети Интернет и урегулирование убытков происходит за счет использования цифровых технологий. Электронное страхование включает в себя разработку и внедрение информационной структуры, а также подготовку, составление и внедрение необходимых правил и положений для функционирования страховой отрасли.

Новые технологические возможности позволяют усовершенствовать все аспекты деятельности страховой компании [17] (Nerovnya, Otrishko, 2019). Однако чтобы онлайн-страхование в компании позволяло последней выполнять все страховые функции [25] (Chernova et al., 2019), в первую очередь компания нуждается в правильном ведении интернет-платформы, которая должна обеспечивать взаимодействие с клиентом и предоставление ему услуг в онлайн-режиме: от заключения договора страхования и оплаты премии до осуществления страховой выплаты. Это даст страховщику повысить качество взаимодействия с клиентами, что положительно повлияет на бизнес-процесс компании.

Таким образом, онлайн-страхование является очень важной частью страхования, так как позволяет страховым компаниям получить больше конкурентных преимуществ.

Несмотря на то, что начало мировому рынку онлайн-страхования было положено в Америке в конце ХХ века, в России интернет-страхование появилось только в декабре 1999 года, когда «Группа Ренессанс Страхование» впервые осуществила продажу страхового полиса через Интернет [13, 24] (Saybel, 2016). С этих пор рынок предоставления страховых услуг через глобальную Сеть стал динамично развиваться. На сегодняшний день на рынке интернет-страхования представлены почти все крупные страховые компании. Они предлагают купить онлайн-полис в несколько кликов.

В эпоху пандемии COVID-19 многие страховые компании прилагают максимум усилий для того, чтобы обеспечить безопасность застрахованных и предоставить им полный объем информации [23] (Ogorodnikova, Gridnev, 2020), а также адаптируют свои страховые продукты и трансформируют коммуникацию со страхователем, используя средства цифровизации [16] (Kazakova, Petrova, 2021). Компании уделяют особое внимание защите интересов и здоровья клиентов, они приспособились к ситуации и адаптировали как страховые продукты, так и каналы коммуникации с потребителем, отдавая предпочтения цифровизации своей деятельности, например:

1. АО «СОГАЗ» перешло на частично удаленный режим, разработав для пользователей дистанционные сервисы обслуживания (СОГАЗ-ТЕЛЕМЕДИЦИНА») [10].

2. «АльфаСтрахование» реализует программу Коронавирус. НЕТ, характеризующуюся актуальной защитой на случай выявления коронавируса, оформлением онлайн-полиса для всей семьи и обеспечивающую денежную компенсацию при наступлении страхового случая [28].

3. CПАО «Ингосстрах» обладает эффективными онлайн-каналами взаимодействия с клиентами за счет работы сайта, а также мобильного приложения IngoMobile, обеспечивающих доступ пользователей к большинству операций по страхованию. Также компания «Ингосстрах» реализует программу «СтопКоронавирус», обеспечивающую возможность онлайн-оформления за 5 минут и финансовую поддержку от 40 000 руб. в случае временной утраты трудоспособности до 2 500 000 руб. при наступлении летального исхода по причине впервые диагностированной инфекции Covid-19 [18, 27].

В целом проведенный анализ предложений страховых компаний позволил выделить ряд преимуществ онлайн-страхования как для самой страховой компании, так и для ее клиентов, а также обнажил проблемы, сопровождающие реализацию и обслуживание продуктов страхования в режиме онлайн. Основные преимущества и сложности применения электронного страхования представлены в таблице 1.

Таблица 1

Преимущества и проблемы использования онлайн-страхования

|

Преимущества

|

Проблемы

| |

|

Для страховой компании

|

Для страхователя

|

|

|

·

Снижение издержек страховщиков на поиск и обслуживание клиентов

· Отсутствие посредников при совершении покупки (налаживание прямого контакта между страховщиком и клиентом без брокеров или агентов) · Экономия на подборе, обучении и заработной плате сотрудников, аренде офисных помещений и организации рабочего процесса · За счет снижения вышеперечисленных расходов появляются следующие дополнительные возможности: предоставление бонусов клиентам при покупке электронного полиса; проведение массированных рекламных компаний, так как отсутствуют специалисты, которые могли бы «дойти» до каждого клиента |

·

Нет необходимости посещать офис страховой компании, так как

теперь страховые продукты и услуги доступны в дистанционном формате

· Предоставление специалистами страховой компании консультаций в онлайн-режиме и соответствующее оформление круглосуточно из любой точки мира · Есть возможность сообщать о наступлении страховых случаев и получать выплаты по Интернету, также автоматизировались расчеты страховых сумм · Оплата стала более универсальной, так как происходит через банковскую карту или электронные деньги |

·

Реализация полисов возможна отнюдь не по всем видам страхования

· Оформление онлайновой страховки максимально стандартизировано. С этой точки зрения подходящими для реализации через Интернет являются полисы страхования медицинских расходов путешествующих, полисы ОСАГО (обязательное страхование автогражданской ответственности), полисы добровольного медицинского страхования и страхования имущества физических лиц, поддающиеся процедуре стандартной оценки · Неразвитость средств дистанционных платежей. Пластиковые карты пока еще недостаточно распространены в стране, не говоря уже об интернет-банкинге для частных лиц · Клиенты психологически не готовы к использованию электронной подписи. Также возникают трудности с проверкой через удостоверяющие центры · В отсутствие у граждан возможности пользоваться электронной цифровой подписью страховые компании для окончательного оформления договора вынуждены пользоваться услугами страховых агентов или курьеров, за качественную доставку которых они не силах отвечать · Часто возникают сложности в выборе вида страхования и дальнейшего расчета, это оборачивается тем, что клиент получает совсем ненужную ему услугу. Это свидетельствует об отсутствии страховой грамотности населения · Инфраструктурная проблема. Она характеризуется двумя аспектами. Во-первых, невысоким проникновением интернета в сельскую местность. Во-вторых, это отсутствие единой базы данных страхователей по различным видам интернет-страхования · Большие первоначальные затраты на приобретение и настройку системы, отсутствие необходимой инфраструктуры внутри компании, сложности при проектировании и создании качественного страхового программного продукта · Нехватка квалифицированных кадров на рынке труда, высокие затраты на обучение и переподготовку персонала. Случай резкого сокращения работников за счет интернет-страхования также нежелателен в связи с опасностью нарастания структурной безработицы |

Использование онлайн-страхования существенно снижает стоимость страховки. Достаточно ввести информационные данные по страховому объекту в компьютер, и онлайн-калькулятор выдаст расчет необходимой суммы с учетом имеющихся пожеланий клиента. Но принимаемые на страхование риски должны быть типичными для широкого круга пользователей, чтобы процесс обработки заявок можно было автоматизировать. В качестве объектов страхования пригодны лишь те, которые не нуждаются в непосредственном осмотре страховщиком. Например, социальное страхование – это одно из немногих направлений страховой сферы, которое требует наличие реальных документов и обращения в точку выдачи. Благодаря онлайн-продажам страховые компании могут выходить на другие рынки и сектора экономики, что повысило бы конкурентоспособность всей страховой отрасли [9].

Недоверие к банковской системе и интернет-платежам тоже довольно существенно сказывается на развитии онлайн-страхования, несмотря на наличие информационной безопасности, которая защищает не только от компьютерных хакеров, но и от различных мошенников, например сайтов-клонов, продающих несуществующие страховые полисы. Также далеко не все граждане имеют возможность использовать компьютер и Интернет, в результате чего возникает необходимость поддержания дублирующих форм оказания услуг – личного посещения офиса страховой компании, телефонных звонков, почтовых отправлений и т.п. Кроме того, важным для повышения использования онлайн-услуг страховых компаний является уровень качества и технической оснащенности соответствующих сервисов и новшеств [30] (Sharifyanova, Muftieva, Chirkova, 2016).

Анализ страховых продуктов

На сегодняшний день рынок страхования претерпевает постоянные изменения. Из-за пандемии, связанной с распространением коронавирусной инфекции, активно начали меняться потребности, привычки и ожидания потребителей, что ускорило внедрение дистанционных технологий в страховую сферу.

Вследствие чего активное развитие получил рынок интернет-продаж. Рост наблюдался и в сфере взаимодействия с клиентами при помощи электронных ресурсов: например, страховщики расширили возможность предстрахового осмотра имущества с использованием мобильных приложений. Популярность среди сервисов страховых компаний приобретают сервисы удаленного урегулирования убытков и телемедицина. Также можно говорить, что пандемия позволила страховщикам за счет уменьшения частоты страховых событий значительно сократить убыточность в отдельных отраслях. Например, в сегменте ОСАГО частота страховых случаев значительно снизилась в апреле, в период самоизоляции, и стала возвращаться к прежней траектории к середине лета 2020 [21].

К 2021 году цифровизация страховой сферы явилась одним из основных способов обеспечить рост страховых премий [15]. Так, по результатам опроса руководителей страховых компаний, проведенного KPMG в 2020 году, 72% страховщиков считают, что наиболее приоритетными мерами для сохранения портфеля являются активизация онлайн-продаж и разработка мобильного приложения для увеличения продаж [20].

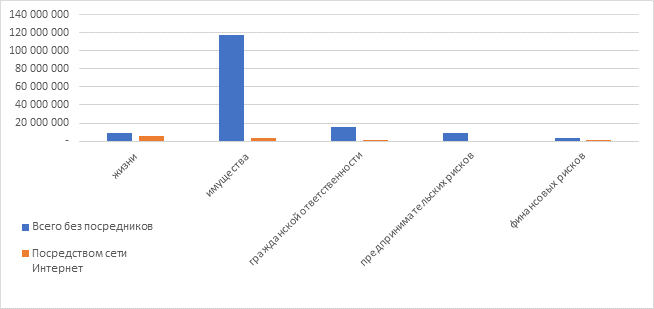

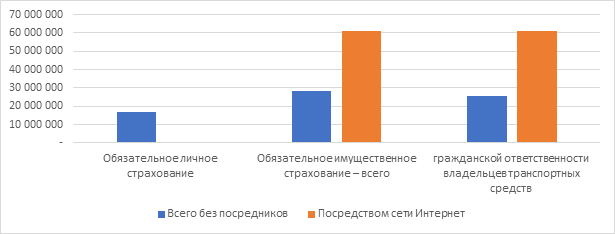

По итогам 2020 года рынку интернет-страхования действительно есть куда расти. И в сфере добровольного, и в сфере обязательного страхования доля премий, полученных посредством сети Интернет, незначительна. На рисунках 1, 2 по добровольному и обязательному страхованию соответственно можно сравнить сумму страховых премий в тыс. рублей, собранных всего без посредников, и долю, которую среди них занимают премии, собранные через Интернет.

![Надпись: Рисунок 1. Страховые премии по основным видам добровольного страхования, тыс. руб.

Источник: составлено на основе данных ЦБ РФ за 2020 год [19].](https://1economic.ru/html/00114000/00113866/files/image001.png)

По графику видно, что наибольшие страховые премии посредством сети Интернет в добровольном страховании были собраны в сегменте страхования жизни.

![Надпись: Рисунок 2. Страховые премии по основным видам обязательного страхования, тыс. руб.

Источник: составлено на основе данных ЦБ РФ за 2020 год [19].](https://1economic.ru/html/00114000/00113866/files/image003.png)

В сфере обязательного страхования суммы страховых премий, собранных посредством сети Интернет, имеют большую долю, чем в сфере добровольного страхования. Это может быть обусловлено большим количеством страховых премий в сегменте обязательного медицинского страхования в целом по сравнению с сегментом добровольного страхования. Однако по обязательному личному страхованию по онлайн-страхованию слишком маленькое количество.

Под страховым продуктом мы понимаем готовую к реализации страховщиком страхователю услугу, оформленную пакетом документов. Чтобы иметь понимание, произошла ли трансформация страхового продукта на онлайн-рынок, введем термин «полный цикл», обозначающий, что о страховом продукте можно получить информацию на сайте, выбрать подходящую программу, рассчитать стоимость полиса, получить полис онлайн, сообщить о страховом случае онлайн, получить выплату дистанционно. Если услуга полностью реализуется на онлайн-рынке страхования, то можно говорить о том, что такой продукт проходит полный цикл на рынке онлайн-страхования. Внедрение или невнедрение страхового продукта на онлайн-рынок страхования мы будем оценивать, основываясь на данных интернет-сайтов 5 крупнейших страховых компаний, вошедших в топ-20 страховщиков по электронному страхованию, по данным «Эксперт РА»: СПАО «Ингосстрах», Страховая группа «АльфаСтрахование», ООО СК «Сбербанк страхование» (включая данные ООО СК «Сбербанк страхование жизни»), Группа Ренессанс Страхование и ПАО (публичное акционерное общество) СК «Росгосстрах» [31].

Для анализа мы рассмотрим внедрение инноваций при реализации страховых продуктов в соответствии с объектами страхования. Согласно Закону РФ «Об организации страхового дела в Российской Федерации», все объекты страхования делят на относящиеся к имущественному и личному страхованию [1].

К личному страхованию относят:

1. Объекты страхования жизни.

2. Объекты страхования от несчастных случаев и болезней.

3. Объекты медицинского страхования.

К имущественному:

1. Объекты страхования имущества.

2. Объекты страхования предпринимательских рисков.

3. Объекты страхования гражданской ответственности.

В сегменте страхования жизни, где объектами страхования могут быть имущественные интересы, связанные с дожитием граждан до определенного возраста или срока, а также с их смертью, на рынке онлайн-страхования происходит полный цикл реализации страхового продукта: на интернет-сайтах различных страховых компаний страхователь может найти необходимую информацию касательно полиса страхования жизни, рассчитать стоимость полиса, а также оформить электронный полис страхования. Некоторые страховщики также позволяют зарегистрировать наступивший страховой случай дистанционно: при помощи переписки в мобильном приложении компании, путем отправки необходимых документов на электронную почту или описания произошедшего оператору страховой компании по телефону. При подтверждении наступления страхового случая выплаты производится переводом на карту. Таким образом, весь цикл приобретения и использования страхового продукта не требует личного присутствие страхователя, и мы можем говорить о полном переходе полиса страхования жизни на рынок онлайн-страхования у некоторых страховщиков: «Сбербанк страхование», «Ренессанс Жизнь». Полный цикл по продаже продукта страхования жизни не осуществляют следующие компании: «Ингосстрах», «Росгосстрах», «АльфаСтрахование». Данные компании комбинируют в своих страховых полисах несколько объектов страхования, и страхование жизни онлайн отдельно не предусмотрено.

Полисы страхования от несчастных случаев и болезней так же, как и страхование жизни, можно считать полностью доступными на онлайн-рынке страхования. При этом данный страховой продукт можно приобрести онлайн у всех изучаемых страховщиков, кроме компании «Росгосстрах». Стоит отметить, что сайты всех страховщиков, позволяющих оформить данный полис онлайн, имеют удобный интерфейс, несмотря на то, что шаги к оформлению и предоставлению информации значительно различаются. Никаких других особенностей в использовании инноваций для этого вида страхования найдено не было.

Сфера онлайн медицинского страхования развивается наиболее значительно. Самым новым направлением для развития продажи онлайн страхового продукта является телемедицина – дистанционное предоставление медицинских услуг – наибольший толчок к внедрению в состав страховых продуктов получила в связи с пандемией коронавируса в 2020 г. Программы полисов, включающих телемедицину, в целом сводятся к оказанию страхователю консультации различных медицинских работников в случае наступления болезней. В компании «Ингосстрах» существует отдельный страховой продукт по оказанию услуг телемедицины («Телемед»). «Ренессанс Страхование» в условиях пандемии до конца весны 2020 года давало возможности по услугам телемедицины на месяц за 1 рубль. Возможности получения дистанционных медицинских услуг также дает полис этого же страховщика «Консультация с врачом онлайн» и подобные предложения Росгосстраха. «АльфаСтрахование» и «Сбербанк страхование» включают телемедицину в полис добровольного медицинского страхования как дополнительную опцию, не выделяя в отдельный страховой продукт.

Благодаря пандемии рынок онлайн-страхования пополнился еще одним страховым продуктом: полисом страхования от инфекций. Компании предлагают застраховать риск заболевания как коронавирусом, так и другим вирусными заболеваниями. Оформить полис и подтвердить страховой случай можно онлайн, страховой продукт проходит полный цикл на рынке онлайн-страхования.

Другие полисы, связанные с медицинским страхованием, практически все можно оформить онлайн, за исключением полиса обязательного медицинского страхования. Также исключительным продуктом является полис международного медицинского страхования – его оформить электронно не получится. Однако страховщики делают все возможное для нахождения этого продукта на рынке онлайн-страхования: например, на сайте компаний «Ренессанс» и «Ингосстрах» можно заполнить заявку на получение этого товара, «АльфаСтрахование» предоставляет телефонный номер для звонка.

Говоря о полисах ДМС (дополнительного медицинского страхования) на онлайн-рынке страхования, мы отметили, что получить полис онлайн можно в каждой компании, в которой осуществляется данная услуга: «Ингосстрах», «АльфаСтрахование», «Росгосстрах». Компания «Ренессанс» и «Сбербанк страхование» не предоставляют получение данного полиса физическим лицам.

В целом медицинское страхование довольно активно переходит на электронный рынок, появляются новые страховые продукты, предназначенные исключительно для онлайн-страхования, однако пока переход осуществлен не полностью.

Перейдем к имущественному страхованию. В сегменте страхования имущества и финансовых рисков на рынке онлайн-страхования представлены полисы добровольного страхования имущества в полном цикле. Оформить страховой полис и ознакомиться с условиями можно онлайн, а подтвердить страховой случай – направив соответствующие документы на электронную почту компании. Некоторые компании («Росгосстрах», «Сбербанк страхование») предоставляют возможность оформить электронно полис страхования, включающий особые условия, например, выбрать: страховать конструктивные элементы или нет, на какую сумму и т.д. Полный цикл продуктов ипотечного страхования также представлен на онлайн-рынке [11].

Страхование финансовых рисков в полном цикле дистанционно недоступно. При этом все компании, кроме «Ренессанса» и «Сбербанк страхование», предоставляют на сайте подробную информацию по получению услуги, а также дают возможность оформить заявку на расчет стоимости услуги.

Отдельно для рассмотрения мы выделили страхование КАСКО и электронное ОСАГО. Абсолютно все исследуемые компании предоставляют возможность по оформлению и дальнейшему применению данных услуг. Причем при возникновении страхового случая страховщики также предлагают инновации: например, пользователи полисов КАСКО «Сбербанк страхование» могут зафиксировать повреждения на камеру и выслать через приложения страховщику для оценки.

Самыми непопулярными продуктами на рынке онлайн-страхования стали услуги по страхованию предпринимательских рисков. Оформить полис онлайн можно только в компании «Сбербанк страхование». «АльфаСтрахование» данную услугу не предоставляет, объясняя на своем официальном сайте такое решение слишком сложной оценкой риска [14]. На сайтах остальных компаний есть возможность найти информацию по данным услугам и оставить заявку на оформление («Ингосстрах») или же связаться с представителями по телефону.

Продукты объектов страхования гражданской ответственности представлены на онлайн-рынке страхования в полном объеме. Полисов, включающих в себя страхование гражданской ответственности, множество, и их можно приобрести онлайн. Некоторые компании («Ингосстрах», Сбербанк) предоставляют этот вид страхования как отдельный продукт. «Росгосстрах» и «АльфаСтрахование» – тоже, однако на их сайте онлайн получить полис нет возможности. Компания «Ренессанс» ориентирована в этом виде страхования исключительно на юридических лиц.

Таким образом, страховые продукты довольно успешно предлагаются на рынке онлайн-страхования. Страховщики стараются сделать среду взаимодействия онлайн максимально удобной для страхователей и по возможности перевести все этапы предоставления услуги в дистанционный режим. Пока возникают трудности с переводом в онлайн-продажу полисов ОМС (обязательного медицинского страхования) из-за ограничений в действующем законодательстве. Остальные страховые услуги в разных видах предоставляются онлайн.

Заключение

На основе проведенного исследования было сформулировано определение онлайн-страхования. Это особая форма экономических отношений между страхователем и страховщиком, в которых страховые продукты реализуются посредством сети Интернет и урегулирование убытков происходит за счет использования цифровых технологий.

В ходе изучения основных особенностей электронного страхования были выявлены следующие ключевые преимущества данного рынка:

· снижение издержек страховщиков на поиск и обслуживание клиентов;

· экономия времени потребителей за счет отсутствия необходимости посещения офиса страховой компании;

· уменьшение затрат страховщиков на аренду и заработную плату работников.

К сложностям рынка онлайн-страхования относятся:

· отсутствие возможности приобретения онлайн-полиса в социальном страховании;

· стандартизированность полисов рынка электронного страхования;

· низкая страховая грамотность населения.

Обзор ситуации на современном рынке страхования дал следующее представление: во время пандемии в 2020 году на страховом рынке началось ускоренное внедрение цифровых технологий, что дало толчок к развитию рынка онлайн-страхования в 2021 году.

Для анализа страховых продуктов на рынке онлайн-страхования мы ввели понятие полного цикла и относительного его определения, рассмотрели внедрение инноваций для реализации страховых продуктов в соответствии с объектами страхования. Анализ страховых продуктов на рынке онлайн-страхования показал следующее: на рынке онлайн-страхования полный цикл проходят продукты страхования жизни, страхования от несчастных случаев и болезней, продукты страхования имущества и некоторые продукты медицинского страхования. Дальнейшее расширение рынка электронного страхования и внедрение инноваций для реализации страховых продуктов позволит страховщикам увеличивать объемы страховых премий.

Источники:

2. Белозеров С.А., Чернова Г.В., Калайда С.А. Современные факторы развития российского страхового рынка // Страховое дело. – 2018. – № 6(303). – c. 31-35.

3. Городнова Н.В. Развитие цифровой экономики: теория и практика // Вопросы инновационной экономики. – 2021. – № 3. – c. 911-928. – doi: 10.18334/vinec.11.3.112227.

4. Калайда С.А., Солопенко Е.В. Особенности управления страховой организацией в условиях перехода к цифровой экономике // Актуальные проблемы менеджмента: производительность, эффективность, качество: Материалы международной научно-практической конференции. Санкт-Петербург, 2017. – c. 385-386.

5. Калайда С.А., Фаизова А.А. Практическое применение современных цифровых технологий на этапах жизненного цикла договора страхования // Вопросы инновационной экономики. – 2020. – № 4. – c. 2331-2346. – doi: 10.18334/vinec.10.4.110923.

6. Козлов А.В. Интернет страхование в России // Современные проблемы науки и образования. – 2010. – № 4. – c. 127-131.

7. Красильников О.Ю. Проблемы развития интернет-страхования в России // Страхование в эпоху цифровой экономики: проблемы и перспективы: Сборник трудов XIX Междунар. Науч.-практ. конф — 2018. Йошкар-Ола, 2018. – c. 59-63.

8. Arora A. E-Insurance: Analysis of the Impact and Implications of Ecommerce on the Insurance Industry. Citeseerx.ist.psu.edu. [Электронный ресурс]. URL: http://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.132.173&rep=rep1&type=pdf (дата обращения: 04.04.2021).

9. E-Insurance: Concept, Importance and Applications. Joif.org. [Электронный ресурс]. URL: http://www.joif.org/SystemFiles/Assets/E.insurance%20-%20Copy.pdf (дата обращения: 04.04.2021).

10. Официальный сайт АО «Согаз». [Электронный ресурс]. URL: https://www.sogaz.ru (дата обращения: 22.04.2021).

11. Защищённый заёмщик. Sberbank-insurance.ru. [Электронный ресурс]. URL: https://www.sberbank-insurance.ru/policy/ipoteka_life (дата обращения: 22.04.2021).

12. Интернет страхование в России. Современные проблемы науки и образования. [Электронный ресурс]. URL: http://www.science-education.ru/ru/article/view?id=4515 (дата обращения: 04.04.2021).

13. История становления Интернет-страхования. Studwood.ru. [Электронный ресурс]. URL: https://studwood.ru/1234313/bankovskoe_delo/razvivayuschiysya_rynok_internet_strahovaniya (дата обращения: 22.04.2021).

14. История. Alfastrah.ru. [Электронный ресурс]. URL: https://www.alfastrah.ru/company/history (дата обращения: 10.05.2021).

15. Итоги и анализ страхового рынка России за 2020 год. Calmins.com. [Электронный ресурс]. URL: https://calmins.com/itogi-i-analys-strahovogo-rynka-rossii-za-2020-god (дата обращения: 24.04.2021).

16. Казакова Н.А., Петрова Д.А. Динамика рынка страхования в условиях Сovid-19 // Эпоха науки. – 2021. – № 25. – c. 168-173. – doi: 10.24412/2409-3203-2021-25-168-173.

17. Неровня Ю.В., Отришко М.О. Развитие интернет-страхования в России на современном этапе // Финансовые исследования. – 2019. – № 3(64). – c. 178-184.

18. Официальный сайт страховой компании «Ингосстрах». [Электронный ресурс]. URL: https://www.ingos.ru/ (дата обращения: 22.04.2021).

19. Обзор ключевых показателей деятельности страховщиков. Официальный сайт Центрального банка Российской Федерации. [Электронный ресурс]. URL: http://www.cbr.ru/collection/collection/file/32073/review_insure_20q4.pdf (дата обращения: 22.05.2021).

20. Обзор российского рынка страхования за 2020 г. Home.kpmg. [Электронный ресурс]. URL: https://home.kpmg/ru/ru/home/insights/2020/08/insurance-survey-2020.html (дата обращения: 02.05.2021).

21. Обойдемся без посредников. Rg.ru. [Электронный ресурс]. URL: https://rg.ru/2020/04/23/prodazha-strahovyh-produktov-v-rossii-vse-bolshe-smeshchaetsia-v-onlajn.html (дата обращения: 24.04.2021).

22. Официальный сайт страховой компании «Ренессанс Жизнь». [Электронный ресурс]. URL: https://www.renlife.ru/personal/generate/valuable-asset (дата обращения: 22.04.2021).

23. Огородникова Е.П., Гриднев М.Ф. Рынок страхования в условиях пандемии // Эпоха науки. – 2020. – № 23. – c. 120-123. – doi: 10.24411/2409-3203-2020-12330 .

24. Сайбель Н.Ю. Интернет-страхование в России: современное состояние и перспективы // Молодой ученый. – 2016. – № 10(114). – c. 855-857.

25. Чернова Г.В. и др. Страхование и управление рисками. / Учебник для бакалавров: 2-е изд., перераб. и доп. - Москва: Издательство Юрайт, 2019. – 767 c.

26. Страхование от несчастного случая. Ingos.ru. [Электронный ресурс]. URL: https://www.ingos.ru/health_life/ns/calc (дата обращения: 22.04.2021).

27. СК «Ингосстрах-жизнь» запускает продажи нового онлайн-продукта «СтопКоронавирус». Ingos.ru. [Электронный ресурс]. URL: https://www.ingos.ru/ (дата обращения: 22.04.2021).

28. Официальный сайт страховой компании АльфаСтрахование. [Электронный ресурс]. URL: https://www.alfastrah.ru (дата обращения: 22.04.2021).

29. Хачатрян Т.Н. Интернет страхование // Сервис в России и за рубежом. – 2007. – № 3(3). – c. 32.

30. Шарифьянова З. Ф., Муфтиева З.Р., Чиркова А.А. Проблемы и преимущества электронного страхования // Символ науки: международный научный журнал. – 2016. – № 3-1(15). – c. 215-217.

31. Электронное страхование: вынужденное ускорение. Raexpert.ru. [Электронный ресурс]. URL: https://www.raexpert.ru/researches/insurance/ets_2019 (дата обращения: 22.04.2021).

Страница обновлена: 15.01.2026 в 00:30:18

Download PDF | Downloads: 231 | Citations: 7

Modern online insurance in Russia

Bederdinova A.I., Kalayda S.A., Prilepkina I.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 12 (december 2021)

Abstract:

Electronic insurance particularities in Russia amidst digitalization and the COVID-19 pandemic are considered. The authors give the concept of online insurance. Its main advantages and disadvantages in the Russian market are identified. The impact of the pandemic on the introduction of digital technologies in the insurance market has been assessed. Special attention is paid to the development of the insurance products market. The concept of a full cycle of an insurance product in the electronic insurance market is introduced. On the example of several insurance companies - leaders of the Russian insurance market, the analysis of implementation of a full cycle of insurance in an online format was carried out. Innovations introduced for the implementation of insurance products are correlated in accordance with the objects of insurance. It is shown that personal insurance contracts are the most popular ones in the electronic insurance market in Russia.

Keywords: online insurance, electronic insurance, digitalization, insurance product

JEL-classification: G22, L86, O31

References:

Arora A. E-Insurance: Analysis of the Impact and Implications of Ecommerce on the Insurance IndustryCiteseerx.ist.psu.edu. Retrieved April 04, 2021, from http://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.132.173&rep=rep1&type=pdf

Belozerov S.A., Chernova G.V., Kalayda S.A. (2018). Sovremennye faktory razvitiya rossiyskogo strakhovogo rynka [Modern factors of development of the Russian insurance market]. Strakhovoe delo. (6(303)). 31-35. (in Russian).

Chernova G.V. i dr. (2019). Strakhovanie i upravlenie riskami [Insurance and risk management] Moscow: Izdatelstvo Yurayt. (in Russian).

E-Insurance: Concept, Importance and ApplicationsJoif.org. Retrieved April 04, 2021, from http://www.joif.org/SystemFiles/Assets/E.insurance%20-%20Copy.pdf

Gorodnova N.V. (2021). Razvitie tsifrovoy ekonomiki: teoriya i praktika [Digital economy development: theory and practice]. Russian Journal of Innovation Economics. 11 (3). 911-928. (in Russian). doi: 10.18334/vinec.11.3.112227.

Kalayda S.A., Faizova A.A. (2020). Prakticheskoe primenenie sovremennyh tsifrovyh tekhnologiy na etapakh zhiznennogo tsikla dogovora strakhovaniya [Practical application of modern digital technologies at the stages of the insurance contract life cycle]. Russian Journal of Innovation Economics. 10 (4). 2331-2346. (in Russian). doi: 10.18334/vinec.10.4.110923.

Kalayda S.A., Solopenko E.V. (2017). Osobennosti upravleniya strakhovoy organizatsiey v usloviyakh perekhoda k tsifrovoy ekonomike [Features of management of an insurance company in the conditions of transition to the digital economy] Actual problems of management: productivity, efficiency, quality. 385-386. (in Russian).

Kazakova N.A., Petrova D.A. (2021). Dinamika rynka strakhovaniya v usloviyakh Sovid-19 [Dynamics of the insurance market under covid-19 conditions]. Epokha nauki. (25). 168-173. (in Russian). doi: 10.24412/2409-3203-2021-25-168-173.

Khachatryan T.N. (2007). Internet strakhovanie [Online insurance]. Service in Russia and abroad. (3(3)). 32. (in Russian).

Kozlov A.V. (2010). Internet strakhovanie v Rossii [Internet insurance in Russia]. Modern problems of science and education. (4). 127-131. (in Russian).

Krasilnikov O.Yu. (2018). Problemy razvitiya internet-strakhovaniya v Rossii [Problems of Internet insurance development in Russia] Insurance in the digital economy era: problems and prospects. 59-63. (in Russian).

Nerovnya Yu.V., Otrishko M.O. (2019). Razvitie internet-strakhovaniya v Rossii na sovremennom etape [The development of internet insurance in Russia at the present stage]. “Finansovye issledovania”. (3(64)). 178-184. (in Russian).

Ogorodnikova E.P., Gridnev M.F. (2020). Rynok strakhovaniya v usloviyakh pandemii [Pandemic insurance market]. Epokha nauki. (23). 120-123. (in Russian). doi: 10.24411/2409-3203-2020-12330 .

Saybel N.Yu. (2016). Internet-strakhovanie v Rossii: sovremennoe sostoyanie i perspektivy [Online insurance in Russia: current state and prospects]. The young scientist. (10(114)). 855-857. (in Russian).

Sharifyanova Z. F., Muftieva Z.R., Chirkova A.A. (2016). Problemy i preimushchestva elektronnogo strakhovaniya [Problems and advantages of electronic insurance]. Simvol nauki: mezhdunarodnyy nauchnyy zhurnal. (3-1(15)). 215-217. (in Russian).