Трансформация отношений корпораций с банками

Смирнов В.Д.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 36 | Цитирований: 1

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50211459

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Статья посвящена исследованию трансформации отношений корпораций с банками в связи с изменением роли корпоративной финансовой функции от контролера, составителя отчетности и управляющего финансовыми потоками к бизнес-партнеру руководства фирмы и отдельных ее подразделений с основной задачей содействия максимизации прибыли и роста стоимости компании. Определены новые потребности корпоративной финансовой службы в банковском сервисе и задачи банков по их удовлетворению, реализация которых укрепляет отношения последних с корпоративными клиентами. Сделан вывод о том, что банкам желательно перестроить свою работу с корпорациями таким образом, чтобы освободить их от той части деятельности финансовых служб, которая является профильной для банков, оставив больше возможностей этим службам заниматься повышением эффективности своих компаний. На этой основе углубить обслуживание корпораций, получая взамен не только бОльшую долю чисто банковских операций, а и тот сегмент бизнеса, который предлагают корпоративным финансовым службам финтех компании, увеличивая в результате свое понимание деятельности корпорации, уменьшая свои риски и увеличивая свои доходы и прибыль, обеспечивая, в конечном счете, свое устойчивое развитие

Ключевые слова: трансформация финансовой службы, создание стоимости, аналитическая работа, управление рисками, цифровизация операций, проактивная позиция банка в обслуживании корпоративных клиентов

JEL-классификация: G32, G21, O31

Введение

Актуальность исследования обусловлена следующим. Серьезные изменения условий деятельности корпораций во всем мире включают ускоренное внедрение технологических инноваций, ужесточение экологического законодательства, пересмотр покупателями товаров и услуг, требований к их качеству, условиям коммуникаций и доставки, реорганизация цепочек поставки сырья и комплектующих в связи с растущим трендом на деглобализацию мировой торговли, геополитические изменения. Эти обстоятельства существенно повышают неопределенность в работе корпораций, усиливают как ценовую, так и продуктовую конкуренцию, значительно осложняют планирование их деятельности. Как следствие, компании вынуждены сосредоточиться на повышении собственной конкурентоспособности, сохранении и повышении своей рентабельности. В этой работе корпоративным финансовым службам ставится задача сосредоточиться на всемерном содействии руководству и отдельным подразделениям компании в повышении эффективности текущих операций и поиске новых направлений создания стоимости, поскольку только эта служба может рассматривать все процессы с точки зрения максимизации прибыли. Соответственно, такой подход требует от финансовой службы концентрации на аналитической работе, автоматизируя традиционные рутинные операции.

Целью данной статьи является выявление особенностей деятельности корпоративных финансовых служб в современных условиях, обоснование востребованности нового качества банковского сервиса со стороны корпораций и анализ возможностей кредитных организаций по адекватной реакции по существу и форме обслуживания корпораций.

Вкладом автора в исследование этой темы является установление объективных обстоятельств, которые мотивируют корпоративные финансовые службы к передаче значительной части работы в части расчетно-кредитных операций и управления соответствующими рисками кредитным организациям, для которых такая деятельность является профильной. Кроме того, автор приходит к выводу, что трансформация финансовой функции корпораций в бизнес партнера позволяет банкам расширить и углубить сотрудничество с корпоративными клиентами, создавая на этой основе новые направления доходов и прибыли, что будет позитивно отражаться в стоимости кредитных организаций.

Изменение потребностей в банковском обслуживании со стороны корпораций

Усиление неопределенности и конкуренции на своих рынках, осложнения с цепочками поставок сырья и материалов, изменение ожиданий клиентов в части удобства пользования предлагаемым продуктом и его экологичности заставляют компании сосредоточиться на повышении эффективности и результативности в своей профильной деятельности, повышении рентабельности операций и росте капитализации. В этой работе финансовые службы компаний играют далеко не последнюю роль, так как именно они способны видеть финансовый результат в целом и вклад в него каждого направления деятельности фирмы, что позволяет им ориентировать руководство компаний и отдельные подразделения на принятие решений, которые повысят прибыль, которая, в свою очередь, показывает, что компания создает, а не теряет стоимость, и что продукция компании востребована обществом.

Работа современной финансовой службы весьма многообразна, аналитическая ее часть преобладает с точки зрения задач, в то время как традиционные виды деятельности, такие как учет, отчетность и управление денежными средствами, занимают, как видно из данных таблицы 1, достаточно скромное место.

Таблица 1

Области ответственности современной финансовой службы

|

Области ответственности

финансовой службы корпорации

| |||

|

Стратегические финансы

| |||

|

Прогнозирование и

планирование

|

Развитие компании

|

Стоимость компании

| |

|

Стратегические

планирование

|

Слияния и поглощения

|

Операционная

эффективность

| |

|

Внешние финансы

| |||

|

Внешняя отчетность

|

Обязательная отчетность

|

Раскрытие информации

| |

|

Отношения с инвесторами

|

Соблюдение регуляторных

требований и внешний аудит

| ||

|

Функциональные финансы

| |||

|

Налоги

|

Казначейство

|

Структура

финансирования

|

Внутренний аудит

|

|

Контроль

|

Финансы подразделений

|

Объединенные финансовые

сервисы

| |

Соответственно строится работа и по технологической трансформации финансовой службы компании, целесообразность которой на 90% определяется бизнес-результатами ее внедрения, а не приоритетами самих технологий [2].

Аналитическая работа финансовой службы должна трансформироваться в убеждающую руководителей компании и подразделений историю, отвечающую на вопросы, почему и какой новый проект надо внедрять, а также как это надо делать, подкрепленную цифрами об ожидаемом финансовом результате, источниках фондирования проекта и бизнес-плане в целом. В этой связи такие казначейские операции, как управление денежными средствами, валютными и кредитными рисками компании, важны, но по сравнению с другими направлениями деятельности финансовой службы они оказывают наименьшее положительное влияние на бизнес, как это показано в таблице 2, хотя на них тратится значительная доля бюджета ее времени при огромном нереализованном в большинстве компаний потенциале их цифровизации и автоматизации. Поэтому высвобождение специалистов казначейства от ручной работы по таким операциям и переориентация их на направления, связанные с созданием дополнительной стоимости в компании, представляется компаниям весьма важным.

Таблица 2

Уровень влияния отдельных направлений работы финансовой службы на создание стоимости своей компании

|

Направления деятельности финансовой

службы

|

Значение деятельности в наиболее

успешных финансовых службах

|

|

Наибольшее

воздействие

|

|

|

Прогнозирование

|

38

|

|

Специальный

анализ, расширенная аналитика и ИИ

|

38

|

|

Инструменты

бизнес-аналитики

|

36

|

|

Развитие

талантов

|

33

|

|

Своевременная и

обязательная отчетность

|

31

|

|

Меньшее воздействие

|

|

|

Портфельная стратегия

|

14

|

|

Структура капитала, фондирование и

рейтинги

|

13

|

|

Слияния и поглощения

|

13

|

|

Отношения с инвесторами

|

13

|

|

Казначейские операции, в т.ч. валютные,

управление оборотным капиталом

|

11

|

|

Примечание:

цифры показывают значение BCG’s CFO Excellence Index в соответствующих

направлениях деятельности финансовых служб по результатам их глобального

мониторинга консультационной компанией Boston Consulting Group

| |

Цифровизация указанных казначейских операций тесно связана с уровнем реализации задач по корректному отражению в цифровой плоскости основной профильной деятельности компании (снабжение, производство, продажи). В свою очередь, даже если цифровизация этой работы корпоративных казначейств достигла высокого уровня, ее эффективность существенно зависит от того, насколько оцифрована деятельность соответствующих подразделений в кредитных организациях, с которыми они взаимодействуют в этих операциях, а также от совместимости соответствующих корпоративных и банковских систем.

Разработка соответствующих решений по автоматизации процессов в казначействах не является специализацией финансовых служб. Следовательно, они обращаются за этим в корпоративные ИТ-департаменты, которые, правда, далеко не всегда могут помочь в требуемых узкоспециализированных решениях, или, что более оправданно, в компании, для которых разработка программ в области управления финансами является профильной деятельностью. На практике это технологические, узкоспециализированные на отдельных программных продуктах и финтех-компании, предлагающие решения в области учета, отчетности, управления дебиторской и кредиторской задолженностью, консолидации денежных средств на множестве счетов в разных банках и т.д. с использованием компьютерных систем корпорации или стороннего облачного провайдера.

Таким образом, с точки зрения финансовой службы корпорации имеются задачи по цифровизации своей работы по учету движения материальных ресурсов, изменения финансовой позиции в связи с такими подвижками, с одной стороны, и по расчетно-кредитной поддержке профильной деятельности компании, управлению связанными с такой поддержкой валютными, процентными и прочими рисками, с другой. Если первая группа вопросов является чисто внутренней, то вторая тесно связана с банком, через который проводятся расчеты и заимствуются кредитные ресурсы. Автоматизация внутренних процессов осуществляется, как правило, в рамках системы Планирования ресурсов предприятия (ERP), в которую включены практически все бухгалтерские операции, от составления бюджета до выставления счетов, и которая используется для создания единого учетного процесса в компании. Вторая группа вопросов решается обычно в рамках системы Управления казначейскими операциями (TMS), которая занимается такими вопросами, как управление, анализ и прогнозирование денежных потоков в различных валютах. Данные ERP являются источником для проведения операций TMS.

По данным компании Accenture, опросившей более 300 крупных корпораций США из разных отраслей экономики, 99% респондентов используют в настоящее время банк в качестве контрагента корпоративного казначейства [4], что логично, если исходить из того, что только кредитные организации осуществляют расчеты по торговым операциям компаний и оказывают основную кредитную поддержку корпорациям. Потенциальная угроза банкам состоит в том, что указанные софтверные/технологические компании могут распространить свое сотрудничество с финансовыми службами корпораций за пределы предоставления технологий и цифровых решений в сторону проведения некоторых банковских операций, предлагая их осуществление с банковской лицензией или без нее. В основе такого возможного расширения сотрудничества лежит эксплуатация идеи, которая уже сработала в обслуживании розничных клиентов и предприятий малого бизнеса, когда технологический сервис софтверных компаний дополняется проведением/инициацией некоторых банковских операций, таких как переводы денежных средств и кредитование, что укрепляет отношения с клиентами и еще больше привязывает их к использованию своих профильных услуг.

Для корпораций такой подход провайдеров представляет интерес потому, что появляется поставщик не только программных решений казначейства, а более комплексных услуг, освобождающий финансовую службу от рутинных операций и позволяющий ей сосредоточиться на решении более стратегических задач.

Кроме того, у казначейств появляется возможность получить банковскую услугу часто дешевле, чем ее оказывает традиционный банк. В основе такого подхода находится то, что подавляющую часть доходов и прибыли такой провайдер зарабатывает на продаже своих профильных продуктов, а банковские услуги являются их дополнением, которые предоставляются нередко по себестоимости или даже субсидируя ее часть. Компании часто используют такие бизнес-модели для создания дополнительных удобств пользования своими профильными товарами или услугами, чтобы расширить клиентскую аудиторию для своих основных продуктов и выиграть конкуренцию у соперников по профильному рынку. Причины, по которым корпорации пользуются услугами таких компаний, указаны в таблице 3.

Таблица 3

Причины привлекательности услуг поставщиков программных решений для нефинансовых корпораций США

|

Причины привлекательности услуг финтех компаний

|

%% ответов

|

|

Стоимость

|

56%

|

|

Удобство пользования

|

55%

|

|

Удобство интеграции в корпоративные системы

|

42%

|

|

Прозрачность ценообразования

|

35%

|

|

Расширенные возможности применения

|

31%

|

|

Ценовая релевантность

|

22%

|

|

Комплексность в отношениях

|

21%

|

|

Примечание:

цифры отражают долю ответов респондентов в опросе финансовых служб корпораций

США в 2022 г. консультационной компании Accenture, в рамках которого разрешалось указать

до трех факторов

| |

Автоматизация внутренних процессов финансовой службы, включая казначейство, во многом определяет ее способность быть вовлеченной в решение ключевых задач своей компании, а также уровень подготавливаемых ею предложений. Соответственно, компании очень заинтересованы в таком развитии, которое в настоящее время на примере крупных корпораций США характеризуется по отдельным важным направлениям работы казначейства данными таблицы 4, которые показывают, что хотя более половины процессов уже практически автоматизированы, другая половина требует дополнительных усилий и средств.

Таблица 4

Уровень автоматизации ключевых казначейских операционных процессов

|

Направление работы казначейства

|

Уровень автоматизации

| ||||

|

|

100%

|

Высокий 75–99%

|

Средний 25–75%

|

Низкий 0–25%

|

Отсутст-вует

|

|

Выверка

полученных платежей

|

13

|

42

|

32

|

12

|

2

|

|

Обработка

полученных платежей

|

17

|

45

|

28

|

7

|

2

|

|

Создание

счетов/инвойсов для покупателей

|

21

|

43

|

22

|

9

|

4

|

|

Выверка совершенных

платежей

|

14

|

43

|

30

|

11

|

3

|

|

Проведение

платежей

|

18

|

48

|

24

|

9

|

1

|

|

Обработка

счетов/инвойсов от поставщиков

|

11

|

43

|

30

|

12

|

3

|

|

Создание

заказов на покупку

|

15

|

37

|

25

|

11

|

12

|

|

Примечание:

цифры отражают долю ответов респондентов в опросе финансовых служб корпораций

США в 2022 г. консультационной компанией Accenture

| |||||

Сама по себе автоматизация с ускорением процессов, уменьшением ошибаемости, созданием удобств для казначейства и непосредственные материальные выгоды от снижения себестоимости соответствующих операций не являются единственными ее преимуществами. Имеются другие существенные выгоды, которые получают финансовые службы уже с точки зрения создания добавочной стоимости за счет качества обработки транзакций, повышения уровня управления процессами и снижения рисков. Нефинансовые компании считают исключительно или очень выгодными, в частности, видение в режиме реального времени и возможность управления всеми денежными потоками через единый портал, использование инструментов глубокой аналитики данных и прогнозирования денежных потоков, применение API для обеспечения совместимости и слаженной работы своих внутренних программных и информационных систем и сторонних провайдеров. Более детально важность использования цифровых технологий с точки зрения создания стоимости указана по результатам опроса компанией IDC финансовых служб 400 глобальных корпораций из США, Западной Европы, Ближнего Востока и Азиатско-Тихоокеанского региона в таблице 5.

Таблица 5

Ожидания казначейских служб по созданию добавочной стоимости в связи с цифровизацией своих процессов

|

|

Низкая

добавочная стоимость

|

Средний уровень

добавочной стоимости

|

Высокая

добавочная стоимость

|

|

Доступ к

внешним решениям для анализа данных

|

23

|

36

|

39

|

|

Доступ к

альтернативным источникам кредитов и депозитов

|

26

|

34

|

36

|

|

Улучшенная

аналитика данных казначейства: для платежей и управления денежными

средствами, ликвидностью, рисками/процедурами хеджирования

|

23

|

40

|

36

|

|

Упрощенная и

стандартизированная нормативная отчетность и помощь в соблюдении требований

|

30

|

36

|

33

|

|

Улучшенная

аналитика финансовых данных: для более точного прогнозирования, учета и

финансового планирования, а также для прогнозирования дефицита/избыточного

спроса в цепочке поставок.

|

27

|

39

|

32

|

|

Доступ в режиме

реального времени к банковским данным

|

33

|

37

|

28

|

|

Улучшенные

возможности сравнения цен и услуг (благодаря доступности агрегированных

данных)

|

29

|

42

|

28

|

|

Упрощенный

доступ к данным и возможность совместного использования (преодоление

разрозненности, задержек при подключении и т. д.)

|

32

|

41

|

26

|

|

Консолидированное

представление о финансовом положении в разных странах и банках

|

33

|

43

|

23

|

|

Примечание: %% ответов респондентов глобального опроса

финансовых служб 400 международных корпораций исследовательской компанией IDC в 2019 г.

| |||

Сравнивая возможности коммерческих банков и сторонних провайдеров в обслуживании корпоративных казначейских служб, необходимо отметить, что компании удовлетворены основными услугами кредитных организаций [5], по многим из которых финтех-компании даже не могут соревноваться, поскольку таких продуктов просто нет в их продуктовой линейке. При этом надо признать, что большинство технологических и финтех-компаний сосредоточены на узком наборе предлагаемых продуктов, в которых они предлагают безупречный сервис и часто по низким ценам за счет его комплементарности к профильным услугам и масштабируемости. Однако это не означает, что корпорации не ищут более привлекательных комплексных предложений для повышения эффективности своей деятельности. Более того, хотя некоторыми услугами банков они недовольны, тем не менее интерес к их замещению соответствующим сервисом финтех-компаний очень низкий в связи с отсутствием или недостаточно широкой линейкой требуемых услуг.

Вывод из представленных выше данных очевиден: казначейства ищут возможности максимальной автоматизации своих процессов с повышением их эффективности не только и не столько за счет снижения затрат на них, а и создания с помощью новых технологий добавочной стоимости для своей компании через более полную и объективную оценку действительности. Более того, казначейства заинтересованы получить комплексное обслуживание не только в части расчетно-кредитной поддержки бизнеса своей компании, а и тех внутренних операций казначейства, которые являются основанием для банковских операций. Именно такие ответы получила компания IDC от международных компаний в рамках своего глобального опроса, как это следует из данных таблицы 6.

Таблица 6

Интерес финансовых служб к характеру сервиса от сторонних провайдеров по отдельным направлениям своей деятельности

|

Востребованный сервис от сторонних

провайдеров

|

Описание востребованного корпорациями

сервиса

|

%% предпочтений респондентов

|

|

Казначейство

как сервис

|

Предложение

услуг для повседневных казначейских операций и аналитическая информация для

оптимизации и автоматизации казначейской функции

|

70%

|

|

«Знай своего

клиента» как сервис

|

Управление

требованиями процедур «Знай своего клиента», предотвращения отмывания

незаконных денежных средств, нарушения санкций по поручению клиента, упрощая

привлечение новых клиентов и соблюдение процедур комплайенс

|

61%

|

|

Бухгалтерия как

сервис

|

Поддержка

клиентов, предоставляя услуги по учету и бухгалтерии, включая финансовую и

управленческую отчетность

|

56%

|

|

Аналитика как

сервис

|

Развитие

банками способностей анализа данных и предоставление их в виде услуги

клиентам с помощью инструментов самообслуживания, разрешая использовать

собственные модели данных

|

50%

|

|

Идентификация

как сервис

|

Предоставление

банками услуги по управлению и централизации проверки/аутентификации

контрагентов для повышения безопасности и устранения такой работы у клиента

|

49%

|

|

Консультационные

услуги, ориентированные на результат

|

Платные

консультационные услуги, помогающие клиентам оптимизировать работу

казначейства независимо от продуктов/транзакционных услуг

|

47%

|

|

Управление

дебиторской и кредиторской задолженностью как сервис

|

Управление и

автоматизация кредиторской и дебиторской задолженностью, соответствующими

платежами, сверки счетов для клиента

|

43%

|

|

Финансовая

часть Интернета вещей

|

С расширением

Интернета вещей и автономными устройствами, взаимодействующими и совершающими

транзакции, платежи между машинами должны будут управляться, выполняться и согласовываться

|

19%

|

|

Примечание:

%% ответов респондентов глобального опроса финансовых служб 400 международных

корпораций исследовательской компанией IDC в 2019 г.

| ||

Принимая во внимание вышеизложенное, складывается впечатление, что финансовые службы корпораций склоняются к следующей модели взаимодействия с обслуживающими их банками:

- корпорации стараются максимально автоматизировать свои внутренние процессы на базе цифровизации, что дает им возможность повысить свою эффективность;

- корпорации признают, что у банков нет реальных конкурентов в части кредитной поддержки их деятельности, хотя в рамках работы по достижению своего цифрового совершенства корпорации готовы сотрудничать с любыми технологическими провайдерами;

- изменение задач финансовой службы корпораций в целом и казначейства в частности по аналитическому и интеллектуальному, а не техническому содействию в достижении корпорациями своих бизнес-целей и создании стоимости заставляет их искать варианты уменьшения своей вовлеченности в традиционные для них рутинные процессы, оставляя за собой контроль за основными параметрами их проведения;

- корпорации все больше заинтересованы в получении комплексного обслуживания в расчетно-кредитной поддержке их деятельности и управлении соответствующими рисками,

- более того, подразумевается, что комплексный сервис может охватывать и ту часть работы финансовой службы корпораций, которая непосредственно связана с расчетами, кредитами и соответствующими рисками;

- другой стороной комплексного подхода к обслуживанию указанного сегмента работы финансовых служб корпораций является обязательное наличие максимальной доступности информации для такого сервис-провайдера, которое снижает информационную асимметрию, делает в разы более понятными особенности деятельности корпорации и связанные с ней риски, что, в свою очередь, позволяет провайдеру комплексных услуг предоставить их на наиболее выгодном для корпорации ценовом уровне без ущерба для своей рентабельности и за счет максимизации объема предоставляемых услуг.

Иными словами, цифровая трансформация финансовой службы в целом и казначейства корпораций в частности требует такого комплексного обслуживания, в котором доступ к финансированию играет ключевую роль, что никто иной, кроме обслуживающих их банков, не может его обеспечить. Другой вопрос, что и как могут сделать банки для удовлетворения такого вызова со стороны корпораций.

Реакция банков на новые требования корпоративных клиентов

Очевидно, что банкам для укрепления связей с корпоративными клиентами целесообразно взять на вооружение ранее указанный подход технологических компаний, которые для продвижения своих продуктов пытаются оказывать некоторый банковский сервис. Только постараться использовать этот подход в обратную сторону, не предлагая что-то из области других отраслей, а предоставляя сервис, который обогащает текущее банковское обслуживание. Помимо радикального улучшения качества обслуживания корпораций на основе цифровизации своих внутренних операций и способов предоставления традиционного сервиса приоритетным для банков является предоставление услуг, которые востребованы, корпорациям, как это описано в предыдущем разделе, а именно: прямое взаимодействие банковских систем с системами корпоративных казначейств, распространение сервиса за пределы расчетно-кредитных операций в направлении предоставления решений по урегулированию дебиторской и кредиторской задолженности, некоторых направлений корпоративного учета, управлению рисками, связанными с расчетными и кредитными операциями. Технологическим аспектом этой проблематики активно занимаются финтех-компании, создающие удобные потребителям их услуг программные решения, а также предлагающие их в рамках инновационных бизнес-моделей.

Учитывая крепкие долговременные отношения банков с корпорациями, финансовые и интеллектуальные возможности кредитных организаций, которые позволяют решить любой вопрос самим или купить требуемое решение для интеграции в свои внутренние системы, такой подход к обслуживанию корпораций открывает для банков редкое окно возможностей, воспользоваться преимуществами которого их корпоративные клиенты уже готовы.

Комплексный банковский сервис необходим еще и потому, что корпоративные казначейства оценивают эффективность и ценность кредитных организаций целостно, а не по одной какой-то отдельной услуге. «Если такой сервис снимает нагрузку с персонала финансовой службы, то они готовы платить за него больше и с большой вероятностью воспользуются другими услугами банка» [6].

Концептуально это означает для банков, что помимо улучшения своей операционной деятельности, если они хотят укрепить свои отношения с корпоративными клиентами и защитить свои позиции перед лицом атак узкоспециализированных цифровых игроков, им необходимо разработать новые решения, выходящие за рамки их текущей деятельности. Более того, такая стратегия, которая соответствует как теории динамических способностей (Д.Дж. Тис, Г. Писано, Э. Шюн [7] (Teece, Pisano, Shuen, 1997), а также Д.Дж. Тис [8] (Teece, 2019)), так и концепции амбидекстриальной организации (M.Л. Ташмэн и Ч.A. O'Рейли III [9] (Tushman, O’Reilly III, 1996)), позволила бы уйти банкам от преимущественно ценовой конкуренции (кстати, эксперты консультационной компании Deloitte & Touche прямо указывают, что, например, в сфере транзакционных банковских операций конкуренция по цене и обслуживанию может привести к сокращению маржи [10]), к созданию чего-то нового, которое отсутствует у конкурентов, но которое очень востребовано клиентами.

Как правило, наибольший эффект с точки зрения повышения конкурентоспособности, генерирования прибыли, устойчивого развития и создания стоимости дает концентрация на своем профильном бизнесе, в котором необходимо найти те ростки нового роста, которые востребованы на рынке.

С этой точки зрения наиболее перспективными направлениями новых банковских сервисов для корпоративных клиентов являются предложение услуг для повседневных казначейских операций, содействие в работе по соблюдению регуляторных требований по идентификации партнеров и совершению сделок с ними, аналитические и консультационные услуги для помощи клиентам в их работе с учетом особенностей их бизнеса и т.п. Понимая этот запрос, 6 из 10 банков, участвовавших в глобальном опросе в 2022 году руководителей крупных международных банков, отвечающих за обслуживание корпораций, проведенном поставщиками связанных с ним программных решений банков Infosys Finacle и Red Hat, а также компанией Strategic Treasurer, специализирующейся на консультировании корпоративных казначейств, указали, что к 2026 г. ключевыми характеристиками лучшего корпоративного банкинга будут наличие полного набора предложений цифрового казначейства, высокий уровень взаимодействия с клиентами, а 90% респондентов указали на необходимость предоставления индивидуальных решений для клиентов [11].

Указанный опрос показывает, что действующим кредитным учреждениям удобно сосредотачиваться на инновациях в основном в своих традиционных сферах деятельности, таких как кредитование, депозиты, а также финансирование торговли и цепочки поставок. Goldman Sachs, например, уже запустил новую платформу для транзакционных банковских операций, призванную помочь клиентам создать казначейство будущего и дать партнерам по программному обеспечению возможность улучшить свои предложения. Платформа предлагает полностью интегрированные решения с поддержкой API, основанные на богатой аналитике, включая управление ликвидностью, виртуальными счетами, платежами.

Важно отметить, что основным драйвером создания стоимости в банках является управление рисками. Соответственно, первично кредитные организации являются компаниями данных, на основе которых они принимают решения, а не технологическими корпорациями. Как следствие, возможности по наличию, хранению и обработке данных и по обмену их с клиентами являются основными преимуществами банков. Другое дело, что технически эта совокупность работ с данными наиболее целесообразно и эффективно может выполняться технологическими партнерами как в области программных продуктов, так и в части процессинга данных с использованием облачных технологий. Кооперация с финтех-компаниями, кроме того, дает еще и повышенную защиту данных, отсутствие которой ведет к многомиллионным штрафам, как это, например, случилось с американским банком Capital One в 2019 г. Он пострадал от кражи данных миллионов клиентов из внутренней ИТ-инфраструктуры. После этого банк перешел на облачную инфраструктуру, обслуживаемую Amazon Web Services, и все резко изменилось. С тех пор Capital One закрыл восемь собственных центров обработки данных и адаптировался к сезонным потребностям, арендуя серверы вместо того, чтобы эксплуатировать их круглый год [12].

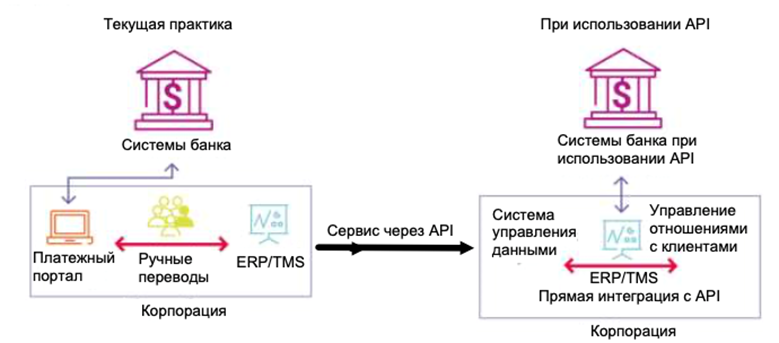

Комплексное обслуживание с акцентом на понимание и удовлетворение бизнес-интересов клиентов крайне интересно корпорациям, которые сигнализируют о консолидации своих банковских отношений, а также о движении в сторону изменения технического взаимодействия с банком с использованием API. Текущая общепринятая практика заключается в том, что корпоративные казначеи и управляющие денежными средствами банки используют разные системы для внутренних операций и внешнего обмена файлами и сообщениями. Возникающие в результате ручные процессы сверки и инициирования платежей замедляют работу. Конкретные проблемы для казначеев в части транзакционных сделок включают, по данным консультационной компании Accenture и поставщика программных решений для финансового сектора Finastra, полуавтоматическое преобразование форматов файлов платежей, низкую частоту обновления статуса счетов и громоздкую процедуру сверки платежей. Новые предложения теперь интегрируют банковские системы через API с корпоративными платформами TMS и ERP. Результатом является единый канал для автоматической инициации платежей, определения статуса платежа и информации об учетной записи. Также могут быть наложены дополнительные сервисные компоненты, такие как валютные курсы и рыночные данные по процентным ставкам по размещению и привлечению средств. Результаты для корпоративных клиентов включают более быструю интеграцию банковских систем через API в их TMS/ERP; прямой доступ к банковским счетам с возможностью централизованного управления платежами и информацией о счетах из TMS/ERP; и внутридневные данные для более быстрого принятия решений и внутридневных платежей. Разница между общепринятыми и инновационным подходами к организации взаимодействия между системами банка и корпорации показана на рисунке 1.

Рисунок 1. Техническое взаимодействие банка и корпоративного казначейства

Источник: [13].

С. Айер, главный операционный директор институциональных клиентов ANZ Banking Group, считает, что переход к новому способу взаимодействия с корпоративными казначействами вызван новой реальностью, в которой «потребитель является движущей силой любых изменений, которые предпринимает организация. Сегодня клиенты ожидают релевантного контента, связанного с тем, что они делают, в любое время и в любом месте, в предпочитаемых ими форматах и на выбранных ими устройствах. Их ожидания диктуют стратегию организации… Модель обслуживания банками корпораций должна перейти от реактивного взаимодействия к проактивному» [14].

Преимущества новой практики взаимодействия банка и корпоративного казначейства определяют и направления инвестиций банков в разные сегменты их деятельности.

При этом кредитные организации все больше полагаются в такого рода инвестициях на кооперацию с разработчиками соответствующих решений (финтех и технологическими компаниями), а не на внутренние ИТ-отделы (табл. 7) в связи с многократным усложнением таких решений, их разнообразием, быстрым развитием и необходимостью их квалифицированной поддержки.

Таблица 7

Способы реализации инвестиций в инновации в банках в секторе обслуживания корпораций

|

|

Создание внутри

банка

|

Покупка

пакетного программного решения и подстройка его под себя

|

Гибридный

подход, сочетающий собственную разработку и покупку решения

|

|

Кредитование

|

39

|

24

|

37

|

|

Депозиты

|

38

|

26

|

36

|

|

Платежные

операции

|

29

|

37

|

34

|

|

Каналы

взаимодействия банка с корпорациями

|

25

|

31

|

44

|

|

Управление

денежными средствами

|

24

|

37

|

39

|

|

Валютные

операции

|

21

|

34

|

45

|

|

Торговое

финансирование

|

15

|

39

|

45

|

|

Примечание:

%% респондентов, предпочитающих какой-то вариант, в рамках глобального опроса

руководителей подразделений корпоративного банкинга, проведенного компаниями

Strategic Treasurer, Infosys Finacle и Red Hat в 2022 г.

| |||

В целом неудивительно, что основное внимание при инвестициях в цифровизацию банки уделяют кредитованию и каналам взаимодействия с корпорациями, поскольку именно эти направления приносят кредитным организациям основной доход и прибыль. На этом направлении банковской работы ключевыми сотрудниками являются клиентские менеджеры. Они несут ответственность за соединение разнообразных потребностей клиентов в продуктах с предложениями банков. С одной стороны, они служат представителями банка и оценщиками рисков для кредитной организации, а с другой стороны, они являются защитниками интересов клиентов, внимательно выслушивая предпринимателей / финансовых директоров / казначеев. Соответственно, всесторонняя помощь клиентским менеджерам в обеспечении их максимальной информацией, которая предлагается искусственным интеллектом после обработки массивов разнообразных данных о клиенте, позволяет не только снизить риски, но и расширить возможности заработать дополнительные доход и прибыль через убеждение клиента воспользоваться обширной линейкой банковских продуктов помимо кредита, что имеет существенное значение для экономической устойчивости банка. В этом контексте исключительно важны, как показывает проведенное в 2022 г. глобальное исследование компании Deloitte, проактивная позиция клиентского менеджера и его способность решать проблемы клиента.

Таблица 8

Важность отдельных умений менеджера по обслуживанию корпоративных клиентов

|

|

Навыки

межличностного общения

|

Технические

навыки

|

|

Предвидении потребностей

клиента, проактивная позиция в их обсуждении с ним

|

73

|

|

|

Настроенность

на решение проблем клиента

|

70

|

|

|

Возможность

настраивать продукты и услуги банка под потребности клиента и способность

использовать информацию о нем для повышения эффективности отношений с ним

|

|

48

|

|

Знание отрасли

клиента

|

|

46

|

|

Знание цифровых

инструментов, облегчающих работу клиента с банком

|

|

26

|

|

Готовность к

личной встрече с клиентом в кратчайшие сроки

|

20

|

|

|

Понимание

ситуации на рынке

|

|

17

|

|

Примечание:

%% респондентов, указавших три наиболее важных качества менеджера банка по

отношениям с корпоративными клиентами, в рамках глобального опроса

международных корпораций консультационной компанией Deloitte

| ||

Заключение

По результатам проведенного в данной статье анализа можно отметить следующее:

1. Условия деятельности коммерческих банков заставляют, а внедрение новых технологий и цифровизация позволяют углубить сотрудничество с корпоративными клиентами.

2. Финансовые службы корпораций востребованы для глубокого и всестороннего анализа деятельности своих компаний с ожиданием подготовки предложений вместе с другим подразделениями по повышению эффективности текущих операций и созданию новых направлений деятельности. Такая ситуация не оставляет времени и сил финансовым службам для традиционной рутинной работы, которая все более автоматизируется. В части других функций, которые напрямую не влияют на создание стоимости корпораций, финансовые службы склонны воспользоваться комплексным сервисом специализирующихся на них сторонних организаций.

3. Коммерческим банкам целесообразно рассмотреть, принимая во внимание возможности по расширению направлений доходов, уменьшению рисков и укреплению связей с обслуживаемыми корпорациями, принятие на себя исполнения требуемых корпорациями сервисов в части комплексной кредитно-расчетной поддержки и управления соответствующими рисками, что также окажет положительное влияние на прибыль и капитализацию банков.

4. Потребности корпораций в заемных ресурсах для пополнения оборотного капитала и помощи в реализации инвестиционных проектов, с одной стороны, и возможности кредитных организаций по удовлетворению таких запросов, с другой (а масштабно выполнить такие задачи кроме них никто не может), делают обе стороны естественными и долговременными союзниками, каждый из которых зарабатывает на своей профильной деятельности. Новое в таком сотрудничестве заключается в том, что простая покупка/продажа банковских продуктов более не интересна корпоративным финансовым службам в связи с их переориентацией на углубленный анализ внутренних процессов, которая определяется усилением конкуренции и неопределенности на соответствующих рынках. Они заинтересованы в получении комплексного банковского обслуживания с бесшовным сопряжением корпоративных и банковских систем желательно с предоставлением также сервиса по выполнению некоторых казначейских операций в автоматическом режиме.

Для банков новое состоит в том, что в условиях «комодитизации» многих банковских продуктов простая их продажа не представляет собой перспективный путь наращивания доходов и прибыли в связи с усилением ценовой конкуренции. Конкуренция с цифровыми компаниями хотя и не представляет угрозу базовым банковским операциям с корпоративными клиентами, но отдаляет их по некоторым направлениям от более плотного сотрудничества с банками, так как финтех-компании предлагают сервис в важных сегментах работы казначейств, который в реальности могут предоставлять и банки, чтобы не только получить дополнительный доход, а что более важно, глубже проникнуть в операции таких клиентов для уменьшения информационной асимметрии и лучшего понимания их бизнеса.

5. В основе изменения предпочтений корпораций и их требований к банковскому сервису находится вынужденная усиленная концентрация корпораций на создании стоимости с выделением и отделением непрофильных направлений своей деятельности, которые непосредственно не влияют на создание стоимости, с желанием передать их специализирующимся на них компаниям. На кредитные организации влияют давление регуляторов, которое отражается в повышении стоимости их операций, что наряду с указанными выше факторами в совокупности негативно влияет на создание стоимости банками и устойчивое их развитие.

Естественным, но не симметричным ответом корпоративных банков на такие вызовы является переход от концепции продажи продуктов в рамках развития отношений с корпоративными клиентами (relationship banking) к более глубокому сотрудничеству, которое объективно востребовано корпорациями. Несимметричность подхода проявляется в том, что вместо сделок купли-продажи банковских продуктов, возникает необходимость в многогранной поддержке банками через кредитно-расчетные операции и управление соответствующими рисками создания стоимости корпоративными клиентами, часть которой будет передаваться банкам, которые, в свою очередь, будут увеличивать свою стоимость за счет комплексного обслуживания корпораций. Такой вид сотрудничества корпораций и кредитных организаций можно назвать partnership banking.

Иными словами, банкам целесообразно перестроить свою работу с корпорациями таким образом, чтобы освободить их от той части работы финансовых служб, которая является профильной для банков, оставив больше возможностей этим службам заниматься повышением эффективности своих компаний. На этой основе углубить обслуживание корпораций, получая взамен не только бОльшую долю чисто банковских операций, а и тот крупный сегмент бизнеса, который пытаются развивать финтех -компании, увеличивая таким образом свое понимание деятельности корпорации, уменьшая свои риски и увеличивая свои доходы и прибыль, обеспечивая в конечном счете свое устойчивое развитие.

Источники:

2. The digital reinvention of enterprise tech go-to-market. McKinsey, August 2022. 8 p.

3. The First Steps Toward the Finance Function of the future. Boston Consulting Group. March 2022. 14 p.

4. Unlock treasury management treasure chest. Accenture. August 2022. 21 p.

5. Treasury Ecosystems - Opening Today for Tomorrow. IDC. September 2019. 13 p.

6. Digital self-service in corporate lending: the treasury perspective. Finastra 01 Feb 2021. [Электронный ресурс]. URL: https://www.finastra.com/viewpoints/articles/digital-self-service-corporate-lending-treasury-perspective (дата обращения: 08.08.2022).

7. Teece D.J., Pisano G., Shuen A. Dynamic Capabilities and Strategic Management // Strategic Management Journal. – 1997. – № 7. – p. 509-533.

8. Teece D.J. A capability theory of the firm: an economics and (Strategic) management perspective // New Zealand Economic Papers. – 2019. – № 1. – p. 1-43.

9. Tushman M.L., O’Reilly III C.A. Ambidextrous organizations: Managing evolutionary and revolutionary change // California Management Review. – 1996. – № 4. – p. 8–30.

10. 2023 banking and capital markets outlook. Deloitte. October 2022. 70 p.

11. Leaping Forward: Scaling Digital Innovation in Corporate Banking. Infosys Finacle, Red Hat, Strategic Treasurer. 2022. 36 p.

12. The future of digital banking in the UK 2022. - Finextra, 2022. – 36 p.

13. Corporate banking market scape - beyond 2020. White paper. - Finastra and Accenture, 2020. – 15 p.

14. How to move from digital platform-building to digital adoption: a corporate banking view. The International Banker. [Электронный ресурс]. URL: https://internationalbanker.com/technology/how-to-move-from-digital-platform-building-to-digital-adoption-a-corporate-banking-view/ (дата обращения: 22.10. 2022).

15. Corporate banking innovation survey results. Infosys Finacle, Strategic Treasury and Red Hat. 2022. 24 р.

Страница обновлена: 26.12.2025 в 18:27:10

Download PDF | Downloads: 36 | Citations: 1

Transformation of corporate relations with banks

Smirnov V.D.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 4 (October-December 2022)

Abstract:

The article is devoted to the study of the transformation of corporate relations with banks in connection with the change in the role of the corporate financial function from the controller, the compiler of reports and the manager of financial flows to the business partner of the company management and its individual divisions with the main task of promoting profit maximization and growth of the company's value. The new needs of the corporate financial service in banking services and the banks' tasks to meet them have been identified. The implementation of these tasks strengthens the banks' relations with corporate clients. It is concluded that it is desirable for banks to restructure their work with corporations in such a way as to free them from the part of financial services that is relevant for banks, leaving more opportunities for these services to improve the efficiency of their companies.

In addition, banks should deepen corporate services, receiving in return not only a large share of purely banking operations, but also the business segment that fintech companies offer to corporate financial services. As a result, the banks will broaden their understanding of the corporation's activities, reduce their risks and increase their revenues and profits, ultimately ensuring their sustainable development.

Keywords: financial service transformation, value creation, analytical work, risk management, digitalisation of operations, bank's proactive position in servicing corporate clients

JEL-classification: G32, G21, O31

References:

Corporate banking market scape - beyond 2020. White paper (2020).

The future of digital banking in the UK 2022 (2022).

Digital self-service in corporate lending: the treasury perspective. Finastra 01 Feb 2021. Retrieved August 08, 2022, from https://www.finastra.com/viewpoints/articles/digital-self-service-corporate-lending-treasury-perspective

How to move from digital platform-building to digital adoption: a corporate banking viewThe International Banker. Retrieved October 22, 2022, from https://internationalbanker.com/technology/how-to-move-from-digital-platform-building-to-digital-adoption-a-corporate-banking-view/

Teece D.J. (2019). A capability theory of the firm: an economics and (Strategic) management perspective New Zealand Economic Papers. (1). 1-43.

Teece D.J., Pisano G., Shuen A. (1997). Dynamic Capabilities and Strategic Management Strategic Management Journal. (7). 509-533.

Tushman M.L., O’Reilly III C.A. (1996). Ambidextrous organizations: Managing evolutionary and revolutionary change California Management Review. (4). 8–30.