The impact of integration on Latin American economies: the Peruvian experience

Lazanyuk I.V.1![]() , Abu Zakhr Dias M.Kh.1

, Abu Zakhr Dias M.Kh.1![]()

1 Российский университет дружбы народов, Russia

Download PDF | Downloads: 18

Journal paper

Russian Journal of Innovation Economics (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 12, Number 3 (July-september 2022)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=49551615

Abstract:

The article is devoted to the study of the integration influence on the economy of Peru. The role of integration associations in the economic development of modern countries is revealed. The historical aspects of integration processes in Latin America are considered. The analysis of individual integration blocks and their role in the development of Latin American countries, including Peru, is given. It is concluded that the most effective and authoritative integration blocs in the Latin American region today are MERCOSUR and the Pacific Alliance. It is revealed that Peru's participation in a number of regional and supranational integration associations has expanded the country's presence in the global space, as well as improved the indicators of foreign trade activity, including with a number of countries of the Andean Community and APEC. Free trade agreements with key partners turned out to be mutually beneficial only in the case of China, the EU and the USA. It is concluded that the promising directions in the integration processes for Peru are as follows: continued participation in the Andean Community in order to strengthen foreign economic relations with neighboring countries; participation in the Pacific Alliance and APEC in order to expand its presence in the world; strengthening economic relations with China as a key trading partner; consideration of non-traditional markets for Peru, including the market of the Russian Federation in terms of the latter's search for alternative suppliers. The methods of analysis and synthesis, historical analysis, grouping, generalization, statistical research method and others were used.

Keywords: Latin America, integration processes, integration blocs, Peru, economic development, free trade agreements, customs union, Andean Community, APEC, Pacific Alliance

JEL-classification: F15, F53, F56

Введение

Интеграции в Латинской Америке посвящено большое количество научных работ. За последние пять лет интеграционные процессы рассматривались как вектор достижения глобальной устойчивости, а именно «комплексно-интегративный процесс достижения сбалансированности социально-экономического и экологического развития, с рациональным использованием потенциала региона» [14] (Ursul, 2020). Некоторые авторы отмечают важность Европейского союза (ЕС) для латиноамериканских стран в развитии межрегионального сотрудничества по линии Север – Юг, в том числе по вопросам устойчивого развития [12] (Tayar, 2020).

Также основной задачей интеграционных процессов, по мнению ученых, является стимулирование «повышения уровня внутрирегиональной торговли, проведения структурных преобразований и масштабной экономической модернизации, преодоление политического раскола» [9] (Posashkova, 2018). Так, например, проанализировав функциональные особенности таможенных объединений: общего рынка стран Южной Америки (МЕРКОСУР), Карибского сообщества (КАРИКОМ), Андского сообщества и Тихоокеанского альянса, авторы пришли к аналогичному выводу [3, 4, 8, 10] (Kanunnikov, 2020; Kostyunina, Kozlova, 2018; Posashkova, 2018); Pyatakov, 2018). Также присутствует и противоположное мнение, основываясь на статистическую методику изучения экономического развития стран Латиноамериканской ассоциации интеграции (ЛАИ), несмотря на имеющийся потенциал, страны ЛАИ не смогли переформатировать свою экономику, что затрудняет переход стран к цифровой экономике [13] (Tolmachev, Nikiforova, Tsypin, 2021).

Вопросы интеграции в Латинской Америке на сегодняшний день достаточно широко изучены. Рассматриваемые авторы подразделяют латиноамериканский интеграционный процесс на фазы «старого», «открытого» и «постлиберального» регионализма [15] (Kheyfets, Konovalova, 2019). Большое внимание в своих работах авторы уделяют возможностям развития внешнеэкономического сектора экономики Латинской Америки [5, 19, 26, 27] (Lavut, 2020; Comini, Frenkel Unasur, 2016; Perrotta, 2018; Zhilkin, Chavarry Galvez, 2020), возобновлению российско-латиноамериканского экономического взаимодействия, причиной которого стала «вакцинная дипломатия» в период пандемии [16] (Yakovlev, 2021). Также рассматривался вопрос о налаживании диалога о свободной торговле между ЕС и странами Латинской Америки с участием неправительственных организаций [5, 11] (Lavut, 2020; Tayar, 2018). С одной стороны, приводятся примеры усилий европейских государств по вопросам партнерства между ЕС и странами латиноамериканского региона и активному сотрудничеству в решении глобальных проблем [3] (Kanunnikov, 2020), а с другой стороны, говорится о нерешенных проблемах отношений с ЕС [2] (Ivanovskiy, 2020).

Так, например, отдельные аспекты развития некоторых интеграционных объединений, в том числе МЕРКОСУР, Союза южноамериканских наций (УНАСУР), Тихоокеанского альянса, рассматривались в рамках Латинской Америки [3, 8, 10] (Kanunnikov, 2020; Posashkova, 2018; Pyatakov, 2018).

Однако несмотря на актуальность интеграционных процессов для развивающихся стран, в том числе для стран Латинской Америки, вопросы влияния интеграции на экономику отдельных государств мира сегодня не до конца изучены. В том числе в научной литературе представлено крайне мало исследований по экономике Перу, особенно по участию данной страны в интеграционных процессах.

Целью настоящей статьи является оценка влияния интеграции на экономику стран Латинской Америки на примере Перу.

Научная новизна исследования заключается в использовании комплексного экономического анализа мирохозяйственных отношений и товарных потоков между Перу и странами – членами основных интеграционных объединений, а также в выявлении наиболее значимых экономических интеграций для экономики Перу.

В качестве авторской гипотезы выдвигается утверждение, что участие страны в интеграционных процессах оказывает положительное влияние на экономику страны и развитие торгово-экономических отношений со странами-участниками.

Материалы и методы

В данной работе авторы использовали комплексный экономический анализ мирохозяйственных отношений, анализ статистических данных и товарных потоков. Кросснациональный анализ позволил диагностировать динамические и географические тенденции интеграционных и дезинтеграционных процессов. Разработанный методологический подход основан на данных о международной торговле, полученных с различных платформ, таких как Перуанский центр стратегических исследований, Перуанский институт статистики и информатики, Международный валютный фонд, Всемирный банк и др.

Результаты

Интеграционные процессы для стран Латинской Америки стали фактором ускорения экономического развития, а также способствовали решению ряда политических проблем и повышению роли стран региона в мировом пространстве. Перу начало процесс интеграции в 1997 году, вступив в Андское сообщество. Сеть торговых соглашений Перу с 1997 по 2020 год представлена в таблице 1.

Таблица 1

Основная сеть торговых отношений Перу за период 1997–2020 гг.

|

Год

подписания

|

Тип

соглашения

|

Наименование

соглашения (объединения)

|

Страны-партнеры

в рамках объединения

|

|

1997

|

Многостороннее

|

Андское

сообщество

|

Колумбия,

Эквадор, Боливия

|

|

1998

|

Многостороннее

|

Форум Азиатско-Тихоокеанского

экономического сотрудничества (АТЭС)

|

Австралия, Бруней, Канада,

Индонезия, Гонконг, Япония, Южная Корея, Малайзия, Новая Зеландия, Филиппины,

Сингапур, Таиланд, США, Китай, Мексика, Папуа-Новая Гвинея, Чили, Перу,

Китай, Россия, Вьетнам

|

|

2000

|

Двустороннее

|

Соглашение

об экономическом дополнении

|

Куба

|

|

2005

|

Многостороннее

|

МЕРКОСУР

|

Аргентина, Бразилия, Парагвай,

Уругвай

|

|

Двустороннее

|

Протокол об

ускорении либерализации торговли товарами и упрощении процедур торговли

|

Таиланд

| |

|

2006

|

Двустороннее

|

Соглашение

о содействии торговле

|

США

|

|

Соглашение

о торговой интеграции

|

Чили

| ||

|

2008

|

Двустороннее

|

Соглашение о свободной торговле

|

Канада

|

|

Сингапур

| |||

|

2010

|

Двустороннее

|

Соглашение

о свободной торговле

|

Китай

|

|

Двустороннее

|

Соглашение

о свободной торговле с Европейской ассоциацией свободной торговли (ЕАСТ)

|

Исландия, Лихтенштейн,

Норвегия, швейцарский

| |

|

2011

|

Двустороннее

|

Соглашение

о свободной торговле

|

Южная Корея

|

|

Соглашение

о торговой интеграции

|

Мексика

| ||

|

Соглашение об

экономической ассоциации

|

Япония

| ||

|

Соглашение

о свободной торговле

|

Панама

| ||

|

Соглашение

о свободной торговле

|

Коста-Рика

| ||

|

2012

|

Двустороннее

|

Соглашение

коммерческого характера с частичной сферой действия

|

Венесуэла

|

|

Двустороннее

|

Торговое

соглашение

|

ЕС (27 государств)

| |

|

2013

|

Многостороннее

|

Тихоокеанский

альянс

|

Мексика, Колумбия, Чили

|

|

2015

|

Двустороннее

|

Соглашение

о свободной торговле

|

Гондурас

|

|

2018

|

Двустороннее

|

Соглашение

о свободной торговле

|

Австралия

|

|

Многостороннее

|

Всеобъемлющий

и прогрессивный договор о Транстихоокеанском партнерстве

|

Австралия, Бруней, Чили,

Япония, Малайзия, Новая Зеландия, Сингапур, Вьетнам, Канада, Мексика

| |

|

2019

|

Двустороннее

|

Торговое соглашение

|

Великобритания

|

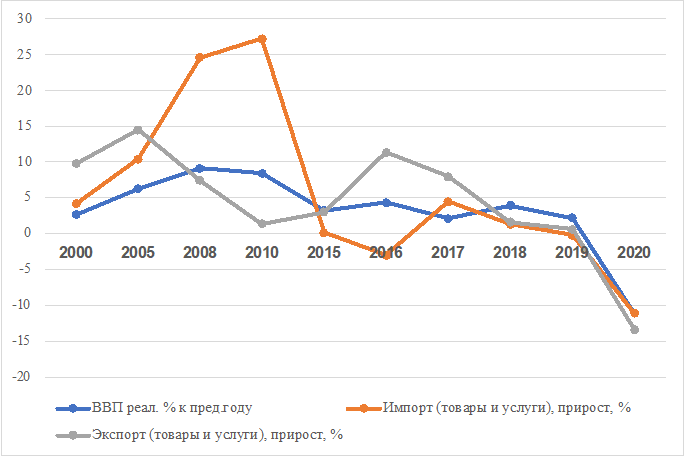

Перу как одна из динамично развивающихся в последние два десятилетия стран Латинской Америки тем не менее серьезно зависит от цен на природные ресурсы на мировом рынке, характеризуется низким уровнем развития инфраструктуры, слабой диверсификацией экономики, недостаточным относительно латиноамериканских стран-лидеров уровнем социально-экономического развития, а также имеет сильную зависимость от внешней торговли [1] (Abu Zakhr Dias, Abu Zakhr Dias, Lazanyuk, 2021). Негативные последствия для экономики и социально-экономического развития Перу за последние годы принесли пандемия нового коронавируса COVID-19, а также политическая нестабильность в стране (рис. 1).

Рисунок 1. Макроэкономические показатели экономики Перу

Источник: Central Reserve Bank of Peru [20].

Как видно из рисунка 1, до 2018 г. в целом основные макропоказатели – ВВП, экспорт и импорт – имели положительную динамику, пандемия 2020 г. привела к негативным последствиям для экономики Перу. Следствием развития интеграционных процессов является изменение роли отдельных стран в региональных объединениях. Следует отметить, что Перу является важнейшим игроком в интеграционных процессах региона, так как инициировало, как уже было отмечено выше, создание в том числе УНАСУР и Тихоокеанского альянса. Сегодня страна является членом ряда латиноамериканских интеграционных блоков (Андское сообщество, Тихоокеанский альянс и пр.), а также международных интеграционных объединений, в том числе Азиатско-Тихоокеанского экономического сотрудничества (АТЭС). Также, являясь ассоциированным членом МЕРКОСУР, Перу имеет доступ к рынкам Аргентины, Бразилии, Парагвая и Уругвая.

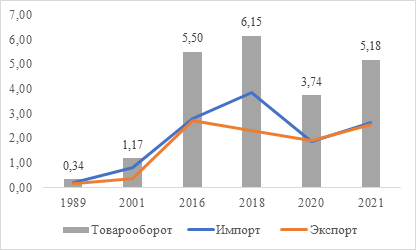

В целом можно положительно оценить участие Перу в интеграционных процессах. В настоящее время одним из факторов развития перуанской экономики является внешняя торговля, объемы которой в том числе расширяются благодаря интеграции страны с другими странами мира. В этой связи можно проследить динамику показателей внешней торговли до и после вступления Перу в интеграционные альянсы, а также подписания торговых соглашений с отдельными странами. Так, например, до вступления страны в Андское сообщество (в 1989 г.) товарооборот между странами (Боливия, Колумбия, Эквадор) составлял 340 млн долл. США. После интеграции в 2001 году этот показатель серьезно вырос до 1,17 млрд долл. США. В 2020 году, в связи с пандемией коронавируса COVID-19, показатели экспорта и импорта Перу со всеми партнерами по Андскому сообществу были снижены на 28%, и общий товарооборот составил 3,74 млрд долл. США (рис. 2), но на следующий год стали возвращаться на предыдущий уровень.

Рисунок 2. Товарооборот Перу в рамках Андского сообщества за период 1996–2021 гг., в млрд долл. США

Источник: Национальное управление таможенной и налоговой администрации Перу (SUNAT) [6, 22].

В 2021 году перуанский экспорт в страны Андского сообщества (см. табл. 2) составил 2 531 млн долл. США, диверсифицированный между тремя рынками блока: Эквадор (37%), Колумбия (35%) и Боливия (28%). Сельскохозяйственная и химическая продукция в основном предназначалась для Эквадора, железо, сталь и текстиль – для Колумбии, а углеводороды – для Боливии. В химическом секторе пластмассы и гидроксид натрия предназначены в основном для Колумбии, а фармацевтическая продукция и моющие средства – для Эквадора. В области сельского хозяйства весь корм для креветок идет в Эквадор, в то время как Колумбия является крупнейшим потребителем печенья, кофе, фруктов, основы для напитков и прочего. Таким образом, 53% сельскохозяйственной продукции предназначено для Эквадора в 2021 году составило 287 млн долл. США, а в Колумбии – 192 млн долл. США.

Таблица 2

Товарная и географическая структура экспорта Перу в страны – партнеры Андского сообщества за 2021 г.

|

Секторы

|

Андское сообщество, млн долл. США

|

Доля Эквадора, %

|

Доля Колумбии, %

|

Доля Боливии, %

|

|

Химическая

индустрия

|

580

|

38

|

27

|

35

|

|

Пластмассы

|

233

|

33

|

36

|

31

|

|

Моющие

средства

|

40

|

53

|

1

|

47

|

|

Фармацевтические

продукты

|

37

|

51

|

17

|

32

|

|

Едкий натр

|

19

|

14

|

75

|

11

|

|

Металлургический

сектор

|

546

|

18

|

54

|

28

|

|

Медная

проволока

|

279

|

20

|

78

|

2

|

|

Стальные

стержни

|

120

|

0

|

26

|

73

|

|

Стальная

труба

|

21

|

5

|

12

|

83

|

|

Сельскохозяйственный

сектор

|

544

|

53

|

35

|

12

|

|

Корм для

креветок

|

177

|

100

|

0

|

0

|

|

Печенье

|

51

|

30

|

53

|

16

|

|

Необжаренный

кофе

|

46

|

1

|

99

|

-

|

|

Фрукты

|

31

|

18

|

77

|

5

|

|

Основа для

напитков

|

26

|

44

|

54

|

2

|

|

Сахар

|

21

|

4

|

96

|

-

|

|

Пальмовое

масло

|

12

|

4

|

73

|

23

|

|

Лук

|

11

|

2

|

89

|

9

|

|

Углеводородный

сектор

|

211

|

23

|

7

|

70

|

|

Дизель

|

98

|

0

|

0

|

100

|

|

Нафта

|

63

|

36

|

2

|

62

|

|

Текстильный

сектор

|

169

|

34

|

44

|

22

|

|

Ткани

|

89

|

28

|

62

|

9

|

|

Предметы

одежды

|

37

|

47

|

32

|

21

|

|

Металлургический

сектор

|

142

|

42

|

26

|

32

|

|

Остальное

|

339

|

52

|

31

|

17

|

|

Изделия из

стали

|

224

|

12

|

23

|

65

|

|

Экспорт

|

2531

|

37

|

35

|

28

|

Основными продуктами, импортируемыми в Перу в рамках Андского сообщества (см. табл. 3), являются производные сои, пластик и сырая нефть. Сырая нефть исторически была самым импортируемым товаром Перу, стоимость которого в 2018 году составляла 2 млрд долл. США; однако в 2020 году он снизился. 5,7% мирового импорта Перу приходится на страны Андского сообщества, в основном из Колумбии (43%), Боливии (31%) и Эквадора (25%). Боливия является первым поставщиком сельскохозяйственной продукции (74%), такой как жмых, масло и соевая мука (100%). Таким образом, поставки в основном идут из этой страны (44%). На Эквадор приходится 56% закупок крекеров, почти все закупки корма для креветок и 100% сырой нефти и домашней стали. На долю Колумбии приходится 76% закупок сахара, 92% моющих средств и 83% пластмасс. Кроме того, Колумбия является первым поставщиком химикатов (83%) и механических металлов (72%). Потребительские товары (32% от общего объема – сахар и фармацевтическая продукция) и капитальные товары (5%) в основном поступают из Колумбии (70% каждого импортируемого товара).

Таблица 3

Товарная и географическая структура импорта Перу из стран – партнеров Андского сообщества за 2021 г.

|

Секторы

|

Андское сообщество, млн долл. США

|

Доля Эквадора, %

|

Доля Колумбии, %

|

Доля Боливии, %

|

|

Сельскохозяйственный

сектор

|

1007

|

9

|

17

|

74

|

|

Соевые

лепешки

|

458

|

-

|

-

|

100

|

|

Соевое

масло

|

144

|

-

|

-

|

100

|

|

Сахар

|

60

|

0

|

76

|

24

|

|

Корм для

креветок

|

44

|

99

|

1

|

-

|

|

Соевая

мука

|

41

|

-

|

-

|

100

|

|

Печенье

|

17

|

56

|

36

|

8

|

|

Какао и

производные

|

17

|

74

|

26

|

-

|

|

Химическая

индустрия

|

636

|

11

|

83

|

6

|

|

Пластик

|

196

|

15

|

83

|

2

|

|

Фармацевтические

продукты

|

61

|

9

|

91

|

1

|

|

Моющие

средства

|

47

|

8

|

92

|

-

|

|

Мыло

|

37

|

0

|

100

|

-

|

|

Препараты

для волос

|

35

|

0

|

88

|

12

|

|

Углеводородный

сектор

|

253

|

79

|

14

|

7

|

|

Нефть

сырая нефть

|

193

|

100

|

-

|

-

|

|

Дизель

|

24

|

-

|

100

|

-

|

|

Пропан газ

|

16

|

-

|

-

|

100

|

|

Металлургический

сектор

|

218

|

28

|

72

|

1

|

|

Стальная

домашняя кухня

|

44

|

100

|

0

|

0

|

|

Электрические

аккумуляторы

|

21

|

3

|

96

|

1

|

|

Транспорт

|

6

|

-

|

100

|

-

|

|

Деревообрабатывающая

промышленность

|

168

|

49

|

49

|

2

|

|

Лес

|

73

|

95

|

3

|

2

|

|

Гигиенические

изделия

|

39

|

14

|

86

|

-

|

|

Остальное

|

362

|

45

|

47

|

8

|

|

Импорт

|

2644

|

25

|

43

|

31

|

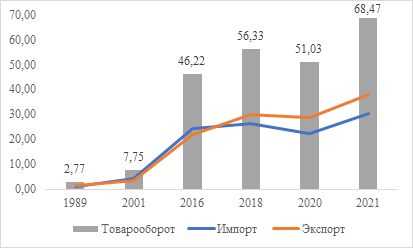

Интеграция Перу в мировое экономическое пространство происходит и за счет наднациональных объединений, в том числе АТЭС. В настоящее время внешняя политика Перу по отношению к Азиатско-Тихоокеанскому региону в значительной степени ориентирована на изменение размера своего присутствия за счет развития как двусторонних (например, с заключением соглашения о свободной торговле с Таиландом), так и многосторонних (в рамках АТЭС) отношений. Перу является членом АТЭС с 1998 года. Форум Азиатско-Тихоокеанского экономического сотрудничества (АТЭС) – один из важнейших в мире, в который входит 21 страна, на долю которых приходится 62% мирового ВВП. 66% торговли товарами Перу осуществляется с АТЭС. Согласно отчетам SUNAT, торговля АТЭС с Перу выросла на 34% в 2021 году в результате увеличения торговли с такими крупными партнерами, как Китай.

Рисунок 3. Товарооборот Перу в рамках АТЭС за период 1989–2021 гг., в млрд долл. США

Источник: Alianza del Pacífico [17, 18].

После двухлетнего спада (2019–2020 гг.) товарооборот Перу и АТЭС в 2021 г. (см. рис. 3) стал рекордным (68 474 млн долларов США) благодаря совместному увеличению импорта (+36%) и экспорта (+33%). За исключением Филиппин (-18%), увеличилась торговля с другими странами, в основном с Россией (+99%). Основными партнерами Перу являются Китай и США, торговля с которыми увеличилась на 42% и 30%. Также практически четверть товарооборота (23%) между Перу и АТЭС осуществляется с пятью странами: Южной Кореей, Канадой, Чили, Японией и Мексикой (высокий уровень торговли). Объем торговли с каждой из них превышает 2 млрд долл. США (табл. 4).

Таблица 4

Географическая структура экспорта и импорта между Перу и странами – участниками АТЭС за 2021 г.

|

Страна

|

Торговля

|

Экспорт

|

Импорт

|

Сальдо

| |||

|

млн долл. США

|

Доля, %

|

млн долл. США

|

Доля, %

|

млн долл. США

|

Доля, %

|

млн долл. США

| |

|

Китай

|

31689

|

46

|

18973

|

50

|

12716

|

42

|

6257

|

|

США

|

16228

|

24

|

7325

|

19

|

8902

|

29

|

-1577

|

|

Южная Корея

|

3672

|

5

|

2827

|

7

|

845

|

3

|

1981

|

|

Канада

|

3637

|

5

|

2730

|

7

|

908

|

3

|

1822

|

|

Чили

|

3091

|

5

|

1855

|

5

|

1236

|

4

|

618

|

|

Япония

|

3085

|

5

|

2131

|

6

|

954

|

3

|

1177

|

|

Мексика

|

2386

|

3

|

579

|

2

|

1807

|

6

|

-1229

|

|

Вьетнам

|

854

|

1

|

69

|

0

|

785

|

3

|

-716

|

|

Россия

|

740

|

1

|

195

|

1

|

545

|

2

|

-350

|

Торговля Перу и АТЭС выросла в 2021 году благодаря увеличению импорта (+36%) топлива (+92%), стали (+69%), автомобилей (+62%), сотовых телефонов (+53%) и пластика (+44%). Экспорт вырос на 33% благодаря увеличению продаж молибдена (+102%), одежды (+79%), железа (+66%), рыбной муки (+53%), меди (+42%), свинца (+37%), цинка (+26%) и фруктов (+24%) (табл. 5).

Таблица 5

Товарная структура экспорта и импорта Перу и стран – участников АТЭС за период 2017–2021 гг.

|

Доля, %

|

Операция

|

2017

|

2018

|

2019

|

2020

|

2021

|

Темп прироста 2021

к 2020, %

|

|

100

|

Экспорт, млн долл. США

|

26904

|

29984

|

29373

|

28605

|

37994

|

32,82

|

|

42

|

Медь

|

11210

|

12381

|

11917

|

11288

|

15973

|

41,50

|

|

8

|

Фрукты

|

1369

|

1712

|

2057

|

2356

|

2919

|

23,90

|

|

8

|

Золото

|

2455

|

2248

|

2287

|

3558

|

2900

|

-18,49

|

|

5

|

Железо

|

435

|

484

|

978

|

1147

|

1901

|

65,74

|

|

4

|

Рыбная мука

|

1418

|

1493

|

1402

|

1096

|

1680

|

53,28

|

|

4

|

Цинк

|

1614

|

1596

|

1329

|

1181

|

1490

|

26,16

|

|

3

|

Одежда

|

678

|

728

|

759

|

591

|

1059

|

79,19

|

|

3

|

Свинец

|

995

|

979

|

849

|

764

|

1049

|

37,30

|

|

2

|

Молибден

|

335

|

565

|

613

|

448

|

903

|

101,56

|

|

76

|

Традиционный

|

21207

|

23538

|

22252

|

21848

|

28982

|

32,65

|

|

24

|

Нетрадиционный

|

5697

|

6446

|

7121

|

6758

|

9012

|

33,35

|

|

100

|

Импорт, млн долл. США

|

23708

|

26344

|

26035

|

22421

|

30479

|

35,94

|

|

15

|

Топливо

|

2884

|

3683

|

3802

|

2374

|

4554

|

91,83

|

|

8

|

Изделия из стали

|

1425

|

1901

|

1696

|

1472

|

2488

|

69,02

|

|

7

|

Продукция сельского хозяйства

|

2324

|

2445

|

1949

|

1920

|

2117

|

10,26

|

|

6

|

Транспорт

|

1628

|

1482

|

1598

|

1102

|

1788

|

62,25

|

|

6

|

Пластик

|

1122

|

1362

|

1321

|

1231

|

1768

|

43,62

|

|

4

|

Сотовые телефоны

|

1076

|

1041

|

1004

|

891

|

1362

|

52,86

|

|

2

|

Удобрения и взрывчатые вещества

|

464

|

370

|

424

|

390

|

591

|

51,54

|

|

Торговое сальдо

|

3196

|

3640

|

3338

|

6184

|

7515

| ||

|

Товарооборот

|

50612

|

56328

|

55408

|

51026

|

68473

|

Согласно товарной структуре в таблице 5, можно заметить, что к основным экспортируемым товарам относятся: медь (42%), фрукты (8%), железо (5%), а к импортируемым – топливо (15%), изделия из стали (8%), продукция сельского хозяйства (7%). В основном полезные ископаемые экспортируются в Китай (65%), за исключением золота, которое предназначено для Канады (72%). Продукция рыболовства в основном экспортируется в Китай (63%). Углеводороды направляются в основном в Южную Корею (37%), химическая продукция – в Чили (46%), а текстиль/одежда – в США (78%).

В 2021 году Перу экспортировало фрукты на сумму более 4,9 млрд долл. США, из которых почти 60% пришлось на АТЭС. Основными экспортируемыми фруктами являются виноград (878 млн долл. США) в США и Гонконг, черника (849 млн долл. США) в США, авокадо (507 млн долл. США) в США и Чили, манго и мандарин.

Главный импортируемый товар – топливо – в основном поставляется США (89%), также оттуда импортируется продукция сельского хозяйства. Таким образом, 47% ресурсов для национальной промышленности поступают из США. Удобрения и взрывчатые вещества поступает из России (56%) и 85% пшеницы – из Канады. Китай является основным источником транспортных средств, мобильных телефонов и компьютеров, а США экспортируют желтую кукурузу, дизельное топливо и бензин.

Перу поддерживает значительный процент своей внешней торговли со странами – членами АТЭС, в основном с США, Китаем, Японией, Чили и Мексикой. Однако благодаря большой диверсификации, достигнутой со своими торговыми партнерами, Перу не пострадала так сильно, как другие страны, столкнувшиеся с финансово-экономическими кризисами, которые произошли в регионе.

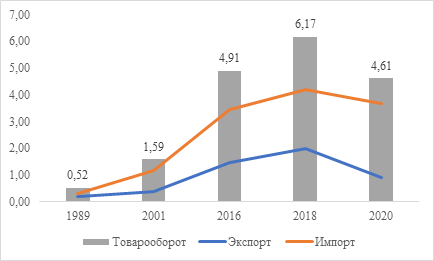

Следующей крупной интеграцией является соглашение с МЕРКОСУР, подписанное в 2005 году. На рисунке 4 видно стабильное увеличение товарооборота после вступления в данное объединение. МЕРКОСУР является первым поставщиком сельскохозяйственных товаров в Перу, при этом Аргентина является самой важной страной (70% от общего объема). Один из каждых двух товаров, которые покупает Перу, поступает из этого блока. В 2020 году торговля сельскохозяйственной продукцией Перу и МЕРКОСУР выросла на 1% за счет увеличения закупок кукурузы (+18%) и риса (+13%).

Рисунок 4. Товарооборот Перу в рамках МЕРКОСУР за период 1989–2020 гг., в млрд долл. США

Источник: MERCOSUR. Official Site [24].

После четырех лет непрерывного роста торговля Перу и МЕРКОСУР упала на 22% в 2020 году в результате резкого сокращения экспорта (-45%) и в меньшей степени импорта (-14%). В целом торговля с 4 странами блока сократилась, в основном с Бразилией (-30%) и Парагваем (-31%). Торговля с Аргентиной, вторым партнером в МЕРКОСУР (36% торговли), пострадала меньше всего (-7%) из-за увеличения импорта кукурузы (+18%) и увеличения экспорта медной проволоки (+122%) и какао (+50%). В 2020 году Аргентина была первой страной происхождения импортируемой кукурузы, опередив США.

Торговля с Уругваем, третьим партнером блока, была на втором месте в наименьшей степени затронутой в этом году из-за увеличения импорта риса (+9%). МЕРКОСУР поставляет почти 100% риса, закупаемого Перу, при этом Уругвай является первым поставщиком (59% от общего объема). Наоборот, экспорт упал на 52% из-за снижения продаж шерсти (-73%).

Торговля Перу с Парагваем, четвертым партнером блока, пострадала больше всего, упав на 31%. Экспорт авиакеросина (-70%), фармацевтической продукции (-32%) и одежды (-23%) сократился вместе с импортом соевых бобов/производных (-39%). Однако импорт фармацевтической продукции вырос (+25%).

Торговля с Бразилией, самым важным партнером в блоке (58% от общего объема) и шестым по значимости партнером в стране, сократилась на 30% из-за снижения экспорта полезных ископаемых (медь, цинк, фосфаты), а также сокращения импорта транспортных средств (-42%), металлопродукции (-38%) и бумаги (-37%).

Сектором, который вносит наибольший вклад в экспорт Перу в МЕРКОСУР, является горнодобывающая промышленность (44%), за ней следуют химикаты (15%), сельское хозяйство (11%), углеводороды (7%) и текстиль (6%). В 2020 году экспорт Перу в МЕРКОСУР составил 900 млн долларов США, в основном в Бразилию (84%), за ней следуют Аргентина (12%) и Уругвай (2%) (табл. 6).

Таблица 6

Товарная и географическая структура экспорта Перу в страны – участники МЕРКОСУР в млн долл. США

|

Секторы

|

МЕРКОСУР, млн долл. США

|

Доля Бразилии, %

|

Доля Аргентины, %

|

Доля Уругвая, %

|

Доля Парагвая, %

|

|

Горнодобывающий сектор

|

399

|

99

|

1

|

-

|

-

|

|

Медь

|

222

|

100

|

-

|

-

|

-

|

|

Цинк

|

150

|

99

|

1

|

-

|

-

|

|

Серебряный

|

24

|

87

|

13

|

-

|

-

|

|

Химическая индустрия

|

138

|

73

|

21

|

4

|

2

|

|

Производство пластика

|

51

|

83

|

16

|

1

|

1

|

|

Оксид цинка

|

13

|

87

|

13

|

1

|

-

|

|

Фосфат кальция

|

19

|

76

|

15

|

7

|

2

|

|

Гидроксид натрия

|

8

|

100

|

-

|

-

|

-

|

|

Сельскохозяйственный сектор

|

96

|

68

|

23

|

8

|

1

|

|

Оливковое масло

|

24

|

100

|

-

|

0

|

-

|

|

Орегано

|

9

|

73

|

20

|

6

|

1

|

|

Какао и производные

|

9

|

34

|

63

|

-

|

3

|

|

Тара

|

7

|

72

|

26

|

2

|

-

|

|

Консервированные помидоры

|

5

|

75

|

0

|

25

|

-

|

|

Нефтяной и газовый сектор

|

64

|

88

|

9

|

2

|

1

|

|

Нафта

|

42

|

10

|

-

|

-

|

-

|

|

Реактивное топливо

|

20

|

61

|

31

|

5

|

3

|

|

Текстильный сектор

|

57

|

80

|

15

|

1

|

3

|

|

Одежда

|

46

|

81

|

16

|

1

|

2

|

|

Трикотаж

|

3

|

53

|

21

|

4

|

22

|

|

Неметаллический

горнодобывающий сектор

|

53

|

66

|

34

|

0

|

0

|

|

Природный фосфат кальция

|

44

|

61

|

39

|

-

|

-

|

|

Антрацит

|

7

|

100

|

0

|

-

|

-

|

|

Остальное

|

91

|

67

|

25

|

5

|

3

|

|

Экспорт

|

900

|

84

|

12

|

2

|

1

|

Основной импортной продукцией блока является сельскохозяйственная продукция, закупаемая в основном в Аргентине (70%) и в меньшей степени в Бразилии (17%) и Уругвае (7%). Фермеры покупают в основном желтую кукурузу и соевые бобы (масло, жмых, бобы), причем основным источником этих продуктов является Аргентина (75% от общего объема). В металлообрабатывающем секторе автомобили импортируются из Бразилии и Аргентины, а лопаты, экскаваторы и тракторы полностью импортируются из Бразилии (табл. 7).

Таблица 7

Товарная и географическая структура импорта Перу из стран – участников МЕРКОСУР

|

Секторы

|

МЕРКОСУР, млн долл. США

|

Доля Бразилии, %

|

Доля Аргентины, %

|

Доля Уругвая, %

|

Доля Парагвая, %

|

|

Сельскохозяйственный сектор

|

1510

|

17

|

70

|

7

|

6

|

|

Соя

|

390

|

6

|

75

|

-

|

20

|

|

Соевое масло

|

318

|

7

|

86

|

-

|

7

|

|

Рис

|

164

|

39

|

1

|

60

|

1

|

|

Пшеница

|

58

|

-

|

100

|

-

|

-

|

|

Молоко и молочные продукты

|

49

|

12

|

78

|

10

|

-

|

|

Ячмень

|

25

|

0

|

100

|

0

|

-

|

|

Механическая металлургическая

промышленность

|

971

|

73

|

27

|

0

|

0

|

|

Транспорт

|

474

|

54

|

46

|

-

|

-

|

|

Лопаты и экскаваторы

|

45

|

100

|

-

|

-

|

-

|

|

Тракторы

|

41

|

100

|

-

|

-

|

-

|

|

Химическая индустрия

|

437

|

72

|

20

|

5

|

3

|

|

Полимеры

|

92

|

93

|

7

|

0

|

-

|

|

Фармацевтический продукт

|

89

|

38

|

32

|

18

|

12

|

|

Химическая древесная масса

|

15

|

100

|

-

|

-

|

-

|

|

Металлургический сектор

|

197

|

95

|

5

|

0

|

-

|

|

Изделия из стали

|

189

|

96

|

4

|

0

|

-

|

|

Латунные листы

|

3

|

100

|

-

|

-

|

-

|

|

Деревообрабатывающая

промышленность

|

172

|

95

|

3

|

0

|

1

|

|

Бумага и картон

|

96

|

95

|

2

|

0

|

3

|

|

Деревянные доски

|

31

|

100

|

0

|

0

|

-

|

|

Деревянная мебель

|

31

|

100

|

0

|

-

|

-

|

|

Нефтяной и газовый сектор

|

128

|

91

|

9

|

-

|

-

|

|

Остальное

|

198

|

54

|

43

|

2

|

0

|

|

Импорт

|

3613

|

52

|

42

|

4

|

3

|

ЕС занимает третье место в географической структуре экспорта Перу. С ЕС у Перу имеется ряд соглашений о сотрудничестве, в том числе соглашение о свободной торговле, подписанное в 2013 году. Кроме того, торговые соглашения с ЕС подписаны в рамках МЕРКОСУР [21] и Тихоокеанского альянса [7]. В рамках соглашения Перу получила преференциальный доступ 99,3% своей сельскохозяйственной продукции и 100% промышленной продукции на европейский рынок. Так, например, перуанские спаржа, авокадо, кофе, артишоки попадают в ЕС без тарифов [7]. Германия, Испания, Нидерланды и Италия являются наиболее важными партнерами (72% торговли Перу и ЕС). Товарооборот с этими странами превышает 1 млрд долл. США (высокий уровень торговли).

Четверть доли (26%) торговли Перу – ЕС осуществляется с одиннадцатью странами: Бельгией, Францией, Швецией, Польшей, Болгарией, Финляндией, Данией, Австрией, Ирландией, Чехией и Португалией. Торговля с этими странами превышает 50 млн долл. США (средний товарооборот). Исходя из статистических данных, заметно, что существенного увеличения экспорта из Перу в европейские страны не произошло, более того, в 2019–2020 гг. наблюдалось снижение объемов экспорта перуанских товаров. Аналогичная ситуация наблюдалась и по объемам импорта товаров из ЕС в Перу (табл. 8).

Таблица 8

Товарная структура экспорта и импорта Перу и ЕС за период 2017–2021 гг.

|

Доля, %

|

Товары

|

2017

|

2018

|

2019

|

2020

|

2021

|

Темп прироста 2021

к 2020, %

|

|

100

|

Экспорт, млн долл. США

|

5797

|

6548

|

5728

|

5241

|

6975

|

33

|

|

24

|

Медь

|

1408

|

1489

|

1228

|

1293

|

1704

|

32

|

|

22

|

Фрукты

|

848

|

1112

|

1104

|

1268

|

1545

|

22

|

|

8

|

- авокадо

|

313

|

400

|

401

|

421

|

566

|

34

|

|

4

|

- черника

|

108

|

149

|

192

|

272

|

305

|

12

|

|

3

|

- виноград

|

93

|

174

|

146

|

182

|

238

|

31

|

|

9

|

Цинк

|

647

|

860

|

579

|

361

|

618

|

71

|

|

6

|

Необжаренный кофе

|

365

|

343

|

325

|

321

|

394

|

23

|

|

4

|

Сжиженный природный газ

|

526

|

486

|

120

|

44

|

303

|

589

|

|

3

|

Банка

|

141

|

123

|

136

|

109

|

223

|

105

|

|

2

|

Спаржа

|

168

|

174

|

171

|

151

|

163

|

8

|

|

2

|

Рыбий жир

|

101

|

139

|

144

|

112

|

158

|

41

|

|

2

|

Кальмар

|

129

|

198

|

223

|

180

|

152

|

-16

|

|

100

|

Импорт, млн долл. США

|

4398

|

4266

|

4296

|

3590

|

4336

|

21

|

|

8

|

Фармацевтические продукты

|

246

|

271

|

272

|

307

|

344

|

12

|

|

6

|

Изделия из стали

|

235

|

191

|

229

|

193

|

244

|

26

|

|

4

|

Пластик и его производство

|

143

|

156

|

145

|

147

|

178

|

21

|

|

3

|

Транспорт

|

243

|

222

|

231

|

139

|

147

|

6

|

|

3

|

Бумага и картон

|

93

|

121

|

108

|

83

|

131

|

58

|

|

2

|

Биодизель

|

73

|

54

|

91

|

49

|

66

|

35

|

|

Торговое сальдо

|

1399

|

2282

|

1432

|

1651

|

2639

|

60

| |

|

Товарооборот

|

10195

|

10814

|

10024

|

8831

|

11311

|

28

|

После падения на 12% в 2020 году торговля Перу и ЕС выросла на 28% в 2021 году благодаря увеличению экспорта (+33%). Импорт вырос на 21%. Перу увеличила свою торговлю с 22 из 27 стран, выделив Люксембург (+250%), Хорватию (+138%), Польшу (+117%), Эстонию (+78%), Словению (+51%), Швецию (+ 50%), Словакию (+48%), Кипр (+45%), Бельгию (+39%), Данию (+38%), Италию (+35%), Нидерланды (+34%) и Испанию (+ 31%). Увеличение экспорта произошло в основном за счет роста продаж природного газа (+587%) и полезных ископаемых (+45%), особенно олова (+106%). В 2021 году ЕС сконцентрировал 18% перуанского экспорта природного газа и 8% экспорта полезных ископаемых. Со своей стороны, экспорт фруктов вырос на 22% благодаря увеличению продаж авокадо (+34%) и винограда (+31%). На ЕС приходится 31% перуанского экспорта фруктов.

Перу импортирует товары из всех стран ЕС, в основном из Германии (25%), Испании (18%) и Италии (16%). В 2021 г. фармацевтическая продукция лидировала по закупкам в ЕС, в частности в Германии (31%). Аналогично автомобили в основном импортируются из Германии (39%). Биодизель, древесина/бумага и текстиль/одежда закупаются в Испании (80%, 30% и 18% соответственно).

Перспективы дальнейшего участия Перу в интеграционных процессах.

Перу является единственным членом Андского сообщества, входящим в интеграционное объединение АТЭС, и страна добилась значительного прогресса в институциональных отношениях с Азиатско-Тихоокеанским регионом. Для Перу торговля с некоторыми членами АТЭС оказывается чрезвычайно важной, поскольку высокий процент его экспорта направляется в Соединенные Штаты, Китай, Южную Корею и Канаду. Тем не менее нельзя не упомянуть экономическую связь, которую Перу имеет с андскими странами, поскольку между странами – членами сообщества установлено тесное сотрудничество. Для этих двух интеграций Перу может играть роль связующего звена между Андским регионом и Тихоокеанским регионом. МЕРКОСУР, мотивированный аргентино-бразильским сотрудничеством, должен иметь широкий доступ к Тихому океану для снижения затрат на транспортировку товаров, которые торгуются со странами этого бассейна. Чилийский путь частично затруднен пересечением крутых Анд, таким образом, Перу является лучшим маршрутом. Членство Перу в Андском сообществе и МЕРКОСУР определяется ролью с огромными возможностями и потенциалом, которые не имеет ни одна из других стран Южной Америки или всей Латинской Америки.

Для Перу представляется важным развивать сотрудничество с другими странами не только в рамках региональных интеграционных объединений, но и в рамках надрегиональных альянсов, а также в форме двустороннего сотрудничества. Как справедливо подчеркивает Лавут А.А., «страны Латинской Америки уже глубоко интегрированы в мировую экономику, однако процессы региональной интеграции значительно отстают от темпов включения региона в глобальные рынки» [5] (Lavut, 2020). Чтобы расширить объемы внешней торговли, привлечь дополнительные иностранные инвестиции, кредиты и технологии, необходимо участие стран Латинской Америки и Перу, в частности не только в региональных интеграционных объединениях, но и усиление экономического сотрудничества с другими крупными рынками и интеграционными союзами. Тем не менее на первостепенной роли региональных интеграционных альянсов на территории Латинской Америки настаивают ряд исследователей. Так, Пенья Ф. считает, что перед латиноамериканскими странами региональная интеграция выступает одной из трех базовых задач наравне с определением своих позиций в отношении перестройки сложившейся международной экономической системы и выбора новой стратегии включения в мировую экономическую систему [25] (Peña Felix, 2017). Таким образом, представляется актуальным многостороннее развитие внешнеэкономической деятельности Перу: в рамках отдельных двусторонних контактов с другими странами, участия в региональных интеграционных объединениях, взаимодействия в рамках надрегиональных интеграционных альянсах. Подобный комплексный подход сможет серьезно усилить позицию Перу как в латиноамериканском регионе, так и на других мировых рынках.

Если рассматривать региональные альянсы, то среди наиболее эффективных направлений для развития стран Латинской Америки будет сближение двух крупнейших интеграционных блоков – МЕРКОСУР и Тихоокеанского альянса, о чем уже говорят многие исследователи [5] (Lavut, 2020). Ряд авторов, в том числе из латиноамериканских стран, выдвигают идею создания глобальной зоны сотрудничества для всех стран Латинской Америки и Карибского бассейна, для чего должна быть принята масштабная региональная программа развития инфраструктуры, транспорта и коммуникаций [23].

Для Перу, в частности, наибольший акцент следует сделать на развитии в рамках Тихоокеанского альянса как самого перспективного на сегодняшний день интеграционного объединения в Латинской Америке, а также на расширении участия в АТЭС. Перспективным направлением будет расширение также сотрудничества с другими странами, которые не являются ключевыми партнерами, но политическое и экономическое взаимодействие с которыми является для Перу достаточно выгодным. Речь в том числе идет и о Российской Федерации, против которой сегодня введены жесточайшие экономические санкции в связи со специальной операцией, проводимой Российской Федерацией на территории Украины с 22 февраля 2022 года. С введением ответных санкций против ряда стран Запада Перу смогли бы заполнить образовавшиеся ниши на российском рынке и расширить многостороннее взаимовыгодное сотрудничество.

Заключение. В условиях политической и экономической турбулентности, в какой сегодня пребывают большинство стран мира, в том числе государства Латинской Америки, представляется важной минимизация негативных тенденций путем усиления разнопланового сотрудничества между странами. Интеграционные процессы, которые способствуют расширению такого сотрудничества между различными государствами, сегодня представляют особый интерес. Для Перу в настоящее время актуальность представляет дальнейшее участие в Андском сообществе с целью усиления внешнеэкономических взаимоотношений со странами-соседями. Также перспективным является участие в Тихоокеанском альянсе и АТЭС. Что касается отдельных торговых партнеров Перу, то взаимовыгодное сотрудничество может и далее более всего развиваться с Китаем. Отдельное внимание следует обратить на рынки, которые для Перу не являлись традиционными (например, рынок РФ).

Ключевые положения и выводы данного исследования могут быть использованы при дальнейшем изучении проблем интеграционных процессов в Латинской Америке, в том числе для Перу как быстро развивающейся экономики латиноамериканского региона.

References:

Abu Zakhr Dias M.Kh., Abu Zakhr Dias M.A., Lazanyuk I.V. (2021). Vliyanie vneshney torgovli na ekonomiku Peru [The impact of foreign trade on the Peru's economy]. Journal of International Economic Affairs. (4). 795-810. (in Russian). doi: 10.18334/eo.11.4.113584.

Alianza del Pacífico. Retrieved May 03, 2022, from https://alianzapacifico.net/

Alianza del Pacífico. Lineamientos sobre la participación de los Estados Observadores de la Alianza del Pacífico. Retrieved May 02, 2022, from https://web.archive.org/web/20190707055959/

CRP. Central Reserve Bank of Peru. Retrieved May 06, 2022, from http://www.bcrp.gob.pe/

Comini N., Frenkel A. Unasur (2016). De proyecto refundacional al fantasma del Sudamexit Regional de América Latina y el Caribe. (13). 181—208.

EU-Mercosur trade agreement: The Agreement in Principle and its texts. Retrieved May 06, 2022, from https://trade.ec.europa.eu/doclib/press/index.cfm?id=2048

Grupo Andino. Retrieved May 03, 2022, from https://grupoandino.org/

Iglesias Enrique V. Reflexiones sobre la coyuntura internacional y regional. Estudios Internacionales. Retrieved May 06, 2022, from https://revistaei.uchile.cl/index.php/REI/article/view/47531

Ivanovskiy Z.V. (2020). Politicheskie sdvigi v Latinskoy Amerike i problemy otnosheniy s ES [Political shifts in Latin America and the problems of relations with the EU]. Modern Europe. (7). 144-154. (in Russian).

Kanunnikov A.A. (2020). Nepravitelstvennye organizatsii i soglashenie o svobodnoy torgovle Evrosoyuz – MERCOSUR [Non-governmental organizations and the EU-MERCOSUR trade agreement]. Latinskaya Amerika. (1). 47-53. (in Russian).

Kheyfets L.S., Konovalova K.A. (2019). Latinoamerikanskie issledovaniya integratsii: ot periferiynogo kapitalizma k «Sudamekzitu» [Latin American reflections on integration processes: from theory of peripheral capitalism to “Sudamexit”]. Vestnik RUDN. International Relations. (2). 218—233. (in Russian). doi: 10.22363/2313-0660-2019-19-2-218-233.

Kostyunina G.M., Kozlova O.A. (2018). Integratsionnye protsessy v Latinskoy Amerike kak faktor sodeystviya vneshney torgovle [Integration in Latin America as a factor for foreign trade promotion]. Russian Foreign Economic Bulletin. (4). 51-67. (in Russian). doi: 10.24411/2072-8042-2018-00036.

Lavut A.A. (2020). Poiski latinoamerikanskoy strategii razvitiya v usloviyakh nestabilnosti globalnoy ekonomiki [Search for a Latin American development strategy in the context of global economical instability]. Latinskaya Amerika. (1). 33-46. (in Russian). doi: 10.31857/S0044748X0007757-1.

MERCOSUR. Official Site. Retrieved May 03, 2022, from https://www.mercosur.int/en/

Perrotta D.V. (2018). El campo de estudios de la integración regional y su aporte a las Relaciones Internacionales: una mirada desde América Latina Relaciones Internacionales. (38). 9—39.

Peña Felix America Latina en el mundo incierto y turbulento: impacto sobre las estrategias de integración regionalEstudios Internacionales, 2017. Universidad de Chile. Retrieved May 03, 2022, from https://scielo.conicyt.cl/pdf/rei/v49nspe/0719-3769-rei-49-00113.pdf

Posashkova A.V. (2018). Latinskaya Amerika na rubezhe novogo ekonomicheskogo i politicheskogo tsikla [Latin America on the boundary of a new economic and political cycle]. Social and humanitarian knowledge (Sotsial'no-gumanitarnyye znaniya). (8). 371-378. (in Russian).

Posashkova A.V. (2018). Tikhookeanskiy alyans: otsenka potentsiala i itogi pervyh pyati let [The Pacific Alliance: assessment of the potential and the outcomes of the first five years]. Social and humanitarian knowledge (Sotsial\\\'no-gumanitarnyye znaniya). (1). 300-305. (in Russian).

Pyatakov A.N. (2018). Nezamechennyy yubiley. Desyatiletie UNASUR v period regionalnoy nestabilnosti [Unnoticed anniversary. Ten years of unasur in the conditions of regional political uncertainty]. Latinskaya Amerika. (2). 29—45. (in Russian).

Tayar V.M. (2018). Evropeyskiy soyuz i Latinskaya Amerika: mezhregionalnoe ekonomicheskoe vzaimodeystvie v XXI veke [The European Union and Latin America: interregional economic cooperation in the XXI century]. Aktualnye problemy Evropy. (3). 23-43. (in Russian).

Tayar V.M. (2020). ES - Latinskaya Amerika: perekhod na konstruktivnuyu model sotrudnichestva [EU-Latin America: towards a constructive model of partnership]. Modern Europe. (6). 90-100. (in Russian).

Tolmachev M.N., Nikiforova E.V., Tsypin A.P. (2021). Ekonomicheskoe Razvitie Stran Latinoamerikanskoy Assotsiatsii Integratsii: Tendentsii i Perspektivy [Economic development of the Latin American integration association: trends and prospects]. Statistika i ekonomika. (6). 49-59. (in Russian).

Ursul A.D. (2020). Latinoamerikanskiy vektor dostizheniya globalnoy ustoychivosti [Latin American vector of global sustainability acquisition]. Mirovaya politika. (2). 102-115. (in Russian).

Yakovlev P.P. (2021). Rossiya i Latinskaya Amerika: konstanty i peremennye torgovo-ekonomicheskikh otnosheniy [Russia and Latin America: constants and variables in trade and economic relations]. Kontury globalnyh transformatsiy: politika, ekonomika, pravo. (3). 209-226. (in Russian).

Zhilkin O.N., Chavarry Galvez W.P. (2020). Analysis of current trends in assessing the country's potential in international trade (on example of Peru) RUDN Journal of Economics. (28(2)). 239-253. doi: 10.22363/2313-2329-2020-28-2-239-253.

Страница обновлена: 25.04.2025 в 13:53:19

Russia

Russia