Влияние турбулентности мировой экономики на стратегии международных компаний – технологических гигантов

Карелина Е.А.1![]()

1 Государственный университет управления, Россия, Москва

Скачать PDF | Загрузок: 46 | Цитирований: 1

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 1 (Январь-март 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48333814

Цитирований: 1 по состоянию на 30.01.2024

Аннотация:

В современных условиях функционирования мирового рынка информационных технологий наблюдается масштабное развитие международных компаний – технологических гигантов, для которых характерна постоянная диверсификация внешнеэкономической деятельности. По мере всеобъемлющего воздействия процессов цифровизации мировой экономики появилась необходимость принципиально нового класса компаний, занимающихся технологическими разработками нового поколения. В статье проведен анализ практики формирования международных компаний – технологических гигантов, особенности их экспансии на международные рынки, что было рассмотрено, в частности, на примере отдельных компаний. Новизна настоящего исследования заключается в том, что в нем на примере кейсов некоторых корпораций – технологических гигантов представлена авторская позиция по поводу направлений реализации их внешнеэкономических стратегий. Статья будет представлять интерес для специалистов, занимающихся изучением современных стратегий транснациональных компаний.

Ключевые слова: международные компании, технологические гиганты, облачные информационные технологии, цифровизация, глобальные цифровые платформы, инновационная стратегия

JEL-классификация: F02, F23, O31

Введение

Разработка технологий для компаний нового поколения стала ключевым и порой единственным направлением их международной специализации. За сравнительно короткий период времени эти технологические гиганты существенно нарастили свою капитализацию и стали общемировыми лидерами не только по этому показателю, но и по быстроте проникновения на зарубежные рынки.

Международные компании – технологические гиганты в современных условиях могут использовать либо стратегии органического роста, либо стремятся к партнерствам, а также трансграничным слияниям и поглощениям. В последние годы стратегии международных компаний – технологических гигантов рассматривались в трудах Альяфари А. [5, c. 406–441] (Aljafari, 2016, р. 406–441), Вэйланда М. [16] (Wayland, 2020), Танковска Х. [14] (Tankowska, 2021), Фертика М. [9] (Fertik, 2019), Шутена Е. [13] (Schouten, 2019).

В данной статье стратегии технологических гигантов были нами рассмотрены на примере кейсов конкретных компаний по трем направлениям: развития мирового рынка облачных информационных технологий (ИТ), а также оценки стратегических приоритетов и международных конкурентных преимуществ крупных компаний Apple, Facebook и Amazon.

Целью нашего исследования является анализ стратегий диверсификации внешнеэкономической деятельности компаний – технологических гигантов на современном этапе. Научная новизна заключается в авторской разработке нескольких типов таких стратегий: инновационной стратегии, стратегии трансграничных слияний и поглощений, развития партнерств, секторном маркетинге и стратегии открытия новых каналов распределения.

Оценка позиций компаний – технологических гигантов на мировом рынке

Технологические компании занимают аналогичные высокие позиции в рейтингах самых дорогих брендов, а также в рейтинге наиболее «уважаемых» компаний по версии Fortune и, наконец, в рейтингах самых дорогих компаний мира (по показателю рыночной капитализации, табл.1, 2).

Таблица 1

Рейтинг ведущих глобальных брендов по показателю их стоимости, 2020–2021 гг.

|

Позиция

|

Наименование

|

Страна

|

Отрасль

|

Стоимость бренда, млрд долл.

| ||

|

2021 г.

|

2020 г.

|

2021 г.

|

2020 г.

| |||

|

1

|

3

|

Apple

|

США

|

ИТ

|

263,4

|

140,5

|

|

2

|

1

|

Amazon

|

США

|

Ритейл

|

254,2

|

220,8

|

|

3

|

2

|

Google

|

США

|

ИТ

|

191,2

|

188,5

|

|

4

|

4

|

Microsoft

|

США

|

ИТ

|

140,4

|

117,1

|

|

5

|

5

|

Samsung

Group

|

Южная

Корея

|

Электроника

|

102,6

|

94,5

|

|

6

|

8

|

Walmart

|

США

|

Ритейл

|

93,2

|

77,5

|

|

7

|

7

|

Facebook

|

США

|

ИТ

|

81,5

|

79,8

|

|

8

|

6

|

ICBC

|

Китай

|

Банк

|

72,8

|

80,8

|

|

9

|

12

|

Verizon

|

США

|

Телекоммуникации

|

68,9

|

63,7

|

|

10

|

19

|

WeChat

|

Китай

|

ИТ

|

67,9

|

54,1

|

Таблица 2

Самые дорогие компании мира в 2021 году

|

№ п.п.

|

Наименование

|

Капитализация, млрд долл. США

|

|

1

|

Saudi

Aramco

|

2458

|

|

2

|

Apple

|

2 213

|

|

3

|

Microsoft

|

1 653

|

|

4

|

Amazon

|

1 596

|

|

5

|

Delta Electronics

|

1 435

|

|

6

|

Alphabet

|

1 203

|

|

7

|

Tesla

|

834

|

|

8

|

Facebook

|

757

|

|

9

|

Tencent

|

738

|

|

10

|

Alibaba

|

620

|

Уже к середине 2020 года рыночная капитализация «Большой пятерки технологических гигантов» США (Amazon, Apple, Microsoft, Facebook и Google) превысила капитализацию рынка акций всей Европы (9,1 трлн долл.) [2], хотя еще в 2007 г. компании США по этому показателю уступали Европе в четыре раза. Примечательно, что «Большая пятерка» демонстрирует уверенный рост капитализации даже в условиях нынешнего глобального кризиса, и эти компании доминируют также на всех зарубежных рынках, не оставляя возможностей для выживания локальным, не менее влиятельным игрокам. Такое доминирование привело к тому, что регуляторы ЕС планируют ограничить мощь глобальных цепочек создания стоимости (ГЦСП), исходя из критерия числа их пользователей и доли на рынке (по доходу). Помимо указанных компаний США ограничения коснутся также крупнейших технологических компаний Китая – Alibaba, Baidu и Tencent.

По оценкам, в 2021 году объем мирового рынка высоких технологий составил 5 трлн долл. с доминирующей долей США в размере 33%, а также стран АТР в размере 32% [12]. Отметим, что толчок интенсивному развитию технологических корпораций был положен еще во времена президентства Б. Клинтона, когда для интернет-бизнеса было либерализовано (ослаблено) налоговое законодательство, фактически сформировав для него цифровую зону свободной торговли. Новая форма цифрового капитализма, связанная с невмешательством государства, породила доминирование наиболее успешных компаний в отдельных секторах (Amazon – в ритейле, Facebook – в социальных сетях, Google – в системах поиска). Данные корпорации последовательно укреплялись на рынке, осуществляя масштабные капиталовложения в проприетарную инфраструктуру (центры обработки данных, где собираются огромные массивы данных о потребителях, отрабатываются алгоритмы обработки данных). Такой подход в стратегии технологических гигантов предоставил им еще больше конкурентных преимуществ, следствием чего стал взрывной и беспрецедентный рост их капитализации. Вместе с тем при реализации стратегий этих компаний все чаще отмечались недобросовестные практики. Выйдя за рамки экономики мирового технологического рынка, данные компании уже стали серьезной политической силой, поэтому их собственные корпоративные нормативно-правовые акты предоставляют им право монопольного распоряжения контента на своих платформах. Для защиты своего монополистического положения они всячески избегают контроля со стороны правительств над конфиденциальностью данных и контентом, а также всего, что может привести к ужесточению их налогообложения. Так, по оценкам, только в 2020 году интернет-компании затратили около 81 млн долл. на поддержку политиков (для сравнения: в 2010 году – лишь 17 млн долл.) [6].

Международные компании в сегменте облачных информационных технологий

Специфическим сегментом мирового технологического рынка выступают облачные ИТ, и это один из быстроразвивающихся сегментов, потому что многие ТНК переходят к масштабному использованию облачных ИТ в своих стратегиях. На современном этапе речь идет о стратегии гибридных и мультиоблачных ИТ-продуктов, использование которых расширилось в период нынешнего глобального экономического кризиса. Оптимизация существующей стратегии использования облачных технологий пятый год находится на первом месте среди приоритетов компаний. Опросы руководителей корпораций показали, что 80% руководителей крупных технологических компаний ускорили переход их бизнес-процессов в облачные инфраструктуры в период кризиса. В ближайшие пять лет до 95% нагрузки будет перемещено в облачные сервисы [8].

В сфере облачных ИТ лидирующие позиции принадлежат США и Китаю, на которые приходится 75% соответствующего мирового рынка [8]. За счет облачных ИТ многие технологические гиганты резко увеличили свою капитализацию во время пандемии. Азия уже считается одним из самых продвинутых в технологическом аспекте регионов и почти все современные компании Китая, Сингапура, Тайваня, Южной Кореи и Японии используют облачные вычисления в виде SaaS (онлайн-сервисов), PaaS (облачные платформенные сервисы) и IaaS (облачные инфраструктуры).

Наиболее известным азиатским технологическим гигантом является компания Alibaba Group (Китай), больше известная по своей онлайн-платформе электронной торговли AliExpress.com. В 2020 компания объявила о намерении большей концентрации усилий на развитии сегмента облачных технологий, запланировав инвестиции в него в размере 28 млрд долл. [4]. Данные капиталовложения охватят широкий спектр аспектов, включая развитие облачной инфраструктуры, модернизацию дата-центров, производство специального оборудования. Уже за 2020 год компания достигла роста выручки от услуг облачных технологий на 60%, имея дата-центры в более чем 20 странах мира и лидируя на рынке Китая (44,5% национального рынка) и стран АТР. В Азии одним из ближайших конкурентов подразделения Alibaba Cloud являются компании Tencent Cloud и Baidu Cloud, доля на рынке Азии которых составляет 13,9% и 8,6% соответственно [4]. Преимуществами использования услуг облачных технологий от Alibaba Group мы считаем: 1) безопасность, учитывая широкий опыт компании, владеющей множеством платформ электронной коммерции; 2) надежность, поскольку компания – первый сертифицированный поставщик облачной безопасности; 3) компания выступает крупнейшим поставщиком облачных вычислений в Китае, а также в мире; 4) наличие гибридных возможностей и высокой степени масштабируемости, крупнейшей гибридной архитектуры в мире.

Второй по значимости крупнейшей технологической компанией Китая является Tencent Holdings, известная своим многофункциональным мессенджером WeChat (аналог WhatsApp в Китае), а также популярным цифровым банком WeBank. В условиях кризиса стратегия Tencent была направлена на приобретение дополнительных конкурентных преимуществ на облачном рынке, и данная стратегия была достаточно агрессивной. Уровень конкуренции с Alibaba достаточно жесткий, вплоть до соперничества за каждую сделку. Компания существенно расширила использование собственных облачных сервисов и присоединилась к правительственной инициативе поддержки облачными сервисами пострадавших от пандемии малых предприятий. В частности, в 2020 году было объявлено о намерении инвестировать в технологическую инфраструктуру, включающую облачные вычисления, до 70 млрд в течение ближайших пяти лет.

Наконец, третьей ключевой технологической компанией, специализирующейся как ГЦП и поисковая система, является Baidu, которая помимо возможностей ИИ имеет уникальные возможности по обработке естественного языка (англ. – NLP, Natural Language Processing, NLP) и в разработке голосового помощника, распознавании тел и лиц, машинном обучении. Подразделение Baidu Cloud – единственный поставщик, уже коммерциализировавший NLP в масштабах облачных сервисов. Как платформа ИИ-компания сосредоточена на том, чтобы расширить возможности других компаний. Компания является ведущим поставщиком облачных услуг и промышленного ИИ и рассматривает облачные сервисы ИИ как драйвер формирования новой инфраструктуры по ускорению интеллектуальной трансформации отраслей промышленности. Так, компания разработала две облачные платформы, снижающие порог для компаний, использующих технологии ИИ, и уже использовавшиеся в финансах, энергетике и других отраслях.

Помимо Китая США – неизменный лидер облачных ИТ, используемых как органами государственного управления, так и компаниями. Крупнейшими технологическими гигантами в сфере облачных ИТ в стране являются Amazon с долей рынка в 50%, а также Microsoft (27%), Alphabet (9%) и IBM (6%) [11].

Всемирно известная компания Microsoft является транснациональным лидером в сфере разработки программного обеспечения и в последние годы развивает сферу облачных ИТ на основе платформы Microsoft Azure, активно используемой компаниями, вузами и домохозяйствами. Компанией Alphabet, больше известной сервисами Google, разработана платформа Google Cloud, являющаяся поставщиком ресурсов для разработки приложений в сети Интернет. Наконец, корпорация IBM, известная в мире как ведущий производитель и экспортер суперкомпьютеров и серверов, также формирует собственную облачную инфраструктуру на базе компании Soft Layer, приобретенной еще в 2013 году. В настоящее время весь облачный потенциал интегрирован в единый бренд – IBM Cloud. На фоне пандемии компания увеличила свои инвестиции в инфраструктуры облачных вычислений.

Если говорить о стратегических конкурентных преимуществах, которые приобретают компании, использующие облачные ИТ, то почти все компании в условиях пандемии усиливают свой облачный потенциал. Вместе с тем для повышения конкурентоспособности в данной сфере компании в наибольшей степени учитывают следующие факторы: 1) T2M (Time-to-Market), означающий время от разработки идеи до ее реализации на рынке (данный показатель является надежной мерой оценки конкурентоспособности, поскольку, например цифровые стартапы способны выводить на рынок новые решения в сфере облачных ИТ ежемесячно); 2) капитальные затраты: вследствие кризиса многие компания попытались уменьшить инвестиции в крупные проекты (Вэйланд М. отмечает [16], что в данной связи одним из решений стало инвестирование в уже готовые облачные решения, а также выход на рынок электронной коммерции); 3) должное соответствие регулирования ввиду усиления контроля со стороны государств над сектором ИТ, целью чего, в частности, является защита пользователей от кражи их персональных данных (в этой связи следует вступившее в 2018 г. положение в ЕС о защите данных (GDPR, General Data Protection Regulation); 4) удовлетворенности потребителей качеством товаров/услуг, которое, по мнению Фертика М. [9], используется как ключевой момент многими компаниями, поскольку удовлетворенность клиента означает возможность его вовлечения в покупку все новой продукции.

Эффективность от использования облачных ИТ способствует росту конкурентоспособности компаний, что, на наш взгляд, подтверждается следующими параметрами: 1) ускорение масштабирования бизнеса и сокращение T2M, которое, по результатам некоторых исследований [1], снижается в среднем на 20% и ускоряет процесс вывода компаниями новых продуктов на рынок [7]; 2) возможность перевода капитальных затрат в операционные. Обычно схема работы с провайдерами является системой по подписке, когда клиенты оплачивают лишь время использования услуг и не тратят крупные средства на собственное оборудование, поэтому кратко- и среднесрочные проекты реализуются быстрее и выгоднее (за счет уменьшения капитальных затрат), бизнес в целом работает гибче, а риск простоя оборудования минимизируется [13]; 3) частичное выполнение требований регулятора, поскольку компания, использующая облачные решения провайдера, выполняет все обязательства по защите личных данных; 4) рост удовлетворенности клиентов качеством продукции, поскольку если компания не будет использовать облачные сервисы, это является риском для обеспечения их бесперебойного доступа пользователей к сервисам, в противном случае они уйдут к конкурирующим компаниям. Кроме того, облачные технологии способствуют достижению повышенной вовлеченности персонала в работу компании.

Компания Amazon также является одним из технологических гигантов, входящих в «Большую пятерку» компаний; она лидирует в сфере облачных ИТ, хотя начинала свой бизнес в качестве небольшого магазина по продаже книг. В настоящее время международная специализация компании – облачные ИТ. В основе стратегии компании лежит акцент на расширении каналов современной международной торговли. Компания имеет собственную платформу облачных вычислений – Amazon Web Service (AWS), включающую комбинацию трех известных направлений оказания облачных услуг (IaaS, PaaSи SaaS), т.е. предлагающую такие инструменты, как службы доставки контента, хранение баз данных и вычислительные мощности. Изначально платформа была запущена в 2006 году для управления розничными онлайн-продажами Amazon. Постепенно AWS стала «первопроходцем» в сфере облачных вычислений, следствием чего стало создание аналогичных продуктов от конкурирующих компаний – Google Cloud в 2008 году и Microsoft Azure в 2010 году.

В настоящее время AWS оперирует с центрами обработки данных, находящимися в 190 странах, и ее сервисами пользуются частные, некоммерческие организации, а также вузы и государственные учреждения. Такой высокий уровень доверия со стороны потребителей, на наш взгляд, обусловлен следующими конкурентными преимуществами стратегии компании: 1) «первопроходство» в технологии, когда компания стала олицетворением лидерства в сфере облачных вычислений; 2) особое отношение к своей продукции, поскольку первоначально облачные сервисы компания стала разрабатывать только для себя; 3) одержимость потребителями благодаря эффективной коммуникации между потребителями и компанией (клиент считается точкой отсчета в развитии компании, его доверие является признаком конкурентоспособности); 4) сервисы, являющиеся центральным ядром AWS и корпоративной структуры; 5) наличие гипермаркета сервисов, которые, помимо облачных технологий, выполняют различные задачи (например, хранение данных); 6) постоянное совершенствование сервисов в стремлении компании сохранить лидерство, а также упростить внедрение облачных ИТ при помощи управляемых услуг.

В условиях пандемии в 2020 году AWS продемонстрировала рост выручки на 30% [6], и карантинные ограничения, связанные с распространением удаленной работы и дистанционного обучения, привели к повышенному спросу на инфраструктуру компании Amazon, но параллельно росло число пользователей онлайн-сервисов компании для развлекательных целей и покупок. В итоге в 2019–2020 гг. прибыль компании возросла с 9,2 до 13,5 млрд долл. (47%), притом что чистые продажи выросли на 28%, а операционные расходы – лишь на 23,2% [6, c. 65–67]. Значимым аспектом стало распространение Amazon собственной программы обучения для привлечения внимания людей к использованию облачных ИТ. Кроме того, были заключены крупные «облачные» контракты с другими крупными игроками рынка. В настоящее время деятельность платформы AWS охватывает 80 зон в 25 регионах мира, и в ближайшее время планируется развернуть еще 15 зон в 5 регионах.

С учетом вышеизложенного, в современных условиях актуализируются проблемы и направления стратегического менеджмента международных компаний – технологических гигантов в условиях развития облачных информационных технологий. Использование облачных ИТ становится важнейшим конкурентным преимуществом как традиционных ТНК, так и международных компаний – технологических гигантов. Кроме того, развитие облачных ИТ обеспечило рост мирового рынка технологий в целом и повысило доступность облачных сервисов на глобальных цифровых платформах (ГЦП). Внедрение таких технологий в структуру работы ТНК не только повышает их возможности с точки зрения роста прибыли и снижения затрат, но и упрощает процесс управляемости компании, делает его доступным в любое время из любого места. Это особенно важно в условиях громоздких и негибких иерархических структур традиционных ТНК, которые формировались в последние десятилетия. Облачные ИТ решают в данном контексте задачи: а) повышения доступности информации, когда менеджмент компании осуществляет управление из любой точки мира при помощи одного простого устройства; б) оперативность принятия управленческих решений на основе постоянно актуализирующихся данных; в) повышение эффективности работы персонала компании, который не будет отвлекаться от решения текущих задач; г) повышение качества оказываемых услуг, поскольку на основе облачных решений уменьшается время обработки запросов потребителей.

Указанные преимущества привели к росту объема мирового рынка облачных вычислений к 2020 году до 330 млрд долл., и быстрый рост рынка обусловлен тем, что сегодня почти нет никаких ограничений в использовании облачных ИТ, которые активно внедряются в корпоративные стратегии компаний. Наибольшую долю на рынке занимают облачные технологии в сегменте SaaS (63,6%) [11]. Для современных ТНК облачные ИТ оказывают неоценимую поддержку масштабированию их международного бизнеса, а также модернизации ГЦСС с точки зрения достижения их большей гибкости и повышения эффективности взаимодействия бизнес-процессов, в том числе на трансграничном уровне.

В контексте повышения конкурентоспособности ТНК на зарубежных рынках может применяться широкий спектр облачных ИТ: гибкие бессерверные вычисления, гибридные облака и пр. Особое место занимает мировой рынок гибридных облаков, выросший только в 2019–2020 гг. с 227 до 266 млрд долл. [1]. Кроме того, актуальным и перспективным направлением является создание облачных контейнеров.

Конкурентные стратегии компании Apple на мировом рынке информационных технологий

Для оценки стратегических аспектов развития технологических гигантов в международной предпринимательской среде мы рассмотрели позиционирование на мировом рынке его крупнейшего представителя – компании Apple Inc (далее – Apple), одноименный бренд которого является самым дорогим в мире. Развитие компании с 1970-х годов происходило посредством расширения ассортимента продукции (от настольных компьютеров и ноутбуков компания перешла к революционным предложениям на мировом рынке смартфонов). В последние десять лет наблюдался взрывной рост капитализации, выручки и прибыли компании, а ее продукция стала распространяться на рынки всех стран мира. Стратегия международного брендинга компании сфокусирована преимущественно на эмоциях, подчеркивающих индивидуальность бренда, а в основе архитектуры самого бренда лежит поддержка компанией его монолитной идентичности.

Если рассматривать портфель корпоративных продуктов в контексте общеизвестной матрицы BCG [5], то в нем наблюдаются: 1) давно существующие на рынке продукты, занимающие ключевую долю на мировом рынке (Itunes, Iphone, Macintosh, Iwatch) – «дойные коровы»; 2) товары, реализующиеся на высококонкурентных рынках, требующие большого объема денежных средств от компании, чтобы удерживать эти конкурентные преимущества (Ibooks, Ipad) – «звезды»; 3) товары с низкой долей на рынке, но все же обладающие большим потенциалом в перспективе (Aple TV) – «трудные дети»; товары с высокой долей на рынке, но их производство замещается интенсивным развитием сегмента другой, более популярной продукции (Ipod) – «собаки».

В настоящее время компания Apple позиционирует себя на мировом рынке по диверсифицированному спектру товаров и услуг, включая цифровой контент на своих устройствах. Являясь многонациональной технологической компанией и позиционируя себя в качестве глобального премиального бренда, компания предлагает продукцию с расширенными функциями, которые могут предполагать дополнительные затраты потребителями. В этом контексте целевой сегмент компании дополняется состоятельными потребителями, готовыми доплачивать за продвинутый дизайн и технологические новшества.

Поэтому компания ориентируется на широкий охват потребителей с разными характеристиками, однако основным ее целевым рынком являются потребители среднего/высшего класса, готовые покупать ее товар по более высокой премиальной цене. 94% потребителей продукции Apple являются более состоятельными, чем покупатели смартфонов других брендов. Также огромным целевым рынком для компании являются миллениалы, увлекающиеся новыми технологиями больше других поколений. Кроме того, Apple ориентирована на любителей музыки (магазин iTunes).

Что касается реализации продукции, у компании имеется широкая сеть розничных магазинов по всему миру, а также интернет-магазинов, в которых продукция продается потребителям напрямую, без посредников, либо через косвенные каналы сбыта (например, операторов мобильной связи. Около 70% объема сбыта приходится на косвенные каналы дистрибуции и 30% – на прямые [12].

Можно выделить ключевые показатели, обеспечивающие лидирующие конкурентные позиции компании Apple на мировых рынках: 1) существенные денежные резервы ввиду высоких продаж и высокой маржи; 2) высокие расходы на исследования и разработки, способствующие постоянному выводу на рынок новаторской продукции; 3) наличие эффективной системы ритейла в США (450 собственных магазинов) и по всему миру; 3) широкое присутствие компании в сегменте онлайн-продаж, поскольку многие ГЦП сами продвигают бренд Apple по причине высокого спроса на его продукцию (успешная комбинация онлайн-продаж и розничной дистрибуции обеспечивают полный охват мирового рынка); 4) наличие статуса самого ценного бренда в мире, стоимость которого постоянно растет (в 2018–2020 гг. – с 183 до 241 млрд долл.) [15] и обеспечена высочайшей популярностью продукции и эффективными маркетинговыми коммуникациями бренда; 5) самая большая рыночная капитализация среди всех компаний мира (на 2021 год – 2,4 трлн долл.) [12], значительно превосходящая аналогичный показатель у других технологических гигантов; 6) статус самого крупного рекламодателя в мире.

Приступая к анализу конкурентных стратегий компании Apple на мировом рынке, отметим, что на корпоративном уровне эта конкуренция невысока, однако на уровне товаров эта конкуренция постоянна и существенна со стороны, прежде всего, такого гиганта, как Samsung. В связи с этим компания придерживается маркетинговой стратегии товарной дифференциации продукции для демонстрации отличий своих товаров от товаров конкурентов. Производство почти всей аппаратной продукции компании в настоящее время сконцентрировано у партнеров по аутсорсингу в странах Азии, а поставку промежуточной продукции (компонентов) также осуществляют партнеры по аутсорсингу из стран Европы, Азии и США. Несмотря на то, что на всех зарубежных рынках Apple предлагает единообразную продукцию, в отношении ее регионального производства предусмотрены отдельные структуры управления для лучшего соответствия партнером по сбыту и местоположению потребителей. В стратегии дифференциации ключевым аспектом представляется дизайн продукта с момента основания компании, поскольку когда она представила свои первые iPad, iPhone, iPod, то в соответствующем сегменте мирового рынка не было аналогов такой продукции.

В своей инновационной стратегии компания традиционно известна своей приверженностью к разработке новой продукции на базе уникальной операционной системы, приложений и программного обеспечения. Такой подход позволяет минимизировать затраты и риски разработки продукта, позволяя постоянно внедрять все новые продукты, опережая конкурентов. Инновационная стратегия способствует повышению лояльности потребителей и является своего рода барьером для других конкурентов.

Помимо прочего, компания придерживается стратегии премиального ценообразования, устанавливая премиальную цену на продукцию и минимизируя скидку для оптовиков. Высокие цены служат инструментом как сохранения прибыльности, так и усиления восприятия добавленной стоимости, являются ориентиром для конкурентов с эквивалентными продуктами. Мы отмечаем, что подобная ценовая стратегия разительно отличается от подходов других производителей аппаратных устройств, которые снижают цены, полагаясь на высокие объемы продаж. Сравнительно высокие цены на продукцию Apple дают потребителям ощущение эксклюзивности продукции. В свою очередь, в сфере продаж стратегия ценообразования распространяется и на дифференциацию на рынке ритейла.

Важную роль в реализации стратегии компании на мировом рынке играет эффективная и интегрированная ГЦСС, поскольку уникальная экосистема поставщиков, партнеров и разработчиков является неоспоримым конкурентным преимуществом Apple. В структуре собственности компании – производители микросхем и она осуществляет контроль производства на основе соблюдения строгих стандартов для программного обеспечения, а также имеет свои магазины. Компания имеет связи с более чем 6 млн независимых разработчиков программного обеспечения – производителей приложений для ее продукции.

Кроме этого, Apple – одна из наиболее успешных компаний с точки зрения формирования лояльности к бренду, которая здесь чрезвычайно высока и позволила компании дифференцировать свою продукцию от аналогов Samsung, Microsoft и прочих конкурентов в разных сегментах. Взаимосвязь между разными видами продукции и сильный брендинг побуждают клиентов компании приобретать все новые и новые виды товаров у компании, что стало возможным на основе реализации концепции дифференциации бренда, эксклюзивности на рынке.

Таким образом, если рассматривать конкурентные позиции Apple в рамках традиционного SWOT-анализа, то к сильным сторонам компании мы относим: уникальный дизайн и инновационность продукции, эффективную и интегрированную ГЦСС, стратегию премиального ценообразования и агрессивного маркетинга, сильный бренд и высокий уровень лояльности к нему со стороны потребителей. В свою очередь, слабыми сторонами являются: краткий жизненный цикл продукции (который все более сокращается с выпуском новых моделей продукции), высокие цены и ограниченная сеть дистрибьюторов. В качестве возможностей для развития следует отнести: продолжающийся рост спроса на смартфоны на мировом рынке, возможности формирования стратегических партнерств с другими компаниями, создание новых видов продукции, а также расширение торговой сети. Наконец, угрозами для компании выступают: широкая имитация продукции компании, увеличение издержек на рабочую силу, а также агрессивная конкуренция на мировом рынке.

Стратегия компании в целом и так называемая «стратегия интенсивного роста» связаны со множеством аспектов деятельности компании. Общая стратегия – ключевая детерминанта реализации конкурентных преимуществ Apple перед другими компаниями. Стратегия интенсивного роста позволяет удерживать достигнутые на рынке позиции даже при высоких ценах на продукцию. Общая стратегия компании связана с известной моделью М. Портера и представляет собой, по сути, широкую дифференциацию, позволяющую компании выделиться на рынке (уникальный дизайн комбинируется с сильным брендом), т.е. происходит выделение среди конкурентов не по ценовым, а по другим характеристикам, что, собственно, не позволяет компании быть ориентированной на всех потребителей, охватывая весь мировой рынок. Широкая дифференциация предполагает серьезный акцент на исследованиях и разработках уникальных предложений для выделения в конкурентной среде. Конкуренты должны использовать стратегии догоняющего развития, поэтому Apple должна постоянно разрабатывать новую продукцию (осуществлять постоянные инновации), чтобы всегда опережать конкурентов. Для поддержания целостного охвата рынка компания не фокусируется на его отдельных сегментах, а осуществляет конкуренцию во всех сегментах рынка.

Упомянутая выше стратегия интенсивного роста, в свою очередь, предполагает: 1) разработку продукта как базис стратегии интенсивного роста, что также предполагает рассмотрение инноваций как ключевого фактора успеха (интенсивный рост обеспечивается по мере роста доходов от новых моделей и продуктов); 2) проникновение на рынок, подразумевающее наращивание доли на мировом рынке за счет продажи большего числа товаров (работа с текущими целевыми рынками; увеличение авторизованных продавцов на имеющихся рынках; продвижение через онлайн-каналы); 3) развитие рынка, которое не так значимо в стратегии интенсивного роста и предполагает либо выход на принципиально новые рынки, либо формирование новых рынков для новой продукции (такая стратегия применяется в основном в развивающихся странах, когда на рынок впервые вводится новый товар, например Apple Watch).

В целом применяемая универсальная международная стратегия широкой дифференциации позволяет компании существенно выделиться в конкурентной среде, однако инновационную политику компании следует считать ключевым конкурентным преимуществом. Вместе с тем по мере роста международной конкуренции на рынке ИТ компания нуждается в постоянном создании прорывных инноваций в части не только производства продукции, но и которые бы охватывали также бизнес-модели, процессы, клиентский опыт и лидерство. Так, компания стремится предоставить своим потребителям наилучший пользовательский опыт за счет инновационного программного обеспечения, аппаратных средств и услуг. Компания также стремится к аутсорсингу в разработке цифрового контента и аппаратных/программных продуктов.

Именуемая также как фабрика инноваций, компания Apple стремится к предложению новых прибыльных инноваций, используя разные экосистемы, интегрирующие глобальные сети, поставщиков, партнеров, сотрудников и клиентов. Постоянно проводится анализ мирового рынка на предмет наличия новых возможностей экспоненциального роста. Так, в условиях цифровой экономики компания добилась успехов в сфере искусственного интеллекта (ИИ), выполняющего свои функции и операции на обычных устройствах пользователей. Поэтому инновационная политика предполагает обширное проектирование и разработку собственных аппаратных средств, операционных систем, прикладного программного обеспечения, решений в сфере инновационного дизайна, что обеспечивает уникальную и беспрецедентную лояльность среди потребителей.

Уникальные конкурентные преимущества международных компаний – технологических гигантов

Для некоторых современных ТНК характерны уникальные корпоративные стратегии на мировом рынке, и одной из таких компаний является Facebook (ныне переименована в Meta), специализирующаяся на разработке социальных сетей (WhatsApp, Instagram, Facebook), являющихся мощным инструментом предложения и продвижения товаров/услуг, интегрируя миллионы людей во всем мире. Сервисы компании изначально являлись коммуникативными, однако сегодня они позволяют пользователям разных стран осуществлять поиск товаров/услуг. Всеохватность и присутствие во всех регионах мира позволяет компании осуществлять продажу рекламных мест. В рейтинге ведущих цифровых компаний Facebook стабильно входит в пятерку лидеров [15]. Отметим, что по своей природе все ресурсы и продукты Facebook – нематериальные (это обстоятельство сказывается на стабильности показателей компании даже в условиях текущего кризиса, связанного с многочисленными карантинными ограничениями), а их использование не требует специальных компетенций в области ИТ. Продукты Facebook привлекают своих пользователей ввиду налаженной системы эффективных коммуникаций.

Популярность сервисов используется компанией в качестве основного фактора для развития рекламы, размещение которой приносит основной доход компании (98% выручки в 2020 году). В этой связи следует отметить низкий уровень диверсификации компании в разрезе источников дохода, что, на наш взгляд делает ее зависимой от, во-первых, числа активных пользователей, а во-вторых, от компаний, которые хотят разместить собственную рекламу на ресурсах Facebook.

Следует отметить, что на каждом из ресурсов компании число пользователей уже преодолело отметку в один миллиард пользователей и продолжает расти: если в 2018 году совокупное число пользователей сервисами компании составляло 2,64 млрд человек, в 2019 г. – 2,89 млрд, то уже за 2020 год – 3,3 млрд чел. [14]. Несомненным преимуществом является удобство сервисов демонстрации рекламы на Facebook, позволяющее размещать ее сразу на нескольких платформах. В условиях пандемии отмечалось незначительное снижение прибыли, получаемой компанией от рекламы, однако в предшествующие периоды наблюдался устойчивый прирост данного показателя (авторский анализ поквартальной динамики показал, что только в течение 2019 г. эта прибыль возросла на 40%) [14], и позднее положительная динамика восстановилась, достигнув докризисных показателей. Анализ величин коэффициента текущей ликвидности (6,08) и коэффициента быстрой ликвидности (5,19) по состоянию на начало 2021 года указывает нам на ликвидность и устойчивость компании [15].

Для компании характерно динамичное развитие и постоянное совершенствование своих сервисов, что позволило ей войти в «Большую пятерку» международных технологических гигантов, достигнув в 2021 году объема рыночной капитализации в 870 млрд долл. (пятая позиция в мире) [2]. Многопрофильность компании обусловливает конкуренцию компании с различными другими субъектами, а также необходимость постоянной разработки уникальных приложений для удержания как рекламодателей, так и пользователей.

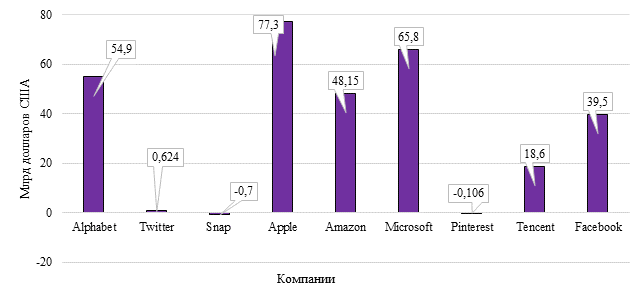

В связи с этим к числу основных конкурентов Facebook в международной среде мы относим: холдинг Alphabet (ресурсы Google и Youtube); платформу социальных сетей Twitter; компанию Snap (основной инструмент – мессенджер Snapchat); Apple (конкуренция в индустрии устройств дополненной и виртуальной реальности, а также мессенджеров); Amazon (конкуренция в сфере розничной онлайн-торговли); Microsoft (конкуренция посредством сервисов Skype и LinkedIn, а также в сфере игровых консолей); Pinterest (платформа социальных сетей); Byte Dance (китайский холдинг, представленный популярнейшей социальной сетью TikTok); Tencent (китайский технологический гигант, владеющий популярным в Китае мессенджером WeChat). Если сравнивать прибыльность компании по показателю EBITDA с ее ключевыми конкурентами, то рассматриваемая нами компания уступает только другим компаниям – технологическим гигантам (рис. 1).

Рисунок 1. Сопоставление EBITDA в сегменте международных компаний – технологических гигантов (по состоянию на 2020 год)

Источник: составлено по [14, 2].

Если анализировать показатель прибыльности из расчета на одну акцию, то получается, что компания находится в числе лидеров «Большой пятерки», а также характеризуется достаточно устойчивой величиной рентабельности активов (ROA), опережая всех конкурентов, что демонстрирует эффективное использование активов для генерации выручки при сравнительно небольшой численности персонала (табл. 3).

Таблица 3

Анализ некоторых показателей крупнейших технологических компаний в 2020 году

|

Наименование

|

Персонал, тыс. чел.

|

Размер прибыли на акцию, долл.

|

ROA, %

|

ROE, %

|

|

Alphabet

|

140

|

58,6

|

13,5

|

19

|

|

Amazon

|

1298

|

41,8

|

7,81

|

27,4

|

|

Apple

|

147

|

3,28

|

17,3

|

73,7

|

|

Facebook

|

61

|

10,1

|

19,9

|

25,4

|

|

Microsoft

|

163

|

5,76

|

15,1

|

40,1

|

|

Pinterest

|

2,7

|

-0,22

|

-5,13

|

13,3

|

|

Snap

|

3,9

|

-0,65

|

-20,9

|

-41,2

|

|

Tencent

|

86

|

16,5*

|

14,0

|

28,1

|

|

Twitter

|

5,5

|

-1,44

|

-8,71

|

-13,6

|

Если рассматривать показатель числа ежедневных посещений, то здесь Facebook уступает только сервисам компании Alphabet, однако по популярности социальных сетей является безусловным лидером в мире, при этом три первые позиции в мире занимают сервисы Facebook: Facebook, Instagram и WhatsApp.

За годы своего существования компания привлекла на свои платформы большую часть населения мира. Вместе с тем объективным вызовом для долгосрочной реализации международной стратегии Facebook является удержание сложившихся конкурентных преимуществ и сохранение устойчивых показателей развития. Поэтому компания стремится переходить в принципиально новые технологические ниши мирового рынка, в этой связи перестраивая и модернизируя свою стратегию. Так, например, в условиях пандемии компании запустила сервис Facebook Shops, что стало актуально в условиях закрытия многих физических магазинов. Данный сервис позволил отчасти адаптироваться малому бизнесу к условиям кризиса и упростить онлайн-торговлю. Кроме того, Facebook значительно расширяет свое присутствие в сфере компьютерных игр (охватывая в данном сегменте уже свыше 700 млн пользователей), а также новых аудиосервисов. Также следует отметить преимущество компании как «первопроходца» на мировом рынке автономных устройств. За счет покупки в 2014 году молодой компании Oculus компания Facebook перешла в сегмент аппаратных устройств для виртуальной реальности, достигнув в 2019 году 35% доли на мировом рынке таких устройств [14]. В условиях цифровизации компания существенно продвинулась в сегменте мирового рынка систем ИИ.

Успешная экспансия компании Facebook вызывает обеспокоенность со стороны национальных регуляторов США по поводу антиконкурентной политики, что, впрочем, касается также и других международных компаний – технологических гигантов. Вместе с тем Facebook апеллирует к своей важной социальной роли для борьбы с ростом глобальной конкуренции со стороны интернет-компаний Китая. Вместе с тем органы государственной власти США настроены на разделение компании, чтобы она стала более инновационной и гибкой, что подчеркивает стремление государства к контролю над информацией, которая в настоящее время сконцентрирована у международных технологических гигантов.

Заключение

В целом мы выделяем следующие типы стратегий рассматриваемых компаний: 1) инновационная стратегия, в которой инновации рассматриваются в качестве ключевого фактора роста и данная стратегия часто реализуется компанией самостоятельно; 2) стратегия трансграничных слияний и поглощений, когда малые компании или цифровые стартапы – лидеры на рынке определенных товаров/услуг могут являться привлекательными объектами для поглощений со стороны технологических гигантов, поскольку выгоднее и проще купить имеющуюся технологию, чем нести затраты по ее самостоятельной разработке; 3) партнерство, являющееся наиболее популярной стратегией для технологических гигантов, и оно основано на сотрудничестве с компаниями, предоставляющими специализированные технологии и услуги, причем за счет партнерства формируется бизнес-экосистема, в которой возможно обеспечить предоставление комплекса услуг; 4) секторный маркетинг, когда технологическая компания индивидуализирует свою продукцию для разных пользователей и секторов рынка (таким образом, компания получает доход от одного продукта, создавая его более простые и оригинальные версии); 5) стратегия открытия новых каналов распределения; для минимизации затрат и охвата большого числа мелких клиентов технологические компании назначают поставщиков услуг, партнеров и дистрибьюторов, занимающихся поддержкой и продвижением продукции компании (эти партнеры, в частности, могут оказывать дополнительные сервисные и послепродажные услуги, которые технологическая компания не может предоставить).

Источники:

2. ТОП 10 самых дорогих компаний мира в 2021 году. [Электронный ресурс]. URL: https://ru.fxssi.com/top-10-samyx-dorogix-kompanij-mira (дата обращения: 18.09.2021).

3. 11 Advantages of Cloud Computing & How Your Business Can Benefit From Them. McAfee Cloud BU, 09.06.2015. [Электронный ресурс]. URL: https://www.mcafee.com/blogs/enterprise/cloud-security/11-advantages-of-cloud-computing-and-how-your-business-can-benefit-from-them/ (дата обращения: 16.07.2021).

4. Alibaba: Catalysts Aplenty But Caution Is Warranted. ALT Perspective, 13.06.2020. [Электронный ресурс]. URL: https://seekingalpha.com/article/4358143-alibaba-catalysts-aplenty-caution-is-warranted (дата обращения: 27.06.2021).

5. Aljafari A. Apple Inc. Industry Analysis Business Policy and Strategy // International Journal of Scientific & Engineering Research. – 2016. – № 7(3). – p. 406-441.

6. Amazon 2020 Annual Report. Amazon.com. Inc., December 2020.

7. Another VMware Cloud: SEGA Europe Runs Their Hybrid Cloud on VMware. VMware Cloud Provider Team, 24.04.2012. [Электронный ресурс]. URL: https://blogs.vmware.com/cloudprovider/2012/04/another-vmware-cloud-sega-europe-runs-their-hybrid-cloud-on-vmware.html (дата обращения: 12.07.2021).

8. Cloud 2025: The future of workloads in a cloud-first, post-COVID-19 world. [Электронный ресурс]. URL: https://www.logicmonitor.com/resource/cloud-2025 (дата обращения: 02.05.2021).

9. Fertik M. Why Customer Engagement Should Be Every Business’s Top Priority in 2020. Forbes, December 10, 2019. [Электронный ресурс]. URL: https://www.forbes.com/sites/michaelfertik/2019/12/16/why-customer-engagement-should-be-every-businesss-top-priority-in-2020/?sh=7a154b026214 (дата обращения: 12.07.2021).

10. Global 500 2021 Rankings. BrandFinance. [Электронный ресурс]. URL: https://brandirectory.com/rankings/global/table (дата обращения: 13.10.2021).

11. Worldwide Public Cloud Services Market Totaled $233.4 Billion in 2019 with the Top 5 Providers Capturing More Than One Third of the Total. IDC. August 18, 2020. [Электронный ресурс]. URL: https://www.idc.com/getdoc.jsp?containerId=prUS46780320 (дата обращения: 12.02.2021).

12. IT industry outlook 2021. Rebuilding for the Future. November, CompTIA Properties, LLC, 39 p.

13. Schouten E. Five cloud business benefits. Wired, 2019. [Электронный ресурс]. URL: https://www.wired.com/insights/2012/10/5-cloud-business-benefits/ (дата обращения: 10.07.2021).

14. Tankowska H. Monthly active users of any Facebook product 2021, May 21. Statista.com. [Электронный ресурс]. URL: https://www.statista.com/statistics/947869/facebook-product-mau/ (дата обращения: 27.04.2021).

15. Top 100 Digital Companies List. [Электронный ресурс]. URL: https://www.forbes.com/top-digital-companies/list/ (дата обращения: 28.04.2021).

16. Wayland M. Coronavirus pushes auto dealers to embrace online sales like Tesla. Carvana. CNBC, April 09, 2020. [Электронный ресурс]. URL: https://www.cnbc.com/2020/04/09/coronavirus-pushes-auto-dealers-to-embrace-online-sales-like-tesla.html (дата обращения: 12.07.2021).

Страница обновлена: 15.01.2026 в 15:26:31

Download PDF | Downloads: 46 | Citations: 1

Impact of global economic turbulence on the international technology giants' strategies

Karelina E.A.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 1 (January-March 2022)

Abstract:

In modern conditions, there is a large-scale development of international technology giants. These companies are characterized by constant diversification of foreign economic activity. Amidst across-the-board digitalization, there is a need for a fundamentally new class of companies engaged in technological development of a new generation. The article analyzes the practice of international technology giants and the features of their expansion into international markets, on the example of individual companies in particular. The novelty of this study lies in the fact that it presents the author's position on the development trends of companies' foreign economic strategies on the example of technology giants. The article will be of interest to specialists engaged in the study of modern strategies of multinational companies.

Keywords: international companies, technology giants, cloud information technologies, digitalization, global digital platforms, innovation strategy

JEL-classification: F02, F23, O31

References:

11 Advantages of Cloud Computing & How Your Business Can Benefit From Them. McAfee Cloud BU, 09.06.2015. Retrieved July 16, 2021, from https://www.mcafee.com/blogs/enterprise/cloud-security/11-advantages-of-cloud-computing-and-how-your-business-can-benefit-from-them/

Alibaba: Catalysts Aplenty But Caution Is Warranted. ALT Perspective, 13.06.2020. Retrieved June 27, 2021, from https://seekingalpha.com/article/4358143-alibaba-catalysts-aplenty-caution-is-warranted

Aljafari A. (2016). Apple Inc. Industry Analysis Business Policy and Strategy International Journal of Scientific & Engineering Research. (7(3)). 406-441.

Another VMware Cloud: SEGA Europe Runs Their Hybrid Cloud on VMware. VMware Cloud Provider Team, 24.04.2012. Retrieved July 12, 2021, from https://blogs.vmware.com/cloudprovider/2012/04/another-vmware-cloud-sega-europe-runs-their-hybrid-cloud-on-vmware.html

Cloud 2025: The future of workloads in a cloud-first, post-COVID-19 world. Retrieved May 02, 2021, from https://www.logicmonitor.com/resource/cloud-2025

Fertik M. Why Customer Engagement Should Be Every Business’s Top Priority in 2020Forbes, December 10, 2019. Retrieved July 12, 2021, from https://www.forbes.com/sites/michaelfertik/2019/12/16/why-customer-engagement-should-be-every-businesss-top-priority-in-2020/?sh=7a154b026214

Global 500 2021 Rankings. BrandFinance. Retrieved October 13, 2021, from https://brandirectory.com/rankings/global/table

Schouten E. Five cloud business benefitsWired, 2019. Retrieved July 10, 2021, from https://www.wired.com/insights/2012/10/5-cloud-business-benefits/

Tankowska H. Monthly active users of any Facebook product 2021, May 21Statista.com. Retrieved April 27, 2021, from https://www.statista.com/statistics/947869/facebook-product-mau/

Top 100 Digital Companies List. Retrieved April 28, 2021, from https://www.forbes.com/top-digital-companies/list/

Wayland M. Coronavirus pushes auto dealers to embrace online sales like TeslaCarvana. CNBC, April 09, 2020. Retrieved July 12, 2021, from https://www.cnbc.com/2020/04/09/coronavirus-pushes-auto-dealers-to-embrace-online-sales-like-tesla.html

Worldwide Public Cloud Services Market Totaled $233.4 Billion in 2019 with the Top 5 Providers Capturing More Than One Third of the TotalIDC. August 18, 2020. Retrieved February 12, 2021, from https://www.idc.com/getdoc.jsp?containerId=prUS46780320