Структурные изменения на рынке жилой недвижимости в 2020 году: экспансия государственной поддержки и системный рост индивидуального жилищного строительства

Стерник С.Г.1,2,3![]() , Гареев И.Ф.4

, Гареев И.Ф.4![]()

1 Институт народнохозяйственного прогнозирования Российской академии наук, Россия, Москва

2 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

3 Национальный исследовательский Московский государственный строительный университет, Россия, Москва

4 Казанский государственный архитектурно-строительный университет, Россия, Казань

Скачать PDF | Загрузок: 23 | Цитирований: 20

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 2 (Апрель-июнь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46336110

Цитирований: 20 по состоянию на 30.01.2024

Аннотация:

Развитие рынка жилой недвижимости в 2020 году предопределялось двумя группами факторов – распространением COVID-19 и вызванной ею неблагоприятной экономической конъюнктурой. В мировой практике и России в разной степени прибегли к мерам государственной поддержки населения и жилищного строительства. Запущенные механизмы привели как к ожидаемым эффектам, так и к неблагоприятным последствиям. Нами была поставлена цель по исследованию характера мер государственной поддержки и структурных изменений на рынке жилья и дальнейшего формирования прогноза по развитию рынка. Благодаря постоянному мониторингу рынка недвижимости, сбору и анализу статистических данных мы получили выводы о серьезных изменениях как в государственной жилищной политике, так и системных изменениях рыночных трендов. К примеру, определять вектор развития жилищного строительства стало государство, а индивидуальный жилищный фонд вызвал небывалый интерес и формирует собственную экосистему. Полученные результаты будут полезны исследователям, организаторам инвестиционных проектов и представителям органов государственного управления.

Ключевые слова: рынок жилья, COVID-19, государственное регулирование, цены на жилье, индивидуальное жилище, жилищная политика, ипотека

JEL-классификация: G32, R21, R31

Введение

2020 год стал особенным на рынке недвижимости России. Некоторые из зародившихся ранее глобальных процессов заметно ускорились (массовый переход на удаленную работу, снижение доходности вложений в недвижимость, огосударствление сектора). Другие (деурбанизация, миграция из мегаполисов, некоторое системное (с государственной поддержкой) оживление сегмента ИЖС в регионах в альтернативу квартирам) только начали формироваться. Доля индивидуального жилищного строительства (ИЖС) в показателях годового ввода жилья, практически не опускаясь ниже 40%, в последние два года заметно выросла, приблизившись к половине (47–48%) [8] (Malginov, Sternik, 2021).

Как показывают постоянно актуализируемые исследования о потребностях в индивидуальных домах, фактическое количество проживающих в своем доме существенно отличается от количества желающих, что свидетельствует о перспективности направления индивидуального жилищного строительства [6] (Zinchenko, Bizhanova, Popova, Tsibizova, 2020). Препятствиями являются традиционное отсутствие объектов социальной инфраструктуры в шаговой доступности, низкое качество подъездных дорог и удаленность от города.

Ценовая динамика на рынке жилья определялась разнонаправленными трендами: одни, связанные с падением доходов населения в кризисное время [1] и общим депрессивным сентиментом на рынке, привели поначалу к снижению спроса, другие, наоборот, вызвали ажиотаж, который явным образом проявился во второй половине года в виде растущих цен на все типы недвижимости.

Китайские исследователи оценили влияние эпидемии COVID-19 на рынок недвижимости в 34 крупных городах Китая. Было обнаружено, что средняя цена на жилье в городах с активным распространением COVID-19 была ниже примерно на 1,3% по сравнению с городами и общинами, в которых не было подтвержденных случаев заболевания [22] (Liu, Tang, 2021). К сожалению, подобное исследование по городам России отсутствует, но наблюдения авторов за ценами в апреле – мае 2020 года в таких городах, как Москва и Казань, также свидетельствуют о некотором снижении цен на рынке жилой недвижимости. Как и в Китае, реакция рынков недвижимости на эпидемические потрясения неоднородна по характеристикам сообществ и городов. Анализ показывает, что снижение цен на жилье, объемов сделок и арендной платы являлось кратковременным и цены не просто возвратились на прежние уровни, но и превзошли их после эпидемического шока. Прежде всего, благодаря мерам государственной поддержки, а также в силу складывающейся на мировых рынках конъюнктуры.

При этом выявлено, что влияние COVID-19 на цены на жилье существует только в регионах с более высоким уровнем инфицирования COVID-19 или худшими условиями медицинского лечения [24] (Qian et al., 2021).

Австралийские ученые, исследуя динамику цен на жилье в пяти крупнейших городах страны, также выявили обратную корреляцию между распространением COVID-19 и ценами на жилище [19] (Hu et al., 2021).

Интересен ретроспективный анализ движения цен на жилье в зависимости от распространения пандемий в предыдущие века. Ученые из Нидерландов обнаружили, что крупные эпидемии XVII и XIX веков (распространение чумы и холеры и в Париже и Амстердаме) вызвали экономически и статистически значимое, но кратковременное снижение цен на жилье [18] (Francke, Korevaar, 2021). Цены на аренду изменились в меньшей степени. Снижение цен на жилье наиболее существенным было сразу после вспышки эпидемии и в сильно пострадавших районах. Ценовые потрясения были лишь временными, и оба города быстро вернулись к своим первоначальным ценовым траекториям.

Ученые Массачусетского технологического института провели собственное многофакторное исследование о взаимосвязи между изменением стоимости жилья и распространением COVID-19. Они выявили, что из-за большой доли арендного жилья в стране, занимаемого преимущественно мало- и среднедоходными категориями граждан, усугубляется ситуация с COVID-19. В частности, потеря или снижение доходов приводит к уплотнению проживания граждан (и не только в рамках семей, связанных родственными узами), создает риски бездомности и заставляет людей брать на себя дополнительную работу на должностях, которые невозможно выполнять удаленно [16] (Arcaya et al., 2020).

Важное для понимания процессов ценообразования исследование провели ученые из Екатеринбурга. В частности, они выявили, что на стоимость жилого имущества значимый эффект (в части капитализации) оказывает наличие общественного транспорта. Полученные результаты позволяют предположить, что инвестиции в сферу общественного транспорта могут дополнительно привлечь в городской бюджет значительные суммы налогов, обусловленные повышением налогооблагаемой базы по налогу на имущество физических лиц [7] (Leontev, Mayburov, 2021). Кроме того, полученные выводы крайне важны и для более эффективного планирования новых транспортных путей.

Не стоит на месте и развитие методологии анализа рынка недвижимости. Исследователи из Высшей школы экономики впервые в отечественной литературе провели анализ ценообразования на московскую недвижимость с использованием текстуального анализа. Предлагаемый авторами подход позволяет включить в анализ те факторы ценообразования, которые считают важными непосредственные участники рынка, а именно продавцы квартир [3] (Goncharov, Natkhov, 2020).

При вполне позитивной динамике жилищного строительства в стране активное развитие жилищного строительства ведется лишь в небольшом количестве регионов России. Одна из причин – привлекательность проживания, предопределяющая спрос на жилище.

Если период начала кризиса 2020 г. характеризовался ажиотажным спросом на недвижимость ввиду попытки населения сохранить свои накопленные денежные средства, то объявленные президентом нерабочие дни с 26 марта по 11 мая 2020 года привели к спаду реальных доходов населения и снижению спроса на недвижимость [15] (Chapargina, Emelyanova, 2020).

В этих условиях наиболее популярными среди потребителей стали малометражные квартиры [2] (Golubenko, Bessonova, 2021).

Начнем со столицы России – за последние три года в Москве сформировалась тенденция к снижению платежеспособного спроса и уровня доступности жилья, усугубляемая в настоящее время кризисными процессами в экономике страны, ростом цен на жилье и сокращением реальных доходов населения [1] (Bogdanova, Khorkina, 2020).

Немаловажное влияние на динамику спроса оказывают миграционные процессы, как внешние, так и межрегиональные. Общий уровень социально-экономического развития региона повышает не только инвестиционную привлекательность региона, но и привлекательность для проживания, что подогревает спрос на жилище [9] (Ovsyannikova, Rabtsevich, Yugova, 2019).

Интересны тенденции даже внутри крупных территориальных образований. В последние годы, например, даже в рамках одного региона наблюдается активный переток населения в более развитые районы. Это существенно подогревает цены на рынке жилья. Исследователь из Вятского государственного университета изучила развитие рынка жилой недвижимости в трех городах Приволжского федерального округа (Нижний Новгород, Киров, Казань). Выяснилось, что в Казани самая большая доля благополучных микрорайонов, в связи с чем можно судить об интенсивном развитии региона. В Нижнем Новгороде велика доля микрорайонов с жильем среднего качества, которые активно застраиваются и потенциально могут стать благополучными. В Кирове велика доля стагнирующих микрорайонов с доминированием старой малоэтажной застройки, отсутствием досуговой инфраструктуры, с небольшим метражом жилья [13] (Starikova, 2020).

Особенности рынка жилья в регионах крайнего северо-востока России являются следствием взаимозависимости рынка недвижимости и экономики территории. Объемы инвестиций в строительство жилья минимальны. Первичный рынок жилья практически отсутствует. Основным является вторичный рынок, темпы роста цен на котором свидетельствуют, что жилая недвижимость регионов может быть привлекательна для инвестора только в долгосрочном периоде. Высокие значения жилищной обеспеченности объясняются невостребованностью жилья в периферийных и неперспективных населенных пунктах. Рынок жилья в исследуемых регионах не развивается, в том числе по причине недостаточности инвестиций [14] (Favstritskaya, 2021).

Парадоксальность ситуации отмечают исследователи в методологии статистического учета. В частности, Дианов отмечает, что статистический анализ рынка первичной недвижимости сопряжен с определенным российским парадоксом: масштабная информационная атака, которой подвергается отечественный социум, гласит о снижении за последние годы жизненного уровня населения по различным параметрам, в том числе по ассортименту и количеству потребления продуктов питания [4] (Dianov, 2020). Одновременно, объем вводимой и реализуемой на первичном рынке недвижимости площади, равно как и цены на нее, растут неудержимо, что указывает на неиссякаемый платежеспособный спрос населения на жилье.

Одной из стратегических новаций с 2019 года является переход с классической схемы долевого строительства на проектное финансирование. По итогам первого квартала 2021 года уже по России более 53% квартир на первичном рынке жилья было приобретено с использованием эскроу-счетов. Регионом – лидером по распространению проектного финансирования является Приволжский федеральный округ, где искомая величина достигла 75%. В связи с этим новые экономические отношения являются объектом для исследования все большего числа ученых. К примеру, разрабатываются разнообразные алгоритмы действий застройщика в рамках новых финансовых условий [10] (Pukhova, 2021). Некоторыми исследователями активное внедрение проектного финансирования ставится как основа для перехода рынка жилой недвижимости к цифровой экономике [11] (Rubleva, 2021).

Развитие ситуации с распространением COVID-19 в 2020 году показало, что существенно возросла роль формата жилища для выживания граждан.

Бразильские исследователи выявили, что пожилые граждане с гипертонией, проживающие в квартире или блокированном доме (таунхаус), имели более серьезные отклонения в здоровье во время пандемии COVID-19 [17] (Browne et al., 2021).

Индийские исследователи также обнаружили высокую корреляцию между плотностью городов и показателями заболеваемости COVID-19 в 14 крупнейших городах Индии [25] (Sethi, Mittal, 2020). При этом густонаселенность встречается в любой точке мира, как в городах с высоким уровнем дохода, таких как Нью-Йорк (район Бруклин) и Лондон (Ньюэм и Митчем), так и в городах с низким уровнем дохода, таких как Рио (фавелы Рос-Синья и Шапеу Мангейра) и трущобы Дхарави в Мумбаи. Большее распространение заболеваемость COVID-19 получила в последних, так как именно жилищные условия жизни – социально-экономические отношения, соседские обстоятельства и скученность домашних хозяйств – в значительной степени контролируют пандемию.

В Японии активно используется термин «синдром больного здания» (sick building syndrome, SBS). В ситуации, когда в 2020 году условия и образ жизни людей кардинально изменились, переоценка факторов риска, связанных с изменениями социальных условий, вышла на первый план. Японские ученые провели исследование, направленное на определение связи между началом формирования SBS и характеристиками участников, социальной и жилой средой и образом жизни [26] (Suzuki et al., 2021). Результаты исследования показали, что почти все категории симптомов SBS могут быть устранены путем улучшения характеристик жилья с учетом условий внутри помещений. Более того, поскольку психические заболевания и личностные особенности были связаны с развитием SBS, осуществление профилактических мер может помочь снизить тревожность жильцов. К примеру, измерение концентрации химических веществ в воздухе помещений, предоставление этих результатов жильцам, указание материалов с низким уровнем выбросов, предложение безопасного образа жизни и предоставление точных знаний о химических веществах помогут устранить беспокойство и предотвратить SBS. Исследователи призвали такие учреждения, как университеты и научно-исследовательские институты, усилить привнесение научного вклада за предоставление точных знаний.

Отрадно, что понимание сложности ситуации в социальной и экономической сферах привело к разработке комплекса мер.

Важно, что меры государственного регулирования рынка жилья были направлены и на доходы граждан. Благодаря этому удалось не только сохранить активность граждан на рынке жилья, но и разнообразить их инвестиционную деятельность. В частности, в 2020 году в России проявилась интересная взаимосвязь между рынком жилья и фондовым рынком. Конъюнктура на финансовом рынке преимущественно из-за снижения доходности банковских вкладов и обесценивания национальной валюты привела к оттоку средств граждан из банковских вкладов. Одновременно запущенные механизмы государственной поддержки спроса на новое жилище образовали два основных варианта альтернативных инвестиций: приобретение квартир в новостройках (для тех, кто обладал бо́льшими накоплениями) и инвестиции в ценные бумаги.

Схожая ситуация наблюдается в Китае, где учеными выявлена причинно-следственная связь между повышением стоимости жилья и активностью граждан на фондовом рынке. Но природа изменений иная.

Во-первых, установление значительно более низкого уровня первоначального взноса привело к увеличению в размерах приобретаемого жилья и скачку цен.

Во-вторых, подобное неожиданное повышение благосостояния граждан и высвобождение части накоплений поспособствовали активизации домашних хозяйств на фондовом рынке [21] (Kong et al., 2021).

Разнообразными оказались меры поддержки граждан по компенсации расходов на содержание и обслуживание ипотечного долга. К примеру, в 2020 году в России ввели мораторий на начисление штрафов за просрочку оплаты коммунальных услуг и так называемые кредитные каникулы для граждан в случае снижения уровня доходов. В США во время пандемии COVID-19 также ввели мораторий на выселение из арендованного жилья. Подобное внимание к роли жилища свидетельствует о роли жилища в общественном здравоохранении [23] (Pollack et al., 2021).

Потеря дохода и медицинского страхования в период распространения COVID-19 оказалась более характерной не только для людей с низкими доходами, но и иммигрантов, меньшинств. В итоге для выживания человека на первое место вышел фактор наличия безопасного жилища [20] (Hussaini, 2021).

Негативное влияние пандемия 2020 года оказала и на рынок коммерческой недвижимости. Тренд отказа компаний от офисных помещений и переход от постоянных офисов к фрагментированному использованию общего пространства и рабочих мест прямо на дому [12] (Sinyak, Marina, Shavrov, 2020). С другой стороны, необходимость соблюдения безопасной дистанции привела к усилению внимания на PropTech, что повлекло рост рынка труда в совершенно новых сегментах.

Возможность работать удаленно в целом, как показала отечественная и российская практика 2020 года, явилась крайне позитивным преимуществом для сохранения доходов и здоровья. В силу этого возникает сложнейший градостроительный вопрос о балансе между транспортной удаленностью месторасположения рабочего места и жилища.

Многие страны пережили стадии субурбанизации с низкой плотностью застройки в пригородных районах. Сначала это привело к интенсивной маятниковой миграции в часы пик. Затем были разработаны новые модели дорожного движения.

Поиски оптимальной схемы не прекращаются и нынешними исследователями. К примеру, китайские ученые сделали вывод о том, что сочетание жилья и рабочих мест не может обеспечить баланс между работой и жильем. Более того, географическое совмещение рабочего места и места проживания может привести как к дисбалансу – потере рекреационных свойств жилища, так и снижению востребованности рабочих мест в специализированных, зачастую отдаленных районах.

Результаты отечественных исследований показывают, что указанные практики проблематизируют понятия рабочего места и рабочего времени, увеличивая функциональную нагрузку на жилище [5] (Evdokimova, 2020).

Поиск баланса между наличием рабочих мест и расположением жилища является одной из задач разработки муниципальной жилищной политики. Это находит отражение в градостроительных регламентах и проектах комплексного освоения территорий [27] (Zheng et al., 2021).

На основе вышеизложенного мы выявили актуальную потребность в исследовании характера мер государственной поддержки и структурных изменений на рынке жилья с целью определения причин смены трендов в развитии рынка.

МЕТОДИКА ИССЛЕДОВАНИЯ

Содержание отдельных этапов общего анализа рынка жилой недвижимости сводится к следующему:

1. Сбор и верификация данных, создание и наполнение базы данных объектов недвижимости по регионам страны.

2. Статистическая обработка данных и построение дискретной пространственно-параметрической модели состояния сегмента рынка в рассматриваемом периоде.

3. Аналитическое описание состояния сегмента рынка.

4. Исследование факторов ценообразования и закономерностей функционирования рынка.

5. Прогнозирование развития рынка недвижимости.

Текущий объем строительства жилья определяется на основе анализа Росстата и Реестра (и, как результат, собственной базы данных авторов, в том числе Единого реестра застройщиков РФ, Национальной ассоциации застройщиков жилья).

Комплексное среднесрочное прогнозирование жилищного рынка производится по специальной методике, позволяющей рассчитать прогноз ценовой ситуации, объемов строительства, ввода, предложения, поглощения жилья и ипотеки на первичном и вторичном рынке.

Методика основана на использовании блочно-модульной имитационной (пошаговой) итерационной модели с обратными связями. Кроме того, условием работы методики является наличие еще одного вида исходных данных – результатов регулярного мониторинга первичного и вторичного рынка жилья региона (по показателям объемов ввода, строительства, предложения, поглощения жилья, спроса, доли ипотечных сделок, размеров предлагаемых на рынке квартир, уровня цен, эластичности предложения на вторичном рынке по цене и др.) и результатов углубленного исследования рынка (типология рынка, закономерности циклического развития рынка, классификация жилья, сегментация спроса по уровню доходов покупателей, потребительским предпочтениям относительно классов качества жилья, желаемой площади приобретения в прямых и альтернативных сделках, доли нерезидентов в общем количестве домохозяйств – приобретателей жилья, доли инвестиционного (спекулятивного) спроса на жилье).

Результаты общего анализа используются не только для объявленной цели (анализ рынка в интересах различных операторов рынка), но и в качестве данных для последующего специализированного анализа рынка – в интересах инвестиционного анализа конкретных проектов, оценки объектов недвижимости.

РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

1. Масштабная экспансия мер государственной поддержки строительства многоквартирного жилья

23 сентября 2020 г. на заседании Правительства России утвержден ранее одобренный президентом «Общенациональный план действий, обеспечивающих восстановление занятости и доходов населения, рост экономики и долгосрочные структурные изменения» (далее – Общенациональный план), принятый на срок с июня 2020 г. по декабрь 2021 г. [2]

Составной частью в Общенациональный план также входит «Программа действий по развитию жилищного строительства и ипотечного кредитования», включающая более 200 инициатив Минстроя, ДОМ.РФ, отраслевых ассоциаций НОСТРОЙ и НОЗА и других институциональных участников рынка.

В программе приводится прогнозный показатель ввода жилья по итогам 2020 г. на уровне 75,8 млн кв. м, а при выполнении предложенных мероприятий прогнозируемый ввод составит 82 млн кв. м. При этом указывается, что достижение планового показателя национального проекта по объему ввода жилья будет возможным только при реализации всех предлагаемых мер поддержки. Они предусматривают, в частности, три стратегических направления институциональных реформ и модернизации управления строительной отраслью и рынками недвижимости:

1. «Новый ритм строительства»: ускорение строительных процедур, реформирование нормативной правовой базы градостроительной деятельности и строительства.

2. Цифровизация строительной отрасли: создание единого цифрового пространства в строительстве, применение цифровой модели объекта в течение его жизненного цикла.

3. Создание программного механизма ускорения социально-экономического развития городских агломераций и городов, являющихся центрами экономического роста.

Перечисленные стратегические направления включают ряд конкретных среднесрочных мер институционального стимулирования, предусматривающих:

– развитие инструментов накопления на первоначальный взнос по ипотеке;

– вовлечение в оборот федеральных земельных участков для целей жилищного строительства;

– повышение роли федеральных институтов развития – АО «ДОМ.РФ», ППК «Фонд защиты прав граждан – участников долевого строительства», Фонда ЖКХ;

– повышение эффективности обеспечения земельных участков необходимой инфраструктурой;

– развитие института комплексного индивидуального жилищного строительства;

– развитие института арендного жилья;

– оптимизацию процессов технологического присоединения к инженерным сетям;

– сокращение аварийного жилого фонда;

– повышение качества капитального ремонта многоквартирных домов.

Оперативные монетарные мероприятия экстренной поддержки отрасли и рынка сводятся к следующему:

1) продление программы льготного ипотечного кредитования по ставке 5% годовых на срок по 31.12.2021 г., бюджетные затраты на реализацию данного пункта составят 372,6 млрд руб.;

2) снижение молодым семьям-очередникам (таких насчитывается 231,3 тыс.) ставки по ипотеке также до 5%, что потребует, в свою очередь, бюджетного финансирования в размере 243,53 млрд руб.;

3) государственное субсидирование банкам льготных процентных ставок по кредитам застройщикам для финансирования новых проектов с рентабельностью ниже 15% и коэффициентом покрытия долга денежными потоками менее 1,2; объем финансирования составит при этом около 55 млрд руб.;

4) выделение ежегодно в течение трех лет не менее 100 млрд руб. в целях завершения строительства проблемных объектов;

5) дополнительное финансирование госпрограммы «Стимул» (помогает застройщикам за счет бюджетных средств возводить объекты социальной и инженерной инфраструктуры) в 2020–2021 гг. за счет освоения сумм, запланированных на 2023–2024 гг. Федеральная программа «Стимул» начала действовать в России в 2016 г. По ее условиям, застройщик, участвующий в проекте комплексного освоения территории (КОТ), должен подготовить проект и получить положительное заключение государственной экспертизы, а также передать участок, на котором будут возводиться объекты социальной, транспортной, инженерной инфраструктуры. Заказчиками строительных работ являются муниципальные власти, выбирающие подрядчика. Сами работы финансируются из федерального (67%), областного (29,7%) и местного (3,3%) бюджетов. В настоящее время «Стимул» входит составной частью в нацпроект «Жилье и городская среда». На реализацию мероприятий в рамках программы предусмотрены 183,7 млрд руб. на пять лет. К 2024 г. предполагается довести уровень господдержки до 40 млрд руб. в год.

Среди общесистемных мер в Общенациональном плане также значится взаимная увязка мероприятий национального проекта «Жилье и городская среда» и мероприятий других национальных проектов, что является положительным изменением и потенциально позволит синхронизировать мероприятия и целевые показатели Национального проекта с другими приоритетными проектами и документами стратегического планирования более высокого уровня.

Кроме того, 23.06.2020 г. Председатель ЦБ РФ Эльвира Набиуллина, представляя в Государственной Думе отчет Банка России за 2019 г., сообщила, что «… мы также планируем снизить коэффициенты риска по ипотечным кредитам. Это позволит банкам высвободить около 300 млрд руб. капитала для расширения кредитования» [3].

Регулятор планирует установить более низкие значения коэффициентов риска по ипотечным кредитам – в диапазоне от 20 до 100% (на сегодняшний момент до 200%) [4]. Для применения более низких коэффициентов банкам будет необходимо провести оценку кредитоспособности заемщика путем расчета коэффициента обслуживания долга. Итоговый показатель будет зависеть от двух составляющих: соотношения «кредит/залог» и показателя долговой нагрузки заемщика. Как ожидается, от решения ЦБ наиболее выиграют заемщики с высоким первоначальным взносом и низкой долговой нагрузкой – расходующие на обслуживание ипотеки не более 30–40% своих доходов [5].

В дополнение к вышеуказанным мерам в июне 2020 г. Единый институт развития в жилищной сфере – ДОМ.РФ – приступил к очередному этапу организации выкупа у девелоперов квартир в новостройках в рамках господдержки отрасли. Кроме Воронежской области и Красноярского края, ставших пилотными площадками госпрограммы, это Калужская, Липецкая, Новосибирская, Ростовская, Смоленская, Тюменская, Ульяновская, Ярославская области, Республика Башкортостан и Ставропольский край. Программа приобретения возводимого стандартного жилья у застройщиков реализуется по инициативе Президента РФ В. Путина как одна из мер поддержки строительной отрасли и решения жилищного вопроса в условиях кризиса.

Порядок реализации программы предусматривает проведение аукциона. В его рамках застройщики в регионах должны предложить скидку к среднерыночной цене продаж (в каждом конкретном доме), которая сложилась за последние полгода. Соответственно, те дома, по которым предложена наибольшая скидка, будут рассматриваться в первую очередь для выкупа. Кроме того, предлагаемые дома должны быть введены в эксплуатацию до 30 июня 2021 г. В качестве покупателя выступает закрытый паевой инвестиционный фонд «Комфортное жилье» под управлением организации «ДОМ.РФ Управление активами». Совокупный объем средств, который будет направлен на прямой выкуп квартир в целях поддержки строительной отрасли в кризисный период, составит 150 млрд руб. Из них 50 млрд руб. будут обеспечены государственными гарантиями, предоставленными компании Минфином в рамках исполнения соответствующего поручения Президента России, данного им Правительству по итогам онлайн-совещания по вопросам развития строительной отрасли, состоявшегося 16 апреля 2020 г. Таким образом, по оценкам компании, может быть выкуплено до 3 млн кв. м, или около 3% всего возводимого в стране жилья.

2. Системное развитие сегмента индивидуального жилищного строительства

Как мы уже отметили выше, сегмент индивидуального жилищного строительства в 2020 году начал качественно новое, системное развитие.

В современной социально ориентированной экономике развитие информационного общества, стремление личности к самоактуализации и преобразованию среды проживания посредством собственного трудового, интеллектуального и культурного вклада является стимулом к развитию экономики индивидуумов.

Особую значимость в этом аспекте приобретает адаптация сфер, сопутствующих экономической и социальной активности населения в целях улучшения условий для развития способностей, улучшения условий проживания и качества среды, создание высококонкурентной среды, стимулирующей экономическую активность граждан.

Особую значимость в этом аспекте приобретает адаптация сфер развития человеческого потенциала и стимулирующих экономическую активность граждан. Одной из значимых составляющих, формирующих среду для развития института самозанятости, является сфера жилищного строительства.

Если взглянуть на статистику по вводу объектов ИСЖ, то можно видеть, что объемы ввода постоянно превосходят аналогичные показатели предыдущих периодов. При этом подчеркнем, что позитивная динамика количественных показателей обязательно должна сопровождаться улучшением качественных показателей сфере ИЖС.

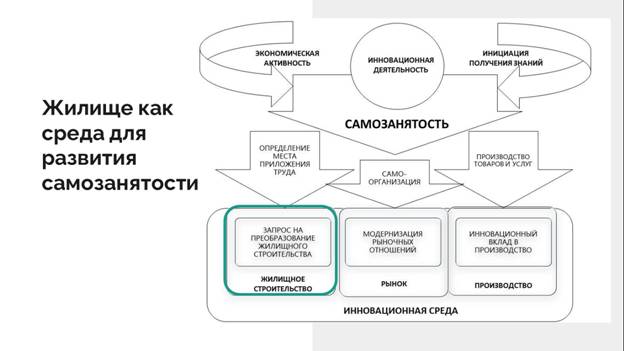

В условиях развития информационно-коммуникационных технологий и сети Интернет самозанятость, основанная на производстве товаров и услуг, нивелирует потребность в смене места жительства, но предъявляет более высокие требования к сфере жилищного строительства (рис. 1).

Рисунок 1. Экосистема «жилище – самозанятость»

Источник: составлено авторами.

Да, аутентичная красота деревенского дома приятна, но в условиях, когда наряду с обычным образом жизни в доме производят товары и услуги, способные конкурировать в рыночных условиях, к жилью предъявляются новые требования. Они в полной мере представлены в «Стандарте комплексного развития территорий», разработанном ДОМ.РФ. Для сегмента ИЖС актуальны требования о функциональном разнообразии – необходимости сочетания торговой, жилой, офисной функции; о безопасности и с пользой для здоровья проводить время на придомовой территории, о комфорте помещений для всех членов семьи и удовлетворения их интересов, о качественных местах общего пользования, заботу о которых жители делят между собой.

Реализация новой концепции государственной политики должна предполагать деление жилого фонда «по поколениям»: жилой фонд первого поколения – реализована функция проживания, жилой фонд второго поколения – реализованы функции проживания и ведения производственно-хозяйственной деятельности, жилой фонд третьего поколения – дополнительно реализована функция создания сообществ (рис. 2).

Рисунок 2. Эволюция поколений жилища

Источник: составлено авторами.

События весны, пандемия стали подтверждением необходимости разработки управленческих решений в сфере жилищного строительства и цифровизации экосистемы как определяющих компонентов интеграции домашнего труда самозанятых в рыночные процессы.

В условиях развития информационно-коммуникационных технологий и сети Интернет самозанятость, основанная на производстве товаров и услуг народного потребления, нивелирует потребность в смене места жительства и усиливает взаимосвязь процессов цифровизации и преобразования жилищного строительства.

В основе цифровизации лежат несколько глобальных трендов:

- переход от экономики производителя к экономике потребителя;

- переход от стандартных продуктов и услуг к индивидуальным;

- изменение модели конкуренции.

Ключевой фактор успеха – умение агрегировать все многообразие продуктов и услуг отрасли, чтобы формировать персонализированные предложения и доставлять их до потребителей без барьеров. Это обуславливает развитие открытых цифровых платформ.

Другой не менее важный вопрос – организация финансирования строительства объектов ИЖС (рис. 3).

Рисунок 3. Логическая структура развития индивидуального жилищного строительства (на примере Казанской агломерации)

Источник: составлено авторами.

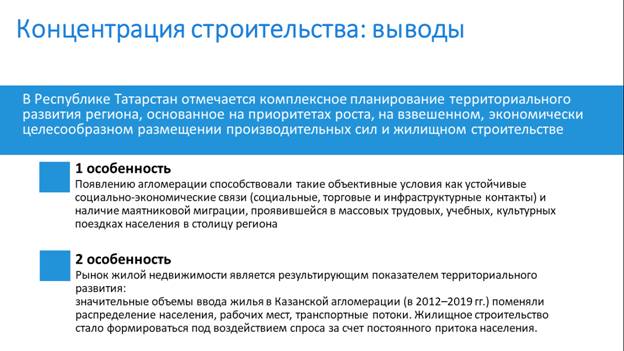

По итогам исследования мы сделали выводы, что рынок ИЖС развивается не благодаря развитой системе финансирования строительства, а в силу перекосов и диспропорций в территориальном развитии (рис. 4).

Рисунок 4. Особенности территориального распределения индивидуального жилищного строительства в Республике Татарстан Источник: составлено авторами.

При всем при этом, если рассматривать рынок ИЖС Республики Татарстан, то предпосылки для сбалансированного пространственного развития, жилищного строительства и расселения в Республике Татарстан сформированы наиболее объективные (табл. 1).

Таблица 1

Предпосылки сбалансированного пространственного развития, жилищного строительства и расселения в Республике Татарстан

|

Социально-экономические

|

Природно-экологические

|

Градостроительные

|

|

Доступность перемещений в

пространстве, в т.ч. благодаря автомобилизации

|

Продовольственное

самообеспечение

|

Развитие строительных

технологий малоэтажного строительства

|

|

Развитие информационных

технологий и сервисов

|

Ухудшение экологических

условий в промышленных районах и крупных городах

|

Развитие дорожной и

общественно-культурной инфраструктуры в малых поселениях

|

|

Увеличение длительности

свободного времени

|

Привлекательность природно-ландшафтных

качеств территорий

|

Урбанизация и уплотнение

застройки

|

|

Отсутствие

пространственной свободы у городских жителей

|

Потребность в относительно

изолированном существовании

|

Приемлемые временные

издержки для доступа ко второму жилищу

|

|

Накопление капитала для

приобретения второго жилища (индивидуального)

|

Потребность у городских

жителей в цифровой «детоксикации» и физическом труде

|

Появление мобильного

временного жилища для целей рекреации

|

Таким образом, основными маркерами рынка ИЖС выделим:

1. 80% строительства ведется теневым способом, что не позволяет использовать ипотечные банковские продукты на строительство домов (рис. 5). Занижены поступления налогов и сборов.

2. Слабое градостроительное регулирование строительства объектов ИЖС при точечном освоении территорий.

3. Слабое законодательное регулирование процессов строительства объектов ИЖС.

4. Отсутствие действенной государственной программы по стимулированию строительства социальной и инженерной инфраструктуры в сельской местности.

Рисунок 5. Недостатки схем финансирования строительства объектов ИЖС

Источник: составлено авторами.

Кроме того, мы выявили негативные эффекты так называемой сельской ипотеки:

1. Слабая ориентация на кредитование строительства жилища по проекту заказчика в связи с тем, что кредит на покупку готовых домов (построенных специально на продажу, с экономией) выдается без проблем.

2. Консервация платежеспособного спроса: запуск сельской ипотеки привел к тому, что граждане, готовые заказать строительство в данном году, отложили начало работ в надежде получить льготный кредит.

3. Поддержка средних и крупных компаний, ведущих комплексное освоение территорий: предусмотрена аккредитация застройщиков, среди условий которой – высокие требования по объему строительства.

4. Отсутствие знаний о быстровозводимых конструкциях, что отсекает от льготного кредита заказчиков каркасных домов.

3. Количественная характеристика строительства многоквартирного жилья

По данным Росстата, за 2020 год в России было введено 80,57 млн квадратных метров многоквартирного жилья (см. табл. 2), что немного меньше, чем в 2019 году. Мы видим, что ввод жилья, по крайней мере последние семь лет, находится в узком интервале 75–85 млн, без какого-то выраженного направления вверх или вниз.

Таблица 2

Ввод в действие жилых домов в Российской Федерации, млн кв. м общей площади жилых помещений

|

Годы

|

Всего введено

|

в том числе

| |||||

|

МКЖ

(многоквартирное жилищное строительство)

|

ИЖС

(населением за счет собственных и привлеченных средств)

|

доля ввода

жилья

населением,% | |||||

|

2010

|

58,4

|

32,9

|

25,5

|

43,7

| |||

|

2011

|

62,3

|

35,5

|

26,8

|

43,0

| |||

|

2012

|

65,7

|

37,3

|

28,4

|

43,2

| |||

|

2013

|

70,5

|

39,8

|

30,7

|

43,5

| |||

|

2014

|

84,2

|

48,0

|

36,2

|

43,0

| |||

|

2015

|

85,3

|

50,1

|

35,2

|

41,3

| |||

|

2016

|

80,2

|

48,4

|

31,8

|

39,7

| |||

|

2017

|

79,2

|

46,2

|

33,0

|

41,7

| |||

|

2018

|

75,7

|

43,3

|

32,4

|

42,8

| |||

|

2019

|

82,0

|

43,5

|

38,5

|

47,0

| |||

|

2020

|

80,6

|

41,9

|

38,7

|

48,0

| |||

Как видно из таблицы 2, последние два года заметно возросла доля ИЖС и, соответственно, сократилась доля многоквартирного строительства. Можно интерпретировать это по-разному. Например, что население оценило привлекательность загородной жизни в противовес покупке квартир в крупных городах. Но более вероятной представляется версия статистических ухищрений, за счет которых вытягиваются цифры ввода жилья (в отдельных регионах или в целом по стране). Очевидно, что статистику ввода квартир очень сложно «подрисовать», в отличие от индивидуального строительства, где существует как минимум два ресурса для натяжек: во-первых, можно зачесть за ввод жилья недвижимость, построенную ранее, но зарегистрированную в отчетном периоде; во-вторых, то же самое можно проделать с недвижимостью, находящейся на садовых участках. Поэтому начиная с августа 2019 г. данные о жилищном строительстве Росстата приводятся с учетом жилых домов, построенных населением на земельных участках, предназначенных для ведения садоводства, которые ранее не учитывались. Изменения связаны с тем, что в полном объеме начали действовать нормы Федерального закона от 29.07.2017 № 217-ФЗ «О ведении гражданами садоводства и огородничества для собственных нужд и о внесении изменений в отдельные законодательные акты Российской Федерации». В результате уже в 2019 году около миллиона квадратных метров «садовой недвижимости» были засчитаны именно таким образом [6]. За январь – сентябрь 2020 года садовой недвижимости уже было засчитано 2,5 млн квадратных метров [7]. Можно предполагать, что вопреки Национальному проекту статистически скорее будет увеличиваться именно доля ИЖС, а не МКЖ.

Таблица 3

Ввод жилых домов по субъектам Российской Федерации в 2020 году (тыс. кв. м общей площади жилых помещений)

|

|

Введено с

учетом жилых

домов, построенных

на земельных участках

для ведения садоводства, тыс. м2 общей площади

жилых помещений

|

В % к 2019 г.1)

| |

|

Российская

Федерация

|

80577,1

|

98,2

| |

|

Центральный

федеральный округ

|

25138,1

|

97,7

| |

|

Белгородская

область

|

1149,0

|

91,2

| |

|

Брянская

область

|

426,7

|

104,8

| |

|

Владимирская

область

|

726,2

|

97,4

| |

|

Воронежская

область

|

1723,3

|

91,7

| |

|

Ивановская

область

|

330,3

|

99,9

| |

|

Калужская

область

|

820,5

|

103,2

| |

|

Костромская

область

|

258,3

|

122,0

| |

|

Курская

область

|

512,0

|

92,5

| |

|

Липецкая

область

|

1203,3

|

96,0

| |

|

Московская

область

|

8720,0

|

101,2

| |

|

Орловская

область

|

442,1

|

146,1

| |

|

Рязанская

область

|

647,0

|

81,0

| |

|

Смоленская

область

|

441,1

|

103,3

| |

|

Тамбовская

область

|

698,7

|

75,9

| |

|

Тверская

область

|

656,1

|

102,6

| |

|

Тульская

область

|

679,4

|

104,4

| |

|

Ярославская

область

|

726,3

|

93,4

| |

|

г.

Москва

|

4977,8

|

96,2

| |

|

Северо-Западный

федеральный округ

|

8866,5

|

94,1

| |

|

Республика

Карелия

|

290,3

|

104,7

| |

|

Республика

Коми

|

201,8

|

85,3

| |

|

Архангельская

область

|

373,6

|

112,5

| |

|

в том числе Ненецкий авт. округ

|

21,0

|

в 2,1р.

| |

|

Архангельская область

без авт. округа

|

352,6

|

109,5

| |

|

Вологодская

область

|

499,8

|

85,4

| |

|

Калининградская

область

|

1173,3

|

120,6

| |

|

Ленинградская

область

|

2375,9

|

81,1

| |

|

Мурманская

область

|

32,4

|

72,2

| |

|

Новгородская

область

|

282,4

|

98,5

| |

|

Псковская

область

|

267,4

|

94,1

| |

|

г.

Санкт-Петербург

|

3369,6

|

97,1

| |

|

Южный

федеральный округ

|

10034,9

|

101,2

| |

|

Республика

Адыгея

|

258,1

|

100,4

| |

|

Республика

Калмыкия

|

87,5

|

86,5

| |

|

Республика

Крым

|

775,8

|

97,0

| |

|

Краснодарский

край

|

4520,8

|

99,8

| |

|

Астраханская

область

|

364,9

|

114,5

| |

|

Волгоградская

область

|

773,9

|

105,8

| |

|

Ростовская

область

|

2614,0

|

100,1

| |

|

г.

Севастополь

|

640,0

|

112,5

| |

|

Северо-Кавказский

федеральный округ

|

3909,2

|

97,1

| |

|

Республика

Дагестан

|

957,3

|

94,0

| |

|

Республика

Ингушетия

|

175,3

|

62,6

| |

|

Кабардино-Балкарская

Республика

|

499,9

|

105,4

| |

|

Карачаево-Черкесская

Республика

|

127,7

|

60,1

| |

|

Республика

Северная Осетия – Алания

|

239,1

|

104,6

| |

|

Чеченская

Республика

|

701,3

|

110,1

| |

|

Ставропольский

край

|

1208,6

|

102,7

| |

|

Приволжский

федеральный округ

|

15752,3

|

97,3

| |

|

Республика

Башкортостан

|

2455,1

|

103,5

| |

|

Республика

Марий Эл

|

370,0

|

92,9

| |

|

Республика

Мордовия

|

324,5

|

93,2

| |

|

Республика

Татарстан

|

2680,1

|

100,2

| |

|

Удмуртская

Республика

|

802,6

|

105,6

| |

|

Чувашская

Республика

|

577,6

|

88,0

| |

|

Пермский

край

|

1194,8

|

101,9

| |

|

Кировская

область

|

457,4

|

90,8

| |

|

Нижегородская

область

|

1476,8

|

104,7

| |

|

Оренбургская

область

|

967,2

|

97,4

| |

|

Пензенская

область

|

852,2

|

101,8

| |

|

Самарская

область

|

1401,3

|

76,1

| |

|

Саратовская

область

|

1158,8

|

96,4

| |

|

Ульяновская

область

|

1034,1

|

101,5

| |

|

Уральский

федеральный округ

|

6850,3

|

101,7

| |

|

Курганская

область

|

248,0

|

98,9

| |

|

Свердловская

область

|

2374,6

|

98,3

| |

|

Тюменская

область

|

2698,6

|

105,3

| |

|

в том числе:

Ханты-Мансийский

авт. округ – Югра

|

945,0

|

117,8

| |

|

Ямало-Ненецкий авт. округ

|

171,6

|

117,8

| |

|

Тюменская область

без авт. округов

|

1582,0

|

98,0

| |

|

Челябинская

область

|

1529,1

|

101,5

| |

|

Сибирский

федеральный округ

|

7393,7

|

104,0

| |

|

Республика

Алтай

|

88,8

|

89,5

| |

|

Республика

Тыва

|

122,7

|

109,6

| |

|

Республика

Хакасия

|

287,4

|

116,0

| |

|

Алтайский

край

|

826,5

|

109,1

| |

|

Красноярский

край

|

1251,7

|

91,6

| |

|

Иркутская

область

|

1075,5

|

105,0

| |

|

Кемеровская

область

|

824,5

|

107,7

| |

|

Новосибирская

область

|

1940,1

|

110,3

| |

|

Омская

область

|

524,7

|

97,6

| |

|

Томская

область

|

451,8

|

103,0

| |

|

Дальневосточный

федеральный округ

|

2500,2

|

99,5

| |

|

Республика

Бурятия

|

275,8

|

102,8

| |

|

Республика

Саха (Якутия)

|

500,8

|

89,1

| |

|

Забайкальский

край

|

170,7

|

78,7

| |

|

Камчатский

край

|

68,1

|

152,3

| |

|

Приморский

край

|

645,5

|

115,4

| |

|

Хабаровский

край

|

223,1

|

75,7

| |

|

Амурская

область

|

155,7

|

76,0

| |

|

Магаданская

область

|

9,0

|

121,1

| |

|

Сахалинская

область

|

435,7

|

131,4

| |

|

Еврейская

авт. область

|

14,1

|

60,5

| |

|

Чукотский

авт. округ

|

1,7

|

132,3

| |

|

1)

Относительные показатели рассчитаны с учетом жилых домов, построенных на

земельных участках, предназначенных для ведения садоводства

| |||

Из таблицы 3 видно, что на топ-5 регионов (Москва и область, Краснодарский край, Татарстан и Санкт-Петербург) приходится почти 38% всего объема ввода многоквартирного жилья. На топ-11 регионов приходится 56% объема ввода (без учета построенного населением). Очевидно, что существенная масса многоквартирного ввода жилья концентрируется в крупнейших мегаполисах, но ресурс увеличения строительства в мегаполисах ограничен из-за нехватки земли. Там же, где есть земельный ресурс (в остальных регионах), застройщики не проявляют активности ввиду недостаточного платежеспособного спроса.

4. Характеристика цен на первичном и вторичном рынках многоквартирного жилья

Как указано на портале Росстата, индексы цен на первичном и вторичном рынках жилья рассчитываются специалистами Росстата на основе зарегистрированных цен на вновь построенные квартиры и на квартиры функционирующего жилого фонда, находящиеся в собственности, если они являются объектами совершения рыночных сделок. Наблюдение ведется по выборочному кругу организаций, осуществляющих операции с недвижимостью в территориальных центрах и отдельных городах субъектов Российской Федерации. При регистрации цен на квартиры учитываются их количественные и качественные характеристики. Средние цены по Российской Федерации рассчитываются из средних цен, сложившихся в ее субъектах. В качестве весов используются данные о количестве проданной общей площади квартир отдельно на первичном и вторичном рынках жилья, накопленном за предыдущий год.

Таблица 4

Сводные данные Росстата о динамике удельных цен многоквартирного жилья по РФ на первичном и вторичном рынках

|

|

Средние цены

на первичном рынке жилья по РФ на конец периода, тыс. руб. за 1 кв. м общей

площади

|

Индексы цен на

первичном рынке жилья по РФ на конец периода, в% к концу предыдущего периода

|

Средние цены

на вторичном рынке жилья по РФ на конец периода, тыс. руб. за 1 кв. м общей

площади

|

Индексы цен на

вторичном рынке жилья по РФ на конец периода, в% к концу предыдущего периода

| ||||||||||||

|

2017

|

2018

|

2019

|

2020

|

2017

|

2018

|

2019

|

2020

|

2017

|

2018

|

2019

|

2020

|

2017

|

2018

|

2019

|

2020

| |

|

Все

квартиры,

в том числе: |

56,9

|

61,8

|

64,1

|

79,0

|

101,0

|

106,3

|

108,0

|

112,0

|

52,3

|

54,9

|

58,5

|

66,7

|

98,4

|

104,1

|

103,8

|

109,5

|

|

квартиры

низкого качества

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

42,5

|

47,0

|

49,1

|

52,6

|

96,9

|

105,4

|

102,4

|

107,0

|

|

квартиры

среднего качества (типовые)

|

56,6

|

56,3

|

61,2

|

80,4

|

102,7

|

104,5

|

108,5

|

112,2

|

48,1

|

51,2

|

53,9

|

61,0

|

96,9

|

97,8

|

104,3

|

104,3

|

|

квартиры

улучшенного качества

|

52,9

|

60,1

|

59,1

|

68,6

|

100,0

|

107,8

|

107,2

|

113,2

|

57,7

|

59,2

|

63,1

|

72,5

|

99,1

|

103,9

|

104,1

|

110,1

|

|

элитные

квартиры

|

104,4

|

131,8

|

157,3

|

170,5

|

100,2

|

102,9

|

110,3

|

106,8

|

75,0

|

78,2

|

84,3

|

103,0

|

99,7

|

102,2

|

100,6

|

106,3

|

Необходимо обратить внимание, что по приведенным выше данным в ряде позиций наблюдаются логические несоответствия, вызывающие вопросы к статистической ценности и достоверности исследования. Так, заявленное разделение на три класса качества на первичном рынке подразумевает гипотезу о том, что:

- «типовые квартиры» должны быть статистически дешевле «улучшенных», которые должны быть дешевле «элитных»;

- между средними ценами выборок разных классов в одном и том же году должна наблюдаться статистически достоверная разность показателей.

Однако мы видим, что в 2017 и 2019 годах на первичном рынке это не так. И вообще не видим описательной статистики выборок и средних величин (размах, модальный диапазон, рыночный диапазон, среднеквадратичное отклонение и погрешность в определении средней и др.), т.е. никаких выводов о статистической достоверности разности показателей сделать нельзя. И видим также, что вся таблица цен за три года по РФ держится вокруг диапазона 50–60 тыс. руб. (именно такие версии средней рыночной стоимости многократно встречаются в официальных документах органов власти – Минстроя и др.). Вместе с тем общий разброс удельных рыночных цен по России от 20–30 тыс. руб. в малых городах до 200+ тыс. руб. в Москве вовсе не означает, что «средняя по стране», т.е. модальный диапазон средневзвешенных по площади цен расположен в зоне 50–60 тыс. руб. за 1 кв. м, тем более если «в качестве весов используются данные о количестве проданной общей площади квартир отдельно на первичном и вторичном рынках жилья, накопленном за предыдущий год».

Возникают предположения:

- причина системной ошибки исследования – неактуальность, некорректность и волатильность величины «Количество проданной площади за предыдущий год», взятой в качестве веса (другими словами – для оценки за текущий год следует использовать объемы продаж текущего года);

- наблюдение «по выборочному кругу организаций, осуществляющих операции с недвижимостью в территориальных центрах и отдельных городах субъектов Российской Федерации» вообще нерепрезентативно для каких-либо выводов по стране в целом.

Кроме того, отмечаются прямые несоответствия в расчетах ценовых индексов в ряде позиций по обеим группам жилья.

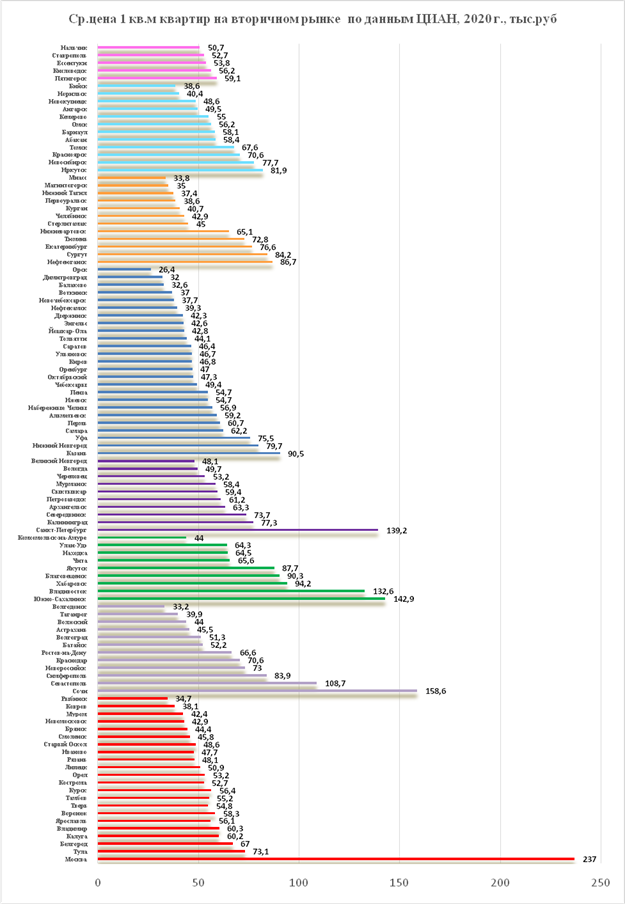

Поэтому для сравнения рассмотрим ниже данные профессиональных аналитиков рынка крупнейшего агрегатора рыночных предложений – ЦИАН.

5. Показатели агрегатора ЦИАН по мониторингу цен многоквартирного жилья в городах России за 2020 г.

В выборку вошли 107 городов с численностью населения от 100 тыс. человек и объемом предложения в продаже от 100 квартир. Льготная ипотека разогнала стоимость не только в сегменте новостроек, но и на вторичном рынке: рост цен здесь оказался в два раза выше, чем в 2019 году [8]. По подсчетам ЦИАН, средняя стоимость 1 кв. м на вторичном рынке составила по итогам 2020-го 90,2 тыс. рублей (табл. 5). За год прирост составил 16,1% (по итогам 2019 г. средняя цена была равна 77,7 тыс. рублей).

Таблица 5

Динамика средних удельных цен вторичного рынка МКЖ по РФ за 2020 г. (по данным ЦИАН)

|

Месяц

|

Средняя цена 1 кв. м, тыс. руб.

|

Динамика

| ||

|

Относит. предыдущ. месяца, %

|

Относит. предыдущ. квартала, %

|

Относительно предыдущ. года, %

| ||

|

Декабрь 2019

|

77,7

|

| ||

|

Январь 2020

|

77,3

|

- 0,5

|

- 0,4

|

16,1

|

|

Февраль 2020

|

77,8

|

0,6

| ||

|

Март 2020

|

77,4

|

- 0,5

| ||

|

Апрель 2020

|

77,5

|

0,1

|

2,7

| |

|

Май 2020

|

76,5

|

- 1,3

| ||

|

Июнь 2020

|

79,5

|

3,9

| ||

|

Июль 2020

|

78,0

|

- 1,9

|

5,2

| |

|

Август 2020

|

82,9

|

6,3

| ||

|

Сентябрь 2020

|

83,6

|

0,8

| ||

|

Октябрь 2020

|

83,6

|

0,0

|

7,9

| |

|

Ноябрь 2020

|

83,9

|

0,4

| ||

|

Декабрь 2020

|

90,2

|

7,5

| ||

Первый ключевой вывод исследования – вторичный рынок больше не дороже первичного: только в 3 из 16 городов-миллионников стоимость готового жилья в среднем выше, чем строящегося.

В I квартале 2020 года средняя цена 1 кв. м на вторичном рынке РФ показывала минимальную динамику: –0,4% (до 77,8 тыс. рублей).

II квартал практически полностью прошел в режиме самоизоляции. И если застройщикам удалось оперативно переключиться на дистанционные продажи, то вторичный рынок фактически был поставлен на паузу. Снижение спроса привело к падению цен в мае 2020 года (–1,3% относительно апреля).

Рынок купли-продажи, в отличие от рынка аренды, реагирует на любые события с лагом по времени, поэтому еще в апреле, несмотря на самоизоляцию, средняя цена 1 кв. м на готовое жилье не менялась. В июне за счет активизации отложенного в период карантина спроса цены пошли вверх, компенсировав майское падение. В результате по итогам II квартала средняя удельная цена выросла на 2,7%.

В III квартале 2020 года вторичный рынок еще «лихорадило»: в июле средние цены снижались (–1,9%), в августе был зафиксирован прирост на 6,3% на фоне подорожания новостроек из-за льготной ипотеки. В результате за III квартал средняя цена 1 кв. м выросла на 5,2%.

IV квартал 2020 года ознаменовался рекордным ростом цен в декабре (+7,5%). Причины этого накапливались в течение всего второго полугодия: девальвация курса рубля, низкие ставки по банковским вкладам, из-за чего часть вкладчиков ушла на рынок недвижимости. Кроме того, повлияла и особенность менталитета: россияне традиционно стремятся закрыть все главные вопросы до конца года. Поездки в этом году у многих отменились – появилось время на решение жилищного вопроса. Наконец, именно в ноябре-декабре наблюдается самый высокий прирост цен на первичном рынке, который толкает стоимость вверх, и на вторичке.

Таким образом, основной рост цен пришелся на период действия льготной ипотечной ставки на первичном рынке, благодаря которой (в сочетании с большей доступностью ипотечных кредитов ряду категорий населения) застройщики получили возможность существенно увеличить стоимость жилья. Собственники на вторичном рынке, видя такую ситуацию, также начали прибавлять цены относительно первичного рынка.

В конце года на ценообразовании готового жилья сказалась и эмоциональная составляющая, не подкрепленная реальным спросом. На фоне новостей об общем подорожании товаров и услуг некоторые продавцы стали поднимать цены и на недвижимость, пользуясь снижением объема предложения из-за пандемии.

Как видно из таблицы 6, годовой прирост цен на уровне 16,1% – в два раза выше прошлогоднего. По итогам 2019 г. вторичная недвижимость увеличилась в цене на 7,5%. Таким образом, за два года средние цены на вторичном рынке выросли на 24,8% (в рублевом выражении – на 18 тыс. рублей за 1 кв. м).

Таблица 6

Динамика средних цен предложения 1 кв. м МКЖ в городах РФ (население 100 тыс.+) по данным ЦИАН

|

Год

|

Средняя цена 1 кв. м, тыс. руб.

|

Динамика относительно предыдущего

года,%

|

|

2018

|

72,3

|

|

|

2019

|

77,7

|

7,5

|

|

2020

|

90,2

|

16,1

|

Данные таблицы 7 показывают, что средний бюджет предложения вторичного рынка в целом по РФ (города с населением от 100 тыс. человек) по итогам 2020 г. равен 5,4 млн рублей. За год бюджет предложения увеличился на 670 тыс. рублей, за два года – на 930 тыс. рублей, или 20,4%. Всего за два года средняя квартира на вторичном рынке РФ подорожала почти на 1 млн рублей.

Таблица 7

Средний бюджет предложения на вторичном рынке (города с населением 100 тыс.+)

|

Год

|

Средний бюджет квартиры в продаже

|

Относительно предыдущего года,%

|

Относительно предыдущего года, млн руб.

|

|

2018

|

4,57

|

|

|

|

2019

|

4,83

|

5,7

|

0,26

|

|

2020

|

5,5

|

13,9

|

0,67

|

Из таблицы 6 видно, что средняя стоимость 1 кв. м на вторичном рынке в Московской и Петербургской агломерациях по итогам 2020 г. достигла 158,6 тыс. рублей – это на 15% выше, чем год назад. Наибольший рост зафиксирован в Московской области (+16% за год, до 91,5 тыс. рублей). Москва и Санкт-Петербург подорожали сопоставимо: +12,6% (237 тыс. рублей) и +13% (139,2 тыс. рублей) соответственно. Наименьший прирост зафиксирован в Ленинградской области (+7%, 75,8 тыс. рублей).

Недвижимость вторичного рынка в других регионах выросла до 64,6 тыс. рублей (+15,2% за год). Из них в городах-миллионниках (Москва и Санкт-Петербург в статистике не учитываются) стоимость за год увеличилась на 11,3%.

Наибольший рост – в Омске (20,6%), Нижнем Новгороде (16%), Красноярске (14,8%). Наименьший – в Самаре (2,6) и Волгограде (3,8%).

Стоимость квадратного метра в городах с численностью населения от 500 тыс. до 1 млн выросла значительнее – в среднем на 16,3%. Циан отмечает относительно небольшую разницу в стоимости «квадрата» для обеих категорий: за счет большего роста цен города с меньшей численностью догоняют по цене крупнейшие города. Квадратный метр в крупных городах (62,8 тыс. рублей) сегодня стоит чуть выше, как и «квадрат» в крупнейших городах год назад (61 тыс. рублей).

Таблица 8

Средняя удельная цена предложения многоквартирного жилья в некоторых городах РФ в 2020 г., по данным ЦИАН

|

Локации |

Средняя цена 1

кв. м, тыс. руб.

|

Динамика за

год,%

|

Динамика за

два года,%

| ||

|

2018

|

2019

|

2020

| |||

|

Москва и МО,

СПб и ЛО

|

134,3

|

137,9

|

158,6

|

15,0

|

18,1

|

|

Москва

|

204,0

|

210,4

|

237,0

|

12,6

|

16,2

|

|

Московская

область

|

91,5

|

97,5

|

113,4

|

16,0

|

23,9

|

|

Санкт-Петербург

|

116,3

|

123,2

|

139,2

|

13,0

|

19,7

|

|

Ленинградская

область

|

65,6

|

70,7

|

75,8

|

7,0

|

15,5

|

|

Города вне

столичных агломераций

|

54,5

|

56,1

|

64,6

|

15,2

|

18,5

|

|

- в том числе

города-миллионники

|

57,7

|

61,0

|

67,9

|

11,3

|

17,7

|

|

- в том числе

города от 500 тыс. до 1 млн чел.

|

51,3

|

54,0

|

62,8

|

16,3

|

22,4

|

По подсчетам аналитиков ЦИАН, только для трех российских городов из 107 обследованных (с численностью населения от 100 тыс. человек и объемом предложения в продаже от 100 квартир) по итогам 2020 г. средняя стоимость 1 кв. м снизилась или осталась прежней. Среди них ни одного города с численностью населения от 250 тыс. человек.

Падение или стагнация цен в 2020 году зафиксированы в городах: Орск (-1,1%), Воткинск (-0,5%), Волгодонск (0%).

Наибольший прирост цен в 2020 году отмечен в городах: Череповец (33,0%), Петрозаводск (26,7%), Чита (26,4%).

Еще для шести российских городов цена за год выросла от 20 до 25%: Курск, Норильск, Благовещенск, Улан-Удэ, Омск, Калининград.

Но для большинства городов (38% из общей выборки в 107 городов) рост цен за год был в пределах 5–10%. Примерно такое же количество городов прибавило в цене до 5% и от 10 до 15%.

В таблице 9 показаны данные федеральных округов по итогам года: наибольший прирост стоимости зафиксирован в Дальневосточном (+21%) и Южном (+20%) федеральных округах.

Таблица 9

Динамика средней удельной цены предложения 1 кв. м многоквартирного жилья в городах России по Федеральным округам (по данным ЦИАН)

|

Федеральный округ

|

Средневзв.

цена 1 кв. м, тыс. руб., 2018

|

Средневзв.

цена 1 кв. м, тыс. руб., 2019

|

Средневзв.

цена 1 кв. м, тыс. руб., 2020

|

Динамика

за год,%

|

Динамика

за два года,%

|

|

Центральный

|

110,0

|

108,0

|

109,2

|

1,1

|

- 0,7

|

|

Северо-Западный

|

101,8

|

102,8

|

106,2

|

3,0

|

4,0

|

|

Дальневосточный

|

-67,5

|

65,4

|

79,2

|

21,0

|

17,0

|

|

Южный

|

62,6

|

64,6

|

77,2

|

20,0

|

23,0

|

|

Уральский

|

56,6

|

57,4

|

64,9

|

13,0

|

15,0

|

|

Сибирский

|

55,7

|

58,7

|

66,8

|

14,0

|

20,0

|

|

Приволжский

|

50,6

|

51,9

|

54,1

|

4,0

|

7,0

|

|

Северо-Кавказский

|

43,5

|

46,9

|

53,2

|

13,0

|

22,0

|

И наконец, приведем диаграмму, построенную нами по данным ЦИАН о ценах предложения на вторичном рынке МКЖ городов России в 2020 г.

Рисунок 6. Удельные цены вторичного рынка жилья в 2020 г.

Источник: составлено авторами по данным ЦИАН.

Приведенные в настоящем разделе сведения представляются нам более обоснованными и значимыми, чем данные Росстата.

ОБСУЖДЕНИЕ РЕЗУЛЬТАТОВ

1. Причины смены трендов

Резкое увеличение спроса на недвижимость в период кризиса (преимущественно через ипотечное кредитование) было бы невозможно без ультрамягкой политики Банка России, который вопреки устоявшейся практике повышения ставок в кризис и собственной политике прошлых лет (поддержания положительных реальных ставок), наоборот, несколько раз снизил ключевую ставку.

Так, в начале года ставка составляла 6,25%, опустившись к концу года до 4,25% [9], что существенно ниже потребительской инфляции даже по официальным данным (4,9%). Параллельно опускались депозитные и ипотечные ставки. Средняя ипотечная ставка по данным ЦБ на 1 января 2020 года находилась на уровне 9,01%, а на 1 января 2021 года – уже 7,36% (минимальный уровень был зафиксирован в сентябре – 7,17%) [10]. И без того необычайно привлекательные условия покупки (по российским меркам) к тому же сопровождались активным пиаром программы льготной ипотеки на новостройки в прессе, агрессивной рекламой банков, а также упрощением процедуры получения ипотечного кредита (например, расширилась практика дистанционной подачи заявок на кредит).

В итоге первоначальная заявленная цель программы – компенсация выбывшего спроса в результате ограничений в период локдауна, была выполнена уже к лету 2020 г. Дальнейшее нагнетание ипотечного спроса в условиях отсутствия возможности застройщиков быстро нарастить предложение закономерно привело к росту цен.

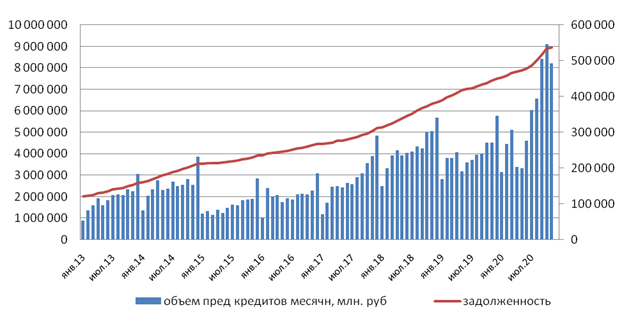

Рисунок 7. Динамика выдачи ипотечных кредитов и ипотечный портфель банков

Источник: данные ЦБ РФ [11], расчеты авторов.

С июля 2020 резко увеличивается скорость выдачи ипотеки, и среднемесячный объем кредитов превышает 500 млрд, что является беспрецедентной величиной для банковской системы (рис. 7). К концу 2020 года выдача ипотечных кредитов превысила 4,3 трлн руб., а ипотечный портфель банков – 9 трлн руб., (с учетом секьюритизации – по данным ДОМ. РФ – портфель близок к 10 трлн руб.).

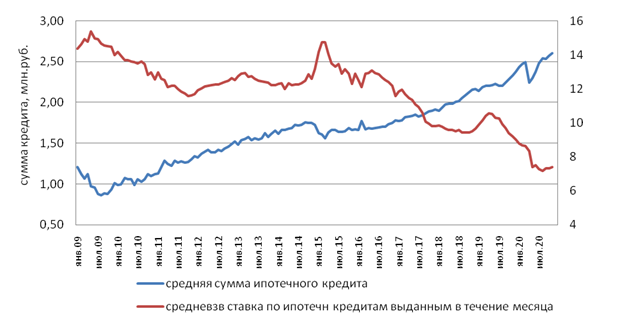

Рисунок 8. Средняя сумма ипотечного кредита и средняя ипотечная ставка Источник: данные ЦБ РФ [12], расчеты авторов.

Тенденция последних нескольких лет в том, что снижение ипотечных ставок сопровождается а) увеличением суммы ипотечного кредита (см. рис. 4); б) увеличением сроков кредитования; в) увеличением количества кредитов с низким первоначальным взносом. Все это свидетельствует о возрастании системных рисков для ипотеки, даже несмотря на предельно низкую просроченную задолженность населения (менее 1% от ипотечного портфеля).

Рост рублевых цен на недвижимость можно объяснить довольно просто: суммарный приток одних только ипотечных денег на покупку (даже не принимая в расчет субсидии, например в виде материнского капитала, и собственных средств покупателей) превысил емкость первичного рынка. Так, долгое время емкость первичного рынка составляла 2,5–3 трлн рублей в год (оценку емкости рынка можно получить перемножением объема ввода многоквартирного жилья на средние цены на новостройки [13]), в то время как одной ипотеки в 2020 году было выдано банками на сумму более 4,3 трлн руб. за год. Часть средств, выданных банками, конечно, пошла на покупку вторички, но емкость вторичного рынка недвижимости невелика – поскольку значительная часть сделок на вторичном рынке недвижимости носит альтернативный характер (продавцы недвижимости на вырученные деньги покупают другую недвижимость, в том числе новостройки).

В то время как объем поступивших денег на рынок жилой недвижимости существенно превысил емкость рынка [14], застройщики не только смогли повысить цены, но и были вынуждены сократить объем экспозиции. Последнее в существенной степени произошло на фоне сокращения объема строительства. Так, по данным ЕРЗ, за год объем строительства в Российской Федерации сократился с 127 млн м2 до 110 млн м2 [15].

Очевидно, что разбалансировка рынка на фоне рекордного роста спроса при рекордном же сокращении предложения толкает цены вверх; более того, по инерции можно ожидать продолжение восходящей динамики и в 2021 году, поскольку ипотечные программы пролонгированы, а застройщики не могут оперативно нарастить объем предложения в силу специфики отрасли.

Отдельно стоит обсудить инвестиционную привлекательность недвижимости как весомый фактор спроса на ипотечные продукты со стороны населения. Мы уже упомянули, что официальная потребительская инфляция в 2020 году составила 4,9%, но «инфляция» на рынке недвижимости оказалась существенно выше. Например, по индексу Московской биржи «ДомКлик», цены на столичную недвижимость выросли за год на 14,4% [16]. На первичном рынке рост был еще выше – на 19,1% [17]. По Российской Федерации рост на первичном рынке зафиксирован на уровне 15,7% [18]. При этом депозитные ставки упали за год с 5,92% по 4,48% [19]. В то время как реальные ставки по депозитам ушли в отрицательную область, население не без оснований опасается за сохранность своих средств, и часть депозитных денег могли попасть на рынок недвижимости; однако значительно более существенным фактором ажиотажа стали отрицательные реальные ставки по ипотеке. Очевидно, что брать кредит по ставке 6–8% при росте цен на недвижимость в 15–20% становится чрезвычайно выгодной операцией (по крайней мере, в моменте), и все больше людей вовлекаются в спекулятивные инвестиции, надеясь на дальнейший рост цен.

Неудивительно, что к концу года сформировалась некоторая осторожная оппозиция расширению программы льготного кредитования со стороны ЦБ и Минфина [20]. Впрочем, большинство официальных лиц не признают никакого пузыря в недвижимости и не ожидают проблем с платежеспособностью ипотечных заемщиков.

Пожалуй, главным уроком 2020 года и новым системным трендом стало то, что не столько рынок определяет ценообразование в недвижимости, сколько государство через свою политику (прежде всего, через стимулирование ипотеки). Без формальных или неформальных гарантий государства банки не смогли бы выдавать многотриллионные долгосрочные кредиты по низким ставкам (хотя бы из-за структуры пассивной части баланса, в которой у банков преимущественно краткосрочные обязательства). Помимо этого, государство активизировалось в предоставлении кредитов по льготной ставке (около 30% кредитов льготные – см. табл. 10 – кроме известной программы «6,5», существуют еще «Семейная ипотека» и «Дальневосточная ипотека». Не стоит забывать про программы прямого субсидирования покупок, самой известной из которых является маткапитал (около 80% маткапитала используется на покупку недвижимости).

Таблица 10

Выдача льготных ипотечных кредитов в январе – сентябре 2020 года

|

Всего

|

9 мес. 2020

| |

|

тыс. кредитов

|

млрд рублей

| |

|

1100,4

|

2698,1

| |

|

в том числе

|

|

|

|

«Семейная ипотека»

|

57,7

|

152,8

|

|

«Дальневосточная ипотека»

|

12,4

|

43,9

|

|

«Льготная ипотека по ставке 6,5%»

|

213,4

|

597,7

|

|

Прочие ипотечные кредиты

|

816,9

|

1903,7

|

Так, в 2019 г., по данным Росстата, численность лиц, распорядившихся средствами материнского капитала, составила 647 998 человек [21], что в пересчете на деньги составляет около 250 млрд руб. прямых государственных вливаний на рынок недвижимости [22]. Начиная с 2020 г. по инициативе Президента эта сумма существенно возрастет, поскольку вводится маткапитал на первого ребенка в размере 466 тыс. рублей, а маткапитал на второго ребенка увеличивается на 150 тыс. рублей до 616 тыс. рублей [23].

Другим примером исключительного влияния государства на формирование спроса на жилую недвижимость может служить сравнение динамики выдачи ипотечных и потребительских кредитов. В отличие от ипотеки, которая выросла и в рублевом, и в количественном выражении, потребительское кредитование весь год находилось в стагнации. Так, по данным НБКИ, количество кредитов за 11 месяцев 2020 года сократилось на 26% [24]. Очевидное отличие потребительского кредитования от ипотеки в том, что там ставки не субсидируются, а институциональная поддержка заемщиков значительно слабее, следовательно, и ставки, и объемы кредитов больше соответствуют тем, которые формируются в условиях свободного рынка. Искажающее влияние государства на рыночное ценообразование на рынке недвижимости стало особенно очевидным в 2020 году, поскольку под предлогом защиты населения и застройщиков от последствий локдауна стало проще оправдывать меры прямого государственного вмешательства в экономику.

На фоне внушительного ценового рывка немного в тени остались другие фундаментальные процессы на рынке недвижимости, получившие развитие в ушедшем году. Впервые за очень долгое время сформировался отрицательный миграционный прирост в Москве: по данным Росстата, за январь – сентябрь 2020 года столицу покинуло почти на 27 тыс. больше, чем прибыло [25]. Нет сомнений, что это связано с последствиями пандемии, а главное, с развитием формата дистанционной работы, что позволило многим работникам, особенно квалифицированным, уехать за пределы столицы, не потеряв в доходах и качестве жизни. Разумеется, одного года, тем более такого нетипичного, недостаточно, чтобы механически экстраполировать тренд на деурбанизацию, но нельзя исключать, что мы находимся в начале процесса, который может разрушить ставший привычным догмат – в котором деньги, люди и почти все строительство концентрируются в нескольких благополучных регионах, вокруг мегаполисов, а на всей остальной территории страны активность девелоперов минимальная.

Приобретение недвижимости в инвестиционных целях на фоне кризисной экономики привело еще к одному важному явлению: едва ли не впервые в новейшей российской истории цены на недвижимость и ставки аренды квартир не просто показали различную динамику, а двигались прямо в противоположных направлениях. Так, мы уже упоминали, что номинальные рублевые цены выросли в диапазоне 14–20%. При этом, по данным портала ЦИАН, ставки аренды в некоторых городах упали. Например, в Москве зафиксировано снижение на 3%, а в Санкт-Петербурге – на 7% [26]. Очевидно, что ставки аренды лишены спекулятивной и инвестиционной составляющей, присущей ценам на квартиры, спрос на аренду никак не субсидируется, и следовательно, ситуация в аренде более точно показывает реальное положение дел в экономике.

По данным Росстата, начиная с 2014 года ценовые индексы первичного рынка опережали вторичный рынок (табл. 11). Тенденция продолжилась в 2020 году [27].

Таблица 11

Индексы на рынке недвижимости (по данным Росстата), прирост к предыдущему году

|

Индексы на рынке недвижимости

|

22011

г.

|

22012

г.

|

22013

г.

|

22014

г.

|

22015

г.

|

22016