Методы управления кредитным риском, эффективные для компаний в России

Скачать PDF | Загрузок: 20

Статья в журнале

Российское предпринимательство *

№ 13 (259), Июль 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В данной работе рассмотрена специфика управления кредитными рисками для компаний, ведущих операционную деятельность в современных российских условиях. Методы снижения кредитных рисков оценены с точки зрения эффективности их использования различными компаниями, действующими на территории России.

Ключевые слова: кредитное страхование, экспортно-кредитное агентство, торговый (коммерческий) кредит

Использование торгового кредита значительно повышает гибкость операционной деятельности, положительно влияет на конкурентоспособность компании.

Во многих секторах экономики существует взаимосвязь между поддержанием стабильных торговых отношений с контрагентами и гибкостью условий платежа. В этой ситуации предоставление торгового кредита становится инструментом конкурентной борьбы между поставщиками; отказ от использования торгового кредита, с другой стороны, может значительно ослабить позицию на рынке. Но использование торгового кредита подразумевает возникновение кредитного риска, который, в случае реализации, крайне негативно влияет на стабильность компании.

Этим, в том числе, объясняется растущий интерес к торговому кредиту и связанной с ним проблеме минимизации кредитных рисков.

Широкое обсуждение, как в публицистике, так и в научных кругах, вызывает вопрос минимизации кредитных рисков российских компаний-экспортеров. Возросший интерес исследователей объясняется многими факторами: исторически сложившейся особой ролью экспорта в российской экономике, стратегией государственной поддержки важных для экономики экспортеров, необходимостью увеличения доли высокотехнологичных товаров в общем объеме экспорта.

Роль экспорта в российской экономике

Российская экономика во многом зависит от экспорта, более того, в структуре российских экспортных поставок доля сырьевой продукции крайне высока.

Доля высокотехнологичных товаров в структуре экспорта составляет всего лишь около 3% [1]. Так, в 2012 г. экспорт сырьевой нефти и газа составил 55,3%, экспорт произведенных товаров - 12,3% от объема всего экспорта, экспорт металлов составил 5%, транспортных средств - 3,1% [1, 2].

Этим объясняется важность государственной поддержки национальных экспортеров несырьевой продукции: конкурентоспособные цена и удобные условия платежа значительно повышают привлекательность экспортера для потенциальных партнеров.

В этой связи важно упомянуть, что существенные изменения произошли в государственной системе поддержки экспорта. Это во многом объясняется изменениями, вызванными вступлением в ВТО и созданием нового института поддержки национальных экспортеров - Экспортно-кредитного агентства. Вступление России в ВТО привело к росту исследований вопросов экспортной поддержки, поскольку этот шаг подразумевает использование только таких мер поддержки экспорта, которые разрешены в рамках Организации экономического сотрудничества и развития (ОЭСР).

Некоторые формы финансовой поддержки экспорта (кредитование и субсидирование экспорта) не могут применяться российским правительством по условиям вступления в ВТО. Ожидаемо растет важность разрешенных инструментов поддержки экспортеров - страхование экспортных кредитов, предоставление экспортных государственных гарантий и страхование экспортных кредитов.Для развития последнего инструмента Федеральным законом от 18 июля 2011 г. № 236-ФЗ было учреждено первое в России экспортно-кредитное агентство - ЭКСАР.

Страховое покрытие агентства применяется для защиты экспортных кредитов от коммерческих и политических рисков. Страховая емкость ЭКСАР составляет на данный момент 300 млрд руб. [6], однако в соответствии со стратегией развития этого агентства на 2012–2014 гг., общий объем застрахованных экспортных кредитов достигнет 500 млрд руб. [8].

Стратегическими направлениями деятельности ЭКСАР являются: страховая поддержка экспорта товаров и услуг российского производства, развитие современной системы финансирования экспорта, обеспеченного страховым покрытием, страховая поддержка российских инвестиций за рубежом, поддержка экспортно-ориентированных субъектов малого и среднего предпринимательства.

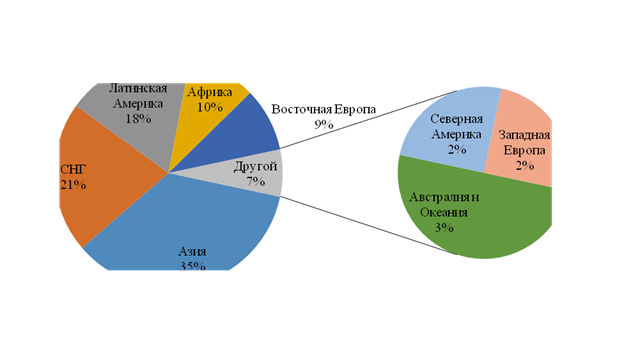

Основные страны покрытия агентства можно представить в виде диаграммы (см. рис.). На ней представлены доли экспортных кредитов по странам-импортерамв потенциальном портфеле ЭКСАР.

Источник: [8].

Рис. Страны покрытия ЭКСАР

Как видно из стратегии, ЭКСАР планирует поддерживать предприятия малого и среднего бизнеса высокотехнологичной и среднетехнологичной продукции. Причем большая часть экспортных поставок ориентирована на развивающиеся рынки.

По данным Минэкономразвития, по результатам 2012 г. агентство предоставило страховую защиту по 15 экспортным проектам с общим объемом поддержанного экспорта в размере 14 млрд руб.

В то же время сама структура российского экспорта накладывает существенное ограничение на возможности поддержки поставщиков несырьевой продукции: доля высокотехнологичных товаров крайне мала в России.

Директор ЭКСАР П.М. Фрадков отмечает снижение спроса на экспортную поддержку среди российский производителей, вызванное падением спроса на российскую продукцию за рубежом [5].

Тем не менее, эти данные, вероятно, относятся к крупнейшим экспортерам. Малые и средние предприятия не имеют возможности получить экспортную поддержку агентства из-за недостаточных объемов - ЭКСАР работает с крупнейшими производителями, важными для развития экономики России.

Кредитные риски

Нужно оговориться, что вопрос минимизации кредитных рисков на региональном уровне, на уровне коммерческих кредитов между компаниями России освещен в отечественной литературе значительно слабее, нежели вопрос о снижении экспортных рисков крупнейших экспортеров. При этом развитие малых и средних предприятий - важная стратегическая задача для России: именно малые предприятия в развитых и в развивающихся странах приносят наибольший вклад в экономическое развитие страны.

Более того, риски коммерческого кредита для России зачастую выше политических рисков, покрываемых в договорах экспортного страхования. Так, среднесрочный и краткосрочный политический риск в России оценивается аналитиками благоприятно (3 из 10 и 1 из 10 соответственно). Тем не менее, коммерческий риск остается высоким (3 из 3) [2].

Вопрос страхования региональных коммерческих кредитов на внутреннем рынке оказывается еще более актуальным, если учитывать, что дебиторская задолженность в России ежегодно растет (хотя следует отметить, что объем просроченной дебиторской задолженности продолжает снижаться в процентном соотношении, но остается стабильнsv в денежном выражении), страховое покрытие составляет очень маленькую часть торгового оборота.

В России высок процент банкротств: на конец 2011 г. в России зарегистрировано 8 370 000 компаний. При этом 230 251 компаний в указанном году были ликвидированы путем банкротства [7]. Поэтому возможности для снижения кредитного риска, возникающего между компаниями внутри страны, в последнее время активно осваиваются среди компаний-поставщиков.

Действительно, малые и средние предприятия, как резиденты России, так и иностранные корпорации, открывающие бизнес на российской территории, сталкиваются с трудностями управлении кредитными рисками.

Многие сектора российской экономики достигли степени концентрации интеграции компаний-покупателей такой степени, что на выбор торгового партнера все больше влияет качество условий платежа, а не только низкая цена или высокое качество производимой продукции. Торговый кредит становится все более важным средством конкурентной борьбы среди компаний-производителей. Однако этот инструмент пока не освоен в достаточной степени.

В этих условиях компания-производитель нуждается в управлении кредитными рисками. Система риск-менеджмента на предприятии не является концептуально новой практикой для российской действительности; напротив, практическая необходимость внедрения хотя бы некоторых элементов управления рисками на предприятии признается большинством российских предприятий даже в среде малого и среднего бизнеса. Однако управление рисками торгового кредита начало внедряться в операционную деятельность компаний сравнительно недавно, в основном в российских филиалах крупных международных компаний. Важно также при оценке учитывать, что методы, применимые для управления рисками в странах Европейского Союза, не всегда можно применять в российской практике в чистом виде.

Наиболее актуальные методы управления рисками и предотвращения убытков

Рассмотрим наиболее актуальные методы управления или снижения этого специфического риска с целью выявить наиболее применимые для российской экономики в операционной деятельности российских компаний.

В теории управления рисками, как правило, выделяются три группы методов управления риском: метод избегания, методы контроля и методы финансирования. С помощью этой классификации также можно описать и оценить методы, которые возможно эффективно применять для управления кредитными рисками.

1) Метод избегания рисков подразумевает полный отказ от риска, в данном случае, отказ от предоставления кредитов. Работа по предоплате или оплата сразу по факту поставки товаров устраняет риск невыплаты, однако серьезно снижает привлекательность компании как партнера, что влияет на торговые отношения и может привести к потере контрагентов. Этот метод управления кредитным риском может использовать только компания с сильной конкурентной или переговорной позицией, поскольку снижение кредитного риска в данном случае повышает риск снижения торгового оборота за счет снижения конкурентоспособности предложения или ухудшения торговых отношений с партнерами.

2) Методы контроля рисков предполагают предотвращение или уменьшение размера убытков:

- процедура кредитного менеджмента;

- использование кредитных оценок специализированного кредитного агентства;

- грамотное оформление платежных документов и договоров поставки;

- законодательные способы обеспечения;

- залог и удержание;

- оформление поручительства;

- анализ финансовой отчетности;

- создание портфеля кредитных рисков;

- разделение поставок;

- диверсификация контрагентов.

Первым из наиболее эффективных методов контроля рисков выступает организация процедуры кредитного менеджмента в компании.

Специализированный кредитный менеджер осуществляет кредитную оценку платежеспособности контрагентов, формирует кредитный портфель, производит мониторинг качества выданных кредитов, контролирует выплаты по ним. В компаниях с высокой долей оборота с отсрочкой платежа налаженный кредитный менеджмент необходим для поддержания стабильности операционной деятельности компании.

Это хороший сдерживающий фактор еще и потому, что, в отличие от менеджера по продажам, кредитный менеджер или кредитный контролер не заинтересован в росте продаж и выступает сдерживающим фактором в процессе роста объема низкокачественных кредитов.

Минусом данного метода, помимо затрат на привлечение и оплату услуг кредитного менеджера, является необходимость фундаментальной перестройки всех процессов деятельности компании, интеграция принципов кредитного менеджмента на всех ступенях операционного процесса работы компании. Такие структурные изменения дорогостоящи и сложны, целесообразность таких нововведений нужно оценивать каждой компании индивидуально.

Другой метод предотвращения убытков - использование кредитных оценок специализированного кредитного агентства при анализе кредитоспособности потенциальных компаний-партнеров для торговли на условиях отсрочки. В случае выявления любой негативной информации о платежной дисциплине потенциального контрагента, компания получает возможность отказаться от работы с этим контрагентом на условиях отсрочки или использовать более жесткие условия платежа.

Этот метод несет менее значительные временные и финансовые затраты, хотя дает меньший положительный эффект, поскольку информация в кредитных агентствах не обладает достаточной полнотой и актуальностью для грамотной оценки кредитных рисков, особенно в случае, если оценка проводится неспециалистом.

Несмотря на это, многие малые и средние компании перед заключением договоров о предоставлении коммерческих кредитов проверяют контрагента через систему Интерфакс-СПАРК, содержащую большой объем данных по компаниям России, Украины и Казахстана [7]. Используя эти данные, можно рассчитать грубую оценку финансового состояния контрагента.

Кроме того, через систему Федеральной службы судебных приставов (ФСПП), содержащую данные об исполнительных производствах на физических и юридических лиц [3], можно проверить, не находится ли контрагент в предбанкротном состоянии.

Важный метод, который можно отнести к группе методов предотвращения убытков - грамотное оформление платежных документов и договоров поставки. В некоторых секторах экономики сложилась практика закреплять условия отсрочки устным соглашением, избегая подписания документов. С точки зрения операционного торгового оборота, такая формальность не представляется торговым партнерам значимой, напротив, она несет в себе значительные риски ухудшения отношений с партнерами. Однако при реализации риска неплатежа, необходимо документально подтвержденное право требования долга. Это важно в связи с тем, что при реализации коммерческого риска право требования долга должно быть закреплено юридически. Помимо возможности снизить убытки в судебном порядке в случае неплатежа, оформление документов может выступать базовым элементом кредитного менеджмента, структурирующего и формализующего кредитный портфель компании-поставщика.

Кроме того, следует выделить обособленно законодательно описанные способы обеспечения выполнения обязательств контрагента. Ранее они применялись значительно более часто, в современной практике чаще выступают в качестве обеспечения выполнения обязательств по договору (чаще - сроков поставки). Стимулирующие способы (неустойка, задаток) относятся скорее к способу предотвращения убытков и побуждают должника под страхом имущественных потерь к надлежащему исполнению обязательства. Эти способы эффективны тогда, когда компания обладает достаточной переговорной силой и заинтересованными в ее продукции контрагентами.

Универсальные способы (залог, удержание) побуждают должника к надлежащему исполнению обязательства, а при его нарушении - гарантируют защиту интересов кредитора. Таким образом, они выступают как способ предотвращенияубытков, но в случае наступления убытков позволяют уменьшать его размер.

Оформление поручительства формально относится скорее к группе методов финансирования рисков, тем не менее, личное поручительство собственника или поручительство аффилированной компании (точнее, желание или нежелание его оформить) может свидетельствовать о степени честности компании и готовности сотрудничать, дать представление о значимости для контрагента репарационного риска.

Анализ финансовой отчетности относится к группе методов предотвращения убытков, однако эффективность его ограничена. Это связано со многими факторами: ограниченной применимостью налоговой бухгалтерской отчетности для оценки кредитоспособности заемщика в связи с распространенной практикой использования различных схем налоговой оптимизации. Важно здесь и то, что в связи с изменениями в системе бухгалтерской отчетности, российские компании обязаны предоставлять отчетность в налоговые органы только раз в год, а не каждый квартал, как это было ранее.

Более того, даже наличие свежей репрезентативной отчетности может дать применимый на практике результат только при наличии у компании эффективной процедуры оценки риска.

Тем не менее, на основании анализа отчетности можно сделать предварительный выбор компаний-партнеров, отказавшись от предоставления торговых кредитов компаниям, не желающим раскрывать свою отчетность или компаниям со слабыми финансовыми показателями.

Нежелание предоставлять финансовую отчетность и непрозрачность контрагента может свидетельствовать о высоком уровне кредитного риска в той же степени, что и нежелание оформить договор поручительства.

Создание портфеля кредитных рисков с последующим выделением конкретной максимальной суммы торгового кредита, которая может быть предоставлена покупателю, является одним из элементов управления кредитными рисками. Эта мера крайне эффективна в случае наличия в компании эффективного механизма системного кредитного менеджмента или эффективных методов оценки кредитного риска.

Тем не менее, выделение максимально допустимых лимитов дебиторской задолженности на каждого партнера позволяет структурировать и оценить кредитный риск и служит ограничением для высокорисковых коммерческих кредитов, служащих для увеличения продаж.

Эффективный метод снижения размера убытков - разделение поставок с помощью работы с одним и тем же контрагентом, но с разными условиями оторочки. Предоставление более или менее длительной отсрочки по конкретной поставке в зависимости от назначения товаров по конкретному договору (например, поставка товаров для выполнения государственного контракта) позволяет снизить размер кредитного риска, не ухудшая партнерских отношений с контрагентами.

Метод диверсификации также позволяет снизить общий кредитный риск по всем контрагентам. Диверсификация контрагентов по группам и предоставление более выгодных условий компаниям с более тесными отношениями, с более крупными размерами оборота, с большей стратегической важностью позволяет более эффективно структурировать риск. Диверсифицированный портфель может включать контрагентов, которые функционируют на разных рынках: в разных секторах или в различных нишах одного сектора, в разных сегментах рынка, в разных регионах или странах. Такой портфель контрагентов более стабилен и менее зависим от рыночной конъюнктуры.

3) Третий большой раздел методов содержит в себе методы финансирования рисков. Этот раздел объединяет наиболее дорогостоящие из всех существующих методов, которые, тем не менее, доказывают свою эффективность на практике.

Раздел включает в себя методы удержания и методы передачи риска.

Удержание риска предполагает формирование резервов для финансирования кредитных рисков с целью минимизации возможного ущерба. Использование этого метода усложняется из-за того, что для адекватной оценки объема резервов необходима точная оценка кредитного риска. Таким образом, этот метод должен сочетаться с кредитным менеджментом. Кроме того, с формированием резервов происходит отток ликвидных средств, поэтому с увеличением долгосрочной финансовой устойчивости компании снижается ее ликвидность и операционная гибкость.

Методы передачи риска включают в себя страхование и иные формы договорных отношений передачи риска.

Оформление договора можно включить в методы передачи риска в той части, в которой он не свидетельствует о благих намерениях контрагента. В данном случае кредитный риск переходит с контрагента на поручителя контрагента. Тем не менее, кредитный риск не устраняется, поскольку в случае неплатежеспособности поручителя, кредит не будет погашен.

Другой часто используемый метод финансирования кредитного риска - банковский аккредитив - значительно снижает кредитные риски поставщика. Поскольку под банковским аккредитивом понимается условное денежное обязательство, принимаемое банком-эмитентом аккредитива по поручению плательщика по аккредитиву, риск неплатежа фактически переходит с контрагента на финансово более прозрачную и часто более устойчивую структуру - на банк.Тем не менее, риск некредитоспособности банка существует, более того, представляется более значительным в связи с усилением значения государственной программы финансового оздоровления и ликвидации кредитных организаций для Центрального Банка. В настоящее время ЦБ аннулировал или отозвал лицензии у 358 денежно-кредитных организаций [4]. Нестабильность в банковской сфере, высокая стоимость, большое количество документооборота повлекли общее снижение привлекательности данного метода в последнее время.

Кроме того, банковский аккредитив не покрывает риска просрочки платежа, обеспечивая снижение риска только в случае банкротства. Банковская гарантия, в отличие от аккредитива, предполагает выполнение денежных обязательств при неуплате контрагентом в срок. Тем не менее, высокая стоимость и необходимость оценки кредитоспособности банка существуют и при банковской гарантии.

Метод финансирования риска через передачу его страховой компании подразумевает использование кредитного страхования - зарекомендовавшего себя эффективного, но дорогостоящего инструмента, доступного не всем компаниям. С подписанием полиса страхования компания-страхователь получает широкий спектр дополнительных услуг - элементы кредитного менеджмента и консультирования по построению кредитного портфеля, а также доступ к наиболее актуальной рыночной информации от специализированного аналитика кредитного риска. Более дешевая стоимость, большая гибкость и индивидуальность подхода делает кредитное страхование в некоторых случаях более выгодным, чем использование услуг банка. Тем не менее, рынок кредитного страхования находится на начальном этапе освоения страховыми компаниями, поэтому риск-аппетит страховщиков избирателен; иными словами спрос значительно превышает предложение.

Факторинг является одним из наиболее дорогостоящих и жестких методов финансирования кредитного риска. Факторинг позволяет передать кредитный риск сторонней компании, но также связан с возможным риском ухудшения отношений с торговыми партнерами в случае возникновения просрочки платежа. При факторинге происходит смена собственника задолженности, поставщик продает денежные права требования факторинговой компании (банку).

Вывод

Подводя итог проведенному исследованию, можно отметить, что все вышеописанные инструменты и их различные комбинации при системном подходе могут дать значительный эффект для снижения кредитного риска, однако выбор того или иного метода должен быть тщательно оценен с точки зрения целесообразностии соотношения затрат и возможных выгод.

Источники:

2. Russia: risk assessment. - Brussels: ONDD Publication, 2013.

3. Официальный сайт Федеральной службы судебных приставов [Электронный ресурс]. - Режим доступа: http://fssprus.ru/iss/.

4. Центральный банк Российской Федерации [Электронный ресурс]. - Режим доступа: http://www.cbr.ru/credit/likvidbase/LikvidBase.aspx/.

5. ИТАР-ТАСС [Электронный ресурс].- Режим доступа: http://itar-tass.com/ekonomika/672079.

6. Официальный сайт ЭКСАР [Электронный ресурс]. - Режим доступа: http://www.exiar.ru/about/profile/.

7. Справочные данные системы «СПАРК-Интерфакс» [Электронный ресурс] - Режим доступа: http://spark-interfax.ru.

8. Стратегия развития на период 2012–2014 гг. ОАО «ЭКСАР» (краткая версия). - М., 2012. - 50 с.

9. Официальный сайт Федеральной службы государственной статистики [Электронный ресурс]. - Режим доступа: http://www.gks.ru/free_doc/new_site/finans/dindz.htm.

10. Официальный сайт ExpertOnline [Электронный ресурс]. - Режим доступа: http://expert.ru/2012/04/25/zaschischennyij-eksport/.

11. Агеев В.И., Чернышов П.В. Эволюция подходов к управлению кредитными рисками в коммерческих банках // Российское предпринимательство. - 2013. - № 19 (241). - c. 5968. - http://www.creativeconomy.ru/articles/29836/.

Страница обновлена: 17.02.2026 в 15:54:27

Download PDF | Downloads: 20

Management techniques of default risk which are effective for Russian companies

Ivanova L.A.Journal paper

Russian Journal of Entrepreneurship *

№ 13 / July, 2014

Abstract:

The article deals with the specificity of default risk management techniques for companies carrying on operating business in modern Russian conditions. Techniques of mitigating default risks are evaluated from the point of their use efficiency by different companies operating over Russian territory.

Keywords: credit insurance, export-credit agency, trade (commercial) credit