Организация банковского надзора в России

Скачать PDF | Загрузок: 62

Статья в журнале

Российское предпринимательство *

№ 23 (221), Декабрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье рассматриваются особенности организации современного банковского надзора в России. Особое внимание уделяется необходимости развития содержательного риск-ориентированного надзора для повышения точности оценки финансовой устойчивости кредитных организаций.

Ключевые слова: банковская система, банковский надзор, центральный банк, риск-ориентированный надзор, Базельские принципы, содержательный надзор

Залогом успешного и устойчивого функционирования банковской системы страны является эффективное государственное регулирование. Одним из важнейших его элементов является банковский надзор, который представляет собой процесс наблюдения центральным банком за исполнением и соблюдением кредитными организациями законодательных и нормативных актов, регулирующих банковскую деятельность.

Банковский надзор и роль банков как социально-экономических институтов

Кризисные явления в мировой финансовой системе обострили и без того актуальную проблему обеспечения эффективности банковского надзора [2]. Центральный банк РФ (Банк России), как главный банк страны и основной субъект государственного регулирования функционирования кредитных организаций, призван координировать их деятельность в соответствии с общей экономической стратегией в ходе реализации денежно-кредитной политики, что в условиях мирового финансового кризиса сопровождается дополнительными сложностями и проблемами.

Значимость банковского надзора определяется особой ролью банков как социально-экономических институтов, оказывающих определяющее влияние на надежность и стабильность экономической системы страны:

− коммерческие банки являются активными агентами денежно-кредитной политики, проводимой Банком России;

− коммерческие банки в ходе осуществления своей деятельности вносят значительный вклад в процесс общественного производства, в этой связи от стабильности их функционирования зависит устойчивость развития экономики страны;

− коммерческие банки ориентированы на обеспечение прибыльности своей деятельности;

− деятельность коммерческих банков сопряжена с повышенными финансовыми рисками, обусловленными высоким удельным весом привлеченных средств;

− коммерческие банки, агрегируя денежные средства как предприятий, так и населения, играют весомую роль в обеспечении стабильного социального климата.

В рыночной экономике коммерческие банки являются ведущими хозяйственными агентами, и в то же время – важнейшими инструментами воздействия на макроэкономические процессы. В таких условиях целью банковского надзора ставится приведение деятельности кредитных организаций в соответствие с требованиями законодательства и нормативных актов Банка России, а банковский надзор, по сути, выступает как инструмент обеспечения принципа нормативности банковской деятельности.

Система банковского надзора

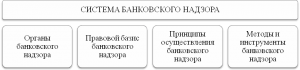

Банковский надзор представляет собой сложную систему взаимосвязанных и взаимодействующих принципов, методов и инструментов наблюдения, контроля и регулирования движения денежных средств в банковской системе, реализуемых специальным надзорным органом. Основной задачей банковского надзора является обеспечение устойчивости банковской системы, ориентированной на поддержание роста экономики страны и нейтрализацию негативных макроэкономических последствий. Исходя из этого, система банковского надзора включает в себя структурные элементы, показанные на рис.

Рис. Структурные элементы системы банковского надзора

В мировой практике существует несколько схем организации регулирования и надзора за деятельностью кредитных организаций. Наиболее распространенной является законодательное закрепление за центральным банком исключительных полномочий по надзору и регулированию банковской деятельности. Но имеют место и другие варианты:

− формирование специальных органов по надзору и регулированию при прямом участии центрального банка и министерства финансов;

− наделение полномочиями на осуществление надзора независимых специальных органов при активном взаимодействии с министерством финансов и минимальном участии центрального банка;

− формирование единого органа по нормативно-правовому регулированию, контролю и надзору во всех секторах финансового рынка (в данном случае функции надзора отделяются от центрального банка).

Банковский надзор в России

В Российской Федерации Банк России законодательно утвержден в качестве единственного органа по регулированию и надзору за банковской деятельностью. Исполнение функций регулирования осуществляется через Комитет банковского надзора Банка России, для чего в Комитете сформированы подразделения, специализирующиеся на решении определенного круга задач, характерных для каждого из видов банковского надзора.

Правовой базис банковского надзора обеспечивает единство всей системы банковского надзора и представляет собой отдельный самостоятельный элемент, органично вписанный в общую структуру. Правовой базис включает, прежде всего, законодательные акты, определяющие субъекты и сферу надзора, функции и права органов, осуществляющих надзор. Также в него входят законодательные акты, регламентирующие права и полномочия субъекта и объекта надзора. В соответствии с российским законодательством возможности Банка России ограничиваются исключительно правами на осуществление надзора, то есть наблюдения за кредитными организациями с точки зрения соблюдения принципа нормативности принимаемых ими решений. Это означает, что Банк России может проверять соблюдение кредитными организациями законов, финансовых нормативов и нормативных актов Банка России, но не обладает полномочиями контролировать целесообразность их деятельности, а также правами вмешиваться в их деятельность.

Необходимо отметить, что банковский надзор имеет двойственную природу. С одной стороны, Банк России посредством надзора за финансовым состоянием коммерческих банков осуществляет управление рисками в банковской системе. С другой стороны, органами надзора осуществляется проверка соблюдения законодательных и нормативных актов коммерческими банками в ходе их деятельности. В связи с этим банковский надзор исследует как финансово-экономические так и юридические аспекты деятельности коммерческих банков.

Принципы банковского надзора

Банковский надзор осуществляется на основе общепризнанных Базельских принципов [3], которым следует большинство банковских систем мира и которые определяются в качестве предпосылок эффективного банковского надзора [1].

В настоящее время российская банковская система функционирует в соответствии с принципами «Базель II» [4]. Основным отличием Базеля II является применение более дифференцированной, по сравнению со стандартами «Базель I», оценки кредитоспособности контрагента с целью снижения потребности в капитале кредитных организаций. Рекомендации «Базель II» по достаточности капитала устраняют элементы формализма, некую унифицированность в оценке уровня требований к капиталу, характерную для Соглашения по достаточности капитала от 1988 г. (Базель I).

Сейчас российские банки готовятся поэтапно перейти на «Базель III» (2013–2018 г.) [5]. Вместе с тем, еще многие банки не справились не только со стандартами Базеля II, но даже с переходом на международную систему финансовой отчетности. Лишь те банки, бумаги которых сейчас обращаются на биржах (Сбербанк, ВТБ, «Возрождение», «Санкт-Петербург») удовлетворяют требованиям Базеля III.

Базель III представляет собой симбиоз передовых способов оценки рисков (кредитного, рыночного и операционного) и создания соответствующего капитала, содержательного надзора и рыночной дисциплины. Только совокупность этих трех «столпов» можно назвать риск-ориентированным надзором, который по замыслу Базельского комитета по банковскому надзору будет в состоянии обеспечить финансовую стабильность. Это новая парадигма банковского надзора, распространяющаяся на всю финансовую систему и основанная на сотнях финансово-математических моделей, построенных на фактической статистике банков.

Методы и инструменты банковского надзора

Что же касается методов и инструментария банковского надзора, то здесь существует множество разных классификаций и подходов. Одни ученые утверждают, что процесс банковского надзора использует два метода:

1) метод регулирования (пруденциальный, дистанционный, документарный надзор), который предполагает осуществление процесса наблюдения на основе данных отчетности, предоставляемой кредитными организациями в надзорные органы Банка России;

2) метод ревизий (инспектирование, инспекционные проверки, проверки «на местах»), в соответствии с которым надзорные органы Банка России осуществляют проверки кредитных организаций с целью выявления недостатков в их деятельности.

По мнению других авторов, методы банковского надзора по аналогии с методами менеджмента можно подразделить на четыре группы [6]:

1) группу методов административного воздействия, куда входят деятельность Банка России по лицензированию, ввод прямых ограничений и запретов;

2) группу методов экономического воздействия, оказывающих косвенное влияние на деятельность банков, среди которых выделяются налоговые и нормативные регуляторы;

3) группу методов регулирующего воздействия, ориентированных на снижение банковских рисков, среди которых можно выделить инструктивные материалы;

4) группа непосредственно надзорных методов, нацеленных на организацию контроля за выполнением законодательных актов, регулирующих банковскую деятельность и инструкций Банка России.

Заключение

Таким образом, современный банковский надзор – это динамичная система, не перестающая эволюционировать в условиях повышенной нестабильности. И от того, насколько профессионально и научно-обоснованно данная система будет организована, во многом зависит эффективность ее функционирования и возможность дальнейшего развития.

Несмотря на то, что банковский надзор в России за последние годы во многом стал соответствовать практике развитых стран, он, тем не менее, нуждается в постоянном совершенствовании. Так, пока недостаточно реализованы меры по развитию содержательного риск-ориентированного надзора, направленного на повышение точности оценки финансовой устойчивости банков в рамках рекомендаций «Базель III». Важность решения этих проблем возрастает еще больше со вступлением России в ВТО и возможным приходом на российский рынок иностранных кредитных организаций, которые, имея низкую стоимость фондирования, могут составить серьезную конкуренцию российским банкам.

Источники:

2. Зике Р.В., Пыткина С.А. Посткризисные проблемы российских банковских организаций // Российское предпринимательство. – 2012. – № 19.

3. Методология основных принципов эффективного банковского надзора Базельского комитета по банковскому надзору // Вестник Банка России. – 2002. – № 23.

4. Симановский А.Ю. Базельские принципы эффективного банковского надзора, издание второе // Деньги и кредит. – 2007. – № 1–3.

5. Стратегия развития банковского сектора Российской Федерации на период до 2015 года // Вестник Банка России. – 2011. – № 21.

6. Тедеев А.А. Банковское право. – М.: МПСИ, 2011. – 464 с.

Страница обновлена: 17.02.2026 в 15:49:24

Download PDF | Downloads: 62

Organization of the Banking Supervision in Russia

Glezman L.V., Zike R.V.Journal paper

Russian Journal of Entrepreneurship *

№ 23 / December, 2012

Abstract:

The article examines the features of organization of contemporary banking supervision in Russia. Special attention is paid to the need to develop substantial risk-oriented supervision to improve the accuracy assessment of financial stability of credit institutions.

Keywords: banking system, central bank, Basel principles, banking supervision, riskoriented supervision, substantial supervision