Налоговые риски при страховании по безработице за счет работодателей

Скачать PDF | Загрузок: 19

Статья в журнале

Российское предпринимательство *

№ 21 (219), Ноябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В настоящее время финансирование расходов по безработице в России осуществляется за счет средств субъектов федерации. В то время как в ряде стран бремя расходов по содержанию безработных переложено на бизнес и осуществляется за счет взносов, вносимых работодателями и работниками. В статье анализируется, как повлияет введение взноса на страхование по безработице на уровень налогового риска предприятия, под которым авторы понимают сокращение его прибыли.

Ключевые слова: оценка риска, безработица, налоговые риски, страхование по безработице

Страхование по безработице как форма социальной защиты экономически активного населения от риска, связанного с потерей работы, строится на принципе нежесткой эквивалентности. Существует определенная зависимость страховых выплат от величины трудового вклада и страхового стажа, но, в отличие от частного страхования, здесь, как и в других видах социального страхования, принцип эквивалентности сочетается с принципом объединения рисков и коллективной солидарности. В государствах, где применяется данный вид страхования, а это в основном развитые страны, используются различные схемы: с фиксированной суммой выплат (Великобритания, Нидерланды, Бельгия), с понижающейся шкалой выплат в зависимости от облагаемого налогом заработка (Испания), с фиксированным процентом от облагаемого налогом заработка. Обычно устанавливаются максимальные и минимальные границы страховых выплат по безработице (Германия, США, Канада). При этом во всех системах в той или иной степени учитывается возраст и семейное положение безработного. Сроки выплаты пособий, составляющие в среднем около года, обычно продлеваются для лиц предпенсионного возраста.

В абсолютном большинстве случаев система страхования по безработице носит обязательный характер (за исключением Дании и Швеции, где страхование по безработице добровольно и управляется профсоюзами). Необходимость обязательного страхования в данной области объясняется ограниченными возможностями адекватной оценки работниками вероятности потери работы и соответственно ограниченностью перспектив использования таких методов как «самострахование» и частное страхование. Особенно это актуально для наиболее уязвимых на рынке труда категорий работников и в кризисные периоды развития, когда высокая инфляция и обесценение вкладов резко снижают возможности самострахования, а массовое лишение работы может вызвать банкротство частных страховых институтов.

Система страхования по безработице в зарубежных странах

Фонды обязательного страхования создаются чаще всего по профессиональному признаку и финансируются на трехсторонней основе. Размер взносов фиксируется в коллективных договорах и, как правило, колеблется в пределах 3–5% фонда заработной платы для работодателей и аналогичного или несколько меньшего процента от заработка наемных работников. Обязательное страхование в основном предполагает и участие государства в финансировании соответствующих программ, но если в ряде государств субсидии из госбюджета покрывают только дефицит фондов страхования по безработице и финансируют пособия по социальной помощи для длительно безработных (например, в Германии), то в других они составляют значительную часть самих страховых фондов (Нидерланды, Дания).

Цели страхования по безработице заключаются в том, чтобы обеспечить тем, кто оказался безработными, необходимые средства к жизни и стабилизировать занятость. Система страхования по безработице, созданная в благоприятный с экономической точки зрения период развития западных стран, в целом позволяет обеспечить приемлемые условия жизни для значительной части безработных и их семей и дает какое-то время для поиска нового места работы. С учетом дополнительных социальных льгот, в частности семейных пособий, жилищных субсидий, уровень замещения доходов семьи безработного, особенно в нижней и частично в средней части спектра рабочей силы по доходам, достигает 70–90%, а иногда и 100% потерянного заработка. Даже в менее «щедрых» по отношению к безработным Италии, Японии и США уровень замещения составляет 45–70%. При этом следует учитывать, что размер собственно страховых выплат зависит от принятой системы страхования.

Единые фиксированные выплаты в большинстве случаев устанавливаются на относительно низком уровне – ниже минимальной заработной платы. Делается это для того, чтобы не стимулировать добровольную безработицу низкооплачиваемых групп. Поэтому для работников, имевших более высокие доходы, данные системы связаны со значительным снижением уровня потребления. В то же время они более экономичны и легче поддаются контролю.

Финансирование безработных в России

На сегодняшний день в России отсутствует система страхования по безработице. Вместе с тем отметим, что в связи с переходом к рыночным отношениям, в 1991 году был впервые образован Фонд занятости как инструмент для финансирования мероприятий по содействию занятости населения. Юридические основы его существования как внебюджетного фонда определялись Законом «О занятости РФ» [1] 1991 г. и «Временным положением о Государственном фонде занятости РФ» от 4 июля 1991г. № 393. Одним из важнейших аспектов социального страхования от безработицы являлось определение источников финансирования как способа пополнения средств, достаточных для реализации гарантий социальной защиты. В соответствии с Законом о занятости (ст. 22 п. 1) и с Положением о Государственном фонде занятости населения Российской Федерации (п. 5 разд. II) определялось множественность источников формирования Фонда занятости [1, 2]. Основным источником являлись страховые взносы работодателей, которые как в абсолютном, так и в относительном выражении постоянно увеличивались. Так, доля страховых взносов работодателей в общих источниках поступлений с каждым годом росла довольно значительными темпами от 77,9% в 1995 до 95,8% в 1999 (см. табл. 1). Наряду с этим, источниками финансирования также являлись поступления из федерального бюджета и бюджетов субъектов федерации [2]. В тоже время сумма поступлений из федерального бюджета неуклонно снижалась, не достигая даже 1% в период с 1998 по 2000 г. [7].

Таблица 1

Исполнение бюджета Государственного фонда занятости населения РФ

(млн руб., до 1998 г. – млрд руб.)

|

Источники поступления

|

1995 г.

|

1996 г.

|

1997 г.

|

1998 г.

|

1999 г.

|

2000 г.

|

|

Поступление, всего

|

6171

|

7010

|

8847

|

8610

|

13037

|

20140

|

|

в том числе:

|

|

|

|

|

|

|

|

– страховые взносы, налоговые платежи [3]

– % к общим поступлениям |

4810 77,9 |

5919 84,4 |

7895 89,2 |

8153 94,7 |

12494 95,8 |

19197 95,3 |

|

из федерального бюджета

– % к общим поступлениям |

538

8,72 |

273

3,89 |

239

2,7 |

7

0,08 |

15

0,12 |

14

0,07 |

|

из бюджета субъектов Российской Федерации

|

4 |

14 |

20 |

22 |

25 |

16 |

|

добровольные поступления

|

0,3

|

0,3

|

0,1

|

18

|

1

|

3

|

|

прочие

|

819

|

805

|

603

|

410

|

502

|

910

|

В настоящее время финансирование расходов по безработице осуществляется исключительно за счет средств субъектов федерации. В соответствии с данными Росстата, с 2008 по 2010 гг. наблюдалась тенденция к увеличению сумм, направленных на выплату пособий по безработице, а за 2011 г. их было выплачено на 30% меньше, по сравнению с 2010 г. Снижение выплат можно объяснить тем, что в 2011 г. произошло уменьшение числа безработных до 5020 тыс. человек, тогда как в 2010 году было зарегистрировано 5636 тыс. человек (см. рис.).

Зарубежный опыт: помощь безработным за счет налогов

Рассматривая опыт различных стран в области системы страхования по безработице, можно выделить две схемы финансирования. В рамках одной из них так называемой «системы на основе проверки материального положения заявителя» пособия по безработице финансируются из средств общей суммы поступающих налогов. Для этого за счет налоговых отчислений бюджета соответствующей страны формируются так называемые фонды помощи по безработице.

Безработные, получающие пособия из этих фондов, подразделяются на две группы.

В первую группу входят те, кто не подпадает полностью под необходимые условия, дающие право на страховые пособия по безработице. Это, прежде всего лица, либо впервые поступающие на работу после окончания учебного заведения, либо желающие возобновить свою трудовую деятельность после длительного перерыва в работе. К данной категории обычно относятся женщины с малолетними детьми, а также временные работники, чья занятость носит случайный характер. Пособия по безработице, на которые они могут претендовать, выплачиваются либо в одинаковом размере, либо сориентированы на минимальную заработную плату [5].

Ко второй группе относятся безработные, которые утратили право на пособия, пропорциональные заработку. Срок выплаты таких пособий либо не ограничен, либо значительно больше, чем у страховых пособий.

В ряде стран, например в Австралии, этот вид материальной помощи безработным является единственным. Здесь пособия по безработице предоставляются в твердых размерах после проверки нуждаемости. Они варьируются в зависимости от возраста и семейного положения безработного.

Такая же система действует в Новой Зеландии. Причем она предусматривает период ожидания выплаты пособия продолжительностью от 2 до 10 недель.

В Бельгии такие пособия являются гарантированным минимумом материальной помощи для отдельных категорий безработных наряду с общей системой страховых пособий по безработице, рассчитанных на основе прежних заработков и составляющих примерно 60% от их размера.

Во Франции действуют две системы выплаты пособий по безработице. Одна из них – система страхования по безработице для работников по найму. Другая – так называемая солидарная система, действует на принципах помощи для отдельных категорий трудоспособного населения: молодежи, ищущей работу; женщин-одиночек, имеющих детей; демобилизованных; бывших заключенных; безработных с длительным периодом безработицы, исчерпавших свое право на получение страхового пособия. Размер выплат по солидарной системе устанавливается в твердых величинах, которые варьируются в зависимости от возраста и семейного положения. Размер пособия пересматривается каждые 6 месяцев. Лица старше 59 лет, имеющие 12 лет стажа, могут получать пособие по безработице вплоть до наступления пенсионного возраста (65 лет).

Помощь безработным за счет фондов страхования по безработице за рубежом

Другая система страхования по безработице базируется на основе взносов, вносимых как работодателями, так и работниками. За счет этих взносов формируются фонды страхования по безработице. Доля участия работников и работодателей может быть либо равной, либо большей для работодателя. Так, в Германии как работодатели, так и работники платят по 3,25% от заработной платы; в Великобритании работники платят 2–10%, работодатели – 3–10%; в Японии – 0,4% и 0,75% соответственно в промышленности, на сезонных работах 0,95%, а в строительстве – 10,5% (здесь принимаются во внимание большие периоды безработицы среди строительных работников, связанные с характером производства этой отрасли экономики). Доля государства в фонде страхования по безработице в Японии составляет 25%, в Финляндии – 47,5%. В других развитых странах государство не участвует в формировании страховых фондов по выплате в случае безработицы.

В Китае функционирует смешанная система страхования и вспомоществования, установленная законодательством провинций страны. Фонды пособий по безработице образуются здесь за счет взносов работодателей (0,6–1% от фонда заработной платы). Продолжительность выплаты пособия зависит от стажа работы: при наличии у работника стажа от одного года до 5 лет пособие выплачивается в течение года, при стаже 5 лет и более – в течение двух лет [5].

Цель введения взносов из заработка работников – в усилении их мотивации в оплачиваемой работе как источнике не только их текущего материального положения, но и резерва на случаи непредвиденных ситуаций. Тем не менее, ряд стран с развитой рыночной экономикой, например, США (за исключением нескольких штатов) и Италия не предусматривают выплату взносов работников в фонды страхования по безработице.

Налоговые риски при предлагаемой системе страхования по безработице

На наш взгляд, необходимо пересмотреть систему финансирования безработицы в России, в силу того, что субъектами социально-трудовых отношений выступают три стороны: работник, работодатель и государство. Нам представляется, что большую часть бремени, связанную с выплатами по безработице, должен нести работодатель. Для этого должен быть создан Фонд страхования по безработице. Можно предложить несколько схем финансирования Фонда по аналогии с существующими схемами в других странах.

Один из вариантов – расходы осуществляются за счет взносов работодателей в полном объеме. Другой вариант – часть расходов возьмет на себя государство, но большую часть будут нести юридические лица.

Вследствие введения данного страхового взноса у работодателей, равно как у государства возникнет налоговый риск. В общем виде под налоговым риском понимается опасность для субъекта налоговых правоотношений понести финансовые и иные потери, связанные с процессом налогообложения, вследствие негативных отклонений от предполагаемых им, основанных на действующих нормах права состояниях будущего, из расчета которых им принимаются решения в настоящем. Сходной позиции придерживается Л.Н. Гончаренко [3], которая под налоговыми рисками понимает возможное наступление неблагоприятных материальных (прежде всего финансовых) и иных последствий для налогоплательщиков или государства в результате действий или бездействия участников налоговых правоотношений.

Налоговые риски может нести как хозяйствующий субъект (налогоплательщик), так и государство в лице соответствующих органов. Интересы этих двух сторон диаметрально противоположны, и если предприятие стремится оптимизировать тем или иным образом налоговые платежи, то государство заинтересовано в увеличении налоговых поступлений, которые являются основным источником формирования доходов бюджета.

В своей работе мы рассмотрим налоговые риски с позиции налогоплательщика – предприятий и организаций. Для них налоговый риск будет проявляться в увеличении налоговых издержек, вызывающий снижение экономического, финансового и инвестиционного потенциала [3]. Отметим, что некоторые налоговые риски являются неотъемлемой составляющей предпринимательской деятельности. Другие налоговые риски (а их большинство) можно отнести к таким, которые возможно устранить или максимально уменьшить их воздействие [4].

Расчет величины налогового риска

Введение того или иного налога или сбора повлияет, прежде всего, на формирование денежных потоков, величину прибыли хозяйствующего субъекта, на увеличение налогового бремени и т.д. Для оценки налоговых рисков, связанных с введением отчисления на страхования по безработице необходимо оценить, прежде всего, как повлияет данный взнос на финансовый результат, в нашем случае на прибыль от продаж [5].

Хорошо известно, что налоговые платежи являются одной из существенных статей расходов для хозяйствующего субъекта. Поэтому анализ и оценка налоговых рисков дают возможность принять решение, направленное на снижение налоговой нагрузки и повышение инвестиционной привлекательности [4].

Оценку налогового риска можно проводить как с использованием методов и моделей, предложенных в отечественной литературе, так и с использованием стандартных критериев. Как известно, самой распространенной мерой оценки риска является дисперсия, стандартное отклонение и коэффициент вариации.

Проведем анализ введения взноса на страхование по безработице на примере торгового предприятия по трем вариантам: а) в размере 0,5%; б) в размере 1%; в) в размере 3% от фонда оплаты труда и определим, как это повлияет на прибыль от продаж (см. табл. 2). При выборе тарифов мы руководствовались мировой практикой. Так, в развитых странах Евросоюза размер тарифа на социальное страхование, взимаемое с работодателя, колеблется в пределах от 1,5% (Германия) до 34,75% (Португалия). Что касается страхования по безработице, то величина тарифа колеблется в диапазоне 1,5–5,5% [8].

Таблица 2

Основные показатели деятельности торгового предприятия (тыс. руб.)

|

Показатель

|

2009

|

2010

|

2011

|

2012 [4] (прогноз)

|

|

1. Выручка от продажи продукции

|

151 735

|

181 645

|

231 182

|

231 182

|

|

2. Прибыль от продаж

А) без взносов на страхование безработицы |

11 478

|

13 395

|

12 635

|

15 461

|

|

с учетом взносов на страхование по безработице

Б) 0,5% |

11 245

|

13 128

|

12 282

|

15 108

|

|

В) 1%

|

11 012

|

12 862

|

11 929

|

14 755

|

|

Г) 3%

|

10 080

|

11 795

|

10 516

|

13 342

|

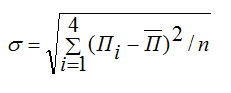

Стандартное отклонение как абсолютная мера риска неполучения операционной прибыли определяется следующим образом:

где

Пi – размер прибыли в i-году;

П– среднее ожидаемое значение прибыли;

n – количество лет.

Таблица 3

Оценка уровня риска по различным вариантам введения страхования по безработице

|

Вариант

|

Среднее ожидаемое значение, тыс. руб.

|

Стандартное отклонение, руб.

|

Коэффициент вариации, %

|

|

А) без взносов на страхование безработицы

|

13 242

|

1676,1

|

12,657

|

|

с учетом взносов на страхование по безработице

Б) 0,5% |

12 941

|

1637,3

|

12,652

|

|

В) 1%

|

12 639

|

1599,9

|

12,658

|

|

Г) 3%

|

11 433

|

1466,1

|

12,823

|

Вывод

Проведенный анализ показал, что введение тарифа на страхование по безработице незначительно влияет на налоговый риск [7], связанный с введением тарифа на страхование по безработице. В свою очередь это позволит снизить финансовую нагрузку на бюджеты субъектов федерации.

[1] Речь идет о Законе РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации» (действует в ред. от 28.07.2012). – Прим. ред.

[2] Кроме указанных авторами источников, формирование средств Фонда занятости осуществлялось за счет обязательных страховых взносов с заработка работающих (п. 1 ст. 22 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации»). Однако с 1 января 2001 г. ст. 22 указанного закона фактически утратила силу в связи с введением в действие главы 24 «Единый социальный налог (взнос)» НК РФ. – Прим. ред.

[3] Авторы допускают неточность: в период действия ст. 22 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации» налоговые платежи не являлись источниками финансирования Фонда занятости. Речь должна идти лишь о страховых взносах. – Прим. ред.

[4] При составлении прогноза на 2012 год все данные принимаем на уровне 2011 год за исключением страховых взносов в фонды.

[5] Заметим, что налогообложение и выплата страховых взносов осуществляется по результатам хозяйственной деятельности, а значит, они не могут влиять на прибыль от продаж торговой организации. Если конечно речь не идет о применении так называемых «серых схем», связанных с выводом из-под налогообложения части доходов, получаемых компанией. На прибыль от продаж влияют совсем другие факторы: объемы реализации, выручка, расходы торговой организации и т.д. – Прим. ред.

[6] Примечание редакции. В рассуждениях авторов редакция журнала усматривает противоречие: получается, что при страховании от безработицы с использованием самого высокого из рассматриваемых тарифов риски организации, связанные с налогообложением и влияющие на ее результирующий доход (чистую прибыль, остающейся после налогообложения), тем меньше, чем выше ставка применяемого страхового тарифа. Однако это нелогично: ведь чем выше ставки налогов и страховых сборов, тем больше суммы, уплачиваемые организацией в бюджет, и тем меньше чистая прибыль, остающаяся в распоряжении самой организации. А, значит, повышение налоговой нагрузки на бизнес со всей неизбежностью приведет к снижению его рентабельности, в отдельных случаях – к его ликвидации. В этой связи нелогичным представляется и вывод, сделанный авторами по итогам исследования о том, что перенесение на бизнес налоговой нагрузки, связанной со страхованием по безработице, будет незначительно влиять на его налоговый риск (рентабельность бизнеса). Следует ведь учитывать и тот факт, что если «задушить» бизнес налогами, то поступлений в бюджеты всех уровней не будет никаких и бюджетам будет нечего экономить.

[7] См. примечание редакции в сноске 3 на с. (???).

Источники:

2. Гончаренко Л.Н. Налоговые риски: теоретический взгляд на их содержание понятие и факторы возникновения // Налоги и налогообложение. 2009. № 1.

3. Дрожжина И.А. Анализ выявления и управления налоговыми рисками // Финансы и кредит. 2010, № 10 (394). С. 33–39.

4. Тимофеева И.Ю. Методологические основы управления налоговыми рисками в условиях глобального экономического кризиса и налоговая безопасность: теория и практика // Экономический анализ. 2011, №3 (210). С. 47–51.

5.Современная экономика труда: Монография / Руководитель авторск. кол-ва и научн. ред. В.В. Куликов. Институт труда Минтруда России (НИИ труда). – М.: ЗАО «Финстатинформ», 2001. С. 567–568.

6. Финансы России: Стат .сб./Госкомстат России. – М., 2000. Федеральная служба государственной статистики – http://www.gks.ru/bgd/regl/b02_51/IssWWW. exe/Stg/d010

/i010340r.htm

7. Tableau de donnees comparatives sur l'assurance chomage dans 12 pays d'Europe. Mise a jour au 01/01/2012. – http://www.unedic.org/documents/DAJ/Juridique/tableau synoptique Etudes Internationales 12 avril 2012.pdf [20.07.2012]

8. Финансы России: Стат. сб./Госкомстат России. – М., 2000. С. 69. Федеральная служба государственной статистики – http://www.gks.ru/bgd/regl/b02_51/IssWWW.exe/Stg/d010/i010340r.htm

Страница обновлена: 22.02.2026 в 03:48:00

Download PDF | Downloads: 19

Tax Risks at Insurance on Unemployment at the Expense of the Employers

Yakovleva A.V., Laskina L.Y.Journal paper

Russian Journal of Entrepreneurship *

№ 21 / November, 2012

Abstract:

Currently, the financing of unemployment compensation costs is accomplished with the means of the federal subjects, while in a series of countries the unemployment compensation costs is shifted onto business and accomplished with the dues which are made by employers and workmen. In the article, the influence of the imposition of the due onto unemployment insurance on the tax exposure level of a business under which the authors consider the reduction in its profits is analysed.

Keywords: unemployment, unemployment insurance, tax risks, risk evaluation