Влияние налогообложения инвесторов компании на ее стоимость

Скачать PDF | Загрузок: 14

Статья в журнале

Российское предпринимательство *

№ 20 (218), Октябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье представлен анализ концепции ценообразования под влиянием налогообложения маржинальных инвесторов. Рассматривается посленалоговая модель оценки долгосрочных активов, предлагается ее модификация с учетом налогообложения инвесторов маржинального типа. Убедительно доказывается, что чем выше уровень налогообложения инвесторов, тем выше требуемая ими доходность собственного капитала, и, соответственно, тем ниже стоимость компании.

Ключевые слова: стоимость компании, налогообложение инвесторов, маржинальный инвестор, требуемая доходность собственного капитала, налоговая экономия

Доходы, получаемые инвесторами (проценты, дивиденды, прибыль от реализации ценных бумаг), подлежат налогообложению, в результате чего величина чистого дохода инвесторов уменьшается. При этом величина налоговых удержаний инвесторов с их доходов, получаемых от инвестиций в различные компании, может варьироваться в зависимости от различных факторов. Более низкий уровень налогообложения доходов инвесторов увеличивает величину чистого дохода, уменьшая сумму налогов, поступающих в государственный бюджет. Соответственно, при прочих равных условиях компании, выплачивающие доходы с меньшими налоговыми удержаниями инвесторов, должны стоить дороже по сравнению с компаниями, выплачивающими те же суммы доходов, при выплате которых налоговые потери инвесторов оказываются больше. Несмотря на очевидность данного утверждения, фактор налогообложения инвесторов обычно игнорируется в процессе оценки стоимости компании в связи с отсутствием единого методологического подхода для его учета.

Оценка стоимости компании доходным методом

Внутренняя стоимость компании определяется способностью ее бизнеса генерировать денежные потоки и рассчитывается на основе доходного метода DCF (discounted cash flows) путем дисконтирования свободных денежных потоков для инвесторов по средневзвешенным затратам на капитал (WACC).

Средневзвешенные затраты на капитал определяются на основании следующей формулы:

Т – ставка налога на прибыль организаций (для российских компаний ставки налога на прибыль определяются в соответствии со ст. 284 Налогового Кодекса Российской Федерации (далее – «НК РФ»).

Альтернативные издержки привлечения собственного капитала компании ![]() обычно определяются как требуемая доходность собственного капитала, рассчитываемая на основе модели оценки долгосрочных активов (CAPM).

обычно определяются как требуемая доходность собственного капитала, рассчитываемая на основе модели оценки долгосрочных активов (CAPM).

В стандартной модели CAPM не учитывается влияние налогообложения инвесторов на требуемую доходность от инвестиций. Однако, налоговые потери инвесторов могут быть весьма значительными, абстрагирование от данного фактора способно привести к искаженной оценке требуемой доходности собственного капитала и стоимости компании.

Подходы к учету влияния налогообложения инвесторов на стоимость компаний

В работе Модильяни и Миллера [16] продемонстрировано, что налоговый щит, связанный с вычетом процентных расходов компании из налоговой базы по налогу на прибыль, увеличивает стоимость левереджированной компании (использующей долговое финансирование) и уменьшает средневзвешенные затраты на капитал по сравнению с нелевереджированной компанией.

Введение в анализ налогообложения инвесторов (кредиторов и акционеров) позволило Миллеру [14] найти такое соотношение ставок корпоративного налога на прибыль и налогов инвесторов, при котором эффект налоговой экономии для компании от использования долгового финансирования может быть нивелирован.

Впоследствии многие ученые (MacKie-Mason J., Dhaliwal D., Fama E., French K., Graham J.) эмпирически подтвердили, что налогообложение самой корпорации и ее инвесторов не оказывают существенного влияния на стоимость компании и средневзвешенные затраты на капитал.

В другом направлении исследований ценообразование на фондовом рынке объясняется налогообложением конкретного типа инвестора − ценообразующего или маржинального (marginal investor). Авторы работ по данной тематике (Miller M., Scholes M., Harris T., Kemsley D., Ayers B., Landon S.) полагают, что цена ценных бумаг, которым присущ одинаковый уровень риска, определяется в условиях равновесия, которое достигается тогда, когда маржинальному инвестору безразлично, какие ценные бумаги покупать. В этом случае на цену акций будет влиять только налогообложение доходов ценообразующего инвестора.

В статье Айерса [2] авторы подтвердили, что рыночные котировки акций тех компаний, у которых маржинальными акционерами выступали физические лица, негативно отреагировали на повышение налога с доходов физических лиц в августе 1993 года. При этом, налоговый статус маржинального инвестора определялся ими исходя из доли владения акциями институциональными инвесторами. С понижением указанной доли вероятность того, что маржинальными инвесторами компании выступали физические лица, возрастала. Далиуэл и др. [6] подтвердили гипотезу о том, что акции, по которым выплачиваются большие дивиденды, в среднем демонстрируют большую доходность, т.к. дивиденды облагаются по более высоким налоговым ставкам, чем доход в виде прироста капитала (tax-penalty theory). Данная зависимость оказалась более значительной в тех случаях, когда маржинальными инвесторами выступали физические лица.

В качестве другой концепции, объясняющей влияние персонального налогообложения инвесторов на стоимость собственного капитала компании, и, следовательно, на стоимость самой компании, выступает модель After-Tax CAPM, разработанная Бреннаном [3] и впоследствии дополненная другими исследователями (Litzenberger R. и Ramaswamy K., Sick G.).

В соответствии с данным подходом стандартная модель CAPM Шарпа, в соответствии с которой все инвесторы владеют рыночным портфелем активов, корректируется с учетом наличия личных налогов. Предполагается, что инвесторы, чьи доходы подлежат налогообложению, формируют портфель активов таким образом, чтобы максимизировать посленалоговую доходность. При этом, инвесторы не отказываются от акций, по которым компании выплачивают значительные дивиденды, а лишь уменьшают их количество в портфеле, в связи с тем, что они не могут достигнуть предпочитаемого уровня риска своего портфеля, вкладываясь исключительно в акции, по которым дивиденды не выплачиваются. В модели After-Tax CAPM все инвесторы влияют на итоговую цену акций, но в разной степени.

В соответствии с моделью Бреннана, при прочих равных условиях, чем больше превышение налога на дивиденды по сравнению с налогом на прирост капитала, тем выше требуемая доходность собственного капитала. Эмпирическая проверка в большинстве случаев подтвердила данную теорию ( [2], [6], [7]).

Доходность акционерного капитала с учетом налогообложения инвесторов маржинального типа

Предлагаемый в статье подход к оценке требуемой доходности акционерного капитала с учетом налогообложения инвесторов строится на основе объединения предпосылок модели САРМ и теории об определении равновесной цены актива маржинальным инвестором. Аналогично модели After-Tax CAPM, инвесторы составляют свой портфель активов на основании компромисса между его ожидаемой доходностью за вычетом налогов и риском, который измеряется дисперсией доходности.

Как и в классической модели CAPM, ![]() учитывает только систематический (рыночный) риск актива, который не может быть снижен в результате диверсификации и, следовательно, требует вознаграждения в виде дополнительной доходности (премии за риск).

учитывает только систематический (рыночный) риск актива, который не может быть снижен в результате диверсификации и, следовательно, требует вознаграждения в виде дополнительной доходности (премии за риск).

В предлагаемой модели доходность финансового актива может быть разбита на две части: доходность в виде прироста капитала и дивидендная доходность актива i, которая составляет фиксированный процент от общей доходности −![]() .

.

С дохода инвестора j в виде дивидендов, получаемых от владения активом i, удерживается налог по ставке ![]() , с дохода в виде прироста капитала – налог по ставке

, с дохода в виде прироста капитала – налог по ставке ![]() . Предположим, что в ситуации равновесия на рынке капитала на цену акций компании i будет влиять только налогообложение доходов ценообразующего типа инвесторов –

. Предположим, что в ситуации равновесия на рынке капитала на цену акций компании i будет влиять только налогообложение доходов ценообразующего типа инвесторов – ![]() и

и ![]() (в случае, если ценообразующими инвесторами российской компании выступают российские физические лица, с их доходов будет удержан НДФЛ по ставкам

(в случае, если ценообразующими инвесторами российской компании выступают российские физические лица, с их доходов будет удержан НДФЛ по ставкам ![]() = 9% (п. 4 ст. 224 НК РФ),

= 9% (п. 4 ст. 224 НК РФ), ![]() =13% (п. 1 ст. 224 НК РФ)).

=13% (п. 1 ст. 224 НК РФ)).

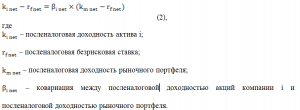

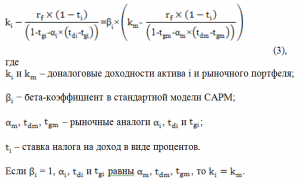

Требуемая доходность собственного капитала, выведенная в соответствии с предложенной моделью, может быть выражена в виде формулы:

С учетом ограниченных возможностей по выбору прокси-переменной, точно характеризующей значение параметра ![]() , предлагается ввести предпосылку, что уровень дивидендов, выплачиваемых индексным фондом, который вкладывает средства инвесторов в индекс, принятый за аналог рыночного портфеля, отражает дивидендную доходность рыночного портфеля.

, предлагается ввести предпосылку, что уровень дивидендов, выплачиваемых индексным фондом, который вкладывает средства инвесторов в индекс, принятый за аналог рыночного портфеля, отражает дивидендную доходность рыночного портфеля.

Что касается параметров ![]() , и предлагается использовать международные сравнения в области налогообложения доходов физических лиц (например, средневзвешенные ставки НДФЛ по странам ОЭСР, представленные в отчете Corporate Dividend and Capital Gains Taxation: A comparison of the United States to other developed nations, подготовленном компанией Ernst & Young в 2012 году).

, и предлагается использовать международные сравнения в области налогообложения доходов физических лиц (например, средневзвешенные ставки НДФЛ по странам ОЭСР, представленные в отчете Corporate Dividend and Capital Gains Taxation: A comparison of the United States to other developed nations, подготовленном компанией Ernst & Young в 2012 году).

Налогообложение доходов российских физических лиц в виде дивидендов и прироста капитала ниже среднего уровня налогообложения аналогичных доходов в странах ОЭСР и БРИК. С учетом данного факта, оценка требуемой доходности собственного капитала ki, рассчитанная на основе стандартной модели CAPM будет превышать соответствующую оценку ki, рассчитанную с подключением личных налогов инвесторов для российских компаний, маржинальными инвесторами которых выступают российские физические лица.

Вывод

Предложенная модель позволяет учитывать влияние налогообложения инвесторов на требуемую доходность собственного капитала компании, которая, в свою очередь, напрямую влияет на внутреннюю стоимость компании, рассчитываемую доходным методом DCF. Чем выше уровень налогообложения инвесторов, тем выше требуемая ими доходность собственного капитала, и, соответственно, тем ниже стоимость компании.

Источники:

2. Ayers, B., Cloyd, C., Robinson, J., 2002, The effect of shareholder-level dividend taxes on stock prices: evidence from the Revenue Reconciliation Act of 1993. Accounting Review 77. 933–947.

3. Brennan, M., 1970. Taxes, market valuation and corporate financial policy. National Tax Journal, 23. 417–427.

4. Corporate Dividend and Capital Gains Taxation: A comparison of the United States to other developed nations. Ernst & Young LLP. February 2012.

5. Dhaliwal, D., Trezevant, R., Wang, S., 1992. Taxes, investment related tax shields and capital structure. Journal of the American Taxation Association. 14. 1–21.

6. Dhaliwal, D., Li, O., Trezevant, R., 2003, Is a dividend tax penalty incorporated into the return on a firm’s common stock? Journal of Accounting and Economics. 35. 155–178.

7. Dhaliwal D., Heitzman S., Li O.Z., 2005. Taxes, leverage, and the cost of equity capital. Journal of Accounting Research. 44. 691–723.

8. Fama, E., French, K., 1998. Taxes, financing decisions, and firm value. Journal of Finance. 53. 819–843.

9. Graham, J., 1999. Do personal taxes affect corporate financing decisions? Journal of Public Economics. 73. 147–185.

10. Harris, T., Kemsley, D., 1999. Dividend taxation in firm valuation: new evidence, Journal of Accounting Research. 37. 275–291.

11. Landon S., 2009. The capitalization of taxes in bond prices: Evidence from the market for Government of Canada bonds Journal of Banking & Finance. 33. 2175–2184.

12. Litzenberger, R., Ramaswamy, K., 1979, The effect of personal taxes and dividends on capital asset prices: theory and empirical evidence. Journal of Financial Economics. 7. 163–195.

13. MacKie-Mason, J., 1990, Do taxes affect corporate financing decisions? Journal of Finance, 45. 1471–1493.

14. Miller, M. H., 1977. Debt and Taxes, Journal of Finance. 32 (2). 261−275.

15. Miller, M., Scholes, M., 1978, Dividends and taxes. Journal of Financial Economics. 6. 333–364.

16. Modigliani, F. and M.H. Miller, 1963. Corporate income taxes and the cost of capital: a correction, American Economic Review. 53. 433−443.

17. Sick G.A., 1990. Tax-adjusted discount rates. Management Science. 36 (12). 1432–1450.

Страница обновлена: 26.01.2026 в 04:39:44

Download PDF | Downloads: 14

Impact of the Taxation of the Company's Investors on the Cost of the Company

Bobrovskaya M.S.Journal paper

Russian Journal of Entrepreneurship *

№ 20 / October, 2012

Abstract:

The article presents the analysis of the concept of pricing under the influence of taxation of the marginal investors. It examines the after-tax assessment model of long-term assets and its alteration by taking into account the taxation of the marginal investors is suggested. It is convincingly shown that the higher the level of investors taxation is, the higher is the required rate of return of equity, and therefore,

the lower is the company value.

Keywords: company value, taxation of the investors, marginal investor, required return on the own capital, tax savings