Оптимизация структуры капитала компании как одна из целей реализации инвестиционных проектов

Першин А.А.1![]()

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 51

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 5 (Май 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=53965312

Аннотация:

В нестабильных экономических условиях компаниям всё чаще приходится решать задачу проектирования эффективной стратегии финансирования. Одной из основных проблем в данном ключе выступает несовершенство методов управления структурой капитала, позволяющих минимизировать расходы и максимизировать финансовый результат инвестиций. Такое управление необходимо для успешной реализации инвестиционных проектов, так как структура капитала напрямую влияет на эффективность деятельности компании-инвестора. Ввиду того, что на эффективность инвестиционных проектов воздействуют не только источники финансирования, но и их структура, оценка влияния соотношения собственного и заёмного финансирования оказывает существенное влияние как на проект, так и на деятельность компании-инвестора, что имеет решающее значение для оценки эффективности инвестиционного проекта и принятия решения о его реализации. В статье отражена оценка возможного экономического эффекта от описываемого выше воздействия, а также представлен усовершенствованный подход к анализу влияния структуры финансирования инвестиционного проекта на эффективность деятельности компании-инвестора. Статья будет интересна исследователям, изучающим особенности механизмов финансирования инвестиционных проектов, а также предпринимателям, стремящимся оптимизировать структуру финансирования в своих компаниях.

Ключевые слова: структура капитала, стоимость капитала, структура финансирования, финансирование инвестиционных проектов

JEL-классификация: G30, G31, G32

ВВЕДЕНИЕ

В условиях нестабильной экономической ситуации руководство большинства предприятий в процессе разработки эффективной финансовой стратегии сталкивается с особенно актуальной проблемой управления структурой капитала, минимизирующей его стоимость и позволяющей получить оптимально высокую доходность от капиталовложений.

Любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования, что в контексте оптимизации инвестиционной деятельности является предпосылкой для возникновения необходимости проведения анализа влияния структуры капитала на эффективность деятельности компании, и, как следствие, оценку влияния структуры финансирования инвестиционного проекта на структуру капитала компании-инвестора. Другими словами, оценка структуры капитала при финансовом анализе инвестиционного проекта становится одним из основополагающих этапов его реализации, поскольку влияние данной структуры напрямую связано с эффективностью деятельности компании в целом.

При оценке инвестиционного проекта особую важность приобретает не только выбор источников финансирования, но и установление приемлемого соотношения собственных и заемных средств. Поэтому, одним из важнейших вопросов при оценке эффективности инвестиционных проектов является то, насколько структура капитала (т.е. отсутствие или наличие внешнего финансирования) влияет не только на эффективность самого проекта, но и на результаты деятельности компании-инвестора. Данный вопрос имеет существенное прикладное значение и неоднократно поднимался в научном сообществе [12].

Таким образом, цель данного исследования заключается в совершенствовании подхода к оценке влияния структуры финансирования инвестиционного проекта на эффективность деятельности компании-инвестора.

В рамках поставленной цели были сформулированы следующие исследовательские задачи:

· Изучить основные факторы, влияющие на стоимость капитала компании;

· Оценить влияние структуры финансирования инвестиционного проекта на структуру капитала компании-инвестора;

· Предложить методику оптимизации структуры капитала компании-инвестора посредством реализации инвестиционного проекта.

Научная новизна исследования состоит в выявлении, систематизации и оценке особенностей влияния структуры финансирования инвестиционного проекта на эффективность деятельности компании-инвестора.

Гипотеза данного исследования заключается в том, что стоимость капитала компании-инвестора может быть оптимизирована в результате использования корректной структуры финансирования при реализации инвестиционного проекта.

В рамках данной работы был использован метод количественного и качественного исследования для выявления взаимосвязи структуры капитала и его стоимости.

Предметом исследования является структура финансирования инвестиционного проекта, как инструмент оптимизации структуры капитала компании-инвестора. Вторичные данные были собраны из книг, посвященных инструментам и структуре финансирования, и соответствующих научных статей. Также, было произведено обобщение информации и ее синтез.

Гипотеза была доказана с помощью предложенной методики расчёта оптимальной структуры финансирования инвестиционного проекта, оптимизирующей структуру капитала компании-инвестора.

ТЕОРЕТИЧЕСКИЕ ПРЕДПОСЫЛКИ ИССЛЕДОВАНИЯ

Капитал предприятия любой формы собственности и вида деятельности в разрезе источников формирования делится на собственный и заемный. Составляющими собственного капитала являются уставный капитал (в случае акционерных обществ - собственный капитал) и нераспределенная прибыль. Заемный капитал как правило формируется за счет банковских кредитов и выпущенных облигаций. Структура капитала представляет собой соотношение собственного и заемного капитала предприятия.

Данный показатель является информативным индикатором деятельности компании при проведении её оценки и используется в решении следующих задач:

· Определение наилучшего способа финансирования инвестиционных проектов;

· Расчет экономической эффективности инвестиций;

· Прогнозирование стоимости акций компании;

· Оценка стоимости капитала компании.

Решение практически любой задачи управления капиталом компании напрямую связано с рассмотрением вопроса его структуры. Именно поэтому данная проблема столь часто рассматривается в научном сообществе.

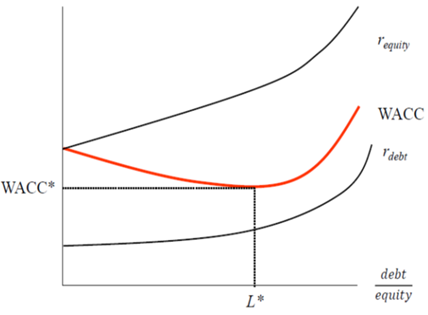

Основным подходом к анализу структуры капитала является предположение о том, что средняя стоимость капитала компании существенно зависит от его структуры. С увеличением долга в общей структуре капитала увеличивается финансовый риск и, следовательно, увеличивается стоимость собственного и заемного капитала. Сторонники традиционного подхода придерживаются мнения, что существует некоторое оптимальное соотношение собственных и заёмных средств, при котором средняя стоимость капитала компании достигает минимального значения [12]. Из этого следует, что каждая компания должна тщательно следить за величиной стоимости собственного и заемного финансирования, чтобы придерживаться такой структуры капитала, при которой его средняя стоимость минимальна. В противном случае структура капитала компании не будет оптимальной, что может привести к ощутимым убыткам.

Это предположение основано на расширенной теории Модильяни и Миллера, основными гипотезами которой являются:

· Эффект финансового левериджа (L) минимизирует стоимость капитала (WACC) и, следовательно, оптимизирует баланс между дополнительными издержками по привлечению заёмных средств и экономией за счет налогового щита;

· С ростом долговой нагрузки растёт уровень риска для заёмщика, что приводит к росту стоимости привлекаемого капитала за счёт увеличения требований финансирующих организаций и инвесторов к доходности их инвестиций.

Таким образом, для компании выгодно работать с использованием заемных средств, поскольку будущие денежные потоки дисконтируются по наименьшей ставке дисконтирования, что снижает негативное влияние на них временного фактора [10]. Однако подобный эффект будет достигаться только при определённом уровне финансового левериджа, минимизирующем стоимость капитала.

Графически это предположение можно проиллюстрировать в виде следующего графика.

Рис. 1. Влияние финансового левериджа на стоимость капитала компании

Источник: Stephen Ross, Randolph Westerfield and Bradford Jordan Fundamentals of Corporate Finance // McGraw Hill, 13th Edition, 2021. - 1008 p

Эту гипотезу можно подтвердить на примере, оценив экономическую эффективность данного финансового инструмента [5]. Для этого были рассчитаны возможные денежные потоки проекта в зависимости от доли финансового левериджа в первоначальной структуре инвестиций. Увеличение доли заёмных средств позволило снизить стоимость капитала и тем самым оптимизировать денежный поток инвестиционного проекта.

Данные расчеты отражены в таблице 1, содержащей сравнение различных комбинаций исходной структуры инвестиций.

Таблица 1

Влияние финансового левериджа на денежные потоки инвестиционного проекта

|

Без использования финансового левериджа

| ||||||

|

Финансовый леверидж

|

0

| |||||

|

Финансирование из собственных средств

|

1 000 000

|

|

|

|

|

|

|

Финансирование из заёмных средств

|

-

| |||||

|

Общий привлеченный капитал

|

1 000 000

| |||||

|

Денежный поток (после общих расходов на обслуживание долга)

|

(1 000 000)

|

300 000

|

300 000

|

300 000

|

300 000

|

300 000

|

|

Чистый денежный поток

|

500 000

|

|

|

|

|

|

|

Внутренняя норма доходности

|

15%

| |||||

|

С использованием финансового

левериджа

| ||||||

|

Финансовый леверидж

|

1

| |||||

|

Финансирование из собственных средств

|

500 000

|

|

|

|

|

|

|

Финансирование из заёмных средств

|

500 000

| |||||

|

Стоимость

заёмных средств

|

10%

| |||||

|

Общий привлеченный капитал

|

1 000 000

| |||||

|

Денежный поток (после общих расходов на обслуживание долга)

|

(500 000)

|

190 000

|

190 000

|

190 000

|

190 000

|

190 000

|

|

Чистый денежный поток

|

450 000

|

|

|

|

|

|

|

Внутренняя норма доходности

|

26%

| |||||

Как видно из расчетов, большее кредитное плечо, даже при увеличении стоимости привлечения заёмных средств обеспечивает лучшую внутреннюю норму доходности, что свидетельствует о большей эффективности проекта. Для заемщика такой вариант наиболее выгоден за счет оптимизации денежных потоков.

Учитывая вышесказанное, можно сделать вывод, что увеличение финансового левериджа, с одной стороны, благоприятно влияет на финансовый результат деятельности компании, но в то же время увеличивает риск для её кредиторов, что приводит к увеличению стоимости капитала. Поэтому необходимо поддерживать уровень соотношения собственных и заёмных средств, позволяющий минимизировать стоимость капитала за счёт комбинации эффекта налогового щита, снижающего стоимость капитала, и оптимального уровня риска, непревышение которого позволит сохранить требования кредиторов к доходности на приемлемом уровне.

РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

Для того, чтобы оценить влияние реализации инвестиционного проекта на структуру капитала компании и провести оптимизацию необходимо обладание информацией о её текущей структуре капитала, а также оптимальной структуре, минимизирующей среднюю стоимость капитала компании, рассчитанной в целях соответствия указанным выше положениям. В целях данного исследования в качестве показателя структуры капитала принят показатель доли заёмного финансирования в капитале (Dr). Методика расчёта текущей структуры капитала проиллюстрирована в следующей формуле:

![]() (1)

(1)

Где:

Drc – доля заёмного капитала в общем капитале компании;

Erc – доля собственного капитала в общем капитале компании;

Dc – объём заёмного капитала компании;

Ec – объём собственного капитала компании.

Расчёт оптимальной структуры капитала является более сложной задачей, так как зависит от существенного количества переменных, индивидуальных для каждого конкретного случая. Поэтому для целей данного исследования используется допущение о том, что оптимальное соотношение собственного и заёмного капитала компании известно и показатель оптимальной доли заёмного капитала равен Drc optimal.

В зависимости от соотношения текущей и оптимальной структуры капитала компании, рациональная структура финансирования проекта может принимать разные значения. Так, если текущая доля заёмного капитала компании ниже оптимальной (Drc < Drc optimal), то целесообразно выбирать долю заёмного финансирования для проекта выше показателя Drc. Другими словами, показатель Drc в данном случае будет являться нижней границей для установления планируемой доли заёмного финансирования инвестиционного проекта.

Для определения верхней границы интервала необходимо рассчитать такое значение доли заёмного финансирования проекта, которая увеличит долю заёмных средств компании до оптимального значения Drc optimal. Для расчёта данного показателя предлагается использовать следующую формулу:

(2)

(2)

Где:

Drp* – доля заёмного финансирования в общей структуре капитала проекта, оптимизирующая структуру капитала компании;

Drc optimal. – оптимальная доля заёмного капитала в общем капитале компании;

TCc – общий капитал компании;

TCp – общий капитал, необходимый для инвестирования в проект;

Dc – объём заёмного капитала компании.

Так, с помощью указанной выше методики возможно рассчитать верхнюю границу интервала оптимальной доли заёмного финансирования проекта, находясь внутри которого, данный показатель позволяет оптимизировать структуру капитала компании. Для большей наглядности данный интервал можно изобразить посредством следующего выражения:

![]() (3)

(3)

Где:

IDr optimal – интервал оптимальных значений доли заёмного финансирования проекта, оптимизирующих структуру капитала компании-инвестора;

Drp*min – значение нижней границы вышеупомянутого интервала;

Drp*max – значение верхней границы вышеупомянутого интервала;

Необходимо также отметить, что в случае, если оптимальное значение доли заёмного капитала компании ниже текущего (Drc > Drc optimal), то данный показатель (Drp*) будет отражать нижнюю границу упомянутого выше интервала (Drp* ~ Drp* min). Верхняя же, в свою очередь, будет соответствовать текущему значению доли заёмного капитала компании (Drc ~ Drp* max).

Таким образом, можно сказать, что доля заёмного финансирования в структуре инвестиционного проекта, оптимизирующая структуру капитала компании может варьироваться в пределах вышеуказанного интервала. Однако, увеличение данного показателя также может негативно повлиять на чистый доход компании-инвестора от его реализации (NPV equity). Такая взаимосвязь обусловлена тем, что при увеличении коэффициента долга происходит не только увеличение чистого дохода проекта (NPV project) за счет снижения стоимости его капитала (ставки дисконтирования), но и увеличение объема заемных средств, что в свою очередь снижает чистый доход компании от проекта.

Логично предположить, что в таком случае оптимум будет достигаться в центре вышеуказанного интервала, что позволит одновременно максимизировать отдачу от проекта и оптимизировать структуру капитала компании. Однако окончательный выбор данного показателя в рамках планирования реализации проекта может быть обусловлен потребностями компании-инвестора и целями реализации инвестиционного проекта. Если чистый доход от проекта в данный момент является для нее приоритетным, то логично было бы использовать более низкую долю заёмного финансирования по сравнению с вышеуказанным оптимумом, и наоборот, если предприятию в данный момент в первую очередь необходимо оптимизировать структуру капитала, то возможно использовать коэффициент долга выше оптимального, но в пределах определенного выше интервала.

Также стоит отметить, что использование данного подхода применимо не только для рассмотрения влияния одного проекта, но и совокупного влияния нескольких инвестиционных инициатив на структуру компании-инвестора (далее – “пул проектов”). Подобного результата можно достичь при рассмотрении совокупной структуры финансирования пула проектов как консолидированного показателя и применения к нему предлагаемой методики.

Таким образом, использование описанной выше методики позволяет оценить эффект от реализации инвестиционных проектов компании, оказываемый на структуру её капитала, а также даёт возможность рассчитать информативный показатель (IDr optimal), использование которого позволяет менеджменту компании подобрать обоснованную целевую структуру финансирования проектов в процессе принятия решения об их реализации.

ЗАКЛЮЧЕНИЕ

Подводя итог проводимого в данной работе исследования, можно сказать, что доля заёмных средств в общей структуре финансирования проекта может выступать инструментом оптимизации структуры капитала компании-инвестора. Такой эффект может быть достигнут за счет увеличения или уменьшения доли заемных средств в структуре капитала проекта, что может оказать благоприятное экономическое воздействие на деятельность компании-инвестора посредством минимизации средней стоимости ее капитала.

Все вышеизложенное свидетельствует о том, что данная проблема не теряет свою актуальность, так как вопрос оптимизации стоимости капитала всегда возникает при реализации инвестиционной деятельности компании. Решение этой проблемы предлагается через применение описанной в данной работе методики расчёта рациональной структуры финансирования инвестиционного проекта посредством расчёта интервала приемлемых значений доли заёмного финансирования проекта, оптимизирующих структуру капитала компании-инвестора.

Методологическая ценность данного подхода обусловлена тем, что он позволяет решить не только проблему выбора оптимальной экономически-обоснованной структуры финансирования проекта, но и задачу минимизации стоимости капитала компании инвестора.

Источники:

2. Бродунов А.Н. Эффективность бизнеса и работа на заемном капитале: от теории к практике (учетная модель анализа) // Научный вестник: финансы, банки, инвестиции. – 2019. – № 1(46). – c. 33-45.

3. Васильев В.П., Озова Б.Х., Тишина Ю.А. Оптимизация структуры капитала для целей финансирования активов предприятий // Вестник Академии знаний. – 2019. – № 35(6). – c. 85-92. – doi: 10.24411/2304-6139-2019-00017.

4. Ермакова Ю.С. Оптимизация финансовой структуры капитала коммерческой организации // Вестник Российского экономического университета им. Г.В. Плеханова. – 2021. – № 5(119). – c. 53-63. – doi: 10.21686/2413-2829-2021-5-53-63.

5. Першин А.А. Mezzanine financing as a modern tool of risk reduction in the international investment of innovative project // StudNet. – 2020. – № 9. – p. 149-156.

6. Полякова М.А., Атякшева Ю.Г. Выявление и оценка основных финансовых рычагов приращения стоимости компании // Научно-методический электронный журнал Концепт. – 2019. – № 7. – c. 166-122. – doi: 10.24411/2304-120X-2019-14043.

7. Рабаданова Ж.Б. Методы оптимизации структуры капитала организации // Актуальные вопросы современной экономики в глобальном мире. – 2019. – № 1. – c. 13-16.

8. Старкова М.М., Лошакова А.А. Заемные средства как инструмент эффективного функционирования и развития промышленного предприятия // Современная наука: актуальные проблемы теории и практики. Серия: Экономика и право. – 2019. – № 8. – c. 36-40.

9. Федоров В.А. Методика оценки влияния эффекта финансового рычага на совокупный денежный поток компании // Инновации и инвестиции. – 2021. – № 10. – c. 60-62.

10. Damodaran A. Investment Valuation. Tools and techniques for determining the value of any asset. / 11th edition., 2020. – 1316 p.

11. Phalippou L. Private Equity Laid Bare. - North Charleston: CreateSpace Independent Publishing Platform, 2017. – 205 p.

12. Ross S., Westerfield R., Jordan B. Fundamentals of Corporate Finance. / 13th Edition. - New York, NY: McGraw Hill, 2021. – 1008 p.

Страница обновлена: 22.11.2025 в 12:41:11

Download PDF | Downloads: 51

Optimization of the company's capital structure as one of the goals of investment projects

Pershin A.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 5 (May 2023)

Abstract:

In uncertain economic conditions, companies must tackle the challenge of creating an efficient financial strategy.

The imperfection of capital structure management methods that allow minimizing costs and maximizing the financial result of investments is one of the main problems.

Such management is necessary for the successful implementation of investment projects, since the capital structure directly affects the efficiency of the investor company. The effectiveness of investment projects is influenced not only by the sources of financing, but also by their structure. Therefore, the assessment of the impact of the ratio of equity and debt financing has a significant impact on both the project and the activities of the investor company. This is crucial for evaluating the effectiveness of an investment project and making a decision on its implementation. The article reflects an assessment of the possible economic effect of the impact described above. An improved approach to the analysis of the impact of the financing structure of an investment project on the efficiency of an investor company is presented. The article will be of interest to researchers studying the specifics of financing mechanisms for investment projects, as well as businessmen seeking to optimize the financing structure in their companies.

Keywords: capital structure, capital value, financing structure, investment projects financing

JEL-classification: G30, G31, G32

References:

Bocharova O.F., Smorzh M.Yu., Aseev D.V. (2021). Metodicheskie podkhody k otsenke struktury kapitala organizatsii [Methodological approaches to assessing an organization's capital structure]. Vestnik Akademii znaniy. (4(45)). 311-319. (in Russian). doi: 10.24412/2304-6139-2021-11381.

Brodunov A.N. (2019). Effektivnost biznesa i rabota na zaemnom kapitale: ot teorii k praktike (uchetnaya model analiza) [Business efficiency and work on borrowed capital: from theory to practice (accounting model of analysis)]. Scientific Herald: finance, banks, investments. (1(46)). 33-45. (in Russian).

Damodaran A. (2020). Investment Valuation. Tools and techniques for determining the value of any asset Alpina Publisher.

Ermakova Yu.S. (2021). Optimizatsiya finansovoy struktury kapitala kommercheskoy organizatsii [Optimizing the finance structure of capital at commercial organization]. Vestnik of the Plekhanov Russian University of Economics. 18 (5(119)). 53-63. (in Russian). doi: 10.21686/2413-2829-2021-5-53-63.

Fedorov V.A. (2021). Metodika otsenki vliyaniya effekta finansovogo rychaga na sovokupnyy denezhnyy potok kompanii [Methodology for assessing the impact of the financial leverage effect on the company's total cash flow]. Innovation and Investment. (10). 60-62. (in Russian).

Pershin A.A. (2020). Mezzanine financing as a modern tool of risk reduction in the international investment of innovative project StudNet. 3 (9). 149-156.

Phalippou L. (2017). Private Equity Laid Bare North Charleston : CreateSpace Independent Publishing Platform.

Polyakova M.A., Atyaksheva Yu.G. (2019). Vyyavlenie i otsenka osnovnyh finansovyh rychagov prirashcheniya stoimosti kompanii [Identification and evaluation of the main financial levers for the company value increment]. Scientific and methodical electronic journal Concept. (7). 166-122. (in Russian). doi: 10.24411/2304-120X-2019-14043.

Rabadanova Zh.B. (2019). Metody optimizatsii struktury kapitala organizatsii [Methods of optimizing the organization´s capital structure]. Aktualnye voprosy sovremennoy ekonomiki v globalnom mire. (1). 13-16. (in Russian).

Ross S., Westerfield R., Jordan B. (2021). Fundamentals of Corporate Finance New York, NY : McGraw Hill.

Starkova M.M., Loshakova A.A. (2019). Zaemnye sredstva kak instrument effektivnogo funktsionirovaniya i razvitiya promyshlennogo predpriyatiya [Borrowed means as a tool of effective functioning and development of industrial enterprise]. Sovremennaya nauka: aktualnye problemy teorii i praktiki. Seriya: Ekonomika i pravo. (8). 36-40. (in Russian).

Vasilev V.P., Ozova B.Kh., Tishina Yu.A. (2019). Optimizatsiya struktury kapitala dlya tseley finansirovaniya aktivov predpriyatiy [Optimization of capital structure for the purposes of financing assets of enterprises]. Vestnik Akademii znaniy. (35(6)). 85-92. (in Russian). doi: 10.24411/2304-6139-2019-00017.