Личное страхование

Статья в журнале

Российское предпринимательство *

№ 8 (20), Август 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Личное страхование – отрасль страхования, обеспечивающая защиту имущественных интересов граждан. Связано с вероятностью наступления смерти кормильца или члена семьи либо с потерей их здоровья, что, как правило, влечет за собой снижение уровня семейного дохода.

Ключевые слова: страхование, нетто-ставка, смертность

Продолжение. Начало в №№ 10-12/2000, №№1-7 /2000

Личное страхование – отрасль страхования, обеспечивающая защиту имущественных интересов граждан. Связано с вероятностью наступления смерти кормильца или члена семьи либо с потерей их здоровья, что, как правило, влечет за собой снижение уровня семейного дохода.

Объекты личного страхования – жизнь, здоровье, трудоспособность человека. Конкретными событиями, на случай которых оно проводится, являются дожитие страхователя или застрахованного до окончания срока страхования, обусловленного возраста или события, наступление его смерти либо потеря им здоровья от оговоренных событий (несчастных случаев).

В отличие от объектов имущественного страхования объекты личного страхования не имеют стоимости. Поэтому при личном страховании не происходит возмещение материального ущерба, а выплачивается денежная компенсация в соответствии с договором страхования, что направлено на выравнивание потерь в семейных доходах вследствие негативных последствий страховых событий.

Личное страхование является дополнительной формой государственного социального страхования и социального обеспечения. Социальное страхование является обязательным, личное – добровольным.

Классификация личного страхования.

1. По объему риска:

- на случай дожития или смерти;

- на случай инвалидности или недееспособности;

- на медицинские расходы.

2. По виду страхования:

- страхование жизни;

- страхование от несчастных случаев.

3. По количеству лиц, указанных в договоре:

- индивидуальное;

- коллективное.

4.По длительности страхового обеспечения:

- краткосрочное (менее 1 года);

- среднесрочное (до 5 лет);

- долгосрочное (6–15лет).

5. По форме выплаты страхового обеспечения:

- с единовременной выплатой страховой суммы;

- с выплатой страховой суммы в форме ренты.

6. По форме уплаты страховых премий (взносов):

- с уплатой единовременных премий;

- с ежегодной уплатой страховых премий;

- с ежемесячной уплатой страховых премий.

7. По виду договора:

- обязательное личное страхование (по закону);

- добровольное личное страхование (договор).

Основы построения тарифов по страхованию жизни

Как мы уже знаем, тарифная ставка – это цена услуги, оказываемой страховщиком населению. Кроме того, тарифная ставка определяет, какую сумму каждый из страхователей должен внести в общий страховой фонд с единицы страховой суммы. Как же установить цену на тот или иной вид страхования жизни?

Условиями страхования жизни обычно предусматриваются:

- выплаты в связи с дожитием застрахованного до окончания срока действия договора страхования;

- выплаты в случае его смерти в течение этого срока;

- выплаты в связи с потерей здоровья вследствие несчастного случая и некоторых болезней.

Для исчисления страхового фонда страховщик должен располагать сведениями о том, сколько лиц из числа застрахованных доживет до окончания срока действия их договоров страхования, сколько может умереть, а у скольких из них наступит потеря здоровья.

Продолжительность жизни отдельных людей колеблется в широких пределах. Она относится к категории случайных величин, численное значение которых зависит от многих факторов.

Демографической статистикой выявлена и выражена математически зависимость смертности от возраста людей. Расчетные показатели, характеризующие смертность населения по возрастам и доживаемость при переходе от одного возраста к последующему, содержатся в таблицах смертности.

Таблица смертности – это упорядоченный ряд взаимосвязанных величин, показывающих уменьшение с возрастом некоторой совокупности людей вследствие их смертности.

Показатели таблицы смертности построены как описание процесса дожития и вымирания некоторого поколения с фиксированной начальной численностью.

Таблица смертности (фрагмент)

|

Возраст в годах (x)

|

Число доживающих до возраста x лет (lx)

|

Число умирающих при переходе от возраста x к возрасту x+1 лет (dx)

|

Вероятность умереть в течение предстоящего года жизни (qx)

|

|

1

|

2

|

3

|

4

|

|

0

|

100 000

|

2 404

|

0,02404

|

|

...

|

...

|

...

|

...

|

|

18

|

96 276

|

96

|

0,00100

|

|

19

|

96 180

|

108

|

0,00112

|

|

20

|

96 072

|

118

|

0,00123

|

|

...

|

...

|

...

|

...

|

|

30

|

94 452

|

218

|

0,00231

|

|

...

|

...

|

...

|

...

|

|

40

|

91 643

|

377

|

0,00411

|

|

1

|

2

|

3

|

4

|

|

41

|

91 266

|

393

|

0,00431

|

|

42

|

90 873

|

409

|

0,00450

|

|

43

|

90 464

|

424

|

0,00469

|

|

44

|

90 040

|

443

|

0,00492

|

|

45

|

89 597

|

466

|

0,00520

|

|

...

|

...

|

...

|

...

|

|

50

|

86 931

|

655

|

0,00753

|

|

...

|

...

|

...

|

..

|

Графа 3 показывает, сколько из доживающих до каждого возраста умирает, не дожив до следующего возраста.

Графа 4 свидетельствует о том, какая часть доживших до данного возраста умирает, не дожив до следующего возраста. Этот показатель представляет собой отношение числа умирающих при переходе от возраста x к возрасту x+1, т.е. dx к числу доживающих до возраста x, т.е. lx:

qx – это относительная величина уровня смертности в каждом возрасте.

qx означает, что из 100 000 лиц каждого данного возраста умирают: в возрасте до 18 лет – 100 человек, 40 лет – 411, 50 лет – 753 человека. Часто эти величины выражают в процентах (%) или промилле (‰). Для 40-летних вероятность умереть, равна 4,11 ‰ или 0,41 %.

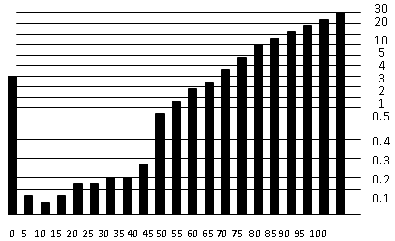

По данным таблицы смертности строят диаграммы (рис. 1 и 2).  Рис. 1. Диаграмма смертности

Рис. 1. Диаграмма смертности

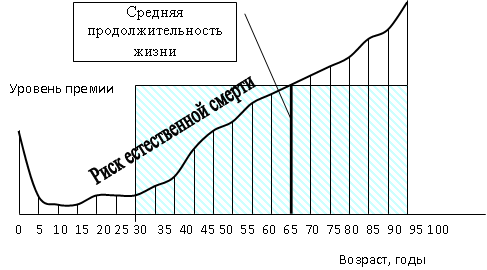

Рис. 2. Определение уровня премии по диаграмме смертности

С помощью диаграмм можно установить вероятное число выплат по договорам страхования, а при известных страховых суммах – размер фонда, который должна иметь страховая компания, чтобы выплатить страховые суммы.

Договор смешанного страхования жизни предусматривает выплату страховой суммы по дожитию страхователя (застрахованного) до указанного в договоре срока, по случаю его смерти, в связи с утратой им трудоспособности от травмы и по другим причинам. Для выплат по каждому виду страховой ответственности страховщик должен создать страховой фонд. Поэтому тарифная ставка по смешанному страхованию жизни складывается из нескольких составных частей:

- нетто-ставки на дожитие;

- нетто-ставки на случай смерти;

- нетто-ставки на случай утраты трудоспособности;

- нагрузки.

Единовременная нетто-ставка на дожитие.

Допустим, все 40-летние заключили договор страхования на дожитие сроком на 5 лет на сумму 100 руб. Через 5 лет страховщик будет обязан выплатить страховые суммы по дожитию. Согласно таблице смертности до 45 лет доживет 89 597 человек. Каждому нужно выплатить по 100 руб., следовательно, страховщик должен иметь 8 959 700 руб. Поскольку в страхование вступило 91 643 чел. в возрасте 40 лет, то каждый должен уплатить 97,77 руб.

При расчете таких ставок применяется так называемый дисконтирующий множитель, учитывающий процент годового дохода.

Единовременная нетто-ставка на случай смерти.

Допустим, все 40-летние заключили договор страхования на случай смерти сроком на 5 лет на сумму 100 руб. Пользуясь таблицей смертности, определим, сколько человек могут не дожить до 45 лет:

в возрасте 40 лет умирает 377 чел.

в возрасте 41 года умирает 393 чел.

в возрасте 42 лет умирает 409 чел.

в возрасте 43 лет умирает 424 чел.

в возрасте 44 лет умирает 443 чел.

Значит, страховщику предстоит выплатить на первом году страхования 37 700 руб., на втором – 39 300 руб., на третьем – 40 900 руб., на четвертом – 42 400 руб., на пятом – 44 300 руб.

Итого: 37 700+39 300+40 900+42 400+44 300 = 204 600 руб.

На долю каждого страхователя приходится единовременный взнос:

204600 : 91643 = 2,24 руб.

Для упрощения расчетов тарифных ставок применяются особые технические показатели – коммутационные числа, исчисляемые по специальным формулам.

Единовременная уплата взносов практически производится редко. Большинству страхователей удобнее вносить платежи в течение всего периода страхования. Для этого исчисляются годичные нетто-ставки. Чтобы определить их размер, нельзя разделить единовременную тарифную ставку на число лет действия договора, поскольку часть застрахованных не доживает до окончания срока договора и не выплачивает полную сумму причитающихся взносов. Поэтому годичные взносы должны компенсировать эту недостачу. Кроме того, СК несет убыток, теряя часть доходов от процентов, что также обусловливает необходимость некоторого повышения тарифа.

Поэтому для исчисления годичных ставок применяются специальные коэффициенты рассрочки. В них заложено необходимое повышение тарифов.

Основы расчета резерва страховых взносов по страхованию жизни

При страховании жизни, кроме обычного страхового фонда, есть еще фонд, накопленный в предыдущие годы и предназначенный для выплат в будущем. Это – резерв страховых взносов. Он принципиально отличается от запасных фондов в имущественном страховании, которые создаются на случай возмещения особенно крупных убытков, причиняемых стихийными бедствиями.

Порядок образования резерва взносов по каждому договору страхования зависит от характера обязательств по выплате страховых сумм, предусматриваемых различными видами страхования.

Та часть взносов по смешанному страхованию жизни, которая обеспечивает выплаты при дожитии застрахованных, поступает в резерв взносов целиком, так как она используется для этих выплат лишь по окончании периода действия договора. Целиком в резерв направляются и взносы по страхованию пенсии.

Часть взносов, обеспечивающая выплаты на случай смерти, поступает в резерв в особом порядке. Это объясняется тем, что размер взносов устанавливается на одном среднем уровне для всех лет действия договора, тогда как потребность в средствах на выплаты страховых сумм в течение этого срока возрастает по мере увеличения возраста застрахованных. Поэтому в первые годы действия договора часть взносов поступает в избытке по сравнению с выплатами, в последние годы их недостает для текущих выплат.

По той части взносов, которая обеспечивает выплаты при утрате трудоспособности от несчастных случаев, отчисления в резерв не производятся за исключением случаев единовременной оплаты.

Продолжение следует.

Страница обновлена: 22.01.2024 в 18:50:10

Lichnoe strakhovanie

Skrypnikova M.N.Journal paper