Совершенствование сценарного планирования инструментами машинного обучения

Ефремов В.С.1![]() , Никитинс И.2

, Никитинс И.2![]()

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации (РАНХиГС),, ,

2 Российский университет дружбы народов им. П. Лумумбы, ,

Скачать PDF | Загрузок: 45

Статья в журнале

Информатизация в цифровой экономике (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 5, Номер 3 (Июль-сентябрь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=74511222

Аннотация:

Современная деловая среда предстает изменчивой, неопределенной, сложной и неоднозначной. Классические подходы к построению прогнозов, на основе которых пишутся возможные сценарии будущего, в современной VUCA реальности неэффективны ввиду того, что они не могут распознать изменяющийся контекст событий. Целью исследования является разработка методического аппарата сценарного планирования, который будет эффективен в мире VUCA.

Cтатья посвящена обоснованию нового подхода к разработке сценариев, в котором вместо причинно-следственных связей используется контекст, а опыт, понимаемый через историю событий, используется для лучшего понимания этого контекста. Такой подход был назван эволюционно-контекстным. В качестве методического обеспечения используются рекуррентные нейронные сети с большой (долгой) кратковременной памятью (LSTM). В результате авторы приходят к выводу, что при оптимальном количестве циклов обучения модель LSTM предоставляет достаточно качественные прогнозы. Более того, с ростом количества факторов, характеризующих контекст, который складывается в ходе эволюции рассматриваемого объекта исследования, качество и точность прогнозирования увеличивается.

Ключевые слова: сценарное планирование, прогнозирование, VUCA, машинное обучение, модель LSTM

JEL-классификация: O20, O21, P11, R58, C53, E17

Введение

Высокая степень неопределенности, появление так называемых «черных лебедей», вынуждают бизнес искать инструменты, которые позволят заранее улавливать сигналы наступления неблагоприятных событий. Компании должны осознавать, что промедление при реагировании на изменяющиеся условия рыночной конъюнктуры может быть попросту фатальным для их дальнейшей деятельности.

При переходе на сценарное мышление, появляется необходимость поиска различных инструментов, моделей или подходов, позволяющих осуществлять сценарное планирование в современной VUCA реальности. Связано это с тем, что классические инструменты, которые используются в прогнозировании, на основе которых пишутся сценарии возможного будущего, предполагает определенный детерминизм внешних условий. Однако, происходящее сегодня в мире сигнализирует о том, что контекст внешних условий является динамичным и часто меняющимся. Таким образом, контекст игнорировать нельзя, необходимо анализировать как эволюцию рассматриваемого объекта исследования, так и внешний фон, то есть контекст, в котором собственно и эволюционирует объект исследования.

Классические инструменты прогнозирования, например, такие как модели временных рядов, функции которых либо подбираются методом наименьших квадратов, либо описываются с помощью метода скользящей средней за определенный период времени, неспособны учитывать меняющийся контекст. На наш взгляд, инструменты машинного обучения являются перспективной основой сценарного планирования для построения качественных прогнозов, благодаря их способности обучаться не только на динамике рассматриваемого показателя, но и на множестве фоновых факторов, формирующих контекст.

Цель работы заключается в разработке методического аппарата сценарного планирования, который будет эффективен в мире VUCA. Гипотеза исследования заключается в том, что качество сценарного планирования можно существенно повысить при использовании рекуррентных нейронных сетей класса LSTM, позволяющих рассматривать как эволюцию объекта исследования, так и складывающийся контекст. Научная новизна заключается в обосновании нового подхода к разработке сценариев, в котором вместо причинно-следственных связей используется контекст, а опыт, понимаемый через историю событий, используется для лучшего понимания этого контекста.

Недостатки классических инструментов прогнозирования

Традиционные модели прогнозирования часто полагаются исключительно на исторические данные и предполагают определенный детерминизм внешних условий, игнорируя манящийся контекст бизнес-среды. Экстраполяция прошлого опыта на будущее без учета контекста является абсолютно неработоспособным подходом в современных реалиях. Закономерности происходящих событий, традиционно оформляются моделями временных рядов, функции которых либо подбираются методом наименьших квадратов и могут иметь полиномиальные выражения очень высоких порядков, либо описываются с помощью метода скользящей средней за определенный период времени. Однако, игнорируя контекст, прогнозные значения при таком подходе существенно отклоняются от фактических.

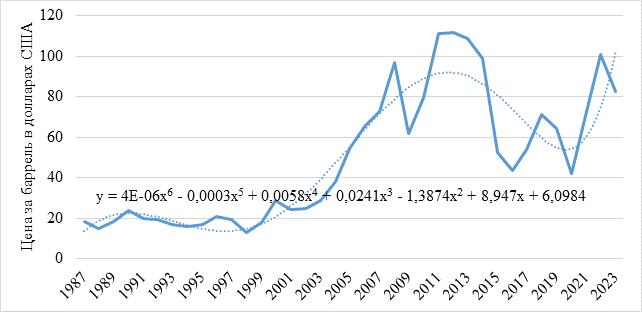

Так полином 6 порядка при прогнозировании цен на нефть марки Brent дает результаты, которые далеки от действительности. (рис. 1)

Рисунок 1. Описание временного ряда динамики среднегодовых цен на нефть марки Brent в период с 1987 по 2023 гг. полиномом 6-го порядка вида: y = 4E-06x6 - 0,0003x5 + 0,0058x4 + 0,0241x3 - 1,3874x2 + 8,947x + 6,0984

Источник: составлено авторами на основе [7]

Отклонения прогнозных значений от фактических наиболее очевидны в периоды высокой волатильности рассматриваемого показателя, например, в 2008 году в условиях мирового финансового кризиса или в 2020 году на фоне пандемии коронавируса Covid-19.

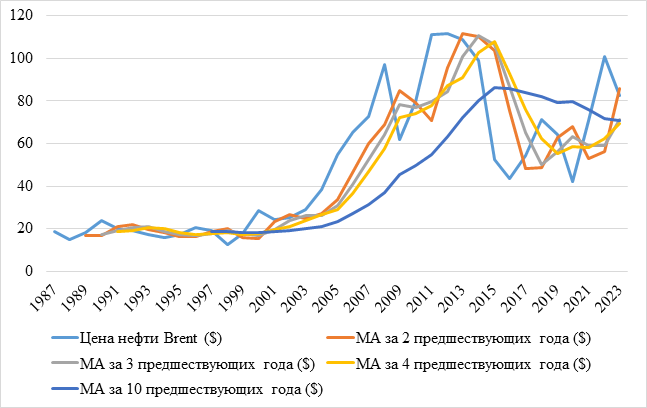

Метод скользящей средней также дает прогнозы, которые далеки от фактических значений. (рис. 2)

Рисунок 2. Описание временного ряда динамики среднегодовых цен на нефть марки Brent в период с 1997 по 2023 гг. методом скользящей средней за разный период

Источник: Рассчитано и составлено авторами на основе [7]

Метод скользящей средней является запаздывающим индикатором, что делает его особенно нерепрезентативным в периоды смены тренда и высокой волатильности.

Модели причинно-следственного прогнозирования, несмотря на их ценность, также неспособны давать качественных прогнозов в современно мире VUCA. Модели такого типа включают в себя присущие им неопределенности и могут не полностью отражать влияние внешних, немоделируемых переменных на интересующий нас объект исследования. Более того, в мире VUCA становится сложнее определить, что в паре факторов является причиной, а что следствием. Так, например, что в паре цена на нефть и ставка ФРС США (Федеральная резервная система) является причиной, а что следствием? Однозначно ответит на тот вопрос не представляется возможным, в том числе и по причине парадокса причинно-следственных петель, суть которого доступно объясняли Ф.Лобо и П.Кроуфорд на примере «путешественника во времени». [9]

Это вынуждает искать новые подходы к сценарному планированию, которые учитывали бы динамическую природу деловой среды. Одним из таких подходов является симбиоз инструментов машинного обучения и сценарного планирования.

Возможности моделей машинного обучения в сценарном планировании

Хорошие сценарии имеют фундамент, построенный на данных, рассмотренных с точки зрения эволюции и современного контекста. Однако, ограничивающим фактором для правильной оценки данных является потенциал и возможности человеческих ресурсов. В этой связи особый интерес вызывают модели машинного обучения, имеющие ряд весомых преимуществ. Одних из их главных достоинств является скорость обработки данных, а также возможность анализировать большие объемы данных для выявления сложных закономерностей и тенденций, что в конечном итоге позволяет получать более качественные прогнозы.

Одной из наиболее перспективных моделей машинного обучения являются рекуррентные сети с долгой краткосрочной памятью (LSTM). Впервые о них заговорили во второй половине 90-х годов прошлого века. LSTM представляет собой тип архитектуры нейронных рекуррентных сетей, отличительной особенностью которых является способность обучения долговременным зависимостям. [8]

Преимущество сетей LSTM заключается в том, что модель запоминает как краткосрочные, так и долгосрочные значения в сети. Поэтому сети LSTM в основном используются для последовательного анализа данных, в том числе и для анализа временных рядов. Более того, данный тип модели позволяет анализировать многомерные данные, что необходимо для обеспечения предлагаемого эволюционно-контекстного подхода к сценарному планированию.

Ряд исследований подчеркивает преимущество рекуррентных нейронных сетей перед классическими эконометрическими моделями прогнозирования, в частности к такому выводу приходит А.В. Матыцын при оценке модели LSTM в прогнозировании инфляции и индекса потребительских цен в России. Также в ряде статей было отмечено, что модель LSTM способна повысить качество прогнозирования по таким экономическим показателям, как инфляция, уровень безработицы, а также позволяет получить качественные прогнозы относительно динамики различных ценных бумаг на фондовом рынке, с целью формирования портфеля акций, учитывая риск-профиль инвестора. [2; 3; 9; 10; 11; 12; 13; 14; 15; 16]

Однако, во всех приведенных исследованиях модель обучается исключительно на эволюции наблюдаемого показателя без привязки к меняющемуся контексту. Однако, мы считаем, что контекст игнорировать нельзя, более того, так не используются все возможности данного типа рекуррентных сетей, а именно возможность многомерного анализа, в том числе и фоновых факторов, образующих условия бизнес-среды, в которой собственно и происходит эволюция наблюдаемого объекта.

Нами выдвинута гипотеза, что качество прогнозирования можно существенно повысить при использовании эволюционно-контекстного подхода к сценарному планированию, основанному на моделях рекуррентных нейронных сетей класса LSTM, обучаемых для генерации и распознавания возможных картин будущих условий деловой среды.

В качестве объекта исследования была взята цена на нефть марки Brent, а фоновыми факторами, формирующими контекст, были выбраны ставка ФРС США и агрегат денежной массы M2 США. Написав код программы на высокоуровневом языке программирования Python, модели LSTM для обучения были представлены данные по выбранным показателям за 1987-2023 годы.

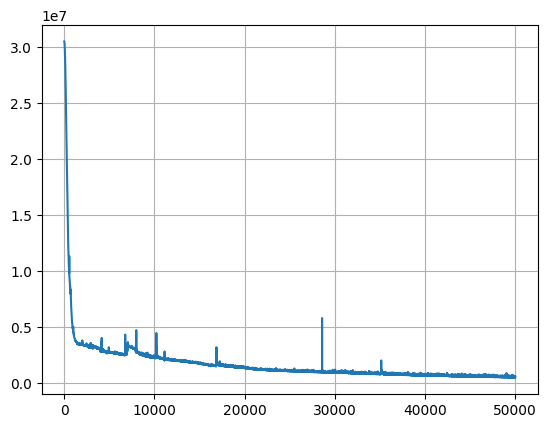

Экспериментальным путем было определено, что оптимальным количеством циклов обучения модели в данном случае является 50000 циклов, так как при этом значении вероятность ошибки стремится к нулю. Меньшее количество циклов приводило к тому, что модель не успевала обучиться и количество ошибок было значительным, с другой стороны большее количество циклов обучения приводило к тому, что модель переобучалась и прогнозные значения были далеки от истины. Однако, необходимо заметить, что 50000 циклов обучения это не универсальное значение и для каждой конкретной ситуации необходимо подбирать оптимальное значение циклов обучения экспериментальным путем. (рис. 3)

Рисунок 3. График обучаемости модели при 50000 циклов обучения

Источник: рассчитано и составлено авторами на основе [1; 5; 8]

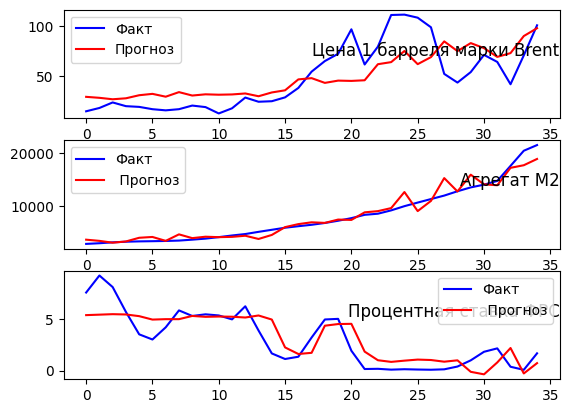

В результате реализации кода модель генерирует различные сценарии, учитывающие как эволюцию рассматриваемого объекта исследования, так и изменение контекста, представленного двумя фоновыми факторами. Повторно реализуя код программы, модель будет генерировать разные сценарии. (рис. 4)

[ЕВ1]

[ЕВ1]

Рисунок 4. [илья2] Один из сценариев, полученных при помощи модели LSTM при 50000 циклов обучения с 2 фоновыми факторами

Источник: составлено авторами на основе [1; 5; 8]

Модель дает достаточно качественные прогнозы относительно фоновых факторов, однако, прогнозы по цене на нефть марки Brent являются не столь приемлемыми. В связи с этим, в ходе экспериментов была выдвинута еще одна гипотеза, что увеличение количества фоновых факторов позволит лучше понимать имеющийся контекст, тем самым повышая качество прогнозирования еще больше.

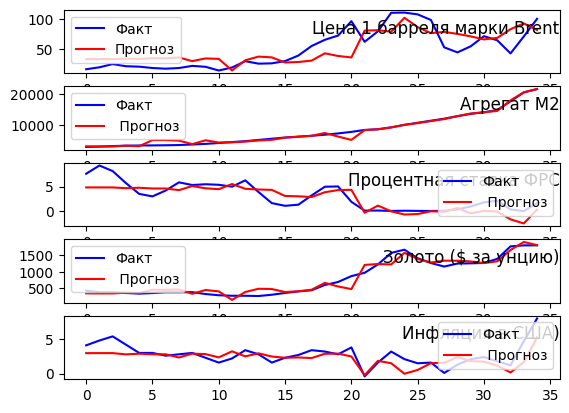

В качестве фоновых факторов были выбраны дополнительно цена золота за унцию в долларах США и инфляция в США. При тех же 50000 циклах обучения и большем количестве фоновых факторов модель генерирует более качественные сценарии, где в большинстве случаев прогнозное значение совпадает с фактическим. (рис. 5)

Рисунок 5. Один из сценариев, полученных при помощи модели LSTM при 50000 циклов обучения с 4 фоновыми факторами

Источник: составлено авторами на основе [1; 5; 6; 7; 8]

Высокое качество прогнозирования особенно хорошо видно на примере фоновых факторов агрегат М2 и цена на золото за унцию, где кривая прогнозных значений практически повторяет кривую с фактическими значениями. Изменение показателя, выбранного в качестве объекта исследования, а именно цены на нефть арки Brent прогнозируется значительно точнее, чем в случае с полиномом 6 порядка, скользящей средней за разный период времени.

Таким образом, выдвинутые гипотезы подтвердились. Действительно, качество прогнозирования существенно выше при использовании эволюционно-контекстного подхода к сценарному планированию, основанному на моделях рекуррентных нейронных сетей класса LSTM. Более того, при росте анализируемых фоновых факторов качество прогнозирования улучшается. Мы связываем это с тем, что таким образом получается лучше понять контекст, то есть условия бизнес-среды, в которых эволюционирует объект исследования.

Заключение

Характерными чертами современной бизнес-среды являются: волатильность, неопределённость, сложность и неоднозначность. [4] [ЕВ3] В таких условиях игнорировать динамичность внешних условий нельзя. Неспособность классических инструментов прогнозирования учитывать изменчивую природу внешних условий собственно стимулировало наше исследование по разработке такого методического аппарата сценарного планирования, который будет эффективен в мире VUCA.

Обозначив недостатки классических инструментов прогнозирования и определив их неспособность учитывать динамический характер изменения контекста, был предложен эволюционно-контекстный подход к сценарному планированию, где в качестве методического обеспечения используются рекуррентные нейронные сети с большой (долгой) кратковременной памятью (LSTM). В результате авторы приходят к выводу, что при оптимальном количестве циклов обучения модель LSTM предоставляет достаточно качественные прогнозы. Более того, с ростом количества факторов, характеризующих контекст, который складывается в ходе эволюции рассматриваемого объекта исследования, качество и точность прогнозирования увеличивается. Таки образом, выдвинутые гипотезы подтвердились.

.

[ЕВ1]

чтобы не было наслоений

[илья2]переделать это нет возможности, так как это в таком виде появляется в результате реализации кода программы в google colab.

[ЕВ3]По тексту ссылки – в квадратных скобках на номер источника, например, [16, c. 14–20].

Источники:

2. Кузнецов Р.С., Тумарова Т.Г. Прогнозирование котировок акций ПАО Газпром с использованием нейронных сетей LSTM // Вестник Института экономики Российской академии наук. – 2023. – № 3. – c. 84-98. – doi: 10.52180/2073-6487_2023_3_84_98.

3. Матыцын А.В. Применение LSTM-модели к прогнозированию СPI и уровня инфляции на примере России // Вопросы инновационной экономики. – 2022. – № 2. – c. 1241-1252. – doi: 10.18334/vinec.12.2.114845.

4. Никитинс И. Инновационный взгляд на современные способы оценки степени неопределенности деловой среды и инструменты ее снижения // Вопросы инновационной экономики. – 2022. – № 1. – c. 223-236. – doi: 10.18334/vinec.12.1.114193.

5. Ставка ФРС США. Federal Reserve Bank of St. Louis. [Электронный ресурс]. URL: https://fred.stlouisfed.org/series/REAINTRATREARAT10Y#0 (дата обращения: 01.07.2024).

6. Уровень инфляции в США. [Электронный ресурс]. URL: https://www.usinflationcalculator.com/inflation/historical-inflation-rates/ (дата обращения: 01.07.2024).

7. Цена за унцию золота. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/268027/change-in-gold-price-since-1990/ (дата обращения: 01.07.2024).

8. Цена на нефть марки Brent. Eia. [Электронный ресурс]. URL: https://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=PET&s=RBRTE&f=A (дата обращения: 01.07.2024).

9. Bathla G., Rani R., Aggarwal H. Stock of year 2020: prediction of high variations in stock prices using LSTM // Elsevier. – 2022. – p. 97-103.

10. Nirob F.A., Hasan D.M.M. Predicting Stock Price from Historical Data using LSTM Technique // Journal of Artificial Intelligence and Data Science. – 2023. – № 1. – p. 36-49.

11. Hochreiter S., Schmidhuber J. Long Short-Term Memory // Neural Computation. – 1997. – № 8. – p. 1735-1780. – doi: 10.1162/neco.1997.9.8.1735.

12. Lobo F., Crawford P. The Nature of Time: Geometry, Physics and Perception. NATO Science Series, vol 95. - Netherlands: Kluwer Academic Publishers, 2003. – 289-296 p.

13. Raj N. Prediction of Stock Market Using LSTM-RNN Model // 2023 International Conference on Self Sustainable Artificial Intelligence Systems (ICSSAS). India, 2023. – p. 623-628.– doi: 10.1109/ICSSAS57918.2023.10331732.

14. Pour E.S., Jafari H., Lashgari A., Rabiee E., Ahmadisharaf A. Cryptocurrency Price Prediction with Neural Networks of LSTM and Bayesian Optimization // European Journal of Business and Management Research. – 2022. – № 2. – p. 20-27. – doi: 10.24018/ejbmr.2022.7.2.1307.

15. Yurtsever M. Unemployment rate forecasting: LSTM-GRU hybrid approach // Journal for Labour Market Research. – 2023. – № 1. – p. 18. – doi: 10.1186/s12651-023-00345-8.

16. Zaheer Sh., Anjum N., Hussain S., Algarni A.D., Iqbal Ja., Bourouis S., Ullah S.S. A Multi Parameter Forecasting for Stock Time Series Data Using LSTM and Deep Learning Model // Mathematics. – 2023. – № 3. – p. 590. – doi: 10.3390/math11030590.

Страница обновлена: 18.12.2025 в 22:15:18

Download PDF | Downloads: 45

Enhancement of scenario planning with machine learning tools

Efremov V.S., Nikitins I.Journal paper

Informatization in the Digital Economy

Volume 5, Number 3 (July-september 2024)

Abstract:

The modern business environment is volatile, uncertain, complex, and ambiguous. Classical approaches to forecasting, on the basis of which possible scenarios of the future are written, are ineffective in today's VUCA reality due to the fact that they cannot recognize the changing context of events. The research objective was to develop a methodological apparatus of scenario planning that will be effective in the VUCA world.

The article focuses on justifying a new approach to scenario development that uses context instead of causality; and experience, understood through the history of events, is used to better understand this context. This approach has been called evolutionary contextual.

Recurrent neural networks with long short-term memory (LSTM) are used as the methodological framework. As a result, the authors conclude that for an optimal number of training cycles, the LSTM model provides sufficiently high quality predictions. In addition, the quality and accuracy of the predictions improve as the number of factors characterizing the context that develops during the evolution of the object under study increases.

Keywords: scenario planning, forecasting, VUCA, AI, machine learning, LSTM model

JEL-classification: O20, O21, P11, R58, C53, E17

References:

Bathla G., Rani R., Aggarwal H. (2022). Stock of year 2020: prediction of high variations in stock prices using LSTM Elsevier. 97 97-103.

Hochreiter S., Schmidhuber J. (1997). Long Short-Term Memory Neural Computation. 9 (8). 1735-1780. doi: 10.1162/neco.1997.9.8.1735.

Kuznetsov R.S., Tumarova T.G. (2023). Prognozirovanie kotirovok aktsiy PAO Gazprom s ispolzovaniem neyronnyh setey LSTM [Pao Gazprom stock price prediction using lstm neural networks]. Bulletin of the Institute of Economics of RAS. (3). 84-98. (in Russian). doi: 10.52180/2073-6487_2023_3_84_98.

Lobo F., Crawford P. (2003). The Nature of Time: Geometry, Physics and Perception. NATO Science Series, vol 95 Netherlands: Kluwer Academic Publishers.

Matytsyn A.V. (2022). Primenenie LSTM-modeli k prognozirovaniyu SPI i urovnya inflyatsii na primere Rossii [Application of LSTM model to prediction of SPI and inflation rate on the example of Russia]. Russian Journal of Innovation Economics. 12 (2). 1241-1252. (in Russian). doi: 10.18334/vinec.12.2.114845.

Nikitins I. (2022). Innovatsionnyy vzglyad na sovremennye sposoby otsenki stepeni neopredelennosti delovoy sredy i instrumenty ee snizheniya [Innovative approaches to measure the business environment uncertainty and tools to combat it]. Russian Journal of Innovation Economics. 12 (1). 223-236. (in Russian). doi: 10.18334/vinec.12.1.114193.

Nirob F.A., Hasan D.M.M. (2023). Predicting Stock Price from Historical Data using LSTM Technique Journal of Artificial Intelligence and Data Science. 3 (1). 36-49.

Pour E.S., Jafari H., Lashgari A., Rabiee E., Ahmadisharaf A. (2022). Cryptocurrency Price Prediction with Neural Networks of LSTM and Bayesian Optimization European Journal of Business and Management Research. 7 (2). 20-27. doi: 10.24018/ejbmr.2022.7.2.1307.

Raj N. (2023). Prediction of Stock Market Using LSTM-RNN Model 2023 International Conference on Self Sustainable Artificial Intelligence Systems (ICSSAS). 623-628. doi: 10.1109/ICSSAS57918.2023.10331732.

Yurtsever M. (2023). Unemployment rate forecasting: LSTM-GRU hybrid approach Journal for Labour Market Research. 57 (1). 18. doi: 10.1186/s12651-023-00345-8.

Zaheer Sh., Anjum N., Hussain S., Algarni A.D., Iqbal Ja., Bourouis S., Ullah S.S. (2023). A Multi Parameter Forecasting for Stock Time Series Data Using LSTM and Deep Learning Model Mathematics. 11 (3). 590. doi: 10.3390/math11030590.