Пенсионная реформа: оценка основных показателей развития пенсионной системы России

Блохина О.С.1,2

1 Научно исследовательский центр развития государственной пенсионной системы и актуарно-статистического анализа, ,

2 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 167

Статья в журнале

Экономика труда (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 10 (Октябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=55824082

Аннотация:

На любом этапе экономического развития одной из главных задач для каждого государства является обеспечение доступности и устойчивости систем социального обеспечения. Особое место при реализации социальной политики занимает пенсионное обеспечение, функционирование которой отражает уровень экономического развития и в тоже время оказывает влияние на макроэкономическое положение страны. В России многократное реформирование пенсионной системы направлено на достижение основных задач пенсионного обеспечения: финансовой обеспеченности пенсионной системы в долгосрочной перспективе и приемлемого уровня пенсионного обеспечения. В статье проведен анализ динамики основных показателей пенсионного обеспечения и рассмотрены факторы, повлиявшие на сложившуюся динамику. Проведенный анализ показал с одной стороны положительную тенденцию некоторых параметров сбалансированности бюджета в части обеспечения пенсионного страхования, с другой отразил проблему – обеспечение приемлемого уровня жизни лиц пенсионного возраста. Материалы исследования могут быть использованы в работах, направленных на исследование проблем и уровня социального обеспечения в России

Ключевые слова: сбалансированность пенсионной системы, страховые пенсии, уровень пенсионного обеспечения, получатели пенсий, прожиточный минимум пенсионера

Финансирование:

статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по Государственному заданию Финансового университета при Правительстве Российской Федерации 2023 года

JEL-классификация: I38, J14, J01, J16, J24, J26

Введение. Пенсионная система России претерпевает перманентные изменения последние десятилетия. Переход к рыночной экономике создал предпосылки для реформирования сложившейся в СССР пенсионной системы. Главные цели модернизации пенсионной системы в России – эффективное выполнение своих функций в условиях постоянно изменяющихся факторов, влияющих на сбалансированность пенсионной системы. Задачами современной пенсионной системы в условиях реализации страховых механизмов является обеспечение уровня жизни, который был у застрахованного лица до наступления страхового случая (стрости) и достижение сбалансированности пенсионной системы в долгосрочной и краткосрочной перспективе. Проблема эффективности функционирования системы обязательного пенсионного страхования и анализ ее параметров рассматривается многими авторами. Н.А. Толстоброва, Е.К. Климова, Т.О Минеева анализируют основные проблемы формирования современной модели пенсионного обеспечения в контексте их влияния на процессы реформирования [1]. В своей статье авторы Н. В. Сухорукова и А.А. Цвырко рассматривают динамику основных показателей пенсионной системы и оценивают их влияние на баланс пенсионного обеспечения [2]. Е. Т. Гурвич в своих работах приводит анализ российского и международного опыта реформирования пенсионных систем и перспективы их развития [3], [4]. Публикации А.К. Соловьева отражают проблемы измерения эффективности государственной пенсионной системы в условиях глобальных рисков [5], [6]. Целью исследования является анализ динамики социально– экономических параметров пенсионной системы России в следствие влияния проводимых реформ. Источниками данных для проведения анализа послужили официальные данные Росстата, аналитические материалы и научные труды. Исследование проводилось с применением методов аналитического анализа динамики показателей пенсионного обеспечения.

Проводимая социальная политика в России также направлена на решение острых проблем пенсионной системы. Повышение качества жизни граждан старшего поколения предусмотрено Указом Президента Российской Федерации от 7 мая 2018 г. № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года», показатель уровня пенсионного обеспечения включен в цели развития Российской Федерации на период до 2030 года согласно Указу Президента Российской Федерации от 21 июля 2020 г № 474 «О национальных целях развития Российской Федерации на период до 2030 года».

Основная часть. Социальная политика каждого государства с развитой экономикой направлена на повышение уровня жизни населения, сокращение бедности путем поддержания слабозащищенных слоев населения, поэтому формирование финансовой базы социального обеспечения становится первоочередной задачей для каждого государства в условиях влияния современных социально-экономических проблем. Особое место при реализации социальной политики занимает пенсионное обеспечение.

Современное развитие пенсионной системы в действующих социально-экономических и правовых условиях обусловлено рядом проблем. В России многократное реформирование пенсионной системы связано с одной из острейших проблем – финансовая обеспеченность пенсионной системы в долгосрочной и краткосрочной перспективе. Одним из главных параметров устойчивости пенсионной системы является сбалансированность доходов и расходов бюджета. На рис.1 представлена динамика доходов и расходов ПФР за 2002-2021 гг., которая отражает устойчивый рост трансфертов из федерального бюджета за исключением 2011, 2014, 2018 и 2021 гг. При этом трансферт направлен не только на страховые выплаты, но и на компенсацию нестраховых расходов таких, как расходы на валоризацию страховых пенсий по старости, индексацию стоимости пенсионного коэффициента, досрочные пенсии, на компенсацию пониженных тарифов страховых взносов и льгот по назначению пенсии, в том числе на включение в стаж нестраховых периодов. Динамика дефицита бюджета на выплату страховой пенсии демонстрирует тенденцию снижения с 2015 года: в 2021 году дефицит сократился на 22,6 % по сравнению с 2015 годом. Однако не смотря на положительную динамику в сторону сокращения дефицита бюджета на пенсионное страхование, сбалансированность в этой части бюджета не достигнута.

Источник: Данные СФР. URL:https://sfr.gov.ru/press_center/annual_report/ (дата обращения: 15.06.2023).

Рисунок 1 – Динамика доходов и расходов бюджета Пенсионного фонда Российской Федерации, млрд. руб.

Сокращение дефицита бюджета на выплату страховой пенсии является одной ключевых задач долгосрочного развития пенсионной системы, определяющим параметром которой являются страховые взносы на обязательное пенсионное страхование. Рост страховых взносов в абсолютном выражении наблюдается на протяжении рассматриваемого периода, к 2021 году показатель достиг 5,9 трлн. рублей, при этом тем роста составил 154,4 % к 2015 г. (или 2,1 трлн.). Динамика показателя в относительном выражении (в процентах к ВВП) в течении 2015 -2021 гг. имеет незначительные колебания: в 2021 году показатель составил 4,6 %, сократившись на 0,5 п.п.

Источник: Данные Росстата. URL:https://rosstat.gov.ru/compendium/document/50802. URL:https://rosstat.gov.ru/folder/210/document/13237 (дата обращения: 22.06.2023).

Рисунок 3 – Динамика поступления страховых взносов на обязательное пенсионное страхование в Российской Федерации за 2002-2021 гг., млрд. руб.

В тоже время необходимо учитывать влияние скрытой оплаты труда на динамику поступления страховых взносов на обязательное пенсионное страхование. Так на протяжении 2012-2015 гг. динамика скрытой оплаты труда имела устойчивые темпы роста: в 2015 г. темп роста составил 174,9 % по сравнению с 2011 годом, а с 2018 года началась тенденция к снижению, однако с 2021 года тенденция роста скрытой оплаты труда возобновилась.

В условиях высоких показателей неформальной занятости и дефицита бюджета на выплату страховой пенсии особенно остро встает проблема старения населения и увеличения нагрузки на трудоспособное население. Глобальная проблема старения населения становится главной причиной реформирования пенсионных систем для большинства развитых стран. Демографические риски влияют устойчивое развитие в долгосрочной перспективе. Возрастная и гендерная структура населения – является базовым показателем, определяющим эффективность перераспределительного механизма существующей солидарно-страховой пенсионной программы. Такие изменения оказывают прямое влияние на финансовую устойчивость систем и соответственно на соотношение численностей плательщиков взносов и получателей страховой пенсии.

В 2018 году Правительством РФ было принято решение, согласно которому в России будет проведено поэтапное повышение общеустановленного возраста, дающего право на назначение страховой пенсии по старости и пенсии по государственному обеспечению [7]. Предпосылкой к принятию такой меры стал рост численности населения в возрасте старше трудоспособного. Динамика последнего десятилетия отражает тенденцию увеличения доли граждан старше трудоспособного возраста в структуре населения. Такие изменения оказывают прямое влияние на финансовую устойчивость систем и соответственно на соотношение численностей плательщиков взносов и получателей выплат. Для отражения нагрузки на застрахованных лиц пенсионерами приведем данные о численности наемных работников. Учитывая особенности функционирования рынка труда и пенсионного законодательство в России, согласно которому страховые взносы уплачивают не все занятые, основная нагрузка ложиться на наемных работников. Устойчивый рост численности пенсионеров к 2020 году достиг 112,2 % по сравнению с 2005 г., а в 2021 году численность пенсионеров сократилась на 2,3 %, что связанно в том числе с повышением пенсионного возраста (рис.2). При этом численность получателей страховой пенсии к 2018 году достигла 40,1 млн. чел., что на 110,7 % выше чем в 2003 году или на 3,9 млн. человек, при этом численность получателей страховой пенсии по старости выросла за указанный период на 7,6 млн. чел. или на 126,3 % [8].

Источник: Данные Росстата. URL:https://rosstat.gov.ru/folder/10705 (дата обращения: 23.06.2023).

Рисунок 2 – Динамика численности пенсионеров и численности наемных работников за 2022-2021 гг., млн. человек

Динамика соотношения численности получателей страховой пенсии с численностью работников организаций отражает стремительный рост коэффициента нагрузки на наемных работников. Проблема сокращения численности населения в трудоспособном возрасте и роста численности населения пенсионного возраста возникла по ряду причин: низкая рождаемость, увеличение ожидаемой продолжительности жизни, смертность в трудоспособном возрасте. Однако, стоит учитывать, что помимо получателей пенсий по старости нагрузку на наемных работников оказывают инвалиды и получатели страховых пенсий по случаю потери кормильцев. Проблема старения населения под влиянием низкой рождаемости и сокращения смертности характерна для большинства развитых стран, каждая из которых формирует социальную политику с учетом возникающих демографических вызовов. Однако, в условиях современного образа жизни населения, которое слабо поддается воздействию со стороны государства, принимаемые меры не дают значимого результата и финансовая сбалансированность пенсионных систем в долгосрочной перспективе может быть обеспечена посредством ее адаптации в условиях стремительного старения населения.

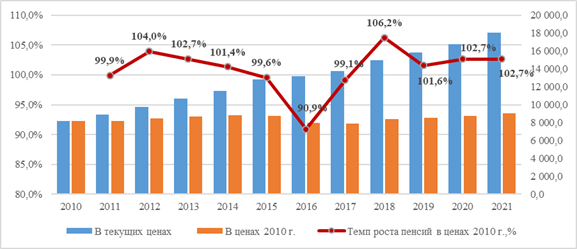

Несмотря на демографические проблемы политика пенсионного обеспечения должна гарантировать выполнение своих обязательств перед застрахованными на приемлемом уровне. Размер страховой пенсии является результатом накопленных прав застрахованным лицом за время трудовой деятельности и должна не только гарантировать минимальный размер социального обеспечения, но и стремиться к компенсации утраченного заработка, что особенно важно для участников пенсионного страхования со средним и высоким уровнем дохода. Динамика среднего размера страховой пенсии по старости в текущих ценах отражает устойчивый рост в 2010-2021 гг. Однако, динамика среднего размера пенсий в ценах 2010 г. отражает сокращение размера страховой пенсии по старости в 2015-2016 гг. (рис. 4). Рассмотрим факторы, которые могли оказать влияние на динамику размеров пенсии в ценах 2010 г.

Источник: Данные СФР. URL:https://sfr.gov.ru/info/statistics/pension_provision_sfr?ysclid=lktrha108t341858209 (дата обращения: 01.07.2023).

Рисунок 4 – Динамика среднего размера страховой пенсии по старости, рублей

Пенсионная реформа 2015 года внесла следующие изменения в условия назначения и индексации страховых пенсий: изменился порядок проведения индексации фиксированной выплата к страховой пенсии по старости, введены дополнительные требования при назначении страховой пенсии по старости – наличие минимальной величины индивидуального пенсионного коэффициента, повысились требований к страховому стажу. Касаемо правил учета пенсионных прав застрахованных лиц были введены следующие правила: если до 2015 г. учитывались все приобретенные права застрахованных лиц без ограничений (устанавливалась только предельная величина базы для исчисления страховых взносов), то с 2015 г. были введены ограничения по учету максимального значения годового индивидуального пенсионного коэффициента (ИПК), при этом в 2015-2020 гг. были введены дополнительные ограничения по учету его максимального значения. Также изменения коснулись и работающих пенсионеров: с 2016 года формирование пенсионных прав для работающих пенсионеров ограничено с 10 до 3 ИПК и отменена индексация страховой пенсии работающих пенсионеров [9].

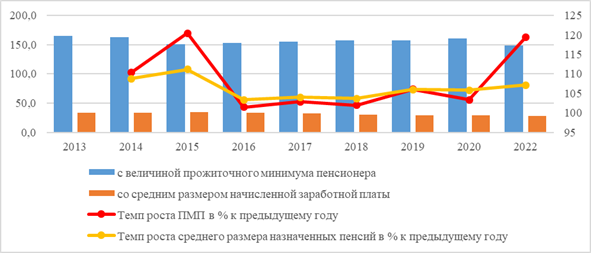

Эффективное функционирование пенсионной системы с одной стороны обеспечивает сбалансированность бюджета, а с другой направлено на реализацию социальных прав застрахованных на достаточном уровне. Законодательно в России не закреплены индикаторы оценки эффективности пенсионного обеспечения. Однако, Стратегия долгосрочного развития пенсионной системы Российской Федерации закрепляет целевые ориентиры [10]. В качестве индикаторов оценки динамики уровня пенсионного обеспечения рассмотрим два параметра: соотношение среднего размера страховой пенсии по старости со средней заработной платой и соотношение среднего размера страховой пенсии по старости с прожиточным минимумом пенсионера.

Динамика соотношения среднего размера назначенных пенсий с прожиточным минимумом пенсионера (ПМП) демонстрирует тенденцию к снижению, так в 2016 году данный показатель сократился на 12,1 п.п. по сравнению с 2013 г. а в 2022 году показатель не достиг и 1,5 ПМП, сократившись до 148,9 %. Динамика коэффициента замещения средней заработной платы средним размером пенсии также отражает снижение на рассматриваемом периоде. Так если в 2013 году значение показателя составил 33,3 %, то к 2022 г. значение показателя сократилось до 27,8 % на 5,5 п.п. Тенденции рассмотренных показателей отражают проблему отстающего темпа роста размера пенсий по сравнению с ростом прожиточного минимума и заработной платы (рис. 3). В связи с изменением порядка расчета величины прожиточного минимума в соответствии с Федеральным законом от 29 декабря 2020 г. № 473-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» 2021 г. не был включен в динамический ряд (рис. 3).

Источник: Данные Росстата. URL:https://rosstat.gov.ru/storage/mediabank/SP_2.3.docx (дата обращения: 01.06.2023).

Рисунок – 3 Соотношение среднего размера назначенных пенсий с прожиточным минимумом пенсионера и со средним размером начисленной заработной платы, %

Сегодня в фокусе внимания социальной политики находятся вопросы, направленные на снижение уровня бедности [11]. При этом программа пенсионного обеспечения в России покрывает основные социальные риски и соответствует требованиям международных стандартов в части минимального социального обеспечения. В 2019 году в России вступил в силу закон, ратифицирующий Конвенцию о минимальных нормах социального обеспечения (Конвенция МОТ № 102) [12], [13] в части медицинского обслуживания, обеспечения по старости и по болезни, обеспечения в связи с несчастным случаем на производстве и профессиональным заболеванием, обеспечения по материнству, а также обеспечения по инвалидности и по случаю потери кормильца, которая является одним из базовых и наиболее всеобъемлющим международным документом, определяющими правовое регулирование социального обеспечения. Согласно нормам Конвенции МОТ № 102 государство обязано выполнять требования в отношении охвата и уровня социального обеспечения в отношении ратифицированных глав. Таким образом минимальный уровень пенсионного обеспечения по старости гарантирован каждому гражданину Российской Федерации по достижению им законодательно установленного возраста и соответствует нормам международных стандартов.

Однако, пенсионная политика развитых стран помимо обеспечения минимальных стандартов направлена и на компенсацию утраченного заработка с сохранением уровня и качества жизни до наступления страхового случая (достижение пенсионного возраста). Поэтому системы пенсионного обеспечения большинства стран сочетают в себе различные комбинации схем пенсионного обеспечения. Первый уровень нацелен на обеспечения минимального уровня жизни и охватывает всех пенсионеров, пенсионные выплаты которых формируются без учета замещаемого уровня дохода. Второй уровень включает профессиональные государственные и негосударственные пенсионные системы. Пенсионным системам второго уровня характерны задачи, направленные на компенсацию утраченного заработка с сохранением уровня и качества жизни до наступления страхового случая. Третий уровень – добровольное страхование, которое может осуществляться как лично застрахованным лицом, так и его работодателем [14]. Пенсионная система России предусматривает реализацию каждого из представленных уровней, однако анализ показателей, характеризующих уровень пенсионного обеспечения, показал, что данная проблема продолжает оставаться я актуальной (рис.3).

Заключение. Пенсионная система – многофункциональная система, действующая на основе различных институтов и норм права в условиях постоянно изменяющихся внешних и внутренних факторов. Для каждого государства с развитой экономикой первостепенной задачей является повышение уровня жизни населения, сокращение бедности и поддержание слабозащищенных слоев населения посредством реализации социальной политики, поэтому формирование финансовой базы пенсионного обеспечения становится первоочередной задачей в условиях социальной значимости пенсионного развития.

В России многократное реформирование пенсионной системы связано с рядом проблем – сбалансированность пенсионной системы в долгосрочной перспективе и достижение приемлемого уровня пенсионного обеспечения. Однако ограниченные финансовые возможности государства с одной стороны, нагрузка на бизнес, масштабы скрытой оплаты труда ставят перед государством непростую задачу обеспечения эффективного функционирования системы пенсионного страхования.

Анализ основных показателей пенсионного обеспечения показал с одной стороны положительную динамику относительно параметров сбалансированности бюджета в части обеспечения пенсионного страхования. Однако анализ относительных и абсолютных показателей уровня пенсионного обеспечения населения показал, что данная проблема остается актуальной. Социальная политика государства на современном этапе развития направлена в первую очередь на снижение уровня бедности, и на поддержку малообеспеченных граждан. Однако, система пенсионного страхования должна функционировать посредством реализации базовых страховых принципов, обеспечивая адекватный размер пенсии, отражающий накопленные права и стремиться к компенсации утраченного заработка, что особенно важно для участников пенсионного страхования со средним и высоким уровнем дохода. Адекватный учет накопленных пенсионных прав для каждого застрахованного лица станет стимулирующим фактором участия граждан в обязательном пенсионном страховании, что непосредственно окажет влияние на снижение уровня скрытой оплаты труда. Меры, направленные на решение социально-экономических проблем развития пенсионной системы в условиях влияния макроэкономических, политических и демографических факторов, должны учитывать в первую очередь социально-трудовую составляющую посредством снижения масштабов неформальной занятости. Однако, в процесс расширения источников финансирования пенсионной системы необходимо соблюсти баланс между всеми участниками: учитывая интересы бизнеса и застрахованных лиц, а также финансовые возможности государства.

Источники:

2. Сухорукова Н. В., Цвырко А. А. Проблемы деятельности Пенсионного фонда РФ // Налоги и финансы. – 2020. – № 1 (45). – c. 38-45.

3. Гурвич Е. Т. Долгосрочные тренды пенсионной политики в мире // Финансовый журнал. – 2019. – № 6 (52). – c. 9-26.

4. Гурвич Е.Т. Развилки пенсионной реформы: российский и международный опыт // Вопросы экономики. – 2019. – № 9. – c. 5-39.

5. Соловьев А.К. Проблемы измерения эффективности государственной пенсионной системы в условиях глобальных рисков // Хроноэкономика. – 2021. – № 4 (32). – c. 93-97.

6. Соловьев А.К. Пенсионная реформа: иллюзии и реальность. / учебное пособие. - М.: Проспект, 2017. – 336 c.

7. Федеральный закон от 3 октября 2018 г. № 350-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам назначения и выплаты пенсий». Гарант. [Электронный ресурс]. URL: http://ivo.garant.ru/#/document/70170932/paragraph/1/doclist/3811/showentries/0/highlight/Указ%20Президента%20РФ%20от%207%20мая%202012%20№ (дата обращения: 20.07.2023).

8. Статистические данные Росстата. [Электронный ресурс]. URL: https://rosstat.gov.ru (дата обращения: 01.07.2023).

9. Федеральный закон от 28 декабря 2013 г. № 400-ФЗ «О страховых пенсиях». Гарант. [Электронный ресурс]. URL: https://base.garant.ru/70552688/ (дата обращения: 29.06.2023).

10. Распоряжение Правительства РФ от 25 декабря 2012 г. № 2524-р «Об утверждении Стратегии долгосрочного развития пенсионной системы Российской Федерации». Консультант. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_139981/ (дата обращения: 20.06.2023).

11. Приказ Минтруда России от 29 ноября 2018 г. № 748 «О реализации в субъектах Российской Федерации пилотных проектов, направленных на достижение до 2024 года национальных целей социально-экономического развития по повышению реальных доходов граждан, снижению уровня бедности в два раза». Гарант. [Электронный ресурс]. URL: https://base.garant.ru/72117936/ (дата обращения: 19.06.2023).

12. Федеральный закон от 3 октября 2018 г. № 349-ФЗ «О ратификации Конвенции о минимальных нормах социального обеспечения (Конвенции № 102)». Гарант. [Электронный ресурс]. URL: https://www.garant.ru/products/ipo/prime/doc/71966788/ (дата обращения: 19.06.2023).

13. Конвенция № 102 Международной организации труда «О минимальных нормах социального обеспечения» (Заключена в г. Женеве 28.06.1952). Гарант. [Электронный ресурс]. URL: https://base.garant.ru/2541190/ (дата обращения: 18.06.2023).

14. Доклад ОЭСР «Взгляд на пенсии 2021: Индикаторы стран-членов ОЭСР и стран «Большой двадцатки». [Электронный ресурс]. URL: https://doi.org/10.1787/ca401ebd-en (дата обращения: 15.06.2023).

15. Роик В.Д. Пенсионное страхование и обеспечение. / учебное пособие для вузов. - М.: Издательство Юрайт, 2023. – 478 c.

16. Музаев М.З., Денисова И.П. Активизация регуляторов финансовых источников пенсионнного обеспечения // Международный научно-исследовательский журнал. – 2019. – № 11-1 (89). – c. 153-156.

17. Музаев М.З., Синявская Т.Г., Трегубова А.А. Демографические процессы как предпосылка пенсионных реформ в России // Учет и статистика. – 2022. – № 2 (66). – c. 46-58.

18. Мастеров А.И. Проблемы и перспективы развития пенсионной системы в России // Финансы и кредит. – 2021. – № 11 (815). – c. 2548-2574.

19. Синявская Т.Г., Трегубова А.А., Музаев М.З. Исследование типологии финансового поведения пенсионеров // Учет и статистика. – 2022. – № 3 (67). – c. 63-69.

20. Сафонов А.Л., Долженкова Ю.В. Факторы финансовой несбалансированности обязательной системы пенсионного страхования: анализ российской практики // Финансы: теория и практика. – 2020. – № 6. – c. 108-122.

21. Федеральным законом от 29 декабря 2020 г. № 473-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации». Гарант. [Электронный ресурс]. URL: https://www.garant.ru/products/ipo/prime/doc/400052246/ (дата обращения: 11.06.2023).

22. Статистические данные Организации экономического сотрудничества и развития (ОЭСР). [Электронный ресурс]. URL: https://stats.oecd.org (дата обращения: 08.06.2023).

23. Статистические данные Единой межведомственной информационно-статистической системы (ЕМИСС). [Электронный ресурс]. URL: https://www.fedstat.ru (дата обращения: 09.06.2023).

Страница обновлена: 14.01.2026 в 07:56:09

Download PDF | Downloads: 167

Pension reform: main indicators of Russian pension system development

Blokhina O.S.Journal paper

Russian Journal of Labour Economics

Volume 10, Number 10 (October 2023)

Abstract:

At any stage of economic development, one of the main tasks for each state is to ensure the availability and sustainability of social security systems. A special place in the implementation of social policy is occupied by pension provision, which reflects the level of economic development and at the same time has an impact on the macroeconomic situation in the country. In Russia, the repeated reform of the pension system is aimed at achieving the main objectives of pension provision: financial security of the pension system in the long term and an acceptable level of pension provision. The article analyzes the dynamics of the main indicators of pension provision and considers the factors that influenced the current dynamics. The conducted analysis showed, on the one hand, a positive trend in some parameters of budget balance in terms of pension insurance provision; on the other hand, it reflected the problem of ensuring an acceptable standard of living for people of retirement age. The research materials can be used to study the problems and level of social security in Russia.

Keywords: pension system balance, insurance pensions, pension provision level, pension recipients, pensioner's living wage

Funding:

JEL-classification: I38, J14, J01, J16, J24, J26

References:

Gurvich E. T. (2019). Dolgosrochnye trendy pensionnoy politiki v mire [Long-term global trends in pension policy]. The Journal of Finance. (6 (52)). 9-26. (in Russian).

Gurvich E.T. (2019). Razvilki pensionnoy reformy: rossiyskiy i mezhdunarodnyy opyt [The junctions of pension reforms: Russian and international experience]. Voprosy Ekonomiki. (9). 5-39. (in Russian).

Masterov A.I. (2021). Problemy i perspektivy razvitiya pensionnoy sistemy v Rossii [The development of the pension system of Russia: challenges and opportunities]. Finance and credit. (11 (815)). 2548-2574. (in Russian).

Muzaev M.Z., Denisova I.P. (2019). Aktivizatsiya regulyatorov finansovyh istochnikov pensionnnogo obespecheniya [Activation of financial source regulators in pension provision]. Mezhdunarodnyy nauchno-issledovatelskiy zhurnal. (11-1 (89)). 153-156. (in Russian).

Muzaev M.Z., Sinyavskaya T.G., Tregubova A.A. (2022). Demograficheskie protsessy kak predposylka pensionnyh reform v Rossii [Demographic processes as a prerequisite of pension reforms in Russia]. Uchet i statistika. (2 (66)). 46-58. (in Russian).

Roik V.D. (2023). Pensionnoe strakhovanie i obespechenie [Pension insurance and provision] (in Russian).

Safonov A.L., Dolzhenkova Yu.V. (2020). Faktory finansovoy nesbalansirovannosti obyazatelnoy sistemy pensionnogo strakhovaniya: analiz rossiyskoy praktiki [Factors of financial imbalance in the compulsory pension insurance system: the case of Russia]. Finance: Theory and Practice». (6). 108-122. (in Russian).

Sinyavskaya T.G., Tregubova A.A., Muzaev M.Z. (2022). Issledovanie tipologii finansovogo povedeniya pensionerov [Study of the pensioners’ financial behavior typology]. Uchet i statistika. (3 (67)). 63-69. (in Russian).

Solovev A.K. (2017). Pensionnaya reforma: illyuzii i realnost [Pension reform: Illusions and reality] (in Russian).

Solovev A.K. (2021). Problemy izmereniya effektivnosti gosudarstvennoy pensionnoy sistemy v usloviyakh globalnyh riskov [Problems of measuring the effectiveness of the state pension system in the context of global risks]. Khronoekonomika. (4 (32)). 93-97. (in Russian).

Sukhorukova N. V., Tsvyrko A. A. (2020). Problemy deyatelnosti Pensionnogo fonda RF [Problems of the pension fund of the Russian Federation]. Nalogi i finansy. (1 (45)). 38-45. (in Russian).

Tolstobrova N.A., Klimova E.K., Mineeva T.O. (2020). Osnovnye problemy formirovaniya sovremennoy modeli pensionnogo strakhovaniya. Vestnik PNIPU [Basic problems of formation of the modern pension insurance model]. Sotsialno-ekonomicheskie nauki. (2). 260-272. (in Russian).