Toolkit for assessing the share of foreign economic activity of a behind-the-border region in international markets

Ratner A.V.1![]()

1 Институт экономики Уральского отделения Российской академии наук, Екатеринбург, Россия

Download PDF | Downloads: 17

Journal paper

Journal of International Economic Affairs (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 13, Number 2 (April-June 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=53965815

Abstract:

The need to ensure Russia's successful participation in the international economy actualizes the scientific problem solved in this article. It is the problem of analyzing the distribution of foreign economic activity among the territories of international spaces where Russia participates in cooperation. The solution to the problem is to assess the shares of behind-the-border regions in international markets. The development of tools for this assessment was the purpose of this study. This was carried out by analyzing, matching and correlating the Russian and international published nomenclature of international trade and investments statistics and tested in the Russia's leading foreign trade regions. To assess the share of behind-the-border region's foreign economic activity in the international markets of goods, services and capital, a set of indicators is substantiated.

It provides an analysis of exports of goods and services, gross exports in commodity and geographical terms, the share of the region in exports of the international space, including Russia, the share of the region in imports of a foreign country that is a buyer of the region's products, including its imports from certain international spaces, the inflow of foreign investment and the placement of investments of the region abroad.

Both the world as a whole and its regions, groups of countries, integration associations and individual countries are considered as international spaces. The results may be of interest to the structures of the Eurasian Economic Union when analyzing the territorial distribution of foreign economic activity within the Union.

Funding.

The study was carried out within the framework of the state task of the Federal State Budgetary Institution of the Institute of Economics of the Ural Branch of the Russian Academy of Sciences for 2021-2023.

Keywords: international trade, international investment, international markets, behind-the-border region's share, national statistics, international statistics, commodity classifications' comparison

Funding:

Исследование выполнено в рамках государственного задания ФГБУН Института экономики Уральского отделения Российской академии наук на 2021–2023 гг.

JEL-classification: F13, F21, F15

Введение

Актуальность. Усиление зарубежных санкций в отношении российской экономики повлияло на параметры внешнеэкономической деятельности (ВЭД) между Россией и странами Запада в сторону снижения. При этом Россия продолжает развивать ВЭД с развивающимися странами Азии, Африки, Латинской Америки, включая партнёров по Евразийскому экономическому союзу (ЕАЭС), группе БРИКС, двусторонним соглашениям. Остаётся релевантным достижение и поддержание оптимального участия российской экономики в международном разделении труда. Это актуализирует научную проблему, которая решается в настоящей статье, – проблему анализа географического распределения внешнеэкономической активности в рамках международных пространств экономического сотрудничества с участием России (ЕАЭС, БРИКС). Причём распределения не только на уровне национальных экономик, но и на нижеследующем – на уровне их регионов. [1] Это важно для понимания детальной, подробной картины экспортного и инвестиционного «перформанса», к примеру, ЕАЭС. И представляется, что эту проблему можно решить посредством расчёта для каждого региона – доли в совокупной внешней торговле (и в инвестициях) рассматриваемого пространства международного сотрудничества.

В связи с этим, объект исследования – показатели ВЭД; предмет – доля региона (в части ВЭД) на международном рынке. Цель исследования: обосновать инструментарий оценки доли внешнеэкономической активности внутристранового региона – на международных рынках.

Публикация российской статистики ВЭД с 2022 г. приостановлена; вместе с тем, обоснование такого инструментария для будущего целесообразно.

Поставленная цель требует выполнения задач:

- анализ публикуемой номенклатуры статистики ВЭД для уровня российских регионов;

- анализ публикуемой номенклатуры статистики ВЭД для уровня всего мирового хозяйства и отдельных международных (зарубежных) пространств (групп стран, стран). Желательно охватить представительный круг таких пространств;

- обоснование инструментария приведения двух данных групп статистики к сопоставимым показателям и их сопоставления;

- апробация обоснуемых индикаторов оценки на примере российских регионов из числа ведущих в случае каждого из рассматриваемых показателей (на материале 2021 г.).

Гипотеза: публикуемая статистика (по 2021 г.) – российская и международная – позволяет оценить долю активности российских регионов на международных рынках товаров, услуг и капитала в масштабе широкого спектра международных (зарубежных) пространств.

В ходе исследования получен результат, обладающий научной новизной, а именно, обоснован комплекс индикаторов для оценки доли активности внутристранового региона – на рынках международного движения товаров и капитала в масштабе широкого спектра международных (зарубежных) пространств. Он предусматривает оценку в части товарного экспорта (в т.ч. в товарном разрезе, для чего предложена схема соотнесения товарных классификаторов ТН ВЭД ЕАЭС [27] и SITC ООН [29]), экспорта услуг (в т.ч. отдельных видов, для чего соотнесены классификации услуг ЦБ РФ и ООН), инвестирования за рубеж и притока инвестиций из-за рубежа. При этом анализируется широкий спектр вариаций международных (зарубежных) пространств: мир в целом, регионы мирового хозяйства, группы стран, интеграционные объединения, отдельные страны. Оценивается доля экспорта внутристранового региона как в экспорте международного пространства, так и в импорте пространства.

Результаты исследования могут быть интересны государственным структурам поддержки экономического развития – для выявления наличия внутри страны международно перспективных центров ВЭД, а также наднациональным структурам ЕАЭС – для детального анализа географического распределения внешнеэкономической активности внутри союза.

Выводы из существующих исследований

В существующих исследованиях методика оценки доли внутристранового региона на международных рынках практически не представлена. Но анализ оценки доли страны или интеграционного объединения в исследованиях позволяет сделать вывод, что возможна оценка:

- доли региона в экспорте международных пространств, в т.ч. со взятием в качестве таковых – пространств с перспективой роста потребления, что определяемо динамикой ВВП (вывод из [9, с. 36] (Voronkova, Turichenko, 2020, p. 36));

- доли региона в международном экспорте отдельной товарной категории (вывод из [2, с. 339; 17, с. 12; 21, с. 123; 23, с. 202] (Andronova, Tinkova, 2022, p. 339; Noskov, 2020, p. 12; Piatyshev, Flegontov, 2021, p. 123; Simachev, Fedyunina, Gorodny, 2022, p. 202)), что позволит оценить международную привлекательность данной продукции региона и потенциал рынка международного пространства по наращиванию её закупок у региона (вывод из [6, с. 1697] (Belokur, Tsvetkova, 2021, p. 1697)). При этом оценка доли экономики региона в международной торговле промежуточными товарами отразит долю региона в международных цепочках создания стоимости (вывод из [13, с. 1288] (Drobot, 2022, p. 1288));

- доли региона также и в импорте международных пространств, в т.ч. по конкретному товару, – это покажет наличие стабильного запроса на продукцию рассматриваемого региона (вывод из [4, с. 637-638; 14, с. 181; 15, с. 213, 216] (Afanasev, 2022, p. 637-638; Kim, 2022, p. 181; Kolodin, Sukhodolov, 2019, p. 213, 216)). В т.ч. интересно будет как рассмотрение стран (групп стран), импорт которых в большей степени ориентирован на Россию (вывод из [19, с. 74] (Petrov, 2020, p. 74)), так и сравнение экспорта региона с импортом стран – не контрагентов, что тоже позволит оценить масштаб ВЭД региона (вывод из [11, с. 58, 60] (Dzyuba, 2021, p. 58, 60));

- доли региона в международном экспорте услуг, в т.ч. отдельно – транспортных, т.к. это отдельная форма ВЭД – международный транзит (вывод из [7, с. 155-157] (Vardomskiy, 2019, p. 155-157));

- доли региона в притоке прямых иностранных инвестиций (ПИИ) в отдельную страну и в её инвестициях за рубеж (прямых зарубежных инвестициях – ПЗИ) (вывод из [20, с. 218, 221] (Prokushev, Saprikina, Shi, 2018, p. 218, 221));

- числа компаний региона – на международных биржах и в рейтингах (вывод из [10, с. 126; 28, с. 901] (Gryzunova et al, 2020, p. 126; Andreeva et al, 2016, p. 901)). Но число участников невелико, т.е. вхождение туда компаний конкретного региона маловероятно.

При этом имеет смысл выявить основные категории товаров и услуг в российском экспорте (вывод из [26, с. 123] (Tkachenko, 2020, p. 123)), страны – основные покупатели российских товаров (вывод из [3, с. 20] (Ason, Mutallapova, 2020, p. 20)), регионы – лидеры в экспорте и международном движении капитала (вывод из [8, с. 70-71] (Veselov, Goretskaya, Kantsalieva, 2020, p. 70-71)). Однако оценка на примере столичного региона может быть ненаглядной, т.к. он администрирует много внешнеторговых потоков страны (вывод из [18, с. 1051] (Parshutich, 2019, p. 1051)).

Часть данных возможных направлений оценки была сочтена целесообразной и учтена при построении авторского методического обеспечения расчёта доли внешнеэкономической активности регионов на международных рынках.

Методология и данные

Методология обоснования индикаторов доли внешнеэкономической активности регионов на международных рынках предполагала:

- анализ и выборочный учёт выводов на основе существующих исследований – по возможностям оценки;

- анализ публикуемой номенклатуры статистики внешней торговли: 1) российских регионов (статистика Федеральной таможенной службы (ФТС) РФ [1, 12] и Росстата [22]) – а именно, экспорта (т.к. он, а не импорт, отражает центры развития); и 2) мира, его регионов и стран (статистика ЮНКТАД – Конференции ООН по торговле и развитию [30]). Для расчётов долей необходимо на основе смыслового и логического анализа соотнести классификаторы этих статистических ресурсов, составив для всех товарных категорий формулы соответствия (результат – в табл. 1);

- учёт того, что регионы страны не могут иметь высокие доли в мировом экспорте. Так, доля России в мировом экспорте (22,3 трлн дол. в 2021 г.) – 2,2% (рассчитано по [30]), и доля отдельно взятых регионов в её экспорте – такого же порядка. Следовательно: 1) Показателен расчёт доли региона не только в мировом значении показателя, но и в значении для: отдельного региона мира, куда входит Россия (ЮНКТАД относит её к развитым экономикам Европы); отдельных групп стран, куда она входит (СНГ [2], БРИКС, Группа 20 (G20)); отдельно взятых стран. 2) Для апробации индикаторов целесообразно брать ведущие по объёму экспорта (и других показателей) российские регионы, но не столичный, т.к. он, крупный и администрирует многие потоки ВЭД, и несопоставим с остальным множеством регионов. Для представительности целесообразно брать регионы разной географии и специализации;

- рассмотрение доли региона страны как в экспорте международных пространств, так и в импорте отдельных стран. При этом целесообразно взять страны – ведущие покупатели российских (в особенности, несырьевых) товаров, и регионы России, ведущие по экспорту в эти страны. Согласно РЭЦ, наибольшие объёмы несырьевого неэнергетического экспорта Россией в 2021 г. поставлены в Китай, Казахстан, Беларусь, Турцию и США [16];

- анализ доли региона страны не только по валовому его экспорту, но и в разрезе товарных категорий. Ведущие регионы возможно найти по данным Росстата [22];

- анализ публикуемой номенклатуры статистики ПЗИ и ПИИ, экспорта услуг (в т.ч. в разрезе видов): 1) российских регионов (статистика ЦБ РФ [24]); 2) мира, групп стран и странам (статистика ЮНКТАД [30]). Статистика как ЮНКТАД, так и ФТС и ЦБ РФ, представлена по 2021 г., поэтому для апробации индикаторов следует взять значения 2021 г.

Все %-значения в статье – расчётные. В ходе исследования в первую очередь – при приведении статистики номенклатуры SITC ЮНКТАД к категориям ТН ВЭД ЕАЭС (табл. 3) для 5 международных пространств и 5 стран – осуществлено сложение товаров (всего – 45) по 7 категориям и в целом (согласно табл. 1) – т.е. всего 80 случаев расчётов. Аналогично в случае услуг – 1 операция сложения (4 случая расчётов). Затем предложено и рассчитано 8 индикаторов (долей) по 5 международным пространствам (рис. 1) [для индикатора (1.4) пространства дифференцируются по 2 уровням, а для индикаторов (1.2) и (2.1) – экспорт – по 3-6 категориям товаров (услуг)] – для 3-5 субъектов РФ, – всего рассчитано 152 значения. Также применялись операции ранжирования (19 случаев), сравнения долей (80).

Результаты: 1. Индикаторы в товарном экспорте

Прежде всего, были соотнесены классификаторы товарной номенклатуры SITC ЮНКТАД и ТН ВЭД ЕАЭС (табл. 1).

Таблица 1

Соотнесение классификаторов товарной номенклатуры SITC (ЮНКТАД) и ТН ВЭД ЕАЭС

Table 1

Comparting the classifiers of commodities’ nomenclature: SITC (UNCTAD) and foreign trade classifier of the EAEU

|

ТН

ВЭД ЕАЭС: товарная категория (группы)

|

Соответствующие позиции

SITC (4-я редакция): суммирование позиций (с вычетом нерелевантных) |

Округления

позиций SITC, осуществлённые при последующей апробации, с целью упрощения

либо из-за отсутствия детализации в статистике3

|

|

Продовольственные товары и

сельскохозяйственное сырье (кроме текстильного) (с 01 по 24)

|

секция 0 + секция 1 +

+ гр. 22 + гр. 29+ секция 4 |

–

|

|

Минеральные продукты

(с 25 по 27) |

28–282–288–289 +

+ секция 3 + 661 |

–

|

|

Продукция химической промышленности,

каучук (с 28 по 40)

|

23+27 + секция 5 + 62+

+662.33+848.2+882+883+ +893.1+893.3 |

вместо 662.33 учтена вся позиция 662;

848.2 не взята; учтена вся позиция 893

|

|

Кожевенное сырье, пушнина и изделия из

них (с 41 по 43)

|

21+61+83+848.1+848.3

|

вместо 848.3 и 848.1 учтена вся

позиция 848

|

|

Древесина и целлюлозно-бумажные

изделия (с 44 по 49)

|

24+25+63+64+892+91

|

не учтена гр. 91

|

|

Текстиль, текстильные изделия и обувь

(с 50 по 67)1

|

26+65+848.4+85+899.41

|

учтена вся гр. 84 за вычетом 848;

899.41 не учтена

|

|

Металлы и изделия из них (с 72 по 83)

|

282+288+67+68–681+69–

–693 |

–

|

|

Машины, оборудование и транспортные средства

(с 84 по 902)

|

71+72+73+74+75+76+77+

+78+79+87+881+884 |

–

|

|

Другие товары (с 68 по 71 и с 91 по 97)1

|

289+66–662.33+681+811+

+82+885+893.2+894+895+ +896+897+898+899.4– –899.41+899.6+899.7+ +899.8+899.9+93+96+97 |

вся позиция 893 учтена в категории химической продукции

ТН ВЭД ЕАЭС;

вычет позиции 899.41 не учтён |

3После данного округления погрешность при работе со статистикой ЮНКТАД (при распределении её по товарным категориям классификатора ТН ВЭД ЕАЭС), обусловленная округлением и разницей в классификаторах, оказалась относительно небольшой: так, в случае мирового экспорта – 3,4%, валового экспорта G20 – 4,3%, экспорта развитых экономик Европы – 3,9%, БРИКС – 2,5%, СНГ – 0,2%, в случае валового импорта Беларуси – 2,6%, Китая – 0,5%, США – 5,0%, в случае импорта Беларуси из G20 – 2,7%, импорта Китая из G20 – 0,3%. Погрешность рассчитана как: = [(сумма по всем товарам, уже подсчитанная ЮНКТАД) – (сумма всех товарных категорий, сложенных из статистики ЮНКТАД в соответствии с классификатором ЕАЭС)] / (сумма по всем товарам, уже подсчитанная ЮНКТАД).

Источник: составлено и рассчитано автором по [27; 29].

В результате анализа по предложенной методологии были обоснован ряд индикаторов.

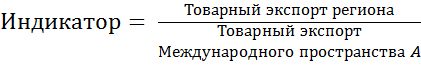

(1.1)  (1.1)

(1.1)

где (здесь и в формулах последующих индикаторов) регион – внутренний регион отдельной страны, доля внешнеэкономической активности которого на международных рынках анализируется,

A – международное пространство (мир, регион мира, группа стран, интеграционное объединение), включающее страну, регион которой рассматривается.

Для апробации взяты из числа ведущих по объёму экспорта 2021 г. российских регионов (за исключением столичного) – регионы разной географии и специализации: Санкт-Петербург (2-е место по экспорту) и Свердловская область (9-е место) – приморский и срединный регионы с развитой обрабатывающей промышленностью, ХМАО-Югра (3-е место) – срединный регион с добывающей промышленностью (составлено ранжированием по [12]). Пример ведущего (после столичного) по экспорту субъекта РФ показывает: если в мировом экспорте доля Санкт-Петербурга – 0,14%, то в экспорте развитых экономик Европы – уже в 2,7 раза больше, в экспорте группы БРИКС – ещё в 1,7 раза больше. Наконец, в экспорте СНГ его доля приближается к 1/20 (табл. 2). Пропорции того же порядка наблюдаются и для ХМАО и Свердловской области.

Таблица 2

Доля региона страны в экспорте международных пространств: для российских регионов из числа ведущих по объёму экспорта, 2021 г.

Table 2

Share of country’s region in export of international spaces: for Russian regions of the leading by export volume, 2021

|

Мир

|

G20

|

Экономически

развитая Европа

|

БРИКС

|

СНГ

| ||

|

Экспорт пространства, млрд дол.

|

22140

|

16851

|

8073

|

4660

|

647

| |

|

Регионы

| ||||||

|

регион

|

экспорт,

млрд дол.

|

доля

региона в экспорте международных пространств

| ||||

|

Санкт-Петербург

|

29,9

|

0,14%

|

0,18%

|

0,37%

|

0,64%

|

4,62%

|

|

ХМАО-Югра

|

17,5

|

0,08%

|

0,10%

|

0,22%

|

0,38%

|

2,70%

|

|

Свердловская область

|

9,3

|

0,04%

|

0,06%

|

0,12%

|

0,20%

|

1,44%

|

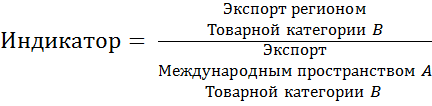

(1.2)  (1.2)

(1.2)

На основе анализа по данным Росстата целесообразно выбрать регионы из числа ведущих по экспорту каждой из товарных категорий. При этом не брались столичный регион и Санкт-Петербург, поскольку они крупные, администрируют большой объём экономической активности и потому другие регионы с ними мало сопоставимы. По гр. 01-24 ТН ВЭД ЕАЭС можно взять Ростовскую областью (1-е место по экспорту), по гр. 25-27 – ХМАО-Югру (3-е место по экспорту гр. 27 после Москвы и Санкт-Петербурга), по гр. 28-40 – Пермский край (2-е место после Москвы), по гр. 44-49 – Иркутскую область (1-е место), по гр. 72-83 – Липецкую область (1-е место), по гр. 84-90 – Московскую область (3-е место после Москвы и Санкт-Петербурга) (места получены ранжированием по [22, с. 1108-1109]). Другие категории за их меньшим масштабом не рассматривались.

Из рассмотренных случаев наибольшая доля в мировом экспорте по своей товарной категории – у Иркутской области (по древесине и целлюлозно-бумажным изделиям) – 0,70%; затем – у ХМАО по минеральным продуктам – 0,58%. Т.е. диапазон разброса – от 0,035 до 0,70% (табл. 3). На пространстве G20 диапазон разброса долей ведущих российских регионов – 0,044-0,92%; на пространстве развитых экономик Европы – 0,11-2,2%, причём (как и на предыдущем пространстве) лидирует регион, специализирующийся на минеральных продуктах (топливно-энергетических); на пространстве БРИКС – 0,15-4,2%, на пространстве СНГ – 4,9-14,7%. На пространстве СНГ, в сравнении с БРИКС, доли российских регионов существенно возрастают. Так, доля Московской области в экспорте машин и оборудования – с 0,15 до 7,5%, Ростовской области в экспорте сельскохозяйственных товаров – с 2,5 до 12,1% (табл. 3). И на пространстве СНГ по всем специализациям доли выше, чем по минеральным продуктам: таким образом, относительная востребованность экономик российских регионов в части несырьевого неэнергетического экспорта на этом пространстве выше, чем на других пространствах.

Таблица 3

Доля российских регионов, ведущих по экспорту отдельных товарных категорий, в экспорте международными пространствами этих категорий, 2021 г.

Table 3

Share of the Russian regions leading by export of individual commodities’ categories, in export of these categories by international spaces, 2021

|

Показатели

|

|

Международные пространства

|

Мир

|

G20

|

Развитая

Европа

|

БРИКС

|

СНГ

|

|

Экспорт гр. 01-24 пространством, млрд дол.

|

1947,9

|

1449,9

|

822,2

|

274,6

|

56,0

| ||

|

доля Ростовской области (её экспорт гр. 01-24 = 6,78 млрд дол.)

|

0,35%

|

0,47%

|

0,82%

|

2,5%

|

12,1%

| ||

|

Экспорт гр. 25-27 пространством, млрд дол.

|

2987,9

|

1878,0

|

789,7

|

1878,0

|

353,9

| ||

|

доля ХМАО-Югры (её экспорт гр. 25-27 = 17,30 млрд дол.)

|

0,58%

|

0,92%

|

2,2%

|

3,3%

|

4,9%

| ||

|

Экспорт гр. 28-40 пространством, млрд дол.

|

3265,0

|

2654,4

|

1611,4

|

511,1

|

48,8

| ||

|

доля Пермского края (её экспорт гр. 28-40 = 4,31 млрд дол.)

|

0,13%

|

0,16%

|

0,27%

|

0,84%

|

8,8%

| ||

|

Экспорт гр. 44-49 пространством, млрд дол.

|

409,0

|

346,9

|

207,2

|

69,0

|

19,6

| ||

|

доля Иркутской области (её экспорт гр. 44-49 = 2,88 млрд дол.)

|

0,70%

|

0,83%

|

1,4%

|

4,2%

|

14,7%

| ||

|

Экспорт гр. 72-83 пространством, млрд дол.

|

1602,8

|

1281,9

|

651,5

|

396,8

|

77,7

| ||

|

доля Липецкой области (её экспорт гр. 72-83 = 5,97 млрд дол.)

|

0,37%

|

0,47%

|

0,92%

|

1,5%

|

7,7%

| ||

|

Экспорт гр. 84-90 пространством, млрд дол.

|

8218,4

|

6429,6

|

2722,6

|

1858,7

|

38,3

| ||

|

доля Московской области (её экспорт гр. 84-90 = 2,85 млрд дол.)

|

0,035%

|

0,044%

|

0,11%

|

0,15%

|

7,5%

| ||

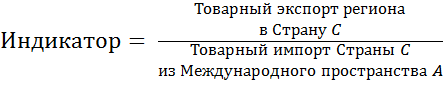

(1.3)  (1.3)

(1.3)

Как уже было упомянуто, ведущими странами – покупателями российских несырьевых неэнергетических товаров в 2021 г. явились Китай, Казахстан, Беларусь, Турция и США [16]. Для апробации индикатора (табл. 4) целесообразно выбрать российские регионы (за исключением столичного), экспорт которых в данные страны наиболее высок. По базе данных экспорта и импорта России «Ru-Stat» может быть составлен следующий перечень (данные свободно доступны за 2020 г.): Беларусь – Московская область (2-е место после Москвы; 8,7%), Казахстан – Московская область (2-е место после Москвы; 9,9%), Китай – ХМАО (2-е место после Москвы; 6,2%), Турция – Ростовская область (2-е место после Москвы; 12,1%), США – Санкт-Петербург (2-е место после Москвы; 20,2%) (составлено по [5]).

Таблица 4

Доля в импорте стран – ведущих покупателей российских товаров: для регионов, ведущих (в 2020 г.) в их импорте из России, 2021 г.

Table 4

Share in import of the countries – leading buyers of Russian commodities: for the regions leading (2020) in their import from Russia, 2021

|

Импорт

Беларуси из всего мира

|

Импорт

Казахстана из всего мира

| ||

|

Валовой импорт, млрд дол.

|

41,8

|

42,1

| |

|

в т.ч. из

Московской области, млрд дол.

|

1,7

|

1,9

| |

|

доля Московской

области

|

4,10%

|

4,56%

| |

|

Импорт

Китая

| |||

|

со

всего мира

|

из

G20

|

из

СНГ

| |

|

Валовой импорт, млрд дол.

|

2684,4

|

1688,5

|

94,6

|

|

доля ХМАО-Югры

(экспорт в Китай = 4,8 млрд дол.)

|

0,18%

|

0,28%

|

5,08%

|

|

Импорт

Турции

| |||

|

со

всего мира

|

из

G20

|

из

СНГ

| |

|

Валовой импорт, млрд дол.

|

271,4

|

199,4

|

34,0

|

|

доля Ростовской

области (экспорт в Турцию = 2,5 млрд дол.)

|

0,94%

|

1,28%

|

7,48%

|

|

Импорт

США из всего мира

| |||

|

Валовой импорт, млрд дол.

|

2933,0

| ||

|

доля Санкт-Петербурга (экспорт в США = 2,1 млрд дол.)

|

0,07%

| ||

Из случаев данных стран наиболее весомые доли российские регионы занимают в случае стран ближнего зарубежья, а также если рассматривать импорт стран дальнего зарубежья, идущий к ним с пространства СНГ. В импорте ряда стран (Китай, США), идущем к ним со всего мира, доля российских регионов очень низка, на фоне большого валового импорта этих стран (табл. 4).

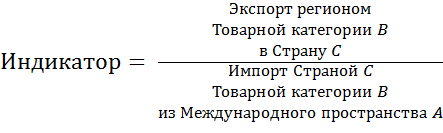

(1.4)  (1.4)

(1.4)

Для апробации индикатора (табл. 5) целесообразно взять: 1) каждую из выше упомянутых стран – ведущих покупателей российских товаров; 2) при этом – товарную категорию, ведущую в импорте отдельно взятой страны из России; 3) при этом – российский регион, ведущий по экспорту данной товарной категории в данную страну. По «Ru-Stat» может быть составлен и рассчитан следующий перечень (для 2020 г.):

- ведущая категория российского экспорта в Беларусь – минеральные продукты (24,4%), и ведущий (после столичного региона) их поставщик туда – Республика Татарстан (2-е место после Москвы; 9,4%); также немалая доля в экспорте в Беларусь – у машин, оборудования и транспортных средств (15,8%), и ведущий (после Москвы) их поставщик туда – Московская область (16,1%);

- по Казахстану – машины, оборудование и транспортные средства (25,6%) – Санкт-Петербург (2-е место после Москвы; 14,5%);

- по Китаю – минеральные продукты (64,5%) – ХМАО-Югра (2-е место после Москвы; 9,5%);

- по Турции – минеральные продукты (28,3%) – Кемеровская область (2-е место после Москвы; 15,8%); также немалую долю в российском экспорте в Турцию занимают металлы и изделия из них (23%), и ведущий их поставщик туда – Липецкая область (1-е место, 24%);

- по США – минеральные продукты (49,8%), и ведущий (после Москвы) их поставщик туда – Санкт-Петербург (38,7%) (составлено и рассчитано по [5]).

Таблица 5

Доля российских регионов в валовом импорте зарубежной страны в части отдельной товарной категории: для стран – ведущих покупателей российских товаров – по ведущим (в 2020 г.) товарным категориям этой торговли – и при этом по регионам, ведущим (в 2020 г.) по экспорту соответствующей товарной категории в соответствующую страну, 2021 г.

Table 5

Share of Russian regions in gross import of a foreign country in part of individual commodity category: for the countries – leading buyers of Russian commodities – by leading (2020) commodities’ categories of this trade – and at that by the Russian regions leading (2020) in the export of corresponding commodity category into corresponding country, 2021

|

Показатели

|

Импорт

Беларуси

| ||

|

со

всего мира

|

из

G20

|

из

СНГ

| |

|

Валовой импорт гр. 25-27, млрд дол.

|

0,52

|

0,21

|

0,35

|

|

доля Республики

Татарстан (её экспорт гр. 25-27 в Беларусь = 0,16 млрд дол.)

|

30,5%

|

76,6%

|

45,7%

|

|

Валовой импорт гр. 84-90, млрд дол.

|

12,9

|

12,2

|

6,0

|

|

доля Московской

области (её экспорт гр. 84-90 в Беларусь = 0,43 млрд дол.)*

|

3,4%

|

3,6%

|

7,3%

|

|

Импорт

Казахстана

| |||

|

Валовой импорт гр. 84-90, млрд дол.

|

18,0

|

16,7

|

3,9

|

|

доля

Санкт-Петербурга (его экспорт гр. 84-90 в Казахстан = 0,71 млрд дол.)*

|

3,9%

|

4,2%

|

18,1%

|

|

Импорт

Китая

| |||

|

Валовой импорт гр. 25-27, млрд дол.

|

674,8

|

393,6

|

64,6

|

|

доля ХМАО-Югры (его

экспорт 25-27 в Китай = 4,8 млрд дол.)

|

0,71%

|

1,2%

|

7,4%

|

|

Импорт

Турции

| |||

|

Валовой импорт гр. 25-27, млрд дол.

|

19,8

|

14,0

|

6,0

|

|

доля Кемеровской

области (её экспорт 25-27 в Турцию = 0,69 млрд дол.)

|

3,5%

|

4,9%

|

11,5%

|

|

Валовой импорт гр. 72-83, млрд дол.

|

45,6

|

34,2

|

10,3

|

|

доля Липецкой

области (её экспорт 72-83 в Турцию = 1,16 млрд дол.)

|

2,5%

|

3,4%

|

11,2%

|

|

Импорт

США

| |||

|

Валовой импорт гр. 25-27, млрд дол.

|

233,1

|

случаи

не рассматривались

| |

|

доля

Санкт-Петербурга (его экспорт 25-27 в США = 1,97 млрд дол.)

|

0,84%

| ||

Источник: составлено и рассчитано автором по [1; 30].

Показателен пример экспорта минеральных продуктов из Республики Татарстан в Беларусь: он обеспечивает почти 1/3 её суммарного импорта данной товарной категории и ½ импорта из СНГ. Успешен также экспорт машин, оборудования и транспортных средств из Санкт-Петербурга в Казахстан: он обеспечивает ок. 1/5 казахстанского импорта данной товарной категории из СНГ (табл. 5).

Результаты: 2. Индикаторы в экспорте услуг

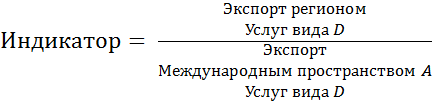

(2.1)  (2.1)

(2.1)

Целесообразно взять ведущие (после столичного) по экспорту услуг субъекты РФ (табл. 6). В мировом экспорте услуг участие этих российских регионов – сотые доли процента, в экспорте услуг группы БРИКС – уже десятые доли (примерно от 1/3) процента, в экспорте Восточной Европы – ок. 1-2%, в экспорте СНГ – 2-7% (табл. 6).

Таблица 6

Доля российских регионов – ведущих экспортёров услуг – в экспорте услуг 2021 г. международными пространствами: всех (В), транспортных (Т) и услуг по переработке и ремонту товаров (П)

Table 6

Share of the Russian regions – leading exporters of services – in export of services 2021 by international spaces: all (В), transport (Т) and services of commodities’ processing and repairing (П)

|

Российские регионы и их экспорт, млрд

дол.

|

|

Международные пространства и их

экспорт, млрд дол.

|

Мир

|

Развитая

Европа

|

БРИКС

|

Восточная

Европа

|

СНГ

| |||

|

В

|

6072

|

3103

|

732

|

279

|

83

| |||||

|

Т

|

1158,5

|

н/д

|

183,3

|

81,8

|

31,9

| |||||

|

П

|

213,9

|

32,2

|

22,9

|

3,4

| ||||||

|

г. Санкт-Петербург

|

В

|

5,65

|

0,09%

|

0,18%

|

0,77%

|

2,03%

|

6,84%

| |||

|

Т

|

1,58

|

0,14%

|

н/д

|

0,86%

|

1,94%

|

4,96%

| ||||

|

П

|

0,26

|

0,12%

|

0,82%

|

1,15%

|

7,73%

| |||||

|

Краснодарский край

|

В

|

3,14

|

0,05%

|

0,10%

|

0,43%

|

1,13%

|

3,80%

| |||

|

Т

|

2,72

|

0,23%

|

н/д

|

1,49%

|

3,33%

|

8,52%

| ||||

|

П

|

0,07

|

0,03%

|

0,21%

|

0,29%

|

1,95%

| |||||

|

Нижегородская область

|

В

|

2,21

|

0,04%

|

0,07%

|

0,30%

|

0,79%

|

2,68%

| |||

|

Т

|

0,19

|

0,02%

|

н/д

|

0,10%

|

0,23%

|

0,60%

| ||||

|

П

|

0,008

|

0,004%

|

0,026%

|

0,037%

|

0,25%

| |||||

|

Московская область

|

В

|

1,95

|

0,03%

|

0,06%

|

0,27%

|

0,70%

|

2,36%

| |||

|

Т

|

0,79

|

0,07%

|

н/д

|

0,43%

|

0,97%

|

2,48%

| ||||

|

П

|

0,15

|

0,07%

|

0,46%

|

0,64%

|

4,30%

| |||||

(2.2)  (2.2)

(2.2)

ЮНКТАД данные опубликованы: по транспортным услугам; и по услугам, связанным с товарами. Если для последнего вида услуг сопоставить методологические пояснения ЮНКТАД – с номенклатурой статистики экспорта услуг ЦБ РФ, то можно сделать вывод: он соответствует в классификации ЦБ РФ – сумме услуг по переработке товаров, принадлежащих другим сторонам, и услуг по техническому обслуживанию и ремонту товаров. Апробация показала: по транспортным услугам у рассмотренных российских регионов доля уже выше, чем в случае валового экспорта услуг: доля в мире – от 0,02 до 0,23%, в экспорте группы БРИКС – 0,1-1,5%, Восточной Европы – 0,2-3,3%, СНГ – 0,6-8,5%. Таким образом, российские регионы, в сравнении со средней по миру и по его отдельным регионам ситуацией, обладали сравнительными транспортными преимуществами и использовали их (табл. 6). Доли российских регионов в услугах по переработке и ремонту товаров схожи с долями по валовому экспорту услуг (табл. 6).

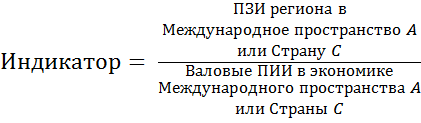

Результаты: 3. Индикаторы в международном инвестировании

(3.1)  (3.1)

(3.1)

Можно рассмотреть остатки ПЗИ отдельного внутристранового региона и остатки ПИИ, накопленные в мире, в группах стран и отдельных странах, в которых объём ПЗИ данного региона наибольший. Для апробации можно взять 3 российских региона из числа ведущих (без учёта столичного) в 2021 г. по ПЗИ. После Санкт-Петербурга (2-е место) придётся пропустить несколько регионов (их ПЗИ во всех рассматриваемых международных частных пространствах очень незначительны), взяв регионы с 7-8 местами (табл. 7). Ведущая страна-реципиент капитала в случае Санкт-Петербурга – Нидерланды, двух других регионов – Кипр. Анализ показал: доли ведущих по объёмам ПЗИ российских регионов в структуре ПИИ в экономике международных пространств существенно меньше, чем в случае экспорта товаров. Так, если доля Санкт-Петербурга в мировых ПИИ (0,10%) близка к его доле в мировом товарном экспорте (0,14%), то доля в структуре ПИИ в экономике СНГ – нет (0,47% против 4,62%) (табл. 7 и 2). То же – в случае G20 (0,01% и 0,18%) и БРИКС (0,0005% и 0,64%). Лишь у Санкт-Петербурга доля в ПИИ СНГ – существенно выше доли в ПИИ G20. Вместе с тем, существенна доля рассмотренных российских регионов в структуре ПИИ в экономике отдельных стран с привлекательными условиями для инвестирования, – что видно на примере доли петербургских ПЗИ в структуре ПИИ в экономике Нидерландов и ПЗИ всех трёх регионов – в структуре ПИИ в экономике Кипра (табл. 7).

Таблица 7

Доля ПЗИ региона страны – в структуре остатков ПИИ в экономике международных пространств и зарубежных стран: для ведущих по ПЗИ российских регионов

Table 7

Share of ADI of country’s region – in structure of FDI rest in economy of international spaces and foreign countries: for the Russian regions leading by ADI

|

Междуна-родные

пространства и зарубежные страны (в строках) / Показатели (в столбцах)

|

Валовые

ПИИ, трлн дол.

|

ПЗИ

из Санкт-Петербурга

|

ПЗИ

из Свердловской области

|

ПЗИ

из Челябинской области

| |||

|

остатки

на 01.01.2022 г., млн дол.

|

доля

|

остатки

на 01.01.2022 г., млн дол.

|

доля

|

остатки

на 01.01.2022 г., млн дол.

|

доля

| ||

|

Мир

|

45,45

|

45139

|

0,099%

|

15405

|

0,034%

|

12783

|

0,028%

|

|

G20*

|

35,76

|

4070

|

0,011%

|

10013

|

0,028%

|

2534

|

0,007%

|

|

БРИКС

|

3,87

|

20

|

0,0005%

|

12

|

0,0003%

|

2

|

0,00005%

|

|

СНГ

|

0,75

|

3505

|

0,468%

|

150

|

0,020%

|

6

|

0,0008%

|

|

Нидерланды

|

2,58

|

14544

|

0,565%

|

величина незначительна

| |||

|

Кипр

|

0,41

|

4752

|

1,169%

|

2387

|

0,587%

|

9813

|

2,414%

|

Источник: составлено и рассчитано автором по [24; 30].

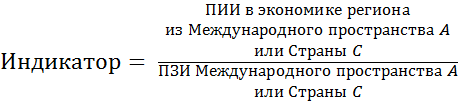

(3.2)  (3.2)

(3.2)

Можно рассмотреть остатки ПИИ в экономике отдельного внутристранового региона и остатки ПЗИ мира, групп стран и отдельных стран, объём ПИИ из которых в экономике данного региона наибольший. Российские регионы из числа ведущих (без учёта столичного) по ПИИ с представленностью в структуре ПИИ рассматриваемых частных международных пространств – это регионы с 3-5 местами по ПИИ в 2021 г. (табл. 8). Ведущие страны-инвесторы: для Санкт-Петербурга – Люксембург, для двух других регионов – Кипр (табл. 8).

Таблица 8

Доля накопленных в регионе страны ПИИ – в структуре ПЗИ международных пространств и зарубежных стран: для российских регионов, ведущих по накопленным ПИИ

Table 8

Share of the FDI accumulated in country’s region – in structure of ADI of international spaces and foreign countries: for the Russian regions leading by accumulated FDI

|

Международные

пространства и зарубежные страны (в строках) / Показатели (в столбцах)

|

Валовые

ПЗИ (остатки), 2021 г., трлн дол.

|

ПИИ

в Санкт-Петербурге

|

ПИИ

в ЯНАО

|

ПИИ

в Московской области

| |||

|

остатки

на 01.01.2022 г., млн дол.

|

доля

|

остатки

на 01.01.2022 г., млн дол.

|

доля

|

остатки

на 01.01.2022 г., млн дол.

|

доля

| ||

|

Мир

|

41,8

|

48854

|

0,117%

|

38237

|

0,091%

|

19298

|

0,046%

|

|

G20*

|

34,9

|

19239

|

0,055%

|

15901

|

0,046%

|

7887

|

0,023%

|

|

БРИКС

|

3,7

|

276

|

0,007%

|

0

|

0

|

161

|

0,004%

|

|

СНГ

|

0,4

|

184

|

0,041%

|

30

|

0,007%

|

283

|

0,064%

|

|

Люксембург

|

1,27

|

18629

|

1,464%

|

0

|

0

|

величина

незначительна

| |

|

Кипр

|

0,41

|

3628

|

0,878%

|

6239

|

1,510%

|

4437

|

1,074%

|

Источник: составлено и рассчитано автором по [24; 30].

Доли российских регионов в структуре ПЗИ международных пространств в целом (по доле в мире) выше, чем в структуре их ПИИ. Как и в случае ПЗИ регионов, высока доля их ПИИ в показателях отдельных стран с привлекательными условиями инвестирования. И, как и в случае ПЗИ регионов, лишь у одного региона (Московская область) доля в ПЗИ СНГ превышает долю в ПЗИ Группы 20 – примерно в 3 раза (табл. 8).

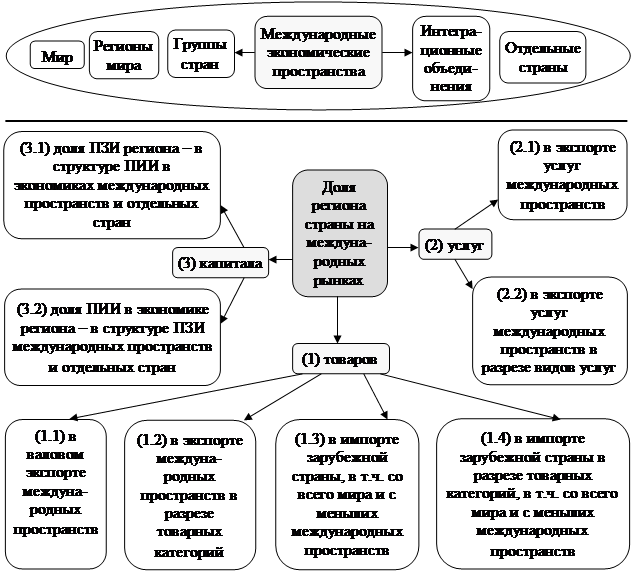

Выводы

Проведённый анализ позволил обосновать комплекс индикаторов для оценки доли внешнеэкономической активности внутригосударственного региона – на международных рынках (рис. 1).

Рисунок 1. – Комплекс индикаторов для оценки доли

внешнеэкономической активности внутристранового региона – на международных

рынках

Рисунок 1. – Комплекс индикаторов для оценки доли

внешнеэкономической активности внутристранового региона – на международных

рынках

Figure 1. – Complex of indicators for assessing the share of foreign economic activity of country’s region – on international markets

Источник: составлено автором на основе анализа литературы и номенклатуры статистики.

Таким образом, гипотеза исследования подтвердилась: на основе публикуемой (по 2021 г.) российской и международной статистики возможно оценить долю активности регионов России на рынках международного движения товаров и капитала в масштабе широкого круга международных (зарубежных) пространств.

Апробация на примере российских регионов из числа ведущих (в России по экспорту или инвестициям) показала, что если в мировом товарном экспорте их доля очень незначительна (Санкт-Петербург – 0,14%), как и в экспорте G20 (0,18%), то в экспорте развитых стран Европы – уже больше (в 2,7 раза), в экспорте БРИКС – ещё (в 1,7 раза), а в СНГ – ещё значительное выше (в 7,2 раза – 4,6%). Т.е. на пространстве стран – стабильных экономических партнёров России её ведущие регионы-экспортёры имеют значение как центры экономического роста. В разрезе по отдельным товарным категориям значения у российских регионов-лидеров – выше; при этом востребованность экономик российских регионов в части несырьевого неэнергетического экспорта на пространстве ближнего зарубежья – выше, чем на любых других международных пространствах. Анализ импорта стран – ведущих покупателей российских неэнергетических товаров показал, что доли российских регионов выше в случае стран ближнего зарубежья, а также в структуре импорта стран дальнего зарубежья, идущего из СНГ. Рассмотрение в товарном разрезе показывает (как и в случае расчёта доли в валовом экспорте международных пространств) ещё более высокие доли (например, Липецкая область занимает 11,2% в турецком импорте металлургической продукции из СНГ).

Картина участия российских регионов в мировом экспорте услуг похожа на участие в мировом товарном экспорте. Это свидетельствует, что российская экономика встраивается в мировой рынок услуг. При этом по транспортным услугам доли выше, что свидетельствует о сравнительных преимуществах в данной сфере.

Доля ведущих по объёмам ПЗИ российских регионов в структуре ПИИ международных пространств существенно меньше, чем в случае экспорта товаров. Позиции рассмотренных российских регионов в структуре международных ПЗИ в целом (по доле в мире) выше, чем в структуре международных ПИИ. Отличие также в том, что доля регионов в ПИИ и ПЗИ СНГ преимущественно ниже, чем в ПИИ и ПЗИ дальнего зарубежья. Особенно существенна доля российских регионов в структуре ПИИ и ПЗИ отдельных стран с привлекательными условиями для инвестирования. Сопоставление позиций российских регионов в международной торговле с позициями в международном движении капитала отражает сложность обеспечения международного инвестиционного сотрудничества: для его осуществления необходимы такие факторы, как наличие передовых технологий и международное доверие в бизнесе.

Ограничение исследования: соотнесение товарных классификаторов ООН и ЕАЭС выполнено для последней (4-й) редакции классификатора ООН, тогда как статистика ЮНКТАД по торговле международных пространств опубликована по 3-й версии. Вместе с тем, значимых для данного исследования различий между ними нет.

[1] В настоящей статье под термином «регион», если не указано иное, имеется в ввиду экономика внутристранового региона (в случае России – субъекта Федерации).

[2] ЮНКТАД включает в СНГ Армению, Азербайджан, Беларусь, Казахстан, Киргизию, Молдову, Россию, Таджикистан, Узбекистан [145].

References:

Regiony Rossii. Sotsialno-ekonomicheskie pokazateli. 2022 [Regions of Russia. Socio-economic indicators. 2022] (2022). (in Russian).

Afanasev A.A. (2022). Prognoz znacheniy osnovnyh pokazateley vneshney torgovli v usloviyakh formirovaniya ogranichenno otkrytoy ekonomiki Rossii [Forecast of the main indicators of foreign trade amidst a limited open economy in Russia]. Journal of international economic affairs. 12 (4). 635-650. (in Russian). doi: 10.18334/eo.12.4.115163.

Andreeva E.L., Simon H., Karkh D.A., Glukhikh P.L. (2016). Innovative entrepreneurship: a source of economic growth in the region Economy of Region. (3). 899–910. doi: 10.17059/2016-3-24.

Andronova I.V., Tinkova A.A. (2022). Evraziyskiy ekonomicheskiy soyuz na rynkakh netoplivnyh poleznyh iskopaemyh [Eurasian Economic Union on the non-fuel mineral commodities’ markets]. Scientific works of the Free Economic Society of Russia. (3). 337-344. (in Russian). doi: 10.38197/2072-2060-2022-235-3-337-344.

Ason T.A., Mutallapova A.A. (2020). Rossiya na mezhdunarodnom rynke tekhnologiy [Russia on the international technology market]. Sovremennaya nauka: aktualnye problemy teorii i praktiki. Seriya: Ekonomika i pravo. (4). 19-24. (in Russian). doi: 10.37882/2223-2974.2020.04.04.

Belokur O.S., Tsvetkova G.S. (2021). Stsenarii razvitiya eksportnogo potentsiala provintsialnogo regiona [Scenarios for the development of the provincial region export potential]. Journal of Economics, Entrepreneurship and Law. 11 (7). 1689-1704. (in Russian). doi: 10.18334/epp.11.7.112378.

Drobot E.V. (2022). Perspektivy integratsii stran Afrikanskoy kontinentalnoy zony svobodnoy torgovli v globalnye tsepochki sozdaniya stoimosti [Prospects for the integration of African Continental Free Trade Area countries into global value chains]. Russian Journal of Innovation Economics. 12 (2). 1283-1300. (in Russian). doi: 10.18334/vinec.12.2.114935.

Dzyuba A.P. (2021). Rol Rossii v razvitii mirovogo rynka szhizhennogo prirodnogo gaza [Russia's role in developing the global LNG market]. Vestnik Moskovskogo universiteta im. S.Yu. Vitte. Seriya 1. Ekonomika i upravlenie. (1). 52-63. (in Russian). doi: 10.21777/2587-554X-2021-1-52-63.

Gryzunova N.V., Keri I.T., Sizova D.A., Sizova T.V. (2020). Tsenovye drayvery ekonomicheskogo rosta yuzhnogo regiona Rossii [Price drivers of economic growth in the southern region of Russia]. Regionalnaya ekonomika. Yug Rossii. (4). 125-136. (in Russian). doi: 10.15688/re.volsu.2020.4.11.

Kim I.R. (2022). Eksportnyy potentsial produktsii selkhozmashinostroeniya Rostovskoy oblasti [Export potential of agricultural machinery products in the Rostov region]. High-tech Enterprises Economy. 3 (3). 177-186. (in Russian). doi: 10.18334/evp.3.3.116536.

Kolodin V.S., Sukhodolov Ya.A. (2019). Sovremennaya spetsifika i perspektivy razvitiya vneshnetorgovogo sotrudnichestva Baykalskogo regiona s Kitayskoy Narodnoy Respublikoy [The contemporary peculiarities and the prospects of the foreign trade cooperation development of the Baikal region and the People's Republic of China]. Bulletin of Baikal State University. (2). 213–226. (in Russian). doi: 10.17150/2500-2759.2019.29(2).213-226.

Noskov V.A. (2020). Mirovoy rynok prirodnogo gaza: makroregionalnye osobennosti i rol Rossii [Global natural gas market: macro-regional features and the role of Russia]. Vestnik of Samara State University of Economics. (9). 9-16. (in Russian). doi: 10.46554/1993-0453-2020-9-191-9-16.

Parshutich O.A. (2019). Regionalnye interesy v razvitii vneshneekonomicheskikh otnosheniy Respubliki Belarus (na primere Brestskoy oblasti) [Regional interests in the development of foreign economic relations of the Republic of Belarus: evidence from the Brest region]. Regional Economics: Theory and Pactice. (6). 1050-1067. (in Russian). doi: 10.24891/re.17.6.1050.

Petrov I.M. (2020). Eksportnye pozitsii Rossii na mirovom rynke tsvetnyh metallov [Russia's export position in the global non-ferrous metal market]. Mineral resources of Russia. Economics and management. (3). 73-75. (in Russian).

Prokushev E.F., Saprikina N.A., Shi Ts. (2018). Metodika otsenki potokov perekrestnyh investitsiy mezhdu stranami i ee aprobatsiya na materialakh Kitaya i Rossii [Methodology for estimating cross-investment flows between countries and testing it with China and Russia]. Herald of the Belgorod University of Cooperation, Economics and Law. (6). 217-228. (in Russian). doi: 10.21295/2223-5639-2018-6-217-228.

Pyatyshev K.O., Flegontov N.A. (2021). Vozdeystvie COVID-19 na mesto rossiyskogo energeticheskogo eksporta v mirovoy i natsionalnoy ekonomike [Impact of Covid-19 on the fuel and energy sector of developed and developing energy importing countries]. Horizons of the economy (Gorizonty ekonomiki). (5). 121-129. (in Russian).

Simachev Yu.V., Fedyunina A.A., Gorodnyy N.A. (2022). Globalnye rynki peredovogo proizvodstva – novaya vozmozhnost dlya tekhnologicheskogo obnovleniya Rossii [Global advanced manufacturing markets - a new opportunity for Russia’s technological upgrade]. The Journal of the New Economic Association. (1). 202–212. (in Russian). doi: 10.31737/2221-2264-2022-53-1-10.

Standard International Trade Classification. Rev. 4. / Statistical Papers. Series M. No. 34. – United Nations, 2006. – (xii + 179) p.. Retrieved May 23, 2022, from https://unstats.un.org/unsd/publication/SeriesM/SeriesM_34rev4E.pdf

Statistical reports. UNCTAD. Retrieved December 13, 2022, from https://unctadstat.unctad.org/wds/ReportFolders/reportFolders.aspx

Tkachenko D.I. (2020). Sostoyanie i puti razvitiya Rossii na mirovom rynke uslug [State and ways of development of Russia in the world market of services]. Vestnik Universiteta. (6). 123-128. (in Russian). doi: 10.26425/1816-4277-2020-6-123-128.

Vardomskiy L.B. (2019). Mezhdu Evropoy i Aziey: o nekotoryh regionalnyh osobennostyakh uchastiya Rossii v formiruyushcheysya Bolshoy Evrazii [Between Europe and Asia: some of the regional peculiarities of Russia’s participation in the forming Greater Eurasia]. Voprosy geografii. (148). 144-166. (in Russian).

Veselov D.S., Goretskaya E.O., Kantsalieva L.A. (2020). Analiz pritoka pryamyh inostrannyh investitsiy v ekonomiku RF [Analysis of foreign direct investment inflows into the Russian economy]. Economics: theory and practice. (3). 67-72. (in Russian).

Voronkova O.N., Turichenko L.P. (2020). Vozmozhnosti eksportnoy ekspansii rossiyskikh kompaniy v strany Tsentralnoy Azii [The possibilities of export expansion of Russian companies in the countries of Central Asia]. Journal of international economic affairs. 10 (1). 35-50. (in Russian). doi: 10.18334/eo.10.1.100560.

Страница обновлена: 04.05.2025 в 00:43:15