The current situation in the Russian mortgage market: key challenges and opportunities for development

Ordynskaya E.V.1, Cherkovets M.V.1, Leonov I.A.1

1 Институт народнохозяйственного прогнозирования РАН, Russia

Download PDF | Downloads: 25 | Citations: 1

Journal paper

Russian Journal of Housing Research (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 9, Number 3 (July-september 2022)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=49794210

Cited: 1 by 07.08.2023

Abstract:

The problems of providing the population of the Russian Federation with affordable and high-quality housing remain extremely relevant for a long time. The state traditionally pays considerable attention to the settlement of this problem. Appropriate state support programs are being adopted aimed at expanding the possibility of purchasing and building housing by the population, including state programs in the field of mortgage lending. There are also other measures related to the support of housing construction financing. In particular, these include various tax instruments. However, the measures being implemented are clearly insufficient because the current state of the housing market remains crucial. In this regard, it is necessary to streamline and expand the activities related to the development of mortgages in the Russian Federation.

The article presents the results of the analysis of the sources of financing the purchase of housing by the population of the Russian Federation. The dynamics of mortgage lending in Russia over the past 5 years has been assessed, as well as the analysis of its determining factors has been conducted. The differences and peculiarities of the regional markets of domestic mortgage lending are shown. The authors have proposed additional measures to ensure the availability of mortgage loans for wider segments of the population.

Keywords: mortgage lending, loans, key rate, tax incentives, tax credits

JEL-classification: E52, E58, G21

Введение. Обеспеченность качественным и доступным жильем является одной из основных базовых потребностей человека. Разрешение данной проблемы в Российской Федерации обозначается государством в качестве одного из приоритетных направлений деятельности уже на протяжении многих лет. Однако указанная задача не получила должного решения вплоть до настоящего времени [19] (Ordynskaya, Panfilov, 2014).

Объем и динамика жилищных инвестиций обладают огромным мультипликативным эффектом на макроэкономическом уровне и обеспечивают широкое воспроизведение вложенных инвестиций за счет вовлечения множества других отраслей.

При этом необходимо отметить, что инвестиции в жилье в России – это небольшая часть ВВП (4,5%) [1], однако они напрямую способствуют росту общего объема производства.

Вопросами развития ипотечного рынка в России последние годы занималось значительное число исследователей. В частности, можно выделить работы таких авторов, как Клочкова Е.Н., Овечкина А.И., Петрова Н.П. [12] (Klochkova, Ovechkina, Petrova, 2019), которые проводят анализ поведения строительного рынка, а также представляют сравнительный анализ рынка недвижимости различных стран. Гринько Е.Л. [7] (Grinko, 2020) рассматривает рынок ипотечного кредитования с юридической точки зрения, стимулирования отрасли предполагается добиться путем гармонизации существующих государственных программ в этой сфере. Матвеевский С.С., Протосеня А.Д. [14] (Matveevskiy, Protosenya, 2022), Кострыкин П.Н., Le Van Thuong, Андреева А.И. [41] (Kostrikin, Van Thuong, Andreeva, 2021) дают более общее представление о состоянии отрасли с экономической точки зрения, Тихомирова Е.С. [36] (Tikhomirova, 2022) приводит оценки успешности реализации ипотечных программ.

Несмотря на то, что авторы рассматривают изменения на рынке ипотечного кредитования с разных точек зрения, благодаря этим статьям можно составить полное представление о состоянии ипотечного рынка в России за последние годы, в том числе с учетом влияния на рынок государственных программ и внешних факторов, как, например, COVID-19.

В свою очередь, в данной статье нами предпринята попытка представить более обобщенный и глубокий анализ рынка ипотечного кредитования за последние 5 лет, выделить основные нюансы рынка жилья в России, а также описать ближайшие перспективы и обосновать предложения по введению новых мер, которые могли бы обеспечить более высокие темпы ипотечного кредитования с учетом последних тенденций.

Мультипликативные эффекты жилищных инвестиций. Покупка квартиры или строительство дома обеспечивает сопутствующий спрос на ряд товаров и услуг, в частности, к ним относятся услуги агентов по недвижимости, юридическое сопровождение, материалы для ремонта, мебель и т.д. Кроме того, после переезда новых жителей в новое жилье возрастает спрос на продукцию местных предприятий – люди начинают пользоваться местными услугами, магазинами и учреждениями. Также необходимо отметить, что помимо высокого мультипликативного эффекта, существенная часть таких инвестиций гарантированно останется внутри страны, поскольку новый спрос, который сформировался после покупки жилья, проявляется с привязкой к местности. Это делает ипотечное кредитование привлекательным направлением для государственной поддержки.

Множество экспертов склоняются к мнению, что после покупки жилья происходит увеличение покупательской способности владельцев жилья за счет возрастающего благосостояния. Анализ, проведенный Всемирным банком [38] (Badev, Beck, Vado, Walley, 2014), направлен на оценку связи между ростом ипотечного рынка и динамикой ВВП в разных странах с разным уровнем развития этого сектора. Более детальное исследование социоэкономических факторов было представлено в обзоре Азиатского банка развития [39] (Doling, Vandenberg, Tolentino, 2013). В нем, в частности, отмечается, что существует определенная взаимозависимость между следующими четырьмя факторами.

Здоровье и благополучие человека. Улучшение жилищных условий способствует повышению уровня здоровья благодаря удовлетворению психологических, социальных и санитарно-гигиенических потребностей человека.

Социальная стабильность и политическая вовлеченность. Покупка жилья зачастую – это самый большой актив, которым когда-либо будет владеть большинство домохозяйств. Данное обстоятельство заставляет покупателя в большей степени стремиться к стабильной занятости и заработной плате, политической обстановке, привязывает граждан к месту покупки.

Способ борьбы с инфляцией для домохозяйств. Покупка недвижимости является одним из инструментов хеджирования риска для домовладельца. При росте цен на недвижимость бремя ипотечных выплат значительно снижается для покупателя, позволяя ему чувствовать себя более уверенно, увеличивать расходы и расширять свои возможности инвестирования, например за счет рефинансирования ипотеки.

Ипотечное кредитование – это надежный источник «длинных денег» в экономике. Для банковской системы жилищные кредиты и займы – это способ генерации стабильного денежного потока. Путем создания пула ипотечных кредитов и выпуска ценных бумаг, обеспеченных этими активами, с последующей продажей этих ценных бумаг ипотечным агентам, банки создают себе дополнительную ликвидность, благодаря которой расширяется возможность финансирования других ипотечных кредитов. Так, с 2016 года по 2021 год выпуск ипотечных облигаций, размещенных компанией «Дом. РФ» – крупнейшим ипотечным агентом в России с долей на рынке более 90% [2], превысил 1 триллион рублей [5].

С 2019 года Московская биржа определяет индекс ценных бумаг по ипотечному кредитованию, и с этого периода по настоящее время [3] индекс вырос на 22% [22]. По мнению отдельных экспертов, ликвидность указанных ценных бумаг находится на уровне корпоративных облигаций компаний первого эшелона [33]. Кроме того, в настоящее время каждый 10-й ипотечный кредит в Российской Федерации выдается посредством ипотечных облигаций Дом. РФ.

Обеспеченность жильем населения Российской Федерации. В 2020 году, по данным портала Дом. РФ, средняя обеспеченность жильем в Российской Федерации составляла 24,2 кв. м (по данным Росстата, данный показатель на 10% выше, так как в нем учтены пустующий и выморочный жилищный фонд) [9]. Кроме того, необходимо отметить, что в целом по Российской Федерации уровень обеспеченности населения жильем в последние годы остается практически неизменным. Например, в 2016 году данный показатель составил 24,9 кв. м, а в отдельных регионах его значение было еще ниже [37] (Yankov, Minchenko, Norzdrina, 2019).

При этом в 2020 году, так же как и ранее, значительная часть отечественных домохозяйств имела стесненные жилищные условия. В указанный период данный показатель составил 19,2% от общего числа домохозяйств. [4] В целом в 2020 году 25,8% от всех домохозяйств испытывали потребность в улучшении жилищных условий. При этом 55% российских семей, которые испытывают потребность в жилье, составляют семьи с детьми или семьи, планирующие рождение детей. Наибольшая потребность в жилье отмечалась у многодетных семей и составляла 53,3% от всех домохозяйств этой категории. В свою очередь, 43% семей, испытывающих потребность в улучшении жилищных условий, не видят возможности ее реализовать [9]. По данным Росстата, в 2020 году доля домохозяйств, ведущих новое строительство жилья, составляла лишь 2,7% от общего числа всех домохозяйств.

Кроме того, 3,2 млн семей, по их собственной оценке, проживают в аварийном жилье. Это в 3,5 раза больше, чем по официальной информации Росстата. Несмотря на имеющиеся расхождения в данных, и в том и в другом случае они свидетельствуют о том, что ситуация с обеспеченностью населения качественным жильем требует скорейшего разрешения.

Финансовые источники приобретения жилья. И все же 13,9% от общего числа домохозяйств собираются улучшить свои жилищные условия. [5] Одним из способов обеспечения возможности приобретения населением качественного жилья выступает ипотечное кредитование.

Еще в 2000 году была утверждена Концепция развития системы ипотечного жилищного кредитования в Российской Федерации [27]. В дальнейшем государством реализовывались различные меры по стимулированию жилищного строительства и обеспечению большей доступности ипотечного кредитования для населения. В частности, в 2015 году Правительством Российской Федерации были утверждены условия реализации помощи заемщикам по ипотечным жилищным кредитам, оказавшимся в сложной финансовой ситуации [28], а в 2017 году указанные условия были дополнены [26, 21]. Также в период пандемии государством были реализованы меры по возмещению кредитным организациям доходов, недополученных ими по ипотечным кредитам, предоставленным гражданам России в 2020–2022 годах [29]. Кроме того, в 2022 году были введены льготные условия ипотечного кредитования для граждан, занятых в некоторых определенных отраслях [30].

Принятая в 2020 году «Программа действий по развитию жилищного строительства и ипотечного кредитования» предусматривает ряд стратегических направлений институциональных реформ и модернизации управления строительной отраслью и рынками недвижимости. Среди них можно выделить такие как ускорение строительных процедур, создание единого цифрового пространства в строительстве, применение цифровой модели объекта в течение его жизненного цикла, создание программного механизма ускорения социально-экономического развития городских агломераций и городов, являющихся центрами экономического роста [1] (Blokhin, Sternik, Teleshev, 2021). В рамках вышеуказанных основных стратегических направлений предусматривается решение частных, менее масштабных, но не менее важных задач. К таковым, например, относится и развитие инструментов накопления на первоначальный взнос по ипотеке [1] (Blokhin, Sternik, Teleshev, 2021).

В качестве примера для оценки объемов использования гражданами Российской Федерации ипотечных кредитов можно привести следующие данные. Программами ипотечного кредитования с государственной поддержкой, которые реализуются через акционерное общество ДОМ.РФ, с января по июнь 2022 года воспользовались 40 тыс. семей. При этом 30% жилищных кредитов в Российской Федерации было выдано с господдержкой (в 2021 г. – 27%). Всего в первом полугодии 2022 года было выдано порядка 571 млрд рублей в качестве кредитов и компенсаций [6] [20].

В целом в 2020 году оплачивали аренду жилья или выплачивали ипотечный кредит по основному жилью 12,8% от общего числа домохозяйств, а у каждой 10-й семьи была непогашенная ипотека, это примерно 5,9 млн семей. Непогашенные кредиты были у каждой третьей семьи, что составляет 19,2 млн семей [9]. При этом домохозяйства, оплачивающие аренду или ипотечный кредит по основному жилью, в 2020 году из-за недостатка денежных средств имели задолженность по таким платежам 10,9% домохозяйств. В то же самое время необходимо отметить, что доля просроченной задолженности по ипотеке в России существенно ниже, чем по другим кредитам. В частности, на 1 июля 2022 года просроченная задолженность по ипотеке составляла лишь 0,45% от общего объема задолженности по ипотечным кредитам. В целом же с 2018 года указанная задолженность не превышает 1% портфеля всех ипотечных кредитов в России [25, 40]. [7]

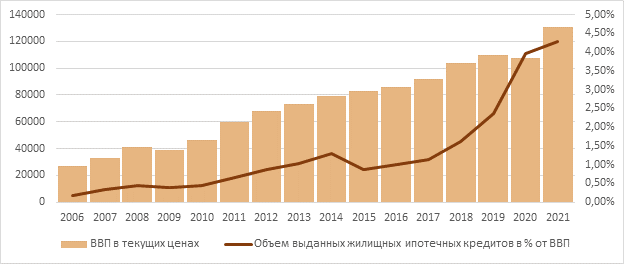

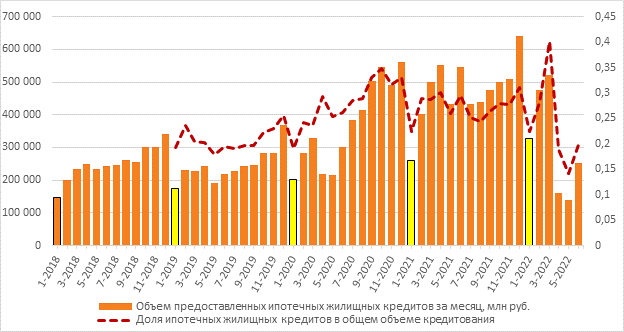

Динамика ипотечного кредитования в России за последние 5 лет (2017 г. – первая половина 2022 г.) и факторы, ее определяющие. Последние несколько лет в России проводится активная политика по стимулированию ипотечного кредитования (см. подробнее в разделе «Меры государственной поддержки ипотечного кредитования»). Большинство программ были сформированы в 2018 году и действовали в 2019–2022 гг. Можно отметить, что в этот период рынок жилищного кредитования начал активно расти. С 2017 года объемы предоставленных ипотечных жилищных кредитов (ИЖК) выросли почти в 3,5 раза, достигнув к концу 2021 года объема в 4,3% от ВВП (см. рис. 1, 2).

Рисунок 1. Объем выданных жилищных ипотечных кредитов за год относительно ВВП в текущих ценах.

Источник: данные Росстата, расчеты авторов.

Рисунок 2. Объем предоставленных кредитов за месяц, млн руб.

Источник: данные Центрально банка.

Всего за период с 2017 по 2020 год включительно было выдано более 5,5 млн ипотечных кредитов на сумму более 12 трлн рублей. При этом в 2020 году отмечался существенный рост как количества выданных ипотечных кредитов – 35,7% по сравнению с 2019 годом, так и суммы указанных кредитов – 51,4% по сравнению с 2019 годом. Более того, необходимо отметить, что в 2020 году был установлен своего рода рекорд в ипотечном кредитовании. В этот период было выдано 1,8 млн ипотечных кредитов на сумму 4,4 трлн рублей. Это максимальное значение за все время существования ипотечных программ в Российской Федерации [20, 25].

Аналитики называют ряд причин роста объемов ипотечного кредитования. В частности, к ним относятся:

- существенное снижение Банком России в период пандемии ключевой ставки и, как следствие, снижение ставок по ипотечным кредитам (табл. 1);

- применение льготных программ ипотечного кредитования, в частности использование ставки 6,5% при приобретении новостроек;

- переход на проектное финансирование строительства. Строительство многоквартирных домов с 1 июля 2019 года финансируется через систему эскроу-счетов. Данный подход позволяет ускорить ввод жилья в эксплуатацию. [8], [9]

Таблица 1

Ставки по ипотечным кредитам в 2020 году

|

|

Ставки по ипотеке, %

| |

|

на 01.01.2020

|

на 01.12.2020

| |

|

Новостройки

|

8,3

|

5,9

|

|

Вторичный

рынок

|

9,3

|

8,1

|

За период с начала 2020 года по февраль 2022 года за счет ипотечного кредитования было построено 53,4 млн кв. метров жилья в многоквартирных жилых домах (в среднем 25 млн кв. метров в год) [11].

Наибольший рост нового строительства многоквартирных домов наблюдался в IV квартале 2020 года, в этот период начало новых проектов увеличилось на 80% по сравнению аналогичным периодом 2019 года [20].

В начале 2021 года темпы роста объемов ипотечного жилищного кредитования значительно превышали аналогичный показатель на начало 2020 года, однако летом рост замедлился и сменился стагнацией на уровне ниже конца 2020 года.

На начало 2022 года отрасль ипотечного жилищного кредитования опять начала расти, в январе – на 26% к тому же периоду предыдущего года, однако в феврале темпы роста начали падать (рис. 2). В январе 2022 года было получено 95 тыс. единиц ипотечных кредитов (на 0,1 тыс. штук, или на 0,1% меньше, чем в январе 2021 года). В денежном выражении объем выданных ипотечных кредитов в январе 2022 года составил 327 млрд руб. (на 67,4 млрд руб., или на 26% больше, чем в январе 2021 года).

Снижение активности на рынке ипотечного кредитования в 2022 году во многом обусловлено ростом ключевой ставки и, как следствие, ставки по ипотечным кредитам, а также окончанием действия льготных программ.

После повышения ключевой ставки Банком России 28 февраля 2022 года до 20% ставки в нельготном ипотечном кредитовании фактически встали на запретительный уровень 23–25%.

Поскольку основная часть жилищного кредитования формируется на основе льготных условий, объем предоставленных ипотечных кредитов в феврале и марте 2022 года все еще рос, но значительно замедлил темп (18% и 4% соответственно). Средневзвешенная ставка по ипотеке за первый квартал 2022 года находилась на уровне 8,01% и выросла на 0,3% с прошлого квартала.

По данным Центрального банка и данным с информационного сайта «ДОМ.РФ» [10], в первом квартале 2022 года в Центральном федеральном округе объем льготного кредитования ипотеки составил 83,5% от общего объема ипотечных жилищных кредитов в рублях.

Тем не менее в апреле и мае объем ипотечного кредитования резко сократился и составил 29% и 32% от объемов предыдущего года соответственно. По данным за июнь, наблюдается тренд на постепенное восстановление объемов кредитования, связанных с расширением льготного кредитования – 47% от объема предыдущего года.

Особенности ипотечного кредитования России. Следует отметить, что отличительной чертой российского ипотечного кредитования относительно западных стран является тот факт, что в Российской Федерации не распространено ипотечное кредитование с плавающей ставкой, и такое кредитование не поддерживается большинством банков [10] (Soldatenkova, 2021). По данным Банка России, доля ипотечных кредитов с использованием плавающих ставок в общем объеме ипотечных жилищных кредитов составляет менее 0,1% [18]. Таким образом, ставки по ипотечному кредитованию в России находятся на достаточно высоком уровне относительно мировых (табл. 2). Кроме того, с 2021 года активно обсуждается запрет на введение кредитования с плавающей ставкой. Предположительно указанная мера коснется и ипотечного кредитования [8].

Таблица 2

Средневзвешенный индекс цен роста на жилье разного качества и инфляция, квартал к кварталу предыдущего года

|

|

I кв. 2021

|

II кв. 2021

|

III кв. 2021

|

IV кв. 2021

|

I кв. 2022

|

II кв. 2022

|

|

Индекс

роста цен, кв. к кв. пред. периода

|

106%

|

107%

|

105%

|

106%

|

131%

|

134%

|

|

Инфляция,

кв. к кв. пред. периода

|

125%

|

108%

|

114%

|

121%

|

139%

|

147%

|

|

Средневзвешенный

срок ипотечного кредитования по кредитам, выданным в течение квартала,

количество лет

|

19

|

20

|

20

|

21

|

22

|

22

|

|

Средневзвешенная

ставка по кредитам, выданным в течение месяца, %

|

7,24%

|

7,22%

|

7,73%

|

7,7%

|

8,01%

|

6,72%

|

Источник: данные ЦБ РФ расчеты авторов.

При использовании плавающих ставок ставка процента по жилищному кредиту привязывается к какому-либо показателю, от которого она будет зависеть. В данном случае ставки ниже, чем при ипотеке с фиксированными ставками, однако потенциальные банковские риски переносятся на покупателя.

Для заемщиков фиксированные ставки имеют ряд преимуществ. В тех случаях, когда при оформлении ипотечного кредита применена была низкая ставка, она сохраняется на неизменном уровне, так как банк не сможет пересмотреть условия уже выданного кредита. В тех случаях, когда сделка заключалась с использованием более высоких ставок, заемщик может рефинансировать свой кредит по более низкой ставке.

Региональные аспекты ипотечного кредитования. Региональные различия в объемах ипотечного кредитования весьма существенны и связаны с такими факторами, как численность населения, стоимость жилья, уровень благосостояния населения, наличие региональных программ льготного ипотечного кредитования и др. [см., например, 15] (Moiseev, Cherkovets, 2014). Кроме того, имеют значение социально-демографические характеристики населения, влияющие на потребности в расширении имеющейся жилплощади. Лидером по распространенности ипотечного кредитования является Центральный ФО, на долю которого приходится четверть всего количества и треть всего объема кредитов, выданных в Российской Федерации (по данным за первую половину 2022 г. [11]) (табл. 3). Почти такая же доля по количеству кредитов (22%), но в два раза меньшая по их объему (17%), приходится на Приволжский ФО. Далее следуют Северо-Западный, Уральский и Сибирский ФО – около 10% как по количеству, так и по объему кредитов, а также Южный и Дальневосточный ФО – около 8% по обоим показателям. В наименьшей степени ипотечное кредитование распространено в Северо-Кавказском ФО. Среди регионов лидерами по развитию ипотеки являются г. Москва (7% количества и 15% общего объема кредитов по РФ), Московская область (6% и 9% соответственно), г. Санкт-Петербург (5% и 7% соответственно), а также Тюменская область, Республика Башкортостан, Свердловская область, Республика Татарстан, Краснодарский край (3–4% как по количеству, так и по объему кредитов). Доли остальных регионов не превышают 2% от общего количества и объема кредитов по РФ.

Таблица 3

Количество и объем жилищных ипотечных кредитов по федеральным округам в первой половине 2022 г. (январь – июнь)

|

|

Количество кредитов

|

Объем кредитов

| ||

|

шт.

|

%

от общего количества по РФ

|

млн

руб.

|

%

от общего объема по РФ

| |

|

Российская Федерация

|

544

809

|

100%

|

1

879 790

|

100%

|

|

Центральный ФО, в т.ч.:

|

130

875

|

24%

|

614

510

|

33%

|

|

г.

Москва

|

40

617

|

7%

|

282

675

|

15%

|

|

Московская

область

|

30

625

|

6%

|

160

222

|

9%

|

|

Северо-Западный ФО, в

т.ч.:

|

58

617

|

11%

|

227

835

|

12%

|

|

г. Санкт-Петербург

|

26

366

|

5%

|

127

765

|

7%

|

|

Южный ФО

|

45

931

|

8%

|

148

611

|

8%

|

|

Северо-Кавказский ФО

|

21

377

|

4%

|

50

261

|

3%

|

|

Приволжский ФО

|

120

748

|

22%

|

324

738

|

17%

|

|

Уральский ФО, в т.ч.:

|

63

079

|

12%

|

175

321

|

9%

|

|

Сибирский ФО

|

67

103

|

12%

|

195

515

|

10%

|

|

Дальневосточный ФО

|

37

079

|

7%

|

142

997

|

8%

|

Стимулирующее влияние льготных программ на развитие сферы ипотечного жилищного кредитования хорошо заметно на примере Дальневосточного ФО, где действует уникальная программа, которая позволяет заемщикам оформить ипотечный кредит по ставке 2% годовых. Несмотря на самую низкую численность населения среди федеральных округов, сопоставимую только с аналогичным показателем для Северо-Кавказского ФО, доля Дальневосточного ФО как по количеству, так и по объему ИЖК в два раза выше, чем в Северо-Кавказском ФО, и близка к доле Южного ФО с численностью населения в два раза выше. Кроме того, следует обратить внимание на тот факт, что доля Дальневосточного ФО в общем объеме выданных кредитов превышает его долю в их общем количестве в целом по РФ. Это может говорить о том, что либо средняя цена, либо средняя площадь жилья, приобретаемого по ипотеке в Дальневосточном ФО, выше, чем в других регионах, за исключением самых выделяющихся (Центральный ФО и Северо-Западный ФО). В свою очередь, округа с более крупным населением, в т.ч. Приволжский, Сибирский, Южный, Уральский, не могут похвастаться таким соотношением. Вероятно, данные результаты в развитии ипотеки в Дальневосточном ФО достигаются благодаря государственной поддержке в виде льготной ипотечной программы.

Доступность ипотечного кредитования для населения. Значительную роль в обеспечении возможности использования ипотечного кредита как источника приобретения жилья играет не только первоначальный взнос, но и способность заемщиков осуществлять последующие регулярные выплаты по кредиту. Соответственно, весьма остро встает вопрос о наличии у них стабильного дохода на протяжении всего периода выплат. По результатам исследования Национального бюро кредитных историй (НБКИ) при условии направления на погашение ипотечного кредита примерно одной трети дохода домохозяйства рекомендованный среднемесячный доход семьи, комфортный для выплаты ипотеки, в декабре 2021 г. составил 90,2 тыс. рублей. В регионах значение данного показателя существенно разнится. Например, в Москве он составляет 185,5 тыс. руб., а в Алтайском крае – 57,9 тыс. руб. [17].

Несмотря на то, что, условно говоря, речь идет о «средней температуре по больнице», исходя из приведенных данных, возможно примерно определить долю населения, для которой ипотечные кредиты являются доступными. По данным Росстата [4], средний размер семьи в РФ составляет 2,6 человека [12]. Таким образом, если семейный доход составляет 90,2 тыс. руб., то среднедушевой доход равен 34,7 тыс. руб. в месяц. В 2021 году эта величина соответствовала среднедушевому денежному доходу 8-й децильной группы (табл. 4). Таким образом, доходом, размер которого является комфортным для обслуживания ипотечных кредитов, обладают только представители 8–10 децильных групп, т.е. «верхние» 30% населения по уровню дохода.

Таблица 4

Среднедушевой денежный доход домашних хозяйств по децильным группам в 2021 г.

|

|

Первая группа

|

Вторая группа

|

Третья группа

|

Четвертая группа

|

Пятая группа

|

Шестая группа

|

Седьмая группа

|

Восьмаягруппа

|

Девятая группа

|

Десятая группа

|

|

Среднедушевой

денежный доход, тыс. руб. в месяц

|

7,7

|

11,3

|

14,0

|

16,6

|

19,6

|

23,4

|

28,2

|

34,6

|

44,1

|

79,5

|

Как отмечают аналитики НБКИ, в 2021 году средний размер рекомендованного семейного дохода российского заемщика, комфортного для обслуживания ипотеки, существенно увеличился, в частности, с июня по декабрь – на 15%. В июне 2021 г. комфортный для обслуживания ипотечного кредита доход семьи оценивался в 78,2 тыс. руб., что соответствует среднедушевому доходу, равному 30,1 тыс. руб., что близко к показателям 7-й децильной группы. Другими словами, ипотека была доступной для представителей 7–10 децильных групп, т.е. 40% населения. Таким образом, в отсутствие соответствующего роста доходов доля населения, для которого доступны ипотечные кредиты, сократилась. Еще раз подчеркнем, что это лишь приблизительная оценка, и региональные различия как по уровню доходов, так и по стоимости жилья и наличию программ льготной ипотеки существенны.

Как уже было отмечено ранее, отдельного внимания требует оценка возможностей населения обслуживать уже взятые ипотечные кредиты. По данным Выборочного обследования бюджетов домашних хозяйств Росстата, в 2020 и 2021 гг. в среднем по России лишь около 4% домохозяйств, имеющих ипотечные кредиты, сообщили о финансовых трудностях, не позволивших внести установленные платежи. Однако величина данного показателя в некоторых субъектах РФ существенно выше. Так, например, в Тульской области эта доля составила в 2020 и 2021 гг. 42 и 38% соответственно, Краснодарском крае – 13 и 20%, Республике Башкортостан – 34 и 17% и т.д. Такой разброс может объясняться как реальными финансовыми трудностями в обслуживании ипотечных кредитов в отдельных регионах, так и статистическими эффектами в связи с небольшим количеством домохозяйств, участвующих в ипотечном кредитовании в этих регионах. Для прояснения ситуации и возможного использования этих данных для выявления проблем в конкретных регионах необходимо проведение дополнительного исследования, в т.ч. сопоставление доли домохозяйств, испытывающих финансовые трудности в связи с обслуживанием ипотечных кредитов, и абсолютных и относительных показателей развития ипотеки, а также уровня доходов населения.

Меры государственной поддержки ипотечного кредитования. Как отмечалось выше, в России в последние годы предпринимается целый ряд мер по стимулированию ипотечного кредитования. Полный список льготных программ приведен в таблице 5. В мае 2022 г. Государственной Думой было принято решение о продлении льготных программ до 2023–2024 годов [13].

Кроме того, в рамках государственной поддержки ипотечного кредитования 20 июня 2022 года было подписано постановление о снижении ставки по льготной ипотеке до 7% [32].

Постепенно к 22 июля Центральный банк смог снизить ключевую ставку до 8% годовых, что позитивно начало отражаться на нельготном жилищном кредитовании.

Отмечая значительное снижение средневзвешенной ставки ипотечного кредитования во втором квартале 2022 года (на 1,28%), стоит подчеркнуть, что в целом государственные программы оказали значительное влияние на рынок ипотечного жилищного кредитования (табл. 5).

Таблица 5

Перечень льготных ипотечных программ

|

Программа

|

Период

|

Ставка

|

Условия

|

|

«Льготная

ипотека»

|

до

31.12.2022

|

12%

|

Кредит

до 30 млн рублей*, остальная сумма по ставке, предложенной банком

|

|

«Льготная

ипотека на новостройки»

|

до

31.12.2022

|

9%

|

Кредит

до 12 млн рублей*, остальная сумма по ставке, предложенной банком

|

|

«Семейная

ипотека»

|

до

31.12.2023

|

6%

|

Кредит

до 30 млн рублей*; первичное жилье; для семей с детьми, рожденными в 2018–2022 гг.

|

|

«Семейная

ипотека ДВ»

|

до

31.12.2023

|

5%

|

Кредит

до 6 млн рублей; первичное жилье; для семей с детьми рожденными в 2018–2022 гг.;

жилье только в ДФО

|

|

«Дальневосточная

ипотека»

|

до

31.12.2024

|

2%

|

Кредит

до 6 млн рублей; первичное жилье и вторичное жилье; жилье только в ДФО

|

|

«Сельская

ипотека»

|

бессрочная [13] |

3%

|

Кредит

до 3 млн рублей; жилье в поселениях размером до 30 тыс. человек

|

|

«Льготная

программа для военнослужащих»

|

не

определен

|

6,75%

|

Государством

финансируются ежемесячные выплаты по кредиту, включая процент. Сумма выплат одинаковая

для всех военнослужащих, устанавливается ежегодно, выплачивается в течение

всего периода несения военной службы. Если военнослужащий прерывает контракт

позже 10 лет, то вся сумма считается безвозмездной

|

|

«Льготная

программа для IT-специалистов»

|

до

31.12.2023

|

от

4,3% до 6%

|

Кредит

до 18 млн рублей*; первичное и вторичное жилье; срок работы в отрасли не

менее 3 мес. с зарплатой 150 тыс. рублей (100 тыс. в регионах)

|

Источник: составлено авторами.

Кроме того, 17 июня 2022 года на Петербургском международном экономическом форуме (ПМЭФ) Президент Российской Федерации В.В. Путин предложил сформировать такое направление, как промышленная ипотека, с помощью которой отечественные предприятия предположительно смогут строить новые производства, привлекая кредитные ресурсы под весьма низкий процент. Планируется, что постановление о «промышленной ипотеке» будет опубликовано осенью 2022 года. Это позволит значительно расширить объем ипотечного кредитования.

В Российской Федерации существуют и другие способы повышения доступности жилья для российских граждан. Например, в целях улучшения жилищных условий можно использовать средства материнского капитала. С 1 февраля 2022 года его размер составляет 524,5 тыс. рублей за первого ребенка и еще 168,6 тыс. рублей при рождении второго. Кроме того, отечественное законодательство о налогах и сборах предоставляет возможность использования имущественных налоговых вычетов при приобретении жилья. Имущественный налоговый вычет предоставляется либо на новое строительство, либо на приобретение жилых домов, квартир, комнат, земельных участков для индивидуального жилищного строительства и т.д. Также самостоятельный имущественный налоговый вычет предоставляется на погашение процентов по целевым займам, израсходованным на новое строительство либо на приобретение жилья и земельных участков, на которых данное жилье находится. Возможность использования данного налогового вычета также распространяется на отдельные случаи рефинансирования ипотечных кредитов [16]. Размер имущественного налогового вычета при приобретении или строительстве жилья составляет 2 млн руб. Если налогоплательщик не смог единовременно полностью использовать данный имущественный налоговый вычет, остаток такого налогового вычета может быть перенесен на последующие налоговые периоды вплоть до полного его использования. При выплате процентов по кредитам, привлеченным для приобретения жилья, существует возможность применить имущественный налоговый вычет в размере 3 млн руб. Такой имущественный налоговый вычет может быть предоставлен только по одному объекту недвижимого имущества [16]. Таким образом, налогоплательщики, воспользовавшиеся имущественными налоговыми вычетами, фактически могут вернуть до 260 тыс. руб. (непосредственно при приобретении и строительстве жилья) и до 390 тыс. руб. (в отношении процентов по соответствующим кредитам). Если недвижимость покупается в браке, то она считается совместно нажитым имуществом и сумма вычета может быть удвоена.

Норма отечественного налогового законодательства, позволяющая гражданам использовать имущественные налоговые вычеты, начала действовать в 2000 году. Однако применяется указанная возможность не очень активно. В частности, в 2020 году, согласно информации ФНС России, имущественными налоговыми вычетами по расходам на строительство и приобретение жилья, а также по погашению процентов по соответствующим кредитам воспользовались 175,0 тыс. человек, при этом общая сумма предоставленных вычетов составила 65,8 млрд рублей, а сумма выданных ипотечных жилищных кредитов на 1 января 2021 года была равна 4 444,7 млрд рублей. Таким образом, вычеты составляли примерно 1,5% от суммы выданных кредитов. Для сравнения следует отметить, что в 2015 году указанные вычеты применили 246,2 тыс. человек (примерно на 30% больше, чем в 2020 году), сумма вычетов в 2015 году составила 75,4 млрд рублей (примерно на 13% больше, чем в 2020 году), а сумма выданных ипотечных жилищных кредитов на 1 января 2016 года составила 1 161,7 млрд рублей (примерно на 74% меньше, чем в 2020 году). Соответственно, в 2015 году сумма имущественных налоговых вычетов, связанных с приобретением жилья, составляла 6,5% от суммы выданных кредитов. [14]

Заключение. С 2018 года рынок жилья в России переживает существенные изменения. Снижение ставок ипотечного кредитования, а также широкое развитие государственных программ в сфере ипотечного жилищного кредитования оказало значительное влияние на состояние этого сектора российской экономики. После февраля 2022 года рынок испытал значительный спад, который был выражен в серьезном падении объемов ипотечного кредитования до уровней ниже 2018 года. На что правительство своевременно отреагировало еще более значительным снижением ставок (их уровень оказался заметно ниже уровня инфляции) и расширением государственных программ поддержки, а также формированием революционно новых программ, таких как промышленная ипотека. Исходя из вышесказанного, представляется вполне справедливым предположить, что на рынке ипотечного кредитования начинается подъем, и он возвращается к траектории роста, значительно превышающей предыдущие значения.

С другой стороны, необходимо отметить некоторый дисбаланс государственной помощи между областями денежно-кредитной и бюджетно-налоговой политики в этой сфере. Помимо низких процентных ставок доступность ипотечного кредитования для населения также зависит от объема первоначального взноса и возможности совершать своевременные ежемесячные платежи, на что в значительной мере влияет именно проводимая государством бюджетно-налоговая политика. Низкая средняя заработная плата в регионах является основным препятствием для активного роста ипотечного рынка. В такой ситуации применение налоговых льгот могло бы способствовать более эффективному стимулированию спроса на ипотечное кредитование.

Соответственно, необходимо разработать и применить дополнительные стимулирующие меры. В частности, в качестве одной из таких мер могло бы выступить снижение первоначального взноса по ипотеке. Точечно подобные меры уже начинают реализовываться. Например, Сбербанк России снизил минимальный размер первоначального взноса по ипотеке для самозанятых с 30% до 15% от стоимости жилья. Указанное снижение коснулось базовых ипотечных программ Сбербанка, таких как «Приобретение готового жилья» и «Приобретение строящегося жилья», а также льготных программ «Семейная ипотека», «Господдержка» и «Дальневосточная ипотека» [35]. Также о снижении первого взноса по ипотеке объявил ВТБ [3]. Представляется, что аналогичные меры могли бы быть реализованы в отношении более широкого круга ипотечных программ.

Возможно, в отдельных случаях целесообразно было бы вообще отказаться от первоначального взноса. Аналогичные меры применялись в Российской Федерации в 2010-е годы, но в последующие периоды практически не встречались. Более того, против ипотечных кредитов без первоначального взноса активно выступали Банк России и Министерство строительства Российской Федерации, мотивируя свою позицию тем, что кредиты с низким первоначальным взносом (или вообще без такового) являются высокорискованными [6].

Кроме того, как уже было отмечено, среди мер, которые смогли бы послужить толчком для активного развития жилищного рынка в России, не последняя роль принадлежит налоговым инструментам. Применение налоговых льгот, связанных с ипотечным жилищным кредитованием, выступает в качестве действенного стимула со стороны государства, направленного на развитие первичного ипотечного рынка, а также способствует увеличению доступности долгосрочных ипотечных кредитов для большего числа граждан.

Более того, с увеличением доступности большему количеству людей возможности использования ипотечных кредитов может довольно существенно измениться экономическая модель поведения населения, прежде всего малообеспеченных слоев [1] (Blokhin, Sternik, Teleshev, 2021).

В частности, можно было бы рассмотреть возможность снятия ограничений по размерам имущественных вычетов как при строительстве или при приобретении жилья, так и при выплате процентов по соответствующим кредитам. Представляется, что такой вычет должен быть предоставлен на всю сумму, израсходованную на покупку недвижимости, и на всю сумму выплаченных процентов по кредиту. [15]

Помимо этого, налоговый вычет следовало бы предоставлять по всем покупкам жилья в течение жизни человека. [16]

Также, по нашему мнению, заслуживает изучения опыт отдельных регионов по предоставлению налоговых льгот гражданам, впервые приобретающим жилье. В частности, в Московской области освобождены от уплаты транспортного налога физические лица, которые приобрели новую квартиру в доме не старше трех лет. При этом сами граждане должны быть зарегистрированы в Московской области, а автомобили не должны попадать под действие повышающего налогового коэффициента (это иногда называют налогом на роскошь) [2].

Кроме того, отдельного упоминания заслуживает предполагаемое введение возможности ипотечного кредитования юридических лиц при приобретении ими земельных участков для строительства производственных мощностей. Указанное нововведение должно явиться дополнительным стимулом для оживления всей сферы ипотечного кредитования.

[1] Объем ипотечного кредитования в 2021 году составил 5,7 трлн рублей. ВВП составил 131 трлн рублей [2, 3].

[2] Акционерное общество «ДОМ.РФ» — финансовый институт развития в жилищной сфере. Создан в 1997 году постановлением Правительства РФ для содействия проведению государственной жилищной политики.

[3] По данным на 27.08.2022 г. Более актуальные данные можно посмотреть на сайте MOEX [6].

[4] По данным Росстата.

[5] Росстат. URL: http://rosstat.gov.ru. Данные 2020 года.

[6] По информации ДОМ.РФ по трем основным программам – Семейная, Льготная, Дальневосточная ипотека. URL: https://xn--d1aqf.xn--p1ai/programmy-gosudarstvennoj-podderzhki/report/?program=%D0%9B%D1%8C%D0%B3%D0%BE%D1%82%D0%BD%D0%B0%D1%8F+%D0%B8%D0%BF%D0%BE%D1%82%D0%B5%D0%BA%D0%B0%2C%D0%A1%D0%B5%D0%BC%D0%B5%D0%B9%D0%BD%D0%B0%D1%8F+%D0%B8%D0%BF%D0%BE%D1%82%D0%B5%D0%BA%D0%B0%2C%D0%94%D0%B0%D0%BB%D1%8C%D0%BD%D0%B5%D0%B2%D0%BE%D1%81%D1%82%D0%BE%D1%87%D0%BD%D0%B0%D1%8F+%D0%B8%D0%BF%D0%BE%D1%82%D0%B5%D0%BA%D0%B0.

[7] Просроченными банки считают кредиты, по которым более трех месяцев не поступали платежи.

[8] Данные Аналитического центра ДОМ.РФ.

[9] Ускорение происходит за счет того, что застройщики, которые используют такие счета для оплаты по договорам долевого участия, могут получить кредит, достаточный для ввода дома в эксплуатацию.

[10] Статистика с сайта Дом.РФ. URL: https://xn--d1aqf.xn--p1ai/programmy-gosudarstvennoj-podderzhki/report/?program=%D0%9B%D1%8C%D0%B3%D0%BE%D1%82%D0%BD%D0%B0%D1%8F+%D0%B8%D0%BF%D0%BE%D1%82%D0%B5%D0%BA%D0%B0.

[11] Распределение по федеральным округам в первой половине 2022 г. практически не изменилось по сравнению с 2021 г.

[12] По данным Росстата за 2020 г.

[13] Программа льготных ипотечных кредитов для постройки или приобретения жилья в сельской местности стала бессрочной с 18.08.2022 [29].

[14] По данным ФНС России [31].

[15] Ранее ограничения по размерам имущественных налоговых вычетов по выплачиваемым процентам по кредитам не существовали. Они были введены в действие с 1 января 2014 года.

[16] В настоящее время имущественный налоговый вычет можно использовать только один раз, хотя и частями до полного исчерпания установленных лимитов. Согласно ст. 220 Налогового кодекса Российской Федерации в том случае, если налогоплательщик применил вычет не в полном объеме (в размере менее его предельной суммы), остаток такого имущественного налогового вычета до полного его использования может быть учтен при новом строительстве или приобретении жилья. Предельный размер имущественного налогового вычета в такой ситуации равен размеру вычета, действовавшему в тот момент, когда впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие периоды.

References:

Badev A., Beck T., Vado L., Walley S. (2014). «Housing Finance Across Countries: New Data and Analysis» Policy Research Working Paper. (6756).

Blokhin A.A., Sternik S.G., Teleshev G.V. (2021). Institutsionalnye transformatsii sfery zhilishchnogo stroitelstva v 2020 godu [Institutional transformations of Russia's housing construction sector in 2020]. Problems of forecasting. (2(185)). 43-55. (in Russian).

Doling J., Vandenberg P., Tolentino J. (2013). «Housing and Housing Finance» Asian Development Bank. (362).

Frank RG. Retrieved October 04, 2022, from http://frankrg.com/data-hub/category/mortgage/figure/29396

Grinko E.L. (2020). Normativno-pravovoe pole formirovaniya finansovo-kreditnogo mekhanizma i regulirovaniya ipotechnoy sistemy rossiyskoy federatsii v sovremennyh usloviyakh [Legislative field of financial and credit mechanism formation and regulation of the Russian Federation mortgage system in modern conditions]. ASR: Economics and Management. (4). (in Russian).

Klochkova E. N., Ovechkina A. I., Petrova N. P. (2019). Aktualnye voprosy formirovaniya i razvitiya proektnogo finansirovaniya zhilishchnogo stroitelstva v RF [Topical issues of formation and development of project financing of housing construction in Russian Federation]. Bulletin of the Saint Petersburg State University of Economics. (5-1). 33-38. (in Russian).

Kostrikin P.N., Van Thuong, Andreeva A.I. (2021). Innovative approaches in the field of low–rise housing construction and digital transformation of investment and construction activities as the main focus of the All-Russian Housing Congress International Scientific and Technical Journal. (3).

Matveevskiy S.S., Protosenya A.D. (2022). Ipotechnoe kreditovanie v Rossii: osobennosti i vozmozhnye puti razvitiya [Mortgage lending in Russia: features and possible ways of development]. Finansovye rynki. (4). 61-64. (in Russian).

Moiseev A.K., Cherkovets M.V. (2014). Prognoz razvitiya ipotechnogo kreditovaniya v Rossii s uchetom sotsialno-ekonomicheskikh faktorov [Forecast for the development of mortgage lending in Russia, taking into account socio-economic factors]. Problems of forecasting. (5). 112-118. (in Russian).

Ordynskaya E.V., Panfilov A.V. (2014). O vozmozhnostyakh nalogovogo stimulirovaniya razvitiya ipotechnogo kreditovaniya v Rossii s uchetom mezhdunarodnogo opyta [On the possibilities of tax incentives for the development of mortgage lending in Russia based on international experience]. Finance and business. (1). 122-135. (in Russian).

Tikhomirova E. S. (2022). Voprosy otsenki effektivnosti realizatsii deystvuyushchikh programm lgotnogo ipotechnogo kreditovaniya [Issues of evaluating the effectiveness of the implementation of existing programs of preferential mortgage lending]. Moscow Economic Journal. (2). 33. (in Russian).

Yankov K.V., Minchenko M.M., Norzdrina N.N. (2019). Diagnostika sostoyaniya zhilishchnoy sfery Yuzhnogo federalnogo okruga [Diagnosis of the housing situation in the Southern Federal District] (in Russian).

Страница обновлена: 30.05.2025 в 01:44:36

Russia

Russia