“Heavy” class software: import substitution opportunities

Baydarov D.Yu.1![]() , Abakumov E.M.1, Faykov D.Yu.2

, Abakumov E.M.1, Faykov D.Yu.2

1 Государственная корпорация по атомной энергии «Росатом», Russia

2 Российский федеральный ядерный центр - Всероссийский научно-исследовательский институт экспериментальной физики, Russia

Download PDF | Downloads: 50 | Citations: 7

Journal paper

Russian Journal of Innovation Economics (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 12, Number 1 (January-March 2022)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=48333791

Cited: 7 by 30.01.2024

Abstract:

The strengthening of external restrictions on Russian enterprises raises the question of full-scale import substitution. In particular, this applies to software for design, engineering analysis, and product lifecycle management. A new task for the Russian software market requires not only technical, but also organizational and economic analysis. The article shows that there are objective prerequisites for the creation of domestic competitive software to support all stages of the product life cycle: a growing market, government support, the growth of technological capabilities of Russian manufacturers, participation in the work of state corporations that ensure the creation of a vertically integrated integrated product. On the example of the Rosatom State Corporation, the possibilities of creating software are substantiated. They are as follows: the availability of technical competencies and existing software products, a built-up system of work in new markets, participation in the formation of state policy, association of Russian software manufacturers, etc. The issues requiring additional research are identified: the formation of a technology transfer system, the supercomputer development, quantum technologies, the justification of the organizational structure of work; the introduction of new breakthrough technologies such as digital twins, big data analytics, etc.

Keywords: full life cycle management, computer-aided design, engineering analysis, digital enterprise, Rosatom, defense industrial sector diversification

JEL-classification: F43, F52, H56

Введение

Проблематика статьи связана с необходимостью технологического развития экономики РФ в непростых внешнеполитических и внешнеэкономических условиях. Президент ставит задачу не просто развития, а технологического прорыва, перехода в новый технологический уклад [1]. Одним из базовых условий такого перехода является цифровизация основных процессов цикла воспроизводства, для чего используются программные продукты, объединяемые понятием «система управления полным жизненным циклом» (СУПЖЦ). Несмотря на заметные успехи в развития российских информационных технологий [2], остается серьезная зависимость от импорта сложных программных продуктов [3] (к которым относится и СУПЖЦ), прежде всего, в критических сферах – оборонно-промышленном комплексе (ОПК), высокотехнологичной промышленности, добыче и переработке полезных ископаемых и пр. Усиливающееся санкционное давление и конкуренция на мировых рынках приводят к необходимости создания собственного программного обеспечения (ПО). Однако пока в разработке сложного ПО для математического моделирования, для управления разработкой, производством и эксплуатацией прогресс не столь очевиден, как в общесистемных программных продуктах. Это, по мнению авторов, связано не только с финансовыми и кадровыми вопросами, но и с отсутствием комплексного применения такого ПО в сложных высокотехнологичных проектах, без чего разработчики не получают обратной связи.

Задача импортозамещения в сфере сложного ПО перекликается с другой, не менее важной – необходимостью увеличения выпуска высокотехнологичной конкурентоспособной гражданской продукции предприятиями ОПК [4], что также требует современных средств цифровизации. Ряд предприятий ОПК имеют необходимые компетенции и опыт создания сложного ПО. К таким компаниям относится государственная корпорация по атомной энергии «Росатом», которая и по роду своей основной деятельности (атомная энергетика и работы в оборонной сфере), и по направлениям диверсификации (цифровые продукты, новые материалы и пр.) имеет потребности в современных полномасштабных программных средствах инженерного моделирования, организации производства, управления жизненным циклом изделия. Как государственная корпорация «Росатом» реализует государственную политику в части развития высокотехнологичных видов деятельности, импортозамещения и пр.

Цель статьи – дать авторскую оценку предпосылкам, возможностям и ограничениям организации работ по созданию конкурентоспособного программного обеспечения «тяжелого» класса на примере Государственной корпорации «Росатом». Именно отсутствие необходимого экономического взгляда на новое для российского рынка программного обеспечения явление – создание отечественных «тяжелых» систем жизненного цикла и инженерного анализа – определило научную новизну исследования.

Обзор ранее выполненных исследований

Цифровизация, цифровая экономика – мейнстрим сегодняшней практической и научной экономической повестки. Даже современное законодательство говорит, что цифровая экономика «…по сравнению с традиционными формами хозяйствования позволяет существенно повысить эффективность различных видов производства, технологий, оборудования» [5]. С точки зрения вклада в экономическую науку стоит обратить внимание на рассмотрение институциональных аспектов цифровизации [1] (Islamutdinov, 2020), таких разделов, как искусственный интеллект (например, глубокий и разносторонний цикл работ Лексина В.Н. [2] (Leksin, 2020)), цифровые двойники (Боровков А.И. с коллегами [3] (Borovkov, Ryabov, Kukushkin, Maruseva, Kulemin, 2019)) и др. В то же время более узкие вопросы, например, развитие систем управления жизненным циклом продукта (Product Lifecycle Management, PLM), автоматизированного проектирования и инженерного анализа, которые составляют базу цифровизации предприятий, серьезно обсуждаются с технической точки зрения, однако слабо представлены в российском поле экономических исследований. Среди небольшого количества работ отметим информационно-насыщенную рубрику в журнале «CAD/CAM/CAE Observer» (Павлов С.И. [4, 5] (Pavlov, 2020; Pavlov, 2021)), сравнительный анализ систем в статьях Старожука Е.А. [6] (Rusakova, Starozhuk, Krasnikova, 2021). В работах Громовой Е.А. [7] (Gromova, 2020), Боровкова А.И. [3] (Borovkov, Ryabov, Kukushkin, Maruseva, Kulemin, 2019) подчеркивается, что рост интереса к системам автоматизированного проектирования и полного жизненного цикла обусловлен смещением конкуренции в машиностроительных отраслях на этап проектирования. При этом, как отмечает Кондусова В.Б. [8] (Kondusova, 2021), этап эксплуатации в данных системах охвачен недостаточно. Внимание западных исследователей акцентируется на том, что PLM – это не только программное обеспечение, но и новая модель бизнеса [9] (Donoghue, Lea Hannola, Papinniemi, 2018), анализируются проблемы внедрения, настройки и использования таких систем [10, 11] (Gehrkea, Schaussa, Küstersb, Griesa, 2020; Venghaus, Stark, 2018). Указывается, что, «закрепившись» в машиностроении, PLM сегодня распространяется и в другие сферы экономики – в химическую промышленность, энергетику, транспорт, финансы и пр. [12] (Tchana de Tchana, Ducellier, Remy, Cassé, 2018).

Методы и материалы

Исследование базируется на системном подходе, применяются методы сравнительного, графического, эмпирического анализа. Необходим ряд методических пояснений. Используемый в статье термин «программное обеспечение «тяжелого класса» – это устоявшееся понятие, относящееся к объемным программным продуктам, обладающим структурной, сутевой и исполнительской сложностью, с помощью которых проводится проектирование высокосложных объектов, содержащих обычно свыше 10 тысяч частей (например, самолет, атомная электростанция и пр.) [6].

Управление жизненным циклом продукта подразумевает использование программных средств (PLM-программ), которые помогают принимать решения на основе постоянно получаемой и сопоставляемой информации о продукте в процессе его проектирования, создания, реализации и эксплуатации. В статье принята двойственная структура рынка PLM [7]: 1) «массовый» PLM, включающий системы компьютерного проектирования (Computer Aided Design, CAD); системы для подготовки производства (Computer Aided Manufacturing, CAM); средства моделирования физических процессов и инженерного анализа изделий (Computer Aided Engineering, САЕ); системы управления данными об изделии (Product Data Management, PDM); различные разработки системных интеграторов и реселлеров; 2) «полный» PLM, в котором к вышеуказанному добавляются системы электротехнического и электронного проектирования (Electronic Design Automation, EDA), системы для архитектурно-строительного проектирования (Architecture Engineering Construction, AEC), специализированные и иные программные инструменты [6] (Rusakova, Starozhuk, Krasnikova, 2021). Системы PLM обычно работают совместно с системами планирования ресурсов предприятия (Enterprise Resource Planning, ERP) и некоторыми другими [13] (Osman, Sahraoui, 2018). В последнее время классификация становится все более условной – функции систем отдельных классов значительно переплетаются, интеграция становится более плотной, информационный ландшафт более однородным с меньшим количеством ручных информационных переделов.

В статье рассмотрен мировой и российский рынки PLM и САЕ-систем, выделены их основные тенденции, проанализирована деятельность госкорпорации «Росатом» по созданию таких продуктов, проведены сравнения ведущих мировых и российских производителей.

Информационной базой исследования послужили данные Федеральной службы государственной статистики, материалы российских и зарубежных консалтинговых ресурсов и компаний, информация организаций-разработчиков, материалы ведущих и отраслевых СМИ, правовые документы, труды российских и зарубежных ученых.

Результаты

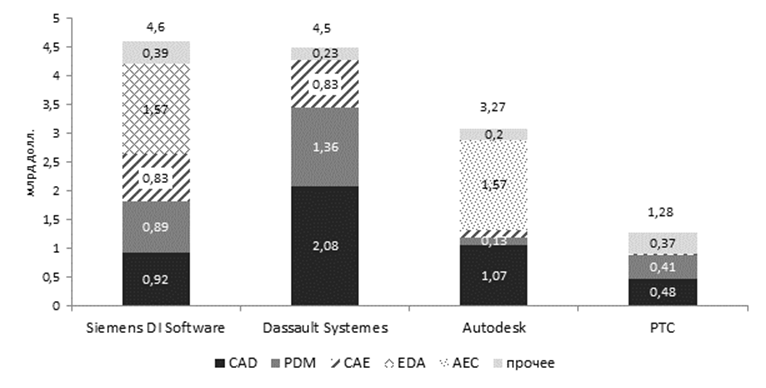

Мировой рынок PLM и CAE. На мировом рынке PLM-систем в последние годы сформировалась устойчивая группа лидирующих компаний – Dassault Systemes (Франция), Siemens DI Software (Германия, США), Autodesk (США), PTC (США). Лидеры рынка по-разному представлены в разных сегментах PLM (рис. 1) [8].

Рисунок 1. Структура доходов компаний – лидеров рынка PLM в 2019 г., млрд долл.

Источник: составлено авторами по [4] (Pavlov, 2020).

Все компании имеют серьезные заделы в CAD и PDМ (это основа систем автоматического проектирования), в разных пропорциях развивают сегмент САЕ. Выделяются явные специализации – у Siemens DI Software – рынок проектирования электроники (EDA), у Autodesk – проектирования архитектуры и строительства (АЕС).

На рынке САЕ, несмотря на значительное количество поглощений и слияний, за последние 5 лет список лидеров также изменился несильно: Ansys (США), MathWorks (США); Siemens DI Software (Германия, США); Dassault Systemes (Франция); Altair Engineering (США) [6] (Rusakova, Starozhuk, Krasnikova, 2021). Большинство инженерных программных продуктов на мировом рынке произведены в США: несмотря на то, что Dassault Systemes является французской компанией, ее ведущий CAD-комплекс SolidWorks – разработка одноименной американской корпорации, которая была куплена Dassault; Siemens – немецкая компания, но ее подразделение, занимающееся инженерным ПО, Siemens DI Software, расположено в США [9]; остальные перечисленные выше компании – американские.

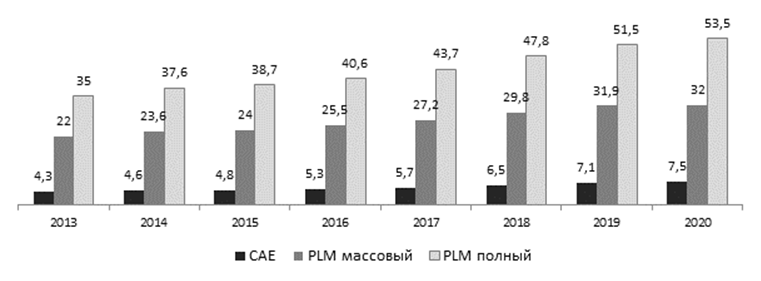

Мировые рынки систем полного жизненного цикла и инженерного моделирования показывают ежегодный рост на протяжении последних лет (рис. 2).

Рисунок 2. Объем мировых рынков САЕ и PLM (массовый и полный), млрд долл.

Источник: составлено авторами по [4, 14] (Pavlov, 2020; Pavlov, 2017).

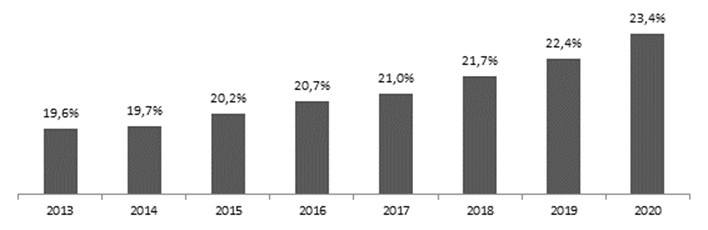

Сегмент CAE растет не только в абсолютных значениях, но и относительно других сегментов рынка PLM (рис. 3). Это связано с тем, что разносторонний инженерный анализ, моделирование позволяют сократить натурные испытания, следовательно, уменьшить время выпуска изделия и его стоимость.

Рисунок 3. Доля сегмента САЕ в рынке массового PLM, %

Источник: составлено авторами по [4, 14] (Pavlov, 2020; Pavlov, 2017).

Можно выделить ряд тенденций на мировых рынках PLM и САЕ:

1. Мировой рынок систем PLM ежегодно растет. Его развитие связано с увеличением количества специализированных отраслевых решений.

2. Неизменность лидеров указывает на высокие барьеры входа на рынок. Основные разработчики программных продуктов для сегментов жизненного цикла находятся в США.

3. Рост лидеров мирового рынка идет за счет поглощений других компаний, обладающих готовым продуктом. Так, только за 2018 год зафиксировано около 70 поглощений среди компаний, работающих в сфере программного обеспечения разных сегментов жизненного цикла [10]. Крупные вендоры аккумулируют у себя максимально полные наборы готовых продуктов для любых отраслей и этапов жизненного цикла.

4. Отмечается активность лидеров в сегменте CAE-технологий. Инженерный анализ становится одной из основных частей программ жизненного цикла изделий.

5. Наращивание для нужд PLM мощностей систем высокопроизводительных вычислений, в том числе суперкомпьютеров [5] (Pavlov, 2021).

6. Рост объема облачных вычислений в сегментах PLM [5] (Pavlov, 2021). По оценкам, объем мирового рынка облачных платформ для комплексов промышленной автоматизации в 2018 году составлял 273 млн долл., а к 2026 году увеличится до 2,15 млрд долл., с ростом почти в 30% в год [11].

Российский рынок. Сегодня на российском рынке «тяжелого» ПО присутствуют как зарубежные, так и отечественные решения. По оценкам экспертов, зарубежные занимают до 80% российского рынка [12], но эта доля различается по сегментам. В сегменте CAD она оценивается примерно в 70% (в денежном выражении), в CAE – более 90%.

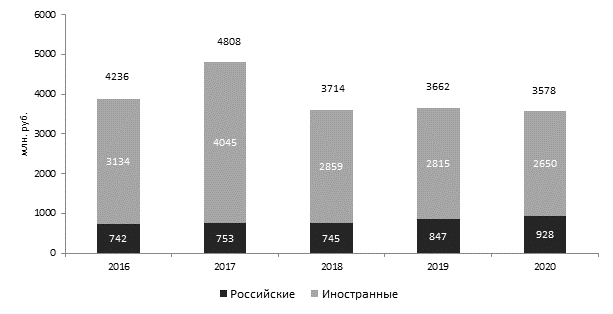

Объемы продаж инженерного ПО организациям российского госсектора имеют небольшую тенденцию к снижению в денежном выражении. Доля и объемы продаж российских разработчиков увеличиваются, а иностранных – уменьшаются (рис. 4).

Рисунок 4. Закупки инженерного ПО организациями госсектора РФ, млн руб.

Источник: составлено авторами по: https://www.tadviser.ru/index.php/Статья:Инженерное_программное_обеспечение_(рынок_России)#; https://www.cnews.ru/news/top/_10 (дата обращения: 25.12.2021).

Стоимость российского ПО меньше, чем зарубежного [13], поэтому объем продаж в количественном выражении несколько иной, чем в денежном выражении. Так, в 2019 году доля российских производителей ПО по количеству составила 45%, а в стоимостном отношении – 23%.

Среди зарубежных поставщиков инженерного ПО на российском рынке лидер – Siemens DI Software. В 2020 году государственные заказчики закупили ее софта на 855,5 млн рублей. В лидерах также Ansys – 702,9 млн рублей, Autodesk – 320 млн руб., Dassault Systemes – 270 млн руб. [14]. Основные программные продукты этих компаний были созданы в свое время в рамках крупнейших оборонных предприятий США и Франции.

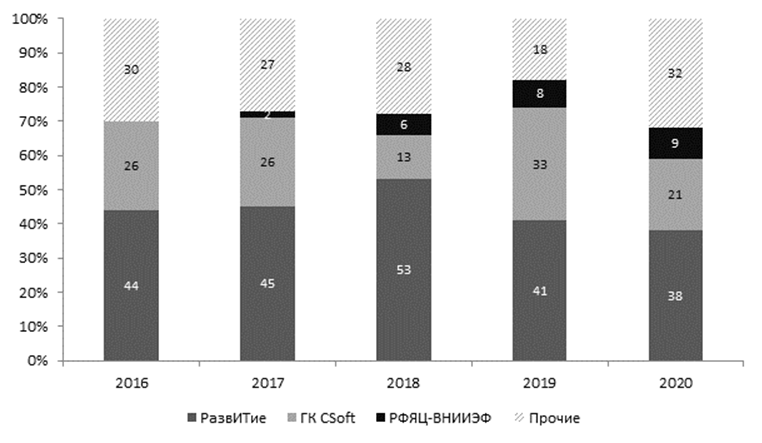

Рынок российских поставщиков не менее концентрированный. Основную долю на нем в течение пяти лет занимают два консорциума: «РазвИТие» (в который входят компании «Аскон», «Тесис», «Адем», НТЦ АПМ, «Эремекс») и группа компаний CSoft (включающий компании CSoft, «Нанософт») (рис. 5).

Рисунок 5. Доли наиболее крупных поставщиков российского инженерного ПО организациям госсектора РФ, %

Источник: составлено авторами по: https://www.tadviser.ru/index.php/Статья:Инженерное_программное_обеспечение_(рынок_России)#; https://www.cnews.ru/news/top/_10 (дата обращения: 25.12.2021).

Отмечается увеличение доли ФГУП «РФЯЦ-ВНИИЭФ» (входит в госкорпорацию «Росатом»). Также среди заметных поставщиков – «3ВСервис» (7% рынка в 2019 году), «Топ Системы» (5,1%) и др. [15]

Отметим основные тенденции на российском рынке инженерного программного обеспечения.

1. Основным мотивом увеличения объемов продаж отечественных разработок, как указывают эксперты [16], стали санкции, вводимые против российских предприятий. Практически все основные отечественные концерны и предприятия ОПК – крупнейшие покупатели такого ПО – находятся под санкциями.

2. Политика импортозамещения показала весьма хорошие результаты [17]. Она включает государственную поддержку спроса на отечественное инженерное программное обеспечение, ограничение использования зарубежного ПО в стратегически важных отраслях, поддержку российских разработчиков ПО [18].

3. Сегодня у крупных высокотехнологичных компаний промышленности, органов власти сложилось понимание необходимости цифровизации и возможности ее осуществления. Лидерами в этом процессе стали предприятия ОПК, далее он стал охватывать и другие отрасли промышленности РФ.

4. Идет наращивание технологических возможностей отечественного ПО, серьезный рост функциональности и отраслевых приложений [19]. Российские программные продукты есть практически по всей линейке жизненного цикла [20]. В то же время решения от ведущих зарубежных вендоров содержат опыт западных промышленных предприятий. Поэтому в реальности российские потребители часто используют и отечественные, и зарубежные программные продукты, которые дополняют друг друга [21].

5. На рост продаж отечественного ПО влияют высокие цены зарубежных продуктов и политика по изменению системы продаж и лицензирования, которое с развитием облачных технологий осуществляется в виде годовой подписки [15] (Dzhekson, 2016). В силу известных причин подписка далеко не всегда гарантирует продление лицензии и доступ к продукту.

Программные продукты госкорпорации «Росатом». Рассмотрим более подробно программные продукты «тяжелого» класса, разрабатываемые государственной корпорацией «Росатом».

«Росатом» – это многопрофильный холдинг, включающий как оборонные, так и необоронные предприятия. Основная «гражданская» деятельность корпорации связана с сооружением и эксплуатацией атомных электростанций. Вместе с госкорпорациями «Ростех» и «Роскосмос» является основой ОПК страны [22]. Всего в «Росатоме» более 300 организаций с численностью сотрудников более 270 тысяч человек [23]. С 2014 года в госкорпорации развивается производство новых продуктов и диверсификация производства. Работы ведутся в таких направлениях, как цифровые продукты, перспективные материалы и технологии, ядерная медицина, аддитивные технологии и накопители энергии, АСУ ТП и электротехника, атомный ледокольный флот, ветроэнергетика, инфраструктурные решения и др. В области цифрового развития реализуется Единая цифровая стратегия, направленная на поддержку цифровизации российской экономики, создание и вывод на рынок собственных цифровых продуктов и усовершенствование внутренних бизнес-процессов (внутренняя цифровизация).

Основными цифровыми продуктами, создаваемыми в госкорпорации и выводимыми на рынок, являются:

- программное обеспечение: «Логос» – пакет программ класса CAE; «Multi-D» – система управления жизненным циклом сложного объекта капитального строительства (например, АЭС); «Волна» – программно-вычислительный комплекс, моделирующий работу газопровода; «Призма 2.0» – автоматизированная система управления дискретным производством и др.;

- центры обработки данных (ЦОД): услуги собственных ЦОД; инфраструктурная площадка для размещения модульных и контейнерных ЦОД заказчиков на базе Калининского ЦОД; мобильные и контейнерные ЦОД;

- программно-аппаратные комплексы: система контроля и управления доступом на массовые мероприятия и охраняемые объекты «Пилот» и др.;

- суперкомпьютеры: компактные, а также средней и большой мощности.

По итогам 2020 года реестр цифровых разработок госкорпорации «Росатом» содержит более 100 наименований от 30 входящих в нее организаций [24]. Программные решения, прежде чем стать готовым продуктом, проходят апробацию на предприятиях отрасли.

«Росатом» участвует в формировании и реализации государственной политики цифровизации страны: в разработке мер государственной поддержки развития цифровых технологий и продуктов; является ответственным за развитие высокотехнологичных областей «Квантовые вычисления» и «Новые производственные технологии»; центром компетенций и активным участником федерального проекта «Цифровые технологии» национальной программы «Цифровая экономика Российской Федерации» [25]; инициирует формирование консорциумов, поддерживая частных разработчиков ПО и т.д.

К продуктам «тяжелого» класса, разрабатываемым госкорпорацией «Росатом» (ФГУП «РФЯЦ-ВНИИЭФ»), относятся комплекс инженерного анализа «Логос» (CAE) и система полного жизненного цикла (СПЖЦ) «Цифровое предприятие» (PLM). Вместе с ПО предлагается также использование суперкомпьютерных мощностей для проведения расчетов.

«Логос» – многофункциональный пакет программ инженерного анализа и суперкомпьютерного моделирования, предназначен для моделирования аэро-, гидро-, газодинамики, тепломассопереноса, турбулентного перемешивания, прочности и деформации. Сегодня на рынке представлены модули «Логос Аэро-Гидро», «Логос Тепло», «Логос Прочность», «Логос Препост». На «выходе» модули «Логос Платформа» (возможность объединения с модулями других разработчиков) и «Логос Гидрогеология» [26]. В процессе разработки еще ряд специализированных модулей. Такой функционал приближается к составу продуктов САЕ ведущих мировых производителей.

«Логос» создан на основе разработок, применяемых для внутренних нужд атомной отрасли, работа над продуктом шла с 2005 года [27]. Сегодня «Логос» передан в эксплуатацию более чем на 80 российских предприятий, им оснащено порядка 1000 рабочих мест [28]. Например, в ОКБ «Сухой» «Логосом» заменено 80% пакета MSC.Nastran от Siemens DI Software в части прочностных расчетов [29]. Отрасли применения «Логоса» – атомная промышленность, энергетика, авиа-, судо-, автомобилестроение, ракетно-космическая промышленность, строительство. «Росатом» анонсировал создание в 2022 году англоязычной версии «Логос» для вывода на внешний рынок [30].

СПЖЦ «Цифровое предприятие. Система включает сквозную 3D-технологию полного жизненного цикла изделий, системы управления предприятием и производством, информационную систему оптимизации и реинжиниринга бизнес-процессов, защищенную аппаратно-программную платформу [31]. Первая пилотная версия СПЖЦ эксплуатируется в РФЯЦ-ВНИИЭФ с 2015 года. Версия 2.0 позволяет оцифровать деятельность крупного предприятия. Разрабатываемая версия 3.0 – система для холдинга, корпорации, такие PLM-системы в настоящее время реализуют только крупнейшие иностранные вендоры.

СПЖЦ «Цифровое предприятие» создается в импортонезависимом исполнении. На сегодня это единственный отечественный продукт подобного класса, сертифицированный для обработки сведений, составляющих государственную тайну. Все версии СПЖЦ основываются на российских разработках, но способны работать совместно с самыми распространенными импортными и российскими платформами [16]. По замыслу разработчиков, «Цифровое предприятие» в той или иной степени позволит заместить широко использующиеся на промышленных предприятиях, в том числе в ОПК, импортные продукты: систему управления предприятием SAP, программы для инженерных расчетов и моделирования РТС, Siemens, Dassault, системы для оптимизации и реинжиниринга бизнес-процессов Software AG, Serena и др. [32]

В соответствии с дорожной картой развития в России новых производственных технологий к 2024 году 25 высокотехнологических предприятий будут использовать PLM-систему «Цифровое предприятие», у системы будет 10 тысяч сертифицированных пользователей. Конечно, это пока несопоставимо с показателями лидеров мирового рынка, например, Siemens DI Software имеет 5,5 млн инсталлированных лицензий более чем в 51 тыс. компаний по всему миру [33], однако показывает возможность вхождения в этот «клуб».

Обсуждение

Рассмотрим основные предпосылки, возможности и ограничения для создания отечественного программного обеспечения «тяжелого» класса.

1. Безусловно, одной из основных предпосылок сегодня является политическая ситуация, санкции, вводимые западными странами (они же – основные разработчики инженерного ПО) в отношении российских предприятий, прежде всего ОПК. Такая ситуация объективно вызвала необходимость импортозамещения в данной сфере, позволила сформировать действенные меры государственной поддержки, показала пример объединения политической воли, интересов разработчиков и пользователей технологий.

2. Мировой рынок PLM и САЕ-систем растущий. Общий отрицательный тренд продаж на российском рынке связан скорее с уменьшением доли и постепенным уходом с рынка западных производителей (что опять же имеет скорее политическую, чем экономическую подоплеку). Рынок отечественных решений при этом увеличивается, это показывает наличие спроса у отечественных заказчиков. Позитивная динамика развития российской промышленности [34] позволяет предположить, что спрос на инженерное ПО в России в целом будет соответствовать общемировым тенденциям.

Растущий рынок считается наиболее благоприятным для выхода на него новых производителей. У госкорпорации «Росатом» есть положительный опыт выхода на растущие рынки, который методически используется и на рынке инженерного ПО (подробнее этот опыт рассмотрен в работе [17] (Faykov, Baydarov, 2020)).

3. Среди российских производителей инженерного программного обеспечения пока нет крупных игроков, которые могут составить конкуренцию ведущим иностранным вендорам как по объемам продаж, так и по линейке предлагаемых решений. В то же время есть компании, которые обладают готовыми программными продуктами для разных сегментов жизненного цикла. Для создания российского вендора, соответствующего мировым лидерам, видится необходимость объединения компетенций в рамках крупной организации, имеющей ресурсы, опыт международной конкуренции, возможность привлекать государственную поддержку. Такими структурами являются государственные корпорации, обладающие научно-исследовательскими и промышленными заделами [18] (Mailyan, 2019). В частности, госкорпорация «Росатом», которая сама производит сложное программное обеспечение, активно использует его в своей деятельности, начинает выведение его на рынок в качестве товара.

Мировой опыт показывает, что пока ни одна компания путем наращивания внутренних компетенций не смогла охватить весь рынок производства систем полного жизненного цикла, включая входящие в него сегменты. Развитие идет за счет кооперации, объединения ресурсов разных компаний. Лидеры рынка чаще используют поглощение более мелких организаций – владельцев отдельных технологий. Российские производители, в том числе «Росатом» и входящие в него организации, чаще идут по пути создания консорциумов или новых юридических лиц, например, консорциум российских разработчиков CAD/САЕ (РФЯЦ-ВНИИЭФ, ООО «Русатом-Цифровые решения», АО «Инженерно-технический центр “ДЖЭТ”», АО «Топ Системы», ООО «3В Сервис») [35], консорциум «РазвИТие», созданы новые предприятия для разработки PLM-системы («Росатом» и «Ростех») [36], ERP-системы («Ростех» и «Диасофт») [37] и пр.

4. История показывает, что большинство крупных программных продуктов PLM и САЕ разработаны в оборонных компаниях или при их активной поддержке, использовались этими компаниями, затем передавались дочерней компании для продаж. Например, ПО LS-DYNA разработано в Ливерморской национальной лаборатории им. Лоуренса (США) в 1976 году. До 1998 года, когда стала продаваться на открытом рынке, использовалась для нужд лаборатории и других оборонных организаций. Программа ANSYS разработана в Westinghouse (США) в 1960-е годы, который до 1990-х годов был первым и основным заказчиком этого продукта. Прообраз нынешней программы Siemens NX разработан компанией, которая более 15 лет входила в состав McDonnell Douglas (США).

Сегодня в России складывается подобная ситуация. Программные продукты классов PLM, САЕ и др. создаются крупными оборонными корпорациями («Росатом», «Ростех») или частными предприятиями («Топ Системы», «Аскон» и др.) в интересах и при поддержке организаций ОПК [38].

5. Коммерческие условия поставок зарубежных программных продуктов также способствуют усилению конкурентного положения отечественных разработок:

а) высокую стоимость зарубежных систем PLM и их модулей, а также работ по их внедрению могут позволить себе далеко не все российские предприятия, как государственные, так и частные [39]. С этой точки зрения меры государственной поддержки для покупателей отечественных систем, возможность поэтапного внедрения, постоянная техническая поддержка могут снизить общие расходы заказчиков;

б) переход сегментов PLM и САЕ к облачным технологиям – этот процесс уже активно идет, и предполагается, что станет определенным «мейнстримом» в ближайшие годы. В 2020 году на него пришлось более 70% выручки [40]. Для небольших предприятий облачные технологии действительно дают экономию на вычислительных мощностях (не надо иметь собственные суперкомпьютеры), гибкость, быстрый доступ к обновлениям и пр. Для крупных предприятий, особенно организаций ОПК, появляется проблема безопасности данных [19] (Zorin, Chichvarin, 2014), что минимизируется при локальном развертывании систем;

в) переход на срочные (годовые) лицензии по подписке (с размещением ПО в облаке) может оставить заказчика без расчетных возможностей в случае непродления лицензий. Это неприемлемо для большинства предприятий, особенно крупных [17] (Faykov, Baydarov, 2020).

6. В качестве возможностей для создания программного обеспечения «тяжелого» класса госкорпорацией «Росатом» отметим следующее.

«Росатом» достаточно успешно реализует стратегию создания новых продуктов и диверсификации деятельности. Эта стратегия основана на объединении компетенций предприятий корпорации и привлечении отсутствующих или недостающих компетенций с внешнего рынка [20] (Faykov, Baydarov, 2021), а также на выводе новых продуктов на рынок или выводе традиционных продуктов на новые рынки [17] (Faykov, Baydarov, 2020). Работа с инженерным ПО лежит в рамках этой стратегии.

У «Росатома» есть опыт работы на рынках с крупными иностранными конкурентами, это в первую очередь основная сфера деятельности – строительство и эксплуатация АЭС, а также ряд новых бизнесов – углеродные материалы, ядерная медицина [21] (Faykov, Baydarov, 2020) и др.

Предприятия «Росатома» обладают необходимыми ресурсами и компетенциями для разработки ПО, у них есть собственные потребности в PLM, САЕ и других инженерных системах, формируется и внешний спрос на такие системы. Возможные пути дальнейшего развития продуктов:

- расширение функционала систем PLM за счет специализированных отраслевых решений;

- развитие цифровых двойников и Интернета вещей: технологии соединяют вместе данные о продукте на разных этапах жизненного цикла, позволяют моделировать и делать прогнозы. В «Росатоме» технология цифровых двойников уже разрабатывается, например, для анализа разных этапов жизненного цикла атомных электростанций [41];

- использование технологий дополненной и виртуальной реальности, что востребовано для продаж на гражданском рынке. Эксперты считают эти технологии усиливающим фактором роста рынка PLM, а ряд российских компаний уже встраивают эти технологии в свои решения [42].

7. Развитие процессов цифровизации, в том числе систем полного жизненного цикла, ставит и новые вопросы.

Рассматриваемые системы – PLM, CAE и другие – используются для создания новой продукции. В то же время в эксплуатации находится значительное количество изделий, созданных на основе «бумажных» технологий. Встает вопрос так называемого реверсивного проектирования, то есть перевода документации и процессов уже эксплуатируемых изделий в современные цифровые форматы, например, для создания цифровых двойников. Такой вопрос сейчас рассматривается, в частности, относительно учебного реактора в НИЯУ МИФИ [22] (Zhabitskiy, Ozherelev, Tikhomirov, 2021).

Второй вопрос – создание высокопроизводительных суперкомпьютерных центров для моделирования, размещения облачных сервисов и пр. Сегодня этот процесс развивается в мире весьма динамично [23] (Antonov, Afanasev, Voevodin, 2021). Россия пока значительно отстает от ведущих государств – Китая, США, Японии в развитии суперкомпьютеров [43]. В этом ракурсе развитие инженерного ПО может способствовать увеличению количества и мощностей суперкомпьютеров, производимых, в частности, в РФЯЦ-ВНИИЭФ.

Третий вопрос – развитие технологического трансфера, прежде всего обмена правами на результаты интеллектуальной деятельности между оборонными и гражданскими предприятиями. Этот вопрос пока является непростым (в том числе и для зарубежных компаний [24, 25] (Arenas, González, 2018; Gaponenko, 2019), хотя есть опыт США, где с 1980-х годов на федеральном уровне были приняты нормативные акты, дающие возможности передачи технологий, созданных организациями за счет федерального финансирования, включая и оборонные предприятия, частным партнерам [26] (Faykov, Baydarov, 2020)), что требует дополнительных исследований.

Заключение

Проведенное исследование дает экономическую оценку новому для российского рынка программного обеспечения явлению – созданию отечественных «тяжелых» систем жизненного цикла и инженерного анализа. Показано, что существуют достаточно объективные предпосылки для создания конкурентоспособного программного обеспечения «тяжелого» класса (PLM и САЕ): растущий рынок, как мировой, так и российский, серьезная государственная поддержка и ограничения для иностранных конкурентов, наличие технических компетенций по всей цепочке жизненного цикла у российских предприятий, участие в этих работах государственных корпораций. Эти предпосылки, по мнению авторов, позволяют госкорпорации «Росатом» создавать конкурентоспособные PLM и CAE-системы на основе своих и привлеченных технических компетенций и уже существующих программных продуктов, выстроенной системы диверсификации и работы на новых рынках, участия в формировании государственной политики и объединении российских производителей и пр. Ряд возникающих в процессе работ проблем требуют серьезного внимания, но не видятся неразрешимыми – необходимость выстраивания системы технологического трансфера, развитие суперкомпьютерных технологий, отработка новых модулей и внедрение дополнительных технологий (таких как реверсивное проектирование, облачные технологии, создание цифровых двойников и пр.). Перспективным представляется продолжение исследований в плане организационных изменений при внедрении систем полного жизненного цикла, институциональных аспектов такой деятельности.

[1] Большая пресс-конференция В. Путина. 2018. URL: http://www.kremlin.ru/events/president/news/59455 (дата обращения: 22.12.2021).

[2] Руссофт. URL: https://russoft.org/analytics/rossiyskaya_softvernaya_otrasl_2021/ (дата обращения: 22.12.2021).

[3] Сегодня 80% российского рынка занимают иностранные программные продукты. Атомная энергия 2.0. URL: https://www.atomic-energy.ru/news/2021/10/12/118358 (дата обращения: 20.12.2021).

[4] Послание Президента РФ Федеральному собранию, декабрь 2016 г.

[5] Стратегия развития информационного общества в Российской Федерации на 2017–2030 годы, утверждена Указом Президента РФ от 09.05.2017 № 203.

[6] Механик А. Бизнес со скоростью света // Эксперт. 2015. № 26–27 URL: https://expert.ru/expert/2015/27/biznes-so-skorostyu-sveta/ (дата обращения: 17.12.2021).

[7] Что соответствует распространенному подходу консалтинговой компании CIMdata. URL: https://www.cimdata.com/en/resources/about-plm/cimdata-plm-glossary#PLM (дата обращения: 15.12.2021).

[8] В связи с отсутствием более свежих данных в открытой печати, приводим информацию за 2019 год, поскольку методически важна структура доходов, которая показывает специализацию каждой из фирм.

[9] Механик А. Бизнес со скоростью света.

[10] Рынок PLM в 2018 году: кто кого поглотил и куда летит шайба? URL: https://isicad.ru/ru/articles.php?article_num=19814 (дата обращения: 17.12.2021).

[11] Облака для промышленности / Открытые системы. URL: https://www.osp.ru/articles/2020/0323/13055383 (дата обращения: 15.12.2021).

[12] Сегодня 80% российского рынка занимают иностранные программные продукты. Атомная энергия 2.0.

[13] Дорожная карта развития в России новых производственных технологий. URL: https://gov.cnews.ru/articles/2019-10-22_rossiya_potratit_na_novye_proizvodstvennye (дата обращения 26.12.2021).

[14] Названы российские и зарубежные лидеры поставок САПР в госсектор / CNews. URL: https://www.cnews.ru/news/top/_10 (дата обращения: 20.12.2021).

[15] Инженерное программное обеспечение (рынок России) / TAdviser. https://www.tadviser.ru/index.php/Статья:Инженерное_программное_обеспечение_(рынок_России)# (дата обращения: 22.12.2021).

[16] Инженерное программное обеспечение (рынок России) / TAdviser.

[17] Названы российские и зарубежные лидеры поставок САПР в госсектор / CNews.

[18] Постановления Правительства РФ от 03.05.2019 № 550 «Об утверждении Правил предоставления субсидий из федерального бюджета на поддержку проектов по преобразованию приоритетных отраслей экономики и социальной сферы на основе внедрения отечественных продуктов, сервисов и платформенных решений, созданных на базе "сквозных" цифровых технологий»; от 28.06.2021 № 1031 «Об утверждении Правил предоставления субсидии из федерального бюджета Российскому фонду развития информационных технологий на возмещение затрат по использованию субъектами малого и среднего предпринимательства российского программного обеспечения» и др.

[19] Инженерное программное обеспечение (рынок России) / TAdviser.

[20] Сравнительный анализ отечественных и зарубежных PLM-решений для отечественного пользователя / Connect-wit. URL: https://www.connect-wit.ru/sravnitelnyj-analiz-otechestvennyh-i-zarubezhnyh-plm-reshenij-dlya-otechestvennogo-polzovatelya-html.html (дата обращения: 16.12.2021).

[21] PLM-решения: российские продукты и их отличия от западных конкурентов / Integral. URL: https://integral-russia.ru/2017/05/10/plm-resheniya-rossijskie-produkty-i-ih-otlichiya-ot-zapadnyh-konkurentov/ (дата обращения 14.12.2021).

[22] Постановление Правительства РФ от 20.02.2004 № 96 «О сводном реестре предприятий оборонно-промышленного комплекса».

[23] Отчет Госкорпорации «Росатом» за 2020 год. URL: https://rosatom.ru/about/publichnaya-otchetnost/ (дата обращения: 09.12.2021).

[24] Отчет Госкорпорации «Росатом» за 2020 год.

[25] Постановление Правительства РФ № 234 от 02.03.2019.

[26] Атомная энергия 2.0. URL: https://www.atomic-energy.ru/news/2021/12/17/120374 (дата обращения: 28.12.2021).

[27] Цифровые продукты «Росатома». URL: https://www.rosatom.ru/production/supercomputer-and-software/ (дата обращения: 26.12.2021).

[28] Логос. URL: http://logos.vniief.ru/products/logos/ (дата обращения: 26.12.2021).

[29] «Росатом» берет «Логос» на прочность / Connect wit. URL: https://www.connect-wit.ru/rosatom-beret-logos-na-prochnost-10-dekabrya-sostoyalas-prezentatsiya-novogo-produkta-goskorporatsii-rosatom.html (дата обращения: 26.12.2021).

[30] Росатом представит англоязычную версию системы «Логос» в 2022 году // ТАСС. URL: https://tass.ru/ekonomika/13165397 (дата обращения: 21.12.2021).

[31] Цифровые продукты «Росатома».

[32] Система Цифровое предприятие / TAdviser. URL: https://www.tadviser.ru/index.php/Продукт:Система_Цифровое_Предприятие (дата обращения: 26.12.2021).

[33] Россия потратит на новые производственные технологии 145 млрд рублей / CNews. URL: https://gov.cnews.ru/articles/2019-10-22_rossiya_potratit_na_novye_proizvodstvennye (дата обращения: 24.12.2021).

[34] Промышленное производство в России. ФСГС. 2021. URL: https://rosstat.gov.ru/folder/210/document/13225 (дата обращения: 26.12.2021).

[35] Росатом инициировал создание консорциума российских разработчиков систем CAD/CAЕ / Атомная энергия 2.0. URL: https://www.atomic-energy.ru/news/2021/07/06/115271 (дата обращения: 16.12.2021).

[36] «Ростех» и «Росатом» создают PLM-систему / Comnews. URL: https://www.comnews.ru/content/114022/2018-07-19/rosteh-i-rosatom-sozdayut-plm-sistemu (дата обращения: 26.12.2021).

[37] «Ростех» объединился с «Диасофтом» для захвата российского рынка ERP / CNews. URL: https://www.cnews.ru/news/top/2021-10-05_rosteh_obedinilsya_s_diasoftom (дата обращения: 27.12.2021).

[38] TAdviser. URL: https://www.tadviser.ru/index.php/ Компания:АСКОН#202; Топ Системы. URL: https://www.tflex.ru/industries/OPK/ (дата обращения: 20.12.2021).

[39] PLM-решения: российские продукты и их отличия от западных конкурентов. URL: https://integral-russia.ru/2017/05/10/plm-resheniya-rossijskie-produkty-i-ih-otlichiya-ot-zapadnyh-konkurentov/ (дата обращения: 26.12.2021).

[40] Управление жизненным циклом продукта для крупных производств: мировые тренды и российский опыт/ IBS. URL: https://ibs.ru/media/media/upravlenie-zhiznennym-tsiklom-produkta-dlya-krupnykh-proizvodstv-mirovye-trendy-i-rossiyskiy-opyt/ (дата обращения: 17.12.2021).

[41] Росатом создает виртуальную АЭС // Атомный эксперт. 2018 №1. URL: https://atomicexpert.com/virtual_npp_rosatom (дата обращения: 15.12.2021).

[42] Сравнительный анализ отечественных и зарубежных PLM-решений для отечественного пользователя / Connect-wit.

[43] ТОП 500. URL: https://www.top500.org/lists/top500/list/2021/11/ (дата обращения 25.12.2021).

References:

Poetapnoe importozameshchenie put k tsifrovomu predpriyatiyu «tyazhelogo» klassa [Phased import substitution is the way to a digital enterprise of the "heavy" class]. (2018). Stankoinstrument. (3(12)). 12-17. (in Russian). doi: 10.22184/2499-9407.2018.12.03.12.17.

Antonov A.S., Afanasev I.V., Voevodin Vl.V. (2021). Vysokoproizvoditelnye vychislitelnye platformy: tekushchiy status i tendentsii razvitiya [High-performance computing platforms: current status and development trends]. Vychislitelnye metody i programmirovanie. 22 (2). 135-177. (in Russian). doi: 10.26089/NumMet.v22r210.

Arenas J.J., González D. (2018). Technology Transfer Models and Elements in the University-Industry Collaboration Administrative Sciences. 8 (2). 19. doi: 10.3390/admsci8020019.

Borovkov A.I., Ryabov Yu.A., Kukushkin K.V., Maruseva V.M., Kulemin V.Yu. (2019). Tsifrovye dvoyniki i tsifrovaya transformatsiya predpriyatiy OPK [Digital twins and digital transformation of defense industry enterprises]. Vestnik Vostochno-Sibirskoy Otkrytoy Akademii. (32). 2. (in Russian).

Donoghue I.D.M., Lea T. Hannola L.T., Papinniemi J.J. (2018). Product lifecycle management framework for business transformation LogForum. 14 (3). 293-303. doi: 10.17270/J.LOG.2018.264.

Dzhekson Ch. (2016). Korotkiy put k polucheniyu polzy ot PLM [A short way to benefit from PLM]. CAD/CAM/CAE Observer. (4(104)). 44-48. (in Russian).

Faykov D.Yu., Baydarov D.Yu. (2020). Marketingovye aspekty diversifikatsii proizvodstva v atomnoy promyshlennosti (na primere yadernyh tekhnologiy dlya meditsiny) [Marketing aspects of production diversification in the nuclear industry (on the example of nuclear technologies for medicine)]. Organizer of Production. 28 (3). 84-96. (in Russian). doi: 10.25987/VSTU.2020.11.33.009 .

Faykov D.Yu., Baydarov D.Yu. (2020). Organizatsiya tekhnologicheskogo transfera v natsionalnyh laboratoriyakh SShA: opyt dlya rossiyskikh predpriyatiy [Organization of technology transfer at the national laboratories of the USA: Russian enterprises experience]. Russian Journal of Innovation Economics. 10 (3). 1687-1710. (in Russian). doi: 10.18334/vinec.10.3.110658.

Faykov D.Yu., Baydarov D.Yu. (2020). Otsenka vozmozhnostey i perspektiv diversifikatsii deyatelnosti gosudarstvennyh korporatsiy v ramkakh sovremennyh organizatsionno-tekhnologicheskikh tendentsiy (na primere atomnoy otrasli) [Assessment of opportunities and prospects for diversifying the activities of state corporations in the framework of modern organizational and technological trends (in the case of the nuclear industry)]. MIR (Modernization. Innovation. Research). 11 (2). 179-195. (in Russian). doi: 10.18184/2079-4665.2020.11.2.179-195.

Faykov D.Yu., Baydarov D.Yu. (2021). Model diversifikatsii deyatelnosti kompanii kholdingovogo tipa (na primere gosudarstvennoy korporatsii «ROSATOM») [Diversification model of a holding company’s activity (in case of the Rosatom state corporation)]. Economy in the industry. 14 (1). 108-119. (in Russian). doi: 10.17073/2072-1633-2021-1-108-119.

Gaponenko M.A. (2019). Voprosy pravovogo regulirovaniya transfera tekhnologiy iz voennoy v grazhdanskuyu sferu [Legal regulation of technology transfer from the military to the civil sphere]. Upravlenie naukoy i naukometriya. 14 (3). 459-476. (in Russian). doi: 10.33873/2686-6706.2019.14-3.459-476.

Gehrkea I., Schaussa M., Küstersb D., Griesa T. (2020). Experiencing the potential of closed-loop PLM systems enabled by Industrial Internet of Things Procedia Manufacturing. 45 177-182. doi: 10.1016/j.promfg.2020.04.091.

Gromova E.A. (2020). PLM as a sequential round of the technological revolution IOP Conference Series: Materials Science and Engineering. (968). 012027. doi: 10.1088/1757-899X/968/1/012027.

Islamutdinov V.F. (2020). Institutsionalnye izmeneniya v kontekste tsifrovoy ekonomiki [Institutional change within the context of digital economy]. Journal of Institutional Studies. 12 (3). 142-156. (in Russian). doi: 10.17835/2076-6297.2020.12.3.142-156.

Kondusova V.B. (2021). Metodologiya monitoringa zhiznennogo tsikla izdeliy vysokotekhnologichnyh otrasley promyshlennosti [Methodology for monitoring the life cycle of products of high-tech industry]. Shag v nauku. (1). 4-11. (in Russian).

Leksin V.N. (2020). Iskusstvennyy intellekt v ekonomike i politike nashego vremeni. Statia 3. Iskusstvennyy intellekt v gosudarstvennoy politike Rossii i zarubezhnyh stran [Artificial intelligence in economy and policy nowadays. Article 3. Artificial intelligence in Russian and foreign public policy]. Russian Economic Journal. (6). 3-32. (in Russian). doi: 10.33983/0130-9757-2020-6-3-32.

Mailyan S.S. (2019). O nekotoryh aspektakh ekonomicheskoy sushchnosti gosudarstvennyh korporatsiy [On some aspects of the economic nature of state-owned corporations]. Economic Security Bulletin. (4). 314-317. (in Russian). doi: 10.24411/2414-3995-2019-10264.

Osman N., Sahraoui A. (2018). From PLM to ERP: A software systems engineering integration International Journal. 9 (1). 11-27. doi: 10.5121/ijsea.2018.9102.

Pavlov S.I. (2017). CAE-tekhnologii v 2016 godu: obzor dostizheniy i analiz rynka [CAE technologies in 2016: overview of achievements and market analysis]. CAD/CAM/CAE Observer. (6(114)). 6-21. (in Russian).

Pavlov S.I. (2020). Sistemy vysokoproizvoditelnyh vychisleniy v 2019–2020 godakh: obzor dostizheniy i analiz rynkov Chast V. Sfera PLM, vklyuchaya CAE i EDA [High-performance computing systems in 2019-2020: Overview of achievements and market analysis Part 5. PLM scope, including CAE and EDA]. CAD/CAM/CAE Observer. (7(139)). 4-19. (in Russian).

Pavlov S.I. (2021). Sistemy vysokoproizvoditelnyh vychisleniy v 2020–2021 godakh: obzor dostizheniy i analiz rynkov Chast IV. HPC-servery [High-performance computing systems in 2020-2021: Overview of achievements and market analysis Part 4. HPC servers]. CAD/CAM/CAE Observer. (6). 71. (in Russian).

Rusakova A.S., Starozhuk E.A., Krasnikova A.S. (2021). Analiz sistem upravleniya polnym zhiznennym tsiklom vysokotekhnologichnoy produktsii v Rossii i zarubezhnyh stranakh [Analysis of the full life cycle management systems for high-tech products in Russia and abroad]. Russian Journal of Innovation Economics. 11 (2). 767-784. (in Russian). doi: 10.18334/vinec.11.2.112261.

Tchana de Tchana Y., Ducellier G., Remy S., Cassé M. Project management for linear infrastructure: studying PLM and BIM for an efficient set of basic functionalitiesHal. Retrieved from https://hal.archives-ouvertes.fr/hal-02151742

Venghaus E., Stark R. (2018). Understanding PLM and PLM Customizing: A Theoretical Fundament for a Conceptual Approach 15th IFIP International Conference on Product Lifecycle Management (PLM). 670-680. doi: 10.1007/978-3-030-01614-2_61.

Zhabitskiy M.G., Ozherelev S.A., Tikhomirov G.V. (2021). Sistemy vysokoproizvoditelnyh vychisleniy v 2019–2020 godakh: obzor dostizheniy i analiz rynkov Chast V. Sfera PLM, vklyuchaya CAE i EDA [The complex digital twin concept for a complex engineering object such as the research reactor of the MEPHI university]. International Journal of Open Information Technologies. 9 (8). 43-51. (in Russian).

Zorin E.L., Chichvarin N.V. (2014). Informatsionnaya bezopasnost SAPR/PLM, primenyayushchikh oblachnye tekhnologii [Information security CAD/PLM applying cloud technology]. Voprosy kiberbezopasnosti. (4). 23-29. (in Russian).

Страница обновлена: 04.07.2025 в 20:26:13

Russia

Russia