Corporate institutions fair value measurement: challenges and trends of implementation

Vasileva N.K.1, Morozkina S.S.1, Karartynyan A.A.1![]()

1 Кубанский государственный аграрный университет им. И.Т. Трубилина, Russia

Download PDF | Downloads: 13 | Citations: 3

Journal paper

Creative Economy (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 15, Number 10 (October 2021)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=47167109

Cited: 3 by 31.03.2023

Abstract:

The authors consider the evolution of the theory of corporate institutions evaluation. In the course of the study, the authors identified the attributive characteristics of efficient and inefficient markets, determined the criteria for evaluating and managing financial relations. A methodological approach to identifying the fair value of a company is proposed, the use of which allows to develop and implement management decisions aimed at increasing the business value. The authors hypothesize about the significant influence of behavioral factors of market agents on the current value of the company and its change. On the example of PIK Group of Companies OJSC, a fair value measurement was carried out. In the course of the study, it was revealed that the classical tools for evaluating a corporate unit are not able to fully reflect all the factors affecting the final price of the firm. The authors concluded that in addition to taking into account the factors of internal business processes, the company also needs to take into account external ones, namely the market expectations of all key stakeholders, as well as the degree of their confidence about future growth reserves.

Keywords: fair value, narrative, market uncertainty, behavioral finance, market agents

JEL-classification: G30, G32, G39

Введение

Современная экономика стоит перед рядом новых трансформационных вызовов, изменяющих технологические уклады, способствующие переходу экономической системы от парадигмы Индустрии 3.0 к Индустрии 4.0 [11] (Glazev, 2020). Влияние качественных сдвигов, происходящих в процессе постиндустриальной трансформации, наиболее ярко проявляется на уровне отдельных секторов, отраслей и системообразующих компаний. Процессы глобальной трансформации оказывают огромное влияние как на фундаментальные характеристики фирмы: условия ее возникновения, выбор оптимальных границ и организационной структуры, особенности функционирования бизнес-моделей, так и на возможности эффективного управления, на формирование и поддержание устойчивых конкурентных преимуществ. В этой связи одной из значимых проблем методологического плана выступает определение справедливой стоимости объекта оценки, его составных элементов (активов, обязательств, капитала).

Авторы делают попытку выявить механизмы определения справедливой стоимости функционирующего бизнеса с учетом влияния факторов рыночной неопределенности и нарративного экономического поведения заинтересованных сторон.

Исторический генезис финансовой науки с 80-х годов ХХ века до современного финансово-пандемического кризиса свидетельствует о нарастающей неэффективности использования традиционных инструментов оценки стоимости корпоративных институтов. Требуется формирование новых оценочных инструментов, подходов, процедур, направленных на выявление справедливой стоимости фирмы, соответствующей реалиям рынка при информационных искажениях.

С конца XX века начинает свое развитие подотрасль финансовой науки – поведенческие финансы. В ее недрах развивается новый финансово-аналитический аппарат, призванный установить реальные стоимостные нормативы для объективных условий, характерных для современных финансовых рынков. Условий с учетом иррационального и ненормируемого в моделях классических финансов поведения лиц, выносящих суждения о справедливой стоимости.

Применение поведенческих финансов и технологии искусственного интеллекта стремится сгладить проблемы несоответствия классических инструментов оценки бизнеса и реальной рыночной конъюнктуры. Однако работа оценочного инструментария, основанного на новых принципах больших данных, на достижениях цифровой экономики и нейросетей, оторвана от классических основ традиционных финансов. Она еще не получила своего методологического аппарата, связывающего практику ее применения с традиционной теорией оценки [16] (Mirkin,, Khestanov, Andryushchenko, Volkova, 2015). Важность и актуальность разработок поведенческих финансов определяется еще и тем, что в работе современного оценщика должны учитываться факторы иррационального поведения участников рынка, их экономические нарративы, искажающие логику рациональных механизмов принятия финансовых решений, описанных в классических финансах [5] (Beyker, Nofsinger, 2011).

Основной акцент в научных разработках, посвященных концепции теории агентских отношений с позиции оценочного бизнеса, сконцентрирован на констатации существования агентской проблемы между собственниками и менеджерами по поводу различных векторов интересов в виде распыленности акционерного капитала в корпоративных структурах. Следует отметить недооцененность масштаба влияния внутренних корпоративных конфликтов на эффективность и результативность деятельности финансовых и корпоративных институтов, их причастность к реализации приемов и инструментария, разработки и реализации финансовых и управленческих решений.

В пространстве принятия решений выступают агентские издержки со стороны всех ключевых стейкхолдеров, включающие затраты на мониторинг и аудит финансовой отчетности. Существование подобных транзакционных издержек является значимым фактором, влияющим на оценку бизнеса. Однако научные исследования в области теории агентских отношений в большинстве случаев рассматривают риски возникновения упущенной выгоды за счет отсутствия определенной заинтересованности стейкхолдеров в долгосрочных перспективах развития бизнеса, а также возникновения отрицательного денежного потока вследствие принятия не оптимальных и не эффективных финансовых решений с позиции максимизации стоимости компании.

Стейкхолдеры задают направления вектора формирования и реализации корпоративной политики, составным элементом которой является финансовая политика. В последней четверти XX века оценка приращения стоимости компании концептуально развивалась на методологических подходах теории М. Миллера и Ф. Модильяни, согласно которой структура и источники формирования заемного и собственного капитала не оказывают значимого влияния на приращение стоимости компании [31, 32] (Modigliani, Miller, 1963; Modigliani, Miller, 1958). В дальнейшем это направление получило развитие в исследованиях нобелевских лауреатов Р. Шиллера и Ю. Фамы, раскрывающих гипотезу о неэффективности рынка капитала за счет присутствия на нем информационных искажений [1, 26] (Akerlof, Shiller, 2010; Fama, 1998). Ученые выявили свойства эффективности финансового рынка и приоритеты финансового поведения экономических агентов, а также обосновали, насколько доходность прошлых лет обладает показательной силой при вложении активов и капитала в будущие краткосрочные периоды на основе имеющейся ценовой и неценовой инсайдерской информации. В этом контексте вызывает интерес методология событийного анализа, которая раскрывает аномальные информационные шоки на финансовом рынке. Следует подчеркнуть практическую значимость результатов исследований Ю. Фамы относительно отрицательной корреляционной связи между размером компании и ожидаемой доходностью от произведенных инвестиций при приобретении ее активов [25, 27] (Shiller, 2018; Fama, French, 2004)). В свою очередь, применение модели CAPM финансовым менеджментом основывается на концепции рационального поведения инвесторов при совершенных рынках капитала, на которых наблюдается информационная эффективность.

Рациональный механизм поведения экономических агентов на эффективном рынке капитала раскрыли в своих исследованиях С. Гроссман и Д. Стиглиц, основываясь на равном доступе к информационным потокам об оцениваемых активах [28] (Fama, 1970). Согласно гипотезе Гроссмана-Стиглица, на эффективном рынке информационные потоки о рыночной стоимости компаний, чьи финансовые инструменты обращаются на организованном рынке капиталов, находят отражение в их ценах. Вместе с тем на рынке всегда присутствует информационная асимметрия, которая выражается в ценовых искажениях объекта. Этому способствовало развитие рынка, всех его секторов – финансового, фондового, недвижимости и капитала. В связи с этим определенный научный и практический интерес приобретает механизм выбора методов оценки справедливой стоимости компании, ее бизнес-процессов, активов, обязательств и капитала. Проблема оценки корпоративных институтов, отдельных их элементов и гудвилла приобрела практический интерес как для специалистов-оценщиков, так и для представителей академической среды. Оценка рыночной стоимости бизнеса и активов в настоящее время необходима не только в рамках сделок слияний и поглощений, но и при определении справедливой стоимости объекта, а также для принятия оптимальных стратегических решений в проектной деятельности, построения отношений с заинтересованными сторонами по подготовке публичной отчетности в соответствии с требованиями международного инвестиционного сообщества.

На современном этапе развития экономической науки приобретает интерес разработка новых методических подходов применения концепций поведенческих финансов в практической плоскости стоимостной оценки, которые позволяют адаптировать механизмы оценки стоимости фирмы к реальным рыночным условиям. Адептами поведенческих финансов выступают нобелевские лауреаты Д. Канеман и А. Тверски, которые выдвинули теорию перспектив [13, 29, 33] (Kaneman, 2013; Grossman, Stiglitz, 1980; Tversky, Kahneman, 1974). Теория перспектив – одна из фундаментальных психологических концепций, ключевой идеей которой выступает объяснение поведения рыночных агентов. В большинстве случаев инвесторы ведут себя иррационально и ошибки одних не компенсируются ошибками других инвесторов. В этой связи последним аргументом остается возможность того, что действия арбитражеров не в состоянии восстановить эффективность рынков. В те же годы исследования, связанные с поведенческими финансами, проводили Р. Шиллер вместе с Д. Акерлофом [1, 25] (Akerlof, Shiller, 2010; Shiller, 2018). Их исследования по нарративным финансам и нарративной экономике легли в основу расчета индексов настроений, применяемых широкими слоями финансового сообщества.

Традиционные корректировки, которые применяются в оценочных суждениях, не позволяют отразить справедливую оценку обязательств и требований во взаимосвязи с поведенческой теорией финансов. При подключении поведенческого оценочного инструментария отчетность приобретает новую качественную ценность для внешних и внутренних пользователей. Так, параметры стоимостных моделей, основанные на учете рыночных факторов, в слабой степени учитывают экономическое доверие и эвристический характер финансового поведения рыночных агентов. Именно экономические агенты, руководствуясь получением спекулятивной прибыли в краткосрочном периоде, и управляют реальными ценовыми факторами, находящими свое отражение в контрактах и операционных сделках.

Информационные потоки таблицы 1 отражают атрибутивные характеристики эффективного рынка и рынка с асимметрией информации. Действительно, на эффективном рынке существует множество покупателей и продавцов, инвесторов и эмитентов, которые функционируют исходя из своих частно-корпоративных интересов. Реализация частно-корпоративных стратегий отдельных рыночных агентов упорядочивает функционирование самого рыночного механизма и развивает его инфраструктуру.

В то же время инновационное финансовое поведение характеризуется формированием новой парадигмы финансового поведения, которое отражает необходимые компетентностные, информационные и финансовые мотивации сотрудничества со своей корпоративной клиентурой. Подобная тенденция экономической интеграции хозяйственных субъектов различного типа находит свою реализацию в рамках холдинговых структур, когда большинство самостоятельных единиц заботятся не только о своей репутации и продажах, но и об устойчивости связей и успешности функционирования своих партнеров.

Нами выявлены внутренние противоречия рынка, которые заключаются в диспропорциональности распределения материальных, финансовых, информационных активов, что вызывает дополнительные агентские издержки участников рыночного обмена. С одной стороны, остается неясным, каким образом рынки могут быть эффективными, если частные инвестиционные стратегии их участников направлены на формирование торгового и инвестиционного портфелей переоцененных и недооцененных активов с учетом справедливой стоимости, выраженной через конечный финансовый результат.

Таблица 1

Сравнительная характеристика оценочных моделей финансового поведения на эффективном рынке и рынке с асимметричной информацией

|

Критерий

|

Рациональное

финансовое поведение экономических агентов на эффективном рынке

|

Иррациональное

поведение экономических агентов на не эффективном рынке

|

Инновационное

финансовое поведение под влиянием ценовых искажений

|

|

Степень

концентрации участников рынка

|

Множественность

покупателей и продавцов. Сделки, совершаемые отдельным объектом, не могут

повлиять на изменение общего уровня цен

|

На финансовое

поведение участников рынка оказывает сильное влияние неравномерное

распределение информации, а также ожидаемые шоки

|

Формирование

рынка монопольной конкуренции инновационных финансовых продуктов за счет

признака субъектной асимметрии информации

|

|

Транзакционные

издержки

|

Отсутствуют

транзакционные издержки по поиску информации и совершения сделок

|

Участники

рынка несут дополнительные затраты по поиску информации о справедливой

стоимости активов и капитала

|

Транзакционные

издержки по преодолению сопротивления участников рынка к организационным

изменениям и вовлечению заинтересованных сторон в инновационные процессы

|

|

Информа-ционная

эффекти-вность рынка

|

Текущая

цена отражает всю информацию, как публичную, так и приватную, следовательно,

никакой инвестор не сумеет обнаружить недооцененные активы

|

Расчет

справедливой стоимости основан на информационных потоках о прошлых ценах,

техническом анализе курсовых колебаний активов и обязательств компаний

|

Справедливая

стоимость определяется уровнем знания новатора и степени вовлеченности

заинтересованных сторон в бизнес-процесс эффективного использования

венчурного капитала

|

|

Поведение

рыночных агентов

|

Эмитенты,

инвесторы, рыночные посредники осуществляют сделки на основе долгосрочного

горизонта прогнозирования изменения стоимости объекта купли-продажи, что

исключает возникновение резких колебаний цен и кризисов

|

Стратегии

рыночных агентов формируются под влиянием скорости и степени достоверности

получения актуальной информации о справедливой стоимости активов сделки

|

Ярко

выраженная коллаборация частно-корпоративных, общественных интересов,

поддержание экологического биоразнообразия, рост емкости существующих и

создание новых сегментов финансового рынка, формирование и реализация

стратегии конкурентного взаимодействия с внешним рыночным окружением

|

|

Вероятность

отклонения цены от справедливой стоимости объекта сделки

|

Рыночная

цена обеспечивает наилучшую оценку справедливой стоимости объекта сделки и

отражает вероятность переоценки актива в заданный период времени

|

Рыночная

цена может отклоняться от истинной стоимости объекта сделки за счет эффекта

асимметрии информации

|

Ценовые

рыночные искажения отражают вероятность возникновения бифуркационной

зависимости стоимости объекта сделки от эффективности реализации

инновационных проектов

|

С другой стороны, на рынке отражаются процессы системной трансформации финансового поведения его участников под влиянием эффектов информационной асимметрии, формирования рыночной цены объектов операций и сделок. При реализации моделей рационального поведения участников эффективного рынка можно констатировать факт совершения сделок на основе рациональных ожиданий получения требуемой доходности от объекта инвестиций [18] (Eskindarov, 2018).

Таким образом, при проведении анализа эволюции теории финансов и методологии оценочных процедур можно сделать вывод, что сформировавшийся классический оценочный аппарат уже не может в полной степени оценить все факторы воздействия на приращение стоимости компании (поведение, эмоции, будущие ожидания, степень доверия). Авторы выдвигают предположение о существенных связях между влиянием экономических нарративов рыночных агентов на изменение стоимости объекта оценки.

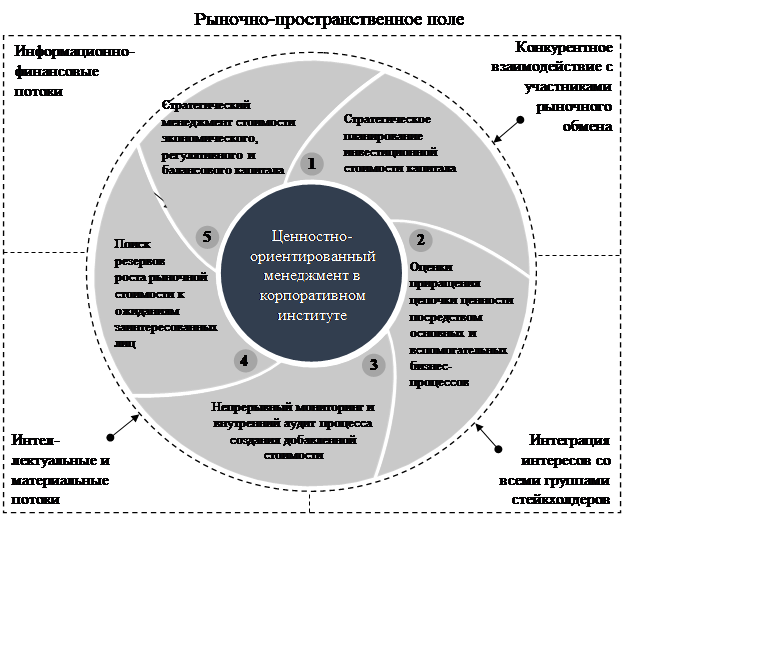

В связи с этим определенный научный интерес при формировании оценочных механизмов имеет ценностно-ориентированный подход, нацеленный на максимизацию приращения стоимости корпоративных институтов посредством выбора моделей формирования и реализации управленческих решений, основанных на ключевых факторах добавленной стоимости. Данный подход имеет актуальное значение в отношении разрешения внутрикорпоративных агентских конфликтов и подтверждается эффективным использованием модели VBM-менеджмента. Практическое применение метода оценки направлено на достижение результативности корпоративных институтов посредством управления целевыми критериями KPI (рис. 1).

Так, менеджмент компании с целью поддержания устойчивого развития фирмы на рынке финансового капитала стремится привлечь инвестиционные ресурсы по более низкой стоимости, что является важным направлением реализации финансовой стратегии организации как публичной компании. Вместе с тем для достижения поставленных стратегических целей приращения

экономической добавленной стоимости бизнеса не всегда достаточно соблюдать

Рисунок 1. Элементы системы управления стоимостью корпоративного института

Источник: составлено авторами.

высокие значения операционных и финансовых параметров устойчивого развития. Следовательно, приоритетное значение имеет формирование и реализация механизмов, отражающих приращение цепочки ценностей функционирующего бизнеса, в том числе его способность эффективно взаимодействовать с инвестиционным бизнес-сообществом [24] (Teplova, 2019).

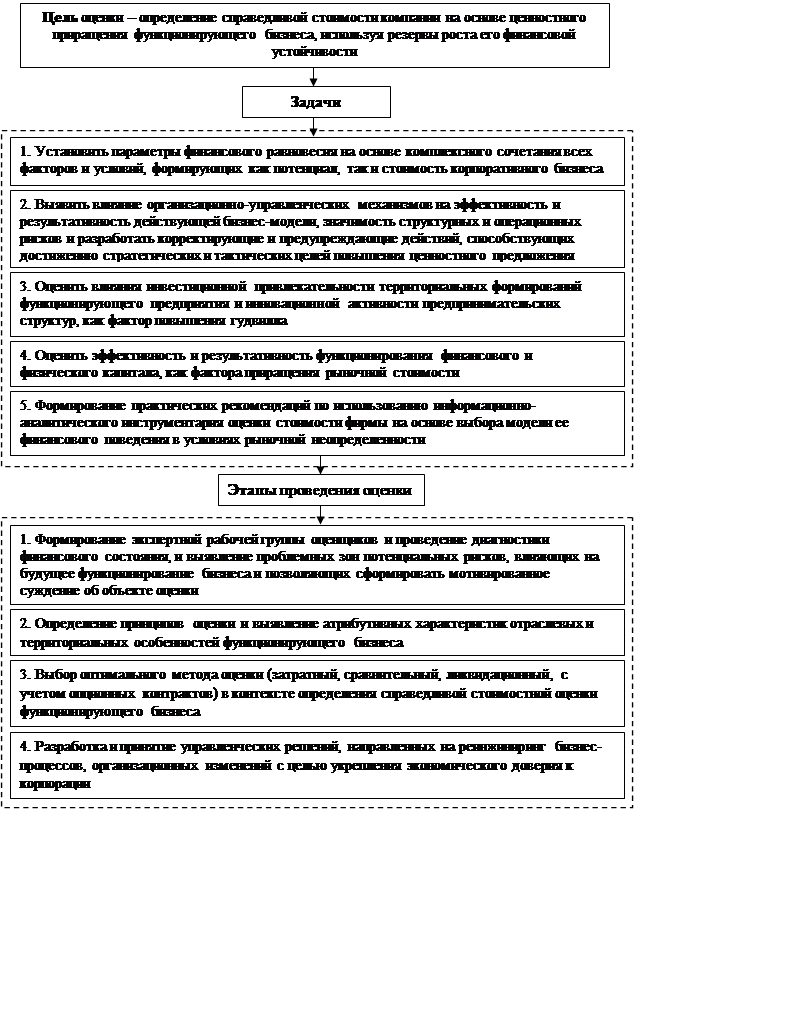

На основании проведенных исследований в области позиционирования фирмы на различных типах рынка авторами предложена методика оценки

справедливой стоимости непрерывно функционирующего предприятия (рис. 2).

Рисунок 2. Методика оценки справедливой стоимости компании

Источник: составлено авторами по [12, 24] (Damodaran, 2020; Teplova, 2019).

Отличительными характеристиками применения предложенного подхода является системный анализ влияния субъективных и объективных факторов воздействия рыночной среды при выборе стратегических направлений инвестирования имеющихся ресурсов в активы, генерирующие денежные потоки и способствующие приращению добавленной стоимости фирмы. Практическое применение нашей методики оценки стоимости компании наряду с учетом фундаментальных факторов рынка позволяет оценить поведенческие факторы заинтересованных сторон и их воздействие на стоимостную оценку фирмы.

Апробируем предложенную методику оценки стоимости компании с учетом выбранных факторов на примере компании ОАО «Группа компаний ПИК».

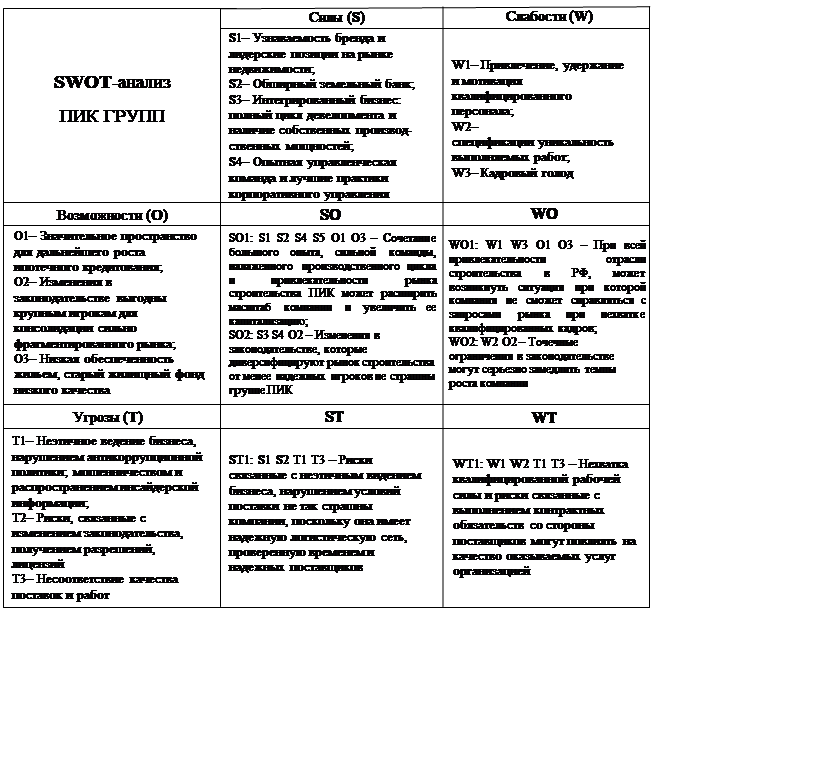

ОАО «Группа компаний ПИК» – крупнейшая публичная российская девелоперская компания, работающая на рынке с 1994 года и специализирующаяся на реализации проектов по строительству современного доступного жилья и сопутствующих объектов социальной и коммерческой инфраструктуры. Определим сильные и слабые стороны ПИК, а также возможности и угрозы, исходящие из его ближайшего окружения (внешней среды). Матрицу SWOT-анализа ГК ПИК представим в виде рисунка 3.

Таким образом, оценив все вышеперечисленные факторы, можно сделать вывод, что на данный момент ГК ПИК занимает устойчивое положение на рынке строительства в России. Также отметим, что деловая активность в секторе недвижимости в 2021 году начала свое восстановление и скорректировалась до допандемийного уровня. В связи с обозначенным обстоятельством и лидирующей позицией исследуемой организации на рынке мы считаем, что в обозримом будущем ПИК не подвержена существенным рискам. Группа компаний развивается по принципам инклюзивности, ее корпоративная среда и этика позволяют удачно подстраиваться к изменениям

Рисунок 3. Матрица SWOT-анализа «Группы Компаний ПИК»

Источник: составлено авторами по [10].

рыночной среды и удерживать главенствующую позицию в отрасли.

При оценке справедливой стоимости компании воспользуемся доходным подходом, подразумевающим, что справедливая цена любого финансового актива определяется как сумма будущих денежных потоков, генерируемых оцениваемым активом.

Формула расчета имеет следующий вид:

|

EV =∑ + PV(TV),

|

(1)

|

![]() – свободные денежные

потоки фирмы i-го периода;

– свободные денежные

потоки фирмы i-го периода;

WACC – средневзвешенная стоимость привлечения капитала;

PV (TV) – текущая стоимость в пост прогнозном периоде.

Следовательно, процесс оценки включает в себя несколько этапов:

· расчет текущей стоимости предприятия;

· расчет ставки дисконтирования;

· прогнозирование генерируемых денежных потоков от владения портфелем активов и их дисконтирование;

· вычисление пост прогнозной стоимости предприятия (TV);

· расчет справедливой стоимости предприятия (EV).

На первом этапе рассчитаем ставку дисконтирования и определим текущую рыночную стоимость компании, расчеты приведены в таблице 2.

При проведении расчетов мы получили, что стоимость предприятия при текущем курсе акций (на 25.08.2021 г.) в 1150 рублей за штуку составляет 760,2 млрд рублей.

Для расчета требуемой доходности инвестирования в акционерный капитал будет использоваться модель CAPM, формула которой имеет вид:

|

Сe = Rf + B*Rm + Cp,

|

(2)

|

Сe – стоимость акционерного капитала;

Rf – ставка безрисковой доходности;

Cp – средняя рыночная доходность;

B – бета-коэффициент чувствительности изменений цены акции компании по отношению к волатильности рынка;

Cp – страновой риск

Таблица 2

Расчет ставки дисконтирования и рыночной стоимости ГК ПИК

|

Стоимость

предприятия, млрд руб.

|

833,702

|

|

Текущий курс акций, руб.

|

1150

|

|

Количество акций,

млн шт.

|

661

|

|

Рыночная

капитализация, млрд руб.

|

760,150

|

|

Общая

задолженность, млрд руб.

|

139,547

|

|

Денежные

средства и краткосрочные инвестиции, млрд руб.

|

66,208

|

|

Чистый

долг, млрд руб.

|

73,339

|

|

Общая доля

миноритарных акционеров, млрд руб.

|

213

|

|

EV/EBITDA

|

11.9x

|

| Стоимость собственного капитала (CAPM) |

15.3%

|

| Безрисковая ставка |

5.2%

|

| Рыночная премия |

6.85%

|

| Премия за страновой риск |

3.23%

|

| Бета-коэффициент |

1.00

|

|

WACC

|

13.0%

|

| Стоимость собственного капитала |

15.3%

|

| Собственный капитал /Общий капитал |

82.6%

|

| Стоимость долга |

2.98%

|

| Долг/Общий капитал |

17.4%

|

| Налоговая Ставка |

23.8%

|

Подставив значения, мы получили, что CAPM =15,3%.

Следующим этапом рассчитаем ставку дисконтирования. Одним из оптимальных вариантов выступает показатель средневзвешенной стоимости капитала компании (WACC), поскольку он отражает текущую рыночную оценку временной стоимости денег и рисков, присущих рассматриваемому активу, включая налогообложение.

WACC рассчитывается по следующей формуле:

|

WACC = (1-T)

+ ,

|

(3)

|

![]() – удельный

вес заемного капитала в структуре капитала компании;

– удельный

вес заемного капитала в структуре капитала компании;

T – ставка налога на прибыль;

![]() – средняя

стоимость собственного капитала компании;

– средняя

стоимость собственного капитала компании;

![]() – удельный

вес собственного капитала в структуре капитала компании.

– удельный

вес собственного капитала в структуре капитала компании.

Таким образом мы получили, что WACC = 13,0%.

Далее рассчитаем свободный денежный поток (FCFF) и спрогнозируем будущие значения до 2025 года (табл. 4).

Таблица 4

Расчет свободного денежного потока ГК ПИК (млрд руб.)

|

Показатель

|

2018 г.

|

2019 г.

|

2020 г.

|

2021 г.

|

2022 г.

|

2023 г.

|

2024 г.

|

2025 г.

|

|

EBIT

|

36,633

|

60,555

|

62,000

|

60,489

|

53,125

|

58,447

|

64,127

|

70,167

|

|

EBITDA

|

38,870

|

63,579

|

65,000

|

65,021

|

58,124

|

63,947

|

70,162

|

76,770

|

| Проценты по чистому долгу |

(3,569)

|

(3,701)

|

(4,000)

|

(4,000)

|

(4,000)

|

(4,000)

|

(4,000)

|

(4,000)

|

| Резерв по налогам |

(5,446)

|

(8,390)

|

(9,000)

|

(14,550)

|

(12,906)

|

(14,294)

|

(15,776)

|

(17,352)

|

| Нераспределенная чистая прибыль |

31,187

|

52,165

|

53,000

|

45,939

|

40,219

|

44,153

|

48,351

|

52,815

|

|

Амортизация

|

2,237

|

3,024

|

3,000

|

4,532

|

4,999

|

5,500

|

6,035

|

6,603

|

|

CAPEX

|

(3,882)

|

(4,150)

|

(4,000)

|

(5,148)

|

(5,679)

|

(6,248)

|

(6,855)

|

(7,501)

|

|

Изменения в

чистом оборотном капитале

|

(21,937)

|

(93,077)

|

(9,750)

|

27,882

|

(15,944)

|

(17,077)

|

(18,226)

|

(19,380)

|

| Свободный денежный поток |

7,605

|

(42,038)

|

42,250

|

73,205

|

23,596

|

26,328

|

29,305

|

32,538

|

На заключительном этапе оценки необходимо определить стоимость компании в прогнозный период, то есть дисконтировать полученные денежные потоки:

PV(FCF)

= ![]() +

+ ![]() +

+ ![]() +

+ ![]() +

+ ![]() = 137,085 млрд руб.

= 137,085 млрд руб.

Далее определим текущую стоимость в постпрогнозном периоде (TV). Для этого используем мультипликатор к параметру EBITDA последнего года прогнозного периода:

PV (TV)

= ![]() = 495,096 млрд руб.

= 495,096 млрд руб.

На последнем этапе суммируем полученные величины. чтобы получить стоимость компании:

EV = PV(FCF) + PV(TV). (4)

EV =137,085 + 495,096 = 632,181 млрд руб.

Таким образом, по нашей оценке, справедливая стоимость ПИК-групп составила 632,181 млрд руб. Разделив полученную сумму на количество акций, получаем справедливую стоимость одной акции (957 руб.) Согласно построенной модели, цена акций ГК ПИК на момент проведения оценки была завышена (1150 руб.). Однако мы знаем, что компания зарекомендовала себя на рынке и является его безоговорочным лидером, имея устойчивую бизнес-модель функционирующего бизнеса, поэтому окончательные выводы для принятия рациональных инвестиционных решений делать сложно. Необходимо учесть факторы поведения всех заинтересованных сторон.

В целях корректировки полученных оценочных значений стоимости фирмы с учетом влияния фактора типологии финансового поведения заинтересованных сторон на основе экспертных оценок построим матрицу весовых коэффициентов взаимосвязи между типами финансового поведения и типами рынка (табл. 5).

Таблица 5

Весовые коэффициенты взаимосвязи типов финансового поведения и типов рынка

|

Тип

рынка

|

Тип поведения

|

Абсолютная

рыночная эффективности

|

Рынок с сильной

формой эффективности

|

Рынок со средней

формой эффективности

|

Рынок со слабой

формой эффективности

|

|

Рациональное

поведение

|

1

|

0,95

|

0,85

|

0,75

| |

|

Иррациональное

поведение

|

1,1

|

1

|

0,8

|

0,7

| |

|

Инновационное

поведение

|

1,5

|

1,3

|

1

|

0,9

| |

|

Оптимистичное

поведение

|

1,3

|

1,2

|

1,1

|

1

| |

Таким образом для корректировки справедливой стоимости активов и обязательств корпоративного института на различных типах рынков нами предложен диапазон разброса весовых коэффициентов. Данный подход определяет соотношение типа рынка и типа рыночного поведения. Так, оси пересечения рынков и поведения со значением 1 означают, что именно на этих рынках модели финансового поведения являются оптимальными, следовательно, рыночная стоимость акций определяет справедливую стоимость объекта оценки и не требует дополнительной корректировки. Матричное поле, находящееся ниже диагонали, свидетельствует о том, что инвесторы переигрывают рынок и цена объекта оценки корректируется в большую сторону. Поле, находящееся выше диагонали, показывает переоцененность объекта оценки, и справедливая цена должна корректироваться в меньшую сторону.

Так, спроецировав предложенную методику на исследуемую компанию, мы получили, что акции ПИК-групп оценены справедливо (957*1,2=1148), поскольку ожидания рыночных агентов по поводу будущего роста компании оптимистичны и фирма предоставляет полный объем информации о своей экономической деятельности.

Заключение

На основании проведенных исследований авторами выявлена необходимость формирования надстройки над существующим методическим оценочным инструментарием, позволяющей принимать во внимание нарративы рыночных агентов, которые отражаются в справедливой стоимости фирмы. Предложенная нами матрица корректировочных коэффициентов позволяет сгладить разрыв между традиционной оценкой и рыночной стоимостью компании. Так, на примере ОАО «ГК ПИК», сравнивая полученные оценочные значения с рыночной капитализацией, мы выявили, что, воспользовавшись для расчета оценки справедливой стоимости предложенным методом корректировки, учитывающим финансовое поведение заинтересованных сторон, можно получить более точную оценку, приближенную к рыночной капитализации, нежели проведя оценку только классическими методами.

References:

Akerlof Dzh., Shiller R. (2010). Spiritus Animalis, ili Kak chelovecheskaya psikhologiya upravlyaet ekonomikoy i pochemu eto vazhno dlya mirovogo kapitalizma [Spiritus Animalis, or How Human Psychology Governs the Economy and Why It is Important for World Capitalism] (in Russian).

Beyker K., Nofsinger Dzh. (2011). Povedencheskie finansy [Behavioral Finance] (in Russian).

Bogatyrev S.Yu. (2018). Stoimostnoy analiz metodom DCF v sovremennyh informatsionnyh sistemakh [Valuation analysis by dcf method in modern information systems]. Audit and financial analysis. (4). 403-414. (in Russian).

Bogatyrev S.Yu. (2020). Teoreticheskie osnovy povedencheskoy otsenki [Theoretical principles of behavioral valuation]. Finance and credit. (1). 20-35. (in Russian).

Bogatyrev S.Yu. (2021). Issledovanie puzyrey na finansovyh rynkakh i emotsionalnoy sostavlyayushchey ispolneniya prognozov kompaniy modelirovaniem na yazyke strukturirovannyh zaprosov baz finansovyh dannyh [Looking into bubbles in financial markets and the emotional side of corporate forecast completion through modeling in the structured query language of financial databases]. Finance and credit. (4). 833-850. (in Russian).

Brusov P.N., Filatova T.V. (2010). , Vliyanie zaemnogo finansirovaniya na effektivnost investitsionnogo proekta v ramkakh teorii Modilyani–Millera [The influence of debt financing on the effectiveness of the investment project within the Modigliani-Miller theory]. Bulletin of the Financial University. (5). 28-36. (in Russian).

Damodaran A. (2020). Investitsionnaya otsenka. Instrumenty i metody otsenki lyubyh aktivov [Investment assessment. Tools and methods for valuing any assets] (in Russian).

Eskindarov M.A. (2018). Otsenka stoimosti biznesa [Business valuation] (in Russian).

Fama E. (1970). Efficient Capital Market: a Review of Theory and Empirical Work Journal of Finance. (25). 383-417.

Fama E. (1998). Market Efficiency, Long Term Returns and Behavioral Finance Journal of Financial Economics. (49(3)). 283-306.

Fama E.F., French K.R. (2004). The Capital Asset Pricing Model: Theory and Evidence Journal of Economic Perspectives. (18(3)). 25-46.

Glazev S.Yu. (2020). O formirovanii ideologii perekhoda k novomu mirokhozyaystvennomu ukladu [On forming the ideology of transition to a new world economic order in Russia and the EAEU]. Economic strategies. (7(173)). 46-61. (in Russian).

Grossman S., Stiglitz J. (1980). On the Impossibility of Informationally Effcient Markets American Economic Review. (70). 393-408.

Kahneman D., Tversky A. (1979). Prospect Theory: An Analysis of Decision under Risk Econometrica. (47(2)). 263-292.

Kaneman D. (2013). Dumay medlenno... Reshay bystro [Think slowly... Decide quickly] (in Russian).

Karartynyan A. A., Rodin D. Ya., Zinisha O. S., Polkovnikov A. E. (2021). Problemy vnedreniya tsifrovyh aktivov v sovremennyy platezhnyy oborot [Problems of introducing digital assets into modern payment turnover]. Creative economy. (5). 2033-2048. (in Russian).

Mirkin, Ya. M., Khestanov S.A., Andryuschenko A.O., Volkova A.D. (2015). Massovoe povedenie roznichnyh investorov [The aggregate behavior of retail investors in the Russian stock market]. Bulletin of the Financial University. (3 (87)). 100-106. (in Russian).

Modigliani F., Miller M. H. (1958). The Cost of Capital, Corporation Finance, and the Theory of Investment American Economic Review. 261-297.

Modigliani F., Miller M. H. (1963). Taxes and the Cost of Capital: A Correction American Economic Review. 433-443.

Mullinova S.A., Morozkina S.S., Kagazezheva D.M. (2017). Rol pokazateley dvizheniya osnovnyh sredstv na velichinu denezhnogo potoka organizatsii [The role of indicators the asset on the cash flow of the organization]. Journal of Economy and Entrepreneurship. (5-1 (82)). 581-585. (in Russian).

Nechaev V.I., Vasileva N.K., Reznichenko S.M. (2011). Prognozirovanie razvitiya agrarnogo sektora Krasnodarskogo kraya [Forecasting the development of the agricultural sector of the Krasnodar Territory]. Agro-industrial complex: economics, management. (8). 43-47. (in Russian).

Paramonov P.F., Rodin D.Ya., Glukhikh L.V. (2020). Sistemnyy podkhod k otsenke finansovogo ravnovesiya kommercheskikh organizatsiy [A systems approach to assessing the financial equilibrium of commercial organizations]. Financial Analytics: Science and Experience. (1). 4-20. (in Russian).

Rodin D.Ya., Karartynyan A.A., Khadzhiev K.A. (2021). Metodicheskie podkhody k otsenke spravedlivoy stoimosti korporativnyh institutov v usloviyakh rynochnoy neopredelennosti [Methodological approaches to assessing the fair value of corporate institutions in conditions of market uncertainty]. Vectoreconomy. (2(56)). 3. (in Russian).

Rodin D.Ya., Samoylenko M.P. (2014). Sovremennye problemy realizatsii denezhno-kreditnoy politiki v usloviyakh finansovoy globalizatsii [Modern problems of monetary policy implementation in the context of financial globalization]. Financial Analytics: Science and Experience. (8 (194)). 2-10. (in Russian).

Rodin D.Ya., Ulybina L.K., Glukhikh L.V., Lukashov V.S. (2018). Formirovanie i razvitie innovatsionnogo lizinga v sisteme vosproizvodstvennogo protsessa realnogo sektora regionalnoy ekonomiki [Formation and development of innovative lease in the system of reproduction process of the real sector of the regional economy]. Regional Economics: Theory and Pactice. (10 (457)). 1941-1957. (in Russian).

Shiller R. Dzh. (2018). Narrativnaya ekonomika i neyroekonomika [Narrative economics and neuroeconomics]. Finance: Theory and Practice». (22(1)). 64-91. (in Russian).

Teplova T.V. (2019). Korporativnye finansy [Corporate Finance] (in Russian).

Tversky A., Kahneman D. (1974). Judgment under Uncertainty: Heuristics and Biases Science. (185). 1124-1131.

Vasileva N.K. (2007). Teoriya i metodologiya formirovaniya sistemy ustoychivosti razvitiya agrarnogo sektora regiona [Theory and methodology of formation of the system of sustainability of the development of the agricultural sector of the region] (in Russian).

Vasileva N.K. (2007). Teoriya i metodologiya formirovaniya sistemy ustoychivosti razvitiya agrarnogo sektora regiona [Theory and methodology of formation of the system of sustainability of the development of the agricultural sector of the region] (in Russian).

Vasileva N.K., Ushvitskiy M.L. (2007). Investitsionnaya privlekatelnost selskogo khozyaystva regiona [Investment attractiveness of region agriculture]. Agrarnaya nauka. (2). 5-8. (in Russian).

Vasileva N.K., Ushvitskiy M.L. (2007). Ustoychivost prodovolstvennoy obespechennosti v regionakh yuga Rossii [Sustainability of food security in the regions of Southern Russia]. Economics of agricultural and processing enterprises. (8). 22-25. (in Russian).

Voroshilova I.V., Rodin D.Ya. (2009). Vliyanie krizisnyh yavleniy na modernizatsiyu finansirovaniya realnogo sektora regionalnoy ekonomiki [The impact of crisis phenomena on the modernization of financing of the real sector of the regional economy]. Finance and credit. (5(341)). 64-70. (in Russian).

Страница обновлена: 10.04.2025 в 08:43:49

Russia

Russia