Сохранение и увеличение малого частного капитала путем вложения в финансовые инструменты фондового рынка Российской Федерации

Бычков Ю.А.1

1 Иркутский государственный университет путей сообщения, Россия, Иркутск

Скачать PDF | Загрузок: 47 | Цитирований: 1

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 7 (Июль 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46398189

Цитирований: 1 по состоянию на 05.09.2022

Аннотация:

В настоящей статье рассматривается инвестиционная деятельность частного инвестора с малым начальным капиталом в базовые финансовые инструменты фондового рынка как качественный и надежный способ сохранения и увеличения капитала на Российской фондовой бирже. Определены причины эффективности вложения денежных средств в классы активов «акции» и «облигации» с указанием разнообразные рыночных рисков. Актуализирована теоретическая информация по базовым классам активов с приведением реальных примеров отечественных эмитентов, а также показана реализация рыночного риска на примере одного эмитента из России. Рассмотрены исторические графики: ключевой ставки Центрального Банка Российской Федерации; индекса Московской биржи; доходности финансовых инструментов; отдельных акций. Выявлены закономерности роста популярности финансовых инструментов фондового рынка. Смоделирован пример вложения частным инвестором денежных средств в различные финансовые инструменты на периоде в 10 лет с подсчётом итоговой доходности. Даны практические советы по максимизации прибыли от инвестиционной деятельности на Российском фондовом рынке

Ключевые слова: Инвестиции, частный инвестор, фондовый рынок, банковский депозит, акции, облигации, инфляция

JEL-классификация: G11, G12, G21

Введение. Управление личным капиталом, а в частности его сохранение и накопление, рассматривается во множестве литературных трудов. В [1] (Kleyson, 2020) обобщаются и доводятся азы правильного обращения с личными денежными средствами, а также констатируются простейшие правила управления своими финансами. Автор работы [2] (Nial Fergyuson, 2015) в простой и понятной форме описывает сложные финансовые понятия и термины на примере различных исторических событий. К таким примерам, по мнению автора, можно отнести победу Голландской Республики над империей Габсбургов, а также вопрос «Почему ни одна коммунистическая страна так и не смогла отказаться от денег?». Литературный труд [3] (Belski, Gilovich, 2010) показывает важность психологического самоконтроля при работе с разнообразными финансовыми инструментами. В книге автор демонстрирует, как не совершать «ошибки необратимых затрат». В [4] (Bodo Shefer, 2014) рассматривается суть финансовой философии. По мнению автора, она заключается в следующем: чем меньше мы думаем о деньгах, тем стабильнее становится наш заработок. В книге [5] (Baffet, 2007) описывается подход к инвестиционной деятельности, включающий в себя управление рисками, диверсификацию активов и планирование. Приведены реальные финансовые сделки, изучив которые начинающие инвесторы могут получить важный опыт и минимизировать свои денежные потери.

Неподдельный интерес с точки зрения инвестирования как способа сохранения и увеличения малого частного капитала, размер которого, будем полагать, в диапазоне от 1000 рублей до 150 000 рублей, вызывают научные труды [6–15] (Marks, 2014; Smit, 1993; Dzhevons, 2006; Shchedrikov, 2018; Grem, 2020; Grekhem, Dodd, 2000; Soros, 2010; Chaldaeva, Kilyachkov, 2019; Sharp, Gordon, Beyli, 2021; Brigkhem, Erkhardt, 2009). В них изложен весь необходимый и достаточный спектр знаний об основах экономической теории, финансовых инструментах и инструментах фондового рынка. Рассмотрим некоторые из них. Так, например, в [6] (Marks, 2014) автор описывает историю становления и развития экономической мысли, а также современной экономической науки. В научном труде [7] (Smit, 1993) указываются: причины происхождения различных форм денег, таких как золотые и серебряные монеты, купоны и фиатные (бумажные) деньги; необходимость и значимость торговли в разрезе управления государством. Автор сформулировал принципы коммерческой системы и обосновал с научной точки зрения, почему наибольшее значение имеет частная собственность.

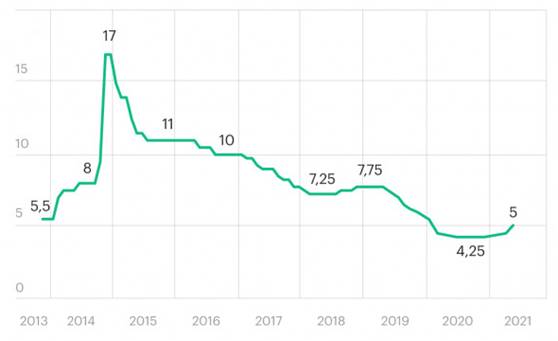

Проблему сохранения и увеличения частного капитала, особенно малого, в сложившейся сложной мировой экономической конъюнктуре невозможно недооценивать. Причинами этого следует полагать несколько взаимосвязанных факторов, направленных на минимизацию последствий кризиса, вызванного распространением коронавирусной инфекции COVID-19. К факторам можно отнести: снижение реальных располагаемых денежных доходов россиян [16]; понижение ключевой ставки Центрального банка Российской Федерации до минимальных значений, равных 4,25% годовых (рис. 1) [17], а также реализацию механизмов монетарной политики, включающих программы количественного смягчения, заключающиеся в выплате денежных пособий гражданам. Последствиями совокупности приведенных выше факторов является повышенный рост инфляции и девальвация национальной валюты.

Рисунок 1. Ключевая ставка ЦБ РФ 2013–2021 гг.

Источник: [17].

Целью данной статьи является представление сконцентрированной теоретической информации о финансовых инструментах инвестирования, доступных для частного лица с малым начальным капиталом, а также демонстрация форвордной (потенциальной) доходности различных инвестиционных инструментов на горизонте в несколько лет.

Научная новизна заключается в том, что в рамках настоящей работы изучена возможность сохранения и увеличения малого частного капитала за счет вложения в базовые финансовые инструменты российского фондового рынка.

Гипотеза работы – базовые финансовые инструменты российского фондового рынка позволят сохранить и увеличить малый частный капитал в современной экономической конъюнктуре страны.

Методологическую основу работы составляют методология и инструментарий экономической теории, банковского дела и теория мирового финансового рынка. В работе применялись приемы и методы статистического анализа, метод анализа и синтеза, индексов.

Аспекты инвестирования в финансовые инструменты. Стоит отметить, что прежде чем начать инвестировать, необходимо погасить имеющиеся задолженности и подготовить «подушку безопасности», так как любая инвестиционная деятельность всегда сопряжена с риском вне зависимости от выбранного инструмента. Даже самые надежные классы активов, такие как земельный участок или недвижимость, под влиянием широкого спектра факторов могут подешеветь.

На законодательном уровне [18] инструменты рынка ценных бумаг можно разделить на основные и производные. Основные включают акции и облигации, а также варранты, депозитарные расписки, паевые инвестиционные фонды (далее – ПИФ) и их разновидности, exchange-traded fund (далее – ETF) и т.д. То есть такие ценные бумаги, которые основаны на имущественных правах на какой-либо актив. Производные базируются на каком-либо ценном активе и включают в себя свопы, форвардные контракты, опционы, фьючерсы, коносаменты, структурные ноты, обратные ETF и т.д.

На территории России наибольшее распространение получили следующие способы сохранения и увеличения частного капитала [19]:

1. Покупка земельных участков и получение рентного дохода.

2. Покупка жилой или нежилой недвижимости и сдача его в аренду.

3. Покупка драгоценных и редкоземельных металлов.

4. Открытие депозитарных счетов в финансовых учреждениях.

5. Покупка инструментов фондового рынка.

Однако не все из приведенных выше способов подходят частному лицу с малым начальным капиталом. Приобретение земельного участка, а тем более недвижимости, не представляется возможным без длительного накопления или привлечения заемных средств. Консервативные инструменты, такие как депозитарные счета в финансовых учреждениях, драгоценные и редкоземельные металлы, в большей степени актуальные для частных инвесторов, в связи со сложившейся экономической конъюнктурой страны они перестают быть выгодными и могут стать убыточными по причине своей низкой доходности, которая не превышает размер инфляции.

Базовые инструменты фондового рынка дают потенциальную возможность получить доходность, соизмеримую размеру инфляции, а более рискованные классы активов на длительном периоде времени ее обгоняют. Арсенал финансовых инструментов, предоставляемых фондовыми биржами, позволяет хеджировать свой капитал от рисков инфляции и девальвации валюты, а при правильном управлении – увеличить изначальный капитал с минимальными потерями его ликвидности.

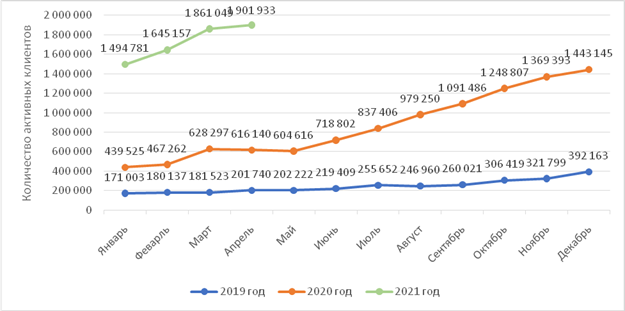

В связи с вышеизложенными причинами и агрессивной рекламной кампанией, проводимой крупными брокерами в социальных сетях и на телевидении, возрастает спрос на финансовые инструменты фондовой биржи. Так, по статистическим данным Московской биржи, приведенным на рисунке 2 [20], количество активных клиентов (клиентов, совершивших одну или более сделок за месяц) выросло со 171 тысяч человек в январе 2019 года до полутора миллионов активных клиентов в аналогичном месяце 2021 года.

Рисунок 2. Статистические данные Московской биржи по количеству активных клиентов за 2019–2021 гг.

Источник: [20].

Теперь стоит более подробно рассмотреть актуальные финансовые инструменты, подходящие начинающему инвестору с малым начальным капиталом.

Банковский депозит – это некая денежная сумма, которую физическое лицо передает кредитному учреждению с целью получения дохода в виде процентов, образованных в ходе финансовых операций. Классическим считается вклад, по которому начисление процентов осуществляется в конце срока его жизни. Наиболее интересным с точки зрения инвестора является вклад с ежемесячной капитализацией, так как его доходность будет выше, чем у классического вклада. Однозначным достоинством описываемого инструмента является высокая надежность и ликвидность. Однако существенным недостатком будет низкая доходность, находящаяся на уровне или даже ниже уровня инфляции.

Облигации относятся к классу долговых ценных бумаг, которые торгуются на бирже. Надежность облигаций определяется кредитным рейтингом эмитента. Самыми надежными считаются государственные облигации – облигации федерального займа (далее – ОФЗ), риск их дефолта минимален и будет реализован только в случае дефолта экономики России. Доходность ОФЗ немного превышает ключевую ставку центрального банка. Так, например, размер купона у ОФЗ-26207 составляет 8,15% до удержания налогов. С точки зрения доходности и разумного риска – интересны корпоративные облигации «голубых фишек», доходность которых может достигать двухзначных значений.

Держатель облигаций регулярно получает денежные средства в виде купонного дохода. С купонного дохода по ОФЗ (до 2021 года с ОФЗ налог не удерживался) и корпоративных облигаций удерживается налог в размере 13%, а при сумме совокупного дохода в 5 млн рублей налог составляет 15%. Большая часть доступных частному инвестору облигаций имеют заранее известную и неизменяемую величину купонного дохода. Существуют отдельные виды облигаций с плавающей ставкой или индексируемые в зависимости от размера инфляции. При погашении облигации инвестору выплачивается ее номинальная стоимость. Стоит упомянуть, что облигации, хоть и в слабой степени, но подвержены волатильности, а значит, при определенных обстоятельствах могут подешеветь. По этой причине облигации менее надежные, чем банковской депозит.

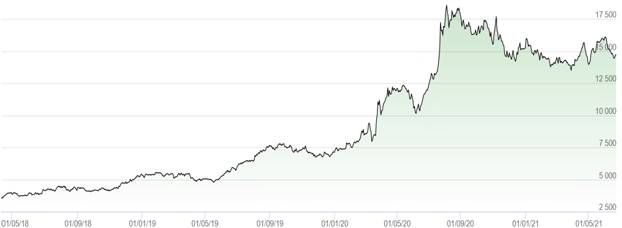

Класс активов «Акции» представляет собой ценные бумаги, которые составляют долю в компании эмитента. Акции торгуются на фондовом рынке и приносят доход за счет роста котировок и выплачиваемых дивидендов. Рассматриваемый класс активов можно разделить на акции роста и акции стоимости. К первым на российском рынке можно отнести: ПАО «Полюс» (рис. 3) [21], ПАО «Яндекс», АФК «Система», ПАО «Ozon» и некоторые другие. Отличительными их особенностями являются: высокий темп роста, опережающий среднерыночные показатели; фундаментальные показатели выше средних по сектору; размер дивидендов минимальный или они не выплачиваются вовсе; направление чистой прибыли на развитие бизнеса; наличие существенного потенциала для развития и наращивания прибыли в будущем. Главный риск подобных ценных бумаг заключается в вероятности не реализовать заложенный потенциал своего развития. При реализации такого риска котировки эмитента будут снижаться или находиться в боковике вне зависимости от движения фондового рынка.

Рисунок 3. График котировок ПАО «Полюс»

Источник: [21].

Акции стоимости характеризуются низким соотношением прибыли / денежного потока, продаж к рыночной капитализации, отсутствием перспектив резкого наращивания прибыли, генерацией стабильного денежного потока и хорошо прогнозируемой доходностью. В эту категорию можно отнести ПАО «МТС», ПАО «Татнефть» (до кризиса 2020 года), АК «Алроса», ПАО «Лукойл».

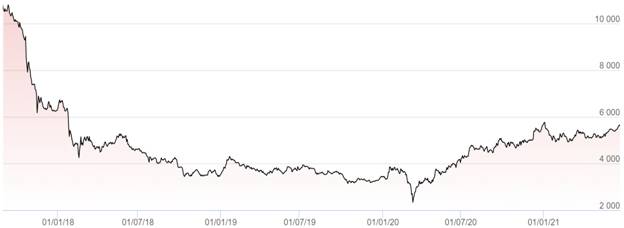

В долгосрочном периоде доходность акций соответствует прибыльности бизнеса. Однако существенным минусом данного класса активов является высокий рыночный риск, заключающийся в возможном снижении стоимости акций и (или) сокращении размера дивидендов или их полной отмены. Примером реализации рыночного риска на российском фондовом рынке (рис. 4) [22] служит компания ПАО «Магнит». В 2017 году пиковая цена за акцию находилась в районе 10 800 рублей. А текущая рыночная стоимость одной ценной бумаги составляет 5 370 рублей. Таким образом, получается, что инвестор, купивший бумаги данного эмитента в сентябре 2017 года, в мае 2020 года будет находиться в убытке примерно на 50% процентов. Сократить убыток в данном случае можно за счет наращивания позиции по более низким ценам. Усреднение позиции по ценам 2020 и 2021 гг. понизит общую цену покупки актива, что позволит сократить убыток.

Рисунок 4. График цены акции ПАО «Магнит»

Источник: [22].

Стоит упомянуть глобальные финансовые кризисы 2008 и 2020 гг. как случаи реализации рыночного риска. В кризис 2008 года индекс МосБиржи (IMOEX) снижался на 66%, а в 2020-м – более чем на 30% со значений 3226 до 2073 (рис. 5) [23]. Несмотря на кризисные периоды, индекс МосБиржи с течением времени продолжает свой рост.

Рисунок 5. Значение IMOEX 2010–2021 гг.

Источник: [23].

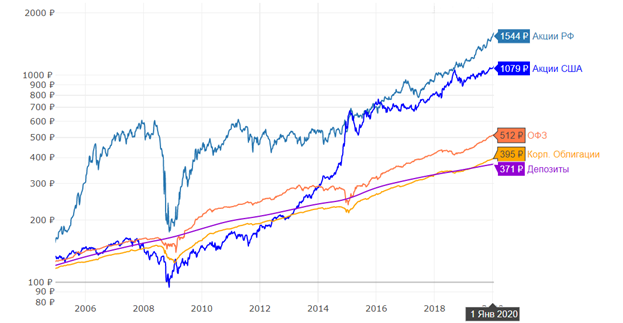

Учитывая вышеизложенное и проанализировав данные, приведенные на рисунке 5, логичным будет сделать следующий вывод, что инвестирование в класс активов «Акции» на короткий срок может и не принести существенного прироста денежного капитала. В случае возникновения кризиса или рецессии акции могут показать отрицательную доходность. Однако при долгосрочном инвестировании (порядка 10 лет) увеличение капитала будет существенным (рис. 6) [24].

Рисунок 6. Доходность финансовых инструментов за 2005–2020 гг.

Источник: [24].

Рассмотрим график доходности финансовых инструментов в период с 2005 г. по 2020 г. (рис. 6) [24]. На графике приведена динамика доходности капитала размером 100 рублей без дополнительных пополнений. Проанализировав график, можно сделать вывод, что наиболее доходными оказались акции эмитентов Российской Федерации, увеличившие изначальный капитал более чем в 15 раз. Банковский депозит и облигации увеличили капитал в 3,7 раз и в 5 раз соответственно. Стоит отметить, что на этом промежутке был один крупный кризис в 2008 году, для выхода из которого фондовому рынку России потребовалось почти три года. В период с 2014 по 2020 год был так называемый бычий рынок, характеризующийся активным ростом акций и прочих активов фондового рынка.

Как видно из рисунков 5 и 6, фондовый рынок показывает стабильный рост, а следовательно, увеличение частного капитала домохозяйств, инвестирующих в его инструменты.

В России инвестиционная деятельности осуществляется на Московской (далее – MOEX) и Санкт-Петербургской бирже. Принципиальное различие двух этих бирж заключается в том, что клиенты MOEX могут отдавать поручения брокеру на покупку/продажу ценных бумаг, торгующихся только на отечественном фондовом рынке. Правда, с недавних пор появилась возможность совершать сделки и с ограниченным количеством зарубежных активов в рублях. В будущем Московская биржа планирует добавить возможность совершать сделки с активами, торгующимися в Азиатском регионе. Санкт-Петербургская биржа дает доступ к зарубежным биржам, а следовательно, и торговле большим количеством высоколиквидных иностранных ценных бумаг в валюте.

Физическому лицу для доступа на биржу необходимо открыть брокерский счет у брокера (брокер – юридическое лицо, выполняющее посреднические функции между продавцом и покупателем на бирже [18]). Выбор брокера является одним из важнейших этапов инвестирования. Необходимо учитывать, что предоставляемые брокерами инструменты и возможности инвестирования могут отличаться. Итоговое решение зависит от совокупности индивидуальных факторов. К приоритетным по мнению автора следует отнести: цель инвестирования, желаемая диверсификация инвестиционного портфеля, размер начального капитала и количество совершаемых сделок в день (месяц). Дополнительными критериями могут служить: условия обслуживания, тарифы, комиссионные сборы за совершенные сделки, пополнение и снятие денежных средств, удобство мобильного приложения, адекватность и оперативность технической поддержки и некоторые другие индивидуальные параметры.

В таблице 1 представлено ранжирование наиболее популярных брокеров, имеющих лицензию РФ [25], по количеству активных клиентов. Представленные данные актуальны на апрель 2021 года и могут изменяться с течением времени в зависимости от некоторых факторов.

Таблица 1

Количество активных клиентов-брокеров в апреле 2021 г.

|

Позиция в списке

|

Наименование компании

|

Число клиентов, чел.

|

|

1

|

АО «Тинькофф Банк»

|

1 263 896

|

|

2

|

Сбербанк

|

260 578

|

|

3

|

ВТБ

|

259 753

|

|

4

|

ФГ БКС

|

58 122

|

|

5

|

Группа Банка «ФК Открытие»

|

39 768

|

В таблице 2 приведены комиссии за использование услуг брокеров, минимальная комиссия составляет 0,01% у ФГ «БКС» за каждую совершенную сделку, а наибольшая – 0,3% «Тинькофф Банк». У Сбербанка и ВТБ составляет 0,01%. С актуальной и подробной информацией о тарифах, а также прочих аспектах можно ознакомиться на сайтах брокеров.

Таблица 2

Комиссии российских брокеров в 2021 г.

|

Брокер (тариф)

|

Комиссия за сделку

|

Плата за услуги депозитария

|

Плата за услуги брокера

|

|

АО

«Тинькофф Банк»

|

0,3%

|

Нет

|

Нет

|

|

Сбербанк

(Самостоятельный)

|

0,06%

|

Нет

|

Нет

|

|

ВТБ

(Мой онлайн)

|

0,05%

|

Нет

|

Нет

|

|

ФГ

БКС (Инвестор)

|

0,1%

|

177 р. в месяц

|

Нет

|

|

Группа

Банка «ФК Открытие» (Все Включено)

|

0,05% (не менее 0,04 рубля за сделку)

|

нет

|

Нет

|

Большинство российских брокеров предоставляют возможность пройти онлайн-регистрацию и открыть брокерский счет на своем сайте или через телефонное приложение. Как правило, спустя некоторое время можно приступать к инвестированию.

Одна из особенностей инвестирования через российского брокера заключается в возможности открытия индивидуального инвестиционного счета (далее – ИИС) [27]. Преимущество ИИС перед обычным брокерским счетом – в наличии налоговых льгот. Налоговые льготы по ИИС бывают 2 видов:

1. ИИС типа А – налоговый вычет в размере 13% на вносимые средства из НДФЛ, уплаченного физическим лицом за текущий год по основному месту работы. Максимальный размер выплаты может достигать 52 000 рублей в год. Для их получения за календарный год необходимо внести на ИИС 400 000 рублей.

2. ИИС типа Б – налоговый вычет, который освобождает инвестора от уплаты НДФЛ по полученной прибыли в результате инвестиционной деятельности на ИИС.

Для получения налогового вычета по ИИС необходимо выполнить два условия. Первое – нельзя закрывать ИИС в течение трех лет с момента его открытия. Второе – нельзя выводить деньги с ИИС течение трех лет с момента открытия. При несоблюдении этих условий налоговые вычеты аннулируются, а выплаченные деньги придется вернуть государству. Поэтому ИИС подходит для среднесрочного и долгосрочного инвестирования, так как введенные на него денежные средства нельзя вывести достаточно продолжительное время.

Так как в рамках статьи рассматривается малый капитал, то целесообразно открыть ИИС типа А и воспользоваться возможностью зачисления дивидендов на расчетный счет в банке с последующим пополнением ИИС. Такая хитрость позволяет обойти ограничения, связанные с выводом денежных средств с ИИС, а также при реинвестировании дивидендов увеличивает сумму пополнений ИИС, а следовательно, и размер суммы налогового вычета.

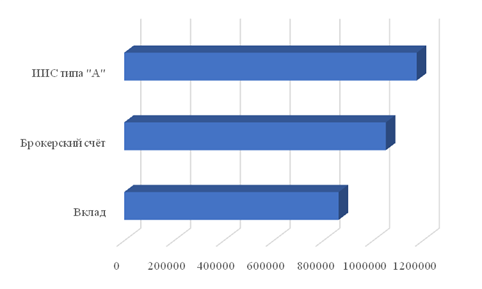

Воспользуемся методами моделирования для прогнозирования предполагаемой доходности финансовых инструментов, рассмотренных в статье. Процесс прогнозирования будет заключаться в варьировании значений входных переменных в рамках предполагаемых сценариев с последующим расчетом значений выходных переменных модели [28] (Noskov, Bychkov, 2021). Тем самым будет смоделирована ситуация, в рамках которой ежегодного инвестируются 60 000 рублей в различные финансовые инструменты. Данные представлены в таблицах 3 и 4. В таблице 3 приведены расчеты доходности и бумажная прибыль без учета вычета подоходного налога в размере 13%, получаемая в результате инвестирования в инструменты фондового рынка. В таблице 4 представлена доходность банковского депозита со ставкой 6,5%.

Рисунок 7. Бумажная прибыль финансовых инструментов за 10 лет

Источник: составлено автором.

Таблица 3

Доходность брокерского счета и ИИС типа А

|

Год

|

Ежегодное пополнение, руб.

|

Баланс на начало года

|

Прирост 10% годовых

|

Размер налогового вычета,

руб.

|

Итоговый годовой баланс

|

Разница

| |||

|

брокерский счет, руб.

|

ИИС типа «А», руб.

|

Брокерский счет, руб.

|

ИИС типа «А», руб.

|

брокерский счет, руб.

|

ИИС типа «А», руб.

| ||||

|

1

|

60000,00

|

60000,00

|

60000,00

|

6000,00

|

6000,00

|

7800,00

|

66000,00

|

73800,00

|

7800,00

|

|

2

|

60000,00

|

126000,00

|

133800,00

|

12600,00

|

13380,00

|

7800,00

|

138600,00

|

154980,00

|

16380,00

|

|

3

|

60000,00

|

198600,00

|

214980,00

|

19860,00

|

21498,00

|

7800,00

|

218460,00

|

244278,00

|

25818,00

|

|

4

|

60000,00

|

278460,00

|

304278,00

|

27846,00

|

30427,80

|

7800,00

|

306306,00

|

342505,80

|

36199,80

|

|

5

|

60000,00

|

366306,00

|

402505,80

|

36630,60

|

40250,58

|

7800,00

|

402936,60

|

450556,38

|

47619,78

|

|

6

|

60000,00

|

462936,60

|

510556,38

|

46293,66

|

51055,64

|

7800,00

|

509230,26

|

569412,02

|

60181,76

|

|

7

|

60000,00

|

569230,26

|

629412,02

|

56923,03

|

62941,20

|

7800,00

|

626153,29

|

700153,22

|

73999,93

|

|

8

|

60000,00

|

686153,29

|

760153,22

|

68615,33

|

76015,32

|

7800,00

|

754768,61

|

843968,54

|

89199,93

|

|

9

|

60000,00

|

814768,61

|

903968,54

|

81476,86

|

90396,85

|

7800,00

|

896245,48

|

1002165,40

|

105919,92

|

|

10

|

60000,00

|

956245,48

|

1062165,40

|

95624,55

|

106216,54

|

7800,00

|

1051870,02

|

1176181,94

|

124311,91

|

Таблица 4

Доходность банковского вклада с ежегодной капитализацией

|

Год

|

Пополнение, руб.

|

Баланс вклада на начало года, руб.

|

Сумма начисленных процентов за год, руб.

|

Баланс вклада на конец года, руб.

|

|

1

|

60000,00

|

60000,00

|

3900,00

|

63900,00

|

|

2

|

60000,00

|

123900,00

|

8053,50

|

131953,50

|

|

3

|

60000,00

|

191953,50

|

12476,98

|

204430,48

|

|

4

|

60000,00

|

264430,48

|

17187,98

|

281618,46

|

|

5

|

60000,00

|

341618,46

|

22205,20

|

363823,66

|

|

6

|

60000,00

|

423823,66

|

27548,54

|

451372,20

|

|

7

|

60000,00

|

511372,20

|

33239,19

|

544611,39

|

|

8

|

60000,00

|

604611,39

|

39299,74

|

643911,13

|

|

9

|

60000,00

|

703911,13

|

45754,22

|

749665,35

|

|

10

|

60000,00

|

809665,35

|

52628,25

|

862293,60

|

Источник: составлено автором.

Дополнительную доходность при ребалансировке портфеля или выводе капитала с фондового рынка можно достичь за счет реализации права на инвестиционный налоговый вычет при продаже активов фондового рынка, находившихся в собственности инвестора более 3 лет [27].

Заключение. Стабилизация макроэкономического положения за счет снижения ключевой ставки и постоянного вливания «дешевых» денег как в экономику стран, так и в фондовый рынок закономерно спровоцировала рост инфляции выше таргетных (целевых) показателей. Особенно подобный рост заметен на примере Российской Федерации, где годовая инфляция, по подсчетам Росстата, в мае составила 6%. Очевидно, что денежные средства, вложенные на банковский депозит под 4% и даже 5% годовых, не позволит частному инвестору сохранить и накопить личный капитал.

В результате анализа форвардной (потенциальной) доходности финансовых инструментов, проведенного в рамках статьи, можно сделать вывод, что качественным и сбалансированным по риску способом сохранения и увеличения капитала будет инвестирование в базовые активы фондового рынка на долгосрочный период с широкой диверсификацией инвестиционного портфеля.

Источники:

2. Ниал Фергюсон Восхождение денег. - М.: Corpus, 2015. – 448 c.

3. Гэри Бельски, Томас Гилович Психологические ловушки денег. - М.: Альпина Паблишер, 2010. – 192 c.

4. Бодо Шефер Путь к финансовой свободе. - М.: Попурри, 2014. – 336 c.

5. Уоррен Баффет Эссе об инвестициях, корпоративных финансах и управлении компаниями. - М.: Альмина Бизнес Букс, 2007. – 268 c.

6. Маркс Карл Генрих Капитал. - М.: Директ-Медиа, 2014. – 1201 c.

7. Смит А. Исследование о природе и причинах богатства народов. - Москва: Наука, 1993. – 570 c.

8. Уильям С. Джевонс Деньги и механизм обмена. - Челябинск: Социум, 2006. – 185 c.

9. Щедриков Р.А. Индивидуальный капитал: сущность, формы и закономерности развития. / дис. канд. экон. наук: 08.00.01 / Саратовский государственный социально-экономический университет. - Саратов, 2018. – 157 c.

10. Бенджамин Грэм Разумный инвестор. Полное руководство по стоимостному инвестированию. - М.: Альмина Бизнес Букс, 2020. – 568 c.

11. Бенджамин Грэхем, Дэвид Додд Анализ ценных бумаг. - М.: ЗАО «Олимп-Бизнес», 2000. – 704 c.

12. Джордж Сорос Алхимия финансов. - М.: Вильямс, 2010. – 325 c.

13. Чалдаева Л. А., Килячков А. А. Рынок ценных бумаг. / учебник для академического бакалавриата. - Москва : Юрайт, 2019. – 381 c.

14. Уильям Шарп, Гордон Александер, Джеффри Бейли Инвестиции. - М.: Инфра-М, 2021. – 1028 c.

15. Юджин Бригхэм, Майкл Эрхардт Финансовый менеджмент. / 10-е изд. - СПб.: Питер, 2009. – 960 c.

16. Официальный сайт Федеральной службы государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/13397 (дата обращения: 24.06.2021).

17. Официальный сайт Центрального банка России. [Электронный ресурс]. URL: https://www.cbr.ru/hd_base/KeyRate (дата обращения: 24.06.2021).

18. Федеральный закон от 22.04.1996 № 39-ФЗ (ред. от 06.12.2007) «О рынке ценных бумаг» (принят ГД ФС РФ 20.03.1996)

19. Инвестиции в России. / Стат.сб./ Росстат. - М.:, 2019. – 228 c.

20. Официальный сайт Московской биржи. [Электронный ресурс]. URL: https://www.moex.com/s719 (дата обращения: 24.06.2021).

21. Официальный сайт Московской биржи. [Электронный ресурс]. URL: https://place.moex.com/products/shares/PLZL (дата обращения: 24.06.2021).

22. Официальный сайт Московской биржи. [Электронный ресурс]. URL: https://place.moex.com/products/shares/MGNT (дата обращения: 24.06.2021).

23. Официальный сайт Московской биржи. Индекс МосБиржи полной доходности. [Электронный ресурс]. URL: https://www.moex.com/ru/index/totalreturn/MCFTR/profitability (дата обращения: 24.06.2021).

24. Рейтинг доходности инвестиций. [Электронный ресурс]. URL: https://42trends.ru/ (дата обращения: 24.06.2021).

25. Ведущие операторы. Число активных клиентов. Официальный сайт Московской биржи. [Электронный ресурс]. URL: https://www.moex.com/ru/spot/members-rating.aspx?rid=110 (дата обращения: 24.06.2021).

26. Официальный сайт агрегатора финансовых инструментов. [Электронный ресурс]. URL: https://www.banki.ru/investment/brokers/ (дата обращения: 24.06.2021).

27. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 11.06.2021)]

28. Носков С.И., Бычков Ю.А. Применение методов математического моделирования для анализа чрезвычайных ситуаций // Информационные технологии и математическое моделирование в управлении сложными системами. – 2021. – № 2 (10). – c. 13-24.

Страница обновлена: 26.12.2025 в 05:24:06

Download PDF | Downloads: 47 | Citations: 1

Preservation and increase of small private capital by investing in financial instruments of the stock market of the Russian Federation

Bychkov Y.A.Journal paper

Creative Economy

Volume 15, Number 7 (July 2021)

Abstract:

The article considers the investment activity of a private investor with a small initial capital in the basic financial instruments of the stock market as a high-quality and reliable way to preserve and increase capital on the Russian Stock Exchange. The reasons for the effectiveness of investing money in the asset classes "stocks" and "bonds" are determined, indicating the variety of market risks. The theoretical information on the basic asset classes is updated with real examples of domestic issuers, as well as the implementation of market risk on the example of one issuer from Russia is shown. The historical charts are considered. They are as follows: the chart of the key rate of the Central Bank of the Russian Federation; the chart of the Moscow Exchange index; the chart of the yield of financial instruments; the charts of individual shares. The regularities of the growth of the popularity of financial instruments of the stock market are revealed. An example of an investment of funds by a private investor in various financial instruments for a period of 10 years with the calculation of the final yield is modeled. Practical tips on maximizing profits from investment activities on the Russian stock market are given.

Keywords: investment, private investor, stock market, bank deposit, stocks, bonds, inflation

JEL-classification: G11, G12, G21

References:

Investitsii v Rossii [Investments in Russia] (2019). (in Russian).

Bendzhamin Grekhem, Devid Dodd (2000). Analiz tsennyh bumag [Securities analysis] (in Russian).

Bendzhamin Grem (2020). Razumnyy investor. Polnoe rukovodstvo po stoimostnomu investirovaniyu [A reasonable investor. The Complete guide to value investing] (in Russian).

Bodo Shefer (2014). Put k finansovoy svobode [The Path to Financial Freedom] (in Russian).

Chaldaeva L. A., Kilyachkov A. A. (2019). Rynok tsennyh bumag [Securities market] (in Russian).

Dzhordzh Soros (2010). Alkhimiya finansov [The Alchemy of Finance] (in Russian).

Geri Belski, Tomas Gilovich (2010). Psikhologicheskie lovushki deneg [Psychological traps of money] (in Russian).

Kleyson Dzhordzh S. (2020). Samyy bogatyy chelovek v Vavilone [The richest man in Babylon] (in Russian).

Marks Karl Genrikh (2014). Kapital [Capital] (in Russian).

Nial Fergyuson (2015). Voskhozhdenie deneg [The Rise of Money] (in Russian).

Noskov S.I., Bychkov Yu.A. (2021). Primenenie metodov matematicheskogo modelirovaniya dlya analiza chrezvychaynyh situatsiy [Application of methods of mathematical modeling for analysis of emergencies]. Informatsionnye tekhnologii i matematicheskoe modelirovanie v upravlenii slozhnymi sistemami. (2 (10)). 13-24. (in Russian).

Schedrikov R.A. (2018). Individualnyy kapital: sushchnost, formy i zakonomernosti razvitiya [Individual capital: the essence, forms and patterns of development] (in Russian).

Smit A. (1993). Issledovanie o prirode i prichinakh bogatstva narodov [Research on the nature and causes of the wealth of peoples] (in Russian).

Uilyam S. Dzhevons (2006). Dengi i mekhanizm obmena [Money and the mechanism of exchange] (in Russian).

Uilyam Sharp, Gordon Aleksander, Dzheffri Beyli (2021). Investitsii [Investment] (in Russian).

Uorren Baffet (2007). Esse ob investitsiyakh, korporativnyh finansakh i upravlenii kompaniyami [Essay on investment, corporate finance and company management] (in Russian).

Yudzhin Brigkhem, Maykl Erkhardt (2009). Finansovyy menedzhment [Financial management] (in Russian).