Перспективы реализации концепции единого финансового рынка Евразийского экономического союза

Морозов С.А.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 57 | Цитирований: 7

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 4 (Октябрь-декабрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44491648

Цитирований: 7 по состоянию на 07.12.2023

Аннотация:

В статье рассматривается ряд дискуссионных вопросов по поводу концепции единого финансового рынка между странами-партнерами интеграционного объединения Евразийского экономического союза (ЕАЭС). В рамках данной статьи предложены способы повышения эффективности осуществления интеграции, среди которых можно отметить значительную потребность для процессов интеграции в унификации законодательств, и создание неправительственных центров, анализирующих интеграционные процессы, для соблюдения интересов всех сторон стран-участниц ЕАЭС. При этом внимание акцентируется на том, что, принимая во внимание экономические последствия от пандемии для мирового сообщества и дестабилизации международных финансовых рынков, соблюсти интересы каждой страны фактически не представляется возможным. Наблюдаемые сегодня диспропорции не позволят выстроить единый финансовый рынок, отвечающим требованиям свободы, взаимной выгоды и справедливой конкуренции. Также в статье обсуждается вопрос перманентного бюджетного дефицита ряда стран, усугублённого недополученными налоговыми доходами и ростом бюджетных расходов на недопущение кризисных явлений в странах-участниках Евразийского экономического союза в условиях пандемии. В результате этого неизбежно возникают негативные последствия, выражающиеся в росте заимствований, направленных преимущественно на финансирование дефицита бюджета. Этот аспект также рассматривается в настоящей статье.

Ключевые слова: Евразийский экономический союз, интеграционные процессы, единый финансовый рынок, фискальная политика, управление государственным долгом

JEL-классификация: F15, F34, F36

Введение

Договор о Евразийском экономическом союзе (далее – Договор) [1] отразил стремление государств – членов союза перейти к новой стадии территориального сотрудничества – глубокой экономической интеграции на уровне общих рынков и институтов. Данным договором предусмотрен один из основополагающих способов обеспечения экономической интеграции путем создания единого финансового рынка. Актуальность данной темы обусловлена перспективами, возникающими в результате формирования единого финансового рынка. Единый финансовый рынок должен стать экономическим феноменом расширения экономических и торговых связей, а точнее, главным формирующим звеном обеспечения бесперебойного движения финансовых услуг и капиталов внутри Евразийского экономического союза. Однако создание унифицированного финансового рынка стран ЕАЭС во многом сопряжено с рядом вопросов по реализации концепции [2] единого финансового рынка, а точнее, защиты национальных инвесторов и потребителей финансовых услуг [1, 2, 3] (Vinokurov, Demidenko, Korshunov, 2017; Vinokurov, 2016), в том числе дальнейшего продвижения интересов каждого из государств.

Целью работы является проведение оценки перспектив создания единого финансового рынка на территории ЕАЭС с позиции соблюдения интересов всех сторон Договора. Научная новизна работы заключается в исследовании возможных конфликтов интересов сторон участников, а также рисков создания единого финансового рынка исходя из текущей политико-экономической обстановки на национальных финансовых рынках стран – участниц ЕАЭС, осложненных негативным влиянием пандемии.

Вопросами формирования и развития единого финансового рынка ЕАЭС активно занимается научное сообщество. Абсолютное большинство исследователей солидарны в том, что ЕАЭС – это потенциально взаимовыгодное сотрудничество, которое способно открыть новые возможности формирования мирового финансового порядка. При этом никто не отрицает, что качественный экономический прогресс для всех стран-членов может быть достигнут только после достижения консенсуса по вопросам становления интеграционного союза. Например, О.В. Буторина и А.В. Захаров [4] (Butorina, Zakharov, 2015) в своей научной работе «О научной основе Евразийского экономического союза» говорят о необходимости формирования в странах ЕАЭС неправительственных аналитических центров, взаимодействующих с академическими и другими научными институтами по вопросам обеспечения и поддержания эффективной региональной интеграции, что в итоге послужило бы стимулом к созданию интеллектуальной среды для стимулирования экономического роста и развития единого финансового рынка. Это позволило бы ускорить интеграционные процессы между странами – участниками ЕАЭС, но, как отмечают специалисты в области интеграции, до сих пор существует множество преград и нерешенных вопросов, препятствующих дальнейшей интеграции. Из наиболее актуальных можно выделить последствия пандемии COVID-19 для мировой экономики и социума, что также безусловно отражается на экономическом благополучии стран – участниц ЕАЭС. Ряд вопросов на макроэкономическом уровне, например в области унификации денежно-кредитных политик стран ЕАЭС, а также бюджетно-налоговой политики (в части бюджетно-налогового законодательства и долговой устойчивости стран-участниц), обсуждаемых еще с 2014 года многими исследователями и специалистами, актуальны по сей день.

Независимо от текущих условий, в соответствии с Концепцией внешней политики Российской Федерации и Стратегией экономической безопасности до 2030 года, Правительством Российской Федерации была поставлена стратегическая задача по углублению и расширению партнерских отношений со странами ЕАЭС.

Научным сообществом уже сформировано множество предложений по укреплению партнерских отношений и развитию единого финансового рынка ЕАЭС [5, 6] (Shuhno, 2017; Podkina, 2019). Но вопрос развития кажется несколько преждевременным ввиду отсутствия у стран – членов ЕАЭС согласованной политики по формированию единого финансового рынка и его функционированию.

Предпосылки, условия и предложения по формированию единого финансового рынка ЕАЭС с точки зрения государственного управления

В соответствии с Решением Высшего Евразийского экономического совета от 1 октября 2019 г. № 20 «О Концепции формирования общего финансового рынка Евразийского экономического союза» одним из приоритетных направлений достижения эффективно функционирующего единого финансового рынка является обеспечение финансовой стабильности. По мере развития единого рынка будут появляться новые инвестиционно-финансовые продукты и услуги, а также, как следствие, прогнозируется значительное увеличение масштабов трансграничных денежных потоков. В связи с этим необходимо обеспечить финансовую стабильность на едином финансовом рынке [7] (Borio, Drehmann, 2009).

Для достижения финансовой стабильности на едином финансовом рынке необходимо, по словам Звоновой Е.А. и Пищика В.Я., обозначить нормативный диапазон его функционирования, в рамках которого финансовая система будет стабильна [8] (Zvonova, Pishchik, 2016). В связи с этим предлагается обозначить унифицированные требования ко всем участникам единого финансового рынка (банки, биржи, страховые организации, инвестиционные компании, фонды и т.д.). Для этого необходимо создать наднациональный надзорный орган, функционирующий на независимых началах, с правом формировать требования и стандарты к участникам финансового рынка. К функциям органа будет относиться следующее:

· определение подходов к регулированию и минимизации рисков;

· формирование требований ко всем участникам финансового рынка;

· мониторинг финансовых показателей, регулирование и надзор за деятельностью участников финансового рынка;

· лицензирование или обозначение условий для взаимного признания лицензий на финансовом рынке;

· обеспечение условий развития платежного пространства;

· формирование требований к финансовым технологиям.

Также помимо требований к участникам финансового рынка требуется и унификация законодательства для стран-членов по вопросам регулирования и функционирования финансового рынка. Вопрос унификации законодательной базы каждого государства-члена союза вызывает множество дискуссионных вопросов из-за экономических различий. Это проявляется в том, что интеграционный союз, построенный на неравнозначных началах, не сможет продолжительно и бесперебойно функционировать, так как впоследствии он перестает отвечать требованиям взаимной выгоды. Эффективный (взаимовыгодный) союз требует от участников пропорционально равных экономических сил и возможностей с целью формирования единых требований для участников финансового рынка, что на данный момент среди стран-членов не реализуется. Рассмотрим основные аспекты экономических условий стран – членов ЕАЭС.

Во-первых, с момента начала активного сотрудничества в странах ЕАЭС наблюдались значительные различия в области проведения согласованной денежно-кредитной политики (далее – ДКП). Одним из таких вопросов в области ДКП является уровень волатильности показателя инфляции каждого отдельного государства объединения ЕАЭС (табл. 1). Инфляционная волатильность между странами физически не предоставляла возможности проведения согласованной ДКП.

Таблица 1

Годовое значение показателя инфляции в странах – участниках ЕАЭС с 2015 по 2019 г., в %

|

|

Армения

|

Беларусь

|

Казахстан

|

Кыргызстан

|

Россия

|

|

2015

|

-0,1

|

12,0

|

13,6

|

3,4

|

12,9

|

|

2016

|

-1,1

|

10,6

|

8,5

|

-0,5

|

5,4

|

|

2017

|

2,6

|

4,6

|

7,1

|

3,7

|

2,5

|

|

2018

|

1,8

|

5,6

|

5,3

|

0,5

|

4,3

|

|

2019

|

0,7

|

4,7

|

5,4

|

3,1

|

3,0

|

Таким образом, к середине 2020 года практически все страны Союза, кроме Республики Армения, вышли на практически сопоставимые показатели инфляции. При этом необходимо отметить, что страны – участницы ЕАЭС применяют схожие политику таргетирования и подходы по управлению инфляцией: Республика Армения – 4% [3] (по состоянию на 1 января 2020 г. – 0,7%), Беларусь – до 5% [4] (по состоянию на 1 января 2020 г. – 4,7%), Казахстан – 4−6% [5] (по состоянию на 1 января 2020 г. – 5,4%), Киргизия – 5−7% [6] (по состоянию на 1 января 2020 г. – 3,1%) и Россия – 4% (по состоянию на 1 января 2020 г. – 3% [7]). Данный аспект является крайне важным при рассмотрении интеграционных процессов через призму макроэкономической стабильности, формирующую сбалансированный инвестиционный климат на едином пространстве ЕАЭС.

Тем не менее при этом существуют значительные диспропорции в возможностях каждого отдельного государства. Предварительно возможности государства можно оценить через показатели ВВП и ВВП на душу населения.

Рассмотрим показатель ВВП стран-участниц, а также темпы его роста с 2016 по 2019 год (табл. 2). Российский рынок опережает рынки остальных стран – участниц союза по данному показателю от 10 до 100 раз. Также отмечаются различия в темпах роста показателя ВВП среди стран ЕАЭС.

Таблица 2

ВВП в текущих ценах и темпы роста, млрд долларов США

|

|

2016

|

2017

|

2018

|

2019

| |||||||

|

|

млн долл. США

|

млн долл. США

|

% изм.

|

млн долл. США

|

% изм.

|

млн долл. США

|

% изм.

| ||||

|

Армения

|

10,5

|

11,5

|

+9,5

|

12,4

|

+7,8

|

13,7

|

+10,5

| ||||

|

Беларусь

|

47,5

|

54,7

|

+15,2

|

59,6

|

+9,0

|

63,2

|

+6,0

| ||||

|

Казахстан

|

137,3

|

166,8

|

+21,5

|

179,3

|

+7,5

|

181,8

|

+1,4

| ||||

|

Кыргызстан

|

6,8

|

7,7

|

+13,2

|

8,3

|

+7,8

|

8,5

|

+2,4

| ||||

|

Россия

|

1 280,0

|

1 574,5

|

+23,0

|

1 673,0

|

+2,5

|

1 700,1

|

+1,6

| ||||

И соответственно, второй макропоказатель – ВВП на душу населения (табл. 3).

Таблица 3

ВВП на душу населения, в долл. США

|

2016

|

2017

|

2018

|

2019

| |

|

Армения

|

3 524

|

3 869

|

4 196

|

4 616

|

|

Беларусь

|

4 997

|

5 729

|

6 322

|

6 691

|

|

Казахстан

|

7 715

|

9 248

|

9 813

|

9 813

|

|

Кыргызстан

|

1 179

|

1 296

|

1 364

|

1 310

|

|

Россия

|

8 765

|

10 753

|

11 394

|

11 584

|

Показатели ВВП и ВВП на душу населения характеризуют тенденции экономик отдельных стран. Именно эти показатели анализируются инвесторами в первую очередь. Если различия по показателю ВВП между странами можно обусловить пропорциональными различиями в экономиках стран – участниц ЕАЭС, то различия в показателях ВВП на душу населения говорят и о структурных диспропорциях. В текущей ситуации теоретически Российская Федерация практически полностью самостоятельно может обеспечить весь ЕАЭС промышленной, химической, сельской, а также топливно-энергетической продукцией. По данным Евразийской экономической комиссии (ЕЭК), преимущественно вся выработка газа, нефти, угля, энергии, металлургическое и промышленное производство, а также производство удобрений и сельскохозяйственной продукции приходятся именно на Российскую Федерацию. Таким образом, можно наблюдать обратную модель европейских стран «центр – периферия», когда не периферия обслуживает центр, а центр фактически может обслуживать периферию [9] (Kuznetsov, 2015).

При этом существует потенциальная возможность постепенного расширения российского промышленного сектора с развитием единого финансового рынка в пространстве ЕАЭС [10] (Savinov, Orlova, Taranovskaja, 2019). Речь идет о создании и развитии промышленного каркаса ЕАЭС. По достижении положительных результатов наращивания производства в странах – членах ЕАЭС промышленный сектор сможет функционировать автономно и независимо от внешних факторов, что позволит занять лидерские позиции в данной области в мировом масштабе. Полностью сформированный промышленный каркас является одним из стратегических интересов Российской Федерации и объектом привлечения значительных инвестиций. Но при этом, наиболее вероятно, национальные промышленные сектора других стран-участниц при открытии рынков не смогут конкурировать с российскими промышленными масштабами ни по количеству, ни по технологиям, что по факту будет означать преобразование производства под российские условия за счет российских капиталов.

Говоря в целом о движении капиталов при полном открытии Единого финансового рынка, необходимо отметить, что между странами ЕАЭС существуют значительные различия в области проведения бюджетной политики. В контексте мировых экономических отношений бюджетная политика каждой отдельной страны характеризует ее результативность. Доходы страны отражают возможности ее фискальной системы. Расходы отражают ее непосредственные приоритеты: социальная политика, национальная экономика, национальная оборона или общегосударственные вопросы. И на данном этапе наблюдаются существенные различия в области бюджетной политики каждого отдельного государства – члена ЕАЭС. Так, например, Республика Казахстан характеризуется стабильным дефицитом республиканского бюджета, Республика Беларусь – стабильным профицитом. Также следует отметить, что ряд стран за историю существования ЕАЭС уже нарушали пункт Договора о предельном значении дефицита бюджета в 3% от ВВП. При этом необходимо отметить, что все страны – участники ЕАЭС столкнулись с ростом бюджетных расходов для поддержания экономической активности в своих странах при потере значительной части налоговых доходов из-за пандемии, результатом чего прогнозируется значительный объем бюджетных дефицитов стран – членов ЕАЭС по итогу 2020 года. Наиболее вероятно, текущий дефицит будет покрываться за счет заимствований, что впоследствии увеличит долговую нагрузку.

Помимо прочего, долговая нагрузка является аспектом, которому инвесторы уделяют много внимания, поскольку государственный долг отражает уровень рисков вложений в экономику. На данном этапе можно наблюдать различный уровень долговой нагрузки среди стран – участниц интеграционного союза (рис. 1).

* Низкий показатель Республики Беларусь за 2015 год обусловлен тем, что в 2016 году была произведена деноминация в 10 000 раз.

Рисунок 1. Динамика показателя объема государственного долга от ВВП стран – членов ЕАЭС с 2015 по 2019 г., в %

Источник: составлено и рассчитано автором по данным Департамента статистики ЕАЭС.

Республика Армения и Республика Кыргызстан уже нарушили положения Договора ЕАЭС о непревышении уровня государственного долга 50% ВВП. Это повлекло множество дискуссионных вопросов: целесообразность поднятия предельного значения до 60% (опираясь на опыт Европейского союза [11] (Mostafaa, Mahmoodb, 2018)) или формирование рекомендации по стабилизации бюджетной политики отдельных стран, нарушивших положения договора. Это обусловлено тем, что высокий уровень задолженности по отношению к возможностям страны может вызвать систематические риски в системе управления общественными финансами (табл. 3), что повлечет за собой в перспективе несбалансированную и неэффективную бюджетно-налоговую политику. Данный аспект в перспективе может весьма усложнять процесс более глубокой экономической интеграции ЕАЭС в перспективе. Среди таких стран, как Республика Армения, Республика Казахстан и Республика Кыргызстан, наблюдается «хронический» дефицит бюджета. Необходимо отметить, что расходы стран – членов ЕАЭС значительно увеличились в отличие от доходов, особенно в 2019 году. Итоговые показатели за 2020 год будут, наиболее вероятно, характеризоваться резким сокращением доходов на фоне масштабных карантинных мер, главным результатом которых было сжатие торговых отношений как и внутри стран, так и в отношении международной торговли, а одновременный рост бюджетных расходов на поддержание функционирования государств в чрезвычайных ситуациях отразился на последующем пиковом росте показателя дефицита бюджета многих стран – участниц ЕАЭС, покрытие которого также, наиболее вероятно, будет осуществляться за счет заимствований (как внутренних, так и внешних). [8]

Таблица 3

Доходы, расходы и профицит (дефицит) бюджета стран – членов ЕАЭС с 2015 по 2019 г., в млрд в национальных валютах

|

Армения

|

2015

|

2016

|

2017

|

2018

|

2019*

|

|

Республиканский бюджет

| |||||

|

Доходы

|

1 167,7

|

1 171,1

|

1 237,8

|

1 341,7

|

1 559,1

|

|

Расходы

|

1 409,0

|

1 449,0

|

1 504,8

|

1 447,1

|

1 623,1

|

|

Дефицит (профицит)

|

-241,3

|

-277,9

|

-267,0

|

-105,4

|

-63,9

|

|

Беларусь

|

2015

|

2016

|

2017

|

2018

|

2019*

|

|

Республиканский бюджет

| |||||

|

Доходы

|

16,7

|

17,8

|

19,8

|

24,4

|

24,3

|

|

Расходы

|

15,2

|

16,8

|

17,0

|

19,7

|

21,1

|

|

Дефицит (профицит)

|

1,5

|

1,0

|

2,8

|

4,7

|

3,1

|

|

Казахстан

|

2015

|

2016

|

2017

|

2018

|

2019*

|

|

Республиканский бюджет

| |||||

|

Доходы

|

6 251,1

|

7 759,6

|

9 799,3

|

8 907,6

|

10 723,6

|

|

Расходы

|

7 163,2

|

8 500,7

|

11 156,3

|

9 636,8

|

12 019,9

|

|

Дефицит (профицит)

|

-912,1

|

-741,2

|

-1 357,0

|

-729,2

|

-1 296,3

|

|

Кыргызстан

|

2015

|

2016

|

2017

|

2018

|

2019*

|

|

Республиканский бюджет

| |||||

|

Доходы

|

113,9

|

115,8

|

134,7

|

135,5

|

148,3

|

|

Расходы

|

120,4

|

136,7

|

152,1

|

142,0

|

149,1

|

|

Дефицит (профицит)

|

-6,5

|

-20,9

|

-17,4

|

-6,5

|

-0,9

|

|

Россия

|

2015

|

2016

|

2017

|

2018

|

2019*

|

|

Федеральный бюджет

| |||||

|

Доходы

|

13 659,2

|

13 460,0

|

15 088,9

|

19 454,4

|

20 188,8

|

|

Расходы

|

15 620,3

|

16 416,4

|

16 420,3

|

16 713,0

|

19 335,5

|

|

Дефицит (профицит)

|

-1 961,0

|

-2 956,4

|

-1 331,4

|

2 741,4

|

853,3

|

Источник: составлено и рассчитано автором по данным Департамента статистики ЕАЭС.

По оценкам автора настоящей работы, бюджетные доходы стран на фоне сжатия экономик сократятся ориентировочно на 15%, а расходы из-за недополученных налоговых доходов увеличатся на 15%. В итоге общая оценка основных характеристик национальных бюджетов 2020 года выглядит следующим образом.

Таблица 4

Оценка бюджетных доходов, расходов и профицитов (дефицитов) стран – членов ЕАЭС 2020 г., в млрд, в национальных валютах

|

Армения

|

2019*

|

2020**

|

|

Доходы

|

1 559,1

|

1 325,3

|

|

Расходы

|

1 623,1

|

1 866,5

|

|

Дефицит (профицит)

|

-63,9

|

-541,3

|

|

Беларусь

|

2019*

|

2020**

|

|

Доходы

|

24,3

|

20,6

|

|

Расходы

|

21,1

|

24,3

|

|

Дефицит (профицит)

|

3,1

|

-3,7

|

|

Казахстан

|

2019*

|

2020**

|

|

Доходы

|

10 723,6

|

9 115,1

|

|

Расходы

|

12 019,9

|

13 822,9

|

|

Дефицит (профицит)

|

-1 296,3

|

-4 707,8

|

|

Кыргызстан

|

2019*

|

2020**

|

|

Доходы

|

148,3

|

126,0

|

|

Расходы

|

149,1

|

171,5

|

|

Дефицит (профицит)

|

-0,9

|

-45,5

|

|

Россия

|

2019*

|

2020**

|

|

Доходы

|

20 188,8

|

17 160,5

|

|

Расходы

|

19 335,5

|

22 235,8

|

|

Дефицит (профицит)

|

853,3

|

-5 075,3

|

* предварительные данные

** - оценка автора

Составлено и рассчитано автором

Необходимо отметить, что на фоне пандемии финансовый рынок сжимался: наблюдалась мировая тенденция возврата инвестиций, увеличение рисков и волны дефолтов. В результате страны наиболее вероятно занимают под более высокий процент обслуживания принятых долговых обязательств, что также является важным аспектом для рассмотрения в перспективе, так как страны будут вынуждены обслуживать новые принятые долговые обязательства под не совсем выгодными условиями, что впоследствии может негативно отразиться на расходах бюджета.

В связи с этим необходимо комплексно пересмотреть вопрос по урегулированию возрастающих долгов. Во-первых, оптимизация расходов для обеспечения профицита бюджета в перспективе. Дефицит бюджета как таковой не является абсолютно негативным моментом, за ним также могут скрываться масштабные инвестиционные программы, которые полностью окупятся в дальнейшем. Источником же риска является хронический дефицит, который заставляет государства быть зависимыми от условий финансовых рынков. В случае чрезвычайных ситуаций, например пандемии 2020 года, в случае повторного резкого падения налоговых доходов долговая уязвимость может значительно уменьшить запас инструментов, способных урегулировать возрастающие риски в экономике. И как результат, интеграционные процессы будут значительно осложнены, если страны-союзники не смогут эффективно справляться со своими собственными государственными долгами.

На данный момент совокупный уровень долговой нагрузки стран ЕАЭС значительно ниже, чем у стран Евросоюза. Долговая устойчивость ряда европейских стран подорвана, например, Греции, Италии, Испании, которые практически не могут проводить свою бюджетно-налоговую политику самостоятельно. Находясь на кредитном обеспечении Международного валютного фонда, вышеупомянутые страны вынуждены обеспечивать «радикальный» профицит для обеспечения выплат по долгам в ущерб социальной политике, сфере здравоохранения и экономике в целом.

В связи с этим крайне важно обеспечить долговую устойчивость путем постепенного снижения зависимости от условий финансового рынка в сторону стабилизации налоговых доходов. Заемные средства, по факту, как источник дополнительной ликвидности должны направляться на инвестиционные цели, а не полностью на покрытие хронически возрастающего дефицита национальных бюджетов.

Таким образом, для обеспечения более эффективной интеграции необходимо делать соответствующие шаги в сторону гармонизации условий и повышения фискальной отдачи на территории ЕАЭС.

Таким образом, стратегические интересы Российской Федерации во многом определены созданием промышленного каркаса на пространствах ЕАЭС и обеспечением национальной безопасности. Но независимо от интересов остальных стран-партнеров, необходимо отметить их серьезное экономическое отставание в общем масштабе от российского. Для достижения экономической сбалансированной гармонизации в пространстве ЕАЭС остальным странам-членам необходимо «догнать» российскую экономику по ряду факторов. Как следствие, скорость дальнейшей интеграции напрямую зависит именно от позиции Российской Федерации, соответственно, одним из способов достижения необходимого экономического роста стран – партнеров Российской Федерации является формирование более привлекательных инвестиционных условий в странах-союзниках в ущерб национальным интересам, что на данном этапе развития потенциально невыгодно для Российской Федерации. В то же время такое стратегически сложное решение позволит достичь положительных результатов за счет интеграции в короткие сроки.

Существует и менее радикальный путь достижения интеграционного положительного эффекта. Но следует отметить, что в таком случае реальное формирование единого финансового рынка может занять гораздо больше времени, чем было запланировано изначально (к 2025 году). Данный механизм предусматривает предоставление целевых иностранных кредитов Россией для остальных стран – членов ЕАЭС на строительство производственного сектора, например АЭС. Данные кредиты будут, предположительно, предоставляться на льготных условиях на долгосрочный период по минимальной ставке. Главным требованием кредита будет обслуживание утвержденных проектов исключительно в рублях. Для этого также могут быть выпущены специальные облигации или оформлены своп-соглашения. У такого плана есть ряд преимуществ:

1. Усиление роли рубля в международных валютно-кредитных отношениях.

2. Правительствам стран ЕАЭС потребуется «подстраиваться» под рубль, тем самым преобразуя свои ДКП к российским условиям.

3. Формирование резервов в рублях национальными банками.

4. Политика дедолларизации экономик.

5. Популяризация рублевых финансовых инструментов.

Как говорилось ранее, во многом становление будущего Союза будет определяться Россией и происходить за счет российских капиталов. При стабилизации условий финансового рынка можно предусмотреть масштабную кредитную программу для развития пространства или давать государственные гарантии странам-членам для получений более льготных кредитов от, например, международных финансовых организаций.

Деятельность хозяйствующих субъектов в условиях единого финансового рынка ЕАЭС

Следует обратить внимание на продвигаемые ЕЭК тезисы в пользу единого финансового рынка, а именно на достижение полностью свободного движения товаров, услуг, капиталов и рабочей силы. [9] В теории от концепции свободы на территории ЕАЭС должны выиграть все, и особенно хозяйствующие субъекты путем расширения территорий сбыта товаров и услуг. Составим модель и смоделируем полностью свободный единый финансовый рынок ЕАЭС на примере участников банковского и фондового рынков.

Рассмотрим банковский сектор. На данном этапе развития действуют значительные ограничения на движение трансграничных капиталов. Например, в Республике Казахстан действует Закон от 31 августа 1995 года № 2444 «О банках и банковской деятельности в Республике Казахстан», который предусматривает ограничение на долевое участие в банке для нерезидентов в размере 50%. Это же ограничение действует и в Республике Беларусь. Именно так страны ЕАЭС сдерживают банковское сотрудничество и дальнейшие интеграционные процессы. Однако при этом важно отметить, что именно банковский сектор обеспечивает наибольший объем финансирования потребностей реального сектора экономики в структуре финансового рынка ЕАЭС.

Сопоставим банковские сектора стран ЕАЭС. На данный момент наблюдается колоссальная диспропорция между банковскими сегментами стран – членов ЕАЭС [12] (Blohina, Gladkaja, Kostina, 2018). По данным Департамента статистики ЕАЭС, по состоянию на 1 июля 2019 года можно сделать вывод о том, что весь банковский сектор ЕАЭС сосредоточен именно в России: на территории ЕАЭС действуют 534 единиц банков, 442 (82,8%) из которых расположены именно на территории России.

Другим важном аспектом является то, что самые крупные банки России (ПАО «Сбербанк» и Банк «ВТБ ПАО») при поддержке российского государства в условиях свободного движения капиталов могут беспрепятственно занять доминирующие позиции на сформированном свободном финансовом рынке. На данном этапе, например, Сбербанк на территории Беларуси или Казахстана является одним из лидеров в банковской сфере, но не безусловным лидером, так как страны пытаются поддержать свои собственные суверенные банки. При этом необходимо учитывать, что в условиях свободного финансового рынка российская государственная поддержка в абсолютном денежном выражении будет намного значительнее, чем государственная поддержка, реализуемая странами-партнерами.

Если принять во внимание рыночную конкуренцию, при которой любая оказываемая господдержка является нарушением добросовестной конкуренции, необходимо отметить, что капитализация Сбербанка, по данным Московской биржи, составляет 4 342 млрд руб., [10] а ВТБ – 415 млрд руб. [11] Итоговая капитализация только двух главных банков составляет приблизительно 4 757 млрд руб. Таким образом, капитализация только двух российских банков выше, чем совокупная капитализация всех банков остальных стран ЕАЭС. Если принять во внимание итоговые результаты Сбербанка и Банка ВТБ, за 2019 год в части чистой прибыли, размер которой составил 845 [12] млрд руб. и 201 [13] млрд руб. соответственно, то можно отметить их значительные перспективы при расширении деятельности на территории ЕАЭС без вышеуказанных мер протекционизма.

Возможным исходом является возможность создания российскими банками олигополии на банковском секторе ЕАЭС. Далеко не все коммерческие банки других стран-членов смогут выдержать рыночную конкуренцию, учитывая технологическое превосходство и оборотные капиталы этих двух российских банков. Поэтому возникает дискуссионный вопрос: насколько рынок должен быть свободным? При установлении любых ограничений рынок перестает отвечать критерию свободного движения. Но при этом есть и обратная сторона: Сбербанк и Банк ВТБ являются стабильными, прогрессивными и инновационными банками, чье заранее прогнозируемое безусловное лидерство на пространстве ЕАЭС возможно урегулировать, например, дать странам – членам ЕАЭС долю в их уставном капитале.

Во-вторых, рассмотрим фондовый сегмент, а точнее, фондовые биржи. Оборот фондовых торгов, согласно данным Департамента статистики ЕАЭС за 2019 год, практически полностью приходится на Россию. Открытие финансового рынка для стран – членов ЕАЭС откроет больше возможностей для стран – партнеров России к листингу на Московской бирже, что, в свою очередь, увеличит объем торгов на бирже и в результате чего увеличит ее привлекательность среди мировых фондовых бирж.

На данный момент Московская биржа является самой ликвидной биржей на территории ЕАЭС. По операционной прибыли и капитализации Московская биржа значительно обгоняет вторую самую крупную биржу в СНГ – Казахстанскую фондовую биржу. Поэтому можно предположить, что теоретически при открытии единого финансового рынка ЕАЭС Казахстанская фондовая биржа не сможет конкурировать с Группой «Московская биржа». Снова дискуссионный вопрос: с приходом Московской биржи на единое финансовое пространство ЕАЭС значительно увеличатся возможности фондового рынка, отчего выигрывают все страны – партнеры ЕАЭС, но при этом национальные фондовые биржи, наиболее вероятно, будут поглощены, или, например, в случае установления Правительством Казахстана ограничений это будет являться препятствием свободному движению капиталов на едином финансовом рынке ЕАЭС.

Отдельным дискуссионным вопросом является перечень требований, предъявляемых к компаниям, к странам, российским партнерам по интеграции, к листингу. Унификация требований для всех компаний ЕАЭС может сделать потенциальный листинг для одних компаний более вероятным и при этом может значительно снизить требования к другим компаниям. Отсутствие унификации требований как и к процессу листинга непосредственно, так и в части законодательства по обращению ценных бумаг в целом на территории ЕАЭС не будет способствовать последующей интеграции.

Аналогичная ситуация будет наблюдаться практически на любом другом сегменте финансового рынка, например на страховом рынке. Данный аспект вызывает множество вопросов. Практически все капиталы ЕАЭС сконцентрированы на территории Российской Федерации. Все системно значимые финансовые институты (СЗФИ) также сконцентрированы на территории Российской Федерации. И как результат, с открытием границ для движения капиталов произойдет закономерное свободное движение капиталов на пространстве ЕАЭС. Только среди стран-партнеров число и масштаб возможностей СЗФИ значительно меньше, чем у России. Таким образом, какое бы комплексное решение ни было принято, соблюсти интересы всех участников финансового рынка будет практически нереально.

Основополагающие принципы единого финансового рынка и их противоречие

Процесс становления и функционирования единого финансового рынка, закрепленный Договором, основан на соблюдении ряда основополагающих принципов, а именно:

· принципа свободного движения товаров и услуг, а также капиталов и рабочей силы на территории ЕАЭС (закреплен Статьей 1 Раздела 1 Части 1 Договора);

· принципа взаимовыгодного сотрудничества (закреплен Статьей 3 Раздела 2 Части 1 Договора);

· принципа соблюдения добросовестной конкуренции и рыночной экономики (закреплен Статьей 3 Раздела 2 Части 1 Договора).

Построение единого рынка на вышеупомянутых принципах с учетом описанных ранее диспропорций в области текущих масштабов национальных финансовых рынков вызывает вопросы о конечной концепции этого сформированного единого финансового рынка.

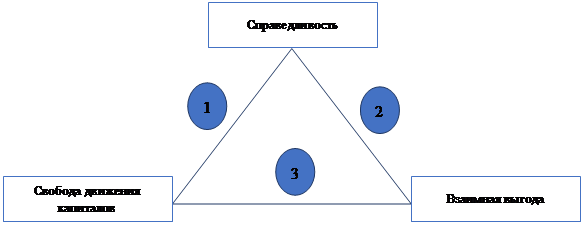

Реализация единого финансового рынка, построенного на этих трех фундаментальных принципах, в текущих условиях кажется весьма противоречивой (рис. 2):

Рисунок 4. Треугольник несовместимости принципов единого финансового рынка ЕАЭС

Источник: составлено автором.

1. Соблюдение принципов свободы и справедливой конкуренции приведет к потере принципа взаимной выгоды, так как при функционировании единого финансового рынка крупные хозяйствующие субъекты, согласно принципам справедливости, не смогут получать сверхприбыли.

2. Соблюдение принципов справедливой конкуренции и взаимной выгоды приведет к потере основополагающего принципа – свободы, так как все капиталы остаются и будут оставаться внутри стран, будут выражены явные меры протекционизма, а экономический рост достигается за счет партнерских соглашений и трансграничных проектов.

3. Соблюдение принципов взаимной выгоды и свободы приведет к потере принципа справедливости, так как СЗФИ в условиях свободного единого финансового рынка будут способны расширять свои масштабы деятельности за счет своего доминирующего положения, и, таким образом, будет достигнут взаимовыгодный экономический рост всех стран-партнеров, но вышеупомянутый рост может идти в ущерб суверенным финансовым институтам каждой отдельной страны.

Соблюдение всех вышеупомянутых принципов, прописанных в Договоре, на данном этапе реализовать крайне сложно ввиду значительных экономических диспропорций. Безусловное лидерство и доминирующее положение одного игрока на рынке предопределяет последующий конфликт интересов партнеров. В связи с этим дискуссии относительно будущей концепции единого финансового рынка должны продолжаться.

Заключение

Таким образом, подводя итоги данного исследования, следует отметить следующее:

1. Для формирования единого финансового рынка требуются и единые правила его функционирования, от ограничений до возможностей. Поэтому в рамках настоящей работы предлагается создание наднационального надзорного органа, функционирующего на независимых началах, с правом формирования унифицированных требований и стандартов к участникам финансового рынка. Также необходимо достижение консенсуса по законодательным вопросам функционирования единого финансового пространства ЕАЭС. От скорости формирования законодательной базы во многом зависит скорость интеграционных процессов на пространстве ЕАЭС.

2. Гармонизация экономических условий в области монетарной и фискальной политики, а также особенно по вопросам реализации долговой политики стран – членов ЕАЭС. На фоне снижения мировой экономической активности процесс гармонизации потребует в основном решительных действий преимущественно от России как от основного формирующего звена данного союза с целью минимизировать имеющиеся экономические диспропорции. Одним из способов достижения вышеупомянутой гармонизации является формирование более благоприятного инвестиционного климата в остальных странах – партнерах России, что может негативно сказаться на самой России, но исключительно положительно для развивающегося союза, безусловным центром которого она является, или использовать в качестве инструмента выравнивания экономических диспропорций целевые иностранные кредиты от России для реализации конкретных проектов, например строительства атомных станций или промышленных заводов. Главным требованием со стороны кредитора может являться исключительная валюта обязательств в виде валюты Российской Федерации. Данный аспект позволит укрепить рубль и значительно повысит популярность рублевых финансовых инструментов в регионе. Такая политика сопряжена и с возможностью проведения политики частичной дедолларизации экономик стран-членов ЕАЭС, что позволит уменьшить валютные риски.

Таким образом, формирование единого финансового рынка ЕАЭС – это грандиозная финансовая задача, открывающая множество новых возможностей, экономических выгод, но процесс его становления, по мнению автора, вызывает множество дискуссионных вопросов. Одним из которых является вопрос о том, будет ли по итогу реализации единый финансовых рынок отвечать основополагающим принципам свободы, взаимной выгоды и справедливости. Речь идет о соблюдении интересов каждой из сторон. Важно отметить, что существуют компромиссные варианты по решению данного вопроса. Для этого рекомендуется создать неправительственные аналитические центры, которые будут взаимодействовать с академическими институтами для создания интеллектуальной среды вокруг дальнейшей интеграции. Сформированная интеллектуальная среда позволит смоделировать эффективные условия формирования и развития единого финансового рынка ЕАЭС, а также во многом избежать непредвиденных раннее рисков и угроз относительно интеграционных процессов на пространстве ЕАЭС.

[1] Договор о Евразийском экономическом союзе // Евразийский экономический союз [URL]: https://docs.eaeunion.org/docs/ru-ru/0003610/itia_05062014 (дата обращения: 12.10.2020).

[2] Решение Высшего Евразийского экономического Совета №20 от 1 октября 2019 г. «О Концепции формирования общего финансового рынка Евразийского экономического союза» // Евразийская экономическая комиссия [URL]: http://www.eurasiancommission.org/ru/act/finpol/dofp/Documents/Концепция%20ОФР.pdf (дата обращения: 12.10.2020).

[3] Цели денежно-кредитной политики // Центральный банк Республики Армения [URL]: https://www.cba.am/ru/SitePages/mpobjective.aspx (дата обращения: 01.10.20).

[4] Монетарная политика // Национальный банк Республики Беларусь [URL]: http://www.nbrb.by/mp/targetdesc (дата обращения: 01.10.20).

[5] Денежно-кредитная политика// Национальный банк Казахстана [URL]: https://nationalbank.kz/ru/links/dkp (дата обращения: 01.10.20).

[6] Среднесрочный количественный ориентир по инфляции // Национальный банк Киргизии [URL]: https://www.nbkr.kg/index.jsp?lang=RUS (дата обращения: 01.10.20);

[7] Цель по инфляции // Центральный банк Российской Федерации [URL]: https://www.cbr.ru (дата обращения: 02.10.20).

[8] В рамках программы антикризисных мер ЕЭК странам-участницам оказывается взаимное содействие в преодолении пандемии. Но в основном принятые меры ограничиваются упрощением условий поставки товаров первой необходимости. Значительных Решений ЕЭК по мерам экономической поддержки национальных производителей, не связанных с производством и поставкой ключевых услуг, необходимых для борьбы с пандемией, странами-участницами ЕАЭС предпринято не было. Поэтому каждая страна ЕАЭС предпринимала свои собственные меры по поддержке национального корпоративного сектора, исходя из своих возможностей.

[9] Принимая во внимание факт того, что в связи с эпидемией процесс формирования единого финансового рынка может быть замедлен, ожидается, что национальные финансовые рынки начнут поэтапно восстанавливаться.

[10] По данным на 16 октября 2020 года.

[11] По данным на 16 октября 2020 года.

[12] Годовой отчет Сбербанка в 2019 году // Сбербанк [URL]: https://www.sberbank.com/common/img/uploaded/files/pdf/yrep/sberbank-ar19-rus.pdf (дата обращения 18.10.2020).

[13] Годовой отчет Банка ВТБ в 2019 году // Банк ВТБ [URL]: https://www.vtb.ru/akcionery-i-investory/raskrytie-informacii/godovoj-i-socialnyj-otchet/ (дата обращения 18.10.2020).

Источники:

2. Винокуров Е. Евразийский экономический союз без эмоций // Вопросы экономики 2016. No 12. С. 43—60.;

3. Единый финансовый рынок как высший элемент в интеграции ЕАЭС потребует глубокого взаимопроникновения экономик стран Евразии // Евразийская организация экономического содружества [URL]: http://eurasianeconomic.org/news_ecco/2018/08/10/document4138.phtml;

4. Буторина О.В., Захаров А.В. “О научной основе Евразийского экономического союза” // ЕЭИ №2 (27) – май 2015, с. 52-68;

5. Шухно С.C. Два года Евразийскому экономическому союзу: основные достижения и перспективы развития // Российский внешнеэкономический вестник. 2017. №6. URL: https://cyberleninka.ru/article/n/dva-goda-evraziyskomu-ekonomicheskomu-soyuzu-osnovnye-dostizheniya-i-perspektivy-razvitiya (дата обращения: 18.10.2020);

6. Подкина К. Ю. ЕАЭС: анализ текущего состояния и перспективные векторы сотрудничества // Вестник ЧелГУ. 2019. №9 (431). URL: https://cyberleninka.ru/article/n/eaes-analiz-tekuschego-sostoyaniya-i-perspektivnye-vektory-sotrudnichestva (дата обращения: 18.10.2020);

7. Borio C., Drehmann M. Towards an operational framework for financial stability: ‘fuzzy’ measurement and its consequences // BIS Working Papers. 2009. No 284. 50 p.;

8. Звонова Е.А. Пищик В.Я. Оценка факторов обеспечения экономического роста и достижения финансовой стабильности в государствах –членах Евразийского экономического союза // Финансы и кредит 18 (2016) С. 2–18;

9. Кузнецов А.В. Россия в глобальной финансовой системе // Россия: тенденции и перспективы развития, С. 322 – 327;

10. Савинов Ю. А., Орлова Г. А., Тарановская Евгения Вадимовна, Басилашвили Татьяна Павловна Развитие промышленного сотрудничества в рамках ЕАЭС // Российский внешнеэкономический вестник. 2019. №5. URL: https://cyberleninka.ru/article/n/razvitie-promyshlennogo-sotrudnichestva-v-ramkah-eaes (дата обращения: 18.10.2020).

11. Mostafaa G., Mahmoodb M. Eurasian Economic Union: Evolution, challenges and possible future directions // Journal of Eurasian Studies Volume 9, Issue 2, July 2018, https://doi.org/10.1016/j.euras.2018.05.001 Pages 163-17 [URL]: https://www.sciencedirect.com/science/article/pii/S1879366518300149;

12. Блохина Т.К., Гладкая А.Н., Костина А.Н. Интеграция в банковском секторе стран Евразийского экономического союза: проблемы и направления развития // Вестник ГУУ. 2018. №10. URL: https://cyberleninka.ru/article/n/integratsiya-v-bankovskom-sektore-stran-evraziyskogo-ekonomicheskogo-soyuza-problemy-i-napravleniya-razvitiya (дата обращения: 18.10.2020).

Страница обновлена: 09.01.2026 в 04:14:06

Download PDF | Downloads: 57 | Citations: 7

Prospects of the single financial market in the Eurasian Economic Union

Morozov S.A.Journal paper

Journal of International Economic Affairs

Volume 10, Number 4 (October-December 2020)

Abstract:

A number of debatable issues concerning the concept of a single financial market between the partner countries of the Eurasian Economic Union (EAEU) are considered. The author of the article suggests ways to improve the effectiveness of integration, among which there is a significant need for integration processes in the unification of legislation, and the creation of non-governmental centers that analyze integration processes in order to meet the interests of all parties to the EAEU member states. At the same time, attention is focused on the fact that, taking into account the economic consequences of the pandemic for the world community and the destabilization of international financial markets, it is virtually impossible to meet the interests of each country. The current imbalances will not allow to build a single financial market that meets the requirements of freedom, mutual benefit and fair competition. The author of the article also discusses the issue of permanent budget deficits in a number of countries, aggravated by lost tax revenues and increased budget expenditures to prevent crisis phenomena in the member countries of the Eurasian Economic Union in the context of a pandemic. As a result, negative consequences inevitably arise, which are reflected in the growth of borrowing, mainly aimed at financing the budget deficit. This aspect is also discussed in this article.

Keywords: Eurasian Economic Union, integration processes, single financial market, fiscal policy, public debt management

JEL-classification: F15, F34, F36

References:

Blokhina T.K., Gladkaya A.N., Kostina A.N. (2018). Integratsiya v bankovskom sektore stran Evraziyskogo ekonomicheskogo soyuza: problemy i napravleniya razvitiya Vestnik Universiteta. (10). 130135. doi: 10.26425/18176-4277-2018-10-130-135.

Borio C., Drehmann M. (2009). Towards an operational framework for financial stability: ‘fuzzy’ measurement and its consequences BIS Working Papers. (284). 50.

Butorina O.V., Zakharov A.V. (2015). O nauchnoy osnove Evraziyskogo ekonomicheskogo soyuza [On the scientific basis of the Eurasian Economic Union]. Eurasian Economic Integration. (2(27)). 52-68. (in Russian).

Kuznetsov A.V. (2015). Rossiya v globalnoy finansovoy sisteme [Russia in the global financial system]. Rossiya: tendentsii i perspektivy razvitiya. 322-327. (in Russian).

Mostafaa G., Mahmoodb M. (2018). Eurasian Economic Union: Evolution, challenges and possible future directions Journal of Eurasian Studies. 9 (2). 163-172. doi: 10.1016/j.euras.2018.05.001.

Podkina K.Yu. (2019). EAES: analiz tekushchego sostoyaniya i perspektivnye vektory sotrudnichestva [EAEU: analysis of the current state and perspective vectors of cooperation]. Vestnik chelyabinskogo gosudarstvennogo universiteta. (9(431)). 217-224. (in Russian). doi: 10.24411/1994-2796-2019-10925 .

Savinov Yu.A., Orlova G.A., Taranovskaya E.V., Basilashvili T.P. (2019). Razvitie promyshlennogo sotrudnichestva v ramkakh EAES [Development of industrial cooperation within the EAEU]. Russian Foreign Economic Bulletin. (5). 54-78. (in Russian).

Shukhno S.C. (2017). Dva goda Evraziyskomu ekonomicheskomu soyuzu: osnovnye dostizheniya i perspektivy razvitiya Russian Foreign Economic Bulletin. (6). 3-14.

Vinokurov E. (2016). Evraziyskiy ekonomicheskiy soyuz bez emotsiy [Eurasian Economic Union without emotions]. Voprosy Ekonomiki. (12). 43-60. (in Russian).

Vinokurov E., Demidenko M., Korshunov D. (2017). Potentsialnye vygody i izderzhki valyutnoy integratsii v Evraziyskom ekonomicheskom soyuze [Potential costs and benefits of monetary integration in the Eurasian Economic Union]. Voprosy Ekonomiki. (2). 75-96. (in Russian).

Zvonova E.A. Pischik V.Ya. (2016). Otsenka faktorov obespecheniya ekonomicheskogo rosta i dostizheniya finansovoy stabilnosti v gosudarstvakh –chlenakh Evraziyskogo ekonomicheskogo soyuza [Assessment of factors for ensuring economic growth and achieving financial stability in the member States of the Eurasian Economic Union]. Finance and credit. (18). 2-18. (in Russian).