Особенности финансирования инвестиционных проектов в металлургических компаниях в современных условиях

Поступинский И.А.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 22

Статья в журнале

Российское предпринимательство *

Том 16, Номер 18 (Сентябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье проанализирована инвестиционная активность металлургических компаний России. Выделены основные тенденции и особенности финансирования инвестиционной деятельности данных компаний. Определены источники долгового финансирования капитальных вложений, используемые крупными металлургическими холдингами.

Ключевые слова: инвестиции, капитальные вложения, металлургия, металлургические компании, заемные источники

Введение

Металлургическая промышленность играет существенную роль в мировой экономике, оказывая значительное влияние на ее ключевые отрасли, в частности машиностроительную, строительную, ТЭК, ОПК.

В России доля металлургии в общем объеме промышленного производства на протяжении 2012-2014 гг. составляла ~10%, в объеме обрабатывающих производств – 15% (третье место) [1].

По полной учетной стоимости основных фондов в 2013 г. металлургия занимала первое место среди других отраслей обрабатывающих производств – 2 110 млрд руб. (21% от общей суммы) [2]. При этом износ основных средств на конец года составил 43,7% [3].

Крупные металлургические холдинги, которые производят более 90% металлопродукции, составляют и реализуют инвестиционные планы, программы развития, реконструкции и технического перевооружения, направленные не только на обновление основных фондов, но и на расширение производственных мощностей.

Ключевая роль отрасли в экономике страны и необходимость ее инвестиционного развития подтверждается действиями Правительства РФ, которым в 2014 г. разработаны Стратегия развития черной металлургии России на 2014-2020 годы и на перспективу до 2030 года и Стратегия развития цветной металлургии России на 2014-2020 годы и на перспективу до 2030 года.

В посткризисные годы (2010-2012 гг.) прослеживается позитивная динамика объема инвестиций в основной капитал компаний металлургического производства. Устойчивый рост капитальных вложений объясняется резким уменьшением инвестиций в кризисное время, что позволило аккумулировать собственные средства, а также более высокой доступностью заемных финансовых ресурсов по сравнению с 2009-2010 гг. Также важными факторами являлись разработка антикризисных планов и корректировка инвестиционных стратегий менеджментом крупных металлургических холдингов.

Перелом положительной динамики и резкое падение инвестиций в 2013-2014 гг. на 6,5-15,2% объясняется значительными капитальными вложениями в предыдущих периодах, а также замедляющимися темпами роста российского ВВП. Помимо этого, ограничен доступ к зарубежным источникам финансирования, негативно влияет замедление мировых темпов роста потребления металлопродукции.

Таблица

Инвестиции в основной капитал металлургических компаний в Российской Федерации 2010–2014 гг. [4]

|

2010

|

2011

|

2012

|

2013

|

2014

| |

|

Инвестиции

в основной капитал (в фактически действовавших ценах), млрд руб

|

210

|

243

|

264

|

256

|

230

|

|

Индекс

цен производителей промышленных товаров [5], %

|

112%

|

105%

|

104%

|

106%

| |

|

Инвестиции

в основной капитал металлургических компаний (в ценах 2010 г), млрд руб

|

210

|

217

|

224

|

210

|

178

|

|

Изменение

инвестиций в основной капитал, %

|

103,32%

|

103,37%

|

93,51%

|

84,84%

|

Тем не менее Стратегии развития черной и цветной металлургии, разработанные Министерством промышленности и торговли Российской Федерации, предусматривают объем инвестиций в основные проекты размером 2 млрд руб. до 2020 г. Капитальные проекты предусматривают не только техническое перевооружение, модернизацию действующих производств и создание новых производственных мощностей, но и реструктуризацию неэффективных уже существующих мощностей. Новые производства предполагаются экономически эффективными, ресурсо- и энергосберегающими, а также экологически безопасными [6].

Отличительными особенностями капитальных вложений металлургических компаний являются длительные сроки окупаемости вложенных средств, крупные масштабы инвестиций, что связано с приобретением уникального дорогостоящего оборудования, наличие валютного риска, так как часть финансирования осуществляется в валютных ресурсах.

Основными источниками финансирования инвестиционной деятельности в общемировой практике считаются внутренние ресурсы компаний: амортизация и прибыль (Иванова, 2012). Однако российскими металлургическими холдингами амортизация не используется в качестве главного источника финансирования в связи с высокой степенью износа оборудования, а также низким объемом инвестиций в конце 90-х - начале 2000-х годов.

В 2010-2011 гг. доля амортизации в источниках финансирования компаний металлургического производства и производства готовых металлургических изделий составила 27% [7].

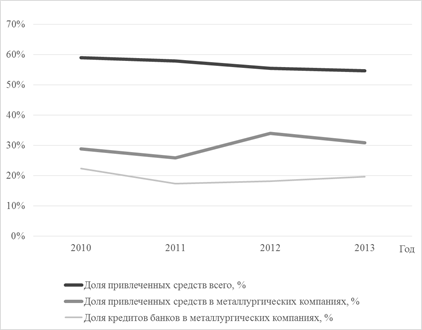

Доля собственных средств в финансировании инвестиционной деятельности металлургических компаний в 2010–2013 гг. составляла не менее 65% (рис.), что является особенностью данной отрасли, т.к. в среднем для экономики страны в указанный период показатель равнялся 30-35%. Данная особенность объясняется отличительными чертами капитальных вложений в металлургической отрасли, перечисленными выше.

Большую часть в привлеченных средствах металлургических компаний занимают банковские кредиты, которые составляют в среднем 20% всех финансируемых средств в капитальных вложениях компаний.

Крупными металлургическими холдингами, которые занимают более 90% отрасли, используются различные виды кредитов, которые представлены на российском и зарубежных рынках заемных средств. Анализ долгосрочных заемных источников данных компаний показал, что помимо кредитов холдингами активно используются другие заемные инструменты: облигации, еврооблигации, кредитные ноты.

Рисунок. Доля привлеченных средств для инвестиций в основной капитал в Российской Федерации 2010–2013 гг. [8]

В ОАО «ЧТПЗ», чьи капитальные вложения в 2014 г. составили 4,4 млрд руб., основным долгосрочным заемным источником в 2014 г. (95% в общей сумме долгосрочных заемных источников) являлся синдицированный кредит, который был привлечен на сумму более 86 млрд руб. с государственной гарантией. Кредитором выступил синдикат, состоящий из четырнадцати банков.

Кредиты некоторых компаний номинированы в долларах США. ОАО «ММК» (18 млрд руб. инвестиций в нефинансовые активы в 2014 г.) по состоянию на конец 2014 г. имело обеспеченные и необеспеченные кредиты, номинированные в валюте, от различных банков (66% от общего объема долгосрочных заемных источников), что объясняется приобретением иностранного оборудования при реализации программы капитальных вложений. Так как процентная ставка по кредитам может быть фиксированной и плавающей, привязанной к рыночным индикаторам, компании привлекают средства с различными типами ставок. В 2014 г. средневзвешенные годовые плавающие ставки кредитных инструментов холдинга ОАО «ММК» составили 2-5%, фиксированные ставки – 4-9%, что подчеркивает преимущества использования первого типа кредитных ставок, однако данные кредиты являются причиной возникновения процентного риска.

Плавающие процентные ставки компании ОАО «ХК «МЕТАЛЛОИНВЕСТ» (37 млрд руб. инвестиций в основной капитал в 2014 г.) составили 0,6-2,7%, фиксированные – 9,3-9,6%.

Холдинг цветной металлургии ОК «РУСАЛ» (27 млрд руб. капитальных вложений в 2014 г.) также использует обеспеченные кредитные линии банков, номинированные в долларах, с плавающей процентной ставкой: 3M Libor + %, 1Y Libor + % - 90% в общем объеме заемных средств в 2014 г.

Структура кредитов и займов другого крупнейшего холдинга цветной металлургии ГМК «Норильский Никель» (90 млрд руб. капитальных вложений в 2014 г.) представлена необеспеченными кредитами с плавающей ставкой в долларах США (49% от общего объема заемных средств в 2014 г.). Комбинатом в качестве источника финансирования используются корпоративные облигации, которые составляют 40% в общей сумме привлеченных источников финансирования в 2014 г. Большая часть облигационных займов компании номинирована в долларах США, т.е. являются евробондами (Поступинский, 2015).

Еврооблигациями часто пользуются крупные холдинги для привлечения средств инвесторов различных стран. Так, ПАО «Северсталь», вложившее в основные фонды 42 млрд руб. в 2014 г., активно использует данный инструмент (доля 70% в общем долговом финансировании). Дополнительным заемным инструментом холдинга стали конвертируемые облигации в размере 26 млрд руб.

Также данный инструмент использовался другим крупным металлургическим холдингом ОАО «ТМК» (20 млрд руб. инвестиций в основные средства в 2014 г.). Облигации могли быть конвертированы в глобальные депозитарные расписки, каждая из которых представляли четыре обыкновенные акции компании.

Другим крупнейшим металлургическим производителем компанией ЕВРАЗ Групп в 2014 г. использовался особый инструмент финансирования, являющийся разновидностью еврооблигаций – ноты участия в кредите (Loan Participation Note, LPN). Ноты представляют собой долговые ценные бумаги, позволяющие инвестору приобрести долю в кредитном портфеле, кредите заемщика [9]. Объем нот участия в кредите в 2014 г. составил 50% (196 млрд руб.) в общем объеме долгового финансирования холдинга; объем капитальных вложений – 34 млрд руб. в 2014 г.

Выделяя основные тенденции финансирования инвестиционной деятельности металлургических компаний в Российской Федерации, необходимо отметить, что основными заемными инструментами по-прежнему остаются облигации и кредиты, однако крупные игроки используют различные виды данных инструментов. Ярким примером является компания ОАО «НЛМК», чей объем инвестиций в 2014 г. составил 40 млрд руб. Металлургический холдинг использует синдицированные кредиты международных банков, кредитные линии крупнейших российский кредитных организаций, размещает еврооблигации с купонами 4,45-4,95% годовых, а также использует средства, привлекаемые с помощью классических облигационных займов. Тем не менее некоторые крупнейшие комбинаты используют неклассические способы привлечения средств на международных рынках капитала.

Заключение

Металлургическая отрасль является стратегически важной для развития экономики страны в целом. Поэтому на данном этапе государство активно поддерживает металлургическое производство, создает условия для его развития, содействует инвестиционным процессам. В современных условиях появляются новые виды финансирования строительства производств – проектное финансирование, государственно-частное партнерство. Дополнительно для увеличения объемов средств, инвестируемых в капитальные вложения, следовательно, в развитие отрасли, необходимо бурное инновационное развитие, создание новых техники и технологий производства, что позволит проводить грамотную политику импортозамещения оборудования. Мощным толчком для увеличения капитальных вложений является развитие внутреннего спроса на продукцию металлургических компаний Российской Федерации.

[1] Объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами по отдельным видам экономической деятельности Российской Федерации // Сайт Федеральной службы государственной статистики.

[2] Промышленность России (2014; С. 98). М.: Росстат.

[3] Там же; С. 107.

[4] Россия в цифрах (2015; С. 453-457). М.: Росстат.

[5] Индексы цен производителей промышленных товаров // Сайт Федеральной службы государственной статистики.

[6] Приказ Министерства промышленности и торговли Российской Федерации от 05.05.2014 № 839 «Об утверждении Стратегии развития черной металлургии России на 2014 - 2020 годы и на перспективу до 2030 года и Стратегии развития цветной металлургии России на 2014 - 2020 годы и на перспективу до 2030 года».

[7] Федеральная служба государственной статистики. (2011). Инвестиционная деятельность в России: условия, факторы, тенденции - 2011. Режим доступа: http://www.gks.ru/bgd/regl/b11_112/Main.htm; Федеральная служба государственной статистики. (2012). Инвестиционная деятельность в России: условия, факторы, тенденции - 2012. Режим доступа: http://www.gks.ru/bgd/regl/b12_112/Main.htm; Федеральная служба государственной статистики. (2013). Инвестиционная деятельность в России: условия, факторы, тенденции - 2013. Режим доступа: http://www.gks.ru/bgd/regl/b13_112/Main.htm; Федеральная служба государственной статистики. (2014). Инвестиционная деятельность в России: условия, факторы, тенденции - 2014. Режим доступа: http://www.gks.ru/bgd/regl/b14_112/Main.htm

[8] Федеральная служба государственной статистики. (2011). Инвестиционная деятельность в России: условия, факторы, тенденции - 2011. Режим доступа: http://www.gks.ru/bgd/regl/b11_112/Main.htm; Федеральная служба государственной статистики. (2012). Инвестиционная деятельность в России: условия, факторы, тенденции - 2012. Режим доступа: http://www.gks.ru/bgd/regl/b12_112/Main.htm; Федеральная служба государственной статистики. (2013). Инвестиционная деятельность в России: условия, факторы, тенденции - 2013. Режим доступа: http://www.gks.ru/bgd/regl/b13_112/Main.htm; Федеральная служба государственной статистики. (2014). Инвестиционная деятельность в России: условия, факторы, тенденции - 2014. Режим доступа: http://www.gks.ru/bgd/regl/b14_112/Main.htm

[9] Бодрин, Ю. (2008). Долговые инструменты компаний: назад в будущее. Финансовый директор, 12.

Страница обновлена: 22.02.2026 в 06:37:00

Download PDF | Downloads: 22

The peculiarities of financing the investment projects in metallurgic companies in the present conditions

Postupinskiy I.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 18 (September, 2015)

Abstract:

The author analyzes the investment activity of Russian metallurgic companies and reveals the main tendencies and peculiarities of financing the investment activities of such companies. The sources used by large metallurgic holdings for debt financing of capital investments have been determined.

Keywords: investments, metallurgy, capital investments, loan sources, metallurgic companies