Процентный риск: определение и особенности использования для нефинансовых компаний

Дмитриева М.А.1

1 Финансовый университет при Правительстве Российской Федерации, Москва, ,

Скачать PDF | Загрузок: 37

Статья в журнале

Российское предпринимательство *

Том 16, Номер 14 (Июль 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Большинство современных исследований процентных рисков направлены на исследование влияния данных рисков на компании финансового сектора, однако в последнее время, в связи с возросшими объемами кредитования реального сектора экономики, процентные риски становятся одним из ключевых факторов риска для нефинансовых компаний. В этой связи представляется необходимым привести теоретическую базу процентных рисков в соответствие новым экономическим реалиям и учесть специфику компаний нефинансового сектора. Так, большинство современных определений, доступных в экономической литературе, не отображают дуалистичную природу процентных рисков, а комплексные классификации процентных рисков для компаний нефинансового сектора отсутствуют. Данные проблемы теории валютных рисков были выявлены путем анализа определений и классификаций, представленных как в российских, так ив зарубежных исследованиях. В этой связи в данной статье представлены определение процентного риска, которое учитывает все составляющие и основные факторы возникновения процентного риска; классификация факторов возникновения процентных рисков; классификация процентных рисков, включающая ключевые составляющие валютного риска и виды валютного риска в зависимости от целей субъекта. Представленные в данной статье теоретические основы категории процентных рисков позволят компаниям нефинансового сектора предусмотреть все возможные факторы возникновения процентных рисков, соответствующим образом изменить внутреннюю нормативную базу в части идентификации и управления данными рисками и, следовательно, построить эффективную систему управления ими с целью избежания непредвиденных убытков и колебаний операционных доходов.

Ключевые слова: риск, неопределенность, вероятность, процентный риск, неизвестность, сценарность, дуалистичность, рыночная процентная ставка, позиционный риск, портфельный риск, экономический процентный риск

Введение

Процентный риск – это вид риска, обусловленный неустойчивостью рыночной процентной ставки, оказывающей влияние на цену долговых обязательств и активов. Данный вид риска особенно актуален для компаний финансового сектора в силу специфики их деятельности и непосредственной зависимости операционного потока от динамики процентной ставки. Однако в последнее время значимость данного вида риска неуклонно возрастает и для компаний нефинансового сектора в силу следующих факторов:

1. Волатильность 1-месячной процентной ставки Moscprime в 2014 году по сравнению с 2013 годом увеличилась в более чем 6 раз и достигла своего пика в 60% [1];

2. За последние 10 лет размер внешнего корпоративного долга увеличился в более чем 5 раз (с практически 45.8 млрд долл. США в 2004 году [2] до 282.6 млрд долл. США в 2014 году [3]);

3. Финансовые институты в последнее время активно используют плавающие процентные ставки в кредитных договорах с корпорациями, что подвергает последних значительным рискам.

Результаты исследования «Управление процентным риском в финских компаниях нефинансового сектора», проведенного Jan-Mikael von Gerich and Jouko Karjalainen в 2006 году(Gerich, Karjalainen, 2006; С. 155), также подтверждают особую значимость процентного риска для компаний нефинансового сектора. Согласно результатам данного исследования, процентный риск входит в топ-4 наиболее важных рисков для компаний нефинансового сектора.

Процентные риски при определенных экономических условиях могут создать угрозу не только недополучения прибыли, но и поставить под вопрос существование предприятия в целом. Но прежде чем приступать в детальному исследованию сущности процентных рисков, необходимо ответить на вопрос: что же такое риск в целом?

История возникновения рисков и эволюция взглядов на риски

Все события и процессы, происходящие в окружающем мире, связаны с рисками. Риски, в тех или иных масштабах и проявлениях, всегда сопровождают деятельность человека и все аспекты его жизни. В современном мире существуют две дискуссионные точки зрения относительно истории возникновения риска:

1. Риск как категория сформировался одновременно с возникновением цивилизации на основе появления чувства страха перед смертью.

2. У истоков зарождения цивилизации люди не осознавали опасности, риска, поскольку не делали выбора между более или менее рискованными альтернативами.

Возможно, на ранних этапах развития люди и не осознавали данного явления в его современном представлении, однако на инстинктивном уровне всегда пытались предостеречься от столкновения с различными формами проявления риска. Поведение животных также показывает, что как дикие, так и домашние животные всегда стремятся оценить обстановку, выбрать наиболее безопасный вариант, что, по сути, является проявлением отдельных подходов управления рисками (Смит, 2007).

Всеобъемлющее и неограниченное ни во времени, ни в пространстве распространение рисков приковало внимание людей начиная с глубокой древности. Так, происхождение термина «риск» описано в работе Н. Лумана «Понятие риска»(Луман, 1994; С. 142). По словам автора, исконное происхождение слова неизвестно, однако впервые данное слово появилось с началом книгопечатания в средневековых европейских источниках. В русском языке термин «риск» был заимствован из французского в 19 веке (французское слово risqué обозначает «опасность»), которое, в свою очередь, было перенято из греческого, где оно означало «утес, скала».

Взгляды на риск в современном понимании начали формироваться лишь в 20 веке. Среди основных исследователей риска того времени можно отметить Ф. Найта, М. Фридмана, М. Ротшильда, К. Эрроу и других известных ученых-экономистов. Именно Ф. Найт впервые обратил внимание на наличие экономического риска в 1921 году(Найт, 1994; С. 19), сказав, что «вся подлинная прибыль связана с неопределенностью».

В российской экономической науке, в силу смены политических режимов, исследования проблемы риска носили циклический характер. Так, впервые понятие риска на законодательном уровне было введено в 20-ых годах 20 века, однако затем, по мере становления административно-командной системы, к середине 30-ых годов 20 века, понятие «риск» практически утратило свою актуальность в связи с сопутствующим политическому режиму способу хозяйствования. Хотя некоторые авторы продолжали изучать проблему риска, все исследования были направлены на разработку общей методологии риск-менеджмента и практическое применение, выражавшихся преимущественно в невыполнении государственного плана, нарушении договорных обязательств, несоблюдении правил, нормативов и т.д.

Таким образом, политический режим в России обусловил специфические направления исследования рисков в целом и привел к отставанию теоретических исследований рисков в нашей стране от зарубежных.

Базовые характеристики риска

Категория «риск» используется в различных науках: медицина, философия, психология, математика, информационные технологии, экономика, социология и прочие. Как зарубежные, так и отечественные исследователи в каждой науке дают различные определения рассматриваемой категории с учетом специфики области исследования (Байдина, Байдин, 2010; Кутафьева, 2013), однако результаты анализа существующих определений позволяют выделить некоторые базовые характеристики, присущие категории «риск»:

- Вероятность, проявляющаяся в возможности или невозможности наступления определенного события или получения определенного результата. Данный термин является основой теории вероятностей и позволяет количественно сравнить события по степени возможности их наступления, основываясь либо на статистических данных за прошлые периоды (которых зачастую в практической деятельности недостаточно), либо на экспертном мнении (которое в значительной мере зависит от субъекта и, следовательно, не является объективным). Два вышеуказанных факта (отсутствие необходимого объема статистики и зависимость от субъекта, выражающего экспертное мнение) приводят к тому, что к такой характеристике риска, как вероятность, добавляется еще и неопределенность.

- Неопределенность, то есть сложность прогноза и предсказания будущего развития событий или результата; неуверенность в том, что управляемый процесс пойдет по предполагаемому сценарию и приведет к ожидаемым результатам; недетерминированность процесса и/или результата. По мнению отечественного автора Э.А. Уткина, идти на риск людей побуждает неопределенность (Уткин, 1998; С. 224). Неопределенность возникает в связи с наличием большого количества субъектов и обусловлена действием очень многих факторов, которые можно структурировать следующим образом:

- Факторы, связанные с состоянием внешней среды (природные, экономические, технологические, поведение конкурентов, поставщиков, партнеров, заказчиков и прочие). Внешняя среда может нести в себе как негативные факторы (угрозы), так и позитивные (возможности), что и проявляется в такой характеристике риска, как дуалистичность, которая будет рассмотрена далее;

- Фактор времени, то есть продолжительность осуществления действий с объектом риска;

- Характерные черты, присущие объекту риска (сфера деятельности, корпоративная культура, кадровый потенциал, организационная структура и прочие);

- Характерные черты, присущие субъекту управления, контроля, наблюдения за риском (профессионализм, внимательность, нерациональность, наличие скрытых намерений и прочие).

- Неизвестность, то есть отсутствие полной и достоверной информации об окружающей среде, исследуемом объекте, процессе, исходных условиях и предпосылках, необходимой для принятия решения. Отсутствие информации может быть вызвано рядом факторов, как внутренних (например, непрофессионализм, невнимательность субъекта управления риском), так и внешних (например, секретность данных, «зарегулированность» отрасли, заведомо ложная информация).

- Сценарность или вариативность, то есть наличие ряда параллельных путей возможного развития и реализации события.

Также к вышеперечисленным характеристикам категории «риск» необходимо добавить дуалистичность. Данная характеристика риска уже долгое время вызывает дискуссии в научных кругах: изначально риск представителями классической экономической теории рассматривался лишь как вероятность потерь, ущерба и возникновения угроз, позже представители неоклассической теории связали риск с возможность получать не только убытки, но и прибыли. В 1930-ых годах английские экономисты А. Маршалл и А. Пигу определили прибыль как случайную переменную и сделали вывод о том, что любой экономический субъект выбирает альтернативу, связанную с наименьшими рисками, означающую, что риск связан с наличием вероятности как отрицательного исхода, так и положительного. Данную точку зрения разделяет Лоуренс Галиц (Галиц, 1998; С. 6), утверждая, что риском является любое изменение исхода. Аналогично рассуждает и отечественный автор Э.А. Уткин (Уткин, 1998; С. 224), рассматривая риск как возможность наступления какого-либо благоприятного или неблагоприятного события. Схожей точки зрения в отношении данного вопроса придерживается российский исследователь В.В. Глушенко (Глушенко, 1999; С. 11), который полагает, что в условиях риска возможность выигрыша и проигрыша существуют одновременно. Последователи кейнсианства, в лице основоположника данной экономической школы Дж. М. Кейнса, утверждали, что экономические субъекты склонны принимать на себя больший риск с целью получения большей ожидаемой прибыли, что также указывает на дуалистичную природу риска. Таким образом, резюмируя вышеприведенные мнения, можно сделать вывод о том, что риск является категорией, в равной степени связанной как с возможностью получения убытков, так и прибыли.

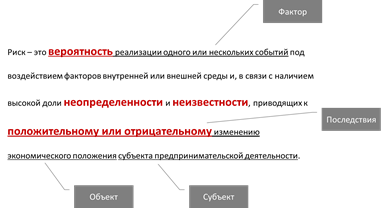

Определение риска

Ключевой проблемой современных определений риска является то, что они не отображают всех характеристик и ключевых составляющих риска, что не позволяет достоверно идентифицировать риски в практической деятельности (Бухтин, 2007; Дзаурова, 2015; Нетисова, 2010; Трофимов, 2010; Уткин, 1998; Almeida, Vicente, 2009; Basu, Ghosh, Kallianiotis, 2001; Carcano, Foresi, 1997; Dhanani, Fifield, Helliar, Stevenson, 2008; Gerich, Karjalainen, 2006; Singh, 2009; Vickery, 2008). Предлагаемое автором определение риска включает как все вышеуказанные базовые характеристики, так и все основные составляющие: факторы, последствия, объекты, субъекты (см. рис. 1).

Рисунок 1.Авторское определение риска

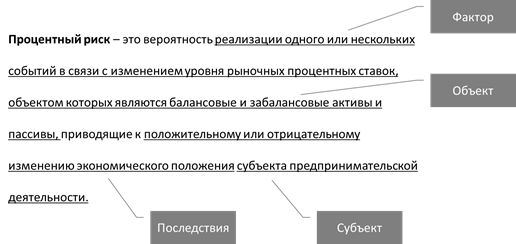

Определение процентного риска

Понимание сущности категории «риск» в целом позволяет определить одну из разновидностей риска - процентный риск. Таким образом, процентный риск – это вероятность реализации одного или нескольких событий в связи с изменением уровня рыночных процентных ставок, объектом которых являются балансовые и забалансовые активы и пассивы, приводящие к положительному или отрицательному изменению экономического положения субъекта предпринимательской деятельности.

Рисунок 2. Авторское определение процентного риска

Факторы процентного риска

Факторы возникновения процентного риска можно условно классифицировать на первичные и вторичные. К первичным факторам согласно нашей классификации относятся различные изменения (увеличение/уменьшение) в уровне рыночной процентной ставки(Косарев, Пальмова, 2010). К вторичным факторам относятся:

- Несовпадение структуры процентных активов и пассивов с фиксированными или плавающими процентными ставками;

- Несовпадение сроков погашения балансовых или забалансовых активов и пассивов;

- Несовершенная корреляция при изменениях процентов полученных и уплаченных по различным инструментам со схожими характеристиками.

- Изменения в значении, наклоне и форме кривой доходности, влияющей на финансовые денежные потоки или стоимость бизнеса компании.

В традиционном понимании процентная ставка – это стоимость пользования заемными денежными средствами, определяющая величину дохода кредитора или расхода заемщика. Процентные ставки разделяются в зависимости от их изменчивости в период действия кредита/ займа на плавающие и фиксированные.

Плавающая ставка пересматривается через согласованные промежутки времени. Плавающая процентная ставка обязательно имеет две составляющие: постоянную (т.е. определенный процент) и переменную. Постоянная обычно определяется условиями договора между кредитором и заемщиком, а за переменную обычно принимают индикаторы межбанковского рынка:

- LIBOR (London Interbank Offered Rate), применяемая для обязательств в долларах США;

- EURIBOR (European Interbank Offered Rate), применяемая для обязательств в евро;

- MOSPRIME (Moscow Prime Offered Rate), применяемая для обязательств в рублях.

Данные ставки рассчитываются как среднеарифметическое предложений ведущих участников денежного рынка наиболее надежным финансовым организациям – заемщикам. Важно отметить, что данные ставки котируются на разные временные промежутки: «overnight», 1 и 2 недели, 1, 2, 3 и 6 месяцев.

Фиксированная ставка предполагает стабильные доходы/расходы на протяжении всего срока владения активом/обязательством. Однако необходимо помнить, что рыночная стоимость данных активов или обязательств может меняться в течение рассматриваемого периода, так как меняются рыночные процентные ставки.

Ключевыми факторами, влияющими на уровень и изменения процентной ставки, являются ожидания участников рынка в отношении динамики изменения процентной ставки на рынке, уровня инфляции, направления монетарной политики Центрального банка (например, ставка рефинансирования), государственной фискальной политики (Briys, Solnik, 1992). Также к факторам, определяющим величину процентной ставки, относятся кредитный рейтинг заемщика и срок кредитования. Чем более рисковым является заемщик, тем выше процентная ставка, поскольку риск невозврата денежных средств увеличивается. Чем длиннее срок кредитования, тем выше величина процентной ставки, поскольку неопределенность относительно внешней конъюнктуры и финансового состояния заемщика увеличивается.

Вторичные факторы в значительной мере определяются объектами процентного риска и их характеристиками (например, кредиты или депозиты и их сроки, виды ставок). Объектами процентного риска являются любые активы или обязательства (Парахин, Рубан, 2010; Abdymomunov, Gerlach, 2014), доход или расход по которым зависит от уровня рыночной процентной ставки:

- кредиты, полученные под плавающую процентную ставку (негативные последствия процентного риска реализуются при повышении рыночной процентной ставки);

- кредиты, полученные под фиксированную процентную ставку (негативные последствия процентного риска реализуются при снижении рыночной процентной ставки, поскольку компания могла бы иметь меньше процентных расходов);

- облигации, выпущенные с фиксированным процентом (негативные последствия процентного риска реализуются при повышении рыночной ставки и приводят к понижению курсовой стоимости ценной бумаги или даже их массовый сброс, поскольку у инвесторов появляются более привлекательные объекты инвестирования, а также при понижении рыночной ставки, поскольку компания могла бы привлекать средства под более низкий процент);

- займы, выданные по плавающую процентную ставку (негативные последствия процентного риска реализуются при понижении ставки на рынке, так как доходы кредитора снижаются);

- займы, выданные под фиксированную процентную ставку (негативные последствия процентного риска реализуются при повышении рыночной процентной ставки на рынке, так как компания могла бы иметь больше процентных доходов);

- акции выпущенные или приобретенные.

Процентный риск в значительной мере оказывает влияние на средне- и долгосрочные обязательства и активы, однако в условиях высокой инфляции имеет важное значение и для краткосрочных.

Также важно отметить, что в рамках исследования «Управление процентным риском в финских компаниях нефинансового сектора», проведенного Jan-Mikael von Gerich and Jouko Karjalainen в 2006 году (Gerich, Karjalainen, 2006; С. 159), было выявлено, что наиболее существенными объектами процентного риска для компаний нефинансового сектора являются займы и облигации, процентные инвестиции, ликвидные активы, лизинговые контракты (82%, 64%, 60%, 40% респондентов соответственно оценивают и управляют процентным риском по данным объектам).

Классификация процентного риска

Неотъемлемым элементом исследования риска в целом и процентного риска в частности является его классификация. Именно научно обоснованная и исчерпывающая классификация создает базу для правильной идентификации и эффективного управления рисками. Традиционно в экономической литературе принято выделять несколько видов процентного риска:

- Позиционный риск, возникающий в случае начисления процентов за пользование заемными денежными средствами на основании «плавающей ставки». Таким образом, компания, получившая кредит по «плавающей ставке», понесет убытки в случае ее увеличения.

- Портфельный риск, отражающий влияние изменения процентных ставок на стоимость портфеля акций, облигаций. Увеличение процентных ставок на кредитные ресурсы приводит к уменьшению стоимости портфеля активов и обязательств.

- Экономический (структурный) риск, влияющий на изменение общего экономического состояния предприятия в связи с изменением процентных ставок на рынке (например, падение процентных ставок на заемные средства может привести к увеличению конкуренции на определенном рынке, поскольку затраты на привлечение денежных средств становятся ниже).

В рамках альтернативной классификации выделяется процентный риск реинвестирования [4] и процентный риск рефинансирования. Данные виды риска возникают в случае, если активы и пассивы организации имеют разные даты экспирации. Так, например, компания, у которой срок погашения активов короче, чем срок погашения обязательств, может реинвестировать свободные денежные средств под меньший (больший) процент, чем она уплачивает за заемные денежные средства.

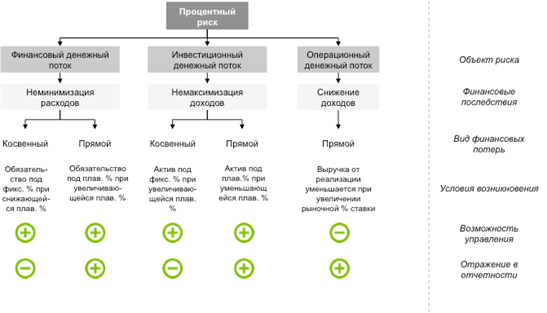

Однако предлагаемая в данной статье классификация расширяет и детализирует традиционную классификацию дополнительным набором факторов возникновения рисков, возможных последствий реализации процентного риска и объектов (см. рис. 3).

Рисунок 3. Авторская классификация процентного риска

Согласно предлагаемой классификации в зависимости от последствий можно выделить следующие виды процентного риска:

- Риск немаксимизации доходов, объектом которого в компании нефинансового сектора является инвестиционный денежный поток (то есть долгосрочные депозиты или займы выданные). Данный вид риска может носить как косвенный, так и прямой характер. Косвенные финансовые последствия, или упущенная выгода, возникают в случае, если компания, например, выдала займ или разместила свободные денежные средства под фиксированную процентную ставку, в то время как рыночная процентная ставка увеличилась и превысила ставку, под которую был выдан займ, или денежные средства размещены на депозите. Прямые финансовые последствия, приводящие к уменьшению доходов от финансовой деятельности, возникают в случае, если компания выдала займ или разместила денежные средства на депозите под плавающую ставку, в то время как рыночная процентная ставка уменьшилась до уровня ниже фиксированной ставки в момент предоставления кредита.

- Риск неминимизации расходов, объектом которого в компании нефинансового сектора является финансовый денежный поток (то есть кредиты полученные, облигационные займы выпущенные и прочее). Данный вид риска может также носить как косвенный, так и прямой характер. Косвенные финансовые последствия, возникающие в связи с излишним консерватизмом, возникают в случае, если компанией, например, был получен кредит под фиксированную процентную ставку, в то время как рыночная процентная ставка уменьшилась и стала ниже, чем ставка, под которую был получен кредит. Прямые финансовые последствия, приводящие к уменьшению доходов от инвестиционной деятельности, возникают в случае, если компанией, например, был получен кредит под плавающую ставку, в то время как рыночная процентная ставка увеличилась до уровня выше фиксированной ставки в момент получения/оформления кредита.

- Риск снижения доходов, объектом которого в компании нефинансового сектора является операционный денежный поток (то есть выручка от основной деятельности). Негативные последствия данного вида риска реализуются в случае увеличения процентной ставки, что зачастую сокращает располагаемые доходы клиентов, приводит к отказу от совершения покупки товара / потребления услуги.

Заключение

Таким образом, можно сделать вывод о двойственной природе процентного риска. Так, получая займ по фиксированной ставке, возникает риск падения рыночных процентных ставок, а получая займ по плавающей ставке, - увеличения рыночных процентных ставок.

Предлагаемая классификация, на наш взгляд, не только позволила бы методически правильно подойти к определению рисков, но и представила бы практическую ценность для крупных институтов и для обычных пользователей процентного срочного рынка в процессе подбора методов управления ими. Данная классификация в базовом представлении рассматривает процентный риск как угрозу для компании, исключая дуалистичную природу. Однако следует отметить, что данная классификация, посредством ее «зеркального» отображения, может также представить риск как возможность для компании.

Высокая волатильность рыночных процентных ставок и значительный финансовый левередж современных корпораций позволяют отнести процентный риск к одним из ключевых рисков деятельности не только финансовых, но и нефинансовых компаний. Для обеспечения стабильности операционной, финансовой и инвестиционной деятельности компаний необходимо эффективно управлять данными рисками, используя наиболее проверенные и надежные инструменты. Залогом эффективной реализации стратегии по управлению процентными рисками на практике является комплексная теоретическая база, характеризующей процентные риски со всех сторон: факторы возникновения, последствия реализации, субъекты и объекты, классификация процентных рисков. В данной статье представлена эволюция взглядов на риски и выявлены специфичные для России направления теоретического исследования рисков; предложены авторские определения риска в целом и процентного риска в частности, включающие описание факторов, объектов, субъектов, последствий; представлена классификация процентных рисков, в рамках которой все виды процентного риска были классифицированы в зависимости от объектов риска и финансовых последствий. Таким образом, результаты данного исследования могут быть в дальнейшем использованы как в научных, так и в практических целях при разработке стратегии управления рисками на предприятиях.

[1]Архив значений MosPrime Rate // MosPrime Rate.

[2]Центральный банк Российской Федерации. (2005). Бюллетень банковской статистики, 12.

[3]Центральный банк Российской Федерации. (2015). Статистический бюллетень Банка России, 1.

[4]Процентный риск реинвестирования – это неопределенность кумулятивной будущей стоимости реинвестированных купонных платежей облигации (Bodie&Miller).

Страница обновлена: 06.02.2026 в 01:14:28

Download PDF | Downloads: 37

Interest rate risk: the definition and specifics of the use in nonfinancial companies

Dmitrieva M.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 14 (July, 2015)

Abstract:

The majority of modern interest rate risk surveys are aimed at the study of the impact of this risk on financial companies. However lately, due to the increased volumes of lending to real economy enterprises, interest rates have become one of the key risk factors for nonfinancial corporations. In this regard it is necessary to bring the theoretical basis of interest rate risks in compliance with new economic realia and to take into account the specificity of nonfinancial companies. Thus, most contemporary definitions available in economic literature do not reflect the dualistic nature of interest rate risks; and there is no complex classification of such risks for nonfinancial companies. These problems of currency risk theory were revealed in the course of analyzing definitions and classifications presented in both Russian and foreign researches. Therefore this article provides the interest rate risk definition with the account of all the components and main factors of the risk, the interest rate risks classification including the key elements of currency risk and its types according to the subject’s goals. The theoretical basis of categorizing interest rate risks presented in this paper will allow nonfinancial companies to foresee all the potential interest rate risk factors and adjust their internal regulatory systems in terms of identification and management of these risks, and hence to create an effective risk management system to avoid contingent losses and operating revenue fluctuations.

Keywords: uncertainty, risk, scenario, interest-rate risk, probability, duality, market interest rate, position risk, portfolio risk, economic interest rate risk