Сравнительный обзор инвестиционных потоков и процессов слияний и поглощений в системе обеспечения конкурентоспособности предприятий США, Китая и России

Игнатов С.Н.1![]()

1 Белгородский государственный технологический университет им. В.Г. Шухова, ,

Скачать PDF | Загрузок: 36

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68568282

Аннотация:

В статье проанализированы условия и стратегические результаты компаний, получаемые от реализации сделок слияний и поглощений и позволяющие влиять на конкурентоспособность этих компаний. Проанализирован отчет о мировых инвестициях-2023, сформированный Конференцией ООН по торговле и развитию (ЮНКТАД) и на его базе выделены ключевые глобальные инвестиционные тенденции, в частности отмечено, что трансграничные слияния и поглощения компаний особенно пострадали от ужесточения условий финансирования, роста процентных ставок и неопределенности на рынках капитала. Представлен обзор инвестиционной деятельности и процессов реализации стратегий слияний и поглощений в США и Китае. США и Китай были выбраны в качестве объектов исследования по причине их лидерства в инвестиционной деятельности и в связи с интенсивным развитием рынка слияний и поглощений. Для понимания разрыва в инвестиционном развитии в статье также был проведен аналитический обзор инвестиционной деятельности и процессов реализации стратегий слияний и поглощений в России. Выделены тренды российского рынка слияний и поглощений во второй половине 2023 года. В качестве вывода отмечено, российский рынок слияний и поглощений сложно характеризовать развитым. В сравнении с США и интенсивно развивающимся Китаем мы находимся на стадии становления с необходимостью формирования эффективного нормативно-правового и методического обеспечения процессов слияния и поглощений.

Ключевые слова: слияния и поглощения, инвестиции, отчет о глобальных инвестициях, ЮНКТАД, США, Китай, Россия

JEL-классификация: E22, F21, G11, P33, P45

Введение. Конкуренция является движущей силой развития любой компании, а в современных условиях компании действуют в высококонкурентной среде, которую можно смело характеризовать как агрессивную. Современный рыночный формат, в котором работают компании требует диверсификации бизнеса, активного выхода компании на новые рынки, при этом в стратегиях развития компаний особое место отводится вопросам достижения синергетического эффекта, возникающего при реализации процессов слияний и поглощений [8, c. 23]. Слияния и поглощения (M&A) стали выгодной стратегией для компаний, позволяющей быстро получить конкурентные преимущества.

За последние десятилетия количество сделок слияний и поглощений в мире значительно увеличилось. По данным Reuters, глобальная активность по слияниям и поглощениям в 2021 году побила все рекорды и достигла 5,63 трлн долл., превысив рекорд до финансового кризиса в 4,42 трлн долл. в 2007 году [4]. Все представленные тезисы и факты подтверждают актуальность тематики исследования.

Среди ученых-исследователей, а также практиков-управленцев, занимающихся проблемами развития стратегий слияний и поглощений, можно отметить Боталову В.В. [3], Галилова а.Р. [5], Паштову Л.Г., Маймулова М.С. [11], которые в своих публикациях делают акцент на российский рынок слияний и поглощений; анализ рынка слияний и поглощений и его развитие в странах БРИКС представлен в трудах Вайнер О.В. и Роговой Е.М. [4], Чадина Е.В. [15] уделяет внимание в своих трудах роли слияний и поглощений в стратегическом процессе интеграции предпринимательства. При наличии множества интересных публикаций и аналитических докладов по рынку слияний и поглощений можно отметить тот факт, что данная исследовательская тема требует постоянного внимания со стороны академического сообщества и бизнес-практиков.

Целью данной статьи является обзор и анализ глобальных инвестиционных тенденций на базе отчета о мировых инвестициях-2023, ежегодно публикуемого Конференцией ООН по торговле и развитию (ЮНКТАД), а также обзор инвестиционной деятельности и процессов реализации стратегий слияний и поглощений в компаниях США и Китая.

США и Китай были выбраны в качестве объектов исследования по причине их лидерства в инвестиционной деятельности и в связи с интенсивным развитием рынка слияний и поглощений. Для понимания разрыва в инвестиционном развитии в статье также был проведен аналитический обзор инвестиционной деятельности и процессов реализации стратегий слияний и поглощений в России.

В ходе исследования была выдвинута и подтверждена гипотеза о том, что рынок слияний и поглощений зависит от глобальных инвестиционных тенденций и трендов ведущих компаний стран-лидеров мировой экономики.

Для подготовки статьи использовались методы анализа научных публикаций и аналитических докладов, в качестве методологической базы исследования были приняты интеграция, сравнение, аналогия и обобщение.

Основная часть. Слияния и поглощения - это, по сути, изменения структуры собственности компаний, поэтому принятие управленческих решений о реализации данной стратегии является стратегически важным.

С экономической точки зрения слияния и поглощения следует рассматривать как сложный инвестиционный проект, который может привести к следующим стратегическим результатам компании:

- быстрый рост: слияния и поглощения позволяют компаниям расти быстрее за счет приобретения новых мощностей, новых рынков и новых клиентов;

- диверсификация: слияния и поглощения могут помочь компаниям диверсифицировать свой бизнес и снизить их зависимость от одного рынка или продукта;

- оптимизация затрат: объединяя определенные виды деятельности или устраняя дублирование, слияния и поглощения могут обеспечить экономию за счет масштаба и повысить операционную эффективность;

- доступ к новым технологиям: слияния и поглощения могут позволить компаниям получить доступ к новым технологиям и укрепить свои позиции на рынке, предлагая технологически продвинутые продукты или услуги;

- повышение конкурентоспособности: объединяясь с конкурентом или приобретая дополнительный бизнес, компания может укрепить свои позиции на рынке и повысить свою конкурентоспособность;

- максимизация акционерной стоимости за счет оптимизации бизнес-структуры и создания синергии, которая принесет пользу всей организации;

- снижение рисков: расширяя свой бизнес и диверсифицируя свою деятельность, компании могут снизить свою подверженность определенным отраслевым или экономическим рискам. При этом стоит понимать о возрастании финансового риска: слияния и поглощения могут повлечь за собой высокие затраты, включая судебные издержки, затраты на реструктуризацию и затраты на слияние, что может негативно повлиять на прибыльность бизнеса;

- более быстрое реагирование на меняющуюся конкурентную среду: в условиях постоянно меняющейся конкурентной среды слияния и поглощения могут позволить компаниям быстро адаптироваться к изменениям и оставаться конкурентоспособными.

Прежде чем разрабатывать стратегию слияний и поглощений, важно рассмотреть несколько предварительных условий, которые максимизируют шансы на успех реализации стратегии слияний и поглощений и создают ценность для всех вовлеченных сторон:

- анализ рынка, на котором работает компания, включая конкурентный анализ, оценку возможностей роста и будущие тенденции;

- определение целей и мотивов, лежащих в основе стратегии слияний и поглощений, будь то получение конкурентного преимущества, выход на новые рынки, диверсификация бизнеса и т.д.

- оценка финансовых возможностей компании для успешного проведения операций по слияниям и поглощениям, включая необходимые для финансирования ресурсы;

- оценка внутренних компетенций, необходимых для успешного управления сделкой по слиянию или поглощению с точки зрения управления изменениями, интеграции команды и управления рисками;

- изучение корпоративной культуры сторон, участвующих в сделке, поскольку плохое культурное соответствие может поставить под угрозу успех слияния или поглощения.

Среди основных ошибок, которые допускают компании при сделках M&A, можно выделить следующие:

- неверный выбор стратегии развития компании, который может привести к потере клиентов, рыночных позиций и репутации;

- неверный выбор компании-цели, вследствие которого поглощаемая компания не сможет гармонично дополнить бизнес покупателя и принесет ему значительные убытки;

- неправильное управление процессом интеграции, приводящее к потере персонала или его доверия, различным конфликтам [16, c.237].

Учитывая отмеченные условия реализации стратегий и поглощений, стоит отметить, что компании чаще всего используют данные стратегии на конкурентных и зрелых рынках, где органический рост ограничен.

Секторами, наиболее затронутыми операциями слияний и поглощений, являются фармацевтическая промышленность, индустрия информационных технологий, энергетика, банковская и финансовая индустрия, а также индустрия развлечений и СМИ. Для этих секторов, как правило, характерны доминирующие крупные компании, стремящиеся укрепить свои позиции на рынке путем приобретения конкурентов или слияния со стратегическими партнерами.

Понимая инвестиционную составляющую рынка слияний и поглощений, обратимся к аналитическому обзору глобальных инвестиционных тенденций, ежегодно составляемому Конференцией ООН по торговле и развитию (ЮНКТАД). В соответствии с отчетом ЮНКТАД о глобальных инвестициях (издание 2023 года) [1] в 2022 г. отмечается значительное снижение глобальных ПИИ на 12% до 1,3 трлн долл., что вызвано глобальной геополитической напряженностью, высокими ценами на продовольствие и энергоносители, а также долговым давлением. При этом международное проектное финансирование, трансграничные слияния и поглощения компаний особенно пострадали от ужесточения условий финансирования, роста процентных ставок и неопределенности на рынках капитала. В 2022 году объем трансграничных слияний и поглощений достиг 707 млрд. долл., что на 4% ниже чем в 2021 году.

Данные тенденции сохранялись и в 2023 году - глобальные прямые иностранные инвестиции (в 2023 году составили 1,37 трлн долларов, что на 3% выше по сравнению с 2022 годом) остаются слабыми.

В развитых регионах количество объявлений о международных инвестиционных проектах снизилось по всем направлениям. Показатели слияний и поглощений в 2023 году были на 280 миллиардов долларов ниже, чем в 2022 году, что напрямую повлияло на потоки ПИИ. Объем сделок по проектному финансированию снизился на 157 миллиардов долларов.

Среди признанных лидеров по интенсивным инвестиционным процессам и по реализации стратегий слияний и поглощений выделяют такие страны как США, Китай, Великобритания, Германия и Франция. Эти страны имеют развитые финансовые рынки, динамичный бизнес и благоприятную нормативно-правовую среду, что делает их привлекательными для слияний и поглощений.

Остановим свое внимание на обзоре инвестиционной деятельности и процессах реализации стратегий слияний и поглощений в США и Китае – странах с наиболее активной инвестиционной позицией и интенсивным развитием рынка слияний и поглощений. Для сравнения аналитический обзор будет дополнен данными по России.

Таблица 1 – Приток, отток и инвестиционное сальдо прямых иностранных инвестиций в США, Китае и России в 2022 году, млн. долл.

|

Страна

|

Приток ПИИ,

млн. долл. |

Отток ПИИ,

млн. долл. |

Инвестиционное сальдо

|

|

США

|

285057

|

372996

|

- 87939

|

|

Китай

|

189132

|

146503

|

42629

|

|

Россия

|

18681

|

10440

|

8241

|

Исходя из представленных расчётных значений инвестиционного сальдо, можно сделать выводы, что США в 2022 году инвестировали в зарубежные проекты больше, чем принимали иностранные инвестиции на своей территории на сумму 87939 млн. долл. США остается и в данных кризисных условиях развития мирового хозяйства активным инвестором. В 2023 году в США приток иностранных инвестиций сократился на 3%, количество новых проектов - на 2%, а сделок по проектному финансированию - на 5% [6].

Объем трансграничных слияний и поглощений в США в 2022 году вырос на 21 процент до рекордных 273 млрд. долл, самый большой рост произошел в сфере информационных и коммуникационных технологий, при этом среди более чем 40 глобальных сделок на сумму более 5 миллиардов долларов, 15 из которых пришли из США [6].

В целом корпоративное управление слияниями и поглощениями в США характеризуется строгим и прозрачным регулированием. Акционеры имеют важное право голоса в процессе слияния или поглощения, и советы директоров участвующих компаний должны действовать в интересах акционеров. Кроме того, регулирующие органы, такие как Комиссия по ценным бумагам и биржам США (SEC), внимательно следят за сделками по слияниям и поглощениям, чтобы гарантировать их соответствие действующему законодательству.

Китай и Россия (по данным табл. 1) имеют положительное инвестиционное сальдо, что отражает более высокое значение притока иностранных инвестиций. Современный Китай играет важную роль в международных инвестициях как страна-получатель, так и страна-источник. Китай с его богатой историей, впечатляющим экономическим ростом и активной инновационной политикой стал локомотивом на мировой арене. Быстрое развитие страны создали уникальные возможности для инвестиций, сотрудничества и партнерства. Потоки ПИИ в Китай неуклонно росли в течение последних трех лет, чему способствовали меры, принимаемые китайским правительством по постоянному улучшению организационно-экономических условий для иностранных инвесторов.

Стоимость трансграничных слияний и поглощений в Китае в 2022 году выросла до 10 млрд. долл., а объявленные объемы прямых иностранных инвестиций в новые проекты достигли 41 миллиарда долларов, что на 24 процента больше, чем в 2021 году [1, 6]. Среди крупнейших проектов китайских транснациональных компаний: китайская компания Amperex Technology открывает второй европейский завод в Венгрии стоимостью около 7,5 млрд. долл, компания Gotion High Tech строит новые заводы по производству аккумуляторов для электромобилей в США общей стоимостью 2,4 млрд. долл. [1, 6].

В Китае корпоративное управление слияниями и поглощениями находится под влиянием правительства и государственных предприятий. Китайские власти играют важную роль в одобрении слияний и поглощений, особенно поддерживая государственные предприятия. Среди недостатков следует отметить отсутствие прозрачности подотчетности китайских компаний, что может сделать управление слияниями и поглощениями менее понятным.

Что касается рынка слияний и поглощений в России, то он недостаточно глубоко изучен и его роль для национальной экономики очень сложно определить, так как большая часть сделок является тендерными предложениями [11, с. 78].

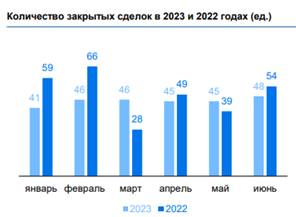

В первом полугодии 2023 года в России закрылась 271 сделка на сумму в 13,6 млрд долларов, что соответствует уровню первого полугодия 2022 года. Резких спадов активности на протяжении первого полугодия 2023 года не наблюдалось, доля сделок по продаже российских активов иностранных компаний стала медленно уменьшаться, но все еще в два раза превосходит уровень 2021 года (рисунок 1). В 2022 году доля сделок, связанных с продажей российского бизнеса иностранных компаний увеличилась в два раза, превысив 25%, а самой крупной сделкой за период 2022-2023 гг. было приобретение банка «Открытия» банком «ВТБ» за 5 млрд долл. [12].

Секторами с самой высокой средней суммой сделки в 2022–2023 годах являются нефтегазовая, а также горная промышленность. Крупнейшими сделками в добывающей промышленности стали продажа доли Shell в «Сахалинской энергии» и покупка активов Petropavlovsk корпорацией «УГМК».

Главными трендами российского рынка слияний и поглощений во второй половине 2023 года являются:

- продолжение сокращения количества сделок, связанных с уходом иностранных компаний с российского рынка: на протяжении 2022 года доля сделок по продаже российских активов иностранных компаний достигала 27%, однако на фоне введения новых ограничений на продажу российского бизнеса компаний-резидентов «недружественных» стран во второй половине 2023 года показатель не превышает 15% [13];

- большинство сделок на российском рынке слияний и поглощений представлено сектором технологий, медиа и телекоммуникаций (TMT): примерно каждая четвертая сделка слияний и поглощений в России предусматривает продажу высокотехнологичной компании (разработчика программного обеспечения, производителя электроники и компьютерной техники, оператора телекоммуникационных услуг и т.п.). Одни из крупных сделок сектора технологий, медиа и телекоммуникаций: покупка Avito семейным офисом Kismet Capital Group и MBO компании «Вымпелком».

- негативное влияние повышенной ключевой ставки Банка России на использование банковского кредитования в сделках слияний и поглощений: сохранение ключевой ставки на высоком уровне в долгосрочной перспективе может стать препятствием для активного привлечения банковского финансирования при реализации новых перспективных проектов на российском рынке слияний и поглощений.

Рис.

1 – Количество, суммы и отраслевое распределение закрытых сделок слияний и

поглощений в России в 2022-первом полугодии 2023 гг. [12]

Рис.

1 – Количество, суммы и отраслевое распределение закрытых сделок слияний и

поглощений в России в 2022-первом полугодии 2023 гг. [12]

Российский рынок слияний и поглощений сложно характеризовать развитым, в сравнении с США и интенсивно развивающимся Китаем мы находимся на стадии становления с необходимостью формирования эффективного нормативно-правового и методического обеспечения процессов слияния и поглощений.

Выводы. Представленные в статье результаты сравнительного обзора рынка слияний и поглощений в таких странах как США, Китай и Россия, позволяет нам сделать выводы, что развитие российского рынка слияний и поглощений нельзя охарактеризовать интенсивным и динамичным (а в современных условиях геополитической напряженности инвестиционная активность страны затормозилась). В сравнении с США и Китаем российский рынок находится на стадии становления с необходимостью формирования эффективного нормативно-правового и методического обеспечения процессов слияния и поглощений.

В целом, рынок слияний и поглощений делает разворот в сторону новых тенденций, связанных с устойчивым развитием. Энергетические компании активизировались в реализации новых моделей заключения сделок, ориентированных на изменение климата. Инвесторы стали более требовательны к компаниям, в которые они инвестируют, по вопросам включения климатических гарантий в сделки слияний и поглощений. Несмотря на отмеченные в статье негативные тенденции глобального инвестиционного рынка и рынка слияний, поглощений, стоит отметить, что сегодня мировая экономика находится на переломном этапе в истории человечества – моменте, полном проблем, но при этом и наличием множества возможностей.

Источники:

2. Аметова Н.У. Современное состояние российского рынка слияний и поглощений // Студенческий вестник. – 2023. – № 20-11(259). – c. 40-41.

3. Боталова В.В. Теоретические основы слияния и поглощения в России и за рубежом // Российское предпринимательство. – 2013. – № 10(232). – c. 76-87.

4. Vayner O.V., Rogova E.M. Target’s financial performance in corporate acquisitions: brics evidence // Russian Management Journal. – 2022. – № 1. – c. 28-51. – doi: 10.21638/spbu18.2022.102.

5. Галилов А.Р. Сопоставление и анализ конъюнктуры российского рынка слияний и поглощений в условиях кризиса // Организационно-экономические проблемы регионального развития в современных условиях: Материалы XV Всероссийской научно-практической конференции. Симферополь, 2023. – c. 56-58.

6. Годовой отчет Bain & Company о мировом рынке слияний и поглощений. Bain.com. [Электронный ресурс]. URL: https://www.bain.com/fr/a-propos-de-bain/media-center/communiques-de-presse/france/2023/rapport-annuel-de-bain-company-sur-les-fusions-acquisitions-en-2023/ (дата обращения: 29.03.2024).

7. Гордон А. Уолтер, Джей Б. Барни Цели управления при слияниях и поглощениях // Журнал стратегического управления. – 1990. – c. 79-86.

8. Гохан П. Слияния, поглощения и реструктуризация компаний. - М.: Альпина Диджитал, 2010. – 21-30 c.

9. Игнатов С.Н. Слияния и поглощения промышленных предприятий: экономические характеристики и аспекты формирования конкурентных преимуществ // Modern Economy Success. – 2023. – № 5. – c. 161-167.

10. Аналитика. Слияния и поглощения. Информационное агентство AK&M. [Электронный ресурс]. URL: http://mergers.akm.ru/ (дата обращения: 29.03.2024).

11. Паштова Л.Г., Маймулов М.С. Эффективность рынка M&A в России: проблемы и перспективы // Финансы: теория и практика. – 2020. – № 1. – c. 76-81. – doi: 10.26794/2587-5671-2020-24-1-76-86.

12. Презентационный материал «Обзор рынка слияний и поглощений в России – тренды и развитие рынка». Ma-conference-moscow.ru. [Электронный ресурс]. URL: https://ma-conference-moscow.ru/media/Презентации%20MA/Сессия%201%2020Общие%20слайды%20(Жарский,%20Урьяш)%20(2).pdf (дата обращения: 29.03.2024).

13. Рынок слияний и поглощений в России 2022 году и заделы на 2023 год. Vc.ru. [Электронный ресурс]. URL: https://vc.ru/u/1548112-delovoy-profil-group/696075-rynok-sliyaniy-i-pogloshcheniy-v-rossii-2022-godu-i-zadely-na-2023-god?ysclid=lpi35blmlc228511935 (дата обращения: 10.04.2024).

14. Доля сделок по выходу иностранных инвесторов из российских активов сокращается. Статистика М&А. [Электронный ресурс]. URL: http://mergers.akm.ru/stats/40?ysclid=lpgxvrygzx896888304#_ftn2 (дата обращения: 10.04.2024).

15. Чадина Е.В. Роль слияний и поглощений в стратегическом процессе интеграции предпринимательства // Управленческие науки. – 2016. – № 4. – c. 24-32.

16. Эванс Ф.Ч., Бишоп Д.М. Оценка компаний при слияниях и поглощениях: создание стоимости в частных компаниях. - М.: Альпина Бизнес Букс, 2007. – 71 c.

17. Вердиев Д.О. Управление рисками в сделках слияний и поглощений // Вестник МГИМО университета. – 2015. – № 3(42). – c. 232-238.

Страница обновлена: 28.11.2025 в 07:32:17

Download PDF | Downloads: 36

Comparative review of investment flows, mergers and acquisitions in the competitiveness system of the USA, China and Russia

Ignatov S.N.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 7 (July 2024)

Abstract:

The article analyzes the conditions and strategic results of companies obtained from the implementation of mergers and acquisitions, allowing them to influence the competitiveness of these companies.

The UNCTAD’s World Investment Report 2023, is analyzed.

On its basis, key global investment trends are highlighted.

It was noted that cross-border mergers and acquisitions of companies were particularly affected by tightening financing conditions, rising interest rates and uncertainty in capital markets. An overview of investment activities and processes for the implementation of mergers and acquisitions strategies in the United States and China is presented.

As research subjects, the USA and China were chosen because of their leadership in investment activities and due to the intensive development of the mergers and acquisitions market.

To understand the gap in investment development, the article also conducted an analytical review of investment activities and the processes of implementing mergers and acquisitions strategies in Russia. The trends of the Russian mergers and acquisitions market in the second half of 2023 are highlighted. As a conclusion, it is noted that the Russian mergers and acquisitions market is difficult to characterize as developed. In comparison with the United States and intensively developing China, Russia is at the stage of formation with the need to form effective regulatory and methodological support for mergers and acquisitions.

Keywords: mergers and acquisitions, investments, global investment report, UNCTAD, USA, China, Russia

JEL-classification: E22, F21, G11, P33, P45

References:

Ametova N.U. (2023). Sovremennoe sostoyanie rossiyskogo rynka sliyaniy i pogloshcheniy [The current state of the Russian mergers and acquisitions market]. Studencheskiy vestnik. (20-11(259)). 40-41. (in Russian).

Botalova V.V. (2013). Teoreticheskie osnovy sliyaniya i pogloshcheniya v Rossii i za rubezhom [Theoretical basis for mergers and acquisitions in Russia and abroad]. Russian Journal of Entrepreneurship. (10(232)). 76-87. (in Russian).

Chadina E.V. (2016). Rol sliyaniy i pogloshcheniy v strategicheskom protsesse integratsii predprinimatelstva [The role of mergers and acquisitions in the strategic integration of entrepreneurship]. Management Sciences. 6 (4). 24-32. (in Russian).

Evans F.Ch., Bishop D.M. (2007). Otsenka kompaniy pri sliyaniyakh i pogloshcheniyakh: sozdanie stoimosti v chastnyh kompaniyakh [Valuation of companies in mergers and acquisitions: value creation in private companies] M.: Alpina Biznes Buks. (in Russian).

Galilov A.R. (2023). Sopostavlenie i analiz konyunktury rossiyskogo rynka sliyaniy i pogloshcheniy v usloviyakh krizisa [Comparison and analysis of the conjuncture of the Russian mergers and acquisitions market in the context of the crisis] Organizational and economic problems of regional development in modern conditions. 56-58. (in Russian).

Gokhan P. (2010). Sliyaniya, pogloshcheniya i restrukturizatsiya kompaniy [Mergers, acquisitions and restructuring of companies] M.: Alpina Didzhital. (in Russian).

Gordon A. Uolter, Dzhey B. Barni (1990). Tseli upravleniya pri sliyaniyakh i pogloshcheniyakh [Management objectives in mergers and acquisitions]. Zhurnal strategicheskogo upravleniya. 11 79-86. (in Russian).

Ignatov S.N. (2023). Sliyaniya i pogloshcheniya promyshlennyh predpriyatiy: ekonomicheskie kharakteristiki i aspekty formirovaniya konkurentnyh preimushchestv [Mergers and acquisitions of industrial enterprises: economic characteristics and aspects of the formation of competitive advantages]. Modern Economy Success. (5). 161-167. (in Russian).

Pashtova L.G., Maymulov M.S. (2020). Effektivnost rynka M&A v Rossii: problemy i perspektivy [M&A market efficiency in Russia: problems and prospects]. Finance: Theory and Practice». 24 (1). 76-81. (in Russian). doi: 10.26794/2587-5671-2020-24-1-76-86.

Vayner O.V., Rogova E.M. (2022). Target’s financial performance in corporate acquisitions: brics evidence [Uspeshnost sdelok pogloscheniy dlya tselevyh kompaniy v stranakh BRIKS]. Russian Management Journal. 20 (1). 28-51. (in Russian). doi: 10.21638/spbu18.2022.102.

Verdiev D.O. (2015). Upravlenie riskami v sdelkakh sliyaniy i pogloshcheniy [Risk management in mergers and acquisitions]. Vestnik of MGIMO University. (3(42)). 232-238. (in Russian).

World Investment Report 2023. Investing in Sustainable Energy for AllUnctad. Retrieved April 10, 2024, from https://unctad.org/system/files/official-document/wir2023_en.pdf