Финансовые инструменты в торговле лесными товарами

Сушко О.П.1,2![]()

1 Российский экономический университет им. Г.В. Плеханова, ,

2 Московский государственный технический университет гражданской авиации, ,

Скачать PDF | Загрузок: 32

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54773577

Аннотация:

Гипотеза данного исследования состоит в том, что одним из направлений повышения эффективности хозяйственной деятельности лесного комплекса является развитие биржевой торговли. Развитие биржевой торговли в России является актуальной темой в связи современной трансформацией рынка лесопродукцией под влиянием давления санкционных ограничений российских производителей. Другой важный аспект актуальности темы связан с обеспечением прозрачности и снижением теневых отношений участников на рынке. В работе освещены ряд вопросов текущей ситуации биржевой торговли лесопродукции в России и мировых бирж, выделена специфика биржевой торговли лесопродукции, и определены основные факторы, определяющие низкую ликвидность биржевой торговли. В работе рассмотрено ценообразование спотовых и фьючерсных котировок на лесопромышленную продукцию. Проанализирована динамика фьючерсами на белёную хвойную целлюлозу на шанхайской бирже, фьючерсами на целлюлозу и бумагу на норвежской бирже. Рассмотрены современные мероприятия, и мероприятия на перспективу до 2025 г., направленные на активизацию биржевой торговли продукцией лесного комплекса, на повышение ликвидности рынка фьючерсов лесопродукции. Научная новизна полученных результатов заключается в том, что исследование биржевой торговли лесопродукции с выделением основных проблем и перспектив развития привносит вклад в методологию биржевой торговли. Прикладная значимость обусловлена возможностью использования результатов исследования для формирования стратегических документов развития лесного комплекса России.

Ключевые слова: биржевая торговля лесопромышленной продукцией, ценообразование спотовых и фьючерсных котировок, срочные и отсроченные транзакции, фьючерсы на целлюлозу

JEL-классификация: G13, G17, L73

Введение (актуальность)

Современный период развития экономических процессов в условиях геополитической напряжённости показывает роль электронной коммерции, которая опосредует торговые и финансовые потоки интернет-транзакциями. Одним из главных институтов электронной коммерции является торговая биржа. Сегодня в мировой экономике мире работает более ста пятидесяти товарных бирж, которые торгуют энергетическим сырьём, металлами, сельскохозяйственной продукцией, промышленным сырьём. Сегодня 90% мировой биржевой торговли сконцентрировано на биржах США, Англии и Японии. Структурно биржевой рынок включает рынок реального товара, на котором заключаются срочные сделки, и фьючерсной рынок, который по сути является вспомогательным инструментом реального рынка, так как через отсроченные контракты и фиксацию цен влияет на рыночный баланс спроса / предложения и изменение цены. Фьючерсный рынок имеет целевую установку на страхование рисков от неблагоприятных изменений цен. Биржевая торговля имеет особую важность для сырьевых потоков, поскольку они предоставляют возможность разнообразные финансовые и страховые инструменты [1, 3, 4, 11, 12].

Россия является ведущим экспортёром большинства добываемых и производимых ресурсов, а, следовательно, должна иметь собственные биржи. Развитие биржевых центров позволит увеличить капитализацию российских компаний разных секторов экономики: добывающего, обрабатывающего, банковского, финансового. Расширение линейки услуг обеспечит развитие финансовых и страховых компаний. Российские биржи могут часть расчетов переводить в национальную валюту, что позволит снизить долларизацию экономики [3, 4, 7, 8]. Появятся новые возможности для увеличения источников доходов бюджета.

Относительно вопросов биржевой торговли лесопродукции не достаточно научных работ, и среди них отметим наиболее актуальные. С. Н. Грибова [6] в 2009 г. обосновала оптимизацию и преимущества торговли лесопродукции на Забайкальской лесной товарной бирже и в дальнейшем её соединении с Санкт-Петербургской товарно-сырьевой биржей. В научной работе А.Л. Гребенюк [7] рассмотрены успехи работы лесной биржи в Иркутской области, но по мнению автора, она не решила проблемы с незаконным оборотом леса. Далее она представляет авторскую модель организации оборота леса на лесной бирже с заменой договора аренды леса на договор подряда для государственных нужд. К. В. Доможирова [10] высказала мнение, что развитие биржевого механизма в целях организации лесного рынка, является стратегической задачей региональных органов власти. М. А. Булгакова [5] и П. В. Самолысов [5] рассмотрели развитие конкурентоспособности российской лесопродукции на базе биржевой торговли. Р. С. Рогулин [16] разработал модель оценки закупки лесосырья через биржи. Т. А. Чеботарева [21] показала, что есть много интернет-площадок для торговли лесопродукции, но необходимо совершенствование торговли через электронную товарную биржу. Н. А. Петрунин [14,] в статье (2022) представил результаты работы Санкт-Петербургской товарно-сырьевой биржи.

Цель исследования заключается в определении существующей ситуации и установлении перспектив развития биржевой торговли лесопродукции, в выявлении закономерностей ценообразования спотовых и фьючерсных котировок на лесопромышленную продукцию. Задачи исследований биржевой торговли лесопродукции:

- определение существующей ситуации биржевой торговли лесопродукции;

- определение специфики биржевой торговли лесопродукции;

- установление различии в ценообразовании спотовых и фьючерсных котировок на лесопродукцию;

- определение перспектив развития биржевой торговли лесопродукции в России.

Научная новизна данного исследования заключается в развитии методических и практических подходов повышения эффективности деятельности лесного комплекса России за счёт совершенствования биржевой торговли. Гипотеза данного исследования состоит в том, что одним из направлений повышения эффективности хозяйственной деятельности лесного комплекса является развитие биржевой торговли.

Теоретико-методологической основой исследований стали научные положения системного подхода. Теоретическую основу исследования составили научные труды отечественных и зарубежных авторов, изучающих процессы лесного комплекса, исследовательские отчёты и обзоры международных организаций. Исследовательская база включает статистические данные, справочные и информационные базы российских и зарубежных организаций, и другие источники. В исследовании биржевой торговли лесного комплекса использовались разнообразные эмпирические методы.

Результаты исследования, дискуссия

Определение существующей ситуации биржевой торговли

Биржевая торговля лесопродукцией развивается медленно и не только в России. Биржевая торговля лесопродукцией проходит на многих международных товарных биржах, но в малых объёмах. Значительные биржевые сделки совершаются на американской бирже Chicago Mercantil Exchange (CME) инструменты [14, 18, 19].

Но данные биржевые контракты заключаются между продавцами и покупателями двух стран США и Канады, т.е. представительна для американо-канадской торговли, соответственно не показательна для других стран. Интересным вариантом биржевой торговли является биржевые аукционы лесом в Японии. Фьючерсы на пиломатериалы и целлюлозу широко торгуются на Нью-йоркской бирже (NYBOT), норвежской бирже (NOREXECO), Шанхайской бирже (SSEC). Фьючерсов на древесину относительно мало. Основной дериватив на древесину представлен на Чикагской товарной бирже. Деривативы на древесные пеллеты представлены на бирже Euronext.

В России крупнейшей товарной биржей является Санкт-Петербургская биржа (СПМТБ). Биржевые торги лесом на СПМТБ бирже начались в 2014 г. инструменты [10, 17].

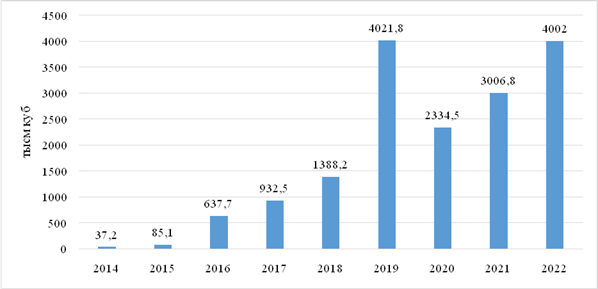

До создания товарной биржи в России работали и работают сейчас интернет-площадки по принципу размещения объявлений, но все они не располагают инструментами биржевой торговли. В 2022 г. объем торгов лесом на Санкт-Петербургской бирже составил 1% от общего объема заготовки древесины, что является минимальным объемом торгов, не позволяющего сформировать ценового индекса. При этом, в 2022 г. объем продажи лесоматериалов на бирже вырос на 30% по сравнению с 2021 г. и составил порядка 4 млн куб. м с учетом системы электронных торгов внебиржевого рынка (рисунок 1). Крупнейшими участниками биржевых торгов в 2022 г. являются предприятия Красноярского края – 1,25 млн куб. м, Вологодской области – 235 тыс. куб. м, Удмуртии – 191 тыс. куб. м. В 2022 г. на товарную биржу вышли предприниматели из 28 регионов.

Рисунок 1 – Объём торгов лесопродукции на Санкт-Петербургской бирже

Источник: разработано автором по данным [17]

На работу Санкт-Петербургской товарной биржи возлагались большие задачи и надежды, но большая часть из них пока не реализована. Так, товарная биржа должна была развить конкуренцию, повысить стоимость лесопродукции, сформировать ценовые индикаторы для мониторинга и контроля рынка и др. Медленное развитие биржевой торговли лесопродукцией показывает общее отставание развития лесного комплекса и непрозрачность рынка. Рост биржевой торговли позволит внедрить и развить биржевые инструменты, постепенно сформирует бенчмарки. По оценкам экспертов, минимальная доля биржевой торговли лесопродукцией должна составлять 5%, а оптимальная 10%.

Анализ деятельности Санкт-Петербургской товарной биржи [17] показывает, что пока она не отвечает статусу международной товарной биржи, по многим признакам. Так, на ней проходят реальные сделки на лесопродукцию, а не фьючерсные, и хеджирование исполняется на основе расчетных фьючерсов, а не поставочных. Не действуют спекулятивные инструменты с целью получения прибыли на разнице цен, т.е. не запушен механизм совершения обратных сделок. Не совершается иностранных сделок, а, следовательно, нет свободного перемещения прибыли в процессе биржевой торговли. Несомненно, сделаны определённые успехи в деятельности Санкт-Петербургской товарной биржи в форме классической товарной биржи, но сегодня в условиях санкционной реальности требуется развитие полноценной биржевой торговли в России.

Определение перспектив развития биржевой торговли лесопродукции в России

Для активизации биржевой торговли лесопродукцией предпринимается государственные меры. С целью совершенствования коммерческой инфраструктуры и образования рыночных индикаторов и цен на лесопродукцию в 2015 г. государственными органами был создан Биржевой комитет. В декабре 2019 г. были открыты торги экспортной древесины в тестовом формате на Санкт-Петербургской бирже, но пока реальных сделок не зафиксировано. С января 2022 г. введён запрет на вывоз из России необработанных лесоматериалов хвойных и ценных лиственных пород, что также приостановило биржевой экспорт лесом. В июле 2021 г. Путин подписал пакет законов о реформе лесного комплекса. Один из законодательных актов изменил правила торговли древесиной, заготовленной государственными или муниципальными учреждениями, и теперь она должна продаваться только на биржах. Другим важным изменением стало обязательная регистрация внебиржевых сделок древесины на бирже.

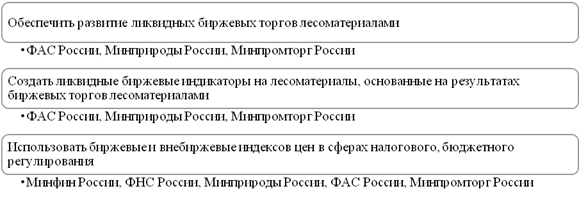

В плане мероприятий (дорожной карте) развития биржевой торговли на 2023 - 2025 гг., которая утверждена в конце 2022 г., обозначены три направления мероприятий (рисунок 2).

Рисунок 2 – Направления развития биржевой торговли

Источник: разработано автором

Для развития биржевой торговли лесом предложены и другие инициативы на период 2023 - 2024 гг.:

- обязательная продажа на бирже части древесины и продуктов переработки для победителей аукционов и конкурсов на аренду государственных и муниципальных лесных участков,

- обязанность инвестора продавать часть лесопродукции на бирже для утверждённого перечня приоритетных проектов в области освоения лесов,

- регистрация внебиржевых сделок по древесине.

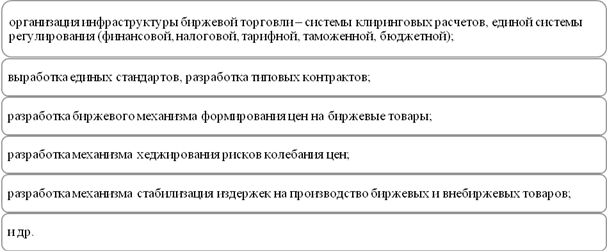

Перспективным направлением развития биржевой торговли лесопродукции является создание единого биржевого рынка стран ЕАЭС. Работа в этом направлении активизировалась в 2022 г., в период усилений санкций против России, а затем и Белоруссии. Основные направления работы по созданию биржевого рынка ЕАЭС должны быть направлены на разработку инфраструктуры, биржевых механизмов и инструментов (рисунок 3).

Рисунок 3 – Направления создания единого биржевого рынка стран ЕАЭС

Но создание единой евразийской товарной биржи, оп нашему мнению, не сможет произойти быстро, так как во всех странах ЕАЭС функционируют национальные биржи, и поэтому потребуется их структурная перестройка.

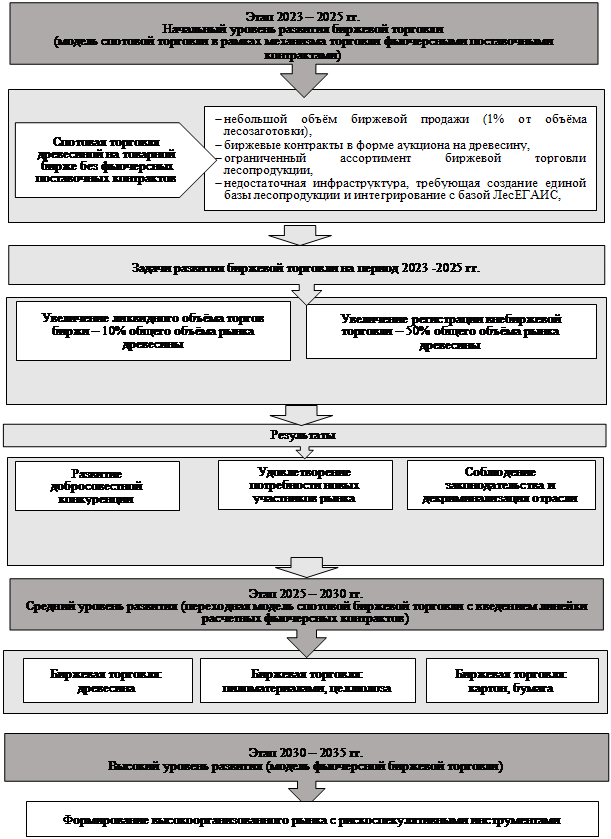

Анализ российского и зарубежного опыта развития биржевой торговли лесопродукции позволил создать поэтапную схему становления лесной биржи от существующей модель спотовой торговли до высокоорганизованного рынка с биржевыми инструментами международного значения (рисунок 4).

![]()

![]()

|

Формирование биржевых и внебиржевых индикаторов

|

Рисунок 4 – Этапы развития биржевой торговли в России

Источник: разработано автором

Установление различии в ценообразовании спотовых и фьючерсных котировок на лесопродукцию

Сегодня на мировом рынке превалирует фьючерсный способ продажи на бирже, как наиболее оптимальный способ торговли, который включает некоторые виды лесной и целлюлозно-бумажной продукции. Используя фьючерсы и опционы, производители / продавцы и покупатели могут снижать или распределять ценовые риски по долгосрочным контрактам. Различие в ценообразовании спотовых и фьючерсных котировок на лесопродукцию существенна, что связано в первую очередь с временным периодом транзакций и сроками поставок товара. Спотовая цена контракта на пиломатериалы или целлюлозу привязана к срочной транзакции, т.е. которая исполняется немедленно, а фьючерсная устанавливается к отсроченным транзакциям, которые проводятся со значительным временным разрывом - через несколько месяцев. Спотовая цена на целлюлозу — это реальная стоимость при текущей покупке, оплате и доставке. В более широком смысле спотовая цена на пиломатериалы или целлюлозу показывает реальную стоимость на рынке в настоящее время. Цена фьючерса предназначена для сделки с целлюлозой, которая состоится позже. Фьючерсная цена на целлюлозу устанавливается по текущей спот-цене с учётом стоимости хранения на определенный период вермени [10, 11]. Кроме затрат на хранение в стоимость целлюлозы включают проценты, страховку и другие непредвиденные расходы. Связь между реальными спот-ценами и фьючерсами используется для хеджирования и определяет стоимость заключаемых контрактов.

Нами проведено небольшое исследование фьючерсов на целлюлозу на двух биржах: европейской (NOREXECO) и китайской (SHFE) (табл.1) с целью определения согласованности динамики фьючерсных цен на биржах, сопоставимости со спотовыми ценами на целлюлозу, и возможностью применения расчётной формулы для установления фьючерсной цены.

Таблица 1 - Динамика фьючеров на беленую сульфатную хвойную целлюлозу на Шанхайской фьючерской бирже (SHFE), USD/т.

|

Дата

поставки

|

Контракт

|

Цены

фьючерсов в разные торговые дни, долл./т

| |||||

|

9

сентября

|

16

сентября

|

23

сентября

|

27

сентября

|

29

сентября

|

14

октября

| ||

|

16.09.2022

|

sp2209

|

1004,55

|

–

|

–

|

–

|

–

|

–

|

|

18.10.2022

|

sp2210

|

938,91

|

922,70

|

883,11

|

887,51

|

892,83

|

872,66

|

|

16.11.2022

|

sp2211

|

909,03

|

898,10

|

863,75

|

863,08

|

863,00

|

852,48

|

|

16.12.2022

|

sp2212

|

868,93

|

867,67

|

838,93

|

839,88

|

844,35

|

830,82

|

|

17.01.2023

|

sp2301

|

847,74

|

855,00

|

824,78

|

819,15

|

828,19

|

813,58

|

|

16.02.2023

|

sp2302

|

838,29

|

845,11

|

815,34

|

803,36

|

813,53

|

797,09

|

|

16.03.2023

|

sp2303

|

829,86

|

838,51

|

807,90

|

792,25

|

803,09

|

783,80

|

|

18.04.2023

|

sp2304

|

822,45

|

832,17

|

801,69

|

782,63

|

793,14

|

772,48

|

|

16,05,2023

|

sp2305

|

812,24

|

821,02

|

787,54

|

770,54

|

782,70

|

762,87

|

|

16,06,2023

|

sp2306

|

808,92

|

816,45

|

787,05

|

768,56

|

779,72

|

758,94

|

|

18,07,2023

|

sp2307

|

801,51

|

819,24

|

781,34

|

767,57

|

778,48

|

757,21

|

|

16,08,2023

|

sp2308

|

795,89

|

808,34

|

781,83

|

761,16

|

777,23

|

753,52

|

|

18,09,2023

|

sp2309

|

–

|

807,83

|

768,43

|

755,73

|

769,03

|

746,38

|

Поскольку финансовые рынки чувствительны к появлению любых позитивных и негативных новостей, изменяющих ожидания биржевых игроков по отношению к будущей доходности, спотовые и фьючерсные котировки подвержены колебаниям. Для определения разницы цен по реальным сделкам на спотовом рынке и фьючерсных цен необходимо определить значения цен для верхней границы ценового диапазона, в котором торговались фьючерсы, для нижней границы, и значение цены окончательного расчёта по фьючерсным сделкам на момент закрытия фьючерса (таблица 2).

Таблица 2 – Значения для границ цены фьючерсных контрактов в 2022 г., USD/т.

|

Дата поставки

|

Контракт

|

Верхняя цена

|

Нижняя цена

|

Цена закрытия

|

Цена для расчётов

|

|

18.10.2022

|

sp2210

|

894,36

|

878,46

|

883,18

|

880,95

|

|

16.11.2022

|

sp2211

|

877,22

|

854,86

|

861,07

|

859,08

|

|

16.12.2022

|

sp2212

|

867,78

|

830,26

|

840,70

|

838,46

|

|

17.01.2023

|

sp2301

|

850,88

|

811,13

|

817,59

|

817,09

|

|

16.02.2023

|

sp2302

|

847,65

|

794,73

|

798,95

|

799,70

|

|

16.03.2023

|

sp2303

|

832,50

|

781,56

|

782,56

|

785,54

|

|

18.04.2023

|

sp2304

|

808,64

|

768,89

|

771,87

|

774,11

|

|

16.05.2023

|

sp2305

|

800,45

|

755,23

|

760,69

|

761,93

|

|

16.06.2023

|

sp2306

|

791,50

|

752,49

|

756,72

|

757,71

|

|

18.07.2023

|

sp2307

|

791,75

|

751,50

|

757,46

|

760,69

|

|

16.08.2023

|

sp2308

|

783,05

|

754,73

|

760,69

|

760,69

|

|

18.09.2023

|

sp2309

|

780,07

|

743,05

|

748,02

|

747,52

|

Анализ фьючерсных котировок на целлюлозу с поставкой в Китай показал, что имеется существенная разница в фьючерсных котировках двух бирж, ориентированных на один и тот же региональный рынок, а также существенное отличие от спотовых цен (таблица 3).

Таблица 3 - Сравнение биржевых фьючерсных котировок на целлюлозу с поставкой в Китай, USD/т.

|

Период

|

NOREXECO

|

SHFE

|

Спотовые цены

|

|

IV квартал 2022 г.

|

919

|

860

|

1020

|

|

I квартал 2023 г.

|

880

|

801

|

980

|

В настоящий период времени, используя базовую модель теории хранения сырьевых активов можно предложить следующую формулу определения фьючерсной цены (Ft,Т) на лесопродукцию:

![]() (5.1)

(5.1)

где:

- t - срок исполнения контракта в период Т;

- St – цена спот-продажи целлюлозы в период t;

- z (t, T) – затраты на хранение целлюлозы в природ t со сроком (T – t);

- r (t, T) - ставка процента кредита в период t со сроком (T – t).

Сумма

составляющих ![]() определяют оплату затрат по фьючерсному контракту, которая

как правило растёт по мере с пролонгирования закрытия фьючерсного контракта.

Расчёты фьючерсных цен по данной формуле показали, расчётная фьючерсная цена на

целлюлозу отличается от реальных фьючерсов на биржах. Возможно погрешность

связана в тем, что спотовые цены на целлюлозу по фактическим поставкам

изначально существенно выше, а также трудно определить затраты на по фьючерсным

контрактам при многообразии условий поставок. Несмотря на то, что данный

расчётный эксперимент показал отрицательный результат, необходимо проводить

дальнейшие изыскания, поскольку биржевая торговля лесопродукцией пусть

медленно, но будет развиваться.

определяют оплату затрат по фьючерсному контракту, которая

как правило растёт по мере с пролонгирования закрытия фьючерсного контракта.

Расчёты фьючерсных цен по данной формуле показали, расчётная фьючерсная цена на

целлюлозу отличается от реальных фьючерсов на биржах. Возможно погрешность

связана в тем, что спотовые цены на целлюлозу по фактическим поставкам

изначально существенно выше, а также трудно определить затраты на по фьючерсным

контрактам при многообразии условий поставок. Несмотря на то, что данный

расчётный эксперимент показал отрицательный результат, необходимо проводить

дальнейшие изыскания, поскольку биржевая торговля лесопродукцией пусть

медленно, но будет развиваться.

Заключение

Малая биржевая торговля лесопродукцией в мире и России связана с объективными и субъективными факторами. Медленное развитие биржевой торговли лесоматериалами во многом связано с тем, что большинство видов древесно-бумажной продукции не могут выступать в качестве полноценного биржевого товара из-за недостаточной унификации. К объективным глобальным минусам биржевой торговли продукцией ЛПК в России добавляется непрозрачность рынка. Открытая биржевая торговля поможет вывести отрасль из тени. Рост биржевой торговли позволит внедрять и развивать биржевые инструменты, постепенно будут формироваться ориентиры. По мнению экспертов, минимальная доля биржевой торговли древесиной и изделиями из нее составляет 5%, а оптимальная – 10%.

Формирование российской биржевой торговли лесопродукцией происходит медленно, но правительство и частный бизнес считают, что он крайне важен, и станет мощным драйвером развития лесного комплекса. Развитие биржевой торговли и внедрение производных финансовых инструментов может решить ряд вопросов и проблем:

- снизится риски и потери от волатильности цен на лесопродукцию в результате фиксации цен товарных запасов,

- установится единообразие ценовых условий для участников рынка,

- повысится прозрачность и четкое понимание принципов рыночного ценообразования,

- участники получают массив ценовых котировок в динамике, который может применяться с целью повышения точности бизнес-планирования,

- повысится доходность и капитализация российских производителей,

- др.

Кроме того, развитие производных финансовых инструментов на рынке лесопродукции позволит более точно прогнозировать выручку компании, что даст преимущества при планировании финансовой деятельности организаций. Научная значимость полученных результатов заключается в том, что исследование биржевой торговли лесопродукции с выделением основных проблем и перспектив развития привносит вклад в методологию биржевой торговли. Прикладная значимость обусловлена возможностью использования результатов исследования для формирования стратегических документов развития лесного комплекса России.

Источники:

2. Norexeco. [Электронный ресурс]. URL: https://norexeco.com/pulp/ (дата обращения: 20.07.2023).

3. Solodky M.O. Futures market – important factor of price stabilization // Экономика АПК. – 2013. – № 12 (230). – p. 044-048.

4. Анисимова С. Е., Володина И. Н., Шапорда З. В. Возможные пути снижения рисков при инвестировании во фьючерсы на нефть // Проблемы экономики и управления нефтегазовым комплексом. – 2021. – № 2. – c. 38-43. – doi: 10.33285/1999-6942-2021-2(194).

5. Булгакова М. А., Самолысов П. В. Конъюнктура конкурентоспособности российской древесины и материалов из нее на лесных биржах // Российское конкурентное право и экономика. – 2018. – № 2. – c. 48-51.

6. Гребенюк А. Л., Гребенюк М. А. Лесная биржа как способ решения проблем лесного комплекса Российской Федерации // Системы. Методы. Технологии. – 2015. – № 4. – c. 142-149.

7. Грибова С. Н. Биржевая торговля как способ организации рынка лесопродукции в Забайкальском крае // Региональная экономика: теория и практика. – 2009. – № 3. – c. 69-76.

8. Дегтярева О. И. Фьючерсы на возобновляемые источники энергии: опыт Германии // Инновации и инвестиции. – 2021. – № 9. – c. 41-44.

9. Дедюшко Е. И., Баликоев В. З. Рынок фьючерсов как сегмент финансового рынка // Наука. Технологии. Инновации: Сборник научных трудов. В 9-ти частях, Новосибирск, 02–06 декабря 2019 года / Под редакцией А.В. Гадюкиной. – Новосибирск: Новосибирский государственный технический университет. Новосибирск, 2019. – c. 493-496.

10. Доможирова К. В. Проблемы развития биржевой торговли лесом и лесоматериалами в Пермском крае // Экономика и бизнес: теория и практика. – 2018. – № 8. – c. 41-43.

11. Катюха П.Б. Роль и место товарных бирж в современной структуре мировой торговли энергоресурсами // Проблемы экономики и управления нефтегазовым комплексом. – 2021. – № 10 (202). – c. 38-48.

12. Козлова И. К., Максименко А. С. Фьючерсы: теоретические и законодательные основы // Менеджмент и маркетинг: опыт и проблемы: Сборник научных трудов / Под общей редакцией И.Л. Акулича. – Минск : Издатель А.Н. Вараксин. Минск, 2017. – c. 175-178.

13. Кузьмина О. Ю., Кудрина В. В. Рынок фьючерсов на энергоносители // Студенческая наука: актуальные вопросы, достижения и инновации: сборник статей X Международной научно-практической конференции в 2 частях, Пенза, 29 декабря 2022 года. – Пенза: Наука и Просвещение (ИП Гуляев Г.Ю.). Пенза, 2022. – c. 25-31.

14. Петрунин Н. А. Продажа круглых лесоматериалов через биржу в России: опыт и перспективы развития // Государственное управление лесами: проблемы и пути решения: сборник научных статей и докладов II Всероссийской научно-практической конференции, Санкт-Петербург, 29 мая – 02 2022 года. – Санкт-Петербург: Федеральное бюджетное учреждение \\\"Санкт-Петербургский научно-исследовательский институт лесного хозяйства\\\". Санкт-Петербург, 2022. – c. 87-100.

15. Пронина Н. А. Фьючерсы как инструмент срочного рынка // Актуальные экономические и социальные вопросы, связанные с национальными и стратегическими задачами развития РФ в современных геополитических условиях: Сборник статей по материалам Международной научно-практической конференции студентов, магистрантов, аспирантов и преподавателей, Сергиев Посад, 17 апреля 2019 года. – Сергиев Посад: Московский финансово-юридический университет МФЮА. Сергиев Посад, 2019. – c. 204-206.

16. Рогулин Р. С. Моделирование перспектив взаимодействия предприятия лесопромышленного комплекса и товарно-сырьевой биржи России // Journal of Applied Economic Research. – 2020. – № 4. – c. 489-511. – doi: 10.15826/vestnik.2020.19.4.023.

17. Санкт-Петербургская Международная Товарно-сырьевая Биржа. [Электронный ресурс]. URL: https://spimex.com/ (дата обращения: 20.07.2023).

18. Семенкова Е. В., Грушин М. Ю. Проблемы обеспечения ликвидности рынка товарных фьючерсов (применительно к нефтяным фьючерсам марки Urals) // Финансовый бизнес. – 2018. – № 1. – c. 27-29.

19. Софронов Ю. Ю., Радионова М. В. Эконометрическое моделирование стоимости фьючерса на пшеницу США // Вестник Прикамского социального института. – 2022. – № 1. – c. 95-100.

20. Спеваков Р. В., Кожеманова Т. Н. Статистический анализ и прогноз котировок фьючерса на природный газ методами аналитического выравнивания // Научные исследования: фундаментальные и прикладные аспекты - 2022: сборник научных трудов, Набережные Челны, 20 июня 2022 года. – Казань: Издательство \"Познание\". Казань, 2022. – c. 217-219.

21. Чеботарева Т. А. Совершенствование торговли на российском рынке лесной продукции // Ученые записки Российской Академии предпринимательства. – 2017. – № 4. – c. 201-209.

22. Шанхайская фьючерсная биржа. [Электронный ресурс]. URL: https://www.shfe.com.cn/en/products/woodpulp (дата обращения: 20.07.2023).

Страница обновлена: 30.12.2025 в 20:05:19

Download PDF | Downloads: 32

Financial instruments in forest products trading

Sushko O.P.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 9 (September 2023)

Abstract:

The hypothesis of this study is that one of the ways to increase the efficiency of the economic activity of the forest complex is the development of exchange trading. The development of exchange trading in Russia is an urgent topic in connection with the modern transformation of the timber market under the influence of the pressure of sanctions restrictions of Russian producers. Another important aspect of the relevance of the topic is related to ensuring transparency and reducing the shadow relations of participants in the market.

The article highlights a number of issues of the current situation of exchange trading of forest products in Russia and world exchanges. The author highlights the specifics of exchange trading of forest products and identifies the main factors determining the low liquidity of exchange trading.

The author considers the pricing of spot and futures quotations for timber products. The dynamics of bleached softwood pulp futures on the Shanghai stock exchange, pulp and paper futures on the Norwegian stock exchange are analyzed. Modern measures and measures for the future up to 2025 aimed at activating the exchange trade in forest products and increasing the liquidity of the futures market of forest products are considered. The scientific novelty of the obtained results lies in the fact that the study based on the analysis of the exchange trade of forest products with the identification of the main problems and prospects for development contributes to the methodology of exchange trading. The applied significance is due to the possibility of applying the results of the study to form strategic documents for the development of the Russian forest complex.

Keywords: exchange trading in timber products, pricing of spot and futures quotations, fixed-term and deferred transactions, pulp futures

JEL-classification: G13, G17, L73

References:

Anisimova S. E., Volodina I. N., Shaporda Z. V. (2021). Vozmozhnye puti snizheniya riskov pri investirovanii vo fyuchersy na neft [Possible way of risk reduction when investing in oil futures]. Problemy ekonomiki i upravleniya neftegazovym kompleksom. 2 (2). 38-43. (in Russian). doi: 10.33285/1999-6942-2021-2(194).

Bulgakova M. A., Samolysov P. V. (2018). Konyunktura konkurentosposobnosti rossiyskoy drevesiny i materialov iz nee na lesnyh birzhakh [The concentration of competitiveness of Russian wood and materials from it to forest exchanges]. Rossiyskoe konkurentnoe pravo i ekonomika. (2). 48-51. (in Russian).

Chebotareva T. A. (2017). Sovershenstvovanie torgovli na rossiyskom rynke lesnoy produktsii [Improving trade at the russian market of forest product]. Scientific notes of the Russian Academy of Entrepreneurship. 16 (4). 201-209. (in Russian).

Dedyushko E. I., Balikoev V. Z. (2019). Rynok fyuchersov kak segment finansovogo rynka [Futures market as a segment of the financial market] Science. Technology. Innovations. 493-496. (in Russian).

Degtyareva O. I. (2021). Fyuchersy na vozobnovlyaemye istochniki energii: opyt Germanii [Renewable energy futures contracts: experience of Germany]. Innovation and Investment. (9). 41-44. (in Russian).

Domozhirova K. V. (2018). Problemy razvitiya birzhevoy torgovli lesom i lesomaterialami v Permskom krae [The problems of development of exchange trade in forestry and timber in the Perm region]. Economics and business: theory and practice. (8). 41-43. (in Russian).

Grebenyuk A. L., Grebenyuk M. A. (2015). Lesnaya birzha kak sposob resheniya problem lesnogo kompleksa Rossiyskoy Federatsii [Wood exchange as a way for solving the problems of timber industry in the Russian Federation]. Sistemy. Metody. Tekhnologii. (4). 142-149. (in Russian).

Gribova S. N. (2009). Birzhevaya torgovlya kak sposob organizatsii rynka lesoproduktsii v Zabaykalskom krae [Exchange trading as a way of organizing the timber market in the Trans-Baikal Territory]. Regional Economics: Theory and Pactice. (3). 69-76. (in Russian).

Kailash Ch.P. (2017). Price movements in futures and spot markets: evidence from the s&p cnx nifty index Review of Business and Economics Studies. (5(1)). 32-41.

Katyukha P.B. (2021). Rol i mesto tovarnyh birzh v sovremennoy strukture mirovoy torgovli energoresursami [The role and place of commodity exchanges in the modern structure of global energy trade]. Problemy ekonomiki i upravleniya neftegazovym kompleksom. (10 (202)). 38-48. (in Russian).

Kozlova I. K., Maksimenko A. S. (2017). Fyuchersy: teoreticheskie i zakonodatelnye osnovy [Futures: theoretical and legislative bases] Management and marketing: experience and problems. 175-178. (in Russian).

Kuzmina O. Yu., Kudrina V. V. (2022). Rynok fyuchersov na energonositeli [Energy futures market] Student science: current issues, achievements and innovations. 25-31. (in Russian).

Norexeco. Retrieved July 20, 2023, from https://norexeco.com/pulp/

Petrunin N. A. (2022). Prodazha kruglyh lesomaterialov cherez birzhu v Rossii: opyt i perspektivy razvitiya [Round timber sales through the exchange in Russia: experience and development prospects] State forest management: problems and solutions. 87-100. (in Russian).

Pronina N. A. (2019). Fyuchersy kak instrument srochnogo rynka [Futures as an instrument of the futures market] Current economic and social issues related to the national and strategic objectives of the development of the Russian Federation in modern geopolitical conditions. 204-206. (in Russian).

Rogulin R. S. (2020). Modelirovanie perspektiv vzaimodeystviya predpriyatiya lesopromyshlennogo kompleksa i tovarno-syrevoy birzhi Rossii [Modeling the prospects of interaction between a timber industry enterprise and the commodity exchange of Russia]. Journal of Applied Economic Research. 19 (4). 489-511. (in Russian). doi: 10.15826/vestnik.2020.19.4.023.

Semenkova E. V., Grushin M. Yu. (2018). Problemy obespecheniya likvidnosti rynka tovarnyh fyuchersov (primenitelno k neftyanym fyuchersam marki Urals) [Problems of liquidity for the market of commodity futures (applying to oil futures of brand urals)]. Financial business. (1). 27-29. (in Russian).

Sofronov Yu. Yu., Radionova M. V. (2022). Ekonometricheskoe modelirovanie stoimosti fyuchersa na pshenitsu SShA [Econometric modelling of USA wheat futures price]. Bulletin of Prikamsky Social Institute. (1). 95-100. (in Russian).

Solodky M.O. (2013). Futures market – important factor of price stabilization Ekonomika APK. (12 (230)). 044-048.

Spevakov R. V., Kozhemanova T. N. (2022). Statisticheskiy analiz i prognoz kotirovok fyuchersa na prirodnyy gaz metodami analiticheskogo vyravnivaniya [Statistical analysis and forecast of natural gas futures quotes by analytical alignment methods] Scientific research: fundamental and applied aspects 2022. 217-219. (in Russian).