К вопросу об оценке инвестиционных предпочтений частных и государственных инвесторов в современной России (региональный аспект)

Скачать PDF | Загрузок: 35

Статья в журнале

Российское предпринимательство *

№ 2 (74), Февраль 2006

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Переход экономики России на путь рыночных преобразований повлек за собой радикальное изменение всей системы и структуры финансирования инвестиционных процессов. Если до 1990 г. (до начала реформ) государственный сектор финансировал до 3/4 всех инвестиций, а на долю собственных средств предприятий приходилось около 20-25%, то в настоящее время пропорция изменилась и стала практически обратной. Негосударственный сектор ежегодно вкладывает до 4/5 инвестиций в основной капитал, а доля бюджетов всех уровней не превышает 20%. Другими словами, за годы реформ произошло кардинальное изменение состава субъектов, принимающих инвестиционные решения. Теперь не государство, а частный сектор выступает в роли основного инвестора.

Ключевые слова: инвестиции, рыночная экономика, рыночные отношения, государственные инвестиции, инвестиционный процесс, частные инвесторы, источники инвестиций

Переход экономики России на путь рыночных преобразований повлек за собой радикальное изменение всей системы и структуры финансирования инвестиционных процессов. Если до 1990 г. (до начала реформ) государственный сектор финансировал до 3/4 всех инвестиций, а на долю собственных средств предприятий приходилось около 20-25%, то в настоящее время пропорция изменилась и стала практически обратной. Негосударственный сектор ежегодно вкладывает до 4/5 инвестиций в основной капитал, а доля бюджетов всех уровней не превышает 20%. Другими словами, за годы реформ произошло кардинальное изменение состава субъектов, принимающих инвестиционные решения. Теперь не государство, а частный сектор выступает в роли основного инвестора.

С целью выявления особенностей в региональных предпочтениях государственных и негосударственных инвесторов нами был проведен сопоставительный анализ параметров территориального распределения трех инвестиционных потоков, сформированных различными финансовыми источниками ‑ собственными, бюджетными и внебюджетными привлеченными средствами [1].

Указанное распределение по трем группам позволило, с одной стороны, выявить региональные предпочтения государства как инвестора (поскольку они в наибольшей степени проявляются в ходе инвестирования именно бюджетных средств), с другой ‑ установить закономерности регионального распределения различных видов негосударственных (частных) инвестиций. К числу последних были отнесены (хотя и с некоторыми оговорками [2]) все остальные инвестиции, то есть собственные средства организаций и внебюджетные привлеченные средства.

Как было установлено в результате анализа душевых показателей обеспеченности регионов различными источниками инвестиций в основной капитал [3], коэффициенты корреляции между обеспеченностью регионов собственными и бюджетными привлеченными средствами не превышают 0,3-0,4. Столь же слабо коррелирует обеспеченность регионов бюджетными источниками инвестиций с их наполняемостью внебюджетными привлеченными средствами (коэффициенты корреляции оказались также в пределах от 0,3 до 0,4). Однако даже такие невысокие показатели достигаются благодаря тому, что бόльшая часть бюджетных средств, участвующих в инвестиционных процессах, оказывается, как правило, средствами бюджетов субъектов РФ.

Дело в том, что именно у зональной обеспеченности инвестициями из региональных бюджетов проявляются слабые корреляционные связи как с обеспеченностью собственными инвестициями, так и за счет привлеченных внебюджетных средств. Что же касается других бюджетных инвестиций, а именно инвестиций из федерального бюджета, то коэффициенты корреляции между региональными показателями душевой обеспеченности такими инвестициями и любыми другими инвестиционными поступлениями не превышают в абсолютном выражении 0,1 (т.е. близки к нулю).

В то же время в ходе анализа было установлено, что пропорции межрегионального распределения двух других инвестиционных потоков ‑ собственных средств организаций и внебюджетных привлеченных средств, ‑ напротив, отличаются заметным сходством. Так, коэффициенты корреляции между региональными показателями душевой обеспеченности этими двумя видами инвестиций в основной капитал составляют 0,7-0,8, что позволяет говорить о близости параметров территориального распределения инвестиционных потоков, порождаемых негосударственными инвесторами, в инвестиционном пространстве России.

Сопоставление межрегиональных распределений долевых региональных показателей по каждому из трех источников позволило уточнить выводы, полученные по результатам анализа душевых характеристик.

Несмотря на то, что определяющее влияние на долевые региональные характеристики по всем источникам финансирования имеют «масштабы» субъектов РФ, обуславливающие величины всех объемных региональных показателей (состав «первой двадцатки» регионов по абсолютным объемам инвестиций по любому из источников финансирования практически один и тот же).

В число лидеров по абсолютным объемам инвестиций, осуществляемым в субъектах РФ за счет бюджетных источников, в 2004 году наряду с другими вошли Дагестан и Чеченская Республика (21 и 23 места по РФ). По удельному весу они превзошли Красноярский край (24 место), Республику Коми (57 место), Сахалинскую область (75 место) и др.

Что касается особенностей межрегионального распределения инвестиций, осуществляемых из федерального бюджета, то здесь ведущие позиции Чеченской Республики и Республики Дагестан еще более очевидны. В 2004 году эти регионы заняли соответственно 8 и 12 места по абсолютным объемам инвестиций из федерального бюджета среди всех регионов РФ. В то же время Ханты-Мансийский и Ямало-Ненецкий автономные округа, являющиеся безусловными лидерами по масштабам инвестиционной деятельности в России, напротив, по абсолютным объемам инвестиций из федерального бюджета заняли в этом же году соответственно 82 и 88 места.

Приведенные данные, на наш взгляд, лишний раз подчеркивают социальную (а не коммерческую) природу инвестиций, осуществляемых из федерального бюджета, которая обусловливает уникальность параметров их территориального распределения в инвестиционном пространстве России.

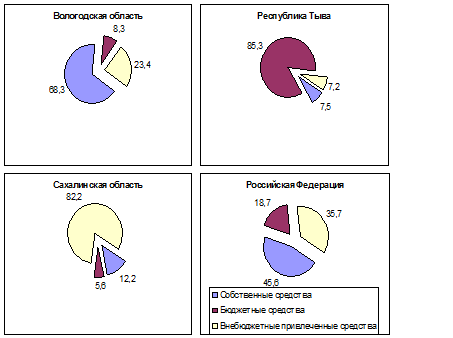

Результатом реализации специфических инвестиционных предпочтений государственных и негосударственных инвесторов, естественным следствием разнонаправленности векторов формируемых ими инвестиционных потоков являются принципиально разные параметры структуры инвестиций в основной капитал по источникам финансирования, складывающейся в различных регионах России. Диаграммы отражают структуру источников финансирования инвестиций в нескольких регионах, для каждого из которых характерно явное доминирование какого-либо одного из источников [4].

Структура инвестиций в основной капитал по источникам финансирования в некоторых регионах РФ (в % от общего объема инвестиций)

Как видно из диаграмм, основным источником инвестиций в Вологодской области являются собственные средства (68,3%), а в Сахалинской – внебюджетные привлеченные средства (82,2%). Наряду с Вологодской областью еще в трех десятках регионов России в 2003 г. на долю собственных средств приходилось более половины всех инвестиций в основной капитал (среди них Липецкая, Самарская, Свердловская области, Краснодарский край, Ханты-Мансийский АО и др.). Что же касается внебюджетных привлеченных средств, то они представляли собой основной источник финансирования инвестиций, помимо Сахалинской области, еще в 15 регионах РФ (в Тверской, Смоленской, Амурской областях, а также в Чукотском, Ненецком, Таймырском, Эвенкийском автономных округах и др.).

В то же время в некоторых регионах РФ, в частности в представленной на диаграмме Республике Тыва, основным источником финансирования являлись бюджетные средства (85,3% в 2003 г.). Собственные же и внебюджетные привлеченные средства по своему удельному весу были совершенно незначительны. Похожая структура источников инвестиций характерна для Республики Алтай, Ингушетии, Адыгеи, Усть-Ордынского и Агинского Бурятских автономных округов, Корякского автономного округа и некоторых других регионов, в которых за счет бюджетных средств финансируется более половины всех инвестиций в основной капитал.

Таким образом, естественным результатом различия в мотивах частного и государственного инвестирования являются их разные, в том числе региональные, инвестиционные предпочтения. Первый нацелен на получение максимального дохода (прибыли) на вложенный капитал, а второй, обремененный необходимостью решения различных государственных задач, стремится, главным образом, к достижению некоммерческих, но полезных эффектов инвестирования (укреплению единства федеративного государства, развитию социальной сферы и т.д.) и отодвигает задачу получения дохода на второй план.

Анализируя современное состояние и, в особенности, оценивая перспективы инвестиционного обеспечения регионального развития, предполагающего моделирование поведения инвесторов в рыночных условиях, необходимо учитывать различные по своей природе инвестиционные потоки, которые не совпадают по существующим и прогнозным параметрам, определяющим характер их территориального распределения.

Адекватный учет этого обстоятельства, на наш взгляд, позволит получить более корректные оценки эффективности инвестиционной деятельности различных типов инвесторов на региональном уровне, что представляется особенно актуальным в связи с намечающимся расширением масштабов государственного инвестирования в России в рамках реализации механизма государственно-частного партнерства.

[1] Анализ выполнялся по данным Росстата за 2002-2004 гг. на массиве из 89 субъектов РФ. Ист.: Строительство в России. 2004 - М., 2004. - С. 56-61; Социально-экономическое положение России. Январь 2005. – С. 385-386; Российский статистический ежегодник. – М., 2004. - С.41-43.

[2] Условность такого разделения на государственные и негосударственные инвестиции связана, в частности, с тем, что в составе собственных средств организаций в практике статистического учета объединяются как собственные средства негосударственных (частных) предприятий, так и собственные средства государственных предприятий, а в составе внебюджетных привлеченных средств упоминаются, например, кредиты негосударственных и государственных банков.

[3] Под душевыми показателями обеспеченности регионов различными источниками инвестиций имеются в виду объемы инвестиций в основной капитал, осуществляемые в регионах за счет каждого из источников в расчете на душу населения.

[4] Составлены по данным Росстата за 2003 г. (Строительство в России. - М., 2004. - С. 56-61).

Источники:

2 Условность такого разделения на государственные и негосударственные инвестиции связана, в частности, с тем, что в составе собственных средств организаций в практике статистического учета объединяются как собственные средства негосударственных (частных) предприятий, так и собственные средства государственных предприятий, а в составе внебюджетных привлеченных средств упоминаются, например, кредиты негосударственных и государственных банков.

3 Под душевыми показателями обеспеченности регионов различными источниками инвестиций имеются в виду объемы инвестиций в основной капитал, осуществляемые в регионах за счет каждого из источников в расчете на душу населения.

4 Составлены по данным Росстата за 2003 г. /(Строительство в России. - М., 2004. - С. 56'61).

Страница обновлена: 20.02.2026 в 13:40:11

Download PDF | Downloads: 35

K voprosu ob otsenke investitsionnyh predpochteniy chastnyh i gosudarstvennyh investorov v sovremennoy Rossii (regionalnyy aspekt)

Grishina I.V.Journal paper