Эволюция, оценка современного состояния и роль полупроводниковой промышленности в мировой экономике

Костин К.Б.1![]() , Малевич Ю.В.1

, Малевич Ю.В.1![]() , Каримова Л.А.1

, Каримова Л.А.1![]()

1 Санкт-Петербургский государственный экономический университет, ,

Скачать PDF | Загрузок: 38

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 1 (Январь 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=80404147

Аннотация:

В статье изучается проблематика развития полупроводниковой промышленности и факторов, влияющих на формирование рынка полупроводниковых элементов. Рассмотрены ключевые игроки рынка, а также региональная специфика развития отрасли. Проанализировано влияние уровня развития данной индустрии на экономическую безопасность национальных экономик. Представлены результаты анализа компаний-лидеров по производству полупроводниковых элементов и полупроводникового оборудования на крупнейших рынках полупроводниковой промышленности (Китай, Тайвань, США). Проанализирован российский рынок полупроводниковой промышленности, определены возможности для его дальнейшего поступательного развития

Ключевые слова: полупроводниковая промышленность, ТНК, Китай, Тайвань, Россия, США

JEL-классификация: L63, L11, F10, F20

Введение

Полупроводниковые элементы превратились в важнейшую базовую отрасль практически для всех производственных и сервисных отраслей. Полупроводник — это материал, который по электропроводности находится между проводниками и непроводниками. В отличие от металлов, которые являются хорошими проводниками электричества, и изоляторов, которые не проводят электричество вообще, полупроводники обладают электропроводностью, которая находится между этими двумя состояниями. Поэтому термин «полупроводник» относится к этому гибридному положению с точки зрения электропроводности. Проводимость полупроводника сильно зависит от внешних воздействий, таких как температура, легирование или приложенное напряжение [63].

Рост мирового потребления электроники способствует дальнейшему росту рынка полупроводников. Кроме того, развитие искусственного интеллекта (AI), Интернета вещей (IoT) и технологий машинного обучения (ML) создает возможности для дальнейшего роста рынка [53]. Спрос на микросхемы в настоящее время значительно превышает их производство [7, 11]. Благодаря новаторским изобретениям был разработан широкий ассортимент различных полупроводников для удовлетворения самых разных потребностей. Диверсификация создает возможности для специализации и новых бизнес-моделей [6,8]. Спрос в данной отрасли динамичен и трудно предсказуем. Более того из-за усложнения производственных процессов эта отрасль стала очень интернационализированной и в значительной степени зависит от разделения труда. В результате компании обычно концентрируются либо на разработке, производстве и сборке, либо на тестировании и упаковке. Сейчас становится все меньше компаний, которые занимаются собственно производством или совмещают проектирование и производство; в настоящее время наблюдается тенденция к созданию «безфабричных компаний». Кроме того, к этому сектору относятся такие смежные отрасли, как производство оборудования и разработка программного обеспечения для проектирования и тестирования [21; 48].

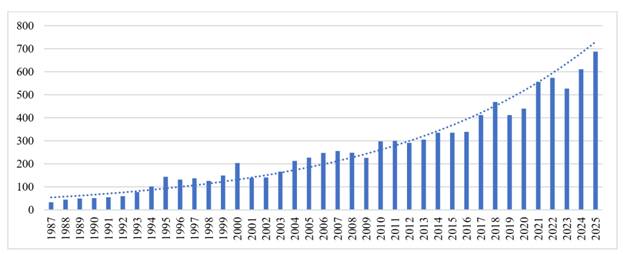

В 2024 году рост рынка полупроводников составил 16 %, ожидается, что к концу 2024 года объем продаж полупроводников в мире достигнет 611,23 млрд долл. США [53]. К 2030 году оборот отрасли может достичь 1 трлн. долл. США, что соответствует ежегодному росту примерно на шесть процентов (рис. 1) [41].

Рисунок 1 - Выручка мирового рынка полупроводников с 1987 по 2025 год, млрд долл. США [составлено авторами на основе 17]

В настоящее время производство полупроводниковых элементов в значительной степени сосредоточено в Азиатско-Тихоокеанском регионе. В 2023 году 88% всех чипов было произведено в Китае, Южной Корее и Тайване. Кроме того, 81% производства полупроводниковых микросхем так называемыми литейными заводами - компаниями, которые производят интеллектуальное ядро микросхем для других полупроводниковых компаний, - приходится всего на две страны: Южную Корею и Тайвань [25]. В 2020 году доля Тайваня в глобальных литейных мощностях составляла 63% [19]. В то время как мировая экономика все больше рассматривает это как риск для безопасности, доминирование Тайваня в полупроводниковой промышленности является важным залогом его собственной безопасности. Таким образом, актуальность данной проблематики обусловлена значимостью индустрии для возможности отраслевого технологического развития национальных экономик, и, как следствие, растущим спросом на полупроводниковые элементы.

Цель работы заключается в исследовании влияния мировой полупроводниковой промышленности на мировую экономику. Для достижения поставленной цели были поставлены следующие задачи:

¾ Исследование эволюции полупроводниковой промышленности и выявление компаний, заложивших основу рынка;

¾ анализ текущей структуры рынка и факторов развития индустрии;

¾ анализ политической конъюнктуры крупнейших стран-производителей полупроводниковых элементов.

Гипотеза исследования заключается в том, что развитие полупроводниковой промышленности является ключевым фактором как национального, так и глобального экономического роста. Более того, предполагается, что в условиях современных вызовов данная индустрия стала критической для обеспечения стратегических секторов экономики и национальной конкурентоспособности.

В рамках исследования были рассмотрены работы как отечественных, так и зарубежных ученых, занимающихся вопросом развития полупроводниковой промышленности: И.В. Грехова, Л.С. Костиной, М.И. Векслера, Д. Балига, Д. Килби, Г. Мура [1; 32; 37; 41; 56; 57; 62].

Также были проанализированы отраслевые отчеты консалтинговых компаний Deloitte, Boston Consulting Group, GSA, PWC, Acclime, Kept и Ассоциации полупроводниковой промышленности (SIA), статистическая база работы основана на данных статистических порталов Росстат и Statista, а также годовых отчетов SMIC, TSMC, AMD, Nvidia, Intel, Qualcomm, Applied Materials [20; 27; 29; 30; 31; 36; 43; 50]. Для анализа нормативно-правовой конъюнктуры были использованы постановления Правительства Российской Федерации [2; 3; 4; 5].

Эволюция полупроводниковой промышленности

Первые полупроводниковые элементы были изобретены примерно 70 лет назад. Так, транзистор был одним из фундаментальных полупроводниковых компонентов с усилительными способностями, используемый во всей электронике. Транзистор с точечным контактом был продемонстрирован Бардином и Браттейном в конце 1947 года. Спустя некоторое время, в 1948 году, Шокли представил усовершенствованный транзистор с биполярным переходом, положив начало постепенной замене вакуумных трубок полупроводниками [59].

Транзисторы гораздо меньше вакуумных трубок, используемых ранее, что позволило сделать электронные устройства гораздо меньше по размеру, и открыло путь для таких инноваций, как портативные радиоприемники. Эта разработка также вызвала значительный скачок в развитии компьютерных технологий. В 1958-1959 годах Джек Килби и Роберт Нойс по отдельности разработали интегральную схему (ИС), которая объединила несколько полупроводниковых элементов в один компонент, тем самым заложив основы современной микроэлектроники. Джек Килби впоследствии стал лауреатом Нобелевской премии за изобретение интеграционной схемы, которую он создал, работая в Texas Instruments [41]. ИС объединяет транзисторы и другие электронные компоненты на одной кремниевой подложке, что позволяет реализовать более сложные функциональные возможности. Интегральные схемы быстро развивались и включали в себя все большее количество элементов. В результате появились крупномасштабные интегральные схемы (LSI), очень крупномасштабные интегральные схемы (VLSI) и сверхкрупномасштабные интегральные схемы (ULSI), что способствовало быстрому прогрессу в электронике [59].

В 1965 году ученый и по совместительству один из основателей компании Intel Гордон Мур в своей работе «Cramming More Components onto Integrated Circuits» сформулировал закон, который описывает влияние и темпы увеличения плотности интеграции на полупроводниковые схемы (развитие полупроводниковой индустрии следует экспоненциальной тенденции) [37]. В работе был выявлен тренд, направленный на сокращение количества транзисторов, умещающихся на интегральной схеме, как 1:2, где на одного выведенного из использования транзистора приходятся две введенных в эксплуатацию интегральные схемы. Впоследствии это позволило создать более компактные устройства, такие как смартфоны, обладающие вычислительной мощностью, намного большей, чем массивные, размером с комнату, мейнфреймы прошлых лет, и открыло путь для машинного обучения, облачных вычислений, автономных транспортных средств и других технологий, требующих больших вычислений [23].

В изучение проблематики технологического развития и проектирования интегральных схем неоценимый вклад внесли отечественные ученые. Одним из основателей полупроводниковой промышленности в Советском Союзе стал академик РАН И.В. Грехов, исследования которого легли в основу создания приборов общеклассового и специального назначения в области полупроводникового оборудования. В рамках данной деятельности ученый занимался разработкой нового поколения силовых полупроводниковых приборов с p-n переходами, технология которых стала конкурентоспособной на мировом рынке [57]. Также И. В. Грехов направлял свои усилия на совершенствование технологического устройства схем, так он совместно с Л.С. Костиной и другими авторами разработал технологию склеивания пластины SiC Lely и эпислои SiC на подложках SiC большой площади с кремниевыми пластинами с неокисленной рифленой поверхностью для получения структур, перспективных для разработки силовых биполярных устройств с эмиттерными переходами с широкой полосой пропускания [56]. За комплекс работ по разработке технологии переключения мегаамперных токов полупроводниковыми элементами вышеуказанными отечественными учеными была получена государственная премия СССР в 1987 году в области науки и техники [1]. Значимый вклад в развитие отрасли также внес также отечественные ученый М.И. Векслер, который в своих работах уделяет внимание изучению туннельного тока и разделению напряжений. Проф. Векслер также работает над разработкой соответствующих имитационных расчетных моделей [62].

Значительный вклад в развитие карбидокремниевых приборов внес американский инженер в области электроники Джаянт Балига. Ученый занимался исследованием кремниевых приборов и проектированием карбидокремниевых приборов, а также построением имитационных моделей для соответствующих расчетов [32].

Современная структура мирового рынка полупроводников

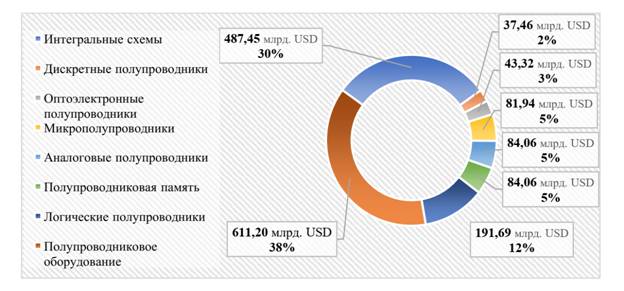

Современный рынок полупроводников подразделяется на следующие сегменты: рынок интегральных схем (чипы), рынок логических полупроводников, рынок полупроводниковой памяти, рынок аналоговых полупроводников, рынок микро-полупроводников, рынок оптоэлектронных полупроводников, рынок дискретных полупроводников, рынок полупроводникового оборудования (рис. 2) [26; 34; 38; 44; 45; 47; 49].

Рисунок 2 - Выручка на рынке полупроводников в 2024 г., млрд долл. США [составлено авторами на основе 26; 34; 38; 44; 45; 47; 49].

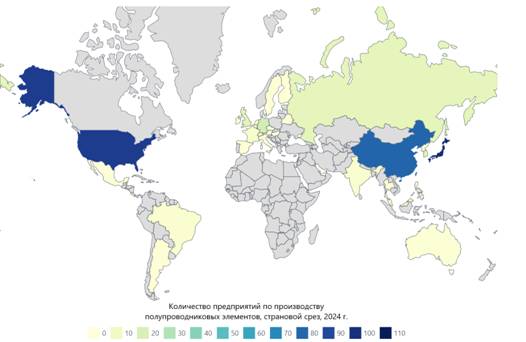

Промышленные компании, ставшими основателями полупроводниковой индустрии заложили международный ландшафт рынка полупроводников, где ключевыми игроками являются Соединенные Штаты, Китайская Народная Республика, а также Китайская Республика Тайвань (рис. 3) [52].

Рисунок 3 – Количество предприятий по производству полупроводниковых элементов по странам, 2024 г. [составлено авторами на основе 52]

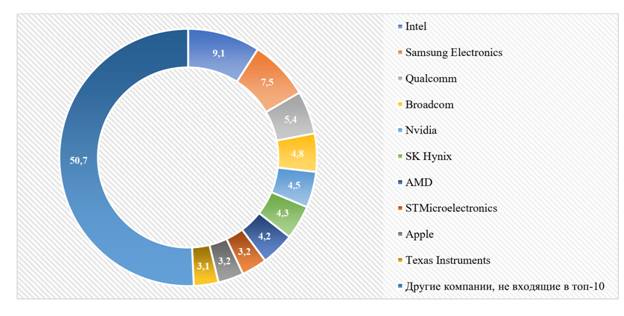

В данных странах располагаются самые крупные полупроводниковые компании. Среди крупнейших полупроводниковых компаний значительная часть базируется в США. В целом на долю американских полупроводниковых компаний приходится около 1/3 мирового рынка (около 35%), опережая страны Азиатско-Тихоокеанского региона (АТР), таких как Южная Корея, Тайвань и Китай (рис. 4) [51]. Однако в 2024 году прослеживается тренд расширения рынков полупроводниковых элементов и средств их производства в АТР. Одним из таких рынков является Китай.

Рисунок 4 – Рыночная доля доходов полупроводниковых компаний на мировом рынке в 2023 году, % [составлено авторами на основе 51]

Китайская полупроводниковая промышленность сталкивается с вызовом, который требует наличия гарантий по созданию независимых цепочек поставок, поэтому на 2024 год переход на отечественные полупроводниковые элементы является правительственным императивом. Китайское правительство активно поддерживает полупроводниковую промышленность страны, национальный план 2030 и национальная программа R&D («14-й пятилетний план») заложили план развития китайской полупроводниковой промышленности третьего поколения [64]. В 2020 году импорт составлял 83% от общего объема продаж микросхем в стране. Такая зависимость стала катализатором перемен, побудив Китай инвестировать значительные средства в отечественную полупроводниковую промышленность [33].

Китайские полупроводниковые компании наращивают объемы полученных инвестиции, направленные на укрепление их позиций на мировом рынке. Так, страна сосредоточилась на развитии узлового производства, а такие компании, как Semiconductor Manufacturing International Corporation (SMIC), добились заметного прогресса в производстве более компактных и эффективных полупроводниковых компонентов [33]. SMIC Group предоставляет литейные и технологические услуги по производству полупроводников на 8- и 12-дюймовых пластинах для глобальных клиентов. Штаб-квартира SMIC Group находится в Шанхае, и имеет международную производственную и сервисную базу с заводами по производству 8- и 12-дюймовых пластин в Шанхае, Пекине, Тяньцзине и Шэньчжэне [30]. В первом квартале 2024 года SMIC отгрузила 1,7 миллиона пластин, получив за тот же период второй в своей истории доход в размере 1,75 млрд долл. США, что на 19,7% больше, чем в 2023 году, и поднявшись на второе место в мире по объему чистого литейного производства в текущем периоде, уступая только TSMC [24].

Таким образом, усилия Китая по развитию данной индустрии направлены на обеспечение технологической независимости и глобальной конкурентоспособности Китая в полупроводниковом секторе. В условиях постепенного замедления действия закона Мура (экспоненциальный рост производства транзисторов на кристалле ИС), благодаря политической поддержке, стимулированию капитала и увеличению инновационных предприятий Китай имеет возможность открыть новые возможности для развития полупроводниковой промышленности за счет преимуществ конечного применения.

Еще одним центром, где сосредоточены одни из крупнейших компаний полупроводниковой промышленности, является Тайвань. В 2022 году объем производства ИС пластин на Тайване составил 90,7 млрд долл. США, что было больше на 63,8% (142,1 млрд долл. США) от общемирового объема производства на этот период. Кроме того, объем производства ИС в Тайване составил 41,4 млрд долл. США (20,1% мирового рынка), а объем производства упаковки и тестирования – 23,0 млрд долл. США (58,6% мирового рынка).

Лидирующие позиции в отрасли занимает компания Taiwan Semiconductor Manufacturing Company (TSMC), которая была основана в 1987 году Моррисом Чангом [30, 60]. Первоначальный капитал компания получила из Национального фонда развития (NDF) за счет правительственных средств Тайваня, а некоторые важные производственные технологии и лицензии на интеллектуальную собственность были получены через голландского гиганта электроники Philips. Таким образом, доля NDF в компании составила 48%, доля Philips - чуть менее 28%, а остальную часть обеспечили более мелкие частные инвесторы [60].

TSMC была первооткрывателем в области организации первого в мире чистого литейного производства [60]. Предприятие было сосредоточено исключительно на производстве микросхем для других компаний, и не занималось разработкой и продажей собственных фирменных продуктов, тем самым заложив основу для специализированного производства в отрасли полупроводниковой промышленности. Отход от распространенной во всем мире модели интегрированного производства устройств, когда предприятие занимается полным циклом создание оборудования, функционирующего на полупроводниках, как это делают Intel и Samsung, стал определяющей характеристикой TSMC и основой ее успеха. Сосредоточившись полностью на производстве и повысив производительность, компания встроилась в тренд растущего спроса на микросхемы [60]. В целом, тайваньские литейные предприятия занимают 67% мирового рынка, а доля TSMC составляет 53%. В 2023 году чистый доход компании составил более 2,16 трлн. тайваньских долл. Компания поставляет свою продукцию крупнейшим технологическим компаниям по всему миру. Например, в 2021 году около 26% общей выручки компании приходилось только на компанию Apple [28]. Если рассматривать региональный срез импортеров продукции TSMC, то на 2023 год около 60% чистой прибыли TSMC приходится на Соединенные Штаты, за которыми следует Китай - около 17%. Если говорить о видах потребительской электроники, то почти половина чистой прибыли TSMC приходится на смартфоны, а на высокопроизводительную вычислительную электронику, такую как ноутбуки и планшеты, - около 30% прибыли [28].

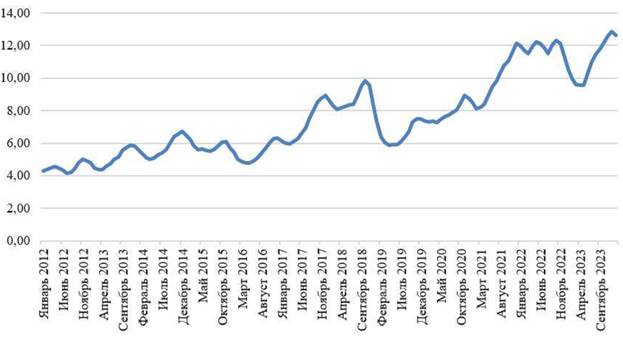

Другим мировым центром и одним из старейших рынков развития полупроводниковой промышленности являются Соединенные Штаты. Тренды на рынке в Соединенных Штатах совпадают с мировыми и определяются растущим спросом на полупроводники в развивающихся технологиях, таких как искусственный интеллект (ИИ), Интернет вещей (IoT) и автономные транспортные средства. Так, в начале 2024 года продажи полупроводников в Америке составили 12,64 млрд долл. США, что на 20,3% выше, чем в тот же период предыдущего года (рис. 5) [54, 55].

Рисунок 5 - Продажи полупроводников в Северной и Южной Америке с 2012 по 2024 год, млрд долл. США [составлено авторами на основе 54, 55].

В результате производители полупроводников в США вкладывают значительные средства в разработку чипов. Еще одна тенденция на рынке – растущее внедрение технологии 5G. Развертывание сетей 5G в США стимулирует потребность в полупроводниках, способных поддерживать более быструю и надежную беспроводную связь. Производители полупроводников разрабатывают микросхемы, которые смогут справиться с возросшими скоростями передачи данных и требованиями к пропускной способности сетей 5G, что стимулирует спрос на полупроводники в США [55].

В стране одной из ключевых институций для индустрии является Ассоциация полупроводниковой промышленности (Semiconductor Industry Association), которая является торговой ассоциацией и крупнейшим лобби полупроводниковой промышленности в стране [22]. Растущий спрос на полупроводниковые элементы послужил толчком к новым инвестициям в промышленность для увеличения производства чипов в стране. Ключевым событием для этого стало принятие закона CHIPS and Science Act от 2022 года, который был принят в рамках национальной промышленной стратегии, направленной на увеличение отечественного производства, создание хорошо оплачиваемых американских рабочих мест и укрепление американских цепочек поставок [35]. После принятия закона американские компании объявили о дополнительных инвестициях в отечественное полупроводниковое производство в размере около 50 млрд долл. США, в результате чего общий объем инвестиций в бизнес достиг почти 150 млрд долл. США с 2020 года [35].

Согласно отчету SIA-Boston Consulting Group, опубликованному в 2024 году, в течение десятилетия после введения закона (с 2022 по 2032 год) Соединенные Штаты, по прогнозам, более чем утроят свои мощности по производству полупроводников – самые высокие темпы роста в мире за этот период. В отчете также прогнозируется, что к 2032 году США увеличат свою долю в передовом (менее 10 нм) производстве микросхем до 28% мировых мощностей и получат 28% от общих мировых капитальных затрат (капвложений) в период с 2024 по 2032 год [22].

Более того, закон CHIPS and Science Act будет способствовать развитию американских исследований, разработок и производства полупроводников, обеспечивая лидерство США в области технологий. На сегодня страна производит около 10% мирового объема, когда 75% мирового производства приходится на АТР. Поэтому важным аспектом закона является фокус на привлечение инвестиций для развития R&D деятельности частного сектора полупроводниковой промышленности по всей стране, включая производство, необходимое для национальной обороны и критически важных секторов экономики.

Если говорить о ключевых компаниях-игроках на рынке полупроводниковой промышленности, то крупнейшие производители чипов по рыночной капитализации располагаются именно в США [42].

В 1971 году Intel произвела революцию в вычислительной технике, представив самый первый в мире микропроцессор Intel 4004. Этот прорыв открыл путь к созданию персональных компьютеров, которые в современном мире стали основным элементом, без которого не обходится ни один рабочий день во всем мире. Как уже было отмечено, сооснователь Intel Гордон Мур также предсказал удвоение количества транзисторов каждый год в течение следующих 10 лет в своей оригинальной статье, опубликованной в 1965 году [58]. На сегодняшний день Intel остается доминирующей силой в отрасли, сосредоточившись на таких областях, как искусственный интеллект, Интернет вещей и автономные транспортные средства. Так, в 2023 году доля рынка компании Intel составила 9,3% [51]. Крупнейшим сегментом Intel по объему выручки является подразделение «Клиентские вычисления» (Client Computing), которые выпускают центральные процессоры для персональных компьютеров [29; 39].

Анализ российского рынка полупроводниковой промышленности

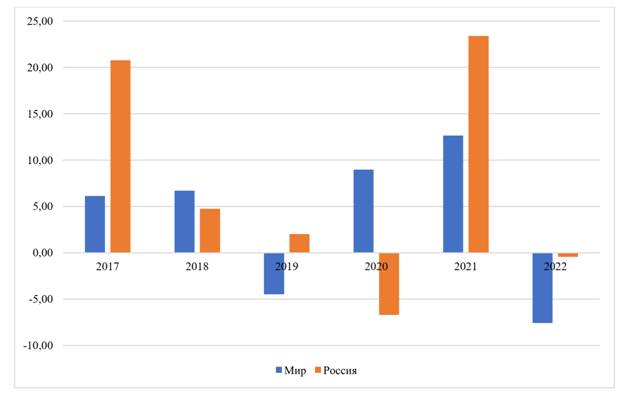

Российский рынок полупроводниковой промышленности является одним из быстро растущих рынков. Так, в 2023 году рост внутреннего рынка микроэлектроники составил 38% по сравнению с предыдущим отчетным годом. Тренд роста спроса на полупроводниковые элементы и микроэлектронику в России аналогичен общемировому (в период кризиса COVID-19 были отмечены отклонения). Так, среднегодовые темпы роста рынка (изменение показателей выручки) за период 2020-2022 в России составили 5,4%, что почти соответствует трендам мирового рынка (4,68%) [46].

Рисунок 6 – Среднегодовые темпы роста рынка полупроводниковых элементов (2017-2022 гг.), % [составлено авторами на основе 46]

В результате введений санкций, которые также включают и торговые ограничения со стороны стран коллективного Запада, российский рынок стал более волатильным [9,10], что привело к росту показателей потребления полупроводниковых элементов с 2022 по 2023 года. Повышенный спрос на рынке ведет к росту полупроводниковой промышленности: так, объем полупроводниковых элементов, произведенных в России, вырос на 30% (59 млрд руб.) в 2023 году по сравнению 2022 годом (45 млрд руб.). Согласно данным Росстата, в 2023 году было произведено на 16,1% больше полупроводниковых приборов и их элементов по сравнению с 2022 годом [12; 15].

На 2022 год в России действовала 51 организация со специализацией в области полупроводниковой промышленности: 18 предприятий, занимающихся разработкой полупроводниковых компонентов, 11 производителей пассивных компонентов, 15 производителей электромеханических компонентов и 7 производителей модульных источников вторичного электропитания (рис. 7). Следует отметить, что рынок российских производителей был сильно консолидированным, так, на 5 крупнейших игроков приходилось 80% всей выручки [16; 17].

Рисунок 7 – Структура производителей полупроводниковой промышленности в России, 2023 г. (%) [составлено авторами на основе 16]

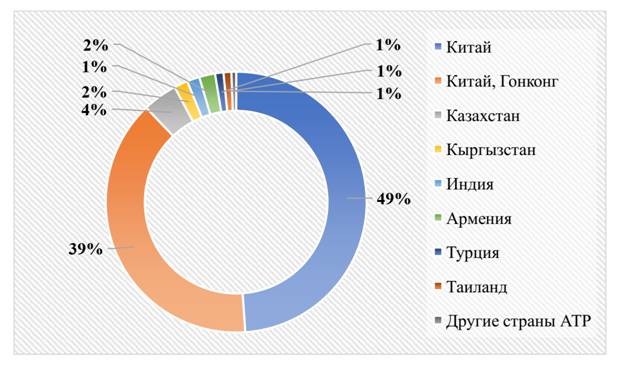

Несмотря на рост национальной полупроводниковой промышленности, российский рынок до сих пор зависит от зарубежных поставок. Как отмечается в аналитической работе консалтинговой компании Kept, в 2023 году в общей структуре национального рынка микроэлектроники только 20% приходилось на российские компании, тогда как 80% импортировалось. Для определения ключевых экспортеров полупроводниковых элементов в Россию были проанализированы данные информационного портала COMTRADE ООН за 2023 год [61]. Было использовано два четырехзначных кода HS, чтобы отфильтровать только товары, относящиеся к полупроводниковой и микроэлектронной промышленности. Так, коды 8541 и 8542 соответствуют полупроводникам и электронным интегральным схемам, соответственно.

На 2023 год в структуре импорта России 92% торговых партнеров по товарам 8541 и 8542 приходилось на АТР, 88% из которых приходилось на Китай (731 млн долл. США). Оставшаяся доля (8%, 101 млн долл. США) пришлась на страны ЕАЭС (Казахстан, Кыргызстан, Армения), Индию, Тайланд и Турцию (рис. 6) [59,61].

Рисунок 8 – Страновой портфель экспортеров товаров 8541 и 8542 в Россию, 2023 год (%) [составлено авторами на основе 59,61]

Развитие полупроводниковой промышленности является приоритетным направлением российской государственной промышленной политики. На 2024 год в России действуют программы субсидирования производителей прямой электронной базы (ЭКБ).

Программы государственной поддержки действуют по четырем направлениям:

¾ Поддержка создания и развития производственных мощностей ЭКБ. Субсидирование и предоставление льгот происходит в рамках подпрограммы «Развитие электронной компонентной базы и радиоэлектроники на период до 2025 года» государственной программы «Развитие электронной и радиоэлектронной промышленности». Компенсация затрат на расширение производственных мощностей ЭКБ и технопарков. Льготное кредитование проектов по модернизации и приобретению новых основных средств. Центральными инструментами являются национальные фонды развития государственная корпорация развития «ВЭБ.РФ» и Фонд развития промышленности [2; 3; 13; 14].

¾ Стимулирование разработок за счет субсидирования работ ЭКБ в сфере НИОКР [4;5].

¾ Подготовка квалифицированных кадров в рамках федерального проекта «Подготовка кадров и научного фундамента для электронной промышленности 2023 -2030» [18].

¾ Стимулирование спроса на полупроводниковые элементы российского производства, путем осуществления государственных закупок и предоставления льготных налоговых тарифов [4; 5].

Таким образом, в России создана инфраструктура для развития полупроводниковой промышленности и импортозамещения микроэлектронной продукции.

Выводы

Таким образом, проведя анализ современного состояния полупроводниковой промышленности в мировой экономике авторами были сделаны следующие выводы:

Во-первых, в ходе эволюции отрасли в середине двадцатого века были основаны ключевые игроки отрасли, такие как американские компании Intel, AMD, Nvidia и тайваньская компания TSMC, которые заложили основу для развития дальнейшей архитектуры рынка. Таким образом было сформировано два полюса с точками роста полупроводниковой промышленности: Азиатско-Тихоокеанский регион и Северо-Американский регион. На 2024 год 1/3 долю рынка полупроводниковой промышленности занимали американские компании (Intel, Qualcomm, Broadcom, Nvidia, AMD, Apple, Texas Instruments). Однако наблюдается тренд расширения рынков полупроводниковых элементов и средств их производства в АТР, в частности Китай имеет высокие темпы развития данных рынков с национальным лидером в данной отрасли - SMIC.

Во-вторых, были проанализированы ключевые финансовые показатели крупных национальных полупроводниковых компаний и компаний полупроводникового оборудования Китая, Тайваня и США. На рынке полупроводниковых элементов за 2022-2023 года наблюдалось сокращение выручки компаний, только Nvidia показала незначительный рост выручки на 0,22%, который был связан с развитием ИИ и ростом спроса на полупроводниковые элементы для ИИ систем. Applied Materials (компания специализирующаяся на производстве полупроводникового оборудования) демонстрировала рост выручки за рассматриваемый период на 2,8%. Наиболее устойчивые показатели демонстрировали компании AMD, Qualcomm и Applied Materials, TSMC сохраняла высокий уровень прибыльности за рассматриваемый период, несмотря на падение выручки. Intel и SMIC демонстрировали значительное снижение валовой рентабельности, что является индикатором для пересмотра операционного менеджмента и затратной политики компаний. В целом, все компании за период 2022-2023 года демонстрировали финансовую устойчивость, способность выполнять обязательства и адаптироваться к рыночным вызовам.

В-третьих, создание условий для развития компаний специализирующихся на производстве полупроводниковых элементов и полупроводникового оборудования является одной из ключевых задач для создания независимых цепочек поставок и дальнейшего обеспечения национальной экономической безопасности страны. Поэтому как в России, так и в Китае, Тайване и США действуют меры государственной поддержки промышленных представителей полупроводниковой отрасли, а также формируется нормативно-правовая основа для создания производственных мощностей в домашнем регионе. Основополагающим для этого является лидерство страны в технологиях и наличие условий для их развития. Таким образом, гипотеза, выдвинутая в начале исследования, получила свое подтверждение.

Источники:

2. Постановление правительства Российской Федерации от 22.02.2023 № 295 «О государственной поддержке организаций, реализующих инвестиционные проекты, направленные на производство приоритетной продукции». СПС «Гарант». [Электронный ресурс]. URL: https://www.garant.ru/products/ipo/prime/doc/406347625/ (дата обращения: 10.12.2024).

3. Постановление правительства Российской Федерации от 10.07.2019 № 878 «О мерах стимулирования производства радиоэлектронной продукции на территории Российской Федерации при осуществлении закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд, о внесении изменений в постановление Правительства Российской Федерации от 16 сентября 2016 г. N 925 и признании утратившими силу некоторых Постановление Правительства Российской Федерации». Консультант Плюс. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_329382/ (дата обращения: 09.12.2024).

4. Постановление правительства Российской Федерации от 22.07.2022 № 1311 «Об утверждении перечня материалов и технологий для производства электронной компонентной базы (электронных модулей) для целей применения пониженных налоговых ставок по налогу на прибыль организаций и тарифов страховых взносов». Консультант Плюс. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_423329/ (дата обращения: 09.12.2024).

5. Постановление правительства Российской Федерации от 19.09.2022 № 1659 «Об утверждении Правил предоставления и распределения субсидий из федерального бюджета бюджетам субъектов Российской Федерации на государственную поддержку проектов создания, развития и (или) модернизации объектов инфраструктуры промышленных технопарков в сфере электронной промышленности». [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_427350/ (дата обращения: 09.12.2024).

6. Дробот Е.В., Макаров И.Н. Теоретико-библиографическое исследование основ обеспечения экономической безопасности в условиях деглобализации, торгового протекционизма и трансформации глобальных производственно-сбытовых цепочек // Экономическая безопасность. – 2024. – № 3. – c. 577-602. – url: 10.18334/ecsec.7.3.120683.

7. Зеленский А.А., Морозкин М.С., Грибков А.А. Обзор полупроводниковой промышленности в мире и России: производство и оборудование // Известия высших учебных заведений. Электроника. – 2021. – № 6. – c. 468-480. – doi: 10.24151/1561-5405-2021-26-6-468-480.

8. Плотников А.В., Плотников В.А. О достижении технологического суверенитета в контексте обеспечения экономической безопасности России в условиях санкций // Экономика и управление. – 2024. – № 8. – c. 987-998. – doi: 10.35854/1998-1627-2024-8-987-998.

9. Харламов А.В., Федоров М.К. Государственное управление деловой активностью как условие развития инновационного климата // Экономика и управление. – 2023. – № 3. – c. 288-296. – doi: 10.35854/1998-1627-2023-3-288-296.

10. Харламова Т.Л., Подмастерьев А.С. Оценка объектов интеллектуальной собственности и ее роль в принятии обоснованных управленческих решений // Экономика и управление. – 2023. – № 7. – c. 815-822. – doi: 10.35854/1998-1627-2023-7-815-822.

11. Шандров С.С., Черненко В.А., Молдован А.А. Трансформация мировой полупроводниковой индустрии в эпоху глобальной нестабильности: проблемы и перспективы // Актуальные вопросы современной экономики: Материалы IV Международной научно-практической конференции. Санкт-Петербург, 2024. – c. 186-188.

12. В России спрогнозировали рост производства отечественных полупроводников. TelecomDaily. [Электронный ресурс]. URL: https://telecomdaily.ru/news/2024/06/26/v-rossii-sprognozirovali-rost-proizvodstva-otechestvennyh-poluprovodnikov (дата обращения: 15.12.2024).

13. Государственная программа «Развитие электронной и радиоэлектронной промышленности». Правительство России. [Электронный ресурс]. URL: http://government.ru/rugovclassifier/837/events/ (дата обращения: 15.12.2024).

14. О нас. Вэб.рф. [Электронный ресурс]. URL: https://xn--90ab5f.xn--p1ai/o-banke/ (дата обращения: 15.12.2024).

15. О промышленном производстве в I полугодии 2024 года. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/storage/mediabank/112_24-07-2024.html (дата обращения: 15.12.2024).

16. Производители электронных компонентов. Центр Современной Электроники. [Электронный ресурс]. URL: http://www.sovel.org/spravochnik1/manufacturers/ (дата обращения: 15.12.2024).

17. Рынок микроэлектроники в России и мире и перспективы его развития. Kept. [Электронный ресурс]. URL: https://kept.ru/news/rynok-mikroelektroniki-v-rossii-i-mire-i-perspektivy-razvitiya/?utm_source=yandex.ru&utm_medium=organic&utm_campaign=yandex.ru&utm_referrer=yandex.ru (дата обращения: 15.12.2024).

18. Федеральный проект «Подготовка кадров и научного фундамента для электронной промышленности». Дирекция научно-технических программ. [Электронный ресурс]. URL: https://fcntp.ru/programmy-i-proekty/pknfep-extended.php (дата обращения: 15.12.2024).

19. 2 charts show how much the world depends on Taiwan for semiconductors. Cnbc. [Электронный ресурс]. URL: https://www.cnbc.com/2021/03/16/2-charts-show-how-much-the-world-depends-on-taiwan-for-semiconductors.html (дата обращения: 14.11.2024).

20. 2023 Annual Report. Applied Materials. [Электронный ресурс]. URL: https://ir.appliedmaterials.com/static-files/c76704b5-164e-4290-82de-5278e790165f (дата обращения: 15.12.2024).

21. 2024 semiconductor industry outlook. Deloitte. [Электронный ресурс]. URL: https://www2.deloitte.com/us/en/pages/technology-media-and-telecommunications/articles/semiconductor-industry-outlook.html (дата обращения: 12.11.2024).

22. 2024 State of the U.S. Semiconductor Industry. Report. Semiconductor Industry Association. [Электронный ресурс]. URL: https://www.semiconductors.org/2024-state-of-the-u-s-semiconductor-industry/ (дата обращения: 23.11.2024).

23. A 200-year timeline of the semiconductor industry. Tech Brew. [Электронный ресурс]. URL: https://www.emergingtechbrew.com/stories/2021/10/21/a-200-year-timeline-of-the-semiconductor-industry (дата обращения: 14.11.2024).

24. About Us. Smic. [Электронный ресурс]. URL: https://www.smics.com/en/site/about_summary (дата обращения: 15.12.2024).

25. Advanced Semiconductor Market Share by Country (2023-2027F). Visual Capitalist. [Электронный ресурс]. URL: https://www.visualcapitalist.com/advanced-semiconductor-market-share-2023-2027/ (дата обращения: 14.11.2024).

26. Analog semiconductor market revenue worldwide from 2009 to 2024. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/519443/forecast-of-worldwide-semiconductor-sales-from-analog-components/ (дата обращения: 15.12.2024).

27. Annual Filings. Amd. [Электронный ресурс]. URL: https://ir.amd.com/sec-filings/filter/annual-filings (дата обращения: 19.11.2024).

28. Annual net revenue of Taiwan Semiconductor Manufacturing Company from 2015 and 2023. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/1177807/taiwan-semiconductor-manufacturing-company-net-revenue/ (дата обращения: 21.11.2024).

29. Annual Reports. Intel. [Электронный ресурс]. URL: https://www.intc.com/filings-reports/annual-reports (дата обращения: 19.11.2024).

30. Annual reports. Tsmc. [Электронный ресурс]. URL: https://investor.tsmc.com/english/annual-reports (дата обращения: 15.12.2024).

31. Annual Reports and Proxies. Nvidia. [Электронный ресурс]. URL: https://s201.q4cdn.com/141608511/files/doc_financials/2024/ar/NVIDIA-2024-Annual-Report.pdf (дата обращения: 19.11.2024).

32. B. Jayant Baliga Fundamentals of Power Semiconductor Devices. / 2nd ed. - Springer, 2018. – 1118 p.

33. China’s semiconductor industry: The path to self-sufficiency. Acclime. [Электронный ресурс]. URL: https://china.acclime.com/news-insights/semiconductor-industry/ (дата обращения: 22.11.2024).

34. Discrete semiconductor market revenue worldwide from 2006 to 2024. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/266992/forecast-of-discrete-semiconductors-sales-worldwide/ (дата обращения: 15.12.2024).

35. FACT SHEET: CHIPS and Science Act Will Lower Costs, Create Jobs, Strengthen Supply Chains, and Counter China. The White House. [Электронный ресурс]. URL: https://www.whitehouse.gov/briefing-room/statements-releases/2022/08/09/fact-sheet-chips-and-science-act-will-lower-costs-create-jobs-strengthen-supply-chains-and-counter-china/ (дата обращения: 23.11.2024).

36. Financials. Smic. [Электронный ресурс]. URL: https://www.smics.com/en/site/company_financialSummary?year=2023#page_slide_1 (дата обращения: 15.12.2024).

37. Moore G.E. Cramming More Components Onto Integrated Circuits // Proceedings of the IEEE. – 1998. – № 1. – p. 82-85.

38. Integrated circuit (IC) market revenue worldwide worldwide from 2009 to 2024. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/519456/forecast-of-worldwide-semiconductor-sales-of-integrated-circuits/ (дата обращения: 15.12.2024).

39. Intel - statistics & facts. Statista. [Электронный ресурс]. URL: https://www.statista.com/topics/1877/intel/#topicOverview (дата обращения: 14.11.2024).

40. ISS 2022: Semiconductor Industry Market Outlook and Prospects for Reaching $1 Trillion by 2030. Semi. [Электронный ресурс]. URL: https://www.semi.org/en/blogs/business-markets/iss-2022-semiconductor-industry-outlook-and-prospects-for-reaching-%241-trillion-by-2030 (дата обращения: 14.11.2024).

41. Jack S. Kilby Nobel Lecture: abstract. - Physics, 2000. – 12 p.

42. Leading semiconductor companies in the United States as of October 1, 2024, by market capitalization. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/1374829/leading-us-semiconductor-companies-by-market-cap/ (дата обращения: 23.11.2024).

43. Leading semiconductor companies worldwide as of November 15, 2024, by market capitalization. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/283359/top-20-semiconductor-companies/ (дата обращения: 14.11.2024).

44. Logic semiconductor market revenue worldwide from 2009 to 2024. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/519453/forecast-of-worldwide-semiconductor-sales-from-logic-components/ (дата обращения: 15.12.2024).

45. Memory semiconductor market revenue worldwide from 2006 to 2025. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/266987/forecast-of-worldwide-semiconductor-sales-from-memory-components/ (дата обращения: 15.12.2024).

46. Micro Integrated Circuits - Worldwide. Statista. [Электронный ресурс]. URL: https://www.statista.com/outlook/tmo/semiconductors/integrated-circuits/micro-integrated-circuits/custom?currency (дата обращения: 15.12.2024).

47. Micro semiconductor market revenue worldwide from 2009 to 2024. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/519449/forecast-of-worldwide-semiconductor-sales-from-micro-components/ (дата обращения: 15.12.2024).

48. Mikroskopisch klein aber Oho – Halbleiter als Grundpfeiler der industriellen Moderne. Regionale Industrieinitiativen. [Электронный ресурс]. URL: https://www.regionale-industrieinitiativen.de/data-fact/halbleiter-als-grundpfeiler-der-industriellen-moderne/ (дата обращения: 14.11.2024).

49. Optoelectronic semiconductor market revenue worldwide from 2008 to 2024. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/277911/projected-global-optical-semiconductor-sales/ (дата обращения: 15.12.2024).

50. Qualcomm Inc: Overview. GlobalData. [Электронный ресурс]. URL: https://www.globaldata.com/company-profile/qualcomm-incorporated/ (дата обращения: 15.12.2024).

51. Semiconductor companies market revenue share worldwide from 2008 to 2023. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/266143/global-market-share-of-leading-semiconductor-vendors/ (дата обращения: 14.11.2024).

52. Semiconductor Manufacturing by Country 2024. World population review. [Электронный ресурс]. URL: https://worldpopulationreview.com/country-rankings/semiconductor-manufacturing-by-country (дата обращения: 20.11.2024).

53. Semiconductor Market Size, Share & Industry Analysis, By Component Source. Fortune. [Электронный ресурс]. URL: https://www.fortunebusinessinsights.com/semiconductor-market-102365 (дата обращения: 14.11.2024).

54. Semiconductor sales in the Americas from 2012 to 2024, by month. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/217462/semiconductor-sales-in-the-americas-since-2011-by-month/ (дата обращения: 22.11.2024).

55. Semiconductors. Statista. [Электронный ресурс]. URL: https://www.statista.com/outlook/tmo/semiconductors/united-states (дата обращения: 23.11.2024).

56. Agrunova T.S., Grekhov I.V., Kostina L.S., Tur\'yanskii A.G., Pirshin I.V., Prudnikov I.R., Kostin K.B. SiC-Si grooved surface bonding // MRS Spring Meeting: Materials Research Society Symposium Proceedings. San Franciso, CA, 2001. – p. 79-84.– doi: 10.1557/proc-681-i5.6.

57. Kim E.D., Kim S.C., Grekhov I.V., Argunova T.S., Beliakova E.I., Kostina L.S., Shmidt N.M., Kostin K.B. Silicon direct bonding with simultaneous Al doping // Electronics Letters. – 2000. – № 20. – p. 1738-1739. – doi: 10.1049/el:20001219.

58. The Evolution of Semiconductor Giants; a Brief History. Mrl. [Электронный ресурс]. URL: https://www.mrlcg.com/resources/blog/the-evolution-of-semiconductor-giants--a-brief-history/ (дата обращения: 14.11.2024).

59. The history and evolution of semiconductors. Orbray. [Электронный ресурс]. URL: https://orbray.com/magazine_en/archives/3892 (дата обращения: 14.11.2024).

60. The Silicon Empire: TSMC’s Revolution and Morris Chang’s Legacy. Quartr. [Электронный ресурс]. URL: https://quartr.com/insights/company-research/the-silicon-empire-tsmcs-revolution-and-morris-changs-legacy (дата обращения: 20.11.2024).

61. Trade Data. UN Comtrade. [Электронный ресурс]. URL: https://comtradeplus.un.org/TradeFlow?Frequency=A&Flows=X&CommodityCodes=8541&Partners=643&Reporters=all&period=2023&AggregateBy (дата обращения: 15.12.2024).

62. Vexler M.I. A wire-form emitter metal-insulator-semiconductor tunnel junction // Current Applied Physics. – 2014. – № 3. – p. 306-311. – doi: 10.1016/j.cap.2013.12.002.

63. Was sind Halbleiter und wo werden sie angewendet?. Ingenieur.de. [Электронный ресурс]. URL: https://www.ingenieur.de/technik/fachbereiche/elektronik/was-sind-halbleiter-und-wo-werden-sie-angewendet/ (дата обращения: 13.11.2024).

64. 半导体行业转型调研. Deloitte. [Электронный ресурс]. URL: https://www2.deloitte.com/content/dam/Deloitte/cn/Documents/technology-media-telecommunications/deloitte-cn-tmt-semiconductor-transformation-study-zh.pdf (дата обращения: 22.11.2024).

Страница обновлена: 01.03.2026 в 05:16:55

Download PDF | Downloads: 38

The evolution, current status and role of the semiconductor industry in the global economy

Kostin K.B., Malevich Y.V., Karimova L.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 15, Number 1 (January 2025)

Abstract:

The article examines the development of the semiconductor industry and the factors influencing the semiconductor cell market. The main players of the market and the regional peculiarities of the industry development are considered. The influence of the level of development of this industry on the economic security of national economies is analyzed. The results of the analysis of the leading companies in the production of semiconductor elements and semiconductor equipment in the largest markets of the semiconductor industry (China, Taiwan, and USA) are presented. The Russian semiconductor industry market is analyzed; and the opportunities for its further progressive development are identified.

Keywords: semiconductor industry, transnational corporation, China, Taiwan, Russia, USA

JEL-classification: L63, L11, F10, F20

References:

2 charts show how much the world depends on Taiwan for semiconductorsCnbc. Retrieved November 14, 2024, from https://www.cnbc.com/2021/03/16/2-charts-show-how-much-the-world-depends-on-taiwan-for-semiconductors.html

2023 Annual ReportApplied Materials. Retrieved December 15, 2024, from https://ir.appliedmaterials.com/static-files/c76704b5-164e-4290-82de-5278e790165f

2024 State of the U.S. Semiconductor Industry. ReportSemiconductor Industry Association. Retrieved November 23, 2024, from https://www.semiconductors.org/2024-state-of-the-u-s-semiconductor-industry/

2024 semiconductor industry outlookDeloitte. Retrieved November 12, 2024, from https://www2.deloitte.com/us/en/pages/technology-media-and-telecommunications/articles/semiconductor-industry-outlook.html

A 200-year timeline of the semiconductor industryTech Brew. Retrieved November 14, 2024, from https://www.emergingtechbrew.com/stories/2021/10/21/a-200-year-timeline-of-the-semiconductor-industry

About UsSmic. Retrieved December 15, 2024, from https://www.smics.com/en/site/about_summary

Advanced Semiconductor Market Share by Country (2023-2027F)Visual Capitalist. Retrieved November 14, 2024, from https://www.visualcapitalist.com/advanced-semiconductor-market-share-2023-2027/

Agrunova T.S., Grekhov I.V., Kostina L.S., Tur\'yanskii A.G., Pirshin I.V., Prudnikov I.R., Kostin K.B. (2001). SiC-Si grooved surface bonding MRS Spring Meeting. 79-84. doi: 10.1557/proc-681-i5.6.

Analog semiconductor market revenue worldwide from 2009 to 2024Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/519443/forecast-of-worldwide-semiconductor-sales-from-analog-components/

Annual FilingsAmd. Retrieved November 19, 2024, from https://ir.amd.com/sec-filings/filter/annual-filings

Annual Reports and ProxiesNvidia. Retrieved November 19, 2024, from https://s201.q4cdn.com/141608511/files/doc_financials/2024/ar/NVIDIA-2024-Annual-Report.pdf

Annual ReportsIntel. Retrieved November 19, 2024, from https://www.intc.com/filings-reports/annual-reports

Annual net revenue of Taiwan Semiconductor Manufacturing Company from 2015 and 2023Statista. Retrieved November 21, 2024, from https://www.statista.com/statistics/1177807/taiwan-semiconductor-manufacturing-company-net-revenue/

Annual reportsTsmc. Retrieved December 15, 2024, from https://investor.tsmc.com/english/annual-reports

B. Jayant (2018). Baliga Fundamentals of Power Semiconductor Devices

China’s semiconductor industry: The path to self-sufficiencyAcclime. Retrieved November 22, 2024, from https://china.acclime.com/news-insights/semiconductor-industry/

Discrete semiconductor market revenue worldwide from 2006 to 2024Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/266992/forecast-of-discrete-semiconductors-sales-worldwide/

Drobot E.V., Makarov I.N. (2024). Teoretiko-bibliograficheskoe issledovanie osnov obespecheniya ekonomicheskoy bezopasnosti v usloviyakh deglobalizatsii, torgovogo protektsionizma i transformatsii globalnyh proizvodstvenno-sbytovyh tsepochek [Theoretical and bibliographic study of economic security in the context of deglobalization, trade protectionism and gvc transformation]. Ekonomicheskaya bezopasnost. 7 (3). 577-602. (in Russian).

FACT SHEET: CHIPS and Science Act Will Lower Costs, Create Jobs, Strengthen Supply Chains, and Counter ChinaThe White House. Retrieved November 23, 2024, from https://www.whitehouse.gov/briefing-room/statements-releases/2022/08/09/fact-sheet-chips-and-science-act-will-lower-costs-create-jobs-strengthen-supply-chains-and-counter-china/

FinancialsSmic. Retrieved December 15, 2024, from https://www.smics.com/en/site/company_financialSummary?year=2023#page_slide_1

ISS 2022: Semiconductor Industry Market Outlook and Prospects for Reaching $1 Trillion by 2030Semi. Retrieved November 14, 2024, from https://www.semi.org/en/blogs/business-markets/iss-2022-semiconductor-industry-outlook-and-prospects-for-reaching-%241-trillion-by-2030

Integrated circuit (IC) market revenue worldwide worldwide from 2009 to 2024Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/519456/forecast-of-worldwide-semiconductor-sales-of-integrated-circuits/

Intel - statistics & factsStatista. Retrieved November 14, 2024, from https://www.statista.com/topics/1877/intel/#topicOverview

Jack S. (2000). Kilby Nobel Lecture: abstract

Kharlamov A.V., Fedorov M.K. (2023). Gosudarstvennoe upravlenie delovoy aktivnostyu kak uslovie razvitiya innovatsionnogo klimata [Public administration of business activity as a prerequisite for the development of innovation climate]. Economics and management. 29 (3). 288-296. (in Russian). doi: 10.35854/1998-1627-2023-3-288-296.

Kharlamova T.L., Podmasterev A.S. (2023). Otsenka obektov intellektualnoy sobstvennosti i ee rol v prinyatii obosnovannyh upravlencheskikh resheniy [Assessment of intellectual property objects and its role in making informed management decisions]. Economics and management. 29 (7). 815-822. (in Russian). doi: 10.35854/1998-1627-2023-7-815-822.

Kim E.D., Kim S.C., Grekhov I.V., Argunova T.S., Beliakova E.I., Kostina L.S., Shmidt N.M., Kostin K.B. (2000). Silicon direct bonding with simultaneous Al doping Electronics Letters. 36 (20). 1738-1739. doi: 10.1049/el:20001219.

Leading semiconductor companies in the United States as of October 1, 2024, by market capitalizationStatista. Retrieved November 23, 2024, from https://www.statista.com/statistics/1374829/leading-us-semiconductor-companies-by-market-cap/

Leading semiconductor companies worldwide as of November 15, 2024, by market capitalizationStatista. Retrieved November 14, 2024, from https://www.statista.com/statistics/283359/top-20-semiconductor-companies/

Logic semiconductor market revenue worldwide from 2009 to 2024Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/519453/forecast-of-worldwide-semiconductor-sales-from-logic-components/

Memory semiconductor market revenue worldwide from 2006 to 2025Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/266987/forecast-of-worldwide-semiconductor-sales-from-memory-components/

Micro Integrated Circuits - WorldwideStatista. Retrieved December 15, 2024, from https://www.statista.com/outlook/tmo/semiconductors/integrated-circuits/micro-integrated-circuits/custom?currency

Micro semiconductor market revenue worldwide from 2009 to 2024Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/519449/forecast-of-worldwide-semiconductor-sales-from-micro-components/

Mikroskopisch klein aber Oho – Halbleiter als Grundpfeiler der industriellen ModerneRegionale Industrieinitiativen. Retrieved November 14, 2024, from https://www.regionale-industrieinitiativen.de/data-fact/halbleiter-als-grundpfeiler-der-industriellen-moderne/

Moore G.E. (1998). Cramming More Components Onto Integrated Circuits Proceedings of the IEEE. 86 (1). 82-85.

Optoelectronic semiconductor market revenue worldwide from 2008 to 2024Statista. Retrieved December 15, 2024, from https://www.statista.com/statistics/277911/projected-global-optical-semiconductor-sales/

Plotnikov A.V., Plotnikov V.A. (2024). O dostizhenii tekhnologicheskogo suvereniteta v kontekste obespecheniya ekonomicheskoy bezopasnosti Rossii v usloviyakh sanktsiy [Achievement of technological sovereignty in the context of ensuring Russia\'s economic security in the conditions of sanctions]. Economics and management. 30 (8). 987-998. (in Russian). doi: 10.35854/1998-1627-2024-8-987-998.

Qualcomm Inc: OverviewGlobalData. Retrieved December 15, 2024, from https://www.globaldata.com/company-profile/qualcomm-incorporated/

Semiconductor Manufacturing by Country 2024World population review. Retrieved November 20, 2024, from https://worldpopulationreview.com/country-rankings/semiconductor-manufacturing-by-country

Semiconductor Market Size, Share & Industry Analysis, By Component SourceFortune. Retrieved November 14, 2024, from https://www.fortunebusinessinsights.com/semiconductor-market-102365

Semiconductor companies market revenue share worldwide from 2008 to 2023Statista. Retrieved November 14, 2024, from https://www.statista.com/statistics/266143/global-market-share-of-leading-semiconductor-vendors/

Semiconductor sales in the Americas from 2012 to 2024, by monthStatista. Retrieved November 22, 2024, from https://www.statista.com/statistics/217462/semiconductor-sales-in-the-americas-since-2011-by-month/

SemiconductorsStatista. Retrieved November 23, 2024, from https://www.statista.com/outlook/tmo/semiconductors/united-states

Shandrov S.S., Chernenko V.A., Moldovan A.A. (2024). Transformatsiya mirovoy poluprovodnikovoy industrii v epokhu globalnoy nestabilnosti: problemy i perspektivy [Transformation of the global semiconductor industry in the era of global instability: problems and perspectives] Current issues of the modern economy. 186-188. (in Russian).

The Evolution of Semiconductor Giants; a Brief HistoryMrl. Retrieved November 14, 2024, from https://www.mrlcg.com/resources/blog/the-evolution-of-semiconductor-giants--a-brief-history/

The Silicon Empire: TSMC’s Revolution and Morris Chang’s LegacyQuartr. Retrieved November 20, 2024, from https://quartr.com/insights/company-research/the-silicon-empire-tsmcs-revolution-and-morris-changs-legacy

The history and evolution of semiconductorsOrbray. Retrieved November 14, 2024, from https://orbray.com/magazine_en/archives/3892

Trade DataUN Comtrade. Retrieved December 15, 2024, from https://comtradeplus.un.org/TradeFlow?Frequency=A&Flows=X&CommodityCodes=8541&Partners=643&Reporters=all&period=2023&AggregateBy

Vexler M.I. (2014). A wire-form emitter metal-insulator-semiconductor tunnel junction Current Applied Physics. 14 (3). 306-311. doi: 10.1016/j.cap.2013.12.002.

Was sind Halbleiter und wo werden sie angewendet?Ingenieur.de. Retrieved November 13, 2024, from https://www.ingenieur.de/technik/fachbereiche/elektronik/was-sind-halbleiter-und-wo-werden-sie-angewendet/

Zelenskiy A.A., Morozkin M.S., Gribkov A.A. (2021). Obzor poluprovodnikovoy promyshlennosti v mire i Rossii: proizvodstvo i oborudovanie [Overview of the semiconductor industry in the world and in Russia: production and equipment]. Izvestiya vysshikh uchebnyh zavedeniy. Elektronika. 26 (6). 468-480. (in Russian). doi: 10.24151/1561-5405-2021-26-6-468-480.

半导体行业转型调研Deloitte. Retrieved November 22, 2024, from https://www2.deloitte.com/content/dam/Deloitte/cn/Documents/technology-media-telecommunications/deloitte-cn-tmt-semiconductor-transformation-study-zh.pdf