Влияние возрастного фактора на пенсионную систему

Рожков В.Д.1![]() , Найденова А.А.2

, Найденова А.А.2![]() , Вешкурова А.Б.3

, Вешкурова А.Б.3![]()

1 Образовательное учреждение профсоюзов высшего образования «Академия труда и социальных отношений», ,

2 Федеральное государственное бюджетное учреждение «Всероссийский научно-исследовательский институт труда» Министерства труда и социальной защиты Российской Федерации, ,

3 Финансовый университет при Правительстве Российской Ф, ,

Скачать PDF | Загрузок: 46

Статья в журнале

Экономика труда (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67898524

Аннотация:

Авторы анализируют данные по пенсионным системам различных стран, чтобы выявить общие тенденции и эффективные стратегии адаптации к демографическим вызовам.

Научная новизна исследования заключается в комплексном анализе влияния возрастного фактора на пенсионные системы в контексте современных демографических тенденций.

Большинство стран проводят пенсионные реформы, затрагивающие возрастной фактор, включая повышение пенсионного возраста, стимулирование раннего формирования накоплений на старость и поощрение более позднего выхода на пенсию. Экономическое поведение населения играет ключевую роль в этих процессах, влияя на трудовую деятельность, пенсионные сбережения и инвестиции, а также на реакцию на изменения в пенсионной системе.

Статья будет интересна широкому кругу читателей, включая исследователей, занимающихся вопросами демографии и социальной политики, специалистов Социального фонда России и др.

Ключевые слова: пенсионная система, старение населения, финансовая устойчивость, демографические тенденции, зарубежный опыт

JEL-классификация: J14, J24, J26

ВВЕДЕНИЕ

Пенсионное обеспечение остается одной из самых актуальных и важных тем, оказывающих воздействие на жизнь каждого гражданина страны.

В большинстве стран с развитой экономикой распределительные пенсионные системы находятся под значительным давлением, поскольку доля пожилых людей в общей численности населения растет. Этот рост, также известный как демографические изменения, часто рассматривается как одномерное явление. Однако на самом деле демографические изменения - это сочетание нескольких событий [1]. Две наиболее важные причины заключаются в том, что люди живут дольше (эффект долголетия) и что крупные когорты «бэби-бума» в настоящее время близки к выходу на пенсию (эффект когорты). Эти два эффекта существенно различаются. Эффект долголетия проявляется медленно и монотонно и (вероятно) будет сохраняться. Однако рождаемость и сальдо миграции могут двигаться в любом направлении и меняются с течением времени быстрее. Однако в долгосрочной перспективе влияние рождаемости и миграции на демографическую структуру уменьшается. Демографические изменения затронут всю экономику, повлияв на производительность труда, сбережения, потребление, процентные ставки и оценку активов [2].

Старение населения является результатом взаимодействия рождаемости, миграции и роста продолжительности жизни. Представляется очевидным, что, например, смертность как основная движущая сила демографических изменений в будущем потребует иных мер по реформированию пенсионной системы, нежели миграция или рождаемость. Кроме того, прошлые изменения этих демографических факторов влияют на старение населения, поскольку они формируют структуру населения в настоящее время [3].

Современная Россия сталкивается с демографическими изменениями, которые оказывают значительное воздействие на пенсионную систему. Увеличение средней продолжительности жизни, снижение рождаемости и изменения в структуре населения создают сложные вызовы, требующие тщательного анализа и принятия конкретных мер. Важно понимать, как эти факторы влияют на способность государства обеспечивать достойное пенсионное обеспечение для всех граждан. Сбалансированность доходов и расходов бюджета является одним из ключевых факторов, обеспечивающих устойчивость пенсионной системы [4]. Финансовая устойчивость пенсионных систем подвергается риску из-за стареющего населения, что может негативно сказаться на благополучии будущих поколений пенсионеров в долгосрочной перспективе [5].

Текущими проблемами пенсионной модели России являются низкое пенсионное обеспечение, низкие социальные взносы, низкий уровень доверия населения и слаборазвитость накопительного принципа [6]. Ряд авторов отмечает, что основные проблемы в пенсионной системе России обусловлены не демографической ситуацией, а скорее возникли из-за постоянных изменений в тарифах отчислений на пенсионное страхование и программ повышения доходов пенсионеров, которые были запущены в советское время [7]. Это привело к дисбалансу в бюджете Пенсионного фонда и создало сложности в системе.

Рост достатка людей старшего возраста предусмотрен Указом Президента Российской Федерации от 7 мая 2018 г. № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года». Дальнейшее развитие эта цель получила в Указе Президента РФ от 21 июля 2020 г. № 474 «О национальных целях развития Российской Федерации на период до 2030 года» предусматривает повышение ожидаемой продолжительности жизни до 78 лет, снижение уровня бедности в два раза по сравнению с показателем 2017 года.

Цель статьи заключается в анализе текущих тенденций изменения демографической структуры населения с целью выявления вызовов и возможных стратегий адаптации пенсионной системы к новым демографическим условиям.

Основная часть

Пенсионная система России прошла через ряд реформ в последние десятилетия в ответ на демографические и экономические вызовы. Одной из ключевых реформ было увеличение пенсионного возраста. В 2018 году было принято решение увеличить пенсионный возраст для мужчин с 60 до 65 лет и для женщин с 55 до 60 лет. В 2014 году Россия начала переход к смешанной пенсионной системе, где часть пенсии основана на накоплениях, а часть - на финансировании из государственного бюджета. Это было сделано с целью сделать пенсионную систему более устойчивой и предоставить гражданам больше финансовой независимости в пожилом возрасте.

В рамках реформ также проводились изменения в индексации пенсий и росте их размеров. Это было сделано для обеспечения более справедливого и стабильного пенсионного обеспечения, учитывая влияние инфляции на пенсии.

Кроме того, введены дополнительные меры социальной поддержки для наиболее уязвимых категорий пенсионеров, включая инвалидов и ветеранов. Эти меры направлены на улучшение благосостояния этой группы населения.

В ближайшие десятилетия планируется дальнейшее развитие и реформирование пенсионной системы, включая разработку долгосрочной стратегии до 2035 года. Эти шаги предпринимаются с учетом демографических вызовов, таких как старение населения и изменяющаяся экономическая ситуация.

Реформы в пенсионной системе России вызвали дискуссии и дебаты о социальной справедливости и защите интересов пожилых граждан, и по-прежнему остаются одной из важных тем в общественном обсуждении. Они направлены на обеспечение устойчивости и адаптации системы к меняющимся условиям, но вызывают неоднозначные реакции и требуют внимания к социальным аспектам.

На фоне относительно стабильной численности населения налицо изменение его возрастной структуры [9].

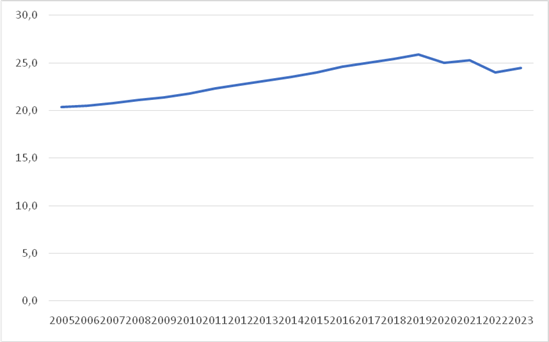

Отметим, что последняя реформа пенсионной системы была проведена с учетом допандемийных тенденций. Так доля населения старше трудоспособного возраста постепенно росла с 20,4% в 2005 году до 25,9% в 2019 году, что указывало на заметный демографический сдвиг, связанный с увеличением средней продолжительности жизни и старением старших поколений (рис.1).

Рис. 1 Доля населения в возрасте старше трудоспособного возраста в общей численности населения, %

Примечание: С учётом итогов Всероссийской переписи населения 2020 года, данные на 01.01.2023 г. без учёта Донецкой Народной Республики (ДНР), Луганской Народной Республики (ЛНР), Запорожской и Херсонской областей. во всём населении, %

Источник: составлено авторами по данным Росстата. Старшее поколение. Демографические показатели. https://rosstat.gov.ru/folder/13877# (Дата обращения: 28.05.2024)

Но в 2020 году произошло снижение доли населения старше трудоспособного возраста до 25,0%, что может быть объяснено эффектом пандемии COVID-19 и ее влиянием на рождаемость и смертность. В 2023 доля трудоспособного населения так и не достигла допандемийного уровня.

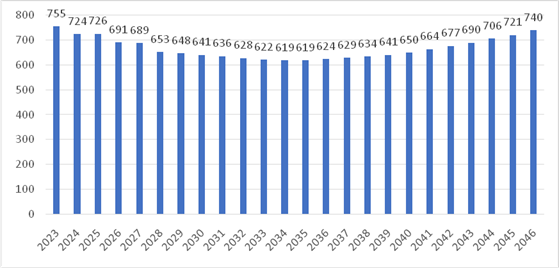

Согласно демографическому прогнозу Росстата, коэффициент демографической нагрузки будет снижаться до 2034-2035 гг., а дальше снова начнет расти (рис. 2).

Старение населения создает огромные проблемы для государственных пенсионных систем из-за роста числа бенефициаров и сокращения числа плательщиков взносов [9].

Рис.2 Коэффициент демографической нагрузки, на 1000 лиц трудоспособного возраста приходится нетрудоспособных, на начало года

Примечание: Демографический прогноз составлен без учета населения, проживающего в новых регионах России (Донецкая Народная Республика (ДНР), Луганская Народная Республика (ЛНР), Запорожская и Херсонская области.

Источник: составлено авторами по данным Росстата. Демография. Демографический прогноз. https://rosstat.gov.ru/folder/12781# (Дата обращения: 28.05.2024)

Начиная примерно с 2030 года, наблюдается постепенный рост числа демографической нагрузки на трудоспособное население, что потребует проведения реформ в системе социального обеспечения и здравоохранения, чтобы обеспечить устойчивость и поддержать пожилых граждан.

В Конвенции МОТ №102 «О минимальных нормах социального обеспечения», принятой в г. Женеве 28 июня 1952 г. утверждается, что Коэффициент замещения, как эквивалент замещения пенсионных прав, должен составлять не менее 40% от уровня материального обеспечения гражданина в трудоспособный период.

На основе имеющихся данных рассмотрим соотношение всех видов пенсии и средней заработной платы (таблица 1).

Таблица 1 – Динамика основных показателей пенсионного обеспечения

|

Показатель

|

2005

|

2010

|

2015

|

2020

|

2021

|

2022

|

2023

|

|

Численность

пенсионеров, чел.

|

38313

|

39706

|

41456

|

43546

|

42977

|

42007

|

41775

|

|

Средний

размер начисленной пенсии, руб.

|

2364,0 |

7476,3 |

11986 |

14985,5

|

16641,51)

|

17824,7

|

19489,7

|

|

Соотношение

среднего размера назначенных пенсий, процентов:

| |||||||

|

с

величиной прожиточного минимума пенсионера

|

76,4 |

165,4 |

150,5 |

161

|

…2)

|

148,9

|

157,6

|

|

со

средним размером начисленной заработной платы

|

31,2

|

35,7

|

35,2 |

29,2

|

29,13)

|

27,3

|

26,4

|

1) Без учета статистической информации по Донецкой Народной Республике (ДНР), Луганской Народной Республике (ЛНР), Запорожской и Херсонской областям.

2) В соответствии с Федеральным планом статистических работ, утвержденным распоряжением Правительства РФ от 6 мая 2008 г. № 671-р п. 1.9.7, данные опубликовываются начиная с 2022

3) Данные приведены с учетом единовременной денежной выплаты в сентябре 2021 г. в размере 10 тыс. рублей, назначенной в соответствии с Указом Президента Российской Федерации от 24 августа 2021г. № 486.

С 2020 г. соотношение среднего размера пенсии со средним размером начисленной заработной платы снижается и достигает 26,4% в 2023 г.

В странах ОЭСР рассчитывается будущий валовой коэффициент замещения, который представляет собой уровень пенсионных выплат при выходе на пенсию по обязательным государственным и частным пенсионным программам по отношению к заработку во время работы. Для работников со средним заработком и полной карьерой с 22 лет будущий валовой коэффициент замещения в обычном пенсионном возрасте составляет в среднем 50,7% для мужчин и 50,1% для женщин в странах ОЭСР при значительных межстрановых различиях. В Австралии, Эстонии, Ирландии и Литве будущие валовые коэффициенты замещения по обязательным программам ниже 30% при средней зарплате, в то время как в Австрии, Колумбии, Дании, Греции, Италии, Люксембурге, Нидерландах, Португалии, Испании и Турции они составляют 70% и более (таблица 2).

Таблица 2 – Валовый коэффициент замещения зарплаты страховой пенсией в странах ОЭСР в 2022 году,%

|

Страны

|

Мужчины

|

Женщины

|

Страны

|

Мужчины

|

Женщины

|

|

Бразилия

|

88,4

|

93,3

|

Чехия

|

47,4

|

47,4

|

|

Греция

|

80,8

|

80,8

|

Россия

|

47,2

|

43,4

|

|

Испания

|

80,4

|

80,4

|

Норвегия

|

44,5

|

44,5

|

|

Аргентина

|

78,7

|

75,8

|

Германия

|

43,9

|

43,9

|

|

Италия

|

76,1

|

76,1

|

Бельгия

|

43,5

|

43,5

|

|

Колумбия

|

74,8

|

74,8

|

Румыния

|

43,5

|

41,0

|

|

Люксембург

|

74,8

|

74,8

|

Исландия

|

43,1

|

43,1

|

|

Нидерланды

|

74,7

|

74,7

|

Хорватия

|

43,0

|

43,0

|

|

Австрия

|

74,1

|

74,1

|

Словения

|

42,1

|

42,1

|

|

Португалия

|

73,9

|

73,9

|

Великобритания

|

41,9

|

41,9

|

|

Дания

|

73,1

|

73,1

|

Швейцария

|

39,9

|

39,9

|

|

Турция

|

70,3

|

67,6

|

Латвия

|

39,8

|

39,8

|

|

Китай (Народная Республика)

|

68,3

|

н/д

|

Новая Зеландия

|

39,7

|

39,7

|

|

Кипр

|

64,3

|

64,3

|

Соединенные Штаты

|

39,1

|

39,1

|

|

Коста-Рика

|

64,1

|

61,5

|

Индия

|

38,9

|

37,8

|

|

Швеция

|

62,3

|

62,3

|

Израиль

|

38,0

|

35,2

|

|

Саудовская Аравия

|

59,6

|

59,6

|

Чили

|

37,1

|

34,9

|

|

Финляндия

|

58,4

|

58,4

|

Япония

|

32,4

|

32,4

|

|

Болгария

|

58,3

|

58,3

|

Корея

|

31,2

|

31,2

|

|

Мальта

|

58,2

|

58,2

|

Эстония

|

28,1

|

28,1

|

|

Франция

|

57,6

|

57,6

|

Ирландия

|

26,2

|

26,2

|

|

Мексика

|

55,5

|

55,5

|

Австралия

|

26,0

|

23,8

|

|

Словацкая Республика

|

54,9

|

54,9

|

Польша

|

29,3

|

22,9

|

|

Европейский союз (27 стран)

|

54,8

|

54,3

|

Литва

|

18,2

|

18,2

|

|

Индонезия

|

53,5

|

50,6

|

Южная Африка

|

8,0

|

8,0

|

|

Венгрия

|

52,4

|

49,0

|

ОЭСР - среднее

|

50,7

|

50,1

|

На величину коэффициента замещения влияют частные пенсии, которые играют весомую роль более чем в трети стран ОЭСР (например, добровольные частные пенсии оказывают сильное влияние на коэффициент замещения). Так, в Ирландии и США происходит увеличение данного коэффициента на 30 и 35 пунктов, соответственно [1].

В результате на всех перечисленных уровнях коэффициент замещения складывается следующим образом:

- для обязательных схем средний показатель по ОЭСР валового коэффициента замещения среднестатистического работника за всю карьеру только из государственных схем составляет 42,3% по сравнению с 50,7% с учетом обязательных частных пенсий и 55,3% при включении добровольных схем и принятии взносов за всю карьеру, то есть, 42% обеспечивают обязательные государственные схемы, если к этому добавить обязательные частные схемы, то коэффициент повыситься до 51%, а с учетом добро-вольных пенсионных схем - почти до 56%.

В таблице 3 представлены виды экономического поведения в том или ином типе пенсионной системы с учетом возрастного фактора.

Таким образом, в распределительных системах экономическое поведение индивидов связано с трудовой деятельностью, зависит от уровня получаемого дохода, с которого уплачиваются страховые взносы (работником, работодателем или ими совместно), и продолжительности данной деятельности (трудового/страхового стажа). В таких системах в экономическом поведении индивида положительно оценивается, как правило, раннее начало трудовой деятельности и более поздний выход на пенсию (позже общеустановленного пенсионного возраста), так как это повышает размер пенсионных выплат. Ожидаемая продолжительность жизни на пенсии задает общие параметры баланса пенсионной системы (ее сбалансированность), также влияет на размер пенсионных выплат.

Таблица 3 - Виды экономического поведения в том или ином типе

пенсионной системы с учетом возрастного фактора

|

Типы

пенсионной системы /виды экономического поведения

|

Формирование будущей пенсии |

Пенсионные выплаты | |||

|

Распределительная

пенсионная система (PAYG) |

Трудовая

деятельность |

Продолжительность

трудового стажа |

Достижение

общеустановленного по закону пенсионного возраста

|

Ожидаемая

продолжительность жизни после выхода на пенсию

| |

|

Уплата

страховых взносов в систему обязательного страхования работодателем /с

участием работника

|

Необходимое

по закону количество лет трудового/страхового стажа

|

Общеустановленный

пенсионный возраст

|

Нормативно

закрепленное количество лет, принимаемое при расчете пенсии

| ||

|

Накопительная

пенсионная система |

Тариф

пенсионного взноса в накопительную программу (накопительный счет)

|

Количество

лет, в течение которых уплачиваются пенсионные взносы

|

Инвестиционная

стратегия пенсионных накоплений с учетом возрастного фактора

|

Установленный

пенсионный возраст по закону или договору

|

Время

дожития |

В накопительных пенсионных системах экономическое поведение индивида зависит не только от трудовой деятельности (необходим финансовый источник взносов на пенсионные накопления, но это может быть необязательно заработная плата как финансовое вознаграждение за трудовую деятельность, но и иные источники доходов), но и от формирования и реализации сберегательных и инвестиционных стратегий, в частности, связанных с выбором тех или иных пенсионных программ (например, в негосударственных пенсионных фондах - НПФ, страховых организациях, банках и пр.). При этом важны размер этого взноса, постоянство его уплаты и продолжительность, в течение которого он уплачивался. Не исключено несколько источников формирования пенсионных накоплений (сдача недвижимости в аренду, владение ценными бумагами и пр.).

Экономическое поведение индивидов в пенсионной системе и их демографические характеристики, включая возрастной фактор, напрямую влияют на устойчивость и стабильное благоприятное развитие пенсионной системы в целом. Так, одна из тех сложностей, с которой сталкивается распределительная пенсионная система - это дисбаланс между количеством трудоспособного населения, за которого уплачиваются страховые взносы в эту систему, и количеством лиц, получающих пенсионные выплаты в данной системе. Пенсионные системы такого типа базируются на принципе солидарности поколений, поэтому соотношение пенсионеров и лиц трудоспособного населения играет здесь весомую роль.

В настоящее время в среднем во всех странах ОЭСР на каждые 100 человек трудоспособного возраста (в возрасте от 20 до 64 лет) приходится 31 человек в возрасте 65 лет и старше, тогда как тридцать лет назад их было всего 20, а шестьдесят лет назад - 16 [2]. Таким образом, коэффициент пенсионной нагрузки постоянно растет (причем его рост происходит с ускорением). По прогнозам ОЭСР, в течение следующих 30 лет на 100 трудоспособных лиц будут приходиться 54 пенсионера [3]. Данный коэффициент значим и для расчета нагрузки на государственный (федеральный, региональный) бюджет.

С ростом числа самозанятых граждан, уменьшается доля наемных работников в экономике [10]. Самозанятые не привносят значительный вклад в бюджет СФР. Главными поставщиками финансовых средств для пенсионных выплат являются наемные работники.

Пенсионная реформа, временно увеличивающая пенсионный возраст и, соответственно, число пожилых работников, оказывает два эффекта на спрос на молодых и средних работников [11]. Во-первых, возникает отрицательный эффект масштаба: из-за снижения отдачи от масштаба производства в краткосрочном периоде увеличение числа пожилых работников снижает предельный продукт всех работников. Во-вторых, может существовать определенная степень взаимодополняемости в производстве между молодыми, средними и пожилыми работниками, и в этом случае увеличение числа пожилых работников может повысить предельную производительность молодых работников. В краткосрочном периоде при жесткой заработной плате общее влияние на спрос на молодых работников зависит от того, какой из двух эффектов доминирует.

ВЫВОДЫ

Возрастной фактор имеет ряд значений для пенсионной системы.

С одной стороны, он включен в нормативное построение данной системы, в частности, при разработке таких показателей, как:

- предполагаемый средний возраст начала трудовой деятельности, отсюда нормативно установленный трудовой/страховой стаж, необходимый в дальнейшем для получения пенсионных выплат;

- общеустановленный пенсионный возраст, обуславливающий пролонгирование трудовой деятельности, прогнозируемую численность пенсионеров;

- средний эффективный возраст выхода с рынка труда, влияющий на показатели численности рабочей силы, сменяемости поколений на рынке труда;

- коэффициент пенсионной нагрузки, особо значимый в солидарно-распределительных пенсионных системах, построенных на принципе солидарности поколений.

С другой стороны, возрастной фактор оказывает непосредственное воздействие на экономическое поведение индивидов в пенсионной системе:

- на их трудовую деятельность, так как в зависимости от этого в большинстве пенсионных систем;

- на формирование накопительных и сберегательных стратегий.

Большинство стран проводят пенсионные реформы, затрагивающие возрастной фактор: повышение пенсионного возраста (причем это остается общей стратегией увеличения финансовой устойчивости национальной пенсионной системы без снижения уровня пенсий); «подталкивание» молодежных возрастных групп к более раннему формированию накоплений на старость; стимулирование будущих пенсионеров к более позднему выходу на пенсию, а также к продолжению трудовой деятельности после достижения установленного законом пенсионного возраста.

Экономическое поведение населения играет важную роль в пенсионной системе. Оно влияет на то, как люди принимают решения о своей трудовой деятельности, пенсионных сбережениях и инвестициях, а также на то, как они реагируют на изменения в пенсионной системе. Таким образом, экономическое поведение населения в пенсионной системе связано:

а) с их трудовой деятельностью: решения о ее начале и продолжительности, непрерывности, что влияет на их участие в системах обязательного пенсионного страхования и негосударственного пенсионного обеспечения;

б) со сберегательными и инвестиционными стратегиями (склонность к инвестициям и сбережениям, склонность к риску, объем сбережений и инвестиций, их продолжительность, частота и пр.);

в) с восприятием пенсионной системы и реакциями на ее изменения; уровнем доверия к ней;

г) с дистрибутивным поведением, связанным, в частности, с распоряжением собственностью (например, сдача недвижимости в аренду с целью получения дохода в старости и пр.).

[1] OECDilibrary [Electronic resource]. Access of mode https://www.oecd-ilibrary.org/sites/678055dd-en/1/3/1/index.html?itemId=/content/publication/678055dd-en&_csp_=76735d52f9f1cb699c89da376723c2ff&itemIGO=oecd&itemContentType=book#figure-d1e (date of access: 01.06.2024).

[2] ОЭСР. StatLink [Electronic resource]. Access of mode: https://stat.link/yo742p (date of access: 01/06/2024).

[3] ОЭСР. StatLink [Electronic resource]. Access of mode: https://stat.link/yo742p (date of access: 01/06/2024).

Источники:

2. Nguyen Tristan, Ralf Stützle Implications of an aging population on pension systems and financial markets // Hcmcoujs - Economics and Business Administration. – 2020. – № 2. – doi: 10.46223/HCMCOUJS.econ.en.2.1.65.2012.

3. Fenge Robert, Peglow Francois Decomposition of Demographic Effects on the German Pension System. / CESifo Working Paper Series No. 6834, January 23, 2018., 2018.

4. Блохина О.С. Пенсионная реформа: оценка основных показателей развития пенсионной системы России // Экономика труда. – 2023. – № 10. – c. 1585-1598. – doi: 10.18334/et.10.10.119272.

5. Российская пенсионная система в контексте долгосрочных вызовов и национальных целей развития. / докл. к XXII Апр. междунар. науч. конф. по проблемам развития экономики и общества, Москва, 13–30 апр. 2021 г. / О. В. Синявская, Е. Л. Якушев, А. А. Червякова ; Нац. исслед. ун-т «Высшая школа экономики». - М. : Изд. дом Высшей школы экономики, 2021. – 120 c.

6. Хромов Е. А. Оптимизация пенсионной системы РФ в рамках ее эволюции // Вестник Алтайской академии экономики и права. – 2020. – № 6-1. – c. 152-157. – doi: 10.17513/vaael.1177.

7. Сафонов А.Л., Долженкова Ю.В. Факторы финансовой несбалансированности обязательной системы пенсионного страхования: анализ российской практики // Финансы: теория и практика. – 2020. – № 24(6). – c. 108-122. – doi: 10.26794/2587-5671-2020-24-6-108-122.

8. Фрумина С.В. Демографические факторы и их влияние на развитие пенсионной системы России // Вестник Российского экономического университета имени Г. В. Плеханова. – 2023. – № 20(2). – c. 101-108. – doi: 10.21686/2413-2829-2023-2-101-108.

9. Geyer J., Barschkett M., Haan P., Hammerschmid A. The effects of an increase in the retirement age on health care costs: evidence from administrative data // Eur J Health Econ. – 2023. – № 24(7). – p. 1101-1120. – doi: 0.1007/s10198-022-01535-w.

10. Соловьев А. К. Социальные последствия повышения пенсионного возраста // Социологические исследования. – 2019. – № 3. – c. 23-31. – doi: 10.31857/S013216250004275-5.

11. Boeri T., Garibaldi P., Moen E.R. In medio stat victus: Labor Demand Effects of an Increase in the Retirement Age // J Popul Econ. – 2022. – № 35. – p. 519–556. – doi: 10.1007/s00148-021-00871-0.

Страница обновлена: 05.01.2026 в 23:47:53

Download PDF | Downloads: 46

The impact of the age factor on the pension system

Rozhkov V.D., Naydenova A.A., Veshkurova A.B.Journal paper

Russian Journal of Labour Economics

Volume 11, Number 6 (June 2024)

Abstract:

In order to identify common trends and effective strategies for adapting to demographic challenges, the authors analyze data on pension systems in various countries.

The scientific novelty of the study lies in a comprehensive analysis of the impact of the age factor on pension systems in the context of modern demographic trends.

Most countries are implementing age-related pension reforms, including raising the retirement age, encouraging early retirement savings and encouraging later retirement. The economic behavior of the population plays a key role in these processes, influencing employment, retirement savings and investments, as well as the response to changes in the pension system.

The article will be of interest to a wide range of readers, including researchers dealing with issues of demography and social policy, specialists of the Social Insurance Fund of the Russian Federation, etc.

Keywords: pension system, population aging, financial sustainability, demographic trend, foreign experience

JEL-classification: J14, J24, J26

References:

Rossiyskaya pensionnaya sistema v kontekste dolgosrochnyh vyzovov i natsionalnyh tseley razvitiya [The Russian pension system in the context of long-term challenges and national development goals] (2021). M.: Izd. dom Vysshey shkoly ekonomiki. (in Russian).

Blokhina O.S. (2023). Pensionnaya reforma: otsenka osnovnyh pokazateley razvitiya pensionnoy sistemy Rossii [Pension reform: main indicators of Russian pension system development]. Russian Journal of Labour Economics. 10 (10). 1585-1598. (in Russian). doi: 10.18334/et.10.10.119272.

Boeri T., Garibaldi P., Moen E.R. (2022). In medio stat victus: Labor Demand Effects of an Increase in the Retirement Age J Popul Econ. (35). 519–556. doi: 10.1007/s00148-021-00871-0.

Fenge Robert, Peglow Francois (2018). Decomposition of Demographic Effects on the German Pension System

Frumina S.V. (2023). Demograficheskie faktory i ikh vliyanie na razvitie pensionnoy sistemy Rossii [Demographic factors and their impact on the development of pension system in Russia]. Vestnik Rossiyskogo ekonomicheskogo universiteta imeni G. V. Plekhanova. 20 (20(2)). 101-108. (in Russian). doi: 10.21686/2413-2829-2023-2-101-108.

Geyer J., Barschkett M., Haan P., Hammerschmid A. (2023). The effects of an increase in the retirement age on health care costs: evidence from administrative data Eur J Health Econ. (24(7)). 1101-1120. doi: 0.1007/s10198-022-01535-w.

Khromov E. A. (2020). Optimizatsiya pensionnoy sistemy RF v ramkakh ee evolyutsii [Optimization of the pension system of the Russian Federation as part of its evolution]. Vestnik Altayskoy akademii ekonomiki i prava. (6-1). 152-157. (in Russian). doi: 10.17513/vaael.1177.

Nguyen Tristan, Ralf Stützle (2020). Implications of an aging population on pension systems and financial markets Hcmcoujs - Economics and Business Administration. (2). doi: 10.46223/HCMCOUJS.econ.en.2.1.65.2012.

Safonov A.L., Dolzhenkova Yu.V. (2020). Faktory finansovoy nesbalansirovannosti obyazatelnoy sistemy pensionnogo strakhovaniya: analiz rossiyskoy praktiki [Factors of financial imbalance in the compulsory pension insurance system: the case of Russia]. Finance: Theory and Practice». 24 (24(6)). 108-122. (in Russian). doi: 10.26794/2587-5671-2020-24-6-108-122.

Schön M. (2023). Demographic change and the rate of return in pay-as-you-go pension systems J Popul Econ. (36). 1799–1827. doi: 10.1007/s00148-023-00938-0.

Solovev A. K. (2019). Sotsialnye posledstviya povysheniya pensionnogo vozrasta [Social consequences of retirement age raising]. Sociological Studies (Sotsiologicheskie Issledovaniia). (3). 23-31. (in Russian). doi: 10.31857/S013216250004275-5.