Поведение предприятий на российском рынке в условиях санкционного давления

Журавлева О.В.1![]() , Королева И.В.1

, Королева И.В.1![]() , Митрофанова О.Н.2

, Митрофанова О.Н.2![]()

1 Финансовый университет при Правительстве Российской Федерации, ,

2 Липецкий государственный технический университет, ,

Скачать PDF | Загрузок: 56

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68015168

Аннотация:

Исследование посвящено вопросам поведения предприятий на российском рынке в условиях санкционного давления. В исследовании представлен обзор литературных источников по данной тематике. Экономические санкции представляют собой меры воздействия, применяемые одной или несколькими странами в отношении другой страны или группы стран в рамках международного права. Авторами проанализировано данные экспорта и импорта России за последние пятнадцать лет. В работе выделены факторы резистентности отраслей российской экономики. Авторами подчеркивается национальных платежных валют. Авторами сделан вывод о том, что отключение российских банков от SWIFT не оказало большого влияния на их операционную деятельность и доходы. Несмотря на тяжелые санкции российская экономика, включая финансовый сектор и рынок, максимально возможно адаптировалась к текущей ситуации, переориентировалась на внутрироссийский рынок. Место выбывших иностранных инвесторов на рынке быстро заняли новые российские игроки, отмечено в исследовании. Данное исследование будет интересно учёным и практикам, исследующим вопросы потенциального влияния санкций на экономическое развитие России.

Ключевые слова: российский рынок, российская экономика, национальная валюта, специальная военная операция, российский экспорт, санкционное давление, санкции

JEL-классификация: M11, M21, F13, F14, F51, F52

Введение

Актуальность исследования обусловлена тем, что в марте 2014 года Соединенные Штаты США) и Европейский союз (ЕС) ввели первые санкции в отношении России после проведения референдума в Крыму и возвращения Крыма в состав Российской Федерации. Позднее США и ЕС расширили меры, применяя секторальные санкции, которые затронули финансовый сектор России, ограничив доступ российских банков к долгосрочному финансированию, а также привели к лишению нефтяной и военно-промышленной отраслей доступа к технологиям. Канада, Япония, Швейцария, Австралия и некоторые другие страны также применили санкции против России.

В ответ Россия ввела запрет на импорт продуктов питания из ЕС, США, Канады, Японии и Австралии. Продление и расширение санкций в отношении России продолжается.

23 февраля 2024 года США анонсировали введение нового комплекса санкций в отношении России. Они охватывают более 500 физических и юридических лиц и связаны со второй годовщиной начала специальной военной операции России на Украине. Эти ограничения внедрены при участии Министерства финансов, Министерства торговли и Государственного департамента США.

Санкции США, ЕС и других стран полностью изменили конъюнктуру российского рынка.

Вопросами влияния западных санкций на российскую экономику занимаются достаточное количество исследователей, среди них можно выделить следующих: Атурин В. В. [1], Афанасьев А. А. [2], Афонцев С. А. [3], Абрамов А. Е. [39] , Барковский, А. Н. [6], Булатова, А. И. [7], Гарнов А.П. [8], Глазьев С. Ю. [9], Амирова Э. Ф. [10], Гришков В. Ф. [11], Зернова Л. Е. [13], Измайлова М. А. [15], Клинова М. В. [16, 17], Козлова Е. И. [14, 19], Логинова И. В. [20], Маркова Е. С. [21], Матвеев В. В. [22], Кисова А. Е. [24], Журавлева О. В. [25], Плотников В. А. [26], Попова И. Н. [27], Тимофеев И. Н. [41], Фрумкин Б. Е. [43], Харламов А. В. [45], Широв А. А. [46], Шкодинский С. В. [47], Эллен М.-И. [48].

Несмотря на то, что влияние санкций на экономику уже более-менее изучено, взгляды многих экспертов сильно разнятся, и быстрые изменения на мировой арене требуют постоянного обновления наших взглядов на будущее российского рынка.

Цель исследования – анализ поведения предприятий на российском рынке в условиях санкционного давления.

Научная новизна исследования заключается в выявлении перспектив развития российского рынка в условиях санкционного давления с учетом современных тенденций и вызовов мировой экономики.

В ходе исследования использован широкий спектр теоретических и описательных подходов, включая анализ литературы, научных работ, данных новостных агентств по рассматриваемому вопросу, а также статистических данных.

Результаты исследования и их обсуждение

Теоретически все страны-члены ООН обязаны соблюдать санкции, но на практике некоторые страны могут продолжать экономические и политические отношения с целевой страной вопреки санкциям из-за экономической выгоды, стремясь при этом маскировать свои связи.

В настоящее время на Россию наложено рекордное количество санкций, однако эти санкции введены не международными организациями, а конкретными странами.

В марте 2014 года Соединенные Штаты (США) и Европейский союз(ЕС) ввели первые санкции в отношении России после проведения референдума в Крыму и возвращения Крыма в состав Российской Федерации. Позднее США и ЕС расширили меры, применяя секторальные санкции, которые затронули финансовый сектор России, ограничив доступ российских банков к долгосрочному финансированию, а также привели к лишению нефтяной и военно-промышленной отраслей доступа к технологиям. Канада, Япония, Швейцария, Австралия и некоторые другие страны также применили санкции против России.

В ответ Россия ввела запрет на импорт продуктов питания из ЕС, США, Канады, Японии и Австралии. Продление и расширение санкций в отношении России продолжается.

23 февраля 2024 года США анонсировали введение нового комплекса санкций в отношении России. Они охватывают более 500 физических и юридических лиц и связаны со второй годовщиной начала специальной военной операции России на Украине. Эти ограничения внедрены при участии Министерства финансов, Министерства торговли и Государственного департамента США.

Санкции США, ЕС и других стран полностью изменили конъюнктуру российского фондового рынка. В следующей главе будет представлен анализ динамики, структуры и конъюнктуры российского фондового рынка до и после введения санкций.

Первые серьезные санкции на Россию были наложены в марте 2014 и были связаны с возвращением Крыма и усилением напряженности на юго-востоке Украины. Со стороны США и ЕС сначала были наложены санкции против российских чиновников и политических деятелей, а затем на отдельные секторы экономики, включая:

- Финансовые санкции: ограничения на доступ российских банков к международным финансовым рынкам, а также запрет на предоставление кредитов и финансирование российским компаниям.

- Энергетические санкции: ограничения на экспорт в Россию оборудования и технологий для разработки нефтегазовых месторождений.

- Военные санкции: запрет на экспорт в Россию военных товаров и товаров двойного назначения и технологий.

Российская Федерация ответила контр-санкциями, прежде всего введя эмбарго на широкий спектр продовольственных продуктов, включая мясные и молочные продукты, рыбу, овощи, фрукты и орехи. Общий годовой объем импорта этих товаров в Россию оценивался в 9 миллиардов долларов. Эмбарго было направлено на страны Европейского Союза, США, Австралию, Канаду и Норвегию. Некоторые страны, такие как Новая Зеландия, Япония и Швейцария, несмотря на введение ими санкций против РФ, под действие российского эмбарго не попали. Важно, что санкции против России введены не по экономическим, а по геополитическим причинам [38, 40].

Мы можем наиболее точно исследовать изменения в торговым потоках, финансовых и других составляющих при неизменных, «здоровых» в прошлом экономических отношениях.

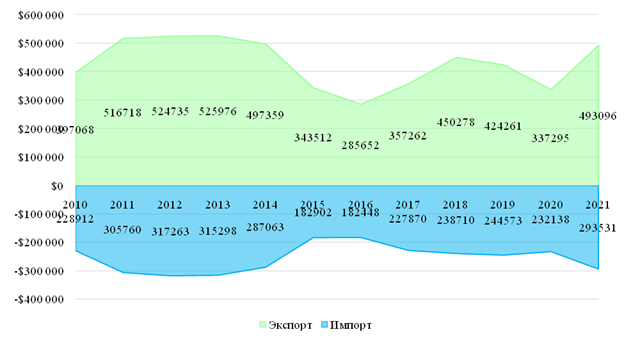

Данные рисунка 1 демонстрируют, что с 2010 года по 2013-2014 гг. как импорт (выделен синим цветом), так и экспорт (выделен зеленым цветом) росли, причем рост экспорта был значительно выше импорта.

Рисунок. 1. Динамика экспорта и импорта России в 2010-2021, млн долл. США

(составлено авторами на основе источника [12])

Политические события 2014 года оказали значительное влияние как на экспорт, так и на импорт [30]. Экспорт сначала сократился, но вскоре после этого начал восстанавливаться, превысив предыдущие уровни и демонстрируя рост в последующие годы, но все же, оставаясь ниже пиковых значений 2010-2013 гг. Импорт сократился существеннее и оставался на более низких уровнях по сравнению с предыдущим периодом.

В 2021 году основными экспортируемыми товарами из России были сырая нефть и нефтепродукты, уголь, золото, стальные полуфабрикаты и пшеница. Совокупный импорт в Россию составил 293 миллиарда долларов, что на 26% больше по сравнению с 2020 годом.

После введения санкций российский экспорт за два года (2014-2016 гг.) сократился на 57,4% а импорт – на 36,4%. В 2020 году из-за пандемии COVID-19 экспорт сократился на 20,4% в сравнении с 2014 годом, но в следующем 2015 году вырос на 46,1%.

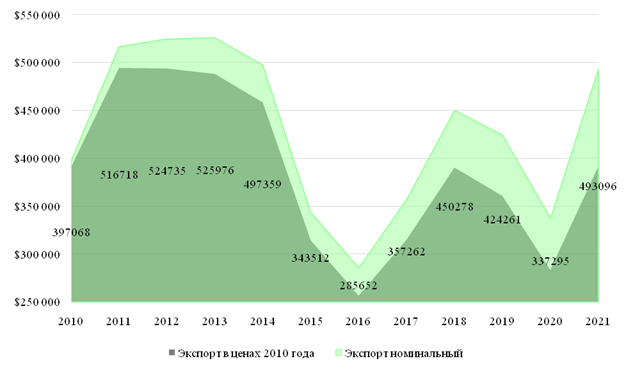

При этом необходимо отметить одну важную деталь – за период 2010-2021 курс рубля относительно других валют сильно ослаб. К примеру, средний курс рубля к доллару США в 2010 году был 30,36 рублей. а в 2021 году – 73,66 рублей за доллар. Это означает девальвацию национальной валюты на 142%. Кроме того, стоит отметить, что долларовая инфляция за такой же период составила 25,92%.

Учитывая это, мы можем определить экспорт, с поправкой на инфляцию, в ценах 2010 года (рис. 2).

Рисунок. 2. Экспорт России в ценах 2010 года с поправкой на инфляцию

(составлено авторами на основе источника [42])

Как видим, экспорт все равно не стал больше досанкционных уровней 2011-2013 гг., и находится на относительно среднем значении.

Восстановление российского экспорта с минимумов 2016 года можно объяснить устойчивостью секторов, непосредственно не затронутых санкциями, таких как энергетика и металлы, и изменением торговых партнерских отношений, в частности увеличением торговли с Китаем и Турцией.

За 11 лет российская нефтяная отрасль смогла найти способы адаптации, в том числе за счет привлечения инвестиций из азиатских стран и развития внутренних ресурсов для финансирования.

Санкции также замедлили и усложнили реализацию проектов по добыче трудноизвлекаемых запасов и освоение шельфа, поскольку российские компании лишились доступа к передовым западным технологиям. Впрочем, государственная поддержка помогла некоторым компаниям, таким как НОВАТЭК, минимизировать воздействие финансовых санкций и стратегически важные проекты были продолжены [32].

В части финансовых санкций 2014 года необходимо отметить, что российские государственные банки и некоторые крупные компании потеряли доступ к долговым рынкам США и Европы. Это заставило их искать альтернативные источники финансирования внутри страны, что увеличило зависимость от внутреннего рынка и могло ограничить их возможности для роста и развития. Эти санкции существенно усложнили международные платежи российских банков и компаний. Западные банки стали тщательно проверять транзакции с российскими контрагентами на предмет нарушения санкционных ограничений, что привело к задержкам платежей и повысило операционные риски.

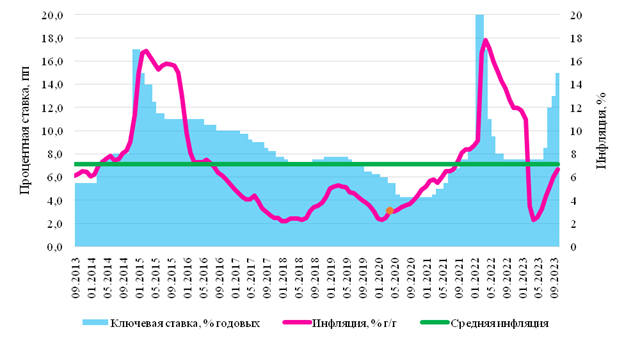

Влияние санкций, усиленное падением цен на нефть, привело к существенному обесценению рубля по отношению к доллару и евро. Это увеличило стоимость импорта и подстегнуло инфляцию, что, в свою очередь, потребовало от Банка России повышения процентных ставок для стабилизации национальной валюты и сдерживания инфляции (рис. 3).

Рисунок. 3. Ключевая ставка Банка России и инфляция, ЦБ РФ.

(составлено авторами на основе источника [17])

Реакция на санкции и нестабильность валютного курса потребовали от Центробанка использования части международных резервов для поддержания стабильности рубля, а также неоднократного повышения ключевой ставки, что привело к удорожанию кредитов для бизнеса и населения.

В итоге санкции не стали непосредственной угрозой для управления страной, но спровоцировали проблемы с финансированием для российских компаний, создали производственные сложности для военно-промышленного комплекса, в особенности за счет ограничения доступа к западным технологиям и компонентам, а также существенно ослабили состояние национальной валюты [33].

Правительство России принял ряд мер по адаптации к новым условиям, включая переориентацию на внутренние источники финансирования, развитие альтернативных платежных систем и усиление контроля за валютными операциями.

В 2022 году российская экономика вновь ощутила серьезное давление вследствие нового пакета международных санкций. Среди наиболее пострадавших сфер были: авиационная отрасль, финансовый сектор и производство черных металлов [29].

Рисунок. 4. Факторы резистентности отраслей российской экономики [37]

Аналитики Национального Кредитного Рейтинга выделяют отрасли, демонстрирующие высокую устойчивость в условиях кризиса (рис. 4):

- Пищевая отрасль – в России развитие сельского хозяйства и локализация производства продуктов питания помогли снизить зависимость от импорта. Хотя, если зайти в продуктовый магазин, то можно заметить кратное увеличение цен на импортные товары. У большинства россиян эти импортные товары входят в их постоянный рацион питания.

- Нефтегазовая промышленность – остается вне опасности, несмотря на западные эмбарго, благодаря выгодным условиям финансирования и поддержке государства, а также благоприятной цене на рынке. Кроме того, отрасль смогла переориентировать свой экспорт в Азию, поставляя рекордное количество нефти и нефтепродуктов в Китай.

- Сельское хозяйство – показывает устойчивость через ожидаемое стабилизацию цен на продукцию в свете урожайного года и внедрения новых логистических подходов, при этом получая поддержку от государственных субсидий.

- Цветная металлургия – преуспевает на фоне возрастающего спроса, вызванного глобальным переходом к энергоэффективности, а также проблемами в мировой логистике, что ведет к умеренному дефициту и высоким ценам на продукцию.

Эти секторы экономики демонстрируют значительную живучесть и адаптивность к изменениям, опираясь как на внутренние ресурсы и инновации, так и на государственную поддержку.

Можно констатировать, что несмотря на сложности, российская экономика адаптировалась к санкциям лучше, чем ожидалось. Спад ВВП оказался меньше прогнозируемого, а курс рубля и нефтегазовые доходы помогли избежать финансового кризиса. Российский бизнес проявил выносливость и начал восстановление после падения спроса в добывающих отраслях.

Санкции 2022 года серьезно затронули финансовый сектор и фондовый рынок. Самое заметное и необычное для российской финансовой и банковской системы было отключение российских банков от SWIFT. В 2022 году Евросоюз принял решение об отключении семи российских банков от системы SWIFT в качестве части санкционных мер, включая Сбер, ВТБ, Россия, Открытие, Новикомбанк, Промсвязьбанк, Совкомбанк, и ВЭБ.РФ. В 2023 году отключили Тинькофф Банк, Росбанк, Альфа-банк.

Вследствие санкций сократилось число иностранных пользователей российских банков, что означает понижение комиссионных доходов. Однако, доля этих иностранных клиентов относительно мала, чтобы оказать значительный эффект на снижение комиссий. Для большинства российских банков основные источники комиссионного дохода связаны с внутренней деятельностью, включая обслуживание счетов российских компаний, предоставление гарантий по государственным контрактам и осуществление переводов для физических лиц [35].

Например, банк ВТБ, второй банк по капитализации после Сбера, торгующийся на рынке, потерял часть дохода в 2022 году, но смог полностью восстановиться и даже увеличить доходы на 32,9% относительно 2021 (табл. 1).

Таблица 1. Показатели дохода банка «ВТБ» 2020–2023гг.

|

Показатели,

млрд.

руб

|

2020

|

2021

|

2022

|

2023

|

|

Чистый

операционный доход

|

609.0

|

822.7

|

-

|

1 106

|

|

Чистые

процентные доходы

|

531.7

|

646.3

|

298.0

|

761.4

|

|

Чистый

комиссионный доход

|

136.8

|

158.5

|

147.7

|

217.0

|

|

Чистая

прибыль

|

80.6

|

325.3

|

-668.0

|

432.2

|

Все показатели – рекордные, что является подтверждением того, что отключение банка от системы SWIFT практически не повлияло на его работу и получение прибыли.

У Сбера схожая ситуация (табл. 2).

Таблица 2. Показатели дохода банка «Сбербанк» 2020 –2023гг.

|

Показатели,

млрд. руб |

2020

|

2021

|

2022

|

2023

|

|

Чистый

операционный доход

|

2 182

|

2 501

|

2 055

|

3 428

|

|

Чистые

процентные доходы

|

1 589

|

1 802

|

1 875

|

2 565

|

|

Чистый

комиссионный доход

|

545.3

|

616.8

|

697.1

|

763.9

|

|

Чистая

прибыль

|

761.1

|

1 251

|

270.5

|

1 509

|

После того как ряд российских банков был отключен от системы SWIFT, Россия начала искать альтернативные способы взаиморасчетов для торговли нефтью и газом. Одним из таких способов стал переход на взаимные расчеты в национальных валютах с главными торговыми партнерами. Это позволяет обеим странам обходить ограничения, связанные с использованием доллара США и других иностранных валют, которые могут подвергаться международным санкциям.

Например, после переориентации экспорта нефтепродуктов на Восток, одним из крупнейших импортеров энергоресурсов из России стала Индия. Но, большая доля расчетов за энергоносители осуществлялась в индийских рупиях, валюте с ограниченными возможностями обмена, перевода за границу или конвертации в другие валюты без специального одобрения от Центрального банка Индии. Это привело к тому, что значительные суммы в рупиях накопились на индийских счетах российских поставщиков и до настоящего момента не были доступны им для свободного использования. По разным оценкам, эти суммы могут составлять в пересчете до $30-40 млрд.

Для финансовых операций могут использоваться и другие платежные системы, и механизмы, не связанные с SWIFT, например,

1) Система передачи финансовых сообщений Банка России (СПФС): Аналог SWIFT, разработанный Центральным Банком России, который может использоваться для внутренних и международных платежей между участниками системы.

2) Трансграничная межбанковская платёжная система (CIPS): Китайская платежная система для обработки международных юаневых расчетов, которая также может служить альтернативой SWIFT для трансграничных платежей.

3) Посреднические банки: Торговля России также может осуществляться через третьи страны с помощью банков, не подпадающих под санкции и имеющих доступ к международной платежной системе. Это может включать использование финансовых институтов в дружественных или нейтральных странах, которые могут выступать в качестве посредников при проведении платежей.

4) Прямые договоренности. Главы стран восточного блока и России находятся в хороших отношениях, часто проводят совместные встречи, на которых решают вопросы в том числе касающиеся торговли. Достигаются соглашения, способные облегчить этот процесс для всех сторон.

В итоге отключение российских банков от SWIFT не оказала большого влияния на их операционную деятельность и доходы. К тому же, страны партнеры переходят на свои платежные системы и национальные валюты.

В январе 2024 года Госбанки Китая заявили, что введут более строгие меры контроля по работе с российскими резидентами, опираясь на указ Президента США Байдена конца 2023 года. Согласно этому указу, могут применяться вторичные санкции, в том числе попадание в SDN лист тех стран или лиц, которые способствуют, помогают, проводят операции, касательно технологий, оборудования для российского ВПК. Так, некоторые переводы для российских компаний начали отменять в китайских банках. Тес не менее в 2023 году торговый оборот между Россией и Китаем увеличился на 26,3%, до рекордных $240,11 млрд.

Такая же ситуация с Турцией. Импорт товаров в Россию из Турции неуклонно падает с начала 2023 года. В начале 2022 года, после начала СВО на Украине, товарооборот России и Турции резко увеличился. Однако из-за увеличения рисков регуляторных ограничений стран ЕС и США Турция вынуждена соблюдать указы, запрещающие торговлю машинного оборудования и других компонентов, которые могут использоваться в ВПК России. Так, Турция, которая больше всех получала выгоду от экспорта таких товаров, может потерять до 1 миллиарда долларов от недополучения прибыли с операций экспорта в Россию [31, 36].

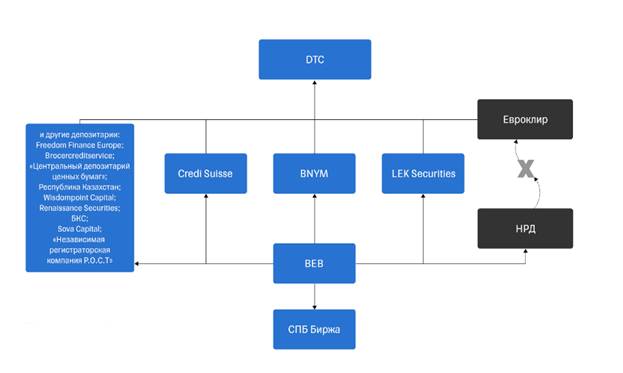

Это привело к радикальным изменениям на рынке: иностранные институциональные инвесторы полностью вышли из игры, а их место заняли физические лица в количестве 29,7 миллионов человек, что составляет 39% активного населения России. Их инвестиции в ценные бумаги в 2023 году увеличились на 33,6% по сравнению с предыдущим годом и достигли 11 трлн рублей. С другой стороны, доля средств граждан, направленных в иностранные финансовые инструменты и институты, сократилась вчетверо, упав с 35,2% до 8,3% от общего объема, - с 3 трлн до 980 млрд рублей. Единственная возможность торговать иностранными ценными бумагами осталась на СПБ Бирже, которая поддерживала рабочий мост-депозитарий с иностранными банками-депозитариями, такими как Bank NY Mellon и другие.

Но осенью 2023 года банк-депозитарий СПБ Биржи попал в SDN лист (санкционный список), что сделало невозможным дальнейшею работу биржи с иностранными депозитариями. Кроме того, приостановились торги бумагами дружественных стран на СПБ Бирже через Гонконгскую фондовую биржу (рис. 5).

Рисунок. 5. Доступ СПБ Биржи к американскому рынку (до санкций) [34, 44].

Исходя из вышеизложенного, можно отметить, что по состоянию на апрель 2024 года, несмотря на тяжелые санкции российская экономика, включая финансовый сектор и рынок, максимально возможно адаптировалась к текущей ситуации, переориентировалась на внутрироссийский рынок. Место выбывших иностранных инвесторов на рынке быстро заняли новые российские игроки. Таким образом, в настоящее время фондовый рынок относительно спокоен и стабилен и показывает стремительный рост с начала 2023 года.

Российский рынок поражает своей стойкостью. В начале специальной военной операции падение рынка составило более 50%. Мосбиржа закрылась на месяц. Далее в сентябре 2022 года рынок резко реагировал на новости о референдумах в самопровозглашенных республиках и возможном изменении территориальной обстановки. Акции потеряли немного больше 10%. После сообщений о мобилизации рынок снова потерял 10% (рис. 6).

Рисунок. 6. Хронология значимых событий на фондовом рынке в 2023 году [23]

После завершения мобилизации кажется, что больше нет ничего, что могло бы вызвать панику. Ни мятеж Пригожина, ни присутствие дронов над Кремлем, ни атака беспилотников на Москву и Воронеж, ни эвакуация жителей из Шебекино, ни ситуация на границе с Украиной не смогли потревожить рынок.

Ученые из Швейцарского университета финансов сделали исследование, касающееся возникновения повышенной волатильности на рынках в период военного конфликта. Суть исследования в том, что волатильность растет только в преддверии военных/ярких событий и в первые их моменты. Далее она угасает и рынки учитывают событие в ценах.

Ситуацию в России в последние два года нельзя назвать спокойной. Тем не менее, за 2023 год российский рынок вырос на 44%. Учитывая то, что доля частных (розничных) инвесторов в общем объеме торговли акциями составила 79%, можно предположить, что розничные инвесторы не до конца учитывают риски своих инвестиций ввиду малого опыта торговли на рынке и покупают активы «несмотря ни на что». С другой стороны, возможно, у них сформировался «иммунитет» к «черным лебедям» на рынке, что может быть свойственным характеру и стойкости русских людей.

Меры по минимизации рисков на российском фондовом рынке, предпринимаемые руководством страны можно однозначно назвать обнадеживающими.

Президент России Владимир Путин в ходе послания Федеральному собранию заявил: «Капитализация российского фондового рынка к 2030 г. может увеличиться вдвое по сравнению с текущим уровнем. Она должна составить 66% валового внутреннего продукта (ВВП)» [28].

Между тем, капитализация российского фондового рынка по итогам 2023 г. составила 33,3% от ВВП и с учетом текущего объема ВВП и прогноза Президента можно предположить, что общая капитализация ценных бумаг может составить 112,9 трлн. рублей. Это означает практическое удвоение цены акций ведущих компаний российского рынка.

Кроме того, Президент предложил ввести систему страхования вкладов на долгосрочные ИИС, с суммой покрытия 1,4 млн рублей на человека. Такое предложение поступило после того, как средства российских инвесторов в очередной раз были заморожены после наложения санкций на банк-депозитарий СПБ Биржи. Это поможет уберечь средства россиян от внезапных блокировок, банкротств и иных обстоятельств, связанных с угрозами потери, заморозки активов на ИИС счете.

В 2023 году российские компании массово стали выходить на Мосбиржу, делать IPO. Среди них разместились: Genetico, CarMoney, «Астра», Henderson, «Южуралзолото», «ЕвроТранс», Совкомбанк, «Мосгорломбард». В 2022 только одна компания предложила свои акции инвесторам – Whoosh. В 2024 ожидаются IPO десятков других компаний. Такая позитивная динамика может указывать на то, что компании сохраняют позитивный взгляд на свое будущее на фондовом рынке, активно привлекая для себя новых инвесторов.

Нельзя не заметить, что компании, ведущие бизнес в России, но зарегистрированные за рубежом, также начали массово редомицилироваться в Россию, а именно в специально административные районы, как например, на остров Октябрьский в Калининградской области. Только за первые полгода туда переехало 87 компаний. Среди наиболее важных: «Полиметалл», VK, Яндекс, «ЕвроМедЦентр», планируют переехать «FixPrice» и X5 Group. Из-за прекращения работы моста НРД – EuroClear эти компании не могли платить дивиденды и как-то коммуницировать с инвесторами. При переезде, существенная часть рисков, связанная с иностранной юрисдикцией, будет ликвидирована.

Заключение

Российский рынок пережил буквально «все те события, которые могли бы в теории произойти за два года в стране». Невероятная стойкость российских инвесторов видна в динамике открытия новых счетов физическими лицами, также активизируются институциональные инвесторы. Российская экономика и рынок смогли приспособиться к западным ограничениям, продолжая вести свой бизнес.

Для построения прогнозов относительно состояния российского рынка следует учитывать макроэкономическую ситуацию, денежно-кредитную политику, а также динамику курса национальной валюты – рубля. Однако, конечно же, превалирует геополитический фактор – при скорейшем окончании конфликта на Украине может появиться возможность для иностранных инвесторов вернуться на российский фондовый рынок и снять ограничения межнациональных депозитарных мостов.

Также нужно решить проблему российских депозитариев, а именно создать систему их работы с депозитариями дружественных стран, например, с Гонконгской биржей, торги на которой все еще не проводятся ввиду санкций на СПБ Биржу, которая была провайдером для российских инвесторов в Китай.

Учитывая положительную динамику IPO, возвращение российских компаний в российскую юрисдикцию, заявление Президента об увеличении капитализации фондового рынка в два раза и предложение введения системы страхования ИИС можно сделать вывод о восстановлении и адаптации рынка к санкционным условиям и прогнозировать дальнейшую позитивную динамику его развития.

Источники:

2. Афанасьев А.А. «Технологический суверенитет» как научная категория в системе современного знания // Экономика, предпринимательство и право. – 2022. – № 9. – c. 2377-2394. – doi: 10.18334/epp.12.9.116243.

3. Афонцев С. А. Выход из кризиса в условиях санкций: миссия не выполнима? // Вопросы экономики. – 2015. – № 4. – c. 20-36. – doi: 10.32609/0042-8736-2015-4-20-36.

4. Отчетность Банк ПАО «ВТБ». Банк России. [Электронный ресурс]. URL: https://cbr.ru/finorg/foinfo/reports/?ogrn=1027739609391 (дата обращения: 04.06.2024).

5. Отчетность ПАО «Сбербанк России». Банк России. [Электронный ресурс]. URL: https://cbr.ru/finorg/foinfo/?ogrn=1027700132195 (дата обращения: 04.06.2024).

6. Барковский А. Н., Алабян С. С., Морозенкова О. В. Последствия западных санкций и ответных санкций РФ // Российский внешнеэкономический вестник. – 2015. – № 9. – c. 3-7.

7. Булатова А. И., Абелгузин Н. Р. Влияние санкций на экономику России // Актуальные проблемы экономики и права. – 2015. – № 3. – c. 26-37.

8. Гарнов А.П., Афанасьев Е.В., Тишкина Н.П. Риски российского фондового рынка в условиях санкций и пути их преодоления // Вестник Российского экономического университета имени Г. В. Плеханова. – 2022. – № 5. – c. 5-11. – doi: 10.21686/2413-2829-2022-5-5-11.

9. Глазьев С. Ю., Архипова В. В. Оценка влияния санкций и других кризисных факторов на состояние российской экономики // Российский экономический журнал. – 2018. – № 1. – c. 3-29.

10. Амирова Э. Ф., Сафиуллин И. Н., Ибрагимов Л. Г., Карпова Н. В. Государственное регулирование аграрного сектора в условиях санкций и развития цифровой экономики // Вестник Казанского государственного аграрного университета. – 2019. – № 3. – c. 133-137. – doi: 10.12737/article_5db987940f8763.55129461.

11. Гришков В. Ф., Плотников В. А., Фролов А. О. Мобилизационная экономика в современной России: теоретические аспекты // Известия Санкт-Петербургского государственного экономического университета. – 2022. – № 3. – c. 7-13.

12. Данные по таможенной статистике внешней торговли Российской Федерации в разрезах товаров, стран, временных периодов. Фтс рф. [Электронный ресурс]. URL: https://customs.gov.ru/statistic (дата обращения: 04.06.2024).

13. Зернова Л. Е., Фарзаниан М. Классификация санкций и рисков из-за введения санкций // Инновационные технологии управления и права. – 2014. – № 3. – c. 98-101.

14. Зольникова А. Ю., Козлова Е. И. Риски особых экономических зон в условиях западных санкций (на примере ОЭЗ ППТ «Липецк»). / Инновационные технологии управления социально-экономическим развитием регионов России : Материалы XV Международной научно-практической конференции, Уфа, 26–27 октября 2023 года. - RUS: Федеральное государственное бюджетное научное учреждение Уфимский федеральный исследовательский центр Российской академии наук, 2023. – 45-49 c.

15. Измайлова М. А. Реализация ESG-стратегий российских компаний в условиях санкционных ограничений // МИР (Модернизация. Инновации. Развитие). – 2022. – № 2. – c. 185-201. – doi: 10.18184/2079-4665.2022.13.2.185-201.

16. Клинова М. В., Сидорова Е. А. Экономические санкции Запада против России: развитие ситуации // Проблемы прогнозирования. – 2019. – № 3. – c. 159-170.

17. Клинова М. В., Сидорова Е. А. Экономические санкции и их влияние на хозяйственные связи России с европейским союзом // Вопросы экономики. – 2014. – № 12. – c. 67-79.

18. Ключевая ставка Банка России и инфляция. Банк России. [Электронный ресурс]. URL: https://cbr.ru/hd_base/infl/ (дата обращения: 04.06.2024).

19. Козлова Е. И., Шибина В. А. Россия на Европейском нефтяном рынке: выбор вектора геополитического развития // Актуальные направления научных исследований XXI века: теория и практика. – 2022. – № 2. – c. 16-26. – doi: 10.34220/2308-8877-2022-10-2-16-26.

20. Логинова И. В., Титаренко Б. А., Саяпин С. Н. Экономические санкции против России // Актуальные вопросы экономических наук. – 2015. – № 47. – c. 38-44.

21. Маркова Е. С., Рогачева В. В. Перспективы импортозамещения в ведущих отраслях экономики России в условиях санкций // Инновационная экономика и право. – 2022. – № 3. – c. 6-13. – doi: 10.53015/2782-263X_2022_3_6.

22. Матвеев В. В., Резвякова И. В. Оценка влияния инвестиционной активности на динамику экономического развития России в период санкций // Вестник ОрелГИЭТ. – 2018. – № 1. – c. 96-101.

23. Московская биржа объявляет финансовые результаты за 2023 год. [Электронный ресурс]. URL: https://www.moex.com/n67830?ysclid=lx0eqw4trz532199810 (дата обращения: 04.06.2024).

24. Московцева Л.В., Кисова А.Е., Митрофанова О.Н. Роль иностранных инвестиций в устойчивом развитии экономики России // Экономика, предпринимательство и право. – 2022. – № 10. – c. 2795-2806. – doi: 10.18334/epp.12.10.116315.

25. Журавлева О. В., Варвус С. А., Буевич А. П. [и др.] Оценка реализации политики импортозамещения промышленности и регулирования рынков // Кузнечно-штамповочное производство. Обработка материалов давлением. – 2024. – № 1. – c. 74-81.

26. Плотников В. А., Вертакова Ю. В. Устойчивость развития российской промышленности в условиях макроэкономического шока и новая промышленная политика // Экономика и управление. – 1998. – № 10. – c. 1037-1050. – doi: 10.35854/1998-1627-2022-10-1037-1050.

27. Попова И. Н., Сергеева Т. Л. Импортозамещение в современной России: проблемы и перспективы // Beneficium. – 2022. – № 2. – c. 73-84. – doi: 10.34680/BENEFICIUM.2022.2(43).73-84.

28. Послание Президента РФ Федеральному Собранию от 29.02.2024. Консультант Плюс. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_471111/?ysclid=lx0etr0wyl616825653 (дата обращения: 04.06.2024).

29. РБК Pro. «Спецоперация на Украине и ее влияние на российский рынок акций». Рбк. [Электронный ресурс]. URL: pro.rbc.ru/demo/6242aa7a9a794742da463f14 (дата обращения: 04.06.2024).

30. РБК Quote. «Анализ влияния геополитических напряженностей на финансовые рынки». Рбк. [Электронный ресурс]. URL: quote.rbc.ru/news/article/661e33959a79475815e4f3b4 (дата обращения: 04.06.2024).

31. НРД под санкциями ЕС. Что можно и нельзя делать с бумагами России и США. РБК Quote. [Электронный ресурс]. URL: https://quote.rbc.ru/news/article/629a30349a79473eb9e76922?ysclid=lx0eyirssd862476253 (дата обращения: 04.06.2024).

32. РБК Quote. «Последствия недавних санкций для российских рынков». Рбк. [Электронный ресурс]. URL: quote.rbc.ru/news/article/661caf3d9a7947240af7915d (дата обращения: 04.06.2024).

33. Реакция рынка на последние геополитические события. РБК Quote. [Электронный ресурс]. URL: quote.rbc.ru/news/article/658d7b669a7947307cd2d347 (дата обращения: 04.06.2024).

34. СПБ Биржа под блокирующими санкциями США: что будет с активами инвесторов. РБК Quote. [Электронный ресурс]. URL: https://quote.rbc.ru/news/article/6543ce829a79472a993aa548?ysclid=lx0elmxohp373832657&from=copy (дата обращения: 04.06.2024).

35. Понимание влияния санкций на российскую экономику. Рбк. [Электронный ресурс]. URL: rbc.ru/business/28/02/2022/621a20109a79471f8295dade (дата обращения: 04.06.2024).

36. Реакция России на западные санкции. Рбк. [Электронный ресурс]. URL: rbc.ru/business/28/02/2022/621a20109a79471f8295dade#chapter_2 (дата обращения: 04.06.2024).

37. Эксперты НКР оценили влияние санкций на разные отрасли экономики. Рбк. [Электронный ресурс]. URL: https://www.rbc.ru/rbcfreenews/62a724d59a7947677c34713d?ysclid=lx0e8zqea6647588382 (дата обращения: 04.06.2024).

38. Россия возглавила рейтинг стран с самым большим количеством санкций. РИА новости. [Электронный ресурс]. URL: https://ria.ru/20220308/sanktsii-1777111282.html?ysclid=lx0d1wpayd368188523 (дата обращения: 04.06.2024).

39. Абрамов А. Е., Косырев А. Г., Радыгин А. Д., Чернова М. И. Российский рынок акций в 2021 г. и в начале 2022 г // Экономическое развитие России. – 2022. – № 1. – c. 36-42.

40. Российский рынок акций к концу года растерял половину роста. Интерфакс. [Электронный ресурс]. URL: https://www.interfax.ru/business/813531 (дата обращения: 04.06.2024).

41. Тимофеев И. Н. Экономические санкции как политическое понятие // Вестник МГИМО Университета. – 2018. – № 2. – c. 26-42. – doi: 10.24833/2071-8160-2018-2-59-26-42.

42. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/12781 (дата обращения: 02.06.2024).

43. Фрумкин Б. Е. Агропромышленный комплекс России в условиях войны санкций // Вопросы экономики. – 2015. – № 12. – c. 147-153. – doi: 10.32609/0042-8736-2015-12-147-153.

44. Хабидулина Е. Euroclear прекратил зачислять ценные бумаги на связанные с Россией счета. Форбс. [Электронный ресурс]. URL: https://www.forbes.ru/investicii/513978-euroclear-prekratil-zacislat-cennye-bumagi-na-svazannye-s-rossiej-sceta?ysclid=lx0egve4qq88763997 (дата обращения: 04.06.2024).

45. Харламов А. В., Харламова Т. Л., Поняева И. Государственное управление инновационным развитием с использованием возможностей импортозамещения // Известия Санкт-Петербургского государственного экономического университета. – 2022. – № 4. – c. 69-75.

46. Широв А. А., Янтовский А. А., Потапенко В. В. Оценка потенциального влияния санкций на экономическое развитие России и ЕС // Проблемы прогнозирования. – 2015. – № 4. – c. 3-16.

47. Шкодинский С. В., Кушнир А. М., Продченко И. А. Влияние санкций на технологический суверенитет России // Проблемы рыночной экономики. – 2022. – № 2. – c. 75-96. – doi: 10.33051/2500-2325-2022-2-75-96.

48. Мартин-Иогансон Э. Украинский конфликт и санкции Запада. Инструмент глобальной экспансии // Свободная мысль. – 2022. – № 2. – c. 35-48.

Страница обновлена: 16.11.2025 в 06:06:14

Download PDF | Downloads: 56

Corporate behavior in the Russian market under sanctions pressure

Zhuravleva O.V., Koroleva I.V., Mitrofanova O.N.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 6 (June 2024)

Abstract:

The article is devoted to the issues of corporate behavior in the Russian market under sanctions pressure. The study provides an overview of the literature on this issue. Economic sanctions are measures of influence applied by one or more countries against another country or group of countries within the framework of international law. The authors analyzed Russian export and import data for the last fifteen years. The article highlights the factors of resistance in the branches of the Russian economy. The authors emphasize the importance of national payment currencies.

The authors concluded that the Russian banks' disconnection from SWIFT did not have a significant impact on their operations and revenues. Despite the severe sanctions, the Russian economy, including the financial sector and the market, adapted to the current situation as much as possible and reoriented itself to the Russian domestic market. New Russian players quickly took the place of retired foreign investors in the market. The article will be of interest to academic staff and practitioners studying the potential impact of sanctions on Russia's economic development.

Keywords: Russian market, Russian economy, national currency, special military operation, Russian exports, sanctions pressure, sanctions

JEL-classification: M11, M21, F13, F14, F51, F52

References:

Abramov A. E., Kosyrev A. G., Radygin A. D., Chernova M. I. (2022). Rossiyskiy rynok aktsiy v 2021 g. i v nachale 2022 g [Russia’s shares market in 2021 and in early 2022]. Russian Economic Developments. 29 (1). 36-42. (in Russian).

Afanasev A.A. (2022). «Tekhnologicheskiy suverenitet» kak nauchnaya kategoriya v sisteme sovremennogo znaniya [Technological sovereignty as a scientific category in the contemporary knowledge system]. Journal of Economics, Entrepreneurship and Law. 12 (9). 2377-2394. (in Russian). doi: 10.18334/epp.12.9.116243.

Afontsev S. A. (2015). Vyhod iz krizisa v usloviyakh sanktsiy: missiya ne vypolnima? [Crisis management under economic sanctions: mission impossible?]. Voprosy Ekonomiki. (4). 20-36. (in Russian). doi: 10.32609/0042-8736-2015-4-20-36.

Amirova E. F., Safiullin I. N., Ibragimov L. G., Karpova N. V. (2019). Gosudarstvennoe regulirovanie agrarnogo sektora v usloviyakh sanktsiy i razvitiya tsifrovoy ekonomiki [State regulation of agricultural sector under conditions of sanctions and development of digital economy]. Vestnik of Kazan State Agrarian University. 14 (3). 133-137. (in Russian). doi: 10.12737/article_5db987940f8763.55129461.

Aturin V. V. (2019). Antirossiyskie ekonomicheskie sanktsii i problemy importozameshcheniya v usloviyakh sovremennoy mezhdunarodnoy konkurentsii [The anti-Russian economic sanctions and problems of import substitution in the conditions of the modern international competition]. Vestnik evraziyskoy nauki. 11 (2). 5. (in Russian).

Barkovskiy A. N., Alabyan S. S., Morozenkova O. V. (2015). Posledstviya zapadnyh sanktsiy i otvetnyh sanktsiy RF [Consequences of western sanctions and reciprocal sanctions RF]. Russian Foreign Economic Bulletin. (9). 3-7. (in Russian).

Bulatova A. I., Abelguzin N. R. (2015). Vliyanie sanktsiy na ekonomiku Rossii [Influence of sanctions on the Russian economy]. Current problems of economics and law. (3). 26-37. (in Russian).

Frumkin B. E. (2015). Agropromyshlennyy kompleks Rossii v usloviyakh voyny sanktsiy [Russian agricultural sector in the war of sanctions]. Voprosy Ekonomiki. (12). 147-153. (in Russian). doi: 10.32609/0042-8736-2015-12-147-153.

Garnov A.P., Afanasev E.V., Tishkina N.P. (2022). Riski rossiyskogo fondovogo rynka v usloviyakh sanktsiy i puti ikh preodoleniya [Risks facing russian stock exchange during sanctions and ways of their overcoming]. Vestnik Rossiyskogo ekonomicheskogo universiteta imeni G. V. Plekhanova. 19 (5). 5-11. (in Russian). doi: 10.21686/2413-2829-2022-5-5-11.

Glazev S. Yu., Arkhipova V. V. (2018). Otsenka vliyaniya sanktsiy i drugikh krizisnyh faktorov na sostoyanie rossiyskoy ekonomiki [Sanctions and other crisis factors impact assessment on the Russian economy’s state]. Russian Economic Journal. (1). 3-29. (in Russian).

Grishkov V. F., Plotnikov V. A., Frolov A. O. (2022). Mobilizatsionnaya ekonomika v sovremennoy Rossii: teoreticheskie aspekty [Mobilization economy in modern Russia: theoretical aspects]. Bulletin of the Saint Petersburg State University of Economics. (3). 7-13. (in Russian).

Izmaylova M. A. (2022). Realizatsiya ESG-strategiy rossiyskikh kompaniy v usloviyakh sanktsionnyh ogranicheniy [Implementation of esg strategies of russian companies under sanctions restrictions]. MIR (Modernization. Innovation. Research). 13 (2). 185-201. (in Russian). doi: 10.18184/2079-4665.2022.13.2.185-201.

Kharlamov A. V., Kharlamova T. L., Ponyaeva I. (2022). Gosudarstvennoe upravlenie innovatsionnym razvitiem s ispolzovaniem vozmozhnostey importozameshcheniya [Public administration of innovative development based on import substitution opportunities]. Bulletin of the Saint Petersburg State University of Economics. (4). 69-75. (in Russian).

Klinova M. V., Sidorova E. A. (2014). Ekonomicheskie sanktsii i ikh vliyanie na khozyaystvennye svyazi Rossii s evropeyskim soyuzom [Economic sanctions and EU-Russia economic relations]. Voprosy Ekonomiki. (12). 67-79. (in Russian).

Klinova M. V., Sidorova E. A. (2019). Ekonomicheskie sanktsii Zapada protiv Rossii: razvitie situatsii [Economic sanctions of the west against Russia: development of the situation]. Problems of forecasting. (3). 159-170. (in Russian).

Kozlova E. I., Shibina V. A. (2022). Rossiya na Evropeyskom neftyanom rynke: vybor vektora geopoliticheskogo razvitiya [Russia in the european oil market: changes in the interaction model]. Aktualnye napravleniya nauchnyh issledovaniy XXI veka: teoriya i praktika. 10 (2). 16-26. (in Russian). doi: 10.34220/2308-8877-2022-10-2-16-26.

Loginova I. V., Titarenko B. A., Sayapin S. N. (2015). Ekonomicheskie sanktsii protiv Rossii [Economic sanctions against Russia]. Topical issues of economic sciences. (47). 38-44. (in Russian).

Markova E. S., Rogacheva V. V. (2022). Perspektivy importozameshcheniya v vedushchikh otraslyakh ekonomiki Rossii v usloviyakh sanktsiy [Prospects of import substitution in the leading sectors of the Russian economy under sanctions]. Innovatsionnaya ekonomika i pravo. (3). 6-13. (in Russian). doi: 10.53015/2782-263X_2022_3_6.

Martin-Ioganson E. (2022). Ukrainskiy konflikt i sanktsii Zapada. Instrument globalnoy ekspansii [Ukrainian conflict and sanctions of the west. Instrument of global expansion]. Free Thought (Svobodnaya mysl\\\'). (2). 35-48. (in Russian).

Matveev V. V., Rezvyakova I. V. (2018). Otsenka vliyaniya investitsionnoy aktivnosti na dinamiku ekonomicheskogo razvitiya Rossii v period sanktsiy [Estimation of investment activity influence on the dynamics of economic development of russia during sanctions]. OrelSIET Bulletin. (1). 96-101. (in Russian).

Moskovtseva L.V., Kisova A.E., Mitrofanova O.N. (2022). Rol inostrannyh investitsiy v ustoychivom razvitii ekonomiki Rossii [The role of foreign investment in the sustainable development of the Russian economy]. Journal of Economics, Entrepreneurship and Law. 12 (10). 2795-2806. (in Russian). doi: 10.18334/epp.12.10.116315.

Plotnikov V. A., Vertakova Yu. V. (1998). Ustoychivost razvitiya rossiyskoy promyshlennosti v usloviyakh makroekonomicheskogo shoka i novaya promyshlennaya politika [Sustainable development of russian industry in the context of a macroeconomic shock and new industrial policy]. Economics and management. 28 (10). 1037-1050. (in Russian). doi: 10.35854/1998-1627-2022-10-1037-1050.

Popova I. N., Sergeeva T. L. (2022). Importozameshchenie v sovremennoy Rossii: problemy i perspektivy [Import substitution in modern Russia: problems and prospects]. Beneficium. (2). 73-84. (in Russian). doi: 10.34680/BENEFICIUM.2022.2(43).73-84.

Shirov A. A., Yantovskiy A. A., Potapenko V. V. (2015). Otsenka potentsialnogo vliyaniya sanktsiy na ekonomicheskoe razvitie Rossii i ES [Evaluation of the potential effect of sanctions on the economic development of Russia and the European Union]. Problems of forecasting. (4). 3-16. (in Russian).

Shkodinskiy S. V., Kushnir A. M., Prodchenko I. A. (2022). Vliyanie sanktsiy na tekhnologicheskiy suverenitet Rossii [The impact of sanctions on russia's technological sovereignty]. Problemy rynochnoy ekonomiki. (2). 75-96. (in Russian). doi: 10.33051/2500-2325-2022-2-75-96.

Timofeev I. N. (2018). Ekonomicheskie sanktsii kak politicheskoe ponyatie [Economic sanctions as a concept of power politics]. Vestnik of MGIMO University. (2). 26-42. (in Russian). doi: 10.24833/2071-8160-2018-2-59-26-42.

Zernova L. E., Farzanian M. (2014). Klassifikatsiya sanktsiy i riskov iz-za vvedeniya sanktsiy [Classification of sanctions and risks due to the imposition of sanctions]. Innovatsionnye tekhnologii upravleniya i prava. (3). 98-101. (in Russian).

Zhuravleva O. V., Varvus S. A., Buevich A. P. [i dr.] (2024). Otsenka realizatsii politiki importozameshcheniya promyshlennosti i regulirovaniya rynkov [Assessing the implementation of industrial import substitution policies and market regulation]. Kuznechno-shtampovochnoe proizvodstvo. Obrabotka materialov davleniem. (1). 74-81. (in Russian).

Zolnikova A. Yu., Kozlova E. I. (2023). Riski osobyh ekonomicheskikh zon v usloviyakh zapadnyh sanktsiy (na primere OEZ PPT «Lipetsk») [Risks of special economic zones under western sanctions (based on the example of the Lipetsk PPT SEZ)] Ufa: Federalnoe gosudarstvennoe byudzhetnoe nauchnoe uchrezhdenie Ufimskiy federalnyy issledovatelskiy tsentr Rossiyskoy akademii nauk. (in Russian).