Факторы обеспечения стабильности российского валютного рынка

Ермоловская О.Ю.1![]() , Бондарев М.А.1, Кузьмина Е.И.1

, Бондарев М.А.1, Кузьмина Е.И.1

1 Финансовый Университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 66

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 4 (Апрель 2024)

Аннотация:

Современный валютный рынок становится объектом активного исследования. В статье рассматриваются основные проблемы, включая нестабильность мировых финансовых рынков, волатильность курсов национальных валют, непрозрачность и спекуляции в валютных операциях. Особое внимание в статье уделяется анализу российского валютного рынка, в частности, изучению факторов, влияющих на изменения курса национальной валюты. По результатам анализа валютного рынка авторы предлагают приоритетные направления совершенствования регулирования валютного рынка, применение технологии блокчейн и использование цифровых валют, поиски новых форм укрепления международного сотрудничества.

Ключевые слова: валютный рынок, национальная валюта, курсы национальных валют, валютные операции

JEL-классификация: F31, O24, E50, E42

Введение. Валютный рынок играет важнейшую роль в современной мировой экономике, являясь сегментом мирового финансового рынка и представляя собой совокупность операций по обмену одной валюты на другую. Валютный рынок влияет на международную торговлю, на инвестиции, международные финансовые операции и на макроэкономическую стабильность стран [11].

Актуальность исследования валютного рынка обусловлена его значением в развитии международных финансовых отношений и необходимостью выявления и решения проблем, связанных с валютным рынком, чтобы иметь возможность эффективно управлять рисками в данной сфере внутренней экономики.

Обзор публикаций на тему состояния современного валютного рынка показал, что данный вопрос активно исследуется: изучается влияние валютной политики на экономическое развитие стран, выявляются основные проблемы, существующие на валютном рынке [1; 17]; рассматриваются особенности функционирования мирового валютного рынка, специфика деятельности его основных участников и организаций (финансовых регуляторов разных стран) [2; 10]; анализируются особенности международных финансовых отношений и специфики функционирования валютного рынка в условиях глобализации [3; 21]. Очень важной проблемой функционирования валютного рынка страны является слабое освещение валютной политики в законодательстве, а также множество пробелов и противоречий в нем [13; 16]. Однако вопрос о проблемах современного валютного рынка и их решениях раскрыт не в полной мере и требует более тщательного изучения. Соответственно, научный вклад авторов в исследуемую область – проанализировать современные проблемы 2022-2023 года, характерные для российского валютного рынка, и рассмотреть способы решения этих проблем, сформулировать рекомендации по минимизации валютных рисков и нейтрализации валютных колебаний.

Цель исследования – выявить и изучить факторы обеспечения стабильности российского валютного рынка.

Задачи исследования – проанализировать основные проблемы современного валютного рынка, определить факторы, влияющие на российский рубль, сформировать прогноз по среднему курсу доллара к рублю в 2024 году.

Объектом исследования является российский валютный рынок в современных условиях.

Предметом исследования являются организационные отношения, возникающие при функционировании валютного рынка, как части общего финансового рынка.

Методы исследования. Исследования осуществлялись с применением метода средних величин, использовался графический и табличный методы, а также методы прогнозирования, методы финансового, инвестиционного и экономического анализа, экспертные методы.

Информационная база: официальные данные Федеральной службы государственной статистики, Министерства финансов РФ, научные работы российских и зарубежных авторов по теме исследования.

Практическая значимость настоящего исследования обусловлена возможностью использования его результатов в образовательном процессе вузов и в практической деятельности институциональных участников валютного и финансового рынков.

Научная новизна исследования заключается в том, что в нем с учетом специфики российского валютного рынка и особенностей взаимодействия регулирующих органов разработаны рекомендации по минимизации валютных рисков и нейтрализации валютных колебаний.

Результаты исследования и их обсуждение. Согласно оценкам Банка международных расчетов, в 2022 году ежедневный оборот в торговле валютой составлял более 7 трлн. долл. [19]. Большая часть операций приходится на инвесторов, цель которых заключается в получении большей прибыльности от инвестиций и активов.

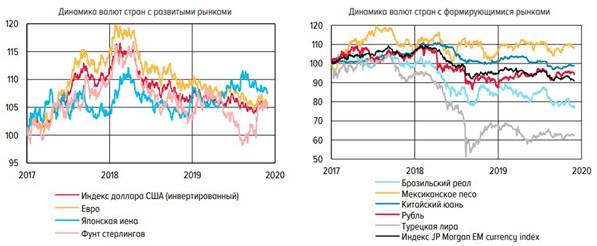

Учитывая глобализацию и интеграцию всех элементов международных отношений, валютный рынок все больше подвержен влиянию экономической и геополитической обстановки. Такие экономические факторы как торговый баланс, инфляция или геополитические события – войны, санкции, политические кризисы и др. могут вызывать резкие колебания на валютном рынке. Однако стоит учитывать, что валюты развитых стран менее подвержены колебаниям, чем валюты развивающихся государств (рис. 1), так как экономика развитых стран наиболее сбалансирована, самодостаточна и высокотехнологична.

Рисунок 1. Динамика валют стран с развитыми и развивающимися рынками

Источник: составлено авторами.

Как видно из рисунка 1, динамика валют стран с развитыми рынками более интенсивна и превосходит рынки развивающихся стран. В связи с этим, экономические связи развивающихся стран ослабевают, прерываются потоки экспорта и импорта, вследствие чего эти потоки становятся дороже. Происходит деление мира, и экономический разрыв между странами увеличивается.

Рассмотрим этот тезис на примере японской иены. В настоящее время Япония является одной из крупнейших экономик в мире, однако в прошлом ее валюта подвергалась сильной волатильности из-за экономических трудностей и экспортно-ориентированной природы японской экономики. Теперь же японская иена является одной из основных резервных валют [7] (табл. 1).

Таблица 1. Официальные валютные резервы в разбивке по валютам

(в млрд. долл. США)

|

|

февраль 2022

|

март 2022

|

апрель 2022

|

январь 2023

|

февраль 2023

|

|

Общий объём

валютных резервов

|

11 981 65

|

11 534 16

|

11 916 16

|

12 027 71

|

12 055 26

|

|

Распределённые

резервы

|

11 123 39

|

10 693 55

|

11 040 07

|

11 150 01

|

11 170 45

|

|

долл. США

|

6 645 02

|

6 426 89

|

6 450 26

|

6 571 71

|

6 576 90

|

|

евро

|

2 187 63

|

2 086 40

|

2 252 06

|

2 208 42

|

2 230 34

|

|

китайский юань

|

308 22

|

281 12

|

287 81

|

288 31

|

274 10

|

|

японская иена

|

572 65

|

560 11

|

608 17

|

610 39

|

602 86

|

|

фунты

стерлингов |

530 73

|

489 95

|

543 11

|

543 05

|

544 51

|

|

австралийский

долл. |

209 14

|

204 78

|

217 08

|

221 62

|

219 67

|

|

канадский

долл.

|

275 75

|

260 92

|

262 62

|

270 60

|

278 43

|

|

швейцарский

франк

|

27 63

|

24 78

|

25 31

|

27 66

|

20 63

|

|

остальные

валюты |

358 62

|

358 59

|

383 65

|

408 25

|

423 00

|

Однако стоит учитывать, что японская экономика подвержена хронической дефляции, и для борьбы с ней власти в основном используют методы ослабления курса национальной валюты, но из-за сильной привязки к американскому доллару реализовать эти методы становится все сложнее. То есть, такая характеристика как стабильность национальной валюты не всегда положительно влияет на развитие экономики страны, и может иметь негативные эффекты.

Кроме проблемы волатильности на валютном рынке существует проблема конвертируемости национальных валют, которая может возникнуть в случае, если у страны есть ограничения на обмен своей валюты на валюту других стран и наоборот. Также в некоторых случаях страны могут вводить ограничения на конвертируемость своей валюты для защиты национальных резервов, как, например, Китай и Турция. Подобное зачастую осуществляется странами для ослабления своей национальной валюты при столкновении с отрицательным торговым балансом.

Еще одной значимой проблемой валютного рынка являются спекуляции на валютном рынке с целью получения прибыли от изменения курсов валют. Участниками спекуляций в таком случае могут быть крупные финансовые институты, такие как частные банки, хедж-фонды и центральные банки стран. Спекуляции могут привести к значительным колебаниям курсов национальных валют и подрыву финансовой стабильности отдельных стран.

В связи с этим, возникает необходимость принятия мер по снижению рисков, связанных с валютными спекуляциями. Например, если Банк России направит свою деятельность на решение проблемы спекулятивного спроса на валютном рынке, то он сможет применить несколько различных методов.

Во-первых, рыночный метод, суть которого будет заключаться в повышении рублевой процентной ставки, что сделает спекуляции против рубля более затратными. Во-вторых, административный метод, или введение ограничений на потоки капиталов. В-третьих, экономические методы, такие как ограничение ставок по валютным депозитам или ужесточение режима налогообложения с иностранными активами. На рисунке 2 отражены данные по средним арифметическим процентным ставкам на валютные депозиты и депозиты в национальной валюте, российском рубле, для физических лиц с октября 2021 года по октябрь 2023 года. Разумеется, борьба со спекуляциями не является основной причиной низких ставок по валютным депозитам, однако метод ограничения ставок рассматривается в качестве эффективного инструмента решения отдельных проблем валютного рынка.

Рисунок 2. Средние арифметические процентные ставки по вкладам физических лиц

от 181 дня до 1 года

Источник: составлено авторами по данным ЦБ РФ.

Еще одним методом борьбы с валютными спекуляциями является внедрение новых технологий на валютный рынок, таких как блокчейн [5; 15], цифровые валюты, искусственный интеллект. Обращение цифровых валют позволит значительно ускорить валютные операции, сделать их дешевле и миновать посредников [12], а благодаря технологии блокчейн валютный рынок станет прозрачнее и безопаснее.

Можно констатировать, что решение проблем, характерных для современного валютного рынка, является одним из важных направлений деятельности центральных банков, так как именно они формируют политику регулирования валютных рынков и могут влиять на стабильность курсов национальных валют.

Одним из научных методов совершенствования политики регулирования валютных курсов допустимо считать прогнозирование [4]. Прогнозирование эффективнее всего реализуется с котировками так называемых сырьевых валют, чей курс во многом определяется стремлением страны-экспортера сырья обеспечить стабильное поступление средств в бюджет. В данном случае оправданным является именно долгосрочное прогнозирование, так как поведение национальной валюты сильно зависит от целей проводимой монетарной политики. В то же время краткосрочное прогнозирование крайне ненадежно, учитывая влияние экономических и геополитических факторов на курс валюты.

Стоит отметить, что кроме внутреннего регулирования валютных рынков в рамках отдельной страны, в данном направлении необходимо также укреплять международное сотрудничество. Так, деятельность крупных международных финансовых организаций (МВФ, Всемирный банк, Новый банк развития БРИКС) способствует сотрудничеству и координации международных финансовых действий в валютно-финансовой сфере [9].

Возвращаясь к внутреннему российскому валютному рынку, стоит рассмотреть факторы, влияющие на волатильность отечественной валюты – рубля. К этим факторам относятся: платежный баланс страны, современный вектор денежно-кредитной политики, политические и другие ситуативные факторы. В отношении платежного баланса страны в основном действует правило спроса и предложения, то есть преобладание экспорта над импортом укрепляет курс национальной валюты, преобладание импорта, наоборот, делает рубль слабее.

Денежно-кредитная политика Центрального банка также существенно оказывает влияние на курс рубля [14]. Очевидно, что повышение ключевой ставки в 2023 году до 16% стимулирует подорожание рубля, а также влияет на рыночные процентные ставки, что в свою очередь делает вложения в рублях более интересными и выгодными [8]. Таким образом, возникает следующая закономерность: чем выше ключевая процентная ставка в стране, тем выше спрос на ее валюту, вследствие чего растет стоимость данной валюты. На рисунке 3 отражены данные по котировкам валютного курса доллара к рублю за 3 месяца 2023 года (синими флажками отмечены даты, когда Центробанк повышал ключевую ставку до 15 и 16%% соответственно). Однако заметим, что в краткосрочной перспективе повышение ключевой ставки в России не влияло или слабо влияло на валютную пару рубль-доллар.

Рисунок 3. Котировки валютного курса доллара к рублю с октября по декабрь 2023 г.

Источник: составлено авторами.

В качестве одного из ситуативных факторов можно рассматривать влияние выхода нерезидентов из российских активов. Так, весной 2023 года с российского рынка ушли компании Shell и Uber, продавшие свои активы за рубли и конвертировавшие их в валюту, чтобы вывести за рубеж. Вследствие этого, спрос на доллар в краткосрочной перспективе повысился, его цена выросла, а курс рубля упал. На рисунке 4 отражены данные по котировкам валютного курса доллара к рублю с апреля по декабрь 2023 года (синим флажком отмечен промежуток времени, когда перечисленные американские компании начали выводить активы из России). По графику видно, что в краткосрочной перспективе курс доллара по отношению к рублю вырос, но вскоре вновь вернулся к прежним значениям. Допустимо судить, что влияние в данном случае оказало именно ситуативный фактор, а именно: выход крупных иностранных компаний из российских активов.

Рисунок 4. Котировки валютного курса доллара к рублю за полгода

(с апреля по декабрь 2023 года)

Источник: составлено авторами.

Отдельно стоит отметить влияние «бюджетного правила» на курс рубля. Так как российский рубль все ещё считается сырьевой валютой и в определённой мере зависит от цен на нефть, было введено бюджетное правило, согласно которому полученные нефтегазовые доходы (излишки) при превышении целевого уровня направляются в Фонд национального благосостояния. В результате этого снижается зависимость госбюджета и курса рубля от колебаний цен на нефть.

Стоит обратить внимание, что в 2023 году для снижения давления на рубль были приостановлены операции по покупкам валюты в рамках бюджетного правила.

Прогнозировать котировки валютного курса доллара к рублю допустимо, учитывая такие факторы, как инфляция, ВВП, торговый баланс, геополитические и фискальные риски [6]. Во втором полугодии 2023 года сократился бюджетный импульс: профицит бюджета с июля по ноябрь составил более 2 трлн. рублей. По оценкам Министерства финансов, за весь 2023 год дефицит бюджета не превысит 1% ВВП, соответственно, совокупный профицит во втором полугодии составил около 0,7 трлн. рублей.

Также предполагается, что на фоне замедления годовой инфляции и роста экономики Центральный Банк будет постепенно снижать ключевую ставку [18, с. 215]. Однако вследствие сокращения импорта из-за слабого рубля осенью и замедления внутреннего спроса под влиянием жесткой денежно-кредитной политики, ожидается продолжение укрепления рубля. Учитывая все приведенные факторы, средний курс доллара к рублю в 2024 году может составить 86,6, это хороший показатель, свидетельствующий об эффективности принимаемых стабилизационных мер в области валютной политики.

Заключение

Таким образом, в ходе исследования были выявлены основные проблемы современного валютного рынка: внешнее (экономическое, геополитическое) влияние на стабильность валютного рынка, волатильность курсов национальных валют, а также спекуляции на валютном рынке. Также были описаны способы решения данных проблем. В качестве решений проблем, характерных для мирового и российского валютных рынков, авторы предлагают приоритетные направления совершенствования инструментов и методов политики регулирования валютных рынков центральными банками, формирование мировых соглашений и договоренностей, развитие механизмов прозрачности и контроля валютных операций, защита от спекуляций, внедрение новых технологий. Кроме этого, был проанализирован российский валютный рынок и факторы, которые влияют на него. Как итог, авторами представлен прогноз по среднему курсу доллара к рублю в 2024 году.

Анализ всех доступных данных, таких как темпы роста ВВП, состояние торгового баланса, темпы инфляции, направление денежно-кредитной политики ЦБ, показал, что в 2024 году ожидается укрепление рубля и снижение его волатильности, что в свою очередь приведет к снижению темпов инфляции и притоку иностранного капитала.

Валютный рынок, как и другие сферы жизни общества, быстро развивается и постепенно изменяется, поэтому избежать или нейтрализовать проблемы получается не всегда. Несмотря на это, важно регулярно анализировать валютный рынок, выявлять характерные для текущего этапа развития проблемы и вырабатывать соответствующие решения.

Источники:

2. Бабалакова С., Джумаев Р. Роль валютных рынков в экономике // Ceteris Paribus. – 2023. – № 3. – c. 117-119.

3. Баранников М.С. Проблемы и перспективы международной интеграции: внешняя торговля и валютный рынок // Экономика и управление: проблемы, решения. – 2023. – № 9(139). – c. 42-47. – doi: 10.36871/ek.up.p.r.2023.09.02.006.

4. Гамиловская А.А., Таршилова А.Ю. Анализ ликвидности валютного рынка Российской Федерации // Экономика и предпринимательство. – 2023. – № 8(157). – c. 350-353. – doi: 10.34925/EIP.2023.157.8.062.

5. Кадырова Т.К. Особенности функционирования международного валютного рынка // Вопросы устойчивого развития общества. – 2022. – № 1. – c. 44-47.

6. Кахриманова А.Д., Алиева Э.Б. Особенности валютного рынка в Российской Федерации состояние и перспективы развития // Научное обозрение: Актуальные вопросы теории и практики: Сборник статей VII Международной научно-практической конференции. Пенза, 2023. – c. 165-167.

7. Лев М.Ю., Лещенко Ю.Г. Экономическая безопасность России в аспекте управления международными резервами // Экономика, предпринимательство и право. – 2019. – № 4. – c. 223-244. – doi: 10.18334/epp.9.4.41464.

8. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200. – doi: 10.18334/ecsec.6.1.117469.

9. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Экономическая безопасность БРИКС в условиях антироссийских санкций: институциональный аспект // Экономическая безопасность. – 2024. – № 1. – c. 123-154. – doi: 10.18334/ecsec.7.1.120345.

10. Лещенко Ю.Г., Ермоловская О.Ю. Особенности регулирования интегрированной и функциональной моделей финансовых рынков: опыт Германии и Франции // Экономические отношения. – 2019. – № 4. – c. 2419-2432. – doi: 10.18334/eo.9.4.41430.

11. Лещенко Ю.Г., Хазалия И.Д. Валютная стоимость американского доллара как ключевой фактор обеспечения национальной безопасности США // Экономическая безопасность. – 2021. – № 2. – c. 291-308. – doi: 10.18334/ecsec.4.2.111881.

12. Лев М.Ю., Болонин А.И., Болонина С.Е., Лещенко Ю.Г. Механизм безопасности интегрированной системы CBDC: перспективы трансграничных платежей // Экономика, предпринимательство и право. – 2023. – № 8. – c. 3157-3178. – doi: 10.18334/epp.13.8.118841.

13. Смелков К.А. Международные финансовые отношения и валютный рынок в условиях глобализации // Глобальный научный потенциал. – 2023. – № 4(145). – c. 312-315.

14. Трушина К.В., Медведева М.Б. Границы транспарентности деятельности центральных банков в условиях трансформации мировой финансовой системы // Банковские услуги. – 2023. – № 10. – c. 28-34. – doi: 10.36992/2075-1915_2023_10_28.

15. Хмыз О.В., Сергеева Н.В., Прудникова А.А. Блокчейн технологии в валютно-финансовой архитектуре // Финансовая жизнь. – 2022. – № 3. – c. 72-76.

16. Хоменко П.А., Аджиева А.Ю. Проблемы и перспективы развития и функционирования валютного рынка // Экономика и бизнес: теория и практика. – 2022. – № 4-2(86). – c. 202-205. – doi: 10.24412/2411-0450-2022-4-2-202-205.

17. Чернухина Г.Н., Ермоловская О.Ю. Оценка сегментов рынка, влияющих на тренды потребительского поведения // Вестник Академии. – 2018. – № 4. – c. 12-23.

18. Городецкий А.Е., Караваева И.В. Экономическая безопасность России: теоретическое обоснование и методы регулирования. - М.: Институт экономики РАН, 2023. – 361 c.

19. The dollar-based financial system through the window of the FX swaps market. Bank for International Settlements. [Электронный ресурс]. URL: https://www.bis.org/speeches/sp230324a.pdf (дата обращения: 26.02.2024).

20. Currency Composition of Official Foreign Exchange Reserves. Db.nomics.world. [Электронный ресурс]. URL: https://db.nomics.world/IMF/COFER (дата обращения: 20.03.2024).

21. Isaeva E.A., Leshchenko J.G. Evaluation of the effectiveness of modern models of regulation of financial markets // Креативная экономика. – 2019. – № 10. – p. 2045-2066. – doi: 10.18334/ce.13.10.40967.

Страница обновлена: 03.01.2026 в 19:04:58

Download PDF | Downloads: 66

Factors ensuring stability of the Russian foreign exchange market

Ermolovskaya O.Y., Bondarev M.A., Kuzymina E.I.Journal paper

Economic security

Volume 7, Number 4 (April 2024)

Abstract:

The modern foreign exchange market is becoming an object of active research. The article examines the main problems, including the instability of global financial markets, volatility of national currency exchange rates, opacity and speculation in foreign exchange transactions. The article pays special attention to the analysis of the Russian foreign exchange market, in particular, to the study of factors influencing changes in the exchange rate of the national currency. Based on the results of the analysis of the foreign exchange market, the authors propose priority areas for improving the regulation of the foreign exchange market, the application of blockchain technology and digital currencies, and the search for new forms of strengthening international cooperation.

Keywords: foreign exchange market, national currency, national currency exchange rate, currency transaction

JEL-classification: F31, O24, E50, E42

References:

Afanasev N.D. (2023). Metody regulirovaniya valyutnogo rynka v Rossii [Methods of regulating the foreign exchange market in Russia] Youth and knowledge: guarantee of success. 2023. 29-31. (in Russian).

Babalakova S., Dzhumaev R. (2023). Rol valyutnyh rynkov v ekonomike [The role of currency markets in the economy]. Ceteris Paribus. (3). 117-119. (in Russian).

Barannikov M.S. (2023). Problemy i perspektivy mezhdunarodnoy integratsii: vneshnyaya torgovlya i valyutnyy rynok [Problems and prospects of international integration: foreign trade and foreign exchange market]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 2 (9(139)). 42-47. (in Russian). doi: 10.36871/ek.up.p.r.2023.09.02.006.

Chernukhina G.N., Ermolovskaya O.Yu. (2018). Otsenka segmentov rynka, vliyayushchikh na trendy potrebitelskogo povedeniya [Assessment of market segments influencing consumer behavior trends]. Academy\'s Herald. (4). 12-23. (in Russian).

Currency Composition of Official Foreign Exchange ReservesDb.nomics.world. Retrieved March 20, 2024, from https://db.nomics.world/IMF/COFER

Gamilovskaya A.A., Tarshilova A.Yu. (2023). Analiz likvidnosti valyutnogo rynka Rossiyskoy Federatsii [Analysis of the liquidity of the foreign exchange market of the russian federation]. Journal of Economy and Entrepreneurship. (8(157)). 350-353. (in Russian). doi: 10.34925/EIP.2023.157.8.062.

Gorodetskiy A.E., Karavaeva I.V. (2023). Ekonomicheskaya bezopasnost Rossii: teoreticheskoe obosnovanie i metody regulirovaniya [Economic security of Russia: theoretical justification and methods of regulation] M.: Institut ekonomiki RAN. (in Russian).

Isaeva E.A., Leshchenko J.G. (2019). Evaluation of the effectiveness of modern models of regulation of financial markets Creative Economy. 13 (10). 2045-2066. doi: 10.18334/ce.13.10.40967.

Kadyrova T.K. (2022). Osobennosti funktsionirovaniya mezhdunarodnogo valyutnogo rynka [Features of the functioning of the international currency market]. Voprosy ustoychivogo razvitiya obschestva. (1). 44-47. (in Russian).

Kakhrimanova A.D., Alieva E.B. (2023). Osobennosti valyutnogo rynka v Rossiyskoy Federatsii sostoyanie i perspektivy razvitiya [Features of the foreign exchange market in the Russian Federation the state and prospects of development] Scientific review: Current issues of theory and practice. 165-167. (in Russian).

Khmyz O.V., Sergeeva N.V., Prudnikova A.A. (2022). Blokcheyn tekhnologii v valyutno-finansovoy arkhitekture [Blockchain technologies in monetary and financial architecture]. Financial life. (3). 72-76. (in Russian).

Khomenko P.A., Adzhieva A.Yu. (2022). Problemy i perspektivy razvitiya i funktsionirovaniya valyutnogo rynka [Problems and prospects of development and the functioning of the foreign exchange market]. Economics and business: theory and practice. (4-2(86)). 202-205. (in Russian). doi: 10.24412/2411-0450-2022-4-2-202-205.

Leschenko Yu.G., Ermolovskaya O.Yu. (2019). Osobennosti regulirovaniya integrirovannoy i funktsionalnoy modeley finansovyh rynkov: opyt Germanii i Frantsii [Features of regulation of integrated and functional models of financial markets: the experience of Germany and France]. Journal of international economic affairs. 9 (4). 2419-2432. (in Russian). doi: 10.18334/eo.9.4.41430.

Leschenko Yu.G., Khazaliya I.D. (2021). Valyutnaya stoimost amerikanskogo dollara kak klyuchevoy faktor obespecheniya natsionalnoy bezopasnosti SShA [The currency value of the US dollar as a key factor in ensuring the national security of the United States]. Economic security. 4 (2). 291-308. (in Russian). doi: 10.18334/ecsec.4.2.111881.

Lev M.Yu., Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Mekhanizm bezopasnosti integrirovannoy sistemy CBDC: perspektivy transgranichnyh platezhey [The security mechanism of the integrated CBDC system: prospects for cross-border payments]. Journal of Economics, Entrepreneurship and Law. 13 (8). 3157-3178. (in Russian). doi: 10.18334/epp.13.8.118841.

Lev M.Yu., Leschenko Yu.G. (2019). Ekonomicheskaya bezopasnost Rossii v aspekte upravleniya mezhdunarodnymi rezervami [Economic security of Russia in the sense of international reserves management]. Journal of Economics, Entrepreneurship and Law. 9 (4). 223-244. (in Russian). doi: 10.18334/epp.9.4.41464.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Economic security. 6 (1). 173-200. (in Russian). doi: 10.18334/ecsec.6.1.117469.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2024). Ekonomicheskaya bezopasnost BRIKS v usloviyakh antirossiyskikh sanktsiy: institutsionalnyy aspekt [BRICS economic security amidst anti-Russian sanctions: an institutional aspect]. Economic security. 7 (1). 123-154. (in Russian). doi: 10.18334/ecsec.7.1.120345.

Smelkov K.A. (2023). Mezhdunarodnye finansovye otnosheniya i valyutnyy rynok v usloviyakh globalizatsii [International financial relations and currency market in the context of globalization]. Global scientific potential. (4(145)). 312-315. (in Russian).

The dollar-based financial system through the window of the FX swaps marketBank for International Settlements. Retrieved February 26, 2024, from https://www.bis.org/speeches/sp230324a.pdf

Trushina K.V., Medvedeva M.B. (2023). Granitsy transparentnosti deyatelnosti tsentralnyh bankov v usloviyakh transformatsii mirovoy finansovoy sistemy [Australia’s deposit insurance system: from denial to acceptance]. Banking services. (10). 28-34. (in Russian). doi: 10.36992/2075-1915_2023_10_28.