Расчет значений нормированной прибыли горных проектов методом оценки стоимости капитала

Коробовский Н.В.1,2, Рахматов С.Н.3,4, Пазылов Т.Ш.5,4, Курманалиев К.З.6

1 \"Горный ключ\", ,

2 Национальный исследовательский технологический университет «МИСиС», ,

3 ООО «Альянс Алтын», ,

4 Кыргызский государственный университет им. И. Арабаева, ,

5 ООО «ТИМайнинг», ,

6 ООО «Геолэкспертпроект», ,

Скачать PDF | Загрузок: 26

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 8 (Август 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=69154040

Аннотация:

Исследованы и определены методы управления горными проектами золоторудных месторождений бедных руд с нулевой и отрицательной валовой рентабельностью в условиях налогового режима на сверхприбыль- прогрессивная шкала налога с валового дохода от цены золота. Рассмотрены методы оценки нормирования прибыли для операционной компании, инвестиционных договоров сервисного типа с риском, без риска и комбинированного риска. Предложены методика нормирования прибыли на основе оценки собственного и заемного капитала, на различной основе расчетов. Предложены расчетные методики оценки дифференциальной ренты II рода

Ключевые слова: Нормирование прибыли, собственного и заемного капитала, оценка горной ренты

JEL-классификация: L51, L52, O25

Введение.

В В Кыргызской республике (КР) при разработке золоторудных месторождениий применяется налоговый режим на сверхприбыль- налог на валовый доход в виде прогрессивной шкалы ставок от стоимости золота. Для месторождений бедных руд с содержаниями золота от менее 1г/т до 1,5-2г/т налоговый режим выводит эти месторождения за пределы положительное рентабельности разработки. Одновременно вводится институт с доминированием страновой разработки месторождений участием страны от 30% до 100%.Возникает потребность в обосновании экономических концепций, инструментов возможности вовлечения более 80% рудных месторождений в эксплуатацию

Исследования методов разделения дохода от разработки месторождений при нулевой или отрицательной рентабельности для собственной страновой и привлеченной высококвалифицированной или инвестиционной горных операционных компаний становится актуальной экономической и управленческой проблемой.

В публикациях валовая рентабельность или фактическая норма прибыли находится в диапазоне от 8 до 17% [5]. Расчет стоимости собственного и заемного капитала может оценивать ся рядом традиционных методов: аналогии для государственных контрактов [22,23,24]; оценка стоимости собственного капитала [18]; модели оценки финансовых активов Джeйк Трейнер, Уильям Шарп, Джон Литнер, Ян Моссин [7,10,20,21]. Различные аспекты горной ренты и методов х исчисления и изъятия посвящены работа большого ряда исследователей: Астахов А. С., Богачев В. Н., Гурен М. М., Каганович С. Я., Конопляник А. А., Крюков В. А., Львов Д. С., Лукьянчиков Н. Н., Немчинов В. С., Петросов А. А., Разовский Ю. В. и многие другие [5,16,18].

Цель работы определена как: исследование методов оценки и расчетов нормирования прибыли как государственное регулирование (для соглашений без риска и нормирование прибыли расчетными показателями стоимости капитала (для соглашений с риском); механизмы оценки горной ренты и процедуры(экспертные) оценки норм прибыли и горной ренты

Для горной отрасли ранее не рассматривался вопрос разработки месторождений с отрицательно рентабельностью, запасы которых априори относятся к забалансовым.

Авторами предложена гипотеза обоснования инструментов привлекательных для операционных горных компаний на условиях инвестиционных соглашений с риском, без риска и комбинированного риска с внедрением расчетных управляемых инструментов нормирования прибыли и дифференциально ренты II(рентные выплаты на инновационный технологические инновации в объеме выплат 100% на подобные инвестиции).Расчетные ставки нормированной прибыли предложена как гарантированная прибыль в составе доходов. В том числе в рамках отрицательной рентабельности.

Методика работы основана на сравнительном анализе эмпирических данных и расчетных системах оценки капитала для определения нормы прибыли. Расчеты горной ренты основаны на сравнительных эмпирических данных крупнейшего для КР горного проекта за период 1997- 2020гг при разработке более 540т золота.

Нормирование прибыли(рентабельности) как государственное регулирование.

Государственное регулирование может распространяться на использование бюджетных или иных государственных средств (фонды развития) для эксплуатации горного проекта. При этом возникает необходимость определения минимального и максимального значения рентабельности [23] и механизмы оценки и расчета затрат и стоимости проекта.

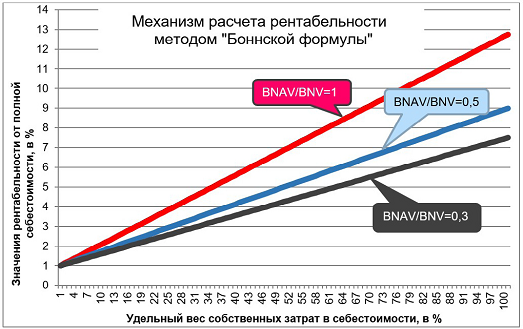

Один из методов регулирования прибыли в Германии основан Боннской формуле:

G=0,05(Q + 1,5BNAV/BNV)*E + 0,01F, (1),

где G – величина прибыли,

Q – коэффициент сложности контракта,

BNAV – основные фонды предприятия;

BNV- имущество предприятия;

BNAV / BNV – величина инвестиционной активности;

Е – доля собственных затрат (полная себестоимость за вычетом затрат контрагентов);

F – доля затрат контрагентов, материалы, производственные услуги и т.д.

Произведена оценка трех месторождений с бедными рудами, нерентабельными при традиционном подходе к оценке (таблица 1) при условии 100% собственном капитале инвестора или владельца ресурса и 100% использовании собственного оборотного капитала компанией операционистом, норма прибыли не превышает 8% (таблица 2).

Таблица 1. Показатели запасов и потребности в капитале для месторождений бедных руд, 2023г [2]

|

Объект

|

Запасы золота, кг

|

Среднее содержание, г/т

|

Руда тыс. т

|

Капитал строительства,

млн.$ |

Оборотный

капитал, в год, млн.$ |

|

Акташ

|

4255,2

|

1,50

|

5803

|

26,81

|

16,9

|

|

Андаш

|

13200

|

1,45

|

19139

|

71,4

|

88,4

|

|

Талдыбулак

|

39903,53

|

1,12

|

40560

|

251,4

|

142,0

|

|

Объект

|

Q

|

BNAV

|

BNV

|

E

|

F

|

G

|

%

|

|

Акташ

|

2

|

26,8

|

26,8

|

16,9

|

5,6

|

1,37

|

8,1

|

|

Андаш

|

2

|

71,4

|

71,4

|

88,4

|

29,5

|

6,74

|

7,6

|

|

Талдыбулак

|

2

|

251,4

|

251,4

|

142,0

|

47,3

|

10,78

|

7,6

|

Рис.1. Механизм расчета рентабельности методом «Боннской формулы» [24].

Нормирование прибыли по контрактам США.

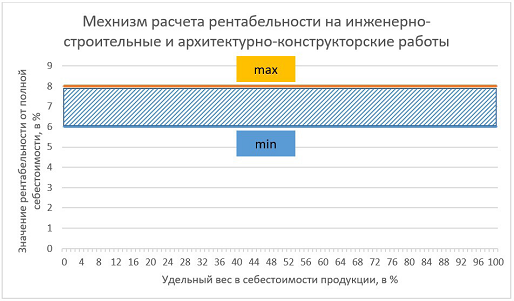

В США норма прибыли по контрактам государства, регламентируется федеральным законодательством. Она зависит от типа хозяйственного соглашения (контракта), доли финансирования заказа казной, его длительности и характера, а также влияния конкуренции, степени риска подрядчика, масштабов субподрядчика, степени производственно-технической или хозяйственной кооперации. Норма прибыли входит в стоимость заказа для государства, т.е. в цену контракта и «предусматривает ее размеры по закону от 10 до 15%». [23,24]. Механизм расчета рентабельности инженерно-строительных работ представлен на рис.2.

Рис.2. Механизм расчета рентабельности на инженерно-строительные работы [23,24].

Многие американские экономисты и практики государственного хозяйствования рассматривают их как «основные концепции» по вопросу об «элементах прибыли» и методах ее прогнозирования.

В частности, первый подход основан на «сквозной оценке» экономической эффективности работы корпорации-подрядчика по заказу.

Второй – на принципе «хозяйственного прецедента»: оценке предшествующих затрат корпорации-подрядчика на создание или производство аналогичного оборудования, техники и изделий в прошлом.

Третий – представляет собой известную модификацию второго, но с большей степенью хозяйственного контроля государства. при определении размеров «конечной прибыли» по контракту применяется принцип «взвешенной доли участия подрядчика» (contractor’s weighted guidelines method). Суть его сводится к оценке ведомством-заказчиком пяти «факторов участия» корпорации-поставщика в выполнении договора [22]:

- «общей материальной доли» подрядчика в выполнении заказа: затрат материалов, закупки частей и материалов, оплаты рабочей силы, производственного, инженерно-технического и управленческого персонала, процента накладных и административных расходов;

- точности расчетов подрядчиком риска, коммерческого просчета по заказу;

- экономической эффективности работы поставщика по заказу (методам управления, экономии по задержкам, качеству представляемого продукта, сроку его доставки, вкладу в развитие новой техники и знаний);

- размеров финансовых и материальных ресурсов (предоставляемых государством или корпорацией для выполнения заказа);

- величине вклада корпорации-поставщика в развитие науки или техники.

Первоначально ведомство-заказчик подразделяет будущие работы и «плановые издержки» по заказу на отдельные элементы, одновременно устанавливая для каждого из них норму прибыли по заказу, т.е. «коэффициент прибыли». Затем оно подсчитывает абсолютную величину прогнозируемой прибыли и рассчитывает «сквозную» величину прибыли по заказу, подсчитывая ее долю в общих издержках по заказу. На втором этапе рассчитанная средняя величина прибыли корректируется в зависимости от трех других факторов:

- характера заказа и степени экономического риска (от 0 до +7%);

- результатов предшествующих работ (-2 до +2%);

- прочих элементов (от -2 до +2%).

Данный метод вполне применим как метод экспертной оценки, опирающейся на первичные расчетные показатели нормы прибыли и корректировку при определении «сквозной» величины рассматриваемого параметра [23,24].

Нормирование прибыли по стоимости капитала (для публичных акционерных собственных и привлеченных операционных компаний)

Методы регулирования нормирования прибыли, исходя из целей нормирования и субъекта нормирования, могут быть сведены к различным методикам оценки стоимости собственного капитала. Среди них могут применяться как принятые общей финансовой и инвестиционной практикой, так и специфичные в зависимости от предложенной и избранной структуры капитала. Последняя оказывает «непосредственное влияние на финансовое состояние предприятия - его платежеспособность и ликвидность, величину дохода, рентабельность деятельности». [19].

Модель CAMP (Capital Asset Pricing Model), модель оценки финансовых активов (Джeйк Трейнер, Уильям Шарп, Джон Литнер, Ян Моссин) как основной инструмент оценки стоимости активов или его модификации. Которую используют более 80% компаний в мире для оценки ожидаемой доходности по собственному капиталу. Метод в значительной мере опирается на потенциальную коллизию между собственником недр и операционной компанией в связи с необходимостью определения безрисковой ставки (премию за риск, бета-коэффициент по данным развивающегося типа экономики) [7,10,21]. Снижение которого потребует институциональных мероприятий для исключения политических и/или страновых рисков. Альтернативой этим изменениям является высокая премия за риск.

Классическая модель CAMP может быть представлена формулой:

E(r) = rf +β×(E(rm) – rf), (2),

где Е(r) – доходность ценной бумаги,

rf – величина безрисковой доходности,

E(rm) - рыночная доходность,

β – коэффициент безрисковой ставки [10,20,21].

Для оценки вышеприведенных месторождений (таблица 1) использованы показатели рынка ценных бумаг Кыргызстана. Средняя прогнозируемая доходность государственных казначейских облигаций на десятилетний период – 8% и средняя доходность ценных бумаг компаний страны составляют от 4,8 до 12,52%, облигации коммерческих банков с показателями 14%-18%. Опираясь на предположение о высокой привлекательности акций золотодобывающих проектов в стране (в настоящее время механизм публичной компании в Кыргызской Республике не применяется) и средней доходности 12,5% с ростом до 18%, показатели стоимости капитала ранжируются по доходности ценных бумаг (таблиц 3).

Таблица 3. Расчетные показатели стоимости капитала, ранжируемые по доходности ценных бумаг.

|

rf

|

8

|

8

|

8

|

8

|

8

|

|

β

|

1,2

|

1,2

|

1,2

|

1,2

|

1,2

|

|

E(rm)

|

10

|

11

|

12

|

13

|

14

|

|

E(r)

|

10,4

|

11,6

|

12,8

|

14

|

15,2

|

Аналогичные расчеты средневзвешенной стоимости капитала WASS (Weighted Average Cost of Capital), по формуле [6,11,20,21]:

WACC=Rd Kd*(1 — t) + RE KE, (3),

где Kd и Ke – доли собственного и заемного капитала в структуре финансирования,

Rd – стоимость заемного капитала. В качестве этой стоимости может выступает процентная ставка по банковского кредиту или доходность к погашению для облигаций,

t – ставка налога на прибыль, составленная как для предложенных месторождений и показателей, так и по источнику исследований «Татнефти», диапазон от 12 до 14% [20,21].

Методы регулирования определения горной ренты

Дифференциальная горная рента I создается на месторождениях с повышенными качественными показателями оруденения (содержание полезного компонента, сплошность оруденения, мощности рудных тел, низкие показатели вредных компонентов и упорных руд), благоприятными горно-геологическими, горнотехническими, гидрогеологическими, морфологией оруденения, позволяющей применять мало затратные геотехнологии; благоприятные физико-географические условия. Извлекаемая дополнительная прибыль распределяется в пользу собственника ресурса.

Дифференциальная горная рента II образуется при применении эффективной и производительной геотехнологии и технологии извлечения, повышенных показателях производительности труда и рудника. Практически этот род горной ренты генерируется капиталом и распределяется в пользу разработчика, инвестора.

Абсолютная горная рента, добавочная прибыль владельца на ординарных участках месторождениях по качественным, количественным показателям оруденения и условиям локализации запасов. В западном инвестиционном институте абсолютная рента не выделяется, определяется как несуществующая [17].

DГР = ПРГП – ПРНП (4),

где ПРГП и ПРНП - прибыль горного проекта и нормированная прибыль соответственно.

DГР = DГР I + DГР II (5),

где DГР – горная рента,

DГР I и DГР II - дифференциальная горная рента I и II рода, соответственно.

Соответственно, при превышении суммы горной ренты над рентой II, частное относится к ренте I, возникающей и развивающейся от внешних факторов - роста цены на продукт, прироста запасов при снижении кондиций, дополнительной прибыли, возникающей в результате завершения амортизации капитальных затрат строительства и использования горного имущества сверх амортизационного параметра.

При условии ПРГП < 0, показатель горной ренты с отрицательным значением. Любые технологические, производственные, управленческие решения, изменяющие показатель ПРГП является приростом DГРII, на соответствующее (разница) значение.

Соответственно, при DГР > 0 при первичной оценке и без учета налогов значение относится к DГР I .

DГР = (DГР I + DГР II) – НПРГП, (6),

где НПРГП нормированная прибыль горного проекта.

Условия возникают при отрицательной оценке горного проекта и необходимости оценить возможность и потенциал горного проекта с использованием концептуальной нормы - нормирование прибыли.

При этом нормированная прибыль может быть отнесена по источнику финансирования, как собственные средства инвестора к ренте II и средства владельца ресурсов к ренте I.

Эмпирический метод исчисления горной ренты. Проект Кумтор.

Горный проект Кумтор, золоторудное месторождение разрабатывается с 1997 г. и добычной объем золота составил 18 млн. унций. Горные, горно-геологические, оценочные и экономические показатели рудника Кумтор за период 1997-2020 гг. является наиболее представительной эмпирической базой данных исследований.

Таблица 4. Сравнительные данные геолого-экономической оценки запасов (резервов) и ресурсов (эксплуатационная руда).

|

Показатели

|

Руда, т*1000

|

Содержание золота, г/т

|

Количество золота, унц. *1000

|

Уровень валовой рентабельности

|

|

KW,

1995

|

76600

|

3,70

|

9113,2

|

IRR

25%

|

|

Гиналмаззолото,

1990

|

74851

|

3,93

|

9455,2

|

6%

к основным фондам

|

|

Добыча

на 2010 г.

|

74768

|

4,11

|

9871,4

|

Валовая

рентабельность 39%

|

DГР = DГР I + DГР II, где (7),

где DГР – горная рента,

DГР I и DГРII - дифференциальная горная рента I и II рода.

Соответственно, при превышении суммы горной ренты над рентой II, частное относится к ренте I, возникающей и развивающейся от внешних факторов - роста цены на продукт, прирост запасов при снижении кондиций, дополнительной прибыли, возникающей в результате завершения амортизации капитальных затрат строительства и использования горного имущества сверх амортизационных параметров.

Расчетные показатели нормирования прибыли и горной ренты по эмпирическим данным приведены в таблицах 5 и 6. В затратах на добычу на период до 2010 г. налог в пересчете на валовый доход составляет 8-9% и в период после 2010 г. налоговый режим 14% от валового дохода.

Таблица 5. Расчетные границы раздела горной ренты на премию за капитал и ренту I, проект Кумтор период 1997-2011 гг. в % рентабельности [18].

|

Граница

раздела премии на капитал и ренты I

|

Градация

нормы прибыли

|

с риском

|

без риска

| ||

|

на

капитал

|

на

собственность

|

на

капитал

|

на

собственность

| ||

|

|

10%

|

26,8

|

20,3

|

28,2

|

39,5

|

|

|

20%

|

31,0

|

10,1

|

31,4

|

31,6

|

|

|

30%

|

38,0

|

6,5

|

33,8

|

25,9

|

|

фактические

NCF

|

%

|

29,5

|

9

|

|

|

Таблица 6. Расчетные границы раздела горной ренты на премию за капитал и ренту I, проект Кумтор, период 2012-2020 гг. в % рентабельности [18].

|

Оцениваемые

параметры

|

Градация

нормы прибыли

|

С

риском

|

Без

риска

| ||

|

Граница

раздела премии на капитал и ренту I

|

на капитал

ГР II |

на собственность, ГР I

|

на капитал,

ГР II |

на собственность, ГР I

| |

|

|

10%

|

26,2

|

41,9

|

26,5

|

46,8

|

|

|

20%

|

27,2

|

39,6

|

27,2

|

45,3

|

|

|

30%

|

28,1

|

37,3

|

27,8

|

43,8

|

|

Фактические

NCF

|

%

|

25

|

14

|

|

|

Соответственно, при DГР > 0, при первичной оценке и без учета налогов значение относится к DГР I [20] .

DГР = (DГР I + DГР II) – НПРГП, (7)

где НПРГП - нормированная прибыль горного проекта.

Из таблиц 5 и 6, горная рента в % от затрат по периодам горного проекта составляет 47,3% и 68,1%, соответственно.

Исчисление горной ренты прямой оценкой по прибыли.

Расчётные показатели оценки месторождений, табл.7: 1, 2, 3, соответственно, с действующим налоговым режимом; расчёт рентабельности без оценки налогового режима (горная рента) и оценка дифференциальной ренты II с внедрением технологии рудоподготовки.с концентрацией в товарную руду из эксплуатационной до 40% и выходом золота выше 95-98%.

Расчетные показатели оценки месторождений: I, II, III, соответственно с действующим налоговым режимом прогрессивная шкала от цены золота и валового извлечения - товарный продукт; расчет рентабельности без оценки налогового режима (горная рента) и оценка дифференциальной ренты II с внедрением технологии рудоподготовки.

При условии ПРГП <0 показатель горной ренты с отрицательным значением. Любые технологические, производственные, управленческие решения, изменяющие показатель ПРГП является приростом DГРII, на соответствующее (разница) значение.

DГР = (DГР I + DГР II) - НПРГП, (8),

где НПРГП-- нормированная прибыль горного проекта.

Условия возникают при отрицательной оценке горного проекта и необходимости оценить возможность и потенциал горного проекта с использованием концептуальной нормы - нормирование прибыли.

Применение нормированной прибыли обуславливается необходимостью обеспечения горных работ в условиях отрицательной рентабельности - дотация с целью компенсации бюджета затрат и ограничивающий характер прибыли для исчисления горной ренты при положительной рентабельности.

Для представленного ряда месторождений, при отрицательной горной ренте, таковая относится к горной ренте I. Исчисление ренты II производится прямыми расчётами рентабельности при внедрении технологических и производственных инноваций. Для сложных бедных руд, первые три месторождения в таблице 7, в целом горная рента составляет отрицательное значение, и дифференциальная рента II выделяется при геолого-промышленной оценке как значение при превышении показателя рентабельности в результате инноваций.

Таблица 7. Сравнительные показатели валовой рентабельности от налогового режима и оценки дифференциальной ренты I [18].

|

Наименование

показателей

|

Ед. изм.

|

Акташ

|

Андаш

|

Талдыбулак

|

Джамгыр

|

Шираль-

джин | |

|

1. Оценочны параметры месторождений

с учетом налогового режима.

| |||||||

|

По предельному коэффициенту

вскрыши

|

т/т

|

12

|

12

|

20

|

подземный

|

карьер

| |

|

Запасы руды, геологические

|

тыс. т

|

4072

|

46700

|

38185,2

|

2341,2

|

2145,0

| |

|

Содержание золота в

эквиваленте

|

г/т

|

1,5

|

1,01

|

1,12

|

9,19

|

3,3

| |

|

Запасы золота

|

кг

|

6108

|

47309,8

|

42694,9

|

21517

|

7003,0

| |

|

Руда на переработку

|

тыс. т

|

4255,2

|

48801,5

|

39903,5

|

3265,97

|

2241,5

| |

|

выход, золото

|

кг

|

5802,6

|

44944,3

|

40560,2

|

20010,81

|

6652,9

| |

|

Содержание золота в

товарной руде

|

г/т

|

1,36

|

0,86

|

1,02

|

6,13

|

3,0

| |

|

Расчётное

минимально-промышленное содержание

|

г/т

|

1,94

|

1,46

|

1,59

|

0,8

|

2,20

| |

|

Бортовое содержание (по

эксплуатационной руде)

|

г/т

|

1,39

|

1,21

|

1,23

|

0,6

|

0,52

| |

|

Доход

|

млн.$

|

291,03

|

2107,96

|

2065,60

|

1158,1

|

385,01

| |

|

Затраты

|

млн.$

|

357,03

|

3274,04

|

3203,55

|

493,3

|

277,78

| |

|

Прибыль

|

млн.$

|

-66,00

|

-1166,08

|

-1137,95

|

664,7

|

107,22

| |

|

Валовая рентабельность

|

%

|

-22,7

|

-55,3

|

-55,1

|

57,4

|

27,8

| |

|

2. Оценочне параметры месторождений без учета налогового

режима

| |||||||

|

Доход

|

млн.$

|

290,26

|

2107,96

|

2065,60

|

1158,1

|

385,0

| |

|

Затраты

|

млн.$

|

305,95

|

2903,04

|

2834,02

|

284,2

|

209,8

| |

|

Прибыль

|

млн.$

|

-15,69

|

-795,08

|

-768,42

|

873,9

|

175,2

| |

|

Валовая рентабельность

|

%

|

-5,1

|

-37,7

|

-37,2

|

75,5

|

45,5

| |

|

3.Оценочные

параметры месторождений при применении инновациооной рудоподготовки, без

налогов

| |||||||

|

Расчётное минимально-промышленное

содержание

|

г/т

|

1,06

|

0,41

|

0,41

|

0,4

|

0,2

| |

|

Бортовое содержание

|

г/т

|

0,30

|

0,35

|

0,37

|

0,1

|

0,2

| |

|

Доход

|

млн.$

|

319,0

|

2288,9

|

2065,6

|

1146,5

|

311,9

| |

|

Затраты

|

млн.$

|

239,1

|

2195,9

|

2031,6

|

147,3

|

166,3

| |

|

Прибыль

|

млн.$

|

80,0

|

93,0

|

34,0

|

999,2

|

145,5

| |

|

Валовая рентабельность

|

%

|

25,1

|

4,1

|

1,6

|

87,2

|

46,7

| |

|

Оценка дифференциальной

ренты II

|

%

|

30,2

|

41,8

|

38,8

|

11,7

|

1,2

| |

Приведенные показатели определения ренты только по одному технологическому внедрению не ограничивают сферу возможных применений технологических и производственных внедрений. К примеру, для этого же месторождения оценка себестоимости от ряда исследований и внедрений: кроме сенсорной сортировки, возможность применения на ее основе высокопроизводительных и низко затратных системы очистных работ (при увеличении разубоживания) приведены в таблицах 8 и 9. Решение проблемы с вторичным разубоживанием и подготовкой эксплуатационной руды в товарную с восстановлением качества руды до 90% от балансовой в недрах позволяет перейти на высокопроизводительные низко затратные системы очистных работ, в том числе с расширением минимальной мощности очистного пространства до 2-2,5 м, соответственно с разубоживанием свыше 70%. Ранее для месторождения Джамгыр на основе анализа распределения золота, мощности рудного тела и руды было установлена высокая сходимость укрупненных разведочных (эксплуатационных) блоков до параметров свыше 80 м по падению рудного тела и сплошные интервалы оруденения по простиранию от 60-80 до 120-160м. Для укрупненных блоков, производительность и затраты на очистные работы приведены в таблице 8.

Таблица 8. Производительность и затраты по системам очистных работ.

|

Система очистных работ

|

Производительность на

проходчика, т/смена

|

Затраты на очистные

работы, $/т

|

|

Магазинизирование

|

6,9

|

29,38

|

|

Сплошная слоевая из ПЭШ укрупнённых блоков с частичной

закладкой

|

25

|

13,15

|

|

Показатели

|

Единицы

измерения

|

Фактические

показатели

|

ТЭО,

2020

|

Оптимизированные

|

|

Среднее

содержание золота, эксплуатационной руды

|

г/т

|

6,12

|

3,15

|

8,00

|

|

Эксплуатационные

затраты

|

$/

т

|

151,05

|

94,22

|

56,53

|

|

Себестоимость

|

$/

т

|

192,15

|

137,57

|

94,73

|

|

Оптимизация

эксплуатационных затрат

|

%

|

100

|

62,4

|

37,4

|

Экспертный метод оценки нормы прибыли и дифференциальной ренты II.

Для достижения представленных показателей дифференциальной ренты II, необходим инструмент экспертной оценки для научно-исследовательских и опытно-конструкторских работ и расчёта и утверждения параметров ренты.

Как объект управления, установление характеристик оруденения и месторождения, сталкивается со сложившейся системой управления в компании [4,8,14]: так называемый эффект «замыливания глаз», когда система управления воспроизводит результаты в виде генерации плана производства, дохода. Принятая практика опирается на управление самим горнодобывающим предприятием (функциональный подход), что «искажает экономические характеристики процесса освоения месторождения, создаёт практически нереализуемые трудности по формированию, использованию, хранению геологической информации, без чего принятие надлежащего управленческого решения и управленческого воздействия на объект управления невозможно» [9,10].

Применённые инструменты исходят из необходимости концентрации экспертных оценок, ревизии объекта управления – выявления закономерностей и характеристик оруденения месторождения в целях последующих изменений и/или оптимизаций бизнес-процессов, увеличения эффективности проекта от экономического обоснования альтернативного подхода к геотехнологии. В первую очередь, объект управления переоценён как природное образование со стохастическими характеристиками параметров оруденения (распределение полезного компонента, мощность рудных тел, прерывистость и дискретность оруденения) и горно-геологических условий локализации оруденения, геотехнических условий и следствий из перечисленного с обоснованием и/или заменой: техники и технологии, методики разведочных работ, методов вскрытия, подготовки и изменения систем добычных работ, переоценки требований к качеству и количеству эксплуатационной и товарной руды и показателям обогащения и извлечения полезного компонента.

В рамках объектного подхода для целей независимого аудита выбран путь передачи исследовательских вопросов по объекту управления внешнему исследователю, несвязанному и не вовлечённому в создание сложившейся системы управления. Метод аутсорсинга позволяет независимым исследователям исключить эффект инерционности оценки разных аспектов объекта [4,15,16].

Вопрос о достоверности и надёжности новой информации, относится к трём аспектам. Первый - достаточная квалификация внешних исследователей; второй - неограниченность по времени, методам исследований, свободному подходу к определению задач исследований; третий - мотивация.

Для исследовательских работ на аутсорсинге в связи со значительными объёмами наукоёмкой новизны, оригинальности и необходимости проверки применимости в производственных целях предлагается:

Создать экспертный независимый профессиональный компетентный совет оценки и приёмки инноваций. Состав - основные, главные специалисты отделов управления проектом, рудником, месторождением - Председатель правления Холдинга и компаний, главные геологи, главные инженеры, директора рудников, главные геотехнологи, главные технологи (или представитель разработчика регламента и проекта перерабатывающего комплекса), главный экономист. Другие профильные по компетенциям специалисты. Заключение.

Оценка нормирования прибыли как дотационный инструмент разработки не рентабельных золоторудных месторождений для собственных и привлеченных операционных горных компаний методами оценки стоимости капитала находится в диапозоне 5-6%до 17-18%. И полностью попадает в диапазон рентабельности 40 горных компаний [5], что может служить основанием для констатации достаточной достоверности и надежности предложенной методики плановой оценки нормирования прибыла по стоимости привлеченного и собственного капитала. И может использоваться в инвестиционных соглашениях сервисного типа разработки месторождений бедных руд.

Очевидно, что предложенная методика по степени изученности может относиться к разряду концептуального решения и требует дальнейших детализационных исследовательских работ, в частности в рамках нового подхода к геолого-экономической оценки приведенных и других месторождений золота. Это же относится и, во многом, концептуальном подходе к оценке и расчета горной ренты.

В целом рассмотренные подходы к разработке не рентабельных месторождений может служить основанием для пересмотра экономической и правовой основ законодательных норм горной отрасли КР.

Источники:

2. Cenral Asian Geoportal. [Электронный ресурс]. URL: https://geoportal-kg.org/ru (дата обращения: 05.07.2024).

3. Collins B.C., Kumral M. Game Theory for Analyzing and Improving Environmental Management in the Mining Industry // Resource. Policy. – 2020. – № 69. – p. 101860.

4. Гавришев С.Е., Залядинов В.Ю. Развитие горнодобывающих предприятий на основе аутсорсинга и диверсификации деятельности // Комбинированная геотехнология: переход к новому технологическому укладу: Сборник статей по результатам Международной конференции, г. Магнитогорск: МГТУ. Магнитогорск, 2019. – c. 80-84.

5. Городнянский И.В. Экономические механизмы защиты недр от расхищения выборочными разработками // Евразийский Союз Ученых (ЕСУ). – 2018. – № 4 (49).

6. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов. / Пер. с англ. 5-е издание. - М.: Альпина Бизнес Букс, 2008. – 1340 c.

7. De Swaan J., Liubych A. Determining the Cost of Equity in Emerging Markets // W.p. – 2003. – № 28.

8. Estrada J. The Cost of Equity in Emerging Mar-kets: a Downside Risk Approach // Emerging Markets Quarterly. 2000. – p. 19-30.

9. Fathollahzadeh, K.; Asad, M.W.A.; Mardaneh, E.; Cigla, M. Review of Solution Methodologies for Open Pit Mine Production Scheduling Problem. Int. J. Min. Reclam. Environ. 2021, 35, 564–599

10. Жукова И.В., Бакулин Ю.И. Месторождение как объект управления горнодобывающей отрасли промышленности // Известия Санкт-Петербургского государственного экономического университета. – 2019. – № 1(115). – c. 69-75.

11. Godfrey S., Espinosa R. A Practical Approach to Calculating Costs of Equity for Investments in Emerging Markets // Journal of Applied Corporate Finance, Fall. – 1996. – p. 80–89.

12. Исследование Всемирного банка: Ведение бизнеса в 2015 году. Центр гуманитарных технологий. 2014.10.29. [Электронный ресурс]. URL: http://gtmarket.ru/news/2014/10/29/6969 (дата обращения: 05.07.2024).

13. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. - М.: Олимп-Бизнес, 2005. – 575 c.

14. Копанская А.А. Управление бизнес-процессами на горнодобывающем предприятии // Управленческий учет. – 2021. – № 11-1. – c. 54-61.

15. Лисенков А.А., Куандыков А.А., Букейханова С.А., Лысенко С.Б. Интеллектуализация систем проектирования, управления и функционирования горного производства // Горная промышленность. – 2017. – № 6. – c. 88.

16. Moradi Afrapoli A., Askari-Nasab H. Mining Fleet Management Systems: A Review of Models and Algorithms // Int. J. Min. Reclam. Environ. – 2019. – № 33. – p. 42–60.

17. Palka D., Stecuła K. Concept of technology assessment in coal mining // IOP Conference Series: Earth and Environmental Science. – 2019. – № 261. – p. 012038. – doi: 10.1088/1755-1315/261/1/012038.

18. Разовский Ю.В. Природная рента: управление сверхприбылью. / учебник. - М.: изд. «Мирознание», 2019.

19. Рахматов С.Н., Коробовский Н.В., Пазылов Т.Ш., Курманалиев К.З. Оценка нормирования прибыли и границ горной ренты I и II как экономический метод регулирования горного проекта // Горная промышленность. – 2024. – № 1. – c. 112-119.

20. Суворова Л.В., Суворова Т.Е. Оценка оптимальной структуры капитала компаний на развивающихся рынках // Актуальные вопросы развития социально-экономических систем в современном обществе: Материалы IV Международной научно-практической конференции (28 марта 2014 г.) В 2 частях. Саратов: Издательство ЦПМ «Академия Бизнеса». Саратов, 2014. – c. 75-80.

21. Sharp W.F. Capital Asset Prices: A Theory of Market Equilrium under Conditions of Risk // Journal of Finance. – 1964. – № 19. – p. 425–442.

22. Shi Qiang Liu, Zhaoyun Lin 1, and athers. Recent Research Agendas in Mining Equipment Management: A Review. Mining 2022, 2(4), 769-790; https://doi.org/10.3390/mining2040043

23. Теплова Т.В., Селиванова Н.В. Эмпирическое исследование применимости модели DCAPM на развивающихся рынках // Корпоративные финансы. – 2007. – № 3. – c. 5–25.

24. Федорович В.А. Патрон А.П. Заварухин В.П. США: Федеральная контрактная система. - Москва Наука, 2010.

25. Ястребов В.В. Нормирование прибыли (рентабельности) как инструмент государственного регулирования цен в России и других странах // Space economics. – 2022. – № 2(2). – c. 55-64.

Страница обновлена: 12.11.2025 в 22:04:14

Download PDF | Downloads: 26

Calculating normalized profit of mining projects based on the capital valuation method

Korobovskiy N.V., Rakhmatov S.N., Pazylov T.S., Kurmanaliev K.Z.Journal paper

Creative Economy

Volume 18, Number 8 (August 2024)

Abstract:

The article analyzed the methods of managing mining projects of gold deposits of poor ores with zero and negative gross profitability under conditions of the superprofit tax regime, i.e. a progressive scale of tax on gross income from the price of gold.

Methods of profit rationing for an operating company, service-type investment contracts with risk, without risk, and with combined risk are considered. The methodology of profit rationing based on the assessment of equity and debt capital on a different calculation basis is proposed. Calculation methods for estimating differential rent of the second type are proposed.

Keywords: profit rationing, equity and borrowed capital, mining rent valuation

JEL-classification: L51, L52, O25

References:

Bocharov V.V., Leontev V.E. (2004). Korporativnye finansy [Corporate Finance] (in Russian).

Cenral Asian Geoportal. Retrieved July 05, 2024, from https://geoportal-kg.org/ru

Collins B.C., Kumral M. (2020). Game Theory for Analyzing and Improving Environmental Management in the Mining Industry Resource. Policy. (69). 101860.

Damodaran A. (2008). Investitsionnaya otsenka: Instrumenty i metody otsenki lyubyh aktivov [Investment valuation: Tools and methods for evaluating any assets] (in Russian).

De Swaan J., Liubych A. (2003). Determining the Cost of Equity in Emerging Markets W.p. (28).

Estrada J. (2000). The Cost of Equity in Emerging Mar-kets: a Downside Risk Approach Emerging Markets Quarterly. 19-30.

Fedorovich V.A. Patron A.P. Zavarukhin V.P. (2010). SShA: Federalnaya kontraktnaya sistema [USA: Federal Contract System] (in Russian).

Gavrishev S.E., Zalyadinov V.Yu. (2019). Razvitie gornodobyvayushchikh predpriyatiy na osnove autsorsinga i diversifikatsii deyatelnosti [Development of mining enterprises based on outsourcing and diversification of activities] Combined geotechnology: transition to a new technological mode. 80-84. (in Russian).

Godfrey S., Espinosa R. (1996). A Practical Approach to Calculating Costs of Equity for Investments in Emerging Markets Journal of Applied Corporate Finance, Fall. 80–89.

Gorodnyanskiy I.V. (2018). Ekonomicheskie mekhanizmy zashchity nedr ot raskhishcheniya vyborochnymi razrabotkami [Economic mechanisms for protecting the subsoil from theft by selective developments]. Evraziyskiy Soyuz Uchenyh (ESU). (4 (49)). (in Russian).

Kopanskaya A.A. (2021). Upravlenie biznes-protsessami na gornodobyvayushchem predpriyatii [Business process management within the mining complex]. Management accounting. (11-1). 54-61. (in Russian).

Kouplend T., Koller T., Murrin Dzh. (2005). Stoimost kompaniy: otsenka i upravlenie [Company value: valuation and management] (in Russian).

Lisenkov A.A., Kuandykov A.A., Bukeykhanova S.A., Lysenko S.B. (2017). Intellektualizatsiya sistem proektirovaniya, upravleniya i funktsionirovaniya gornogo proizvodstva [Intellectualization of mine design, planning, control and operation systems]. Mining. (6). 88. (in Russian).

Moradi Afrapoli A., Askari-Nasab H. (2019). Mining Fleet Management Systems: A Review of Models and Algorithms Int. J. Min. Reclam. Environ. (33). 42–60.

Palka D., Stecuła K. (2019). Concept of technology assessment in coal mining IOP Conference Series: Earth and Environmental Science. (261). 012038. doi: 10.1088/1755-1315/261/1/012038.

Rakhmatov S.N., Korobovskiy N.V., Pazylov T.Sh., Kurmanaliev K.Z. (2024). Otsenka normirovaniya pribyli i granits gornoy renty I i II kak ekonomicheskiy metod regulirovaniya gornogo proekta [Assessment of profit rationing and boundaries of mining rent i and ii as an economic method for regulating a mining project]. Mining. (1). 112-119. (in Russian).

Razovskiy Yu.V. (2019). Prirodnaya renta: upravlenie sverkhpribylyu [Natural rent: managing excess profits] (in Russian).

Sharp W.F. (1964). Capital Asset Prices: A Theory of Market Equilrium under Conditions of Risk Journal of Finance. (19). 425–442.

Suvorova L.V., Suvorova T.E. (2014). Otsenka optimalnoy struktury kapitala kompaniy na razvivayushchikhsya rynkakh [Assessment of the optimal capital structure of companies in emerging markets] Current issues of the development of socio-economic systems in modern society. 75-80. (in Russian).

Teplova T.V., Selivanova N.V. (2007). Empiricheskoe issledovanie primenimosti modeli DCAPM na razvivayushchikhsya rynkakh [An empirical study of the applicability of the DCAPM model in emerging markets]. Corporate finance. (3). 5–25. (in Russian).

Yastrebov V.V. (2022). Normirovanie pribyli (rentabelnosti) kak instrument gosudarstvennogo regulirovaniya tsen v Rossii i drugikh stranakh [Rationing of profit (profitability) as an instrument of state price regulation in Russia and other countries]. Space economics. (2(2)). 55-64. (in Russian).

Zhukova I.V., Bakulin Yu.I. (2019). Mestorozhdenie kak obekt upravleniya gornodobyvayushchey otrasli promyshlennosti [Field as a control object in mining industry]. Bulletin of the Saint Petersburg State University of Economics. (1(115)). 69-75. (in Russian).