Финансовая инклюзия: новые задачи в современных условиях

Голова Е.Е.1

1 Омский государственный аграрный университет им. П.А. Столыпина, Россия, Омск

Скачать PDF | Загрузок: 102

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 5 (Май 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=53965308

Аннотация:

В статье представлена авторская оценка развития финансовой инклюзии в современных условиях в России. Изучено нормативное регулирование инклюзии в финансовом секторе, а также трудности, с которыми столкнулась финансовая система с учётом сложившихся геополитических условий. Новизна работы состоит в разработке авторской классификации барьеров, воздействующих на финансовую инклюзию в современных экономических и политических реалиях. Данные барьеры обусловлены тенденций развития финансовой сферы в условиях цифровизации экономики и санкционного давления. Автором сформулированы некоторые рекомендации по снижению влияния барьеров на финансовый сектор, с учётом особенностей российской экономики. Данная статья может быть интересна региональным органам власти при разработке целевых программ, а так же работникам банковской сферы, аспирантам, студентам экономических специальностей

Ключевые слова: финансовая инклюзия, барьеры, цифровизация, финансовое поведение населения

JEL-классификация: G00, G40, G41

Введение

Последнее время все чаще стал подниматься вопрос о низкой вовлеченности населения в финансовый сектор экономики, что связано с низким уровнем грамотности и отсутствие доступа к качественным финансовым услугам. Интерес к данной проблематике вызван стремлением государственных органов повысить уровень жизни населения, что не всегда связано с традиционными экономическими показателями в виде роста валового внутреннего продукта (ВВП), валового национального продукта (ВПН) и т.д. Развитие общества определяется возможностью равноправного доступа к удовлетворению существующих потребностей, в результате чего в 1980 году получил широкое распространение термин «устойчивое развитие», а концепция стала дискуссионной темой для многих учёных. 25 сентября 2015 года была подписана резолюция «Преобразование нашего мира: Повестка дня в области устойчивого развития на период до 2030 года», в которой были обозначены цели, среди которых: ответственное потреблением, снижение бедности, эконмический рост, достойная работа, ликвидация нищеты и т.д. Важную роль в реализации указанных в резолюции задач играют бизнес сообщества, которые в процессе своей детальности создают рабочие места, выплачивают зарплату, внедряют различные инновации в экономику и тем самым способствуют повышению уровня жизни [1]. В условиях глобальных вызовов многие экономические организации активно внедряют в свою деятельность ESG-принципы, основанные на трех компонентах: Governance – качественное корпоративное управление; Environmental – ответственное и бережное отношение к природе; Social – социальная ответственность. Между тем, бурное развитие финансовых инструментов, например, займов, переводов, кредитов, депозитов обусловили необходимость введения концепции ответственного финансирования (Responsible Finance), которая помимо других прочих использует такое понятие как финансовая инклюзия. Говоря о понятии финансовой инклюзии важно отметить, что среди зарубежных и отечественных учёных в настоящее время ещё не сложился понятийный аппарат данного термина.

Всемирный банк (WorldBank) дал определение финансовой инклюзии (financial inclusion) как состояние, когда все заинтересованные лица (предприятия) имеют доступ к полезным финансовым услугам, отвечающих их потребностям и представляются при этом ответственным и устойчивым образом [2].

В настоящее время существует достаточно много исследований, посвящённых доказательству того, что финансовая инклюзия (ФИ) напрямую влияет на экономический развитие. Так, модель Галора – Зейры (Galor and Zeira) доказывает, что несовершенство рынка не даёт человеку вкладывать деньги в собственное образование и получать от этого хорошие дивиденды в виде дополнительных знаний, что напрямую влияет на доход и дальнейшее развитие. Модель Банержи и Ньюмана (Banerjee and Newman) отражает предположение о том, что выбор профессии определён способностями человека. А вот структура профессии, т.е. станет человек наёмным работником или уйдёт в предпринимательство позволит определить сколько денег он сможет заработать и предположить, с какими рисками столкнётся, все это в долгосрочной перспективе повлияет на экономический рост и доходы [3].

Таким образом, данные модели демонстрируют тот факт, что в условиях отсутствия доступа к финансовым ресурсам экономическое развитие невозможно, что создаёт предпосылки к бедности, неравенству доходов.

Изученность проблемы. Вопросы финансовой инклюзии исследовались многими учёными, среди которых: Тюльпенева М.С. [4], Махкамова Г.М., Няргинен В.А. [5], Шихалиева Д.С. [6], Голова Е.Е., Баетова Д.Р. [7], Поляев А.С. [8]. Изучением финансовой инклюзии в сельской местности занимались: Мирошниченко Т.А. [6], Баетова Д.Р. [7].

Целесообразность исследования. Развитие финансовой инклюзии помогает населению управлять собственными рисками и выравнивать потребление. Инклюзивность финансовой системы делает жизнь общества очень удобной, у людей появляется возможность переводить деньги семьям и детям в другие государства, не тратя на это время и деньги. Однако последние политические изменения внесли свои коррективы в работу финансового сектора России, сначала это были ковидные ограничения, которые, казалось бы, только активизировали интерес людей к различным финансовым инструментам, но введённые санкции стали проверкой на прочность устоявшихся экономических привычек людей. Был отключён SWIFT, исчезли такие ранее доступные финансовые инструменты как хеджирование, еврооблигации, появились валютные ограничения и т.д. 2022 год внёс свои коррективы в ранее относительно стабильную систему финансовых ценностей населения [9].

Цель исследования: оценка современного состояния финансовой инклюзии в России, выделение барьеров, отрицательно влияющих на ее развитие, а также разработка предложений по улучшению финансовой доступности (инклюзии) для её потребителей.

Для достижения обозначенной цели были поставлены задачи:

– провести анализ финансового рынка России на предмет его инклюзивности;

– изучить существующие барьеры инклюзии и механизм их воздействия на финансовую инклюзию;

– предложить мероприятия снижения влияния барьеров на элементы финансовой инклюзии.

Новизна исследования заключается в формировании практических рекомендаций, обеспечивающих улучшение финансовой инклюзивности, а также систематизации и уточнении барьеров, влияющих на ее развитие.

Авторская гипотеза исследования: предполагается, что развитию финансовой инклюзии мешают различные барьеры, устранение которых возможно с помощью экономически-обоснованных мероприятий.

Методы исследования, используемые в работе: общенаучные методы научного познания: логический (синтез, анализ, индукция, дедукция, сравнения), графический. Также были применены теоретический метод исследования (анализ научной и периодической литературы), мониторинг. Эмпирической базой выступили данные Федеральной службы государственной статистики (Росстат), интервью с ведущими экономическими специалистами в области банковского дела, исследования отечественных и зарубежных учёных по изучаемой проблематике, опубликованных в научных и периодических изданиях.

Основная часть. Финансовая система не стоит на месте и стремительно меняется, адаптируясь под глобальные вызовы, которые ей бросает общество. В 2020 году финансовые рынки подверглись сильному стрессу, вызванному распространением COVID-19, что показало существующие на тот момент проблемы и побудило к переосмыслению и внедрению новых инструментов. Если говорить о российском финансовом рынке, то тут важно отметить, что рынок был относительно устойчивым, что объясняется ранее проводимой в данном секторе политике очистки от слабых и недобросовестных участников, и одновременном повышении финансовой устойчивости финансовых посредников. Потрясения последних лет привели российскую финансовую систему к формированию ряда особенностей, которые обусловлены в том числе и геополитической ситуацией [10].

Одной из особенностей является стремительная цифровизация, которая меняет представление о работе с клиентами, принципы предоставления финансовых услуг, увеличение транзакций. Все это связано с цифровой трансформацией, которая активно внедряется во все сферы жизни общества. Под воздействием системной экономики, формируемой посредством цифровизации была введена в действие национальная программа «Цифровая экономика», цель которой сделать интернет доступным каждому жителю страны, сделать связь 5G повсеместной, обучать кадры для работы в условиях цифровизации и лоббировать увеличение затрат на внедрение цифровой экономики на территории России. Реализация целей национальной программы делает финансовый рынок более доступным для населения и побуждает человека обучаться и менять свои финансовые привычки, что в свою очередь неизбежно приводит к конкуренции, необходимости выходить на новые уровни представления услуг, созданию экосистем [11].

Следующей особенностью становится экосистемная трансформация, представляющая собой единую концепцию при работе с клиентом и возможности представить ему разного рода финансовые и нефинансовые услуги, что делает такую организацию более конкурентоспособной и постепенно вытесняет рынка участников с традиционными моделями работы.

Формирование финансовой инклюзии является одним из основных направлений в формировании стратегической цели развития финансового рынка России, что основывается на положениях ряда документов нормативного характера (см.рис.1). Формирование нормативно-паровой базы в области цифровизации финансового рынка закреплено в национальной программе «Цифровая экономика», где одним из направлений стал федеральный проект «Нормативное регулирование цифровой среды», поскольку формирование и регулирование финансового рынка, его доступности обязательно должно регулироваться со стороны государства [12]. Это позволит повысить доверие населения к данной сфере, очертить правовое поле участников рынка услуг, сделать его более понятным и контролируемым [13]. Важно отметить, что нормативная база в области финансового права постоянно корректируется, идя в ногу со временем и существующими тенденциями (цифровизация), поскольку говорить о финансовой инклюзии, не имея базы в виде нормативной документации не представляется возможным [14].

![]()

Рисунок 1 - Нормативные документы, регулирующие финансовую инклюзию

Источник: составлено автором.

Согласно Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» ЦБ РФ является основным драйвером, осуществляющим единую государственную денежно-кредитную политику, именно поэтому на базе ЦБ осуществляется разработка множества программ, ключевых мер по поддержке граждан и бизнеса, направленных на стабилизацию финансового рынка, его доступности и качества [15].

Важность финансовой инклюзии как инструмента экономики заключается не только в пользе для каждого конкретного человека в разрезе депозитов, займов, открытия счетов, переводов, но и для финансового рынка в целом, поскольку стимулирует его развитие. Между тем, нельзя не отметить особенности финансового рынка и его доступности в условиях санкционного давления. Этот процесс воздействия на российскую экономику начался ещё в 2014 году, когда постепенно начали вводить санкции, когда стали появляться первые ограничения в отношении международных платёжных систем, запрет на доступ к кредитным ресурсам, ареста имущества и т.д. Например, платёжные системы Visa и Mastercard из-за запрета перестали использоваться, а некоторые сервисы (например, Google Pay, Apple Pay) частично или полностью ограничили работы со своими продуктами.

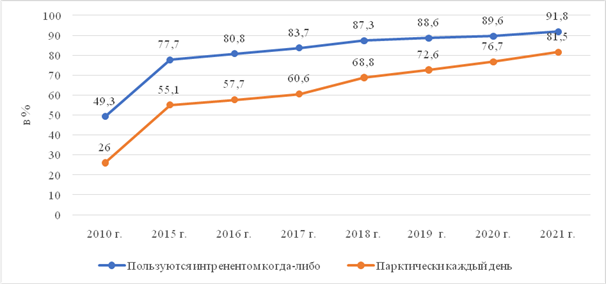

Оценивая состояние финансовой инклюзии в России, важно отметить, что её оценивают исходя из показателей. Так одним из индикаторов финансовой инклюзии явилась доля взрослого населения, которые имеют дистанционный доступ к банковским счетам. Использование данного показателя вполне оправдано, поскольку с ростом цифровизации банки стали активно представлять финансовые услуги посредством мобильной связи и интернета (дистанционное банковское обслуживание), во многих странах это получило название мобильного банка или интернет-банкинга. В России этот показатель стремительно растёт, ещё в 2016 году он составлял 23,7 %, а уже в 2021 году - 75,4 %, что выше на 51,7 %. Причём, по данным Банка России доля взрослого населения, которое готово постоянно пользоваться такими сервисами при наличии доступа к ним, но пока не пользующиеся на постоянной основе практически неизменно на протяжении последних трех лет: в 2018 году - 45,1 %, в 2019 году- 42,8 %, в 2021 году- 41,8 %. Для популяризации финансовой инклюзии растёт число пользователей Интернетом, в 2021 году 81,5 % россиян пользовались им каждый день (см.рис.2). Доступ к интернету на 2021 году имеет 84 % домашних хозяйств [16].

Рисунок 2 – Динамика использования интернета населением России в 2010-2021 гг.

Источник: Цифровая экномика:2023: краткий статистический сборник.-М.: НИУ ВШЭ, 2023

При этом, в 2021 г. доля населения, использующая интернет для осуществления финансовых услуг составляла 53 % [16].

Таблица 1 – Средства (вклады) физических лиц, привлечённые кредитными организациями, млрд.руб. (на начало года)

|

Показатель

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г.

|

2021 г.

|

|

Средства (вклады)

физических лиц на валютных счетах

|

4 846,10

|

6820,9

|

5723,7

|

5344,8

|

6108,6

|

5976,3

|

6800,9

|

|

Средства (вклады)

физических лиц на рублёвых счетах

|

13706,6

|

16398,2

|

18476,7

|

20642,6

|

22350,8

|

24435,6

|

26033,3

|

Источник: Социальное положение и уровень жизни населения России. 2021:

Стат.сб. / Росстат - M.,2021. – 373 c.

Значимым показателем для оценки инклюзивной экономики явлется наличие вкладов в банковские учреждения, так, в 2015 году доля валютных вкладов составляла 4846,10 млрд.руб., а уже в 2021 году этот показатель достиг 6800,9 млрд.руб., что на 1 954,8 млрд.руб. Из-за не стабильности валютного курса население предпочитает размещать свободные денежные средства в рублевых вкладах: в 2015 г. – 13706,6 млрд.руб., а в 2021 г. на 12326,7 млрд.руб. больше, т.е. 26 033,3 млрд.руб. Это свидетельствует о росте доступности банковских услуг в динамике за 2015-2021 гг. [17].

Таблица 2 – Общая характеристика национальной платежной системы РФ за 2017-2021 гг.

|

Показатель

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г.

|

2021 г.

|

|

Количество расчетных карт, млн.ед.

|

225

|

240

|

238

|

249

|

266

|

|

Количество кредитных карт, млн.ед.

|

30

|

32

|

35

|

37

|

39

|

|

Количество совершенных операций по

снятию наличных с платежных карт, млрд. ед.

|

20

|

27

|

35

|

41

|

50

|

|

Доля оплаты товаров и услуг платежными

картами, %

|

84

|

88

|

91

|

94

|

95

|

|

Количество банкоматов, тыс.ед.

|

209

|

206

|

201

|

203

|

200

|

|

Количество терминалов, тыс.ед.

|

1975

|

2390

|

2829

|

3202

|

3907

|

Оценивая доступность банковских услуг важно отметить рост их популярности, так, население активно стало использовать платёжные карты, в 2017 г их число было 225 млн. единиц, а уже в 2021 г. достигло 266 млн. единиц, выросла популярность (доступность) кредитных карт: в 2017 г их использовалось 30 млн. единиц, а в 2021 г. уже стало 39 млн. единиц. Ещё одним показателем популярности платёжных карт является количество совершаемых операций с ними, так, в 2017 г. было осуществлено операций по снятию наличности 20 млрд. единиц, а в 2021 г. выросло в два с половиной раза и достигло 50 млрд. единиц. Одновременно снижается количество банкоматов: в 2021 г. их стало 200 тыс.ед., против 209 тыс.ед. в 2017 г., с одновременным ростом терминалов, которых в 2021 г. стало 3907 тыс.ед., что на 1932 больше, чем в 2017 г. Такая связь формирует рост активности безналичной оплаты товаров и услуг, так, ещё в 2017 г. доля оплаты платёжным картами составляла 84 %, а у же в 2021 г. достигла 95 % [18].

Однако важно отметить, что не все меры по увеличению финансового доступа могут положительно влиять на финансовую стабильность, так, например, это может вызвать увеличение рисков в виде быстрого кредитного роста. В 2021 году населению было выдано кредитов на 6,9 трлн. рублей, что является рекордным. Это выше на 37 %, чем в 2020 году, поднимая вопрос о финансовой доступности данной категории услуг важно отметить, что онлайн было получено кредитов россиянами на 404 млрд. рублей, т.е. 660 тыс. займов. Доля дистанционных продаж выросла в 2021 году на 41 %. Согласно данным ЦБ РФ, растёт уровень закредитованности населения, в 2021 году 57 % россиян имеют кредиты и займы. Это привело к тому, что регулятор даже получил право на ввод ограничений на выдачу кредитов, кроме ипотеки автокредитов. Просрочка по потребительскому кредитованию бьёт рекорды, по состоянию за 9 месяцев 2022 года объем некачественных долгов составил 1 006 351 млн рублей. Самым закредитованным является население со средним и низким уровнем дохода. Подобные тенденции свидетельствуют о достаточно низком уровне жизни жителей страны и неполноте знаний в отношении грамотного распределения денежных средств и ведения личного бюджета [19].

Несмотря на развитие финансовой инклюзии в РФ важно отметить, что она, как любой процесс сталкивается с определёнными барьерами. Так, Д. С. Шихалиева выделяет физические, коммуникационные, поведенческие, институциональные барьеры.

В трудах Х. Мински отмечается, что с развитием финансовой инклюзии растут и риски, в связи с чем он описал в своих трудах гипотезу нестабильности: «по мере того, как инвестиционный бум, основывающийся на внешнем финансировании, набирает ход, экономика становится заметно более хрупкой» [20].

Божор Ю.А. выделяет среди барьеров следующие факторы: физическая доступность, интерфейс, отношение, отсутствие грамотности и стоимость. В своих трудах он поднимает тему недостаточного развития финансовой инклюзии для людей с инвалидностью, маломобильного населения [21].

Баетова Д.Р. дополняет к вышеотмеченным барьерам территориальную неравномерность распределения процессов развития цифровизации финансового сектора [22].

Мирошниченко Т.А. и Подгорская С.В. описывают такие барьеры как: поведенческие паттерны настороженного отношения ко всему новому со стороны фермеров, недостаточная финансовая осознанность. Однако, это, как считает автор, больше применимо к сельской местности [23].

По данным аналитического центра НАФИ 90 % опрошенных людей с инвалидностью в 2021 году основными барьерами по представлению финансовых услуг отметили следующие: навязывание дополнительных услуг (25%) и невежливое обращение сотрудников (12%). Кроме того, было отмечено, что при работе с дистанционным доступом к банковскому счету дистанционные каналы полностью или частично неприспособленны под нужды людей с инвалидностью, это отметили 19 % людей с нарушениями зрения, 5 % людей с нарушениями слуха и 5 % с нарушений опорно-двигательных функций [24].

Рисунок 3 – Механизм воздействия барьеров на финансовую инклюзию

Источник: составлено автором

Анализ источников информации показал, что очень много работ посвящено стимуляции финансовой инклюзии, вместе с тем, очень важно оценивать и факторы, сдерживающие её, стремиться к их устранению (снижению). Это послужило предпосылкой к формированию механизма их воздействия на финансовую инклюзию в России в период геополитического кризиса [25].

Наличие факторов, противодействующих развитию, присутствуют всегда и во всех системах, именно они определяют вектор развития и являются движущей силой (см.рис.3). Однако важным условием работы с ними становится разработка ряда наиболее эффективных мероприятий, которые бы помогли их нейтрализовать или ослабить их влияние. Поскольку их положительное влияние выражается в стимулировании к их преодолению, в противном случае их воздействие будет негативным и будет вести к неблагоприятным для финансовой инклюзии последствиям. В этой связи возникает объективная необходимость определения термина барьера в контексте финансовой инклюзии. Таким образом, на основании проведённого исследования барьерами финансовой инклюзии можно назвать некоторую совокупность факторов, негативно влияющих на неё и препятствующих её развитию в конкретных временных условиях [26].

Важно определить наполнение каждого из барьеров, поскольку это даёт возможность понимания природы каждого из них, формировать мероприятия по их устранению (таблица 3).

Таблица 3 – Содержание барьеров финансовой инклюзии и мероприятия по их устранению

|

Причины

|

Содержание

|

Мероприятия

по устранению

|

|

Политические

барьеры

| ||

|

Геополитическая

ситуация

|

Выражается

в стремлении мирового сообщества изолировать РФ и ограничить доступ к

различного рода ресурсам

|

Своевременное

реагирование и поиск взаимозаменяемой продукции, ресурсов и т.д.

|

|

Социальные

барьеры

| ||

|

Социальное

неравенство людей с ОВЗ, разрыв в возможностях жителей сел и городов,

социальные паттерны, обычаи

|

Выражается

в неразвитости социальных возможностей обычных людей и лиц с ОВЗ,

ограниченные возможности сельских жителей в доступе к интернету, низкая

социальная и финансовая грамотность, низкий уровень доверия к финансовым

институтам со стороны людей пожилого возраста, рост мошенничества, утечка высококвалифицированных

специалистов

|

Формирование

социальной и нравственной культуры в обществе по отношению ко всем слоям населения,

организация социальных курсов для пенсионеров, лиц с ОВЗ, физической

доступности финансовых услуг, обучение на уровне «школьной скамьи» принципам

социальной политики, формирование эффективных методов противодействия

мошенничеству, эффективная кадровая политика

|

|

Технологические

барьеры

| ||

|

Ограничение

доступа к технологиям на фоне нестабильной политической ситуацией в мире

|

Выражается

в наложении эмбарго на ввоз в Россию технологий, оборудования и инноваций

из-за рубежа

|

Формирование

собственных технологий, новаций, налаживание новых каналов взаимодействия

|

|

Экономические

барьеры

| ||

|

Перекрытие

каналов взаимодействия с иностранными организациями, отсутствие надлежащих

условий для локализации производства продукции иностранного происхождения

|

Выражается

в оттоке капитала из страны, нарушение логистических цепочек и удорожание

продукции (рост себестоимости), отсутствие официальных каналов взаимодействия

с иностранными партнёрами, недостаточный уровень доходов, рост цен, инфляция,

отсутствие доступа к отдельным финансовым продуктам, приложениям и т.д.

|

Обучение

финансовой грамотности, обеспечение физической доступности финансовых услуг, рост

доходов населения, налаживание новых логистических цепочек, производства,

замена санкционных финансовых продуктов (приложений) отечественными, контроль

уровня инфляции, формирование отчётности финансовыми институтами по

индикаторам ФИ

|

|

Правовые

барьеры

| ||

|

Недостаточно

сформированная нормативно-правовая база в отношении ФИ, информационные

ограничения со стороны иностранных партнёров

|

Выражается

в неразвитости нормативно-правовой базы в отношении финансовых институтов для

лиц с ОВЗ, ограничение информационного взаимодействия с иностранными

партнёрами, отсутствие официальной статистики по вопросам финансовой инклюзии

на уровне регионов

|

Формирование

нормативно-правовой базы в отношении всех слоёв населения, территориальной

расположенности, формирование новых информационных площадок для населения и

бизнеса, представление территориальными органами статистики информации о

состоянии финансовой инклюзии в регионах, антикоррупционная политика

|

|

Экологические

барьеры

| ||

|

Негативное

воздействие человека на экологические системы (биогеоценозы), связанное с их

разрушением или загрязнением, снижение продуктивности

|

Выражается

в стремлении с одной стороны снизить неблагоприятное воздействие человека на

окружающую среду и с другой –одновременно получении доходов от производства,

необходимости учитывать экологические требования в деятельности человека,

формирования «бережливого производства».

|

Обучение

экологической грамотности населения, формирование экологического

мировоззрения у бизнес-структур, стимулирование бережливого производства»

инструментами государственного поощрения (например, льгот)

|

Представленные барьеры не являются единственно возможными, поскольку в условиях нестабильности могут появляться новые факторы, влияющие на формирование новых барьеров, что может дополнить представленную трактовку.

Важно отметить, что не все барьеры подвержены воздействию, так, например, геополитическая ситуация – это условия, на которые невозможно оказать влияния, на них можно лишь своевременно реагировать, чтобы смягчить последствия. В частности, осуществлять импортозамещение финансовых продуктов в ответ на ушедших с рынка [27].

Сюда же частично можно отнести климатические условия, т.е. экологическую группу барьеров. Глобально отдельная страна не может повлиять на экологическую ситуацию в мире, но на уровне страны возможно сформировать экологическую осознанность у населения и бизнес-структур. Это поможет внедрять принципы бережливого производства и зелёных технологий. Для поддержки бизнеса с начала пандемии короновирусной инфекции и по сегодняшний день были наложены ограничения на проведение плановых проверок в сфере природопользования и охраны окружающей среды, однако, все также встречаются жалобы со стороны населения на неблагоприятную экологическую обстановку, что связано с недобросовестностью отдельных предприятий, осуществляющих выбросы сверх установленных норм. Это связано с низкой социальной и экологической ответственностью. Изучив ряд рабочих программ по такому новому школьному предмету как «Финансовая грамотность» было отмечено, что курс рассчитан на изучение исключительно экономических процессов, что верно, однако, было бы целесообразно включить туда и основы бережливого потребления, показав, как экология влияет на экономику, чтобы экологическое мировоззрение формировалось с детства. Можно было бы рекомендовать направлять учителей для прохождения курсов повышения квалификации в ВУЗы для углубления знаний в части финансовой грамотности, что с одной стороны увеличило бы объем внебюджетных средств в высших образовательных учреждениях, а с другой стороны помогло получить опыт в наполнении рабочих программ необходимыми компонентами [28].

Группа социальных барьеров на данный момент, скорее, выражается в ограниченном физическом и социальном доступе, в виде ограничений в транспорте, общении и получения информации, доступа в ВУЗы, школы, неравных возможностей при приёме на работу. Это проблема очень обширна ведь на 2022 год в России проживает около 12 млн. человек, из них лишь 28 % устроены на работу и 3,5 млн. человек имеют статус трудоспособных. За этими цифрами стоят возможности экономики и если эти преграды убрать, то проблема инвалидности станет носить медицинский характер, нежели социальный. Здесь же можно рассмотреть и вопросы низкой финансовой грамотности населения, что отчасти с вязано с низким уровнем дохода, ведь уровень зарплат не всегда позволяет быть активным в экономическом плане [29]. В настоящее время государство делает очень многое для вовлечения села в финансовую структур государства и это даёт свои плоды, уровень грамотности растёт. Ещё предстоит решать вопросы доступности интернета на всех территориях сельских поселений, внедрение цифровых процессов на селе, что сделает сельских жителей более уверенными пользователями разного рода цифровых устройств. Повышение уровня финансовой грамотности напрямую влияет на доверие к финансовой инклюзии [30]. Только на 01.10.2022 г. 82% россиян столкнулись с попытками мошенничества. Из числа опрошенных 89 % — это молодёжь в возрасте 18-24 года. Исследования НАФИ показывают, что не только пенсионеры и люди с ОВЗ ощущают себя уязвимыми с финансовой точки зрения. Каждый второй молодой россиянин, а это 53 % отмечает недостаточность знаний об основах финансовой безопасности, а 87 % россиян моложе 35 лет хотели бы повысить свой уровень финансовой грамотности. Обучение внедряется на уровне школ, но этого недостаточно, нужны дополнительные курсы бесплатные или хотя бы бюджетные, чтобы родители с низким или средним уровнем доходы могли себе позволить обучение своего ребёнка финансовой грамотности. Автор изучил предложения в городе Омске по данному вопросу: стоимость на одного ребёнка составляет в районе 3000-4000 рублей в месяц. Если двое детей это будет порядка 6000-8000 рублей в месяц, а если учитывать, что это не единственная занятость детей, то для регионального дохода это очень существенная сумма в месяц, доступная далеко не каждому жителю России. Необходимы субсидии, гранты, частичная компенсация затрат образовательным центрам, чтобы снизить стоимость обучения и сделать такие занятия более доступными [31].

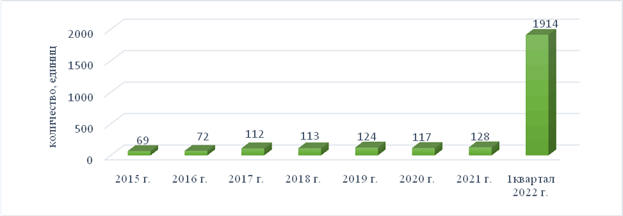

Технологическую группу барьеров возможно нейтрализовать путём импортозамещения зарубежных аналогов отечественными. В настоящее время данная группа барьеров сложилась главным образом в синтезе с механизмом санкций, что привело к заморозке или полной остановке международных программ в области научно-технического обмена отечественного бизнеса с мировым центрами инноваций, запрет на продажу технологий, сотрудничество, а также эмиграция специалистов в сфере высоких технологий, что влечёт за собой снижение инновационной активности, предопределяет дефицит в области технологий, комплектующих, запчастей, необходимых для нормального функционирования. Безусловно данные обстоятельства снижают устойчивость России к техногенным вызовам, ослабляют её технологический суверенитет, а также формируют угрозы для внедрения процессов цифровизации в экономике (рисунок 3).

Рисунок 3 – Количество технологических санкций, введённых в отношении Росси за период 2015-2022 гг., всего – ед.

Источник: составлено автором по данным [32]

В данной связи преодоление технологических вызовов возможно при вложении затрат в собственные высокотехнологичные сферы, подготовке и переподготовке высококвалифицированных кадров области информационно-коммуникационных технологий, налаживание научных связей с дружественными странами.

Экономические барьеры вызваны множеством факторов, среди которых уровень инфляции, доходы населения и т.д. На этот вид барьеров, как и на все остальные оказало сильное воздействие геополитическая ситуация. Учитывая сложившиеся обстоятельства важно работать с населением с низким и средним уровнем дохода, чтобы привить финансовую культуру и умение работать с теми сервисами, которые предложены на данный момент [31]. Важно отметить, что в связке с финансовой инклюзией идёт повышение уровня жизни населения. Когда доходы низкие, возможности вкладывать в различные финансовые продукты отсутствует в силу нехватки средств на самое необходимое. И если эти процессы регулирует государство, то вопрос представление информации в разрезе финансовой инклюзии до сих пор остаётся открытым. В настоящее время отсутствует региональная статистика по доступности финансовых услуг и вовлеченности людей в них в труднодоступных населённых пунктах, её недостаточно для формирования реального представления о доступности финансовых услуг в регионах, особенно в сельской местности [34]. Достоверно неизвестно сколько людей с инвалидностью имеют дебетовые и/или кредитовые банковские карты, каков процент получения ими кредитов и выплат по нему, этих данные не собираются органами статистики, соответственно, данная информация не учитывается при формировании государственной политики. В связи с чем представляется необходимым создание статистических отчётов об инклюзивности финансовой системы на региональном и муниципальном уровнях, это поможет принимать эффективные решения на основании реальных данных. Как и с технологическими факторами важно вводить собственные финансовые продукты, поскольку начиная с момента ввода санкций стала очевидной необходимость создания отечественного независимого стека информационных технологий. Внимание должно быть привлечено к импортозамещению северного оборудования, системных программных и прикладных продуктов.

Правовая группа барьеров, главным образом, должна совершенствоваться за счёт трансформации нормативно-правовой базы с учётом глобальных вызовов, с которыми столкнулась отечественная экономика. Это происходит в настоящее время, но процесс это небыстрый, прежде всего, потому что обстоятельства постоянно меняются и вводятся все новые пакеты санкций, требующие порой пересмотра предыдущих поправок. Из вопросов, требующих реформирования можно отметить, что на данный момент нет понятия дискриминации по признаку инвалидности, соответственно в нормативной базе не разработан механизм правовой защиты в случае возникновения подобной ситуации [35].

Заключение.

Оценивая текущую ситуацию важно понимать, что даже если геополитическая ситуация в ближайшее время нормализуется это все равно заставляет задуматься о необходимости импортозамещения. Безусловно, финансовая система в последние годы столкнулась с множеством вызовов, барьеров и их преодоление не будет лёгким и быстрым, но именно это позволяет совершать множество открытий, ведущих экономику вперёд. Сложившиеся трудности дают не только проблемы, но представляют массу возможностей для развития как для всего банковского сектора, так и для экономики в целом. Основой для преодоления существующих барьеров в вопросах развития финансовой инклюзии должна стать отечественная цифровая банковская платформа, которая даст банкам уверенность в ее работе. Безусловно впереди много работы: необходима качественная аналитика финансовой инклюзивности, позволяющая отвечать на сложившиеся вызовы и оценивать более узкие сегменты, например, причины выбора тех или иных банковских услуг, региональные срезы информации, формировать представление о дизайне финансовых продуктов с целью стимулирования спроса на них, усиление мер по кибербезопасности в финансовой сфере, развитие отечественных информационных технологий, повышение доступности финансовых услуг, адаптация финансового сектора потребностям людей с ОВЗ и т.д.

Источники:

2. Лобас А. Эффективная модель импортозамещения для банковского сектора. 2022. Банковское обозрение. Финансовая сфера. [Электронный ресурс]. URL: https://bosfera.ru/bo/effektivnaya-model-importozameshcheniya-dlya-bankovskogo-sektora (дата обращения: 19.02.2023).

3. Глушак В. В. Факторы, оказывающие влияние на экономическую эффективность деятельности организации // Молодой учёный. – 2019. – № 14 (252). – c. 99-101.

4. Тюльпенева М.С. Финансовая инклюзия: содержание, оценка, социально-экономическое значение // Научное образование. – 2020. – № 2 (7). – c. 351-354.

5. Махкамова Г.М., Няргинен В.А. Моделирование развития социально-экономической системы государства в контексте финансовой инклюзии // Региональные проблемы преобразования экономики. – 2022. – № 4(138). – c. 97-108. – doi: 10.26726/1812-7096-2022-4-97-108.

6. Шихалиева Д.С. Финансовая инклюзия как тренд развития экономики в условиях цифровизации // Ученые записки Российской Академии предпринимательства. – 2022. – № 1. – c. 61-65. – doi: 10.24182/2073-6258-2022-21-1-61-65.

7. Голова Е.Е., Баетова Д.Р. Финансовая инклюзия в условиях цифровизации: состояние и перспективы // Фундаментальные исследования. – 2022. – № 10-1. – c. 42-47. – doi: 10.17513/fr.43341.

8. Поляев А.С. Подходы к определению финансовой инклюзии // Via scientiarum - Дорога знаний. – 2020. – № 4. – c. 131-136.

9. Баранова И.В., Гапон М.Н., Голова Е.Е. Цифровизация финансовых услуг как направление инновационного развития России // Вопросы инновационной экономики. – 2022. – № 4. – c. 2583-2598. – doi: 10.18334/vinec.12.4.116846.

10. Циканова Л.М, Тлупова К.Т., Казова З.М. Финансовая инклюзия как тренд развития мировой экономики // Журнал прикладных исследований. – 2023. – № 1. – c. 22-27. – doi: 10.47576/2712-7516_2023_1_22.

11. Лопухин А. В., Плаксенков Е. А., Сильвестров С. Н. Финтех как фактор ускорения инклюзивного устойчивого развития // Мир новой экономики. – 2022. – № 1. – c. 28-45. – doi: 10.26794/2220-6469-2022-16-1-28-44.

12. Мирошниченко Т.А. Повышение финансовой инклюзии для малого агробизнеса как фактор устойчивого развития сельских территорий // Вестник Забайкальского государственного университета. – 2022. – № 5. – c. 93-100. – doi: 10.21209/2227-9245-2022-28-5-93-100.

13. Национальная программа «Цифровая экономика Российской Федерации». Правительство РФ. [Электронный ресурс]. URL: https://digital.gov.ru/ru/activity/directions/858 (дата обращения: 16.02.2023).

14. Государственная программа «Стратегия научно-технологического развития Российской Федерации». Правительство РФ. [Электронный ресурс]. URL: http://government.ru/rugovclassifier/858/events (дата обращения: 18.02.2023).

15. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 30.12.2021) «О Центральном банке Российской Федерации (Банке России)». [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_37570/4f84b42935e2a5743f1b5e1591668be0c41b762d/ (дата обращения: 18.02.2023).

16. Фридлянова С.Ю., Шугаль Н.Б. Цифровая экономика: 2022. / краткий статистический сборник. Нац. исслед. ун-т «Высшая школа экономики». - М.: НИУ ВШЭ, 2022. – 124 c.

17. Социальное положение и уровень жизни населения России. 2021. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/storage/mediabank/Soc_pol_2021.pdf (дата обращения: 17.02.2023).

18. Банки и экономика в цифрах и графиках. II квартал 2022 года. Ассоциация банков России. [Электронный ресурс]. URL: http://ludiipoteki.ru/shop/researches/entry/1803 (дата обращения: 01.03.2022).

19. Сведения о размещённых и привлечённых средствах. 2023. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/statistics/bank_sector/sors/ (дата обращения: 15.02.2023).

20. Данилов Ю.А., Пивоваров Д.А. Финансовые аспекты модели инклюзивного роста современной экономики. - М., 2019. – 66 c.

21. Божор Ю.А. Доступность финансовых услуг для инвалидов и иных маломобильных групп населения. 2020. Доступная среда. [Электронный ресурс]. URL: https://ds-rubikon.ru/2020/09/07/ds2-74-79/ (дата обращения: 13.02.2023).

22. Баетова Д.Р. Международный опыт изучения финансовой инклюзии сельских территорий в условиях цифровизации // Научное обозрение. Экономические науки. – 2022. – № 4. – c. 11-16. – doi: 10.17513/sres.1107.

23. Мирошниченко Т. А., Подгорская С.В. Теоретико-методологические основы финансово-экономического обеспечения устойчивого развития сельских территорий. / монография. - Ростов-на-Дону ; Таганрог : Издательство Южного федерального университета, 2022. – 118 c.

24. Люди с инвалидностью назвали барьеры в использовании финансовых услуг: исследование Банка России и НАФИ. 2021. Аналитический центр НАФИ. [Электронный ресурс]. URL: https://nafi.ru/analytics/lyudi-s-invalidnostyu-nazvali-barery-v-ispolzovanii-finansovykh-uslug-issledovanie-banka-rossii-i-na/ (дата обращения: 13.02.2023).

25. Alt R., Beck R., Smits M.T. FinTech and the transformation of the financial industry // Electron Markets. – 2018. – p. 235-243. – doi: 10.1007/s12525-018-0310-9.

26. Основные тренды развития цифровой экономики в финансовой сфере. Правовые аспекты регулирования и практического применения. - М.: Издание Государственной Думы, 2019. – 160 c.

27. Основные направления единой государственной денежно-кредитной политики на 2022 год и период 2023 и 2024 годов. Банк России.2022. [Электронный ресурс]. URL: https://cbr.ru/about_br/publ/ondkp/on_2022_2024/ (дата обращения: 01.03.2022).

28. Финансовая инклюзивность за пределами доступности: аналитическая записка. Сколково. [Электронный ресурс]. URL: https://finance.skolkovo.ru/downloads/documents/FinChair/Research_Reports/SKOLKOVO_2018_11_Financial_inclusion_beyond_access_Ru.pdf (дата обращения: 02.03.2022).

29. Финансовая грамотность в условиях цифровизации: основные риски и управление ими. - Москва: Институт национальных проектов, 2020. – 17 c.

30. Абрамова М. Необходимо формирование доверенного цифрового пространства. Инвест-Форсайт. 2022. [Электронный ресурс]. URL: https://www.if24.ru/marina-abramova-interview/ (дата обращения: 02.03.2022).

31. Формирование инклюзивной среды в России: Социологическое исследование доступности услуг и рынка труда для людей с инвалидностью. 2022. Агентство стратегических инициатив НАФИ. [Электронный ресурс]. URL: https://nafi.ru/upload/iblock/438/4388289e0ba43563dccc83e49704124f.pdf (дата обращения: 16.02.2023).

32. Шкодинский С.В., Кушнир А.М., Продченко И.А. Влияние санкций на технологический суверенитет России // Проблемы рыночной экономики. – 2022. – № 2. – c. 75-96. – doi: doi.org/10.33051/2500-2325-2022-2-75-96.

33. Никитская Е.Ф., Валишвили М.А. Факторы инновационного развития национальной экономики: международные аспекты // Вопросы инновационной экономики. – 2021. – № 4. – c. 1355-1370. – doi: 10.18334/vinec.11.4.113773.

34. Территориальный орган Федеральной службы государственной статистики по Омской области. [Электронный ресурс]. URL: https://omsk.gks.ru/ (дата обращения: 10.02.2023).

35. Ставрова О.В., Комова Н.Д., Тяпкина А.С., Александрова В.С., Гусейнова С.Э. Правовые аспекты цифровизации в финансовой сфере // Вестник Алтайской академии экономики и права. – 2021. – № 7-2. – c. 201-205. – doi: 10.17513/vaael.1799.

Страница обновлена: 28.12.2025 в 18:35:52

Download PDF | Downloads: 102

Financial inclusion: new challenges in today's environment

Golova E.E.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 5 (May 2023)

Abstract:

The article presents the author's assessment of the development of financial inclusion in modern conditions in Russia. The legal regulation of inclusion in the financial sector is studied. The financial system difficulties are analyzed. The prevailing geopolitical conditions are taken into account. The development of the author's classification of barriers affecting financial inclusion in modern economic and political realities is presented. These barriers are caused by trends in the development of the financial sector amidst digitalization and sanctions pressure. The author formulated some recommendations to reduce the impact of barriers on the financial sector, taking into account the peculiarities of the Russian economy. This article may be of interest to regional authorities when developing targeted programs, as well as to employees of the banking sector, graduate students, students of economic specialties.

Keywords: financial inclusion, barriers, digitalization, population's financial behavior

JEL-classification: G00, G40, G41

References:

Finansovaya gramotnost v usloviyakh tsifrovizatsii: osnovnye riski i upravlenie imi [Financial literacy in the context of digitalization: the main risks and their management] (2020). (in Russian).

Osnovnye trendy razvitiya tsifrovoy ekonomiki v finansovoy sfere. Pravovye aspekty regulirovaniya i prakticheskogo primeneniya [The main trends in the development of the digital economy in the financial sphere. Legal aspects of regulation and practical application] (2019). (in Russian).

Alt R., Beck R., Smits M.T. (2018). FinTech and the transformation of the financial industry Electron Markets. 235-243. doi: 10.1007/s12525-018-0310-9.

Baetova D.R. (2022). Mezhdunarodnyy opyt izucheniya finansovoy inklyuzii selskikh territoriy v usloviyakh tsifrovizatsii [International experience in studying financial inclusion of rural territories in the conditions of digitalization]. Scientific review. Economic sciences. (4). 11-16. (in Russian). doi: 10.17513/sres.1107.

Baranova I.V., Gapon M.N., Golova E.E. (2022). Tsifrovizatsiya finansovyh uslug kak napravlenie innovatsionnogo razvitiya Rossii [Digitalisation of financial services as a direction of Russia's innovative development]. Russian Journal of Innovation Economics. 12 (4). 2583-2598. (in Russian). doi: 10.18334/vinec.12.4.116846.

Danilov Yu.A., Pivovarov D.A. (2019). Finansovye aspekty modeli inklyuzivnogo rosta sovremennoy ekonomiki [Financial Aspects of the Inclusive Growth Model of the Modern Economy] (in Russian).

Fridlyanova S.Yu., Shugal N.B. (2022). Tsifrovaya ekonomika: 2022 [Digital Economy 2022] (in Russian).

Glushak V. V. (2019). Faktory, okazyvayushchie vliyanie na ekonomicheskuyu effektivnost deyatelnosti organizatsii [Factors influencing the economic efficiency of the organization]. The young scientist. (14 (252)). 99-101. (in Russian).

Golova E.E., Baetova D.R. (2022). Finansovaya inklyuziya v usloviyakh tsifrovizatsii: sostoyanie i perspektivy [Financial inclusion in the conditions of digitalization: status and prospects]. Fundamental research. (10-1). 42-47. (in Russian). doi: 10.17513/fr.43341.

Gomber P., Koch J.A., Siering M. (2017). Finance and FinTech: current research and future research directions Journal of Business. 537-580. doi: 10.1007/s11573-017-0852-x.

Lopukhin A. V., Plaksenkov E. A., Silvestrov S. N. (2022). Fintekh kak faktor uskoreniya inklyuzivnogo ustoychivogo razvitiya [Fintech as accelerating factor of inclusive, sustainable development]. The world of new economy. (1). 28-45. (in Russian). doi: 10.26794/2220-6469-2022-16-1-28-44.

Makhkamova G.M., Nyarginen V.A. (2022). Modelirovanie razvitiya sotsialno-ekonomicheskoy sistemy gosudarstva v kontekste finansovoy inklyuzii [Modeling of socio-economic development state systems in the context of financial inclusion]. Regional problems of transforming the economy. (4(138)). 97-108. (in Russian). doi: 10.26726/1812-7096-2022-4-97-108.

Miroshnichenko T. A., Podgorskaya S.V. (2022). Teoretiko-metodologicheskie osnovy finansovo-ekonomicheskogo obespecheniya ustoychivogo razvitiya selskikh territoriy [Theoretical and methodological foundations of financial and economic support of sustainable development of rural areas] (in Russian).

Miroshnichenko T.A. (2022). Povyshenie finansovoy inklyuzii dlya malogo agrobiznesa kak faktor ustoychivogo razvitiya selskikh territoriy [Increasing financial inclusion for small agribusiness as the basis for the sustainable development of rural areas]. Bulletin of Transbaikal State University. (5). 93-100. (in Russian). doi: 10.21209/2227-9245-2022-28-5-93-100.

Nikitskaya E.F., Valishvili M.A. (2021). Faktory innovatsionnogo razvitiya natsionalnoy ekonomiki: mezhdunarodnye aspekty [Factors of the national economy innovative development: international aspects]. Russian Journal of Innovation Economics. 11 (4). 1355-1370. (in Russian). doi: 10.18334/vinec.11.4.113773.

Polyaev A.S. (2020). Podkhody k opredeleniyu finansovoy inklyuzii [Approaches to defining financial inclusion]. Via scientiarum - Doroga znaniy. (4). 131-136. (in Russian).

Shikhalieva D.S. (2022). Finansovaya inklyuziya kak trend razvitiya ekonomiki v usloviyakh tsifrovizatsii [Financial inclusion as a trend of economic development in the context of digitalization]. Scientific notes of the Russian Academy of Entrepreneurship. (1). 61-65. (in Russian). doi: 10.24182/2073-6258-2022-21-1-61-65.

Shkodinskiy S.V., Kushnir A.M., Prodchenko I.A. (2022). Vliyanie sanktsiy na tekhnologicheskiy suverenitet Rossii [The impact of sanctions on Russia's technological sovereignty]. Problemy rynochnoy ekonomiki. (2). 75-96. (in Russian). doi: doi.org/10.33051/2500-2325-2022-2-75-96.

Stavrova O.V., Komova N.D., Tyapkina A.S., Aleksandrova V.S., Guseynova S.E. (2021). Pravovye aspekty tsifrovizatsii v finansovoy sfere [Legal aspects of digitalization in the financial sector]. Vestnik Altayskoy akademii ekonomiki i prava. (7-2). 201-205. (in Russian). doi: 10.17513/vaael.1799.

Tsikanova L.M, Tlupova K.T., Kazova Z.M. (2023). Finansovaya inklyuziya kak trend razvitiya mirovoy ekonomiki [Financial inclusion as a trend of global economic development]. Zhurnal prikladnyh issledovaniy. (1). 22-27. (in Russian). doi: 10.47576/2712-7516_2023_1_22.

Tyulpeneva M.S. (2020). Finansovaya inklyuziya: soderzhanie, otsenka, sotsialno-ekonomicheskoe znachenie [Financial inclusion: content, evaluation, socio-economic significance]. Nauchnoe obrazovanie. (2 (7)). 351-354. (in Russian).