Интеллектуальный анализ экономических показателей банковской деятельности: нейросетевые инструменты

Ештокин С.В.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 52 | Цитирований: 1

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 4 (Апрель 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45838257

Цитирований: 1 по состоянию на 05.09.2022

Аннотация:

Актуальность публикации обусловлена важностью совершенствования информационного и организационного обеспечения проведения экономического анализа банковской деятельности с учетом исключительной значимости банковской системы и ее стабильности для целей национального экономического развития. Инструментом интегрального повышения качества аналитической деятельности в кредитных организациях призваны выступить сквозные технологии цифровизации, хотя именно по аналитическому направлению цифровизация современного российского банковского сектора происходит наименее динамично. Целью публикации выступило комплексное изучение возможностей разработки нейросетевых инструментов интеллектуального анализа экономических показателей банковской деятельности. Для достижения цели проведен анализ релевантных литературных источников, а также опрос руководителей подразделений экономического анализа и других аналогичных структурных подразделений 46 кредитных организаций Российской Федерации по вопросам состояния цифровизации бизнес-процессов. Констатируется, что такая сквозная технология цифровой экономики, как нейросетевые инструменты, хорошо подходят для целей содействия аналитической деятельности в условиях комплексного характера задач, распространенной неполноты и вероятных сомнений в достоверности исходной информации, значительного массива обрабатываемых данных, характерных для банковского сектора. В то же время, как выявлено по результатам опроса, внедрение инструментов интеллектуального анализа в аналитическую работу кредитных организаций осуществляется медленными темпами, значительно уступая по масштабам цифровизации других управленческих и деловых процессов. В систему причин сложившейся ситуации входит нехватка теоретико-методологических знаний и практического опыта, компенсировать которые призваны предложенные в публикации инструменты интеллектуального анализа, основанные на применении эмерджентных нейросетевых карт. Показано, что активное внедрение эмерджентных нейросетевых карт представляется источником качественного улучшения аналитической деятельности в кредитной организации, средством обеспечения высокопроизводительного и точного анализа массивов исходных данных.

Ключевые слова: цифровая экономика, сквозные технологии цифровой экономики, цифровизация, анализ экономических показателей, экономический анализ деятельности банка, кредитные организации, банковская деятельность, нейросети, эмерджентные нейросетевые карты, сети Кохонена

Введение

Актуальность настоящей публикации обусловлена важностью совершенствования информационного и организационного обеспечения проведения экономического анализа банковской деятельности и принятия на его основе качественных управленческих решений, нацеленных на неуклонное повышение устойчивости кредитных организаций и их развитие в турбулентной внешней и внутренней среде с учетом исключительной значимости банковской системы и ее стабильности в социально-экономическом контексте.

Кредитные организации, выступая безусловными проводниками инноваций в области применения цифровых технологий, на сегодня по-прежнему нуждаются в надежном инструментарии автоматизированного проведения анализа экономических показателей, как собственных, так и в отношении клиентов и контрагентов. Соответствующие разработки должны учитывать существенные отличия в нормативных и методических основах организации учета и отчетности в кредитных и других коммерческих и некоммерческих организациях, а также такие соображения, как значительный массив обрабатываемых данных. Оптимизации аналитического процесса могли бы поспособствовать технологии цифровой экономики, в том числе нейросетевые технологии, однако их внедрение сдерживается по ряду причин, включая отсутствие надежной методологии разработки проектных решений по применению нейросетевых инструментов интеллектуального анализа экономических показателей банковской деятельности. Данное обстоятельство означает значимость настоящего исследования для теории и практики современного банковского менеджмента с учетом фундаментальной роли качественного и результативного экономического анализа как источника данных для принятия широчайшего аспекта управленческих решений в сфере деятельности кредитной организации.

Вопросы применения нейросетевых технологий в части содействия проведению экономического анализа разработаны в литературе фрагментарно. Особый интерес представляют труды преимущественно зарубежных авторов, которые составили фундамент для разработки специализированных нейросетевых инструментов широкого использования, потенциально применимые для целей осуществления интеллектуального анализа экономических показателей банковской деятельности, включая таких авторов, как Т. Кохонен [1] (Debok, Kokhonen, 2001), С. Бишоп [6] (Bishop, 2006), С. Рассел, П. Норвиг [13] (Russel, Norvig, 2010). Именно цифровой интеллектуальный инструмент, который принято именовать нейросетевыми картами Кохонена, имеет, как представляется, высочайший потенциал использования для поставленной цели, что, помимо прочего, обосновано в работах отечественных исследователей, таких как П.А. Дроговоз, Т.Г. Садовская, В.А. Шиболденков [2, 3] (Drogovoz, Cadovskaya, Shiboldenkov, Popovich, 2015; Drogovoz, Sadovskaya, Shiboldenkov, 2016).

Впрочем, исследования вопроса о применении нейросетевых инструментов интеллектуального анализа экономических показателей в банковской сфере на сегодня отсутствуют, что представляет собой значительный пробел, в том числе с учетом специфики организации учета в кредитных организациях, а также ярчайшей палитры целей и задач аналитической деятельности в банковском секторе, кардинально отличающихся от аналогичных целей и задач, характерных даже для крупнейших организаций коммерческого сектора. Имеющиеся же теоретические разработки нейросетевых инструментов интеллектуального анализа экономических показателей все еще не доведены до стадии масштабного внедрения (тиражирования), что не имеет объективной обусловленности и связано по большей части с пробелами в информировании бизнес-сообщества, включая банковское, о возможностях использования сквозных технологий цифровой экономики для комплексного содействия аналитической деятельности.

Постановка задачи

Настоящее исследование посвящено аспектам, связанным с изучением текущего состояния и перспективных возможностей цифровизации аналитической деятельности в кредитных организациях. С учетом специфических особенностей (высокая производительность, надежность и достоверность интеллектуальной обработки данных) изучаются перспективы применения нейросетевых технологий в предметной области.

Целью исследования выступило комплексное изучение возможностей разработки нейросетевых инструментов интеллектуального анализа экономических показателей банковской деятельности. В число задач исследования вошли оценка состояния цифровизации экономического анализа в российских кредитных организациях, идентификация перспективных направлений интеллектуального анализа экономических показателей банковской деятельности и обоснование применения эмерджентных нейросетевых карт; раскрытие алгоритма проведения экономического анализа показателей банковской деятельности с применением эмерджентных нейросетевых карт; обсуждение аналитических возможностей высокотехнологичного аналитического инструментария.

Результаты исследования

Цифровая экономика, стремительное развитие которой стало причиной такого явления, как новая индустриальная революция, кардинально изменившая общественно-экономические отношения в прошедшем десятилетии и продолжающая активно на них влиять в 2020-е годы, в значительной степени основывается на применении цифровых технологий так называемого сквозного характера, то есть тех, которые базируются на комбинации нескольких других цифровых технологий и могут быть результативно применены для содействия развитию в различных областях общественно-экономической жизни [4, 5] (Dudin et al., 2017; Tsvetkov, Shutkov, Dudin, Lyasnikov, 2018).

Среди сквозных технологий цифровой экономики интерес представляют нейросетевые технологии. Нейросети – это специальные компьютерные программы, архитектура построения которых и осуществления вычислительных действий в некоторой степени схожа с принципами организации человеческого мозга, отсюда и название вычислительных узлов нейросети как нейронов (искусственных нейронов) [8] (Ketkar, 2017). Важной характеристикой нейросетей выступает способность к самообучению, то есть «настройка» программы для решения задач более высокого порядка происходит в автоматическом уровне, через интеллектуальное самообучение на тренировочных заданиях или в ряде случаев на собственном, «внутреннем» опыте работы.

В силу своих уникальных характеристик нейросетевые инструменты находят все более широкое применение в научной, экономической и социальной деятельности. Для экономических агентов, в том числе кредитных организаций, особый интерес представляют возможности нейросетевых инструментов в проведении анализа экономических показателей, а также разработке по его результатам отдельных управленческих решений. Исключительная значимость комплексного содействия аналитической работы в кредитных организациях описана выше.

В октябре-декабре 2020 года автором проведен опрос руководителей подразделений экономического анализа и других аналогичных структурных подразделений 46 кредитных организаций Российской Федерации по вопросам состояния цифровизации бизнес-процессов, включая анализ показателей банковской деятельности, а также ключевых препятствий на пути внедрения инструментов интеллектуального анализа экономических показателей банковской деятельности.

Характеристики кредитных организаций, аспекты управления в которых отражены в материалах проведенного опроса, свидетельствуют о репрезентативности выборки, что позволяет экстраполировать результаты опроса в целом на банковский сектор Российской Федерации: 36 входили в топ-100 по размерам активов на момент опроса, 6 – в топ-20, а еще 4 являлись кредитными организациями с базовой лицензией. Управляющие органы кредитных организаций находились в 12 субъектах Российской Федерации.

Представляется особо важным отметить, что опрос проходил на фоне третьего квартала действия социальных ограничений, связанных с пандемией заболеваний, вызванных новой коронавирусной инфекцией COVID-19 (далее – пандемия COVID-19), ставших как в отечественной, так и в зарубежной практике основанием для перевода многочисленных управленческих и деловых процессов в кредитных организациях в режим онлайн, включая активное применение цифровых инструментов и методов управления. Кроме того, пандемия COVID-19 сама по себе стимулировала ускорение и без того весьма интенсивных процессов цифровизации управления в банковском секторе [14] (Seetharaman, 2020).

Отраслевое лидерство банковского сектора в период до начала пандемии COVID-19 было обусловлено воздействием некоторых ключевых факторов, в их сочетании и взаимосвязи: значительные организационные и финансовые ресурсы; как правило, наличие собственных исследовательских центров или долгосрочного партнерства с научными организациями; масштабный опыт предшествовавшей автоматизации управленческих и деловых процессов; экономические стимулы к внедрению высокотехнологичных инноваций одновременно как инструмента обеспечения преимуществ на высококонкурентном банковском рынке с типичной низкой маржинальностью, а также способа снижения многочисленных банковских рисков.

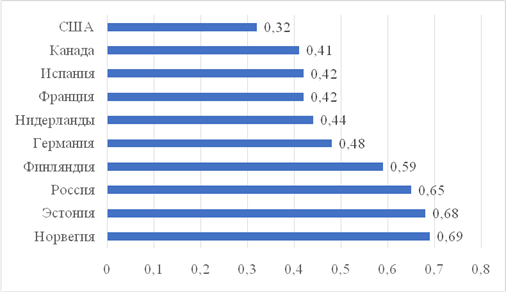

Соответствующие процессы наблюдались как в зарубежных банковских системах, так и в банковской системе Российской Федерации, притом по показателям цифровизации российские банки не уступали банкам отдельных европейских стран, а в отношении других экономических гегемонов и вовсе были лидерами, что наглядно иллюстрируют материалы рисунка 1, на котором отражен индекс цифровизации бизнес-процессов кредитных организаций – аналитический показатель, измеряемый специализированным подразделением одной из крупнейших международных консалтингово-аудиторских корпораций и оцениваемый в диапазоне от 0 до 1, с градацией, соответствующей интенсивности цифровизации анализируемых процессов как доля от максимально возможного уровня.

Рисунок 1. Индекс цифровизации бизнес-процессов кредитных организаций по странам мира (2018–2019 гг.)

Источник: составлено автором по [12].

Между тем, если рассматривать непосредственно различные управленческие и деловые процессы кредитных организаций Российской Федерации, то на момент проведения опроса именно аналитическая деятельность оказалась цифровизированной наихудшим образом. Так, медианное значение показателя уровня цифровизации как доли цифровизированных процессов в общем их числе, скорректированной на весовые значения оценки критической значимости соответствующих процессов для данной кредитной организации в 0,67 (среднее значение близко к данному показателю и составляет 0,68 балла; полученное значение весьма близко к показателю, определенному зарубежными аналитиками, что в известной мере подтверждает достоверность сделанных ими выводов). В то же время медианное значение показателя уровня цифровизации экономического анализа по выборке составило лишь 0,44 (среднее значение несколько выше, 0,54, что связано с высокими оценками по нескольким крупнейшим банкам федерального значения). В графическом виде медианные значения оценки уровня цифровизации отдельных управленческих и деловых процессов в российских кредитных организациях отражены на рисунке 2.

Рисунок 2. Уровень цифровизации банковских процессов (медианное значение по выборке 46 кредитных организаций Российской Федерации)

Источник: составлено автором по результатам опроса.

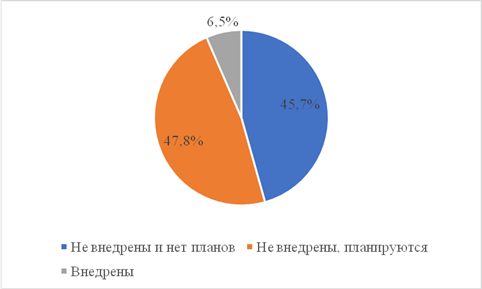

Опрос показал также (см. рис. 3), что в 43 из 46 кредитных организаций (93,5% от численности выборки) нейросетевые инструменты интеллектуального анализа экономических показателей банковской деятельности не внедрены (в 22 кредитных организациях (47,8%) подобное внедрение рассматривается в перспективных планах цифровизации).

Основной причиной ситуации преимущественно называется нехватка знаний и опыта, недостаточность отраслевых («пакетных») решений по цифровизации, низкая цифровая компетентность лиц, принимающих решения по поводу методологии аналитической деятельности в кредитных организациях, – на одну или несколько из перечисленных причин отсутствия внедрения решений в сфере разработки нейросетевых инструментов интеллектуального анализа экономических показателей банковской деятельности указали представители всех 42 кредитных организаций, в которых соответствующие решения не были внедрены. При этом лишь для 4 кредитных организаций (10,0% от численности кредитных организаций, где не внедрены соответствующие высокотехнологичные решения) актуальна проблема нехватки организационных и финансовых ресурсов – все упомянутые кредитные организации имеют лишь базовую лицензию, и в их отношении, как думается, необходима помощь со стороны регулятора и (или) банковского сообщества по предоставлению готовых технологий цифровой обработки и анализа экономической информации, в том числе на основе методико-методологических решений, предложенных в настоящей публикации.

Нейросетевые инструменты применены лишь в трех кредитных организациях (6,5%), при этом лишь в качестве пилотных проектов, комплексная реализация которых далека до завершения.

Рисунок 3. Состояние внедрения интеллектуальных технологий банковского анализа, % от числа опрошенных

Источник: составлено автором по результатам опроса.

При этом в двух из трех случаев инструменты анализа основываются на применении двухслойных нейросетей, осуществляющих аналитическую деятельность на основе методологии «вектора смыслов» (фактически не предполагающей непосредственно анализа цифровых данных, а применимой для таких целей, как, например, классификация). В одном случае используется рекуррентная нейросеть, применение которой способствует более полному учету исходных данных при сомнениях в полученных результатах анализа или необходимости в дополнительной их интерпретации, то есть преследует конкретную и достаточно узкую утилитарную задачу, не обеспечивая комплексное содействие полномасштабной цифровизации аналитической деятельности в кредитных организациях. Общими недостатками применяемых подходов также могут быть названы следующие:

— отсутствие специализированных модулей для интеллектуальной интерпретации результатов анализа. Речь идет о необходимости автоматизации преимущественно рутинных, промежуточных процессов анализа, как, например, группировки полученных результатов по оценке их качества и влияния на обобщающие показатели. Нейросети обладают в данном случае существенным потенциалом, поскольку с их помощью может быть осуществлен не только анализ, но и проведены дальнейшие действия, например, по группировке, кластеризации идентифицируемых объектов в зависимости от результатов исследования;

— низкая наглядность представляемых результатов. Несмотря на расхожее и достаточно спорное мнение о том, что цифровизация станет причиной существенного сокращения числа рабочих мест в банковском секторе [9] (King, Hammond, Harrington, 2017), актуальные разработки вовсе не ведут к этому, поскольку для извлечения и интерпретации полученных данных требуются квалицированные работники со специфическими «узкими» специальными компетенциями. Что более важно, инструментарий никак не способствует работе «физического» аналитика, банковского работника, которому для принятия соответствующих решений по результатам машинной обработки данных необходимо и достаточно получить визуально воспринимаемую понятную информацию по конкретному вопросу анализа.

Учет соответствующих недостатков может быть обеспечен за счет применения комплексной нейросетевой технологии интеллектуального анализа экономических показателей банковской деятельности (включая значимые для кредитной организации экономические показатели деятельности клиентов, контрагентов), которую принято именовать эмерджентными нейросетевыми картами (далее – ЭНК). Эмерджентность нейросети в наиболее общем понимании – это свойство, при котором число сетевых элементов, задействованных в обработке и анализе данных, (искусственных нейронов) значительно превосходит количество образцов для изучения [7] (Dharmaretnam, Fyshe, 2018).

Теоретические разработки моделей и методов ЭНК начались еще на рубеже тысячелетий, а практическое применение в некоторых областях состоялось уже в 2010-е годы, когда были разработаны устойчивые платформы для конструирования и работы нейросетей [10] (Montavon, Samek, Müller, 2018).

Технологической основой решения выступает так называемая нейросеть Т. Кохонена, которая представляет собой особый способ представления результатов деятельности двухмерной нейросети, организованной по принципу взаимосвязи соседствующих нейронов – в виде карты, наподобие географических или же аналитических деловых карт, с которыми привыкли работать аналитики кредитных организаций. Важными видятся обе характеристики – взаимодействие соседних нейронов позволяет реплицировать образцы на основе идентичности свойств, что способствует высокой точности, скорости и производительности анализа (так, например, алгоритм Кохонена кратно превышает конкурирующие технологии аналитической обработки данных по максимально адекватному числу отображаемых свойств (до 50, в то время как у конкурентов около 10–15 единиц [11] (Nanda, Sahoo, Chatterjee, 2017)), а представление результатов в виде карты значений позволяет аналитику оперативно и грамотно принимать соответствующие решения (например, перейти к интерпретации результатов или же провести декомпозицию через «расслоение» карты).

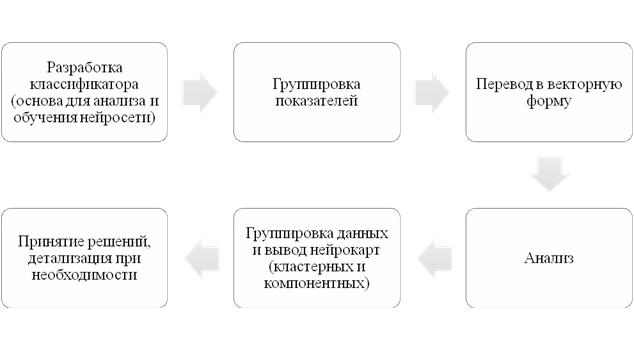

Может быть представлена нижеследующая схема проведения экономического анализа показателей банковской деятельности с применением эмерджентных нейросетевых карт (рис. 4). В процессе аналитической деятельности кредитными организациями накапливается значительный массив типичной и значимой информации, опосредующей направления банковской политики. В соответствии с соответствующими направлениями выделяются проявления в банковской деятельности, на основании которых группируются наиболее значимые показатели. Соответствующим показателям присваиваются универсальные коды, совокупность которых, переведенная в векторную форму, и подвергается анализу.

Рисунок 4. Схема проведения экономического анализа показателей банковской деятельности с применением эмерджентных нейросетевых карт

Источник: составлено автором.

Результатами анализа выступают разноуровневые нейрокарты с группировками показателей или – уже в отношении конкретно взятого показателя – объектов исследования (клиентов, конкурирующих кредитных организаций и др.).

На выходе по результатам анализа могут быть получены следующие типы нейрокарт: кластерные и компонентные.

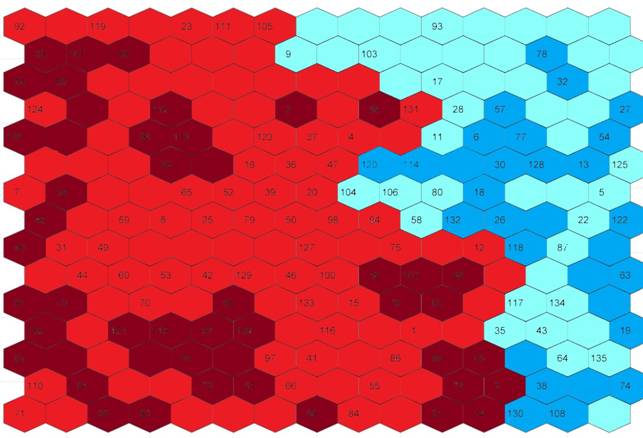

Образец нейросетевой карты кластеров корпоративных клиентов (заемщиков) кредитной организации приведен на рисунке 5 (условный пример). Так, могут быть выделены кластеры эффективных предприятий (светлые ячейки) и кластеры проблемных заемщиков (темные, красные ячейки).

Рисунок 5. Образец нейросетевой карты кластеров корпоративных клиентов (заемщиков) кредитной организации

Источник: составлено автором по [5–7] (Tsvetkov, Shutkov, Dudin, Lyasnikov, 2018; Bishop, 2006; Dharmaretnam, Fyshe, 2018).

Соответствующие представления могут быть дальше разложены по частным факторам-показателям, например, образующим уровни кредитного риска (так называемые компонентные нейрокарты):

— состояние ликвидности баланса предприятий-заемщиков;

— компоненты платежеспособности;

— состояние деловой активности;

— финансовые результаты;

— своевременность исполнения обязательств по кредитам (погашение основного долга, уплата процентов);

— оценка конкурентоспособности;

— прогнозируемые показатели;

— прочее.

Полученные карты следует рассматривать в качестве картограмм, которые затем используются в анализе как однофакторных, так и многофакторных показателей в системе данных о результатах банковской деятельности, в отношении собственно кредитной организации, ее клиентов, контрагентов и конкурентов.

Нейросети Кохонена характеризуются высокими возможностями машинного обучения, которое, в отличие от традиционного подхода, основанного на применении строгих правил, позволяет производить более качественное и результативное обучение нейросети на конкретных примерах. Нейросеть основана не на пользовательском, предопределенном и не гибком алгоритме, а на распознавании конкретных образцов и интерпретации их особенности. ЭНК могут содействовать решению задач любого рода, в том числе нечетко сформулированных, а также обрабатывать искаженные, неполные, и поврежденные сведения, что, например, имеет место в случае анализа данных о конкурентах кредитной организации или неуверенности в достоверности данных, представленных клиентами. Более того, с учетом многоаспектности целей и задач анализа банковской деятельности для его комплексного содействия видится исключительно значимой такая характеристика ЭНК, как возможность работы без предварительных суждений о закономерностях, которые не известны аналитику на момент начала проведения анализа.

Следовательно, на основании изложенного может быть сделан общий вывод о том, что применение ЭНК существенно повысит потенциал аналитического сопровождения банковской деятельности, не приводя при этом к возникновению дополнительных рисков, таких как ошибки или сокращение рабочих мест – вероятность первых снижается благодаря системным характеристикам новой технологии, применение которой призвано способствовать существенному повышению качества аналитической деятельности, а не высвобождению аналитиков – вместо производства расчетов с высокой вероятностью ошибки, банковские аналитики будут задействованы преимущественно в обучении и работе с нейросетями, а также интерпретации полученных данных, задачи которой существенно расширятся ввиду множественности получаемой дополнительной информации. В результате будет обеспечен высокий уровень социальной и экономической эффективности применяемой технологии при общем повышении качества и объемов экономического анализа в кредитной организации.

Заключение

Аналитическая деятельность в каждой кредитной организации характеризуется комплексным характером и множеством целей и задач, повышение результативности в достижении которых, безусловно, требует активного и грамотного применения современных инструментов и методов содействия аналитической деятельности. В этой связи заслуженным интересом пользуются сквозные технологии цифровой экономики и в особенности нейросети – искусственный разум, который может быть наделен способностью к самообучению, которой, как известно, пользуется далеко не каждый человек.

Как показали материалы проведенного анализа, нейросетевые инструменты хорошо подходят для целей содействия аналитической деятельности в условиях комплексного характера задач, распространенной неполноты и вероятных сомнений в достоверности исходной информации, значительного массива обрабатываемых данных, характерных для банковского сектора. При этом, как следует из материалов проведенного опроса, цифровизация анализа экономических показателей банковской деятельности безотносительно конкретного метода пробуксовывает, что связано, прежде всего, с недостаточным знанием о новых технологиях интеллектуального анализа. Требуется разработка и внедрение высокопроизводительных систем интеллектуального экономического анализа, со значительной отказоустойчивостью, способностью интерпретировать данные при их неполноте или нечеткой постановке аналитических задач, а также возможностью наглядной интерпретации полученных результатов для содействия дальнейшим безошибочным действиям со стороны аналитиков с распространенным средним или низким уровнем цифровой компетентности. Данным требованиям соответствует такой инструментарий, как эмерджентные нейросетевые карты, основанный на нейрокартях Коконена.

В публикации раскрыты принципы действия перспективного инструментария и алгоритм проведения экономического анализа с его использованием. Можно констатировать, что активное внедрение эмерджентных нейросетевых карт представляется источником качественного улучшения аналитической деятельности в кредитной организации, средством обеспечения высокопроизводительного и точного анализа массивов исходных данных.

Применение нейросетевых инструментов интеллектуального анализа, в частности эмерджентных нейросетевых карт, поспособствует решению аналитических задач нового уровня, ранее требовавших существенного расходования организационных ресурсов кредитной организации и результаты решения которых вызывали сомнения в части многочисленных рисков, связанных с так называемым человеческим фактором экономического анализа.

Источники:

2. Дроговоз П.А., Cадовская Т.Г., Шиболденков В.А., Попович А.Л. Разработка нейросетевых инструментов интеллектуального анализа экономических показателей // Аудит и финансовый анализ. – 2015. – № 3. – c. 432-440.

3. Дроговоз П.А., Садовская Т.Г., Шиболденков В.А. Использование эмерджентных нейросетевых карт в бизнес-анализе портфеля клиентов // Вестник компьютерных и информационных технологий. – 2016. – № 12(150). – c. 10-18. – doi: 10.14489/vkit.2016.12.pp.010-018 .

4. Дудин М.Н. и др. Инновационное развитие социально-экономических систем в условиях формирования институциональной среды. / Монография. - М.: Русайнс, 2017. – 192 c.

5. Цветков В.А., Шутьков А.А., Дудин М.Н., Лясников Н.В. Цифровая экономика и цифровые технологии как вектор стратегического развития национального агропромышленного сектора // Вестник Московского университета. Серия 6: Экономика. – 2018. – № 1. – c. 45-64. – doi: 10.33051/0130-0105-2018-1-45-64 .

6. Bishop C.M. Pattern Recognition and Machine Learning. - New York: Springer, 2006. – 738 p.

7. Dharmaretnam D., Fyshe A. The emergence of semantics in neural network representations of visual information // Human Language Technologies: Proceedings of the 2018 Conference of the North American Chapter of the Association for Computational Linguistics. Volume 2 (Short Papers). New Orleans, Louisiana, 2018. – p. 776-780.– doi: 10.18653/v1/N18-2122.

8. Ketkar N. Recurrent Neural Networks. / Deep Learning with Python. - Berkeley, CA: Apress, 2017. – 79-96 p.

9. King B. A., Hammond T., Harrington J. Disruptive technology: Economic consequences of artificial intelligence and the robotics revolution // Journal of Strategic Innovation and Sustainability. – 2017. – № 2. – p. 53-67.

10. Montavon G., Samek W., Müller K.R. Methods for interpreting and understanding deep neural networks // Digital Signal Processing. – 2018. – p. 1-15. – doi: 10.1016/j.dsp.2017.10.011.

11. Nanda T., Sahoo B., Chatterjee C. Enhancing the applicability of Kohonen Self-Organizing Map (KSOM) estimator for gap-filling in hydrometeorological timeseries data // Journal of Hydrology. – 2017. – p. 133-147.

12. Public digitalization outlook. - Amsterdam: Ernst & Young, KPN, 2020. – 280 p.

13. Russel S.J., Norvig P. Artificial Intelligence. A Modern Approach. - Prentice Hall: Pearson Education, Inc., 2010. – 1132 p.

14. Seetharaman P. Business models shifts: Impact of Covid-19 // International Journal of Information Management. – 2020. – p. 102173. – doi: 10.1016/j.ijinfomgt.2020.102173.

Страница обновлена: 15.01.2026 в 15:04:10

Download PDF | Downloads: 52 | Citations: 1

Intelligent analysis of banking economic indicators: neural network tools

Eshtokin S.V.Journal paper

Creative Economy

Volume 15, Number 4 (April 2021)

Abstract:

The relevance of the publication is due to the importance of improving information and organizational support for the economic analysis of banking activities, considering the exceptional importance of the banking system and its stability for the purposes of national economic development. End-to-end digitalization technologies are called upon to act as a tool for the integral improvement of the quality of analytical activities in credit institutions, although it is in the analytical area that digitalization of the modern Russian banking sector is the least dynamic. The purpose of the publication is a comprehensive study of the possibilities of developing neural network tools for the intellectual analysis of the economic indicators of banking business.

An analysis of relevant literary sources was carried out to achieve this goal. A survey of the heads of economic analysis units and other similar structural units of 46 credit organizations of the Russian Federation on digitalization of business processes was conducted. It is stated that neural network tools are well suited for the purpose of facilitating analytical activities in conditions of a specific treats of internal banking analysis, including such as complex nature of analytic tasks, widespread incompleteness, and probable doubts about the reliability of the initial information. At the same time, as it was revealed by the results of the survey, the introduction of intellectual analysis tools into the analytical work of credit institutions is carried out at a slow pace, significantly inferior in terms of the scale of digitalization of other management and business processes. The system of reasons for the current situation includes a lack of theoretical and methodological knowledge and practical experience, which are designed to compensate for the intellectual analysis tools proposed in the publication, based on emergent neural network maps. It is shown that the active introduction of emergent neural network maps is a source of qualitative improvement in analytical activities in a credit institution and a means of ensuring high-performance and accurate analysis of initial data arrays.

Keywords: digital economy, end-to-end technologies of the digital economy, digitalization, analysis of economic indicators, economic analysis of bank activities, credit institutions, banking, neural networks, emergent neural network cards, Kohonen networks

References:

Public digitalization outlook (2020). Amsterdam: Ernst & Young, KPN.

Bishop C.M. (2006). Pattern Recognition and Machine Learning New York: Springer.

Debok G., Kokhonen T. (2001). Analiz finansovyh dannyh s pomoshchyu samoorganizuyushchikhsya kart [Analyzing financial data using self-organizing maps] M.: Alpina. (in Russian).

Dharmaretnam D., Fyshe A. (2018). The emergence of semantics in neural network representations of visual information Human Language Technologies. 776-780. doi: 10.18653/v1/N18-2122.

Drogovoz P.A., Cadovskaya T.G., Shiboldenkov V.A., Popovich A.L. (2015). Razrabotka neyrosetevyh instrumentov intellektualnogo analiza ekonomicheskikh pokazateley [Development of neural network tools for data mining of economic indicators]. Audit and financial analysis. (3). 432-440. (in Russian).

Drogovoz P.A., Sadovskaya T.G., Shiboldenkov V.A. (2016). Ispolzovanie emerdzhentnyh neyrosetevyh kart v biznes-analize portfelya klientov [Using the emergent neural network maps in customer portfolio business analysis]. Vestnik kompyuternyh i informatsionnyh tekhnologiy. (12(150)). 10-18. (in Russian). doi: 10.14489/vkit.2016.12.pp.010-018 .

Dudin M.N. i dr. (2017). Innovatsionnoe razvitie sotsialno-ekonomicheskikh sistem v usloviyakh formirovaniya institutsionalnoy sredy [Innovative development of socio-economic systems in the context of the formation of the institutional environment] M.: Rusayns. (in Russian).

Ketkar N. (2017). Recurrent Neural Networks Berkeley, CA: Apress.

King B. A., Hammond T., Harrington J. (2017). Disruptive technology: Economic consequences of artificial intelligence and the robotics revolution Journal of Strategic Innovation and Sustainability. 12 (2). 53-67.

Montavon G., Samek W., Müller K.R. (2018). Methods for interpreting and understanding deep neural networks Digital Signal Processing. 73 1-15. doi: 10.1016/j.dsp.2017.10.011.

Nanda T., Sahoo B., Chatterjee C. (2017). Enhancing the applicability of Kohonen Self-Organizing Map (KSOM) estimator for gap-filling in hydrometeorological timeseries data Journal of Hydrology. 549 133-147.

Russel S.J., Norvig P. (2010). Artificial Intelligence. A Modern Approach Prentice Hall: Pearson Education, Inc.

Seetharaman P. (2020). Business models shifts: Impact of Covid-19 International Journal of Information Management. 54 102173. doi: 10.1016/j.ijinfomgt.2020.102173.

Tsvetkov V.A., Shutkov A.A., Dudin M.N., Lyasnikov N.V. (2018). Tsifrovaya ekonomika i tsifrovye tekhnologii kak vektor strategicheskogo razvitiya natsionalnogo agropromyshlennogo sektora [Digital economy and digital technologies as a strategic development direction of the national agro-industrial sector]. Vestnik Moskovskogo universiteta. Seriya 6: Ekonomika. (1). 45-64. (in Russian). doi: 10.33051/0130-0105-2018-1-45-64 .