Practical application of modern digital technologies at the stages of the insurance contract life cycle

Kalayda S.A.1, Faizova A.A.1

1 Санкт-Петербургский государственный университет, Russia

Download PDF | Downloads: 72 | Citations: 13

Journal paper

Russian Journal of Innovation Economics (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 10, Number 4 (October-December 2020)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=44491720

Cited: 13 by 07.12.2023

Abstract:

The article discusses the possibilities and features of modern digital technologies application in the insurance companies. The positive effect of insurance digitalization can be expressed in improving the quality of insurance services provided to clients, which is achieved by reducing the time of individual operations, ensuring accurate and individual risk assessment, determining a fair insurance premium, detecting fraud, and in general by improving the efficiency of individual business processes of the insurer. High-quality provision of insurance services during the insurance contract life cycle can be achieved through the competent application of digital technologies in this business process. The authors identify the essential stages of the business process of concluding and maintaining an insurance contract that characterize the insurance contract life cycle and require high-quality interaction between the policyholder and the insurer, and explore the most popular modern digital technologies at these stages. The authors note that the quality of insurance services is not always determined only by the degree of digital technologies application by Russian insurers. There are a number of other factors that have a negative impact on the satisfaction of policyholders in providing insurance services.

Keywords: insurance company business processes, insurance contract life cycle, digital technologies, insurance market

Funding:

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 20-010-00785 «Цифровые финансовые технологии как фактор развития страхового рынка в РФ»

JEL-classification: G22, O31, O33, M21

Введение

Развитие страхового рынка России существенно зависит от внедрения новых технологий цифровой экономики. Их применение позволяет значительно повысить эффективность многих процессов в страховой деятельности [8] (Kotlobovskiy, Sirichenko, 2017). Использование страховыми компаниями, как и другими хозяйствующими субъектами, современных цифровых технологий и инструментов InsurTech позволяет им добиваться повышения качества предоставления страховой услуги за счет увеличения скорости принятия решений на этапах бизнес-процессов страховщика, применения индивидуальной оценки принимаемых рисков, разработки новых продуктов, отвечающих современным потребностям клиентов, и прочих факторов [2] (Belozerov, Chernova, Kalayda, 2018). Во многом качество предоставления страховой услуги будет определяться качеством ее исполнения и уровнем удовлетворенности клиента (страхователя) в течение всего срока действия договора страхования, то есть на протяжении всего жизненного цикла договора.

Эпидемия коронавирусной инфекции оказала огромное влияние на функционирование всех отраслей экономики России, в том числе и страховой [20]. Страховой рынок ощутил влияние ограничительных карантинных мер и спровоцированных эпидемией негативных тенденций, таких как падение покупательской способности населения, невозможность продавать полисы по определенным видам страхования, цифрового неравенства [13] (Pechatkin, 2020) и т. д. В условиях сложной эпидемиологической ситуации использование страховыми компаниями цифровых технологий на протяжении всего жизненного цикла оказания страховой услуги оказывается конкурентным преимуществом, позволяющим, в том числе, удаленно обслуживать [7] (Kotlobovskiy, Varshamova, 2019) и дистанционно удовлетворять потребности клиентов безопасным и удобным для них способом.

Целью данной статьи является выявление особенностей применения современных цифровых технологий при оказании страховой услуги, то есть при заключении и исполнении договора страхования. В рамках исследования авторы проверяют гипотезу: современные цифровые технологи используются страховыми компаниями на всех этапах жизненного цикла договора страхования. Для реализации поставленной цели авторы последовательно решают ряд задач: рассматривают жизненный цикл договора страхования в качестве основного бизнес-процесса страховщика, обеспечивающего реализацию страховой услуги и отражающего качество ее оказания. На основе анализа точек взаимодействия клиента со страховой компанией и оценки уровня его удовлетворенности авторами выделены основные этапы бизнес-процесса и изучены особенности и возможности применения тех или иных современных технологий на каждом из них.

Новизна исследования заключается в установлении соответствия применяемых на уровне страховых компаний современных цифровых технологий этапам жизненного цикла договора страхования, анализ которого впоследствии позволит повысить качество оказания страховой услуги. Новизна исследования определяет практическую значимость результатов работы, заключающуюся в демонстрации широких возможностей применения цифровых технологий при оказании страховой услуги, что особенно актуально в современных условиях ограничений, вызванных эпидемией коронавирусной инфекции, которая является абсолютно новым вызовом для российского страхового рынка.

Возможности применения цифровых технологий в последнее время довольно активно рассматриваются в отечественных и зарубежных публикациях. Так, уровень применения российскими страховыми компаниями новых технологий детально рассматривается в работах А.А. Цыганова, Д.В. Брызгалова [16] (Tsyganov, Bryzgalov, 2018), И.Б. Котлобовского, Н.В. Сириченко [7, 8], Ю.А. Сплетухова [14] (Spletukhov, 2020). Вопросам мирового опыта развития страховых рынков при внедрении инновационных технологий посвящены работы Е.В. Небольсиной [9] (Nebolsina, 2017). Однако большинство публикаций, анализирующих процессы цифровизации страхового рынка, рассматривают аспекты применения InsurTech, их достоинства и недостатки в первую очередь для страховых компаний, а не потребителей страховых продуктов и услуг, таким образом, на данный момент практически отсутствуют работы, анализирующие применение инновационных технологий с точки зрения клиента страховой компании.

Методологической основой исследования послужили труды российских и зарубежных ученых, использовались системный, процессный и ситуационный подход, а также общенаучные методы исследования: научной абстракции, анализа и синтеза, сравнительного анализа, группировки.

Жизненный цикл договора страхования

Деятельность страховой организации может быть представлена в виде отдельных технологических операций – бизнес-процессов, в основе которых лежит жизненный цикл договора страхования (его заключение и исполнение, то есть прохождение во времени). Классификация бизнес-процессов страховщика может быть различна [4, 19, 1, 10] (Kalayda, 2012; Kalaida, Solopenko, Faizova, 2018; Arkhipov, 2019; Nikolenko, 2001). С точки зрения создания и продвижения страхового продукта деятельность страховой организации представляется как цепочка бизнес-процессов: маркетинг, разработка страхового продукта, андеррайтинг, продажа, сопровождение договора, урегулирование страховых случаев. Для рассмотрения особенностей формирования финансовых потоков страховщика, полезным будет выделить такие бизнес-процессы, как заключение и исполнение договора страхования, перестрахование, формирование страховых резервов, инвестиционная деятельность. В любом случае, как бы мы ни рассматривали бизнес-процессы страховой компании, процесс, связанный с заключением и сопровождением договора страхования будет основным по следующим причинам. Во-первых, именно в рамках этого бизнес-процесса определяется финансовый поток по каждому договору страхования. А во-вторых, именно в рамках этого бизнес-процесса осуществляется взаимодействие с клиентом – страхователем. От того, каким будет это взаимодействие, насколько страхователь будет удовлетворен исполнением каждого этапа бизнес-процесса, во многом будет зависеть его дальнейшее сотрудничество с этим страховщиком. Страхователь будет в большей мере удовлетворен каждым этапом прохождения договора страхования, если он будет осуществляться объективно и с соблюдением нормативных документов (как на уровне страховой компании, так и на уровне рынка), быстро (оперативно, организованно и с соблюдением всех сроков), удобно (будет обеспечена географическая и временная доступность страховщика), безопасно (в том числе будет возможность дистанционного взаимодействия) и понятно (страхователю будет достаточно имеющихся у него знаний в области финансовой и цифровой грамотности).

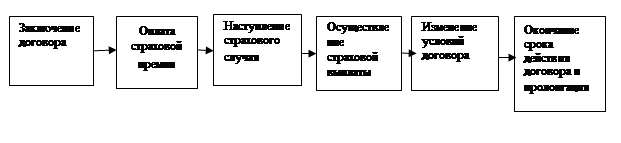

С точки зрения изучения жизненного цикла договора страхования и оценки качества исполнения договора страхования весь процесс исполнения (прохождения во времени, жизненного цикла) договора страхования, отражающий, в частности, моменты взаимодействия страхователя со страховщиком, может быть условно представлен в виде следующих основных этапов (рис.).

Рисунок. Упрощенная схема бизнес-процесса по исполнению договора страхования

Источник: составлено авторами.

При страховании взаимные обязательства страхователя и страховщика оформляются договором страхования. Весь процесс движения (исполнения) отдельного договора страхования может быть представлен в виде последовательности следующих этапов [5] (Kalayda, 2008):

- заключение договора страхования;

- оплата страховой премии;

- наступление страхового случая;

- осуществление страховой выплаты;

- изменение условий договора;

- окончание срока действия договора страхования и возможная пролонгация договора страхования на новый срок.

Состав и последовательность этапов могут меняться в зависимости от условий самого договора страхования и особенностей их выполнения. Например, если по договору не происходит страховой случай, то этот этап и, следовательно, этап страховой выплаты будут отсутствовать.

При заключении договора страхования страховщик использует индивидуальный подход к страхователю, оговаривая в договоре все основные условия страхования, в том числе в зависимости от степени и размера риска, его особенностей, желаний страхователя и возможностей страховщика. Во многом такие условия определяют порядок дальнейшего исполнения договора страхования. Одной из существенных позиций договора страхования, зачастую определяющей выбор страхователем страховщика, является страховая премия. Она должна быть справедливой, как можно точнее соответствовать принимаемому на страхование риску, а ее расчет должен производиться быстрым и удобным для клиента способом.

Вариант оплаты страховой премии фиксируется в договоре страхования и может определяться правилами страхования, действующими в страховой организации, соглашением сторон при подписании договора страхования. Этот этап имеет существенное значение в связи с тем, что договор страхования вступает в силу, как правило, после оплаты страховой премии или ее части. Качество этапа бизнес-процесса будет определяться возможностями страховой компании по организации приема денежных средств в качестве оплаты страховой премии, в первую очередь возможностью реализации различных удобных для страхователя вариантов оплаты, в том числе онлайн-оплаты.

Следующим возможным этапом договора страхования является страховой случай, наступление которого носит вероятностный характер. Договором страхования, как правило, предусматриваются срок и порядок подачи страхователем заявления о наступлении страхового случая. Этот этап важен для страховщика, поскольку служит сигналом к изменению страховых резервов, предназначенных для страховых выплат, но в то же время он должен быть удобен страхователю. Для него важен порядок уведомления страховщика о страховом случае (например, возможность дистанционного уведомления о страховом случае через специальное приложение), а также возможность получения профессиональной помощи при его наступлении (например, консультирование по вопросам предоставления подтверждающих документов, выезд аварийного комиссара или оценщика и пр.).

После наступления страхового события и признания случая страховым страховщик приступает к реализации этапа осуществления страховой выплаты. На этом этапе страхователь взаимодействует со страховщиком с целью получения страховой выплаты (предоставление подтверждающих документов, прохождение всевозможных экспертиз и прочие мероприятия, необходимые для определения величины страховой выплаты). Заметим, что в практике страховых компаний эти два этапа, связанные с урегулированием убытков по договору страхования – этапы наступления страхового случая и осуществления страховой выплаты – неразрывно связаны, да и для страхователя незаметно их разделение.

Этап изменения условий договора страхования может наступить в любой момент действия договора, когда возникает необходимость трансформации его условий или по инициативе страховщика, или по инициативе страхователя. Например, уточнения и дополнения в договор следует внести в связи с изменением степени риска по договору и необходимостью перерасчета страховой премии или при нарушении страхователем условий договора и необходимости досрочного расторжения договора.

В момент планового окончания договора страхования, то есть предусмотренного договором страхования, страховые обязательства страховщика перед страхователем по нему прекращаются. Здесь возможны ситуации, когда на дату окончания договора страхования обязательства страховщика выполнены перед страхователем в полном объеме либо по договору страхованию остаются неурегулированные убытки и общение страхователя со страховщиком по этому поводу продолжается. Кроме того, после окончания договора страхования обе стороны принимают решение о возможной пролонгации договора страхования и заключении дополнительных договоров по другим видам страхования. Подобные решения принимаются сторонами при их удовлетворенности в исполнении предыдущего договора страхования. Уровень обеспечения страховщиком жизненного цикла договора страхования, качество обслуживания на всех этапах для страхователя приобретает большое значение при заключении договора страхования. Качественно новый, более высокий уровень предоставления услуг на всех этапах жизненного цикла договора страхования возможен, в частности, за счет грамотного использования современных цифровых технологий.

Современные цифровые технологии на страховом рынке

Цифровая экономика характеризуется внедрением достаточно широкого спектра инновационных технологий, таких как искусственный интеллект, большие данные, роботизация процессов, «Интернет вещей», виртуальная и дополненная реальность и многие другие [16]. Некоторые из них широко используются во всем мире страховыми компаниями, которые обновляют свои бизнес-модели и инвестируют средства в новые перспективные направления развития [9], другие на данном этапе своего развития не могут быть применены на страховом рынке в целях улучшения качества предоставления страховой услуги. Для некоторых инновационных технологий затраты на внедрение окажутся выше возможных положительных эффектов, для других (например, виртуальной и дополненной реальности) на данный момент не разработаны направления применения в страховой сфере. Рассмотрим подробнее ведущие инновационные технологии, которые, возможно, сейчас нешироко внедрены на страховом рынке России, однако их потенциал применения страховыми компаниями на всех этапах жизненного цикла договора страхования достаточно высок.

Искусственный интеллект (ИИ) представляет собой науку и технологию создания системы (в том числе компьютерной), которая обладает способностью к обучению, адаптации и работе в динамичных и неопределенных условиях. Он глубоко проник в современные программные продукты и часто не отделяется от других компьютерных технологий. ИИ является мощным средством обработки данных и может находить решения сложных задач быстрее и эффективней, чем традиционные алгоритмы.

Технологии больших данных (BigData) представляют собой инструменты и методы обработки и интерпретации данных огромных объемов как структурированных, так и неструктурированных. Таким образом, под BigData понимают не только сами данные, но и их обработку, а также аналитический аспект. Источником больших данных применительно к страхованию могут выступать как данные различных устройств, так и данные, полученные от третьих лиц, из социальных сетей и прочих сервисов.

Интернет вещей (Internet of Things, IoT) представляет собой систему специальных устройств и технологий, позволяющих этим устройствам взаимодействовать между собой, а также получать и передавать сведения о происходящих процессах и явлениях во внешнюю среду.

Блокчейн представляет собой непрерывную цепочку блоков, содержащих информацию и связанных друг с другом таким образом, что возможность вносить изменения в информацию отсутствует. Преимущество хранения данных таким образом заключается в том, что реестр данных распределен по многим серверам, а не хранится на каком-то одном. На практике блокчейн-технологию чаще всего используют как цифровой реестр осуществленных сделок, транзакций, выполненных контрактов.

Помимо перечисленных инновационных технологий на страховом рынке активно используются программные интерфейсы, всевозможные мобильные приложения и т. д., которые упрощают обмен информацией как внутри страховой компании, так и при ее взаимодействии с посредниками и клиентамv и стимулируют распространение продукта по онлайн-каналам. Указанные технологии внедрены многими страховщиками для соответствующей информационной поддержки различных этапов жизненного цикла договора страхования: осуществляется проверка данных страхователей на этапе заключения договора и страховой выплаты; предоставляется возможность расширения клиентской базы и кросс-продаж страховых продуктов; для страхователей становится доступной онлайн-оплата страховой премии; возможно отслеживание хода урегулирования страхового случая.

Использование современных цифровых технологий на этапах исполнения договора страхования

Российский страховой рынок наряду с мировым использует современные инновационные разработки и цифровые технологии для повышения уровня и качества организации своих бизнес-процессов [18] (Faizova, Kalayda, Malova, Solopenko, 2020). Для страхователей инновационные технологии существенно упрощают процесс заключения договора, прежде всего, делают страховщика доступным круглосуточно для заключения договора, позволяют оперативно получать консультации, уведомлять о наступлении страхового случая без визита в офис страховой компании и т. п. Цифровые технологии в ближайшее время не только упростят взаимодействие между страховщиком и страхователем, но и увеличат спрос на страховые продукты [21]. Это будет возможно в том числе за счет повышения качества оказания услуги при использовании инноваций. Продолжающаяся пандемия Covid-19 также оказывает существенное влияние на скорость внедрения российскими страховыми компаниями передовых технологий, позволяющих, в том числе, реализовывать этапы жизненного цикла договора страхования дистанционным способом.

Однако российские страховщики в ряду причин разного характера применяют цифровые инновации еще не в полной мере. Это обусловлено проблемами общего характера (большие затраты на внедрение и обеспечение защиты от киберрисков при использовании инноваций, отсутствие квалифицированных специалистов, законодательные барьеры) и специфическими, обусловленными, например, неразвитостью страхового рынка РФ (доля страхования в ВВП РФ составила по итогам 2019 г. всего лишь 1,35% [1]), менталитетом населения и характером проведения страховых операций (при заключении договора страхования не всегда возможно заменить человека чат-ботами). Однако преимущества, которые дает применение технологий искусственного интеллекта, больших данных, «Интернета вещей» и блокчейн, делает актуальным их рассмотрение для страховой сферы.

В течение всего срока действия договора страхования (с момента его заключения до окончания) возможности применения современных цифровых технологий достаточно широки (табл.).

Таблица

Применение современных цифровых технологий на этапах договора страхования

|

Этап

Технология |

Заключение договора

|

Оплата страховой премии

|

Наступление страхового случая

|

Осуществление страховой выплаты

|

Изменение условий договора

|

Окончание срока действия договора и пролонгация

|

|

Искусственный интеллект

|

- выявление случаев мошенничества;

- модификация существующих методик оценки риска и разработка новых тарифных классов |

|

- прием и обработка заявлений;

- выявление случаев мошенничества |

- первичная оценка ущерба

|

|

- пролонгация и предложение новых продуктов для собственных

клиентов

|

|

Большие данные

|

- целенаправленное предложение по заключению договора;

- анализ новых данных для индивидуальной оценки риска |

|

- оперативный прием и обработка заявлений;

- выявление мошеннических действий; -анализ данных, в том числе с телематических устройств |

- выявление мошеннических действий;

- анализ данных, в том числе с телематических устройств |

- получение новых данных о риске

|

- новое персонализированное предложение условий

|

|

Интернет вещей

|

- получение новых данных для индивидуальной оценки риска

|

|

- получение данных для фиксации страхового события

|

- получение данных для оценки ущерба

|

- получение новых данных с телематических и прочих устройств

|

- получение новых данных с телематических и прочих

устройств

|

|

Блокчейн

|

- исключение неправомерного заключения договора

|

- исключение повторной оплаты

|

- исключение повторного заявления

|

-исключение неправомерной выплаты

|

|

|

На этапах, связанных с наступлением страхового случая и урегулированием убытков, алгоритмы ИИ помогают проводить первичную оценку ущерба, упрощают обработку заявлений и делают расчеты по страховой выплате более быстрыми и прозрачными для клиентов. С помощью ИИ можно обнаруживать подозрительные признаки в поступивших заявлениях и выявлять мошеннические действия недобросовестных клиентов. С целью установления страховой премии ИИ позволяет формировать тарифные классы с учетом вновь выявленных критериев классификации рисков. На этапе окончания договора страхования и определения финансовых результатов по договору инструменты ИИ позволяют определить эффективные каналы продаж и страховые продукты, прогнозируют возможности кросс-продаж и пролонгации договора для собственных клиентов. Кроме специфических страховых задач средства ИИ используются при консультировании клиентов с помощью чат-ботов, заполнении документов и т. д.

Среди этапов договора страхования, на которых активно развивается использование BigData, можно выделить этапы заключения договора страхования и урегулирования страховых случаев. С использованием Больших данных появляется возможность ускоренной подготовки для потенциального страхователя персонализированного предложения с учетом индивидуальной оценки риска. В целях противодействия мошенничеству обработка больших данных позволяет страховой компании провести анализ всех заявлений об убытках, а также данных социальных сетей и своевременно выявить мошеннические действия. Возможности получения и анализа данных из различных источников позволяют в более короткие сроки получить сведения о страховых случаях и предупредить или снизить возможные убытки (например, при осуществлении ДМС анализ данных фитнес-браслетов и «умных» весов поможет диагностировать заболевание на раннем этапе).

Применительно к страхованию «Интернет вещей» при помощи специальных устройств позволяет получать больше сведений о риске, подлежащем страхованию или принятому в страхование, в том числе в режиме онлайн. Использование телематических устройств дает преимущество страховщику почти на всех этапах исполнения договора страхования. Это можно продемонстрировать на примере автострахования. Перед заключением договора страхования на автомобиле устанавливаются специальные устройства (телематическое оборудование), позволяющие отслеживать и передавать страховщику различные параметры, например:

- стиль и манеру вождения для расчета справедливой страховой премии и заключения или пролонгации договора;

- фиксацию ДТП для признания случая страховым;

- время и место ДТП с целью вызова экстренных служб и минимизации убытков;

- фиксацию нарушений водителя с целью изменения условий договора, в том числе его досрочного расторжения;

- километраж автомобиля для окончания договора страхования.

Применение технологии блокчейн в страховании благодаря определенной системе защиты и хранения данных позволяет исключить недобросовестные и мошеннические действия страхователей преимущественно на этапах заключения договора страхования, оплаты страховой премии и наступления страхового случая и урегулирования убытков. В частности, наличие блокчейн-среды для хранения данных как на уровне страховой компании, так и на уровне страхового рынка позволит идентифицировать повторные или идентичные оплаты, заявления, несоответствие данных или другие признаки мошенничества (например, исключит неоднократное заключение договора страхования одного и того же объекта).

Анализ данных таблицы позволяет сделать вывод о том, что все рассмотренные технологические инновации находят свое применение только на этапах заключения договора страхования и урегулирования убытков и не в полной мере (например, нет возможности в онлайн-режиме заключить любой договор страхования, полностью урегулировать все убытки, произвести быстро расчет страховой премии без дополнительной загрузки материалов и пр.). Некоторые авторы отмечают, что наибольшее применение цифровые технологии получают исключительно при продаже страхового полиса [11] (Obukhova, Kolmykova, 2020). Однако современная технологическая поддержка необходима на протяжении всего жизненного цикла договора страхования.

Заключение

Быстрое развитие процесса цифровизации способствует внедрению инновационных технологий в бизнес-процессы организаций, относящихся к разным отраслям экономики, с целью повышения их эффективности. Страховой рынок России не является исключением, цифровые инновации активно используются его участниками для совершенствования их деятельности или повышения удобства процесса страхования для клиентов. Эпидемия Covid-19 и вызванные ей ограничения лишь ускорили подобные процессы и доказали их актуальность.

В рамках обеспечения жизненного цикла договора страхования возможности применения цифровых технологий достаточно широки. Проверяемая в рамках исследования гипотеза подтверждается – современные цифровые технологии используются страховыми компаниями на всех этапах жизненного цикла договора страхования. Однако на сегодняшний день наиболее «оцифрованы» этапы заключения договора страхования, наступления страхового случая и урегулирование убытка. При этом использование инновационных технологий дает преимущества как страховой компании, так и страхователю. Спектр применяемых технологий также достаточно велик, некоторые технологии внедрены многими страховщиками для осуществления различных этапов жизненного цикла договора страхования, использование других в данный момент находится в стадии разработки или пилотных проектов.

Тем не менее несмотря на то, что страховой рынок достаточно хорошо поддается цифровым преобразованиям [15] (Khalin, Chernova, 2018), на современном этапе внедрения цифровых технологий все еще сохраняются некоторые сложности. Так, для страхователя на этапе заключения договора страхования важным является не только назначение справедливой страховой премии, но и удобный расчет и быстрое онлайн-оформление договора страхования. Однако на практике на сайтах страховых компаний предлагается расчет страховых премий только по массовым видам страхования, при этом зачастую такой окончательный расчет становится возможным только после представления подтверждающих документов, по договорам ОСАГО не всегда есть возможность быстрого оформления страхового полиса в связи с «зависанием» баз данных. На этапах наступления страхового случая страхователям зачастую требуется поддержка профессионала-специалиста в онлайн режиме. Такие предложения появились, например, по ДМС (услуги телемедицины) [11], по КАСКО (например, консультацию можно получить в колл-центрах страховых компаний, в специальных группах в WatsApp). Однако такая поддержка осуществляется не всеми страховыми компаниями. Существенным шагом вперед в плане повышения качества оказания услуги стало бы исключение участия страхователя из процесса урегулирования убытков или сведение такого участия к минимуму. Это можно обеспечить, в частности, за счет более высокого уровня взаимодействия страховых компаний, соответствующих компетентных органов и профессиональных объединений страховщиков (например, создание и использование единой базы данных страховыми компаниями, РСА, ГИБДД в целях урегулирования убытков). В целом подтверждается необходимость повышения уровня информационного обеспечения субъектов страхового рынка, в том числе путем создания единой информационной платформы для обеспечения обмена страховщиков и органов власти статистической информацией, формируемой на основе запросов страховщиков [14] (Spletukhov, 2020).

Однако «цифрование» всех этапов бизнес-процесса страховщика не должно быть самоцелью, следует достигать удовлетворения клиентов и повышения качества обслуживания за счет грамотного использования и сочетания современных цифровых и классических методов, применять комбинированные методы. Кроме того, нельзя не учитывать, что на удовлетворенность страхователей полученными страховыми услугами оказывают влияние общие технологические проблемы, связанные с отсутствием цифровой инфраструктуры [12] (Oleynikova, 2019), отставанием цифровых технологий в стране (качество предоставления и уровень покрытия территорий РФ интернетом, отсутствие смартфонов и гаджетов, уровень цифровой грамотности) [3] (Gumerova, 2017), а также невысокий уровень страховой грамотности [6] (Kalayda, Ganenko, 2019), особенности образования в сфере страхования [17] (Chernova, Kalayda, 2012) и прочие факторы.

[1] Получено на основе статистических данных официальных сайтов www.cbr.ru, www.rosstat.gov.ru.

References:

Anna Faizova, Svetlana Kalayda, Irina Malova, Ekaterina Solopenko (2020). The Impact of Digitalization Risks on the Business Processes of an Insurance Company Proceedings of the III International Scientific and Practical Conference. 1-4.

Arkhipov A.P. (2019). Upravlenie strakhovym biznesom [Insurance business management] (in Russian).

Belozerov S.A., Chernova G.V., Kalayda S.A. (2018). Sovremennye faktory razvitiya rossiyskogo strakhovogo rynka [Modern factors of development of the russian insurance market]. Strakhovoe delo. (6(303)). 31-35. (in Russian).

COVID-19: the global insurance response. Retrieved September 14, 2020, from https://home.kpmg/xx/en/home/insights/2020/04/covid-19-global-insurance-response.html

Chernova G.V., Kalayda S.A. (2012). Usloviya effektivnogo ispolneniya dogovora strakhovaniya [Conditions for effective performance of the insurance contract]. Finance and credit. (36(516)). 43-50. (in Russian).

FT Future of Insurance 2016. Retrieved September 12, 2020, from https://live.ft.com/Events/2016/FT-Future-of-Insurance-2016

Gumerova G.R. (2017). Analiz sovremennogo sostoyaniya i tendentsiy ispolzovaniya interneta v Rossii [Analysis of the current state and trends of Internet use in Russia]. The Interntational scientific journal. (04-1). 73-79. (in Russian).

Kalaida S.A., Solopenko E.V., Faizova A.A. (2018). Innovations In Insurance Higher Education 18TH PCSF 2018 - Professional culture of the specialist of the future, Saint-Petersburg, 2018. 1161-1172.

Kalayda S.A. (2008). Dvizhenie denezhnyh sredstv pri vypolnenii obyazatelstv po dogovoru strakhovaniya [Cash flows under performance of obligations of the insurance contract]. Vestnik Sankt-Peterburgskogo universiteta, seriya 5: Ekonomika. (4). 103-109. (in Russian).

Kalayda S.A. (2012). Biznes-protsess po formirovaniyu i ispolzovaniyu strakhovyh rezervov [Separate business process of forming and using of insurance reserves]. Vestnik Sankt-Peterburgskogo universiteta, seriya 5: Ekonomika. (2). 99-108. (in Russian).

Kalayda S.A., Ganenko M.V. (2019). Strakhovaya gramotnost kak odin iz faktorov razvitiya rossiyskogo strakhovogo rynka [Insurance literacy as one of the Russian insurance market development factors]. Strakhovoe delo. (12(321)). 3-11. (in Russian).

Khalin V.G., Chernova G.V. (2018). Tsifrovizatsiya i ee vliyanie na rossiyskuyu ekonomiku i obshchestvo: preimushchestva, vyzovy, ugrozy i riski [Digitalization and its impact on the russian economy and society: advantages, challenges, threats and risks]. Management consulting. (1). 46–63. (in Russian).

Kotlobovskiy I.B., Sirichenko N.V. (2017). Innovatsionnye informatsionnye tekhnologii dlya strakhovoy otrasli [Innovative information technologies for the insurance industry]. Finance. (9). 38-44. (in Russian).

Kotlobovskiy I.B., Varshamova V.G. (2019). Tsifrovizatsiya strakhovoy otrasli: novye vozmozhnosti i otsenka posledstviy [Digitalization of the insurance industry: new opportunities and impact assessment] Insurance in the information society: place, tasks, prospects. 95-100. (in Russian).

Nebolsina E.V. (2017). Osobennosti razvitiya inshurtekh v SShA i Velikobritanii [Particulars of insurtech development in the USA and Great Britain]. Strakhovoe delo. (4). 20-25. (in Russian).

Nikolenko N.P. (2001). Reinzhiniring biznes-protsessov strakhovoy kompanii [Reengineering of insurance company's business processes] (in Russian).

Obukhova A.S., Kolmykova T.S. (2020). Rol tsifrovyh tekhnologiy v transformatsii rynka strakhovyh uslug [Role of digital technologies in transformation of the insurance services market]. Industrialnaya ekonomika. (2). 37-42. (in Russian).

Oleynikova Yu.A. (2019). Vyzovy i modeli razvitiya biznesa v usloviyakh progressii tsifrovoy ekonomiki [Challenges and models of business development in the context of the digital economy progression]. Russian Journal of Innovation Economics. (4). 1415-1426. (in Russian). doi: 10.18334/vinec.9.4.41294.

Pechatkin V.V. (2020). Formirovanie i razvitie tsifrovoy ekonomiki v Rossii kak strategicheskiy prioritet razvitiya territoriy v usloviyakh pandemiy [Formation and development of the digital economy in Russia as a strategic priority for the development of territories in the context of pandemics]. Russian Journal of Innovation Economics. (2). 837-848. (in Russian). doi: 10.18334/vinec.10.2.110187.

Spletukhov Yu.A. (2020). Napravleniya rasshireniya ispolzovaniya tsifrovyh tekhnologiy v strakhovanii [Directions for expanding the use of digital technologies in insurance]. Corporate Economy. (1(21)). 31-37. (in Russian).

Tsyganov A.A., Bryzgalov D.V. (2018). Tsifrovizatsiya strakhovogo rynka: zadachi, problemy i perspektivy [Digitalization of the insurance market: challenges, problems and prospects]. Economics and management. (2). 111-120. (in Russian).

Страница обновлена: 05.08.2025 в 13:58:27

Russia

Russia