Комбинированные и косвенные методы оценки риска

Скачать PDF | Загрузок: 37

Статья в журнале

Российское предпринимательство *

№ 10 (58), Октябрь 2004

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9/2004. Оценка рисков организации предполагает использование совокупности различных методов измерения результатов анализа. В статье рассматриваются комбинированные и косвенные методы оценки риска, раскрывается их общее содержание, для чего приводятся рисунок и ряд формул. Материал имеет научно-практическую направленность и рассчитан на руководителей и менеджеров предприятий с различным организационно-правовым статусом.

Ключевые слова: риски, оценка рисков, методы оценки

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9/2004

В предыдущих разделах публикуемого учебного пособия отмечалось, что в реальной практике при оценке рисков организации не ограничиваются каким-либо одним методом. Для повышения достоверности результатов анализа используют различные комбинации рассмотренных ранее методов. В некоторых ситуациях целесообразно косвенное измерение риска [1-3].

Комбинированные методы оценки риска

Комбинированные методы оценки риска включают в себя как статистические исследования, так и оценку чувствительности ключевых показателей деятельности организации к факторам риска. К таким методам относятся различные виды сценарного анализа, в частности, стрессовое тестирование, расчёт прибыли организации с учетом риска (Earnings at Risk – EaR), расчёт акционерной добавленной стоимости (SVA) и многие другие методы.

Стрессовое тестирование. Стрессовое тестирование (стресс-тестирование) представляет собой форму сценарного анализа чувствительности организации к экстремальным изменениям рыночных факторов. Речь идет о маловероятных кризисных событиях, которые крайне трудно спрогнозировать. Они могут привести к значительным убыткам (или, наоборот, к прибылям) и не улавливаются методом VaR. Используемые сценарии должны охватывать все виды рисков, включая рыночный, кредитный, риск ликвидности. При составлении сценариев должны учитываться модели кризисных периодов, реально имевших место в прошлом, специфика операций, проводимых организацией на рынках, особенности портфелей активов и т. п.

Прибыль с учетом риска (Earnings at Risk – EaR). Показатель прибыли с учетом риска (EaR) позволяет оценить влияние риска на прибыль организации. Другими словами, с помощью показателя EaR определяется максимальная величина возможных потерь прибыли в заданном доверительном интервале, вызванных неблагоприятными изменениями рыночных факторов риска.

Расчет показателя EaR осуществляется в несколько этапов. На первом этапе создается аналитическая модель, представляющая собой зависимость прибыли от всей совокупности случайных факторов рыночного риска:

![]() .

.

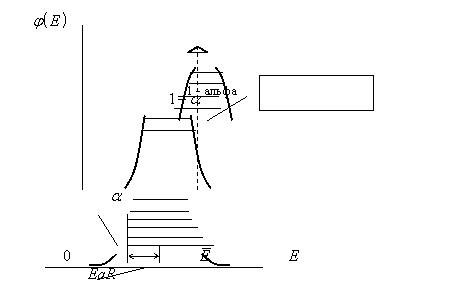

На втором этапе расчёта действует закон распределения плотности вероятностей прибыли (рис.1) за определенный интервал времени (например, за месяц, квартал или год). При этом могут быть использованы методы имитационного стохастического моделирования (метод исторического моделирования, метод Монте-Карло и др.).

Рис. 1. Расчет показателя EaR

На завершающем этапе, используя заданный доверительный интервал, рассчитывают значение EaR (см. рис. 1).

Достоинством рассмотренного метода является то, что оценивается влияние всей совокупности рисков (портфеля рисков) на ключевой показатель деятельности организации – её прибыль. По этому показателю руководитель (риск-директор) может определять степень подверженности организации риску и принимать стратегические решения по управлению рисками.

Косвенные методы оценки риска

Косвенные методы позволяют оценить риск с помощью какого-либо показателя (параметра), зависящего от данного фактора риска. Для косвенной оценки могут, в частности, использоваться:

- премия за риск в составе ставки дисконтирования;

- безрисковые эквиваленты;

- рейтинги заемщиков;

- котировки опционов и др.

Наиболее широкое распространение в финансовой практике получили премии за риск в составе ставки дисконтирования и безрисковые эквиваленты. Целесообразно рассмотреть эти методы более детально.

Метод скорректированной по риску ставки дисконтирования. Как правило, при прогнозировании потоков денежных средств в организации (проекте) финансовый менеджер имеет дело с неопределенностью. Это существенно затрудняет оценку, например, стоимости компании или чистой приведенной стоимости анализируемого проекта. Возможные погрешности в расчётах увеличивают риск потерь из-за неправильного принятия решения руководителем. С целью уменьшения указанных потерь ставку дисконтирования корректируют (увеличивают) с учётом риска. То есть стоимость организации может быть оценена следующим образом:

, (1)

, (1)

где ![]() – ожидаемое значение свободного денежного потока организации в i-й период;

– ожидаемое значение свободного денежного потока организации в i-й период; ![]() – ставка дисконтирования, скорректированная с учетом риска;

– ставка дисконтирования, скорректированная с учетом риска; ![]() – безрисковая процентная ставка;

– безрисковая процентная ставка; ![]() – надбавка (премия) за риск.

– надбавка (премия) за риск.

Как следует из анализа выражения (1), корректировка ставки дисконтирования с учетом риска приводит к снижению прогнозируемой стоимости компании. Это уменьшает риск принятия слишком оптимистичного решения. Существуют различные способы вычисления рисковой надбавки к ставке дисконтирования. Эта надбавка и является косвенной оценкой риска компании.

Метод безрискового эквивалента. В соответствии с методом безрискового эквивалента с учётом риска осуществляется корректировка не ставки дисконтирования, а оценки будущих потоков денежных средств. Ожидаемые рисковые потоки денежных средств заменяют в соответствии с теорией полезности на некоторые безрисковые эквиваленты, меньшие по величине, т.е.

, (2)

, (2)

где ![]() – корректирующий с учетом риска множитель.

– корректирующий с учетом риска множитель.

В выражении (2) используется безрисковая ставка дисконтирования. При этом ожидаемые свободные денежные потоки уменьшаются, так как  < 1. Значение

< 1. Значение ![]() характеризует степень риска в i-й период. Оно может быть определено из условия равенства выражений (1) и (2) для каждого периода:

характеризует степень риска в i-й период. Оно может быть определено из условия равенства выражений (1) и (2) для каждого периода:

. (3)

. (3)

Из выражения (3) заключаем

.

.

Источники:

2. Селюков В.К., Гончаров С.Г. Управление рисками. Ипотечная сфера. – М.: Изд-во МГТУ им. Н.Э. Баумана, 2001. – 360 с.

3. Бартон Т., Шенкир У., Уокер П. Комплексный подход к риск- менеджменту: стоит ли этим заниматься /Пер. с англ. – М.: Издательский дом «Вильямс», 2003. – 208 с.

Страница обновлена: 04.02.2026 в 00:34:05

Download PDF | Downloads: 37

Kombinirovannye i kosvennye metody otsenki riska

Selyukov V.K.Journal paper