К вопросу о конвертации акций при слиянии и поглощении компаний

Скачать PDF | Загрузок: 23

Статья в журнале

Российское предпринимательство *

№ 5 (41), Май 2003

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Обмен акций, как обыкновенных, так и привилегированных, при слиянии и поглощении компаний является (наряду с другими) одним из наиболее важных вопросов. Существуют различные методики расчета коэффициентов их конвертации. Необходимо рассмотреть вопросы технологии обмена, выбора того или иного варианта расчета коэффициентов обмена, оценить, к чему может привести неверный расчет и т.д. Следует установить корреляцию между правильностью выбранной методики расчета и теми значениями коэффициентов, которые будут использованы на практике. Безусловно, возможны отклонения, порой значительные...

Ключевые слова: слияния и поглощения, конвертация акций

Обмен акций, как обыкновенных, так и привилегированных, при слиянии и поглощении компаний является (наряду с другими) одним из наиболее важных вопросов. Существуют различные методики расчета коэффициентов их конвертации. Необходимо рассмотреть вопросы технологии обмена, выбора того или иного варианта расчета коэффициентов обмена, оценить, к чему может привести неверный расчет и т.д. Следует установить корреляцию между правильностью выбранной методики расчета и теми значениями коэффициентов, которые будут использованы на практике. Безусловно, возможны отклонения, порой значительные...

Технология обмена акций при слиянии нескольких компаний предполагает следующее. Вначале Советами директоров заинтересованных компаний принимаются номиналы коэффициентов обмена и цены выкупа акций, затем они утверждаются квалифицированным большинством присутствующих на собрании акционеров. Окончательное решение принимается путем голосования всеми акционерами (но не менее, чем через 30 дней после утверждения этих показателей на собрании акционеров).

Прежде чем принять решение о слиянии (присоединении), необходимо рассмотреть вопрос о целесообразности и оптимальности такого решения. Достаточно простые соображения, основанные на сравнительном анализе будущего состояния отдельно взятой компании, дают ответ на вопрос о целесообразности ее объединения с другой компанией.

Пусть Δt = tf - ts – период времени, в течение которого происходит процесс слияния. Здесь ts – стартовое время, а tf - конечное время слияния. Пусть далее

Δ(Pj) = Pj (tf) - Pj (ts), (1)

где Δ(Pj) ‑ изменение стоимости j- ой компании за период слияния Δt, если бы она работала как отдельная независимая компания;

(ΔP)j = j(tf) P(tf) - j(ts) P(ts), (2)

где (ΔP)j ‑ разность долевой части той же j-ой компании, но уже работающей в объединенной компании;

P(tf) и P(ts) ‑ стоимость объединенной компании;

j(tf) и j(ts) – долевые части j-ой компании, соответственно, в конечный и начальный период времени процесса слияния.

В общем случае коэффициент долевого участия j(t) может быть функцией от времени. Тогда условие целесообразности вхождения j-ой компании в объединенную может быть записано в виде

(ΔP)j – Δ(Pj) ≥ 0 (3)

Проще говоря, выражение (3) означает, что вхождение некоторой компании в объединенную может быть целесообразным, если эффективность ее работы, как составной части объединенной компании, по крайней мере, не меньше эффективности ее работы как независимой компании. Условие (3) является необходимым, но не достаточным для вхождения j-ой компании в общую компанию. Дело в том, что коэффициенты обмена для всех сливающихся компаний не являются независимыми величинами, каждый коэффициент Кj зависит от коэффициентов обмена остальных (n‑1)-компаний.

Акционеры каждой компании стремятся получить оптимальный (наиболее выгодный) для своей компании коэффициент. Ясно, что коэффициенты конвертации акций функционально зависят от многих факторов, и поэтому поиск и расчет наиболее оптимальных коэффициентов конвертации «Кj», которые удовлетворяли бы акционеров всех сливающихся (или присоединяющихся) компаний, является сложной проблемой для инициаторов слияния.

Возможно, наиболее правильным является расчет коэффициентов при помощи различных методик, когда в дальнейшем можно взять некую усредненную величину. Правда, в этом случае возникает другой вопрос: а по какому принципу рассчитать эту усредненную величину? Просто взять среднее арифметическое или каждой методике придать некий весовой коэффициент? Если весовой коэффициент, то какой? По какому принципу определять его для той или иной методики расчета? Вопросов много.

Небольшая ошибка в расчете коэффициентов конвертации может привести к недовольству акционеров одной или нескольких компаний, которые, набрав более четверти голосов «против» слияния могут приостановить процесс слияния. В результате, по всей вероятности, возникнет необходимость перерасчета коэффициентов. Поэтому основной задачей, стоящей перед инициаторами слияния, является минимизация всех рисков.

Первичной отправной точкой для расчета коэффициентов конвертации при условии (3) может быть вклад каждой из компаний в объединенную с дальнейшей корректировкой этих коэффициентов с учетом всех факторов, в частности, оговоренных выше.

Для простоты возьмем две компании: А - поглощающая и В – целевая. Рассмотрим три возможных варианта определения коэффициента обмена при слияниях и поглощениях.

Вариант 1. Оценка минимально возможного коэффициента обмена для продавца бизнеса (целевой компании).

Воспользуемся правилом чистой приведенной стоимости (NPV) для анализа поглощений. Для продавца бизнеса этот показатель будет равен

NPV= Pab ‑ Pb+ Cash, (4)

где Pab ‑ ценность собственного капитала (с.к.) образующейся компании, определенная по модели DCF;

Pb ‑ ценность с.к. поглощаемой (целевой) компании, определенная по модели DCF;

Cash ‑ денежные средства, выплаченные за объект поглощения;

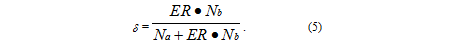

‑ доля акций акционеров поглощаемой компании (В) в новой компании.

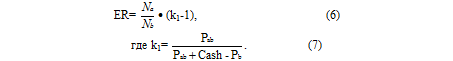

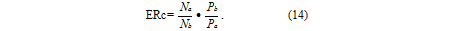

Здесь ER- коэффициент обмена акций целевой компании на акции покупателя; - количество акций целевой компании; - количество акций компании- покупателя.

Минимально возможный коэффициент обмена получается, если NPV=0 и весь аномальный доход забирает покупатель.

Осуществив преобразования, получим:

При таком коэффициенте весь прирост рыночной ценности от поглощения компании приходится на покупателя (весь аномальный доход забирает покупатель бизнеса).

Вариант 2. Оценка максимально возможного коэффициента обмена для покупателя бизнеса (поглощающей компании)

Воспользуемся правилом чистой приведенной стоимости (NPV) для анализа поглощений. Для покупателя бизнеса этот показатель будет равен

NPV1= (1-)Pab ‑ Pa – Cash ‑ AC, (8)

где Pab- ценность собственного капитала образующейся компании, определенная по модели DCF;

Pa- ценность с.к. поглощающей компании, определенная по модели DCF;

Cash- денежные средства, выплаченные за объект поглощения;

- доля акций акционеров поглощаемой компании (В) в новой компании;

АС - приведенная стоимость дополнительных затрат по слиянию и инвестиций в новую компанию, которые берет на себя покупатель.

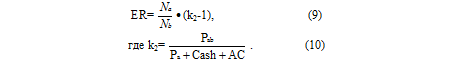

Максимально возможный коэффициент обмена получается, если NPV1 = 0 и весь аномальный доход забирает продавец.

Осуществив преобразования, получим:

При таком коэффициенте весь прирост рыночной ценности от поглощения приходится на продавца (весь аномальный доход забирает продавец бизнеса).

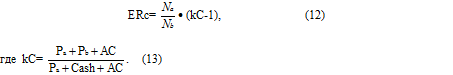

Вариант 3. Оценка справедливого распределения выгод от поглощения

Справедливое распределение выгод от поглощения наступает, если

![]()

Подставив в это уравнение формулы (4), (8) и (5) и осуществив преобразования, получим:

Это справедливое распределение акций, при котором доля каждого участника пропорциональна эффекту, который он получает.

Метод представляет собой развитие идей С. Майерса.

Обратим внимание на то, что величина Cash в (7), (10), (13) является одним из слагаемых в знаменателе, т.е. коэффициент обмена акций обратно пропорционален Cash. Другими словами величина Cash может быть в определенном смысле рассмотрена как аванс, выдаваемый продавцу покупателем бизнеса в начальной стадии процесса слияния, который, в конечном счете, будет учтен в значении коэффициента ER. Аналогичное суждение справедливо и для величины AC в формулах (9) и (10).

В предельном случае, когда Cash = 0, АС = 0, а стоимость объединенной компании является простой суммой стоимостей всех объединяемых компаний, формулы (6), (9) и (12) приобретают упрощенный вид:

Ниже приведен пример присоединения десяти компаний электросвязи сибирского региона РФ к компании ОАО «Электросвязь» Новосибирской области. В качестве финансового консультанта процесса присоединения выступил ОАО «Альфа-Банк», который на основе анализа фактической информации, полученной от объединяющихся компаний, подготовил информационный меморандум «Объединение сибирских компаний связи» для акционеров, включенных в списки участников в годовых общих собраниях акционеров.

По мнению ОАО «Связьинвест» ‑ инициатора объединения компаний, повышение капитализации объединенной компании и ликвидности ее акций произойдет за счет реализации следующих эффектов объединения:

1.Операционных выгод от объединения за счет оптимизации инвестиционной политики, сокращения операционных расходов на техническое обслуживание оборудования, оптимизации платежей за пропуск дальнего трафика по линиям ОАО «Ростелеком», оптимизации налоговых платежей и др.

2.Финансовых выгод от объединения. В настоящий момент реорганизуемые компании для финансирования капитальных вложений используют собственные средства и кредитное финансирование поставщиков оборудования. Несмотря на то, что номинальная стоимость финансирования является, как правило, не очень высокой, его реальная стоимость вписывается в диапазон 17%-19% от номинала. Объединение поможет реорганизуемым компаниям увеличить объемы финансирования, а также снизить его стоимость.

3.Улучшения качества управления. Наличие единой операционной компании сделает возможным формирование наиболее подготовленной и высокопрофессиональной команды менеджеров, с использованием всех лучших интеллектуальных ресурсов реорганизуемых компаний.

Страница обновлена: 16.12.2025 в 08:48:05

Download PDF | Downloads: 23

K voprosu o konvertatsii aktsiy pri sliyanii i pogloshchenii kompaniy

Limitovskiy M.A., Edonts K.E.Journal paper