Проблемы управления дебиторской задолженностью на предприятии и пути их решения

Галяутдинова А.Р.1

1 Казанский Федеральный Университет, Институт управления экономики и финансов, ,

Скачать PDF | Загрузок: 50

Статья в журнале

Российское предпринимательство *

Том 16, Номер 20 (Октябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье рассмотрены основные проблемы управления дебиторской задолженностью на предприятии, выделены основные этапы разработки механизма для оптимизации дебиторской задолженности, разработана таблица для осуществления мониторинга дебиторской задолженности на уровне предприятия.

Ключевые слова: мониторинг, анализ, управление дебиторской задолженностью, сомнительная дебиторская задолженность

Введение

Современные рыночные условия, усугубленные в последнее время нестабильной геополитической обстановкой, накладывают дополнительную нагрузку на российские предприятия в отношении борьбы за выживаемость и конкуренции. Отрицательно на российской экономике сказались и такие события 2014–2015 гг., как установление санкций против России со стороны США, ЕС, Японии и других стран и ответные санкции со стороны России. Внутренний рынок кредитных ресурсов в настоящее время не в состоянии обеспечить российскую экономику длинными и дешевыми деньгами.

В существующей на сегодняшний день экономической ситуации обязательным условием в конкурентной борьбе является постоянное совершенствование методов и инструментов управления предприятием. Максимальное и рациональное использование внутренних скрытых резервов и возможностей предприятия может существенно повысить экономическую эффективность и рентабельность финансово-хозяйственной деятельности. А это возможно лишь с помощью создания действенной системы внутреннего учета и мониторинга. На взгляд автора, внедрение элементов системы контроллинга во все сегменты работы предприятия существенно повысит эффективность системы управления экономикой на микроуровне. В данной статье мы рассмотрим, как внедрение контроллинга в один из сегментов финансового сектора работы предприятия, а именно в работу с дебиторской задолженностью, может позволить организации вскрыть дополнительные внутренние резервы и повысить ликвидность.

При разработке и создании эффективной системы управления финансами на предприятии постоянно возникает проблема, связанная с обеспечением достаточного уровня денежных средств, необходимых для осуществления текущей деятельности и в то же время перспективного развития.

Одна из основных задач финансовой службы любого предприятия – обеспечение финансирования непрерывной хозяйственной деятельности компании, т.е. удовлетворение потребности компании в денежных средствах. Отсутствие достаточного объёма денежных средств на счетах не позволит предприятию функционировать, осуществлять текущую деятельность, не говоря уже о достижении стратегических целей. Подобные проблемы на предприятиях возникают по причине отсутствия или неэффективного функционирования целостной системы управления денежными средствами, построением которой и призван заниматься финансовый контроллинг.

Несмотря на то, что понятие «контроллинга» пришло в российскую экономику уже достаточно давно – в начале 90-х годов, его практическое внедрение в работу отечественных предприятий до сих пор испытывает определенные трудности. В данной работе мы попытались сформулировать практические рекомендации по внедрению контроллинга в финансовую сферу деятельности предприятия, обосновывая эффективность данного экономического инструмента результатами теоретических и практических исследований.

Обеспечение максимально возможной ликвидности и платежеспособности предприятия является одной из основных задач финансового контроллинга. Зачастую отражаемый в отчете о прибылях и убытках чистый финансовый результат может создать ложное впечатление о финансовой устойчивости предприятия. Так как даже при значительной прибыли, зафиксированной в бухгалтерском отчете, у компании иногда может не хватать денежных средств для осуществления текущих платежей. Отсюда – первое и, на наш взгляд, главное условие жизнедеятельности организации: постоянное наличие достаточного объема денежных средств, необходимых для оплаты счетов, предъявляемых в адрес компании.

Для обеспечения данного условия существуют конкретные инструменты: прогнозирование и бюджетирование денежных потоков, привлечение различных заемных и инвестиционных средств и т.д. В данной статье мы исследуем такой инструмент, как оптимизация дебиторской задолженности (Азарнова, Косенко, 2015; Герасимова, 2010).

Для этого рассмотрим процесс управления дебиторской задолженностью как один из элементов финансового контроллинга в организации.

Финансовый контроллинг связывает воедино такие функции менеджмента, как информационное обеспечение, планирование, учет, анализ и контроль, координирует и интегрирует эти функции, переводя процесс управления финансами на предприятии на качественно новый уровень. Финансовый контроллинг, вовлеченный во все бизнес-процессы, играет значительную роль в принятии, поддержке и эффективном исполнении стратегических решений руководства и осуществлении тактических действий (Сацук, 2011).

Необходимость задействования системы контроллинга для повышения эффективности управления денежными потоками в организации, с одной стороны, и нерешенность многих вопросов теоретического, методического и практического характера в сфере управления дебиторской задолженностью, с другой, предопределили актуальность и направленность данной статьи.

На сегодняшний день в отечественной научной литературе достаточно глубоко теоретически изучены вопросы дебиторской задолженности. В трудах В.В. Ковалёва, Г.В. Савицкой, Н.В. Никитиной, И.А. Бланка, О.А. Дедова широко обсуждаются и раскрываются такие понятия, как сущность дебиторской задолженности, причины возникновения, ее источники. Но проблемы управления дебиторской задолженностью, а также пути их решения, на наш взгляд, недостаточно проработаны. Сегодня на практике такие проблемы решаются предприятиями методом проб и ошибок с учетом накопленного опыта. Кроме того, в теории не существует установленного норматива дебиторской задолженности. То есть предприятие само решает, какой лимит дебиторской задолженности для него наиболее оптимален. Поэтому правильное определение оптимального уровня дебиторской задолженности является еще одной открытой проблемой для многих предприятий.

Финансовые ресурсы поступают на предприятие из разных источников и могут быть классифицированы следующим образом:

- заёмные средства (кредиты, займы, лизинг и т.д.);

- собственные средства (такие как амортизационные отчисления, внутрихозяйственные резервы, нераспределенная прибыль, добавочный капитал, создаваемый за счет переоценки стоимости предприятия);

- привлеченные средства (от эмиссии ценных бумаг, от долевого участия в инвестиционной деятельности и т.д.).

Но большая доля реальных денежных средств, аккумулирующихся на расчетных счетах предприятия, прежде всего поступает от покупателей и заказчиков. Успех реализации товаров и услуг любого предприятия зависит от множества внутренних и внешних факторов, в частности, от качества производимой продукции, используемой технологии производства, спроса, интенсивности конкуренции, рекламы. Не менее важны для увеличения объемов реализации и сроки расчетов, обговариваемые в контрактах с покупателями (заказчиками) и поставщиками (подрядчиками), для оплаты полученного товара (услуги).

Чтобы оставаться конкурентоспособным, удерживать и увеличивать долю своего присутствия на рынке того или иного товара (услуги), предприятие идет на такие меры, как предоставление своим покупателям коммерческого кредита. Иногда от условий предоставления данного вида кредита (отсрочки платежа) существенно зависит объем продаж и цена на реализуемые товары и услуги, а следовательно, объем выручки и рентабельность.

Реализация продукции с использованием данного финансового инструмента обуславливает появление различий между учетными показателями реализации продукции, которые отражаются в бухгалтерском отчете о прибылях и убытках, и реальным поступлением денежных средств от реализации продукции на расчетные счета предприятия. До момента фактического зачисления денежных средств на счет продавца за реализованные товары/услуги процесс реализации с точки зрения движения денежных средств еще продолжается, что и приводит к возникновению дебиторской задолженности. Происходит так называемый кассовый разрыв: предприятие потратило собственные средства на изготовление продукции/услуги и передало его в собственность покупателю, однако пока не получило в свой адрес денежных средств за реализованную продукцию/услугу. До наступления срока оплаты дебиторская задолженность должна как-то финансироваться, при этом постоянно сохраняется риск, что оплата будет произведена покупателем (заказчиком) с опозданием или не произведена вообще [1].

Несомненно, в условиях современной рыночной ситуации, характеризующейся нестабильным экономическим положением и сложной геополитической обстановкой, усугубляющей и без того жесткую конкуренцию, продажи с использованием коммерческого кредита (с отсрочкой платежа) играют немаловажную роль и становятся все более распространены. Но зачастую продажи в кредит обуславливают необоснованное увеличение дебиторской задолженности, что в результате приводит к существенному росту расходов и к повышению рисков, основной из которых – риск невыполнения обязательств контрагентами. Потери от инфляции, упущенная выгода, расходы по обслуживанию и взысканию дебиторской задолженности, расходы по привлечению и обслуживанию заёмного капитала ввиду нехватки оборотных средств – все это отрицательные моменты, с которыми может столкнуться предприятие, осуществляя продажи в кредит.

В то же время неблагонадежные контрагенты, которые заведомо уходят от официальных договорных условий предоставления коммерческого кредита, зачастую просто оттягивают срок погашения финансовых обязательств за приобретенную продукцию (услуги), пользуясь неофициальным беспроцентным кредитом за счет продавца. Поэтому, формируя политику реализации продукции и/или услуг, компании должны не только принимать во внимание положительные результаты кредитования покупателей (увеличение продаж и прибыли), но и учитывать, что данный процесс, как правило, имеет и отрицательные моменты.

Проблемы управления дебиторской задолженностью, с которыми многие предприятия сталкиваются сегодня, достаточно типичны:

- отсутствует достоверная информация о реальных сроках погашения обязательств контрагентами;

- нет четко прописанного и понятного регламента работы с дебиторской задолженностью с закреплением ответственных специалистов за каждый участок работы (необходим пошаговый инструктаж работы ответственных лиц с момента возникновения задолженности до момента её полного погашения);

- нет данных о сумме затрат, причиной которых является рост размера дебиторской задолженности, отсутствует динамика данных затрат;

- не проводится оценка надежности контрагентов (не формируется и не мониторится банк данных контрагентов);

- не отслеживается эффективность продаж с отсрочкой платежа (не рассчитывается экономический эффект от предоставления коммерческого кредита);

- коллекторские функции, функции анализа дебиторской задолженности и принятия управленческих решений для урегулирования долга распределены между разными структурными подразделениями, которые зачастую подчиняются директорам разной направленности (например, коммерческому директору и финансовому директору), при том, что в компаниях не существует регламентов взаимодействия и не налажены информационные потоки.

Являясь своеобразным элементом имущества предприятия, дебиторская задолженность оказывает влияние на эффективность использования средств предприятия. Эффективное управление данным элементом способствует расширению объемов реализации и, следовательно, росту прибыли от продаж. В то же время, являясь частью оборотных средств, а именно частью фондов обращения, дебиторская задолженность, а особенно неоправданная «зависшая», резко сокращает оборачиваемость оборотных средств и тем самым уменьшает реальный доход предприятия [2].

Оценка положительных и отрицательных результатов кредитной политики должна быть составной частью финансового контроллинга в области управления дебиторской задолженностью. Прежде всего необходимо провести оценку на предмет того, как отражается действующая в области сбыта кредитная политика на продажах, уровне дебиторской задолженности, издержках капитала, рисках потерь от безнадежных долгов. И с учетом выявленных плюсов и минусов осуществлять корректировку существующей на предприятии системы сбыта.

Если учет дебиторской задолженности относится к функциям бухгалтерии, то мониторинг дебиторской задолженности – это процесс, безусловно относящийся к финансовому контроллингу, сосредоточенный в основном на анализе и контроле уровня и качества дебиторской задолженности.

По словам И.А. Бланка, эффективное управление дебиторской задолженностью связано в первую очередь с оптимизацией размера и обеспечением инкассации задолженности покупателей и заказчиков [3].

В.В. Ковалёв считает, что управление дебиторской задолженностью предполагает прежде всего контроль за оборачиваемостью средств в расчетах, а ключевым моментом в управлении дебиторской задолженностью является определение сроков кредита, предоставляемого покупателям [4].

В соответствии с мнением С.Г. Брунгильд, главная задача управления дебиторской задолженностью – установление с покупателями таких договорных отношений, которые обеспечивают полное и своевременное поступление средств для осуществления платежей кредиторам [5].

Анализ научных исследований ряда ученых, занимающихся вопросами повышения эффективности работы с дебиторской задолженностью, показал, что в данных исследованиях основное внимание уделяется дебиторской задолженности, возникающей при расчетах с покупателями и заказчиками. На наш взгляд, это не совсем верно. При управлении дебиторской задолженностью на предприятии следует обратить внимание и на то, что в определении понятия дебиторской задолженности, кроме задолженности, причитающейся предприятию, надо также учитывать денежные средства, выданные контрагентам в счет будущих поставок продукции (работ, услуг), т.е. авансы выданные.

Отсутствие контроля за поставками оплаченных товаров и услуг также может привести к неблагоприятным последствиям в работе предприятия. Это и возможный сбой в технологическом процессе (ввиду несвоевременной поставки необходимого сырья и материалов), простой оборудования (в случае задержки поставки запчастей), что в результате также приводит в дополнительным, чаще незапланированным расходам.

В авторском определении управление дебиторской задолженностью – это процесс эффективного взаимодействия структурных подразделений предприятия с целью создания механизма, обеспечивающего оптимизацию суммы причитающейся предприятию задолженности от юридических и физических лиц в результате хозяйственных взаимоотношений с ними. Для более конкретного понимания данной трактовки предлагаем выделить основные этапы механизма по оптимизации дебиторской задолженности на предприятии:

- оценка и мониторинг надежности контрагента (разработка и формирование «банка данных надежности контрагентов»);

- выбор условий продаж (наличие обеспечений, банковских гарантий, гарантийных писем руководства, работа по факторингу), которые обеспечивают гарантированное поступление денежных средств в установленные сроки;

- определение приемлемого уровня дебиторской задолженности (расчет, утверждение и контроль выполнения норматива дебиторской задолженности в разрезе подразделений финансового менеджмента (ПФМ) и по предприятию в целом);

- анализ состояния задолженности (анализ на превышение норматива дебиторской задолженности, определение доли просроченной задолженности, выявление причин возникновения отклонений и определение ответственных лиц);

- ускорение востребованности долга (путем переговоров, подписания мировых соглашений по урегулированию долгов, заключения дополнительных соглашений о реструктуризации долга, проведения взаиморасчетов посредством предъявления претензий и исков);

- урегулирование просроченной дебиторской задолженности.

Для реализации перечисленных этапов на практике необходимо создание четкого регламента, досконально описывающего весь процесс управления и содержащего информацию об обязанностях сотрудников, вовлеченных в процесс управления дебиторской задолженностью.

Говоря о качестве дебиторской задолженности, мы предлагаем оперировать следующими терминами: просроченная задолженность, сомнительная задолженность и безнадежная дебиторская задолженность.

Просроченная дебиторская задолженность – это дебиторская задолженность, не погашенная контрагентом в установленный договором срок. Просроченную задолженность можно классифицировать как:

- просроченную задолженность, обеспеченную гарантиями, поручительством, залогом;

- просроченную задолженность, по которой имеются встречные обязательства перед контрагентом;

- сомнительную задолженность.

Кроме того, в отдельную категорию также следует выделить задолженность, которая фактически была просрочена (т.е. факт просрочки дебиторской задолженности был установлен), но погашенную на момент формирования отчета о просроченной задолженности. Так, например, 10 января является отчетной датой для анализа дебиторской задолженности по состоянию на 31 декабря. Часть задолженности, срок оплаты которой наступил до 31 декабря, оказалась не погашена и отразилась как просроченная на 31 декабря, но по состоянию на дату формирования отчета (10 января) данная задолженность погашена, т.е. уже не является просроченной. По контрагентам, имеющим факты подобных договорных нарушений, следует вести отдельный реестр и более тщательно вести контроль расчетов с возможной корректировкой условий работы в дальнейшем.

В соответствии с п. 1 ст. 266 Налогового кодекса Российской Федерации «сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией».

Зачастую под термином «сомнительная дебиторская задолженность» понимается дебиторская задолженность, по которой необходимо создание резерва по сомнительным долгам, согласно бухгалтерскому и налоговому учету. Данную трактовку в основном используют представители, работающие с бухгалтерскими данными.

В данной статье мы рассматриваем дебиторскую задолженность не как элемент бухгалтерского учета, а в качестве объекта исследования для принятия эффективных управленческих решений. В связи с чем предлагаем следующее определение сомнительной дебиторской задолженности.

Сомнительная дебиторская задолженность – это задолженность, не погашенная контрагентом в установленный договором срок и не обеспеченная залогом, поручительством, гарантией, а также встречными обязательствами перед дебитором.

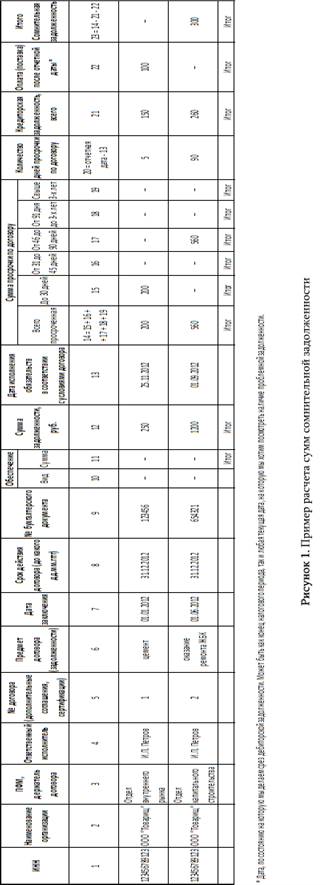

Ниже на рисунке 1 приведен пример расчета сумм сомнительной задолженности, сделанный в соответствии с авторским определением [6].

Как видно из приведенного нами примера, при сумме дебиторской задолженности в 250 рублей, просрочено 200, которые к сомнительной задолженности не относятся, так как по части суммы (100 рублей) уже произошла оплата (поставка), а на разницу (150 рублей) предприятие может либо провести взаимозачет, либо проводить переговоры с контрагентом, оперируя наличием кредиторской задолженности в адрес контрагента.

При необходимости и в зависимости от специфики деятельности организации в данную таблицу можно включить информацию о некорректном вводе (т.е. показывающую, так сказать, «искусственный долг», появившийся за счет ввода в систему неправильной даты погашения). Такая ситуация может сложиться при сложных договорных условиях, когда бухгалтер, осуществляющий регистрационные проводки, неправильно интерпретировал условия договора и соответственно ошибочно отразил дату погашения дебиторской задолженности.

Также в таблице можно агрегировать информацию о сомнительных долгах, которые находятся на контроле у юридической службы.

Предложенная выше таблица для мониторинга дебиторской задолженности позволяет проводить анализ состояния дебиторской задолженности одновременно в нескольких ракурсах:

- по документам с целью выявления неоплаченных счетов-фактур;

- по контрагентам с целью выявления проблемных (ненадежных) контрагентов и осуществления дальнейшей работы с ними на особых условиях;

- по подразделениям финансового менеджмента (ПФМ) с целью мониторинга эффективности работы отдельных подразделений;

- по предприятию в целом с учетом осуществления сверки имеющихся встречных обязательств.

Преимуществом данной таблицы является то, что она может быть спрограммирована как в такой простой системе как EXCEL, так и в одной из самых продвинутых на сегодняшний день информационно-аналитических систем – SAP/R3, пользующейся популярностью среди гигантов промышленности. Это подчёркивает актуальность ведения данной таблицы как для малых предприятий с 20–50–100 контрагентами, так и для крупных организаций, насчитывающих сотни и тысячи контрагентов.

Каждое предприятие вправе самостоятельно определить для себя, что относить к вышеуказанным видам дебиторской задолженности, в соответствии с чем вести целенаправленную работу по оптимизации дебиторской задолженности на предприятии.

Однако стоит также учитывать, что ведение и мониторинг данной таблицы должно осуществлять подразделение, на которое возложены контроллинговые функции и которое способно правильно осуществлять сбор, агрегацию и трансформацию собранной с подразделений информации в простой и удобный для руководства отчет, из которого легко сделать выводы, позволяющие в дальнейшем повысить эффективность принятия управленческих решений.

В идеале для мониторинга и отслеживания проблемной дебиторской задолженности необходимо ежедневно проводить приведенный выше анализ, дабы не допускать «длинных» проблемных долгов.

Также анализ дебиторской задолженности можно проводить в разрезе счетов Главной книги (авансы, выданные поставщикам и подрядчикам, полученные от покупателей и заказчиков, прочая задолженность), по срокам возникновения (до 30 дней, от 30 до 45 дней, от 45 до 90 дней, от 90 до 180 дней, свыше 180 дней) и т.д.

В идеальном варианте система мониторинга дебиторской задолженности может быть настроена таким образом, чтобы самостоятельно осуществлять сбор, агрегацию, фильтрацию и выдавать возможные варианты дальнейших действий, что поможет предприятию сэкономить время, исключить субъективный фактор, позволит минимизировать вероятность «механических» ошибок при выявлении проблемных долгов. В результате улучшится эффективность управления дебиторской задолженностью и финансовыми потоками на предприятии в целом.

Заключение

1. Рациональная организация и контроль состояния дебиторской задолженности в современных условиях рыночной экономики неоспоримо играют важнейшую роль в повышении эффективности хозяйственной деятельности предприятия. От состояния и качества расчетов с контрагентами во многом зависят платежеспособность компании, ее финансовое положение, устойчивое развитие и инвестиционная привлекательность.

2. На сегодняшний день проблема ликвидности дебиторской задолженности становится ключевой проблемой почти каждой организации, решение которой требует квалифицированного подхода к управлению дебиторской задолженностью, что является одним из видов укрепления финансового положения предприятия. Одним из таких подходов, на наш взгляд, является управление дебиторской задолженностью с помощью инструментов финансового контроллинга. Меры по оптимизации уровня дебиторской задолженности входят в группу наиболее действенных мер повышения эффективности финансово-хозяйственной деятельности предприятия за счет внутренних резервов и могут относительно быстро и без дополнительных затрат принести положительный результат.

3. В отечественных и зарубежных источниках информации (литература, СМИ, интернет) много пишут и говорят о высокой роли дебиторской задолженности в жизнедеятельности предприятия, подчеркивая отсутствие контроля над суммой дебиторской задолженности как одну из наиболее острых проблем в текущей деятельности предприятия. Тем не менее практические рекомендации по выходу из данной проблемной ситуации либо представлены только с теоретической точки зрения, либо вообще отсутствуют.

В данной статье предложено авторское определение терминов «сомнительная дебиторская задолженность» и «управление дебиторской задолженностью». В работе выделены и описаны основные этапы оптимизации размера дебиторской задолженности, а также разработана таблица для осуществления мониторинга и контроля дебиторской задолженности в разных разрезах и таким образом, чтобы своевременно выявлять проблемную задолженность и оперативно принимать меры по её взысканию.

Данные рекомендации, по мнению автора, помогут выявить внутренние резервы финансовых ресурсов предприятия, что в итоге окажет положительное влияние на финансовое состояние.

[1] Данилочкина, Н.Г. (2011). Финансовый контроллинг на страже дебиторки. Электронный журнал «Управляем предприятием», 2. Режим доступа: http://upr.ru/article/FINANSOVYY_KONTROLLING_NA_STRAZhE_DEBITORKI-945

[2] Вакуленко Т.Г. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений / Т.Г. Вакуленко, Л.Ф. Фомина. – 3-е изд., перераб. и доп. – М.: Герда, 2003. – 281 с..

[3] Бланк И.А. Финансовый менеджмент. Учебный курс. 2-е издание, переработанное и дополненное – Киев: Эльга, Ника-Центр, 2004г. – 656с.

[4] Ковалёв В.В. «Финансовый менеджмент: теория и практика» - 2-е изд., перерраб. и доп. – М.:ТК Велби, Изд-во Проспект, 2007. – 1024 с.

[5] Брунгильд С.Г. Управление дебиторской задолженностью. – АСТ, 2007. – 257с.

[6] Все данные, представленные в таблице, являются вымышленными и используются в виде наглядного примера.

Страница обновлена: 20.02.2026 в 13:55:30

Download PDF | Downloads: 50

Problems of accounts receivable management at a company and their solution

Galyautdinova A.R.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 20 (October, 2015)

Abstract:

The article deals with the main problems of accounts receivable management at an enterprise. The main stages of development of a mechanism of accounts receivable optimization are outlined; a table for monitoring accounts receivable at the level of an enterprise is developed.

Keywords: analysis, monitoring, accounts receivable management, doubtful accounts receivable