Методические положения оценки влияния финансового потенциала нефтяных компаний на формирование финансового потенциала государства

Канкиа А.Г.1

1 Российский экономический университет им. Г.В. Плеханова, г. Москва, ,

Скачать PDF | Загрузок: 44

Статья в журнале

Российское предпринимательство *

Том 16, Номер 13 (Июль 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье методом анализа и синтеза осуществлена оценка взаимодействия нефтяных компаний и финансового потенциала РФ по структурным элементам национальной финансовой системы как методической основы оценки взаимообусловленности. С использованием логико-структурного анализа выявлена ресурсная ориентированность экономики России и субституциональность фактора влияния уровня цен на нефть на финансовый потенциал государства. Аргументированы положительные и отрицательные последствия зависимости потенциала государственных финансов от финансового потенциала нефтяных компаний. На основе оценки современного состояния взаимовлияния предприятий нефтегазового сектора на формирование финансового потенциала России обозначено и аргументировано прямое и косвенное его воздействие, что формирует индуцированный эффект взаимовлияния в результате увеличения или уменьшения финансового потенциала государства с учетом потенциалов его структурообразующих компонентов. С целью оценки взаимодействия финансового потенциала нефтяных компаний и государства предложен в качестве методической основы оценки взаимовлияния механизм взаимодействия системы прямо пропорциональных положительных и отрицательных связей структурных элементов финансовых потенциалов предприятия и государства.Такой подход формирует платформу для усовершенствования методологических подходов к оценке взаимодействия финансовых потенциалов субъектов хозяйствования и государства, областью применения которого может стать сфера корпоративного менеджмента и механизм фискальной политики государства.

Ключевые слова: нефтегазовый сектор, финансовая система, бюджет, финансовый потенциал нефтяных компаний, финансовый потенциал государства, курс национальной валюты, валютная выручка

Введение

Положение на мировом рынке нефти на сегодня является наиболее значимым фактором, определяющим состояние финансового потенциала государства, государственного бюджета и платежного баланса Российской Федерации. А в силу того, что в последнее время нефтегазовый сектор экономики занимает доминирующее значение в структуре финансового потенциала государства, актуализируется вопрос исследования влияния финансового потенциала нефтегазовых компаний на формирование финансового потенциала России как основополагающего элемента эффективной финансовой политики государства с целью адекватной оценки финансовых возможностей структурообразующих сфер и звеньев национальной финансовой системы.

Литературный обзор

Анализ результатов исследований ведущих ученых и материалов, изложенных в отраслевой литературе, свидетельствует об основательной теоретической разработанности проблематики взаимовлияния нефтегазового сектора и финансового потенциала экономики. Особое внимание заслуживают научные разработки таких российский и зарубежных ученых, как: О. Израйлева (Израйлева, 2007), К. Попович (Попович, 2013), В. Рощупкина (Рощупкина, 2005), С. Сазонов (Сазонов, Гапоненко, Вайсбейн, 2014), П. Самуэльсони В. Нордхаус [1], Н. Шугаль (Шугаль, 2011) и др., которые исследовали теоретические основы финансового потенциала предприятия, государства, региона; Ю. Бобылев (2010), В. Гуния (Гуния, 2013), Г. Идрисов (Бобылев, Идрисов, Синельников-Мурылев, 2012), В. Мочальников(Мочальников, Коростелев, 2013), Д. Коростелев (Мочальников, Коростелев, 2013), М. Турунцева (Бобылев, Турунцева, 2010) и др. – рассматривали влияние цены на нефть на бюджетный и налоговый потенциал государства; А. Азарова (2012), А. Балаев (Балаев, Гурвич, Прилепский, Суслина, 2014), В. Костюкевич (Костюкевич, 2010) и др. – в основе исследований оценивали влияние финансового потенциала нефтяных компаний на состояние валютного рынка; С. Синер (Ciner, 2001), Х. Нгуэн (Nguyen, 2010), Ч. Нэлман [2], Р. Хунг (Huang, Masulis, Stoll, 1996), С. Джонес (Jones, Kaul, 1996), Л. Килиан (Kilian, 2008), Дж. Миллер (Miller, Ratti, 2009), М. Хандх (Nandha, Faff, 2008), П. Садорский (Sadorsky, 1999) и др. – произвели фундаментальные исследования влияния потенциала нефтяной отрасли на развитие рынка капиталов. Вместе с тем, несмотря на достаточную научную драгированность тематики, в современных трудах ученых не нашла должного отражения проблематика оценки влияния финансового потенциал нефтегазового сектора на структурные составляющие финансового потенциала государства как основу влияния на совокупный финансовый потенциал государства.

На основе установленной проблематики тематики целью исследования является – структурирование компонентов финансового потенциала РФ и нефтяных компаний и выявление характера и закономерностей коммуникации его составляющих как методической основы оценки их взаимовлияния.

Методика

Основой проведения исследований являются научные положения современной теории экономического анализа, статистические данные финансовой отчетности ведущих нефтяных компаний РФ, Министерства финансов РФ, Министерства энергетики РФ, Федеральной службы государственной статистики и Центрального банка России.

Для достижения цели и решения поставленных задач исследования использовались общенаучные и специальные методы:

– теоретического обобщения – для определения структуры и компонентных составляющих финансового потенциала нефтяных компаний и государства, для выявления характера влияния финансового потенциала нефтегазового сектора на финансовый потенциал России;

– анализа и синтеза – для оценки современного состояния и выявления количественных характеристик в процессе взаимодействия финансового потенциала нефтяных компаний с финансовым потенциалом РФ;

– логико-структурного анализа, формализации, индукции, дедукции – для выявления ключевых рычагов влияния нефтяных компаний на финансовый потенциал государства и разработка структурно-логической схемы взаимосвязей финансового потенциала нефтяных компаний и финансового потенциала РФ для комплексной оценки связи с учетом индуцированного эффекта.

Результаты

Для нормального функционирования и предотвращения возникновения или преодоления неплатежеспособности компаний нефтегазового сектора необходимо наличие соответствующих резервов для своевременного реагирования на дестабилизирующее влияние факторов внешней и внутренней среды. В качестве такого резерва выступает финансовый потенциал предприятия.

Исходя из определения потенциала (Израйлева, 2007), его использование обусловлено достижением поставленных целей компании, а их реализация предполагает максимизацию рыночной стоимости предприятия, поэтому стратегической целью использования финансового потенциала является максимизация рыночной стоимости компании за счет использования имеющихся и мобилизованных финансовых ресурсов.

С учетом вышеизложенного под финансовым потенциалом нефтяной компании следует понимать совокупность финансовых ресурсов предприятия, возможность их мобилизации, эффективного распределения и использования для достижения стратегических и тактических целей.

Основой финансового потенциала нефтяных компаний являются финансовые ресурсы, базовым источником формирования которых является стоимость реализованной продукции, компонентные составляющие которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений (Еланцев, 2013) (табл. 1).

Наращивание финансового потенциала предполагает обеспечение финансовой устойчивости нефтяной компании, способность капитализировать прибыль, возможность компании в течение длительного времени обеспечивать рентабельность активов, удовлетворяющую минимальным требованиям акционеров в отношении размера дивидендов и капитализации акций. Такой подход обусловливается тем, что по своему содержанию финансовый потенциал нефтяных компаний, как уже отмечалось, определяется не просто совокупностью финансовых ресурсов, а их органическим сочетанием и потенциальной возможностью постоянного увеличения и воспроизводства.

Одной из основополагающих особенностей формирования и наращивания финансового потенциала нефтяных компаний является обеспечение энергетической безопасности и платежеспособности государства, что обусловливает тесную взаимозависимость финансовых потенциалов нефтяных компаний и государства.

Финансовый потенциал государства выражается возможностью финансовой системы к формированию совокупного потенциала финансовых ресурсов и ее способностью к их воспроизводству.

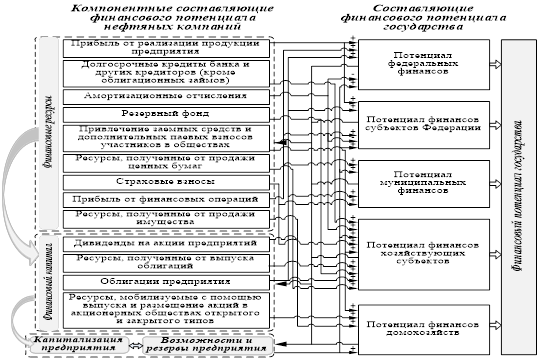

Основываясь на том, что ресурсный подход является определяющим при формулировки финансового потенциала государства (Сазонов, Гапоненко, Вайсбейн, 2014), его структуру целесообразно представить в качестве сочетания структурных компонентов государственной финансовой системы, обеспечивающих формирование, генерирование и воссоздание финансовых ресурсов в экономике (рис. 2).

Методической основой оценки влияния финансового потенциала нефтяных компаний на формирование финансового потенциала РФ в исследовании послужил количественный и атрибутивный анализы взаимозависимостей основополагающих структурных элементов финансового потенциала ведущих российских нефтяных компаний и потенциала национальной финансовой системы.

По данным «BritishPetroleum» [3], Россия входит в первую десятку стран с крупнейшими запасами нефти, уступая только странам Ближнего Востока и Венесуэле, и, по состоянию на конец 2013 г., занимает 8-е место в мире (5,5% мировых запасов нефти – 93 млн баррелей) среди стран нефтяных лидеров.

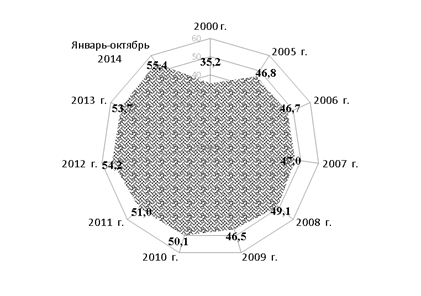

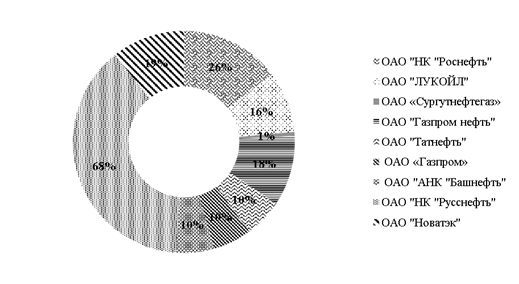

Финансовый потенциал Российской Федерации прямо пропорционально зависит от потенциала нефтяных компаний, это обуславливается тем, что около 10% ВВП и более 50% доходов федерального бюджета составляют поступления от нефтегазового сектора (рис. 1).

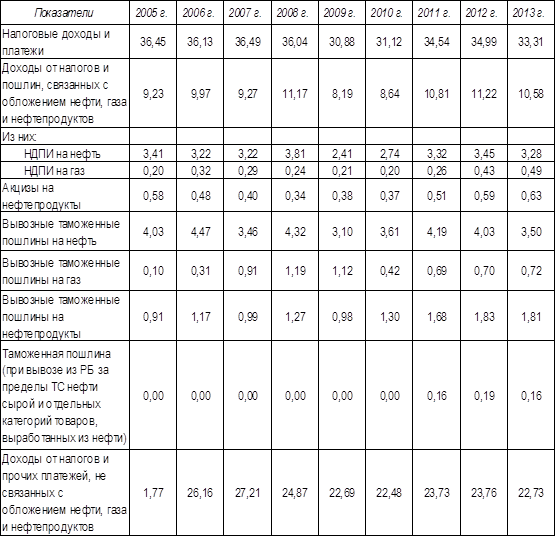

С учетом анализа структуры доходов консолидированного бюджета РФ, можно свидетельствовать о том, что доходы от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов, составляют почти 1/3 от общей величины уровня налоговых изъятий в ВВП (табл. 3). Существенное влияние на формирование финансового потенциала РФ оказывают доходы от экспорта нефти и газа, которые, по состоянию на 2013 г., составили более 6% от ВВП и имеют ярко выраженную тенденцию к росту (табл. 2). На сегодня Россия занимает 2‑е место по объемам экспорта нефти после, Саудовской Аравии, среди мировых лидеров-экспортеров [4]. К тому же российская экономика потребляет только около 30% производимой нефти, остальная экспортируется [5].

Рисунок 1. Структура доходов федерального бюджета по источникам формирования, % от ВВП ( источник – составлено автором по материалам сайта Федеральной службы государственной статистики)

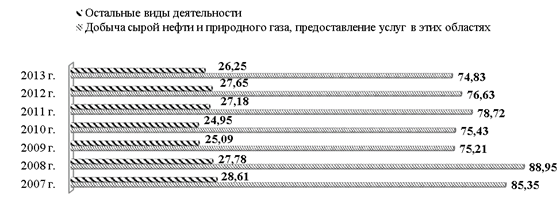

Как свидетельствует статистика, налогообложение нефтегазового сектора стабильно обеспечивает около трети совокупных доходов (рис. 8). Такая ситуация объясняется тем, что уровень налоговых изъятий в нефтегазовом секторе значительно выше, чем аналогичные показатели в остальных видах деятельности российской экономики. К примеру, в 2013 г. он составил 74,8% [6].

Уровень налоговой нагрузки в России неравномерно распределен и по отраслям экономики. В нефтегазовом секторе он существенно выше. По результатам 2013 г. налоговая нагрузка в России составила около 33,3% ВВП, в том числе 10,8% ВВП обеспечено добычей углеводородов [7], то есть на остальные отрасли пришлось только 23%.

Таблица 1

Структура доходов бюджета расширенного правительства РФ от налогообложения добычи, экспорта нефти и нефтепродуктов за 2005 – 2013 гг. (% от ВВП) ( источник – составлено автором по материалам сайта Федеральной службы государственной статистики)

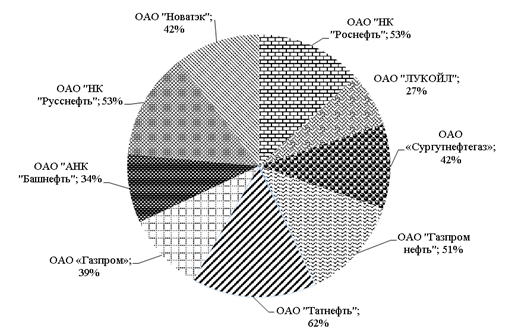

Существенная налоговая нагрузка нефтегазового сектора обусловливает повышенный уровень налогообложения относительно отдельных нефтяных компаний (в среднем 47% от выручки в 2013 г., а с учетом долговой нагрузки – 67% от выручки), что снижает уровень их финансового потенциала и уровень финансовой устойчивости (рис. 3).

Рисунок 2. Налоговая нагрузка на нефтегазовый сектор России (налоговые доходы к ВВП по виду деятельности, %) ( источник – составлено автором по материалам сайта Федеральной службы государственной статистики)

Рисунок 3. Налоговое бремя ведущих компаний нефтегазового сектора РФ по состоянию на 2013 год, (%) ( источник – составлено автором по материалам сайтов ОАО «АНК «Башнефть», ОАО «Газпром нефть», ОАО «Газпром», ОАО «ЛУКОЙЛ», ОАО «НК «Роснефть» (Раздел «О компании»), ОАО «НК «Русснефть», ОАО «Новатэк», ОАО «Сургутнефтегаз», ОАО «Татнефть»)

За счет перераспределения налоговой нагрузки на доходы от экспорта обеспечивается прямая поддержка внутренне-ориентированного сектора России. По всем каналам (экспортные пошлины, НДПИ, налог на прибыль) налоговая система получает до 0,85 долл. от каждого доллара дополнительного повышения экспортных цен на нефть, сверх 25 долл. за баррель [8]. Как следствие, из-за перераспределения налоговой нагрузки на экспорт снижается устойчивость национальной налоговой системы и уровень ее финансового потенциала, усиливается зависимость страны от мировой конъюнктуры. Установка на максимальное налоговое изъятие дополнительных доходов экспортеров углеводородов ведет к снижению стимулов наращивания экспорта и недропользования.

Ресурсная ориентированность доходов бюджетной системы РФ имеет как отрицательное, так и положительное влияние на финансовый потенциал России. Комплементарный фактор обусловливает наличие значительной доли собственных финансовых ресурсов, что позволяет поддерживать нынешний уровень государственных расходов, не повышая налоговой нагрузки на экономику, тем самым активизируя деятельность остальных субъектов хозяйствования. То есть уровень российского налогообложения существенно ниже, чем он мог бы быть при отсутствии доминирования ресурсного источника доходов федерального бюджета, а относительно низкий уровень налогообложения способствует активизации деятельности субъектов хозяйствования, а следовательно, в перспективе создает основу наращивания финансового потенциала государства.

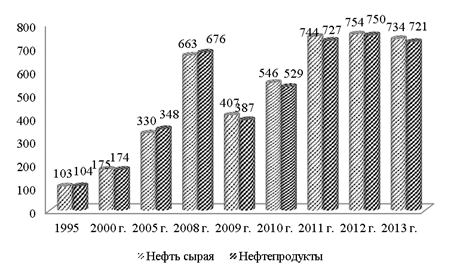

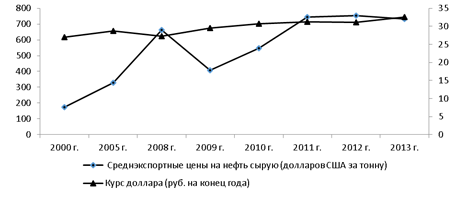

Основополагающим фактором уровня влияния финансового потенциала нефтяных компаний на формирование финансового потенциала России на фоне роста добычи и экспорта нефти остается цена на нефть. Как свидетельствуют данные рисунка 10, нефтяные доходы федерального бюджета возрастали параллельно с ростом цен на нефть на мировом рынке. Благодаря росту цен на нефтегазовые ресурсы на мировом и внутреннем рынках (с 1995 г. по 2013 г. цена 1 барреля нефти бренда «Brent» возросла в 16 раз и увеличилась на 93 долл. за баррель, средние экспортные цены России за этот же период возросли в 14 раз и увеличились более чем на 600 долл. за тонну) (рис. 11) ВВП на душу населения в России с 1994 г. по 2013 г. вырос с 6,7 тыс. до 17,9 тыс. долл., средняя заработная плата – с 66,8 долл. в 1994 г. до 856 долл. в 2013 году.

Взаимосвязь финансового потенциала нефтяных компаний и формирование финансового потенциала государства отражается и в колебании такого монетарного фактора, как курс национальной денежной единицы, его движения в зависимости от предложения валюты на рынке. Это соотношение наиболее полно характеризуется сальдо платежного баланса: при положительном платежном балансе национальная валюта укрепляется, и наоборот.

Рисунок 4. Соотношение нефтегазовых и кроме нефтегазовых доходов в структуре доходов федерального бюджета, % (источник – составлено автором по материалам официальных сайтов Министерства финансов Российской Федерации, Министерства энергетики Российской Федерации (Раздел «Нефтяной комплекс»),Портала внешнеэкономической информации Министерства экономического развития Российской Федерации (Раздел «Инвестиции»))

Рисунок 5. Среднеэкспортные цены на сырую нефть и нефтепродукты в РФ, доллары США за тонну (источник – составлено автором по материалам официальных сайтовМинистерства финансов Российской Федерации, Министерства энергетики Российской Федерации (Раздел «Нефтяной комплекс»),Портала внешнеэкономической информации Министерства экономического развития Российской Федерации (Раздел «Инвестиции»).

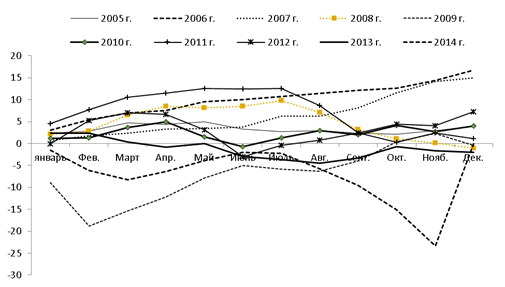

Так, 56% валютной выручки РФ (234 млрд долл.) поступает в экономику государства от экспорта нефтересурсов (рис. 12). Данные свидетельствует, что с ростом цены на нефть средний эффективный курс рубля в 2005–2007 гг. укрепился на 7,2%. После девальвации в 2009 г. укрепление рубля возобновилось. В результате за 2005–2013 гг., несмотря на девальвацию в 2009 г., средний эффективный курс национальной валюты укрепился на 4,3 % (рис. 6).

Рисунок 6.Удельный вес экспорта сырой нефти и нефтепродуктов в валютной выручки РФ, % ФТС (источник – составлено автором по материалам сайта Таможенной статистики внешней торговли Федеральной таможенной службы России)

Рисунок 7. Динамика индекса реального курса рубля к доллару США, помесячно в % к предыдущему периоду ( источник – составлено автором по материалам сайта Центрального банка Российской Федерации)

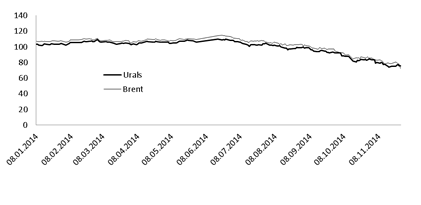

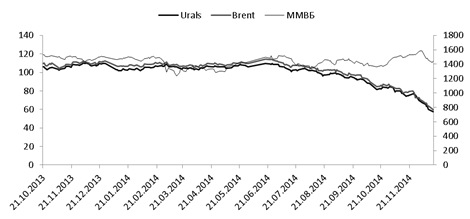

Нужно учитывать, что условия сохраняющейся инфляции и укрепления рубля обусловливают спекулятивный приток иностранных инвестиций в виде «коротких денег» на фондовый рынок. В краткосрочной перспективе это приводит к дополнительному укреплению валюты, но при снижении цен на нефть курс рубля мгновенно девальвирует. В России, как в стране, ориентированной преимущественно на экспорт природных ресурсов, сальдо платежного баланса, а следовательно, и уровень финансового потенциала государства, могут меняться быстрее, чем в развитых странах, не зависящих от экспорта минерального сырья. В подтверждение этому может служить тот факт, что динамика курса доллара и средних экспортных цен на сырую нефть в РФ за период с 2000 г. по 2013 г. отчетливо свидетельствует об обратно пропорциональной зависимости данных показателей (рис. 14). В связи с резким снижением уровня цен на нефть с начала 2014 г. около 30% в мировом экономическом пространстве марки «Brent» и российской «Urals» наблюдается резкая девальвация рубля, которая в ноябре 2014 г. составила минус 23,4% (рис. 8).

Существенное влияние нефтяные компании оказывают на потенциал РФ и посредством воздействия на капитализацию фондового рынка, как структурного компонента финансового потенциала государства. Цены на нефть предопределяют курсовую стоимость акций и спрос на них. На сегодня более 60% капитализации российского фондового рынка принадлежат акциям предприятий нефтегазового сектора [9].

Как свидетельствует исследование, прослеживается четкое совпадение динамики между ценой на нефть марки «Brent», отечественной нефтью марки «Urals» и динамикой ведущего фондового индекса России ММВБ, что обуславливается значимой корреляционной зависимостью индикаторов (коэффициент детерминации 99%) (рис. 10).

К тому же акции нефтяных компаний составляют более 50% корзины индекса ММВБ и относятся к самым ликвидным ценным бумагам, так называемые «голубые фишки». Следовательно, рост стоимости нефти оказывает непосредственное влияние на рост котировки акций компаний нефтегазового сектора, что, в свою очередь, увеличивает стоимостную капитализацию фондового индекса и наоборот.

Рисунок 8. Тенденция изменения среднеэкспортной цены на сырую нефть и курса доллара в РФ Банк России и Росстат (источник – составлено автором по материалам сайтов Федеральной службы государственной статистики и Центрального банка Российской Федерации)

Рисунок 9. Динамика котировок нефти марки «Brent» и «Urals» за декабрь – ноябрь 2014 г., долл. за баррель (источник – составлено автором по материалам сайта Нефтетранспортная территория и сайта Центрального банка Российской Федерации)

Рисунок 10. Динамика цены на нефть марки «Brent», «Urals» (доллар за баррель) и индекса ММВБ (источник – составлено автором по материалам сайтов Группы «Московская биржа», Нефтетранспортная территория и сайта Центрального банка Российской Федерации)

Взаимовлияние финансового потенциала нефтяных компаний на формирование потенциала государства также проявляется в отношении взаимодействия предприятий с финансово-кредитными учреждениями, в частности в процессе реализации кредитных и долговых обязательства. При условиях несовпадения текущих денежных поступлений и расходов предприятий нефтегазового сектора образовывается временная недостаточность средств для осуществления эффективной хозяйственной деятельности, которую, как правило, возмещают за счет привлеченных ресурсов. Влияя косвенным образом через обеспечение непрерывности и ускорения производства, стимулирование увеличения выпуска продукции и т.д., заемные взаимоотношения нефтяных компаний способствуют повышению технического уровня воспроизводственного процесса, выступают фактором обеспечения научно-технического прогресса на уровне государства.

На сегодня система заемных отношений российских нефтяных компаний с зарубежными и национальными финансово-кредитными учреждениями стали неотъемлемым элементом взаимного повышения финансового потенциала предприятий нефтегазовой отрасли и РФ. Так, по состоянию на 2013 г. по основным предприятиям нефтегазовой отрасли, заемный капитал от выручки в среднем занимал 20% (рис. 11).

Финансовый потенциал нефтяных компаний в системе формирования потенциала государства также оказывает влияние на потенциал домохозяйств путем обеспечения и повышения уровня занятости населения, тем самым косвенно, посредством системы налогообложения, страхования, пенсионного обеспечения и рынка ценных бумаг, влияет на потенциал финансов субъектов РФ и муниципалитетов.

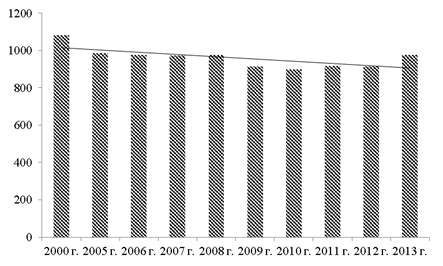

Анализ уровня занятости на предприятиях нефтегазового сектора свидетельствует о существенном трудовом потенциале данного сектора, так как 1,2% занятого населения РФ являются сотрудниками нефтяных компаний по состоянию на 2013 г., несмотря на отрицательную тенденцию занятости в данной отрасли экономики (рис. 12).

С учетом вышеизложенного можно сделать вывод, что нефтяные компании в России и нефтегазовая отрасль являются становой жилой для экономики РФ, так как доход, получаемый нефтяными компаниями, распределяется в пределах всей экономики, а полученная прибыль реинвестируется в развитие нефтегазовой отрасли.

Рисунок 11. Долговая нагрузка нефтяных компаний РФ по состоянию на 2013 г. в % от общей выручки (источник – составлено автором по материалам сайтов ОАО «АНК «Башнефть», ОАО «Газпром нефть», ОАО «Газпром», ОАО «ЛУКОЙЛ», ОАО «НК «Роснефть» (Раздел «О компании»), ОАО «НК «Русснефть», ОАО «Новатэк», ОАО «Сургутнефтегаз», ОАО «Татнефть»)

Рисунок 12. Численность занятого населения в ведущих компаниях нефтегазового сектора, тыс. чел. (источник – составлено автором по материалам сайтов ОАО «АНК «Башнефть», ОАО «Газпром нефть», ОАО «Газпром», ОАО «ЛУКОЙЛ», ОАО «НК «Роснефть» (Раздел «О компании»), ОАО «НК «Русснефть», ОАО «Новатэк», ОАО «Сургутнефтегаз», ОАО «Татнефть»)

Наибольший удельный вес занятых на ОАО «Газпром», по состоянию на 2013 г., составлял 459,5 тыс. чел. (0,7% занятого населения РФ).

В связи с этим увеличивается объем производства и заказов в смежных отраслях, и это приводит к росту курсовой стоимости акций компаний, которые не относятся к нефтегазовому сектору, увеличивая тем самым финансовый потенциал субъектов хозяйствования, финансового рынка и в итоге – государства. Именно вследствие превалирующей позиции в экономике РФ компаний нефтяного комплекса они оказывают косвенное воздействие на развитие финансового потенциала смежных отраслей, тем самым получая индуцированный эффект и влияя на финансовый потенциал государства.

Обсуждение

На основе выявленных в исследовании особенностей и характера влияния финансового потенциала российских нефтяных компаний на формирование финансового потенциала государства России определены количественные характеристики их коммуникативных связей с использованием коэффициента корреляции как методической основы оценки взаимовлияния (табл. 3). Так как финансовый потенциал является динамической характеристикой устойчивости нефтяных компаний и государства, в качестве показателей использовались квартальные данные темпов роста основных показателей, характеризующих структурные элементы финансовых потенциалов нефтяных компаний и РФ за период с 2000 по 2013 г. (табл. 2).

С учетом полученных данных можно свидетельствовать о том, что плотность связи исследуемых показателей, согласно шкале Чедока, значима. Наиболее слабое влияние изменение финансового потенциала нефтяных компаний оказывает на статику уровня дохода активного населения России – в размере более 50 % (коэффициент детерминации). Также можно констатировать, что финансовый потенциал нефтяных компаний наиболее существенное влияние оказывает на финансовый потенциал государственных финансов и фондового рынка, что и было представлено в исследовании.

На основе теоретического обобщения особенностей влияния финансового потенциала предприятий нефтегазового сектора на формирование финансового потенциала РФ в качестве методической основы оценки их коммуникативных связей целесообразно представить взаимосвязь в качестве системы прямо пропорциональных положительных и отрицательных связей структурных элементов финансовых потенциалов нефтяной компании и государства (рис. 13).

Таблица 2

Статистическая оценка плотности взаимосвязи финансовых потенциалов ведущих российских нефтяных компаний и РФ за 2000–2013 годы (источник – составлено автором по материалам сайтов ОАО «АНК «Башнефть», ОАО «Газпром нефть», ОАО «Газпром», ОАО «ЛУКОЙЛ», ОАО «НК «Роснефть» (Раздел «О компании»), ОАО «НК «Русснефть», ОАО «Новатэк», ОАО «Сургутнефтегаз», ОАО «Татнефть»)

|

Структурирующий компонент финансового

потенциала нефтяных компаний

|

Плотность связи

|

Структурирующий компонент финансового

потенциала

|

|

Средний

темп роста прибыли от реализации ведущих нефтяных компаний

|

0,95

|

Темп

роста доходов федерального бюджета

|

|

0,86

|

Тема

роста курса рубля к доллару

| |

|

0,86

|

Тема

роста учетной ставки Центрального банка

| |

|

0,95

|

Темп

роста индекса ММВБ

| |

|

0,74

|

Темп

роста уровня доходов активного населения

| |

|

Средний

темп роста капитализации ведущих нефтяных компаний

|

0,93

|

Темп

роста доходов федерального бюджета

|

|

0,91

|

Тема

роста курса рубля к доллару

| |

|

0,82

|

Тема

роста учетной ставки Центрального банка

| |

|

0,98

|

Темп

роста индекса ММВБ

| |

|

0,6

|

Темп

роста уровня доходов активного населения

|

Оценка влияния потенциала нефтяных компаний на формирование финансового потенциала государства базируется на индуцированном эффекте от совокупного изменения структурообразующих его элементов. Такой подход создает основу для усовершенствования методологических подходов к оценке взаимодействия финансовых потенциалов субъектов хозяйствования и государства.

Выводы

На основании вышеизложенного можно сделать выводы о том, что специфика формирования и наращивания финансового потенциала нефтяных компаний обусловлена экономическими, технологическими и конкурентными характеристиками. Финансовый потенциал Российской Федерации характеризуется высокой чувствительностью доходов к колебаниям внешней конъюнктуры, так как нефтяная промышленность, как и в целом топливно-энергетический комплекс, является основным структурно-образующим элементом национальной экономики.

Рисунок 13. Система взаимосвязей финансового потенциала нефтяных компаний и финансового потенциала РФ

Прежде всего, это обусловливается значительным нефтяным потенциалом РФ и свидетельствует о ресурсозависимой экономики государства. В ходе исследования выявлена прямо пропорциональная зависимость финансового потенциала государственных финансов от налоговых поступлений и экспортной пошлины нефтяных компаний России, что характеризуется доминирующей налоговой нагрузкой нефтегазовой отрасли, сравнительно с другими сферами деятельности в государстве.

С использованием корреляционного анализ установлено, что наиболее значимое влияние финансовый потенциал нефтяных компаний оказывает на финансовый потенциал бюджетной системы и фондового рынка. Субстанциональным фактором влияния на финансовый потенциал государства является цена на нефть, которая формируется под воздействием общеэкономических мировых тенденций.

Влияние финансового потенциала нефтяных компаний на формирование финансового потенциала государства происходит прямым и косвенным воздействием. Прямое влияние финансового потенциала нефтяных компаний на финансовый потенциал государства проявляется в непосредственном взаимодействии с финансовыми потенциалами государственных финансов, субъектов хозяйствования и домохозяйств. Косвенное влияние происходит путем воздействия предприятий нефтегазового сектора на финансовый потенциал компонентов потенциала государства в процессе их взаимодействия как составляющих финансовой системы РФ.

На основании выявленного характера влияния деятельности нефтяных компаний на финансовый потенциал государства можно констатировать индуцированный эффект взаимовлияния, который формируется в результате увеличения или уменьшения финансового потенциала государства, обусловленного прямым или косвенным воздействием увеличения или уменьшения финансового потенциала предприятий нефтегазового сектора экономики РФ.

С целью оценки взаимодействия финансового потенциала нефтяных компаний и государства предложен в качестве методической основы оценки взаимовлияния механизм взаимодействия системы прямо пропорциональных положительных и отрицательных связей структурных элементов финансовых потенциалов предприятия и государства.

С учетом того что на формирование и взаимодействие финансовых потенциалов нефтяных компаний и РФ оказывает воздействие система внутренних и внешних факторов, с целью комплексной оценки уровня их взаимодействия целесообразно учитывать эти факторы и характер их влияния, что может стать основой для дальнейших перспективных направлений исследований по данной тематике.

[1]Самуэльсон, П.А. Нордхаус, В.Д. (2007). Экономика. М.: Вильямс.

[2]Nelman, Ch. Memo To Time Mag: Oil Will Not Get Cheap, World Will Not End // Forbes

[3] BP Statistical Review of World Energy — 2014 // BP Group

[4] Мировая торговля и международные грузопотоки в 2013 г.: Отчет консалтинговой компании «Влант»

[5] Сайт Федеральной службы государственной статистики

[6] Сайт Федеральной службы государственной статистики

[7] Шаталов: Налоговая нагрузка на компании в РФ в 2013 году составила 33,3 % // Информационное агентство России «Тасс»

[8] Белоусов, А. Р. (2005). Долгосрочные тренды российской экономики: Сценарии экономического развития России до 2020 года

[9] Сайт Группы «Московская биржа»; Сайт Центрального банка Российской Федерации

Страница обновлена: 17.02.2026 в 16:56:45

Download PDF | Downloads: 44

Methodical provisions for assessing the impact of the oil companies' financial capacity on the formation of the state financial capacity

Kankia A.G.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 13 (July, 2015)

Abstract:

Using the method of analysis and synthesis, this paper carries out the evaluation of the interaction of oil companies and financial capacity of the Russian Federation on the structural elements of the national financial system as a methodological framework for the interdependence assessment. With the use of logical framework analysis we have revealed the resource orientation of the Russian economy and substitutional character of the factor of oil prices influence on the financial capacity of the state. We have also studied the positive and negative effects of dependence of state financial capacity on the financial capacity of oil companies. Based on an assessment of the current state of mutual influence of oil and gas companies on the formation of the financial potential of Russia, we have indicated and reasoned the direct and indirect impact which creates the induced effect of interference by increasing or decreasing the financial capacity of the state in view of its potential structure-forming components. In order to evaluate the interaction of financial capacity of oil companies and the state, as a methodological framework for the assessment of interference we have proposed a mechanism of system interaction of directly proportional positive and negative connections of structural elements of the enterprise and the state financial potential. This approach creates a platform for improving methodological approaches to the assessment of the potential interaction of financial business entities and state which could be implemented within corporate management and the mechanism of state fiscal policy.

Keywords: budget, oil and gas sector, financial system, financial capacity of oil companies, state financial potential, national currency rate, foreign exchange earning