Роль золотовалютных резервов в обеспечении экономической стабильности страны

Скачать PDF | Загрузок: 29

Статья в журнале

Российское предпринимательство *

№ 13 (259), Июль 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье проводится анализ управления золотовалютными резервами России, рассматривается их динамика, структура и значение для минимизации рисков инновационной деятельности и обеспечения экономической стабильности государства. Определены ориентиры в политике управления золотовалютными резервами в соответствии с задачами экономической политики и сформулирован прогноз изменения золотовалютных резервов.

Ключевые слова: экономика, структура, золотовалютные резервы, валюта, золото

Переход к новому этапу развития диктует необходимость направлять экономическую политику современной России на осуществление кардинальных перемен. Отсюда следует, что она должна совершенствовать технический и научный потенциал российских предприятий и создавать предпосылки для развития валютного рынка, расширение границ которого позволит перераспределить высвобождающиеся финансовые ресурсы. Однако проводимые изменения осуществляются в условиях зависимости от доллара США и евро, что отрицательно сказывается на экономической стабильности государства, поэтому с целью снижения этой зависимости диверсификация золотовалютных резервов России в настоящее время становится особенно актуальной.

Распределение международных золотовалютных резервов

Золотовалютные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Центрального банка и Министерства финансов России, включающие иностранную валюту, монетарное золото, специальные права заимствования (СДР), резервную позицию в МВФ и прочие требования [10]. Центральные банки обеспечивают их необходимый объем для решения задач экономической политики с учетом рыночного, кредитного риска и риска ликвидности.

В последние годы наблюдается устойчивый рост объема международных резервов, за 10 лет золотовалютные резервы выросли в 3,64 раза и на начало 2013 г.составляли 11876,3 млрд долл. США, за то же время мировой ВВП увеличился чуть более чем в 1,8 раз. При этом каждая страна самостоятельно определяет объем резервов, исходя из целей управления ими и принятых критериев.

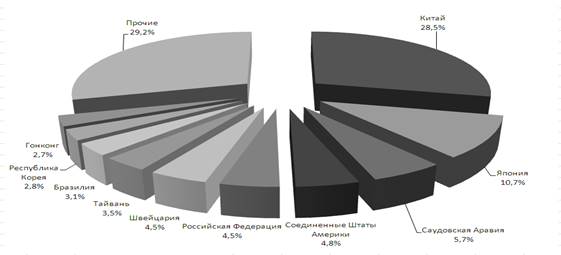

В 2003 г. в пятерку мировых лидеров по объему золотовалютных резервов входили Япония (20,67%), Китай (12,27%), США (5,65%), Южная Корея (4,77%), Гонконг (3,63%). В России их объем составлял 2,41% от общемировых резервов. В настоящее время в пятерку лидеров входит Япония (10,7%), Саудовская Аравия (5,7%), США (4,8%) и Россия (4,5%), на первом месте находится Китай, который обладает 28,5% от общего объема мировых резервов (см. рис. 1). Суммарно на данные страны приходится половина общемировых резервов.

Источник: рассчитано авторами на основе данных [9].

Рис. 1. Распределение международных золотовалютных резервов на 01.01.2013 г.

Такое увеличение мировых валютных резервов можно объяснить рядом факторов: ростом мировой торговли (среднемировой прирост за 2004–2013 гг. по данным МВФ составил 4,5%) и необходимостью поддерживать валютный курс и стабильность валюты (более характерно для развивающихся стран и стран с формирующимся рынком). Тот и другой фактор определяют объем валютных интервенций и темпы накопления валютных резервов.

Тенденция увеличения золотовалютных резервов характерна как для развитых, так и для развивающихся стран, в той и в другой группе резервы росли равномерно, примерно на 10% в год. Резервные активы развитых стран достигли 5203,12 млрд долл. США, резервы стран с формирующимися рынками и развивающихся стран оцениваются в 6673,21 млрд долл.США.

Как уже отмечалось выше, оживление деловой активности и высокие цены на сырьевые товары в последние годы стали факторами, определившими высокие темпы экономического роста в странах с формирующимися рынками, это привело к быстрому росту национальных накоплений и формированию значительных по объему резервов (например, в Саудовской Аравии, России, Китае, Корее). В 2013 г. развивающиеся страны аккумулировали 54% международных резервов, тогда как на долю 35 развитых стран приходилось 43,8% мировых золотовалютных резервов.

Международные резервы и валютные интервенции Российской Федерации

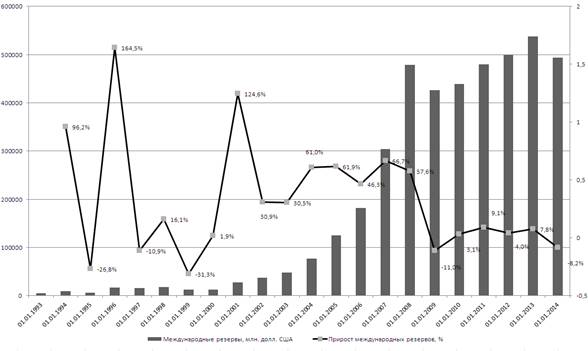

Существует мнение, что ресурсы для модернизации российской экономики можно заимствовать из золотовалютных резервов. По оценкам экспертов, из имеющихся на 1 января 2014 г. 469,6 млрд долл. США валютных резервов на модернизацию экономики нужно выделить 250 млрд долл. США [1]. Однако мировой кризис и современные политические и экономические условия подтвердили, что без резервов экономика не может функционировать. Существовавшая до настоящего времени консервативная валютная политика аккумулировала значительный объем золотовалютных резервов, которые были использованы в 2014 г. (см. рис. 2).

Источник: рассчитано авторами на основе данных [9].

Рис. 2. Динамика международных резервов Российской Федерации в 1993–2014 годах, млрд долл. США

С начала 2014 г. валютные резервы России снизились на 39916 млн долл. США и сейчас находятся на уровне 2010 г. На снижение резервов повлияли проводимые Центральным банком валютные интервенции (см. табл. 1) с целью сдержать падение рубля. За январь–март 2014 г. было продано 36271,95 млн долл. США и 3533,3 млн евро, что обусловило снижение резервов. Еще одним фактором является снижение стоимости евро по отношению к доллару США на валютном рынке.

Таблица 1

Размер интервенции Центрального банка и золотовалютные резервы в 2014 г.

|

Месяц

|

Размер интервенции Центрального банка

|

Золотовалютные резервы,

млн долл. США | ||||

|

Доллар, млн долл. США

|

Евро, млн евро

|

всего

|

валютные резервы

| |||

|

покупка

|

продажа

|

покупка

|

продажа

| |||

|

январь

|

0,0

|

7 816,77

|

0,0

|

586,32

|

509 595

|

469 605

|

|

февраль

|

0,0

|

6 158,34

|

0,0

|

678,69

|

498 926

|

457 211

|

|

март

|

0,0

|

22 296,84

|

0,0

|

2 268,29

|

493 326

|

448 738

|

|

апрель

|

-

|

-

|

-

|

-

|

442 776

|

429 689

|

|

Всего

|

0,0

|

36 271,95

|

0,0

|

3533,3

|

Изменение с начала года

|

-39 916

|

Если Центральный банк не проводит интервенции, то приток иностранной валюты, полученный от осуществления экспортных операций, приводит к укреплению российского рубля. При участии Центрального банка в интервенциях по покупке валюты на внутренний рынок поступает дополнительное количество рублевой массы, а полученная Центральным банком валюта хранится в валютных активах на мировом рынке. Когда правительство размещает полученные в виде нефтегазовых доходов ресурсы (полученные в рублях налоги и экспортные пошлины) на валютных счетах Центрального банка, оно осуществляет покупку валюты.

Эффективная валютная политика должна обеспечить переход к свободной конвертации рубля и совершенствовать управление золотовалютными резервами, т.к. накопление огромных резервов делает их избыточными и неэффективными. Центральному банку приходится обеспечивать ликвидность на финансовых рынках в ходе кризисов при помощи продажи или скупки резервов, если рынки недостаточно развиты и отсутствуют другие каналы помощи финансовым институтам.

Оптимизация резервов по видам валют

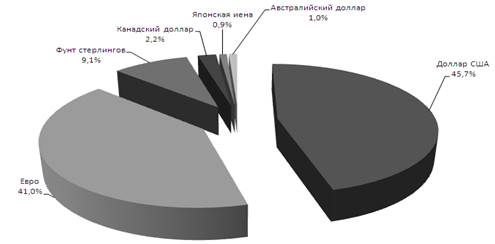

Остается актуальной также проблема оптимизации структуры по видам валют, в которых номинированы международные резервы, поскольку часть золотовалютных резервов должна размещаться в иностранные активы. При этом должны быть исключены потери от переоценки валютных активов ЦБ РФ из-за взаимных колебаний курсов доллара и евро [8]. Большая дифференциация резервов позволит снизить валютные и процентные риски.

Доля доллара в общей величине мировых валютных резервов сократилась с 74,9% в 2000 г. до 61,9% в 2012 г. При этом на доллар США, евро, фунт стерлингов, японскую йену приходится практически 94% от общемировых резервов, оставшиеся 6% образуют валюты быстрорастущих стран с формирующимся рынком [7].

В сопоставлении с указанной структурой резервов отдельных стран, структура российских резервов отличается меньшей долей долларов США (45,7% в 2013 г.) и более весомой ролью евро (около 41%). Валютный состав резервов Российской Федерации в основном обусловлен преобладанием европейских партнеров в отечественной внешней торговле, а также нормативными требованиями к валютной структуре государственных специализированных фондов, входящих в резервные активы. Фактическая валютная структура валютных активов представлена на рисунке 3.

Источник: [12].

Рис. 3. Распределение валютных активов по валютам по состоянию на 30.06.2013 г.

За рассматриваемый период был увеличен объем активов, номинированных в канадских долларах, в список разрешенных валют включен австралийский доллар. Соответственно, выросли вложения в ценные бумаги, выпущенные правительством Канады, появились вложения в ценные бумаги правительства Австралии. Объем активов в швейцарских франках оставался незначительным.

Большая часть золотых резервов мира сосредоточена в развитых странах (82,6% в 2013 г.), для этих же стран характерна более высокая доля золота в общем объеме резервов (22,5% по группе стран). В развивающихся странах сосредоточено 17,4% общемирового золотого запаса, доля золота находится на уровне 3,7% от резервов. В России доля золота в 2013 г. составляла около 9,5%, в Японии – 3,2% , в Китае – 1,7%.

На протяжении многих десятилетий США остаются мировым лидером по объему золотовалютных резервов (30,6% в 2013 г.). Золотая составляющая международных резервов Российской Федерации остается одной из самых высоких среди развивающихся стран (957,8 тонн в 2013 г.) и уступает лишь эмитентам резервных валют, а также Китаю. Для развивающихся стран характерно увеличение доли золота в золотовалютных резервах. Это объясняется инфляционными ожиданиями и девальвацией валют [4].

Развивающиеся страны также наращивают свои резервы, лидерами являются Китай, Индия, Россия и Мексика. По сравнению с 2010 г. Россия увеличила свои золотые резервы на 36%, Беларусь – в 163 раза, Мексика – в 12,3 раз, Корея – в 3,8 раз. Страны с крупными золотыми резервами ограничили операции с золотом. На уровне 2010 г. остались золотые запасы США, Италии, Франции, Японии, Китая, Индии. Существенных изменений в распределении запасов золота между развитыми и развивающимися странами не произошло, т.к. запасы золота, накопленные развитыми странами ранее, остаются значительными. Доля золота в резервах развивающихся стран оценивается на уровне около 3%, в структуре мировых запасов доля золота находится на уровне 12% [6].

Доходность валютных активов

В Центральном банке золотовалютные резервы рассматриваются в качестве одного из важных факторов формирования в стране денежной массы, основы внутреннего денежного обращения. С точки зрения стабильности экономического регулирования недопустимо произвольное изменение золотовалютных резервов, которое может привести к изменению величины денежной массы (денежного предложения), что, в свою очередь, может дестабилизировать национальную экономику. От состояния золотовалютных резервов Центрального банка зависят рост денежного предложения и возможности удовлетворения денежного спроса, динамика валютного обменного курса, что в конечном итоге предопределяет динамику конечного спроса в экономике (потребления домашних хозяйств, инвестиционного и государственного спроса).

Существует оценка, согласно которой содержание золотовалютных резервов обходится развивающимся странам примерно в 1% от их ВВП ежегодно. Считается, что эти издержки являются платой за наличие в стране страхового механизма на случай внешних экономических шоков – гаранта стабильности и источника ликвидности в экстремальных ситуациях. При определении оптимального уровня резервов, издержки резервирования сравниваются с получаемыми страной выгодами [11].

Средства, находящиеся в золотовалютных резервах, обесцениваются на 1,5–2,8% ежегодно вследствие инфляции в США и Европейском Союзе, тогда как доходность вложения валютных активов в соответствии с данными Центрального банка не превышает 1% (за исключением австралийского доллара). В связи с этим, актуальным остается вопрос о перераспределении имеющихся средств с целью получения большей доходности (см. табл. 2). В этом случае резервные фонды могут стать одним из источников средств на развитие технологий и модернизацию экономики.

Таблица 2

Доходность валютных активов Банка России и инфляция в отдельных странах (% годовых)

|

Показатель

|

Доллар

США |

Евро

|

Фунт

стерлингов |

Канадский

доллар |

Австралийский

доллар |

Японская

иена |

|

Доходность

фактических одновалютных портфелей валютных активов

| ||||||

|

июль

2012 года – июнь 2013 года

|

0,37

|

0,15

|

0,23

|

0,92

|

2,88

|

0,08

|

|

Инфляция:

| ||||||

|

2012

год

|

2,1

|

2,5

|

2,8

|

1,5

|

1,8

|

0,0

|

|

2013

год

|

1,8

|

1,7

|

2,7

|

1,5

|

2,5

|

0,1

|

|

|

США

|

Зона евро

|

Соединенное королевство

|

Канада

|

Австралия

|

Япония

|

Полученные в результате валютных интервенций средства, Центральный банк и Министерство финансов используют для внешних операций или сохраняют во внешних активах, при этом они размещаются за рубежом на валютных счетах под проценты или инвестируются в надежные ценные бумаги, номинированные в долларах или другой свободно-конвертируемой валюте.

Прогнозы развития экономики и золотовалютных резервов

Россия накопила значительные золотовалютные резервы, их эффективное использование укрепит позиции страны на мировых рынках. Созданный объем золотовалютных резервов стал еще и политическим инструментом. В случае введения санкций со стороны США ответной мерой станет отказ от хранения доллара в резервах (в настоящее время его доля составляет 46%) и переход на другие валюты (увеличение использования фунта стерлингов, японской йены, швейцарского франка), что может дестабилизировать курс американской валюты.

Произведем анализ прогнозов изменения золотовалютных резервов до 2018 г. при различных сценариях развития российской экономики с учетом изменения состояния международной торговли и темпах роста ВВП. Данный прогноз основывается на информации Центрального банка и оценках персонала МВФ.

Первый вариант прогноза можно обозначить как оптимистический для российской экономики, в нем заложены темпы роста ВВП на уровне 3,5% и инфляция 5,5% в год. Если учесть, что на сегодняшний день правительство скорректировало прогнозы по росту ВВП до 1% в год, то в перспективе он будет труднодостижим. Параметры данного прогноза представлены в таблице 3.

Таблица 3

Среднесрочный вариант развития экономики и золотовалютных резервов РФ

в 2015–2018 годах (оптимистический вариант)

|

Показатель

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

|

Рост

ВВП в постоянных ценах, %

|

3,5

|

3,5

|

3,5

|

3,5

|

|

Потребительские

цены ,%

|

5,5

|

5,5

|

5,5

|

5,5

|

|

Валовые

резервы (на конец периода)

|

|

|

|

|

|

в

млрд долл. США

|

537,7

|

537,8

|

537,8

|

537,7

|

|

в

месяцах импорта

|

12,3

|

11,7

|

11,0

|

10,4

|

|

Мировые

цены на нефть, долл. США за баррель)

|

96,3

|

92,5

|

90,9

|

89,6

|

В соответствии с данным вариантом цены на нефть находятся на уровне ниже 100 долл. США за баррель, а общее сальдо платежного баланса в этот период равно нулю. Сальдо счета текущих операций во все периоды положительно и имеет тенденцию к снижению с 23,1 до 11,3 млрд долл. США, также прогнозируются оттоки капитала, который к 2018 г. снизится до 10,3 млрд долл. США. Валовые резервы составят 537,7 млрд долл. США.

Второй вариант развития экономики и изменения золотовалютных резервов основывается на пессимистическом прогнозе развития событий, который заключается в падении цен на энергоресурсы (в соответствии с прогнозными значениями до 60 долл. США за баррель), что ограничит экономический рост российской экономики. Соответствующие риски оказывают влияние на российскую экономику из-за недиверсифицированной структуры промышленности. Параметры данного прогноза рассмотрены в таблице 4.

Таблица 4

Среднесрочный вариант развития экономики и золотовалютных резервов РФ

в 2015–2018 годах (пессимистический вариант)

|

Показатель

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

|

Рост

ВВП в постоянных ценах, %

|

1,5

|

2,0

|

2,5

|

2,5

|

|

Потребительские

цены,%

|

5,0

|

5,0

|

5,0

|

5,0

|

|

Валовые

резервы (на конец периода)

|

|

|

|

|

|

в

млрд долл. США

|

458,0

|

453,4

|

453,4

|

453,4

|

|

в

месяцах импорта

|

13,3

|

12,2

|

11,2

|

10,4

|

|

Мировые

цены на нефть, долл. США за баррель)

|

60,0

|

60,0

|

60,0

|

60,0

|

Рост ВВП российской экономики в 2015 г. прогнозируется на уровне 1,5%, к 2018 г. рост может составить 2,5%, инфляция сдерживается на уровне 5% в год на весь период прогноза. Ухудшается сальдо платежного баланса и впервые за многие годы может перейти к отрицательному значению (-17,6 и -4,6 млрд долл. США в 2015 и 2016 г.), что объясняется ухудшением счета текущих операций. Риски политического характера, нестабильность валютного рынка и медленное продвижение экономических реформ, связанных с развитием технологических производств, приведут к оттокам капитала. Все эти факторы спровоцируют использование золотовалютного резерва и снижение их до 453,4 млрд долл. США.

Третий вариант развития российской экономики основывается на сдерживании инфляции, которая к 2018 г. прогнозируется около 3%, значительных темпах экономического роста 4–5% в год. Мировые цены на нефть будут выше 90 долл. США за баррель.

Предполагается, что значительные валютные резервы позволяют корректировать валютный курс и противостоять возможным внешним рискам. Параметры данного прогноза представлены в таблице 5. При этом резервы будут находиться на уровне 537,9 млрд долл. США.

Таблица 5

Среднесрочный вариант развития экономики и золотовалютных резервов РФ

в 2015–2018 годах (пессимистический вариант)

|

Показатель

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

|

Рост

ВВП в постоянных ценах, %

|

4,0

|

4,5

|

4,8

|

5,0

|

|

Потребительские

цены ,%

|

4,2

|

3,6

|

3,2

|

3,0

|

|

Валовые

резервы (на конец периода)

|

|

|

|

|

|

в

млрд долл. США

|

537,9

|

537,9

|

537,9

|

537,9

|

|

в

месяцах импорта

|

12,0

|

11,2

|

10,5

|

9,9

|

|

Мировые

цены на нефть, долл. США за баррель)

|

96,3

|

92,5

|

90,9

|

89,6

|

Сальдо платежного баланса на весь период прогноза будет равно нулю, сальдо счета текущих операций будет ухудшаться и с 8,5 млрд долл. США снизится до -24,4 млрд долл. США, сальдо будет сбалансировано за счет притоков капитала.

Корректировка показателей прогноза

С учетом сложившейся ситуации на первый квартал 2014 г. можно скорректировать показатели прогнозов экономической ситуации в стране. Рост ВВП до 2018 г. будет оставаться на уровне 1,5–2% в год, инфляция 5% в год. В настоящее время не складывается предпосылок для существенного снижения цен на энергоносители, и прогнозное значение может быть на уровне более 90 долл. США за баррель. Данные по золотовалютным резервам представлены в таблице 6.

Данный прогноз согласуется с основными направлениями единой государственной денежно-кредитной политики на 2015 г. и период 2016–2017 гг., а также с данными Центрального банка.

Таблица 6

Фактические и прогнозные значения золотовалютных резервов в 2012–2018 годах

|

|

Факт (на начало периода)

|

Прогноз (на конец периода)

| ||||||

|

2012 г.

|

2013 г.

|

2014 г.

|

2014 г.

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

| |

|

Золотовалютные

резервы, млрд долл. США

|

498,6

|

537,6

|

493,3

|

–

|

–

|

–

|

–

|

–

|

|

1

вариант прогноза

|

537,7

|

537,8

|

537,8

|

537,8

|

537,7

| |||

|

2

вариант прогноза

|

475,6

|

458,0

|

453,4

|

453,4

|

453,4

| |||

|

3

вариант прогноза

|

537,9

|

537,9

|

537,9

|

537,9

|

537,9

| |||

Выводы

Учитывая состояние золотовалютных резервов на начало 2014 г. и темпы развития конъюнктуры валютного рынка, можно спрогнозировать значение золотовалютных резервов на 2015–2018 гг. на уровне 475–453 млрд долл. США. Поскольку в последние несколько лет наблюдается изменение отношения к золоту в золотовалютных резервах, это определяется неопределенностью валютного рынка и необходимостью диверсифицировать золотовалютные резервы. Центральный банк прогнозирует дальнейшее увеличение объема золота в золотовалютных резервах, т.е. общий объем резервов также будет возрастать с сегодняшних 9 до 20%, а возможно и выше.

Источники:

2. Белова Е.В. Экономический рост, его анализ и критерии оценки (на примере анализа отрасли черная металлургия) // Научные труды вольного экономического общества. – 2008. – Том 102. – С. 61–67.

3. Жуковский В.С. Банк России по-прежнему блокирует модернизацию и развитие национальной экономики (обзор основных мероприятий и последствий новейшей монетарной политики) // Российский экономический журнал. – 2012. – № 5. – С. 48–64.

4. Кудряшова И.В. Анализ достаточности международных резервов эмитентов свободно используемых валют и России // Вестник Волгогр. гос. ун-та. Сер. 3, Экон. Экол. – 2011. – № 1 (18). – С. 205–211.

5. Михеева Е.З. Значение золотовалютных резервов в макроэкономическом регулировании // Экономика и предпринимательство. – 2013. – № 10 (39). – С. 27–34.

6. О динамике международных резервов Банка России в 2011–2012 годах // Деньги и кредит. – 2012. – № 8. – С. 15–20.

7. Смыслов Д.В. Международная валютная система: тенденции эволюции // Деньги и кредит. – 2013. – № 10. – С. 46–58.

8. Форов А.Ю. Управление золотовалютными резервами: проблемы и перспективы // Сибирский торгово-экономический журнал. – 2011. – № 12. – С. 102–105.

9. Центральный банк Российской Федерации [Электронный ресурс]. – Режим доступа: http://www.cbr.ru.

10. Международные резервы Российской Федерации [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/hd_base/mrrf/.

11. Кудряшова И.В. Сравнительный анализ структуры и достаточности международных резервов эмитентов свободно используемых валют и России // Научный вестник ВАГС. Экономика. 1/5/2011. – C. 96–102.

12. Обзор деятельности банка России по управлению валютными активами. Выпуск 1 (29) [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/publ/Obzor/2014-01_res.pdf.

13. Перспективы развития мировой экономики [Электронный ресурс]. – Режим доступа: http://www.imf.org/external/russian/pubs/ft/weo/2013/01/pdf/textr.pdf.

14. International Monetary Fund [Электронный ресурс]. – Режим доступа: http://www.imf.org/external/russian/pubs/ft/scr/2013/cr13310r.pdf.

Страница обновлена: 09.02.2026 в 21:40:28

Download PDF | Downloads: 29

Role of international reserves in countries of the economic stability

Klimova E.Z., Vinogradova A.V.Journal paper

Russian Journal of Entrepreneurship *

№ 13 / July, 2014

Abstract:

The article analyzes the Russian foreign exchange reserves management, discusses their dynamics, structure and meaning to minimize the risks of innovation and economic stability of the state. Defined benchmarks in international reserves management policy in accordance with the objectives of economic policy is formulated and forecast changes in foreign exchange reserves.

Keywords: economy, structure, international reserves, currency, gold