Стратегический контроль в модели управления организацией

Скачать PDF | Загрузок: 62

Статья в журнале

Российское предпринимательство *

№ 16 (238), Август 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье рассмотрен такой аспект инновационной модели управления, как стратегический (корпоративный) контроль. Предлагается рассматривать контроль как реальный механизм, регулируемый на уровне законодательства и как инструмент современного менеджмента через его основных участников (ключевых стейкхолдеров организации).

Ключевые слова: контроль, стейк-холдеры, модели корпоративного контроля, кластеры стейкхолдеров, модель определения значимости стейкхолдеров

Система контроля над деятельностью предприятия сложилась к началу XX века. В 2008 г. в своей статье «Инновационная модель управления» Т.Ф. Палей говорит о том, что понятие «модель управления» включает в себя базовые принципы управления, стратегическое видение, целевые установки и задачи, совместно вырабатываемые ценности, структуру и порядок взаимодействия элементов модели, принципы принятия управленческих решений, организационную культуру, аналитический мониторинг, планирование и контроль, движущие силы развития и мотивационную политику [8]. В данной статье мы хотим более подробно остановиться на таком блоке модели управления как стратегический контроль, а точнее его разновидности как корпоративный контроль.

Контроль как функция управления

Впервые контроль как функцию управления выделил теоретик и практик менеджмента Анри Файоль. В 1914 г. он обосновал концепцию непрерывности управленческого процесса, характеризующегося взаимосвязанными функциями [11].

По мнению классиков становления науки об управлении М.Х. Мескона, М. Альберта и Ф. Хедоури, контроль для многих людей означает, прежде всего, ограничение, принуждение, отсутствие самостоятельности. Они дают следующее определение контролю - это процесс обеспечения достижения организацией своих целей [7].

Рассмотрим модель процесса контроля, предложенную М.Х. Месконом, М. Альбертом и Ф. Хедоури. Они считают, что в процессе контроля есть три четко различимых этапа: выработка стандартов и критериев, сопоставление с ними реальных результатов и принятие необходимых корректирующих действий [7]. Данная схема может применяться только в небольших организациях, так как с появлением крупных корпораций данный процесс затрагивает не только руководство и сотрудников компании, но и многих других заинтересованных лиц.

Д. Котуа полагает, что контроль - это возможность определять результаты управленческой деятельности в той ее части, которая относится к выработке политики корпорации [6].

«Корпоративный контроль»

Cростом организации усложняются функции менеджмента, в том числе и контроль, поэтому все чаще начинает использоваться термин «корпоративный контроль». Выявление и учет преимуществ и недостатков организации корпоративного контроля является, с нашей точки зрения, необходимым условием успешной работы по созданию концептуального базиса системы корпоративного контроля.

По мнению таких ученых как С.Б. Авдашева, В.В. Голикова, Т.Г. Долгопятова, А.А. Яковлев, результаты изучения национальной модели корпоративного контроля представляют немалый вызов. Начиная с пионерных работ, объясняющих структуру акционерной собственности в России (А.Д. Радыгин, Р.М. Энтов), зафиксировано две характеристики национальной модели: высокая концентрация собственности и совмещение собственности и управления в качестве реакции на слабость инструментов защиты прав собственности акционеров [1].

А. Лысенко говорит о том, что понятие корпоративного контроля многогранно, и одним из проявлений его содержания является «порог корпоративного контроля», т.е. размер пакета акций хозяйственного общества. Обозначенный ракурс понятия корпоративного контроля затрагивает вопрос о предусмотренных в отечественном законодательстве инструментах корпоративного управления с целью обеспечения корпоративного контроля в хозяйственных обществах. На основе изучения работ А. Лысенко о корпоративном контроле выделено четыре основных законодательно закрепленных способов его осуществления:

- воздействие через общее собрание акционеров (участников);

- воздействие через Совет директоров;

- воздействие через коллегиальный исполнительный орган (правление, дирекцию);

- обязательные указания как способ воздействия.

Совет директоров - это орган, который обеспечивает связь между акционерами и исполнительным менеджментом, выполняет функцию контроля его деятельности. В российской же практике эти две группы участников корпоративного управления нередко объединены.

Модели корпоративного контроля

В конце 1990-х годов Т.Г. Долгопятовой были выделены законодательно уместные модели корпоративного контроля (табл. 1), характерные для приватизированных предприятий промышленности [3].

Эти модели присутствуют и в настоящее время на предприятиях, организованных в форме акционерных обществ. Граница между моделями I или III подвижна. Выбор между ними находится в руках доминирующего акционера, который может принять решение о продаже бизнеса, его реорганизации, изменении системы управления. Вместе с тем пока еще сохраняется модель коллективной собственности менеджеров [3].

Таблица 1

Модели корпоративного контроля, выделенные Т.Г. Долгопятовой

|

№ модели

|

Наименование

|

Описание

|

|

1

|

2

|

3

|

|

Модель

I |

«частное

предприятие» |

АО, в котором основным акционером является директор предприятия, он же им и управляет, т.е. совмещены функции собственников и управляющих. Крупнейший собственник - директор, при этом мелкими акционерами могут быть другие менеджеры, рядовые работники, органы власти, с которыми достигается баланс интересов

|

|

Модель II

|

«кооператив менеджеров»

|

модель, которая после приватизации и до конца 90-х годов была наиболее распространенной. Основная собственность и контроль на предприятии сосредоточился в руках небольшой группы топ-менеджеров, обычно 3-6 человек., т.е. совмещены функции собственников и управляющих. Как правило, никто из ведущих акционеров не обладает блокирующим пакетом, но доля директора превышает доли каждого из членов команды

|

|

Модель III

|

«концентриро-ванное внешнее владение»

|

модель, в которой предприятие находится во владении у крупного внешнего собственника, а менеджер либо наемный работник, либо владеет небольшим пакетом. В конце 90-х такая модель встречалась редко

|

|

Модель IV

|

«распыленное владение»

|

контроль фактически принадлежит менеджменту предприятия. Это модель, при которой в АО есть множество мелких акционеров – работники, государство, институциональные инвесторы, иностранные инвесторы. Эта модель была характерна, особенно до кризиса 1998 г., для крупных приватизированных АО, обремененных долгами, страдающих от неплатежей потребителей и огромных социальных обязательств перед многотысячными коллективами и региональными администрациями, обычно содержащих на балансе городскую инфраструктуру. Основные черты модели - сочетание бесконтрольности менеджмента и невозможности и/или нежелания увеличить свою долю в собственности

|

Стоит отметить, что на наш взгляд понятие корпоративный контроль необходимо рассматривать с двух позиций:

- корпоративный контроль как реальный механизм, регулируемый на уровне законодательства (с данной позиции понятия рассматриваются в исследованиях таких ученых, как А. Лысенко, Т.Г. Долгопятова);

- корпоративный контроль как инструмент современного менеджмента (данный подход свойственен исследованиям таких ученых, как Т.А. Корнеева, Х.Ш. Муллахметов).

В подтверждение этой мысли отметим, что в своей работе «Холдинги: правовое регулирование и корпоративное управление» [12] И.С. Шиткина пишет, что, корпоративный контроль есть результат распределения сил, позиций, возможностей, власти среди субъектов корпоративных отношений. Контроль не исчерпывается только концентрацией акций в руках одного или группы акционеров или участников.

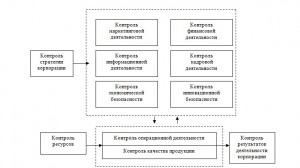

В 2006 г. Т.А. Корнеева [5] в своей диссертации «Корпоративный контроль в системе менеджмента», разработала модель корпоративного контроля в системе управления корпорацией (рис. 1).

Рис. 1. Модель корпоративного контроля в системе управления корпорацией

Рассматривая контроль как инструмент в системе корпоративного управления, она также как И.С. Шиткина выделяет три формы корпоративного контроля:

- акционерный контроль, или контроль над собственностью;

- производственно-сбытовой контроль;

- финансовый контроль [12].

Далее следует отметить, что определение перечня видов и структуры детерминант корпоративного контроля сопряжено с массой трудностей. Одна из них заключается в невозможности выделить универсальную систему корпоративного контроля, которая по своей типологии подошла бы любой компании.

Стейкхолдеры

В условиях развития форм организации бизнеса реальный контроль над компанией в основном осуществляют менеджеры, акционеры же несут значительные риски, связанные с недобросовестным поведением первых. Анализируя модель процесса контроля, предложенную М.Х. Месконом, М. Альбертом и Ф. Хедоури, мы видим, что участников в данном процессе становится все больше (не только руководители и сотрудники компаний) в зависимости от размеров и значимости компаний. От того, в чьих руках находится контроль и насколько полно его удается реализовать для той или иной группы заинтересованных сторон, зависит эффективность достижения стратегии. Заметим, что под заинтересованными лицами, или стейкхолдерами (stakeholders), понимаются лица, чьи интересы непосредственно затрагиваются деятельностью какого-либо предприятия или организации. Английский термин «stakeholders» буквально переводится как «держатель интереса».

Развитие теории заинтересованных сторон связано с выходом работы Э. Фримена «Стратегический менеджмент: концепция заинтересованных сторон» (1984 г.), в которой автор вводит новое понятие – «заинтересованная сторона» (stakeholder) и значительно расширяет их круг [9].

Разные группы стейкхолдеров имеют различные интересы. Соответственно, и органы, которым они поручают реализовывать контроль различны по структуре и целям функционирования.

Поэтому, согласимся с мнениями М.В. Васильевой, И.А. Келейникова, что корпоративный контроль должен рассматриваться как комплексная система внутренних и внешних механизмов управления, направленная на регулирование агентских конфликтов, возникающих между ключевыми субъектами корпоративных отношений [2]. Таким образом, с ростом компании и ее системы управления, усложняется и механизм реализации корпоративного контроля. Улучшение качества внешних механизмов контроля находится в компетенции законодательства страны, институциональной и экономической среды бизнеса, а улучшение качества внутренних механизмов корпоративного контроля позволяет увеличить прозрачность деятельности любой компании.

Корпоративный контроль как комплексная система внутренних и внешних механизмов управления

Один и тот же орган корпоративного контроля может быть как внешним, так и внутренним, в зависимости от механизма его формирования, а также может служить интересам различных групп стейкхолдеров. Например, результатами аудиторской проверки, т.е. аудиторским заключением о подтверждении бухгалтерской отчетности, будут пользоваться все основные внешние стейкхолдеры компании - государство, банки, инвесторы. Поэтому во внешнем контуре управления, наиболее влиятельными участниками будут - аудиторские фирмы. В их обязанности также входит оценка системы внутреннего контроля - (далее - СВК), а это один из органов, осуществляющих корпоративный контроль на уровне пользователей внутренней информации.

Предлагаем описать технологию выбора органа корпоративного контроля через систему определения интересов стейкхолдеров. Для определения роли стейкхолдеров можно использовать модель идентификации значимости заинтересованных сторон «власть, легитимность и срочность» Р.К. Митчелла, Б.Р. Агла и Д.Дж. Вуда (1997-1999 гг.) [9].

В модели выделены три основных фактора, определяющие силу возможного воздействия определенной группы стейкхолдеров на деятельность компании.

К основным факторам относятся: власть заинтересованной стороны оказывать влияние на организацию, законность/легитимность отношений и действий заинтересованной стороны с организацией с точки зрения целесообразности или правомерности и срочность/безотлагательность требований к организации со стороны заинтересованной стороны с точки зрения критичности и чувствительности ко времени для этой заинтересованной стороны.

Три категории стейкхолдеров обладают одним из факторов (латентные стейкхолдеры), еще три категории - двумя факторами (ожидающие стейкхолдеры) и одна категория - всеми тремя факторами (категорические стейкхолдеры). После выявления наиболее влиятельных групп стейкхолдеров по описанной выше модели Р.К. Митчелла, Б.Р. Агла и Д.Дж. Вуда компания должна проанализировать интересы каждой из групп и определить конкретные показатели, характеризующие степень реализации этих интересов.

На наш взгляд, сущность корпоративного контроля проявляется в том, что он связан с правом любого из стейкхолдеров, перечисленных в таблице 2, осуществлять контрольные функции, и иметь доступ к показателям, характеризующим уровень эффективности функционирования компании, в рамках своих интересов.

Если рассмотреть с данной точки зрения группировку стейкхолдеров, выделенную Г.Н. Константиновым, который весь спектр стейкхолдеров разделяет на пять основных кластеров со сходными, но внутренне все равно противоречивыми интересами, можно отнести их к той или иной группе по модели идентификации значимости заинтересованных сторон (табл. 2 3).

Таблица 2

Распределение кластеров стейкхолдеров выделенных

Г.Н. Константиновым по модели Р.К. Митчелла, Б.Р. Агла и Д.Дж. Вуда

|

№

|

Наз-вание

|

Сущность кластера

|

Категория

| |

|

1

|

Поставщики финансового капитала

|

Прежде всего сюда относятся акционеры, которые, вкладывая деньги, часто имеют существенно разные интересы. Кто-то ориентирован на получение дивидендов, кто-то стремится к постоянному изъятию из потока денежных средств определенной доли на личные нужды, для кого-то главным становится расширение своих социальных возможностей, включая власть и влияние. К этому же кластеру принадлежат и потенциальные инвесторы, которые наблюдают за компанией, отслеживая свои возможности заработать деньги в качестве портфельного или стратегического инвестора. К поставщикам финансового капитала относятся и кредиторы. Кластер поставщиков финансового капитала оказывает наибольшее влияние на стратегические решения, так как многие механизмы такого влияния прописаны в законодательстве или уставе корпорации

|

Категорические стейкхолдеры

| |

|

2

|

Поставщики «предпринимательской энергии»

|

Прежде всего сюда относится менеджмент. Рост стоимости компании, по существу, зависит от усилий менеджмента, его умения принимать стратегические решения, создавать работоспособные системы управления и оптимальные бизнес-процессы. К этому же кластеру относятся поставщики и потребители. Они заинтересованы в том, чтобы на соответствующем уровне создавалась потребительская ценность, удовлетворяющая их требованиям и позволяющая им конкурировать на своих рынках более эффективно. Менеджеры иногда являются акционерами компании, и в этом случае они принадлежат сразу двум кластерам, но интересы менеджера как акционера и интересы менеджера как должностного лица в компании различаются

|

Ожидающие стейкхолдеры

| |

|

3

|

Персонал

|

Который заинтересован, с одной стороны, в развитии и процветании компании, что связано с устойчивым положением рабочего места, которое он занимает. С другой стороны, персонал стремится к получению большего вознаграждения. Интересы персонала могут быть более сложными. Кто-то гордится тем, что работает в известной и крупной компании. Кто-то строит свою карьеру и приходит в компанию, чтобы получить необходимые ему навыки или важную строчку в резюме

|

Латентные стейкхолдеры

| |

|

4

|

Поставщики интеллектуального капитала

|

Это, которые, с одной стороны, близки к персоналу, но с другой - существенно от него отличаются. Кроме вознаграждения, их интересует наращивание своего интеллектуального капитала, постоянное совершенствование своих компетенций и лидерство в своей области. В этом случае компания для них является пространством для профессионального роста, и им важна динамика развития компании, ее ведущие позиции в отрасли, обеспечивающие доступ к самым новым знаниям в той или иной сфере деятельности

| ||

|

5

|

Различные

социальные групп внутри и вне компании |

Внутри компании существуют профсоюзные и иные организации. Вне компании - различные профессиональные сообщества, которые могут координировать свою деятельность. Примерами таких сообществ являются ассоциации бухгалтеров, финансовых аналитиков или ассоциация независимых директоров в России. Образец внешней социальной группы - это движение зеленых, которое оказывает существенное влияние на стратегические решения многих корпораций. Общество в целом заинтересовано в том, чтобы компания платила налоги, предоставляла рабочие места, вносила вклад в улучшение жизни, включая охрану окружающей среды. Компания функционирует в социальном пространстве, и ее действия могут касаться интересов большого числа людей. Говоря на языке теории систем, компания является открытой системой

|

Латентные стейкхолдеры

| |

Типы корпораций

Все рассматриваемые в начале статьи способы и модели корпоративного контроля, их преимущества и недостатки описаны с законодательной точки зрения коммерческих структур. Сам термин «корпорация» в российском законодательстве не используется и, следовательно, нормативного определения понятия «корпорация» не имеется. Нельзя не согласиться с тем, что первостепенное восприятие данного понятия ассоциируется с крупными предпринимательскими структурами, у которых коммерческие цели функционирования. Рассмотрим типы корпораций, которые выделяются в финансовом словаре [10]:

- некоммерческие - образования, не рассчитанные на получение прибыли. Это обычно правительственные, городские, муниципальные, политические объединения, а так же благотворительные, религиозные, просветительные и другие подобные институты;

- коммерческие, цель функционирования которых – увеличение стоимости компании.

Также обратимся к более раннему определению значения слова «корпорация». Дословный перевод с английского на русский слова «corporate» - это «общий, совместный, объединенный». Кроме того, актуален и такой перевод как «относящийся к муниципальным учреждениям, органам местного самоуправления» [4]. Поэтому определим, что в рамках данного исследования понятие «корпоративный контроль» мы можем использовать и для государственных структур, так как они, как и коммерческие структуры, имеют свою миссию и стратегию развития. Поэтому понятие «корпоративный» мы будем использовать в первую очередь с позиции «объединения» целей функционирования.

Исходя из вышеизложенного, большинство авторов пишут об управленческом корпоративном контроле, основанном на методах внешнего и внутреннего контроля и описывают их механизмы реализации на практике. Объем и цели корпоративного контроля в каждом случае различны и зависят от размеров и структуры предприятия и требований руководства. На наш взгляд основой корпоративного контроля должна стать функция контроля над реализацией стратегии компании, также необходим пересмотр понятия корпоративный контроль с точки зрения стейкхолдеров.

Вывод

Определение такого перспективного инструмента современного менеджмента как корпоративный контроль можно представить следующим образом: это – право стейкхолдеров определять стратегию развития компании и контролировать степень ее достижения в рамках своих интересов. Целью корпоративного контроля является корпоративная эффективность (устойчивость), то есть способность фирмы функционировать в течение длительного периода времени, которая зависит от взаимоотношений с заинтересованными сторонами.

Источники:

2. Васильева М.В., Келейников И.А. Состояние и тенденции развития корпоративного контроля в России / Экономический анализ: теория и практика. – 2010. – № 13. – С. 53–57.

3. Долгопятова Т.Г. Собственность и корпоративный контроль в российских компаниях в условиях активизации интеграционных процессов / Российский журнал менеджмента. – 2004. – № 2. – С. 3–26.

4. Ермолович Д.И. Новый большой русско-английский словарь / Д.И. Ермолович, Т.М. Красавина. – М.: «Русский язык – Медиа, 2008. – 1052 с.

5. Корнеева Т.А. Корпоративный контроль в системе менеджмента. – Диссертация д-ра экон. наук: 08.00.05. – Самара, 2006. – 351 с.

6. Котуа Д. Банковский контроль над крупными корпорациями в США. – М., 1982. – 212 с.

7. Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента. – М.: Дело, 1992. – 699 с.

8. Палей Т.Ф. Инновационная модель управления / Вестник КГФЭИ. – 2008. – № 10. – С. 56–59.

9. Петров М.А. Теория заинтересованных сторон: пути практического применения / Вестник СПбГУ. – 2004. – № 16 – С. 51–59.

10. Словарь бизнес-терминов. Академик.ру. 2001.

11.Файоль А., Эмерсон Г., Форд Г. Управление – это наука и искусство. – Республика, 1992. – 352 с.

12. Шиткина И.С. Холдинги: правовое регулирование и корпоративное управление. – М.: Волтерс Клувер, 2006. – 648 с.

13. Паламарчук В.П. Ценностно-стоимостной подход во взаимодействии менеджмента с участниками (стейкхолдерами) компании // Российское предпринимательство. — 2007. — № 12 (103). — С. 73-78. — http://www.creativeconomy.ru/articles/10248/.

Страница обновлена: 19.02.2026 в 07:23:51

Download PDF | Downloads: 62

Strategic control in a model of corporate management

Nikiforova E.G.Journal paper

Russian Journal of Entrepreneurship *

№ 16 / August, 2013

Abstract:

The article describes the aspect of innovative management model named strategic (corporate) control. Control should be considered as a real mechanism, governed by law, and as a tool of modern management through its primary stakeholders (key stakeholder of a company).

Keywords: stakeholders, сontrol, Models of corporate control, clusters of stakeholders, model for determining the significance of stakeholders