Основные факторы эволюции конъюнктуры ценообразования на мировом рынке железной руды

Скачать PDF | Загрузок: 24

Статья в журнале

Российское предпринимательство *

№ 10 (232), Май 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье анализируются основные факторы эволюции ценообразования на рынке железной руды. Утверждается, что за последние 50 лет мировой рынок железной руды прошел эволюцию от монопсонического к олигополистическому типу конкуренции.

Ключевые слова: монопсония, олигополия, железная руда, большая тройка, кривая издержек, маржинальный производитель, производство руды

Около 98% добываемой в мире железной руды используется для производства чугуна, который является промежуточным продуктом в процессе производства стали. То есть она является самым важным сырьевым материалом в процессе производства стали.

Цены на железную руду, как и на другие виды сырья, характеризуются наличием постоянных трендов и резких разворотов в ценах. В течение длительного периода с середины 1960-х до начала 2000-х цены на железную руду в реальном долларовом выражении снижались (см. рис. 1), что привело к недоинвестированности в разработку новых проектов по добыче железной руды [1].

Источник: SBB, IMF, составлено автором

Рис. 1. Историческая динамика контрактных цен на железную руду

Факторы, определяющие рост цен на железную руду

Существенный рост цен на железную руду объясняется в первую очередь следующими четырьмя факторами:

– Рост спроса на руду в Китае. За последние 10 лет мировой спрос на железную руду рос на 6% в год, в то время как спрос на руду в Китае рос на 16% в год. Мировое потребление руды превысило 1,9 млрд тонн в 2011, из которых 1 млрд тонн был потреблен Китаем [2]. Столь сильный рост производства стали и спроса на руду был вызван в первую очередь процессом активной урбанизации и индустриализации в Китае. Так в период с 2000 по 2010 гг. доля городского населения в Китае выросла с 36% до 45%.

– Задержка ввода новых проектов по добыче железной руды. В последние 10 лет рост спроса на железную руду опережал ввод новых проектов. Реализация новых проектов затрудняется рядом факторов, среди которых можно выделить инфраструктурные ограничения, нехватку квалифицированной рабочей силы, проблемы с финансированием из-за быстрой инфляция капитальных затрат, рост налоговых рисков, перемещение новых проектов в регионы с неразвитой бизнес средой (например, Африка), задержки с поставкой оборудования [3]. Так, например, за 2011 г. была отложена реализация почти 600 млн т новых мощностей (см. рис. 2).

Источник: J.P.Morgan [4]

Рис. 2. Перенос сроков ввода новых проектов по добыче железной руды (без «большой тройки» [1])

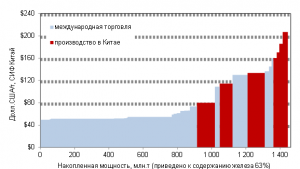

– Резкий наклон правой части кривой предложения железной руды. Это приводит к высокой чувствительности цены даже к несущественным изменениям спроса. Как отмечается многими авторами, Китай является маржинальным производителем руды [5], практически полностью занимая правую часть мировой кривой издержек производства руды (см. рис. 3) и, следовательно, определяя цены на руду [6]. При этом относительный наклон правой части кривой растет со временем. Это объясняется тем, что инфляция издержек производства руды в Китае существенно превышает инфляцию издержек производителей из левой части кривой. Согласно исследованию Macquarie [7], в период 2008–10 гг. инфляция издержек производства руды в Китае превышала 15% в год. Все это усиливается высоким темпом истощения мировых запасов, который по данным компании “Vale” превышает 4% в год [8].

Источник: данные компаний, отчеты инвестиционных банков, оценки автора

Рис. 3. Кривая издержек производства руды в 2011 г. (рынок международной торговли и производство в Китае)

– Высокий уровень консолидации поставок руды. Так, «большая тройка» игроков (RioTinto, BHP-B и Vale) имеют 70% долю в мировой торговле железной рудой [9]. Это является отражением олигополистического характера рынка, где «большая тройка» способна влиять на ценообразование и получать более высокую ценовую премию в сравнении с рынком совершенной конкуренции.

Проявление факторов, влияющих на рост цен

Проявлением данных факторов явилось то, что рынок железной руды за последние 50 лет рынок железной руды прошел 2 основных этапа:

–1960–2002 – период падения цен в реальном выражении и стагнации в номинальном выражении;

–2002–2012 – период резкого роста цен.

Период 1960–2002

Преобладающим типом конкуренции на рынке железной руды в данный период является монопсония [10]. На рынке присутствует один крупный потребитель – Япония, являющийся ценоискателем, обладающий влиянием на рыночное ценообразование и старающийся ограничить верхний предел цен через прямые инвестиции в основные проекты по добыче железной руды. При этом «большая тройка» производителей являются ценополучателями. В этот период на рынке преобладает система ценообразования, основанная на заключении годовых контрактов на поставку железной руды. При этом контракты заключаются в рамках японского финансового года, то есть с апреля по март. Основными поставщиками руды по долгосрочным контрактам являются Австралия и Бразилия, по спотовым – Индия.

Период 2002–2012

В данный период происходит превращение рынка железной руды в олигополию. На мировом рынке появляется новый крупный потребитель – Китай, который испытывает нехватку железной руды с внутреннего рынка и начинает активно увеличивать импорт железной руды, превращаясь в ее крупнейшего импортера уже в 2003 г. В тоже самое время спрос на импорт железной руды со стороны традиционных потребителей, Японии и Европы, остается на высоком уровне. Рост спроса на импорт железной руды со стороны Китая на фоне ограниченности предложения из Австралии и Бразилии приводит к удвоению экспорта руды из Индии до 63 млн т в 2004 г.

Текущее состояние рынка железной руды

Со временем «большая тройка» начинает осознавать то, что рынок железной руды из монопсонического превратился в олигопольный, где она контролирует практически 70% рынка международной торговли и способна оказывать влияние на ценообразование [11]. Начиная с 2006 г., RioTinto, а затем BHP-B и Vale начинают предпринимать шаги в сторону отмены годовых контрактов на руду, усложняя процесс ведения переговоров со сталеплавильными предприятиями [12]. Весной 2010 г. это приводит к отказу от 40-летней системы заключения контрактов по фиксированным ценам на 1 год в пользу контрактов с фиксированной ценой на 1 квартал. Теперь цена определяется не через процесс переговоров, а четко привязана к спотовой цене. По мнению «большой тройки», спотовая цена достоверно отражает сложившийся на рынке баланс спроса и предложения руды. Это позволяет крупным игрокам получать высокую прибыль в периоды активного роста рынка.

Следует отметить, что Китай стремится снизить зависимость от импортных поставок, реализуя различные стратегии. Первой стратегией является накопление существенных запасов железной руды в портах и на предприятиях для того, чтобы в периоды наиболее высоких цен прекращать закупки с рынка, в частности у «большой тройки». Так в среднем в 2012 г. запасы железной руды в портах Китая составляли около 100 млн т или около 10% мирового производства руды.

Второй стратегией являются инвестиции в покупку и разработку месторождений в богатых рудой регионах. Специально для этих целей Министерство финансов Китая создало специальный фонд [13]. До сих пор средства этого фонда использовались в основном для сделок слияний и поглощений за рубежом, но количество проектов, создаваемых с нуля, постепенно возрастает. В настоящее время Китай имеет долевое участие в проектах общей мощностью более 200 млн т/год [14].

Можно заключить, что будущее ценообразования на мировом рынке железной руды зависит от того, насколько успешно Китай сможет использовать реализуемые стратегии для усиления влияния на «большую тройку».

Вывод

В настоящей статье были проанализированы основные факторы эволюции ценообразования на рынке железной руды. К ним относятся существенный рост спроса на руду на фоне задержек реализации новых проектов, резкий наклон правой части мировой кривой предложения железной руды и доминирование «большой тройки» на рынке мировой торговли рудой.

Утверждается, что за последние 50 лет мировой рынок железной руды прошел эволюцию от монопсонического к олигополистическому типу конкуренции. При этом будущий тип конкуренции на рынке будет зависеть от успешности реализации стратегий Китая по усилению влияния на рынок железной руды.

[1]BHP-Billiton, Rio Tinto, Vale

Источники:

2. Steel Statistical Yearbook 2011 // worldsteel [Электронный ресурс]. – Режим доступа: http://www.worldsteel.com.

3. Rodolfo De Angele. Iron Ore: Fundamentals in favor of suppliers, raising price forecasts across the curve // J.P.Morgan. – Oct 2010. – P. 1–10.

4. Iron Ore: Market Underappreciates Fundamental Strength// J.P. Morgan. – July 2011. – P. 1–15.

5. L.Correa. The Iron Ore Handbook: Digging Dipper // Barclays Capital. – Apr 2012. – P. 1–93.

6. Iron and Steel value chain dynamics // McKinsey&Co. – Oct 2011. – P .20.

7. Colin Hamilton. Iron Ore Outlook: Balancing supply and demand in volatile markets // Macquarie. – Sep 2010. – P. 29.

8. Vale can be flexible on iron ore contracts // Merrill Lynch. – Oct 2011. – P. 1.

9. Zhirui Zhu. Identifying supply and demand elasticities of iron ore // Thesis at Duke University – 2012.

10. Tom Price. Old numbers, new bearish span // UBS. – March 2012. – P. 1–15.

11. Jeffrey D. Wilson. Chinese resource security policies and the restructuring of the Asia-Pacific iron ore market // Resources Policy. – 2012. – № 37. – P. 331–339.

12. Yan Jiangning. Death Knell for Benchmark Iron Ore Pricing // CaixinOnline. – Sep 2010. –[Электронный ресурс]. – Режим доступа: http://www.english.caixin.com/.

13. The Iron Ore Market 2009–2011 // UNCTAD. – June 2010. – P. 68.

14. G.Train. Securing supply – China’s efforts to boost iron ore availability // Macquarie. – April 2011. – P. 3.

Страница обновлена: 21.02.2026 в 03:15:51

Download PDF | Downloads: 24

Main factors of evolution of pricing conditions in the global iron ore market

Popov N.A.Journal paper

Russian Journal of Entrepreneurship *

№ 10 / May, 2013

Abstract:

The paper analyzes key factors of iron ore pricing evolution. It is claimed that global iron ore market has changed from monopsony to oligopoly over the last 50 years.

Keywords: oligopoly, ironore, big-3, costcurve, marginalproducer, ironoreproduction, monopsony