Качественная оценка корпоративного управления, как основополагающий фактор повышения эффективности деятельности предприятия

Скачать PDF | Загрузок: 34

Статья в журнале

Российское предпринимательство *

№ 1 (223), Январь 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье предложена методика оценки эффективности корпоративного управления на основе оценки корпоративных рисков.

Ключевые слова: корпоративное управление, интегральный показатель, балльная оценка, корпоративный риск

На уровень развития корпоративного управления в каждой стране оказывает влияние ее история, культура и законодательство. Темпы и уровень развития в области практики корпоративного управления Росси значительно отличаются от бывших советских республик (Казахстана и Украины), что может быть объяснено спецификой экономического роста страны, проводимыми в настоящее время институциональными реформами.

Кризис 2007−2010 года был вызван комбинацией определенного количества факторов и мел системный характер, хотя для большинства российских компаний основным фактором являлся: «недостатки в области корпоративного управления».

Кроме этого, за период стагнации экономики страны 2010−2011 гг., были выявлены некоторые проблемы, связанные с внедрением и применением принципов корпоративного управления на практике, так как все новые разработки в данной области в основном сосредоточены на поисках новых правил и форм регулирования корпоративных отношений и не уделяется внимание их практическому внедрению.

В то же время, текущая ситуация на мировых рынках ЕС, связанная с их нестабильностью дает возможность отечественным предприятиям усовершенствовать практику применения корпоративного управления за счет улучшения управления корпоративными рисками, формированием более прозрачной рыночной среды и либерализации законодательства. При этом основа укрепления корпоративного управления должна разрабатываться на глобальном уровне, так как мировая экономика стремится к максимальной интеграции, и основной движущей силой в этом процессе будут оказывать развивающиеся рынки, их усилия, в основном, будут направлены на предотвращение будущих мировых кризисов.

Показатель интегрированной оценки качества корпоративного управления

В современных условиях невозможно рассчитать реальную (рыночную) стоимость компании, в связи с этим мы предлагаем ввести понятие показателя интегрированной оценки качества корпоративного управления, служащего индикатором уровня корпоративных рисков на данном предприятии для потенциальных внешних пользователей информации, а также инвесторов. Использование данного интегрального показателя заключается в том, что всем заинтересованным сторонам, во внешней и внутренней оценке уровня эффективности корпоративного управления, а также потенциальным инвесторам, на его основе можно обосновывать и принимать управленческие решения, направленные на повышение эффективности деятельности предприятия. Помимо этого, этот качественный показатель является наиболее эффективным для осуществления оценки эффективности деятельности совета директоров предприятия, топ-менеджмента, что служит основным фактором для интенсификации действий и усилий по повышению уровня практики в этой области.

Анализ теорий и научных исследований в области оценки эффективности уровня корпоративного управления позволяет сделать вывод о существовании различных методик [1, 3]. На их основе можно выделить количественные и качественные методики оценки.

Методика оценки качества корпоративного управления основывается на сравнении его механизмов в различных условиях деятельности (страновое разделение, отраслевое разделение). Он является информализованным и дает возможность сравнить условия развития и применения корпоративного управления в развитых странах. В этом контексте используется метод экспертных оценок уровня развития законодательства, эффективность его воздействия и исполнения, степень развития фондового рынка в стране, института банкротства – которые относятся к внешним механизмам оценки. К внутренним механизмам оценки относятся: методы оценки деятельности совета директоров, оценка системы вознаграждения топ-менеджеров компании.

Методика оценки корпоративных рисков

Остановимся на качественном методе, вернее методе оценки корпоративных рисков. Он был внедрен и исследован специалистами компании BrunswickUBSWarburg, которая специализируется на операциях на фондовых рынках, брокерских и депозитарных услугах, также на котировках ценных бумаг и разработке аналитических материалов. Данный метод оценки основан на агрегации различных видов рисков, существующих и потенциальных, которые могут быть связаны с эффективностью корпоративного управления на предприятии [2].

Для осуществления данной оценки автором предложен перечень корпоративных рисков и их бальная оценка. Оценим каждый из корпоративных рисков путем присуждения оценочных баллов. Это позволит оценить уровень их влияния на корпоративное управление по сумме набранных баллов – чем меньше сумма баллов, тем большая вероятность риска. Полученный результат будет показателем уровня эффективности корпоративного управления предприятия. Оценка рисков приводится по следующей шкале (см. табл.).

Таблица

Оценка корпоративных рисков предприятия

|

Наименование

|

Количество баллов

|

|

1. Непрозрачность, всего:

|

20

|

|

− финансовая отчетность по МСФО

|

6

|

|

− открытость информации

|

4

|

|

− финансовая отчетность по ПБУ

|

7

|

|

− сообщение об общих собраниях акционеров

|

3

|

|

2. Размытие акционерного капитала, всего:

|

20

|

|

− не выпущенные акции − объявленные

|

4

|

|

− наличие блокирующих пакетов акций инвесторов

|

11

|

|

− наличие защитных мер в уставе

|

5

|

|

3. Стратегические риски

|

15

|

|

− доля акционеров, владеющих контрольным пакетом акций

|

3

|

|

− трансфертное ценообразование

|

2

|

|

4. Слияние/реструктуризация, всего:

|

10

|

|

− слияние

|

5

|

|

− реструктуризация

|

5

|

|

5. Банкротство, всего:

|

15

|

|

− просроченная кредиторская задолженность (в том числе налоговые платежи)

|

4

|

|

− управление займами перед банками и прочими кредиторами

|

4

|

|

− финансовый менеджмент

|

5

|

|

− краткосрочная дебиторская задолженность

|

2

|

|

6. Внесение ограничений на продажу и владение акциями

|

5

|

|

7. Организационная структура корпоративного управления

|

20

|

|

− состав совета директоров

|

9

|

|

− кодекс (хартия) корпоративного управления

|

3

|

|

− наличие иностранного стратегического партнера или его представители в составе совета директоров

|

4

|

|

− дивидендная политика компании

|

4

|

|

8. Реестродержатель: надежность и качество

|

5

|

|

ИТОГО

|

100

|

Коррекция результатов и итоговая оценка

Несмотря на простоту применения предложенного метода качественной оценки корпоративного управления и ее универсальность (то есть возможность применять ее в различных отраслевых условиях), существует ряд сильных ограничений ее использования – сильная роль субъективных оценок. То есть на качество применения предложенного метода оценки эффективности корпоративного управления влияет квалификация эксперта – принимающего решения вытекающих не только из фактического положения предприятия, а на резюмирование вывода влияют чувства традиций, предубеждения и пристрастия. Следовательно, для осуществления объективной оценки необходимо привлекать не менее 20 экспертов (высококвалифицированных специалистов) в области корпоративного менеджмента, что приведет к увеличению затрат на осуществление оценки.

Кроме того, итоговая оценка обладает статичностью, то есть представляют собой оценку эффективности корпоративного управления на конкретную дату (дату проведения анализа). К тому же корпоративное управление имеет в своей основе деятельностный процесс, в структуру которого входит временная результативная составляющая.

Для потенциальных инвесторов и непортфельных акционеров, при принятии определенных инвестиционных или иных решений, не достаточно иметь представление о степени возникновения рисков и количество баллов полученных предприятием. При принятии таких решений пользователям информации необходимо учитывать фактор уравнивания, так как данная методика имеет субъективный характер (даже если для оценки предприятий одной отрасли будет использован один состав экспертного совета).

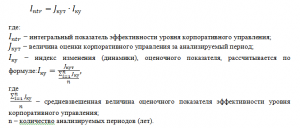

В этой связи предложенную методику оценки эффективности уровня корпоративного управления необходимо скорректировать, учитывая результаты предыдущих анализируемых периодов. Справедливо будет предположить, что изменение показателей останется неизменным, то есть сохранится их тенденция и, соответственно, интегральный (обобщающий) показатель будет иметь следующий вид:

Вывод

Существующие методики оценки эффективности корпоративного управления свидетельствуют о том, что на практике и в науке существуют различные подходы к данной проблеме. Это можно объяснить тем, что корпоративное управление – это многофакторное понятие, при оценке эффективности которого могут ставиться разные цели и использоваться разные методики. Наличие нескольких методов оценки говорит о том, что невозможно дать однозначный и полноценный ответ эффективно ли корпоративное управление на данном предприятии и исключить при оценке субъективный фактор.

Источники:

2. Карнаухов С. Эффективность корпоративных структур // РИСК № 1–2. – 2000. – С. 4.

3. Фатхутдинов Р.А. Производственный менеджмент: учебник для вузов. – СПб: Питер. – 2006. – 496 с.

Страница обновлена: 20.02.2026 в 15:09:55

Download PDF | Downloads: 34

Qualitative Assessment of Corporate Management as a Fundamental Factor in Increasing the Enterprise Efficiency

Talyberg O.V.Journal paper

Russian Journal of Entrepreneurship *

№ 1 / January, 2013

Abstract:

The paper proposes a methodology for evaluating the effectiveness of corporate management based on an assessment of corporate risks.

Keywords: corporate management, numerical score, corporate risk, integrated indicator