Факторы конкурентоспособности страховых компаний Приморского края

Скачать PDF | Загрузок: 28

Статья в журнале

Российское предпринимательство *

№ 21 (219), Ноябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Автор исследует конкурентоспособность ведущих страховых компаний Приморского края на основе оценки основных продуктовых факторов. В качестве примера анализируется автострахование трех компаний Приморского края: «Росгосстрах», «Ингосстрах» и «Защита-Находка». Их продукты сопоставляются по разным параметрам: тарифы, стоимость полиса, уровень сервиса, качество услуг, отраслевые и региональные преимущества, удовлетворенность клиентов.

Ключевые слова: конкурентоспособность, страховые компании, качество продукта, продуктовые факторы

Характеристики предлагаемого страхового продукта является одним из ключевых факторов конкурентоспособности компании. Клиент, совершая покупку, часто выбирает не компанию, а ее продукт или услугу. При этом компании конкурируют ценой, качеством услуги, дополнительным сервисом. Страховой бизнес находится в нетипичной для нефинансовых отраслей ситуации, так как понятие «страховой услуги» в клиентском восприятии размыто. Оценке подвергаются: страховой тариф, страхуемые риски, скорость и качество обслуживания, качество отработки претензии, достаточность выплаты и многое другое.

Автор предлагает выделить следующие основные продуктовые факторы, оказывающие наибольшее влияние на уровень конкурентоспособности страховой компании:

– уровень стоимости услуги;

– уровень сервиса;

– уровень качества;

– наличие уникальных продуктов;

– наличие отраслевых преимуществ.

Оценим влияние перечисленных факторов на примере трех компаний Приморского края – «Росгосстрах», «Ингосстрах» и «Защита-Находка».

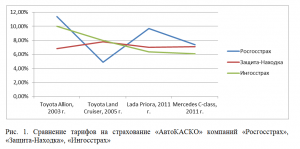

Ценовой мониторинг предложений страховых компаний

Автором исследования был проведен ценовой мониторинг предложений исследуемых страховых компаний. Для исследования были выбраны автомобили разного класса, возраста, страны производства:

– Toyota Allion, 2003 г., правый руль, стоимость: 350 000 руб.

– Toyota Land Cruiser, 2005 г., правый руль, стоимость: 1 300 000 руб.

– Lada Priora, 2011 г., левый руль, стоимость: 400 000 руб.

– Mercedes C-class, 2011 г., левый руль, стоимость 1 300 000 руб.

Чтобы минимизировать влияние на стоимость полиса возраста, стажа и убыточность клиента, предположим, что водителю автомобилей 28 лет, стаж вождения 9 лет, ранее не страховался, по ОСАГО убытков не было.

Результаты ценового мониторинга предложений компании «Росгосстрах» приведены в табл. 1.

Таблица 1

Результаты ценового мониторинга предложений компании «Росгосстрах»

|

Автомобиль

|

Тариф, %

|

Стоимость полиса, руб.

|

|

Toyota Allion, 2003 г.

|

11,40

|

39 900

|

|

Toyota Land Cruiser, 2005 г.

|

4,85

|

63 050

|

|

Lada Priora, 2011 г.

|

9,67

|

38 680

|

|

Mercedes C-class, 2011 г.

|

7,35

|

95 550

|

Результаты ценового мониторинга компании приведены в табл. 2.

Таблица 2

Результаты ценового мониторинга предложений компании «Защита-Находка»

|

Автомобиль

|

Тариф, %

|

Стоимость полиса, руб.

|

|

Toyota Allion, 2003 г.

|

6,82

|

23 870

|

|

Toyota Land Cruiser, 2005 г.

|

7,80

|

101 400

|

|

Lada Priora, 2011 г.

|

7,00

|

28 000

|

|

Mercedes C-class, 2011 г.

|

7,10

|

92 300

|

Таблица 3

Результаты ценового мониторинга предложений компании «Ингосстрах»

|

Автомобиль

|

Тариф, %

|

Стоимость полиса, руб.

|

|

Toyota Allion, 2003 г.

|

10,00

|

35 000

|

|

Toyota Land Cruiser, 2005 г.

|

7,97

|

103 649

|

|

Lada Priora, 2011 г.

|

6,36

|

25 424

|

|

Mercedes C-class, 2011 г.

|

6,05

|

78 676

|

Исходя из проведенного анализа тарифных предложений, автор сделал следующие выводы:

– заметна низкая сегментированность цен ОАСО «Защита-Находка», тарифы на страхование колеблются в диапазоне 1% на все группы автомобилей;

– сегмент поддержанных автомобилей возрастом до 7 лет и стоимостью от 1 000 000 руб. имеет высокую привлекательность для компании «Росгосстрах»;

– компания «Ингосстрах» предлагает самый низкий тариф на группы новых автомобилей, который незначительно ниже тарифов, предлагаемых компанией «Защита-Находка».

По мнению экспертов, компании «Ингосстрах», предлагающей наиболее выгодный тариф для новых автомобилей, необходимо присвоить максимальное значение — 5 баллов. Не смотря на то что тарифы ОАСО «Защита-Находка» ниже, чем тарифы компании «Росгосстрах» по 3 из 4 позиций, эксперты поставили эти компании на один уровень (4 балла) за счет невыраженной ценовой политики «Защиты-Находки», не имеющей четких зон позиционирования и сегментации на определенных классах машин, которые могли бы вызывать ценовую привлекательность компании.

Исходя из экспертной оценки, мы получили параметр «уровень стоимости» равный: «Защита-Находка» – 4;

«Росгосстрах» – 4;

«Ингосстрах» – 5.

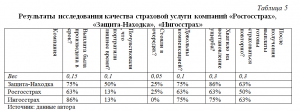

Уровень сервиса и качества услуги

Автор предлагает оценить качество сервиса и качество услуги, исходя из данных проведенного исследования. По инициативе и методической поддержке автора в 2011 году было проведено глубинное интервью и анкетирование среди пользователей автомобильного форума drom.ru.

Участие в исследовании могли принять пользователи возрастом 25–40 лет, имеющие автомобили не старше 10 лет. Участники исследования в числе прочих отвечали на вопросы: «Оцените уровень сервиса при продаже» и «Оцените уровень сервиса при отработке возникающих вопросов». Респонденты выставляли оценки от 1 до 10. 1 – очень плохо, 10 – великолепно. Полученные средние баллы по исследуемым компаниям приведены в табл. 4:

Таблица 4

Результаты опроса клиентов компаний «Росгосстрах», «Ингосстрах», «Защита-Находка»

|

Компания

|

Уровень сервиса при продаже

|

Уровень сервиса при отработке возникающих вопросов

|

|

Защита-Находка

|

8,6

|

7,5

|

|

Росгосстрах

|

8,2

|

8,0

|

|

Ингосстрах

|

8,1

|

8,0

|

При оценке качества выплаты экспертный совет рассматривает комплексно блок ответов клиентов, получавших выплаты. Автор специально выбрал анкеты таким образом, чтобы количество людей, получавших выплаты в разных компаниях, было равным. Таким образом, среди респондентов получали выплаты в своих компаниях 8 из 10 человек.

В рамках проведенного исследования была посчитана доля позитивных (характеризующих компанию с положительной стороны) ответов в результатах каждой компании. Результаты подсчета приведены в табл. 5.

Автор посчитал процент довольных клиентов с учетом весов и рассчитал значение критерия «качество услуги» – «Защита-Находка» – 7, «Росгосстрах» – 5,6, «Ингосстрах» – 6,3.

Для определения оценки параметра «уровень сервиса» автор дополнительно посчитал средний балл, поставленный клиентами на просьбу оценить качество сервиса при отработке страховой претензии: «Защита-Находка» – 7,3, «Росгосстрах» – 7,4, «Ингосстрах» – 7,4.

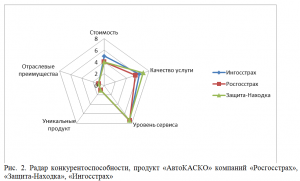

Уникальные продукты, отраслевые преимущества и уровень цен

Так как для практического примера нами был взят узкий сегмент продуктов «АвтоКАСКО», то можно утверждать, что программы «АвтоКАСКО» различных компаний унифицированы и отличаются незначительно, преимущественно тарифом, названием и объемом продвижения.

Исходя из этого, автором было решено установить минимальное значение этих параметров в формуле, для компаний «Росгосстрах», «Защита-Находка», «Ингосстрах», равное 1.

На основании полученных данных построим радар конкурентоспособности (см. рис. 2).

Изучив полученные данные, можно дать следующие рекомендации по повышению конкурентоспособности.

Уникальные продукты

В целях повышения конкурентоспособности компании необходимо разрабатывать страховые продукты, не имеющие аналогов у конкурентов, к которым следует отнести:

– уникальный объект страхования;

– уникальные условия страхования;

– уникальное продвижение «неуникального» продукта.

Отраслевые преимущества

По мнению автора, региональные страховые компании могут выстраивать свою конкурентоспособность на основании следующих отраслевых и географических преимуществах:

1) скорость отработки заявлений, обслуживания, выплат.

Определяющим элементом качества страховой услуги часто является скорость и прозрачность отработки претензии. Бюрократизированная структура федеральных конкурентов заставляет крупные компании отправлять большинство дел на рассмотрение в Москву, что увеличивает сроки ответа клиенту. К тому же, отправка запросов в столицу создают для клиента ощущения отсутствия возможности влиять на результат;

2) региональная (отраслевая) специфика.

Страховому рынку Приморского края присущи непрофильные для федеральных страховщиков риски. Например, страхование малых судов – новых и поддержанных. Опыт работы с данным сегментом позволяет региональным страховщикам объективно оценивать риски, обеспечить высокое качество андеррайтинга, создавать уникальный набор дополнительных услуг, вести адекватную тарифную политику. Так же в распоряжении региональных страховщиков в ближайшие 5–7 лет будет оставаться сокращающийся рынок поддержанных иномарок с правым рулем, который не является приоритетным для федеральных страховых компаний;

3) долгосрочные отношения с дилерами (страховые брокеры).

Устоявшиеся связи с брокерами и дилерами должны стать еще одной точкой роста конкурентоспособности региональных страховых компаний. В ближайшие несколько лет ожидается медленный рост страхового рынка Приморского края. Исходя из этого, можно предположить, что планы по увеличению доли на рынке федеральных страховых компаний, наращивающих активность в регионе, осуществимы в большей степени за счет перераспределения текущих клиентов. Клиенты, сотрудничающие не напрямую с компаниями, а со страховыми представителями (брокерами), лояльны к своему брокеру, а не к страховой компании. Следовательно, перераспределение данной клиентской базы преимущественно происходит за счет мотивации брокера, а не клиента.

Уровень цен

На деле важен не сам уровень цен, а восприятие цены потребителем – считает ли клиент указанную стоимость полиса адекватной предоставляемому пакету услуг. На этом основании можно сделать вывод, что снижать тарифы не обязательно. Корректировать восприятие цены клиентом можно следующим образом: обучение менеджеров по продажам, сегментация ценообразования, разработка экономичных тарифов.

Источники:

2. Закон РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации».

Страница обновлена: 20.02.2026 в 18:39:32

Download PDF | Downloads: 28

The Competitive Ability Factors of the Insurance Companies in the Primorsky Krai

Kopylov L.E.Journal paper

Russian Journal of Entrepreneurship *

№ 21 / November, 2012

Abstract:

The author researches the competitive ability of the leading insurance companies in the Primorsky Krai basing on the valuation of the main product factors. As an example, the auto insurance of three insurance companies of the Primorye as “Rosgosstrakh”, “Ingosstrakh” and “Zashchita-Nakhodka” is analysed. Their products are compared by different characteristics: rates, policy value, service level, service quality, branch and regional advantages, the satisfaction by the clients.

Keywords: competitive ability, product quality, insurance companies, product factors