Оценка девелоперского проекта с учетом вероятности его реализации

Скачать PDF | Загрузок: 21

Статья в журнале

Российское предпринимательство *

№ 20 (218), Октябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье предлагается методика оценки коммерческой эффективности девелоперского инновационного проекта с учетом вероятности его реализации. По мнению автора, эффективность таких проектов следует оценивать как в целом, так и с позиции возможности их воплощения в жизнь.

Ключевые слова: дисконтирование, оценка эффективности, девелоперский проект, коммерческая эффективность, компаундирование

Оценка эффективности инвестиционных проектов может проводиться при помощи различных методов. С нашей точки зрения, необходимо оценивать эффективность проекта в целом и эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения его потенциальной привлекательности для возможных участников и поисков источников финансирования. Она включает в себя:

1) общественную (социально-экономическую) эффективность проекта, оценка которой состоит в расчете показателей эффективности проекта с позиций народного хозяйства в целом;

2) коммерческую эффективность проекта, оцениваемую обычно на основании таких инвестиционных критериев, как чистый дисконтированный доход (NPV), внутренняя норма прибыли (IRR), индекс доходности (PI) и срок окупаемости (PP).

Эффективность участия в проекте определяется с целью проверки возможности его реализации и заинтересованности в нем всех предполагаемых участников. По нашему мнению, эффективность участия в проекте может включать эффективность участия предприятий в проекте и бюджетную эффективность инновационного проекта [2].

Критериальные показатели при оценке проектов

Автором разработана собственная методика оценки коммерческой эффективности девелоперского инновационного проекта с учетом вероятности. Преимуществом данной методики является рассмотрение различных сценариев развития проекта с выявлением вероятности его реализации, определяемой с помощью математических расчетов, что позволит выбрать наиболее эффективный вариант реализации инновационного проекта и определить его коммерческую эффективность.

Основными проблемными стадиями девелоперского инновационного проекта являются выбор участка, возведение дома и реализация квартир. Вероятности выбора участка, возведения домов, продажи квартир в них в определенные сроки, а, следовательно, и проекта в целом, выступают факторами, предопределяющими эффективность инвестиций. Отличительной особенностью обоснования эффективности инвестиций в девелоперские проекты следует считать момент времени, к которому приводятся элементы денежных потоков разных этапов инвестиционного проекта. Таким моментом целесообразно избрать окончание возведения дома по всем учитываемым расчетом вариантам и одновременно − начало реализации квартир также по всем вариантам, чем предопределяется особенность критериальных показателей коммерческой эффективности рассматриваемого проекта. Их нельзя назвать ни чистым дисконтированным доходом (NPV), ни индексом доходности (PI), так как при оценке эффективности девелоперского инновационного проекта критериальные показатели будут определяться как разность (или отношение) между компаундированным значением притока и дисконтированным значением оттока.

Оценка коммерческой эффективности девелоперского проекта

При оценке коммерческой эффективности инновационного девелоперского проекта автором предлагается выполнение следующих этапов.

1. Составление схемы распределения денежных потоков (инвестиций и выручки от реализации) по различным сценариям с последующим назначением прямых вероятностей их осуществления (см. табл. 1). Нами предлагается рассматривать i вариантов распределения инвестиционных затрат по кварталам в течение всего девелоперского проекта и j вариантов распределения выручки от реализации. Распределение значений инвестиций и выручки в рамках указанных сценариев, а также определение вероятности распределений осуществляется методом экспертных оценок.

Таблица 1

Показатели осуществления этапов проекта по сценариям выбора участка и возведения жилого дома и реализации квартир

* Примечание:

С1, С2, Сi – различные сценарии распределения инвестиций при выборе участка и возведении жилого дома;

С1’, С2’, Сj – различные сценарии распределения выручки при реализации квартир жилого дома.

Для получения агрегированной таблицы денежных потоков девелоперского проекта (см. табл. 2) необходимо рассчитать приростную вероятность по вариантам, расчет которой осуществляется отдельно для инвестиций и выручки от реализации. Приростная вероятность для первого сценария потока равна прямой вероятности первого сценария потока. Приростная вероятность для второго сценария потока равняется разности прямой вероятности второго сценария потока и прямой вероятности первого сценария потока. При этом приростная сумма всех вероятностей всех вариантов одного потока должна составлять единицу.

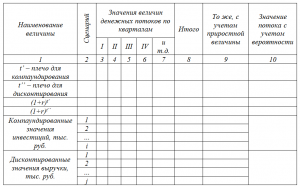

Таблица 2

Многовариантная схема денежных потоков девелоперского проекта

2. Оценка коммерческой эффективности проекта (см. табл. 3).

Таблица 3

Оценка коммерческой эффективности девелоперского проекта

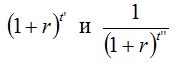

Табличная форма расчета коммерческой эффективности сводится, с одной стороны, к фиксации значений плечей элементов денежных потоков по отношению к единому моменту времени, к которому приводятся значения этих элементов. С другой стороны, к вычислению значений коэффициентов компаундирования и дисконтирования всех элементов денежных потоков, то eсть значений  соответственно, где r − значение ставки компаундирования/дисконтирования, выраженное в долях.

соответственно, где r − значение ставки компаундирования/дисконтирования, выраженное в долях.

Далее производится расчет значений коэффициентов компаундирования (для потока инвестиций) и знаменателей коэффициентов дисконтирования (для потока выручки), при этом используется квартальное значение ставки дисконтирования.

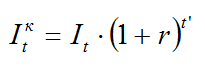

3. Расчет компаундированных/дисконтированных значений элементов денежных потоков производится по представленным ниже формулам:

(1),

(1),

где

Itк − компаундированное значение инвестиций;

It − исходное значение инвестиций;

r − квартальное значение ставки компаундирования (в долях);

t’ − плечо компаундирования инвестиций;

t − шаг расчета (квартал).

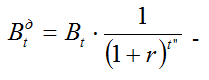

(2),

(2),

где

Вtд − дисконтированное значение выручки;

Bt − исходное значение выручки;

t’’ − плечо дисконтирования выручки.

4. Расчет суммы компаундированных/дисконтированных значений инвестиций/выручки с учетом приростной вероятности можно представить в виде агрегированных формул:

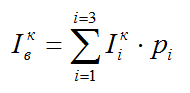

(3),

(3),

где

Iвк − суммарное компаундированное значение инвестиций с учетом приростной вероятности;

Iiк − суммарное компаундированное значение инвестиций по i-ому сценарию;

pi − значение «приростной» вероятности i-ого «сценария» инвестирования, (в долях);

i − количество сценариев распределения инвестиций.

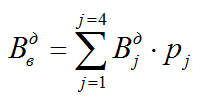

(4),

(4),

где

Ввд − суммарное дисконтированное значение выручки с учетом приростной вероятности;

Вjд − суммарное дисконтированные значения выручки по j-ому сценарию;

рj − значение «приростной» вероятности j-ого «сценария» получения выручки, (в долях);

j − количество сценариев распределения выручки.

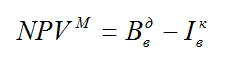

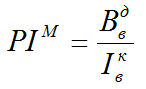

5. Расчет критериальных показателей коммерческой эффективности девелоперского проекта. В качестве критериальных показателей рассматриваются модифицированный чистый дисконтированный доход − NPVM и модифицированный индекс доходности − РIМ, исчисляемые по формулам:

(5),

(5),

(6),

(6),

где

NPVM − модифицированный чистый дисконтированный доход;

РIМ − модифицированный индекс доходности;

Ввд − суммарное дисконтированное значение выручки с учетом приростной вероятности;

Iвк − суммарное компаундированное значение инвестиций с учетом приростной вероятности;

По результатам расчета делается вывод. Если NPVM>0, а РIМ>1, то девелоперский проект эффективен и рекомендуется к реализации.

Вывод

Авторские рекомендации по оценке эффективности девелоперских инвестиционных проектов позволят принимать инвестиционные решения, опираясь на расчетные данные по различным сценариям протекания самих девелоперских проектов с учетом вероятности распределения денежных притоков и оттоков, определяемой путем экспертных оценок. При этом автор считает, что наилучшим вариантом оценки эффективности девелоперского проекта является использование не одной авторской методики, а совокупности различных, что позволит избежать принятия ошибочного решения.

Источники:

2. Мазур, И.И. Девелопмент / И.И. Мазур, В.Д. Шапиро, Н.Г. Ольдерогге; под общ. ред. проф. И.И. Мазура. – М.: ЗАО «Изд-во «Экономика», 2004. – 521 с.

3. Управление проектами / И.И. Мазур, В.Д. Шапиро и др.; Под ред. И.И. Мазура и В.Д. Шапиро. – М.: Высш. шк., 2001. – 875 с.

Страница обновлена: 24.12.2025 в 05:28:17

Download PDF | Downloads: 21

Evaluation of Development Project Based on the Likelihood of Its Implementation

Marchenko D.S.Journal paper

Russian Journal of Entrepreneurship *

№ 20 / October, 2012

Abstract:

The article proposes the methods of estimating the commercial efficiency of the real estate development innovative project based on the probability of its realization. According to the author, the effectiveness of such projects should be assessed both as a whole, and from the standpoint of their possible implementation.

Keywords: discounting, performance evaluation, commercial effectiveness, deve lopment project, compounding