Классификация организаций по уровню их финансового состояния и эффективности осуществления деятельности с использованием метода балльной оценки

Скачать PDF | Загрузок: 21

Статья в журнале

Российское предпринимательство *

№ 17 (215), Сентябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье предложена классификация организаций в зависимости от уровня их финансового состояния и эффективности осуществления деятельности. Позиция каждой организации определяется посредством метода балльной оценки коэффициентов финансовой устойчивости и платежеспособности, а также показателей эффективности финансово-хозяйственной деятельности.

Ключевые слова: финансовая устойчивость, классификация, финансовое состояние, платежеспособность, эффективность финансово-хозяйственной деятельности, балльная оценка

В настоящее время уже нет необходимости доказывать, что эффективно функционирующие компании являются основой развития экономики страны. Эффективность функционирования компании невозможно без грамотного и рационального управления ее финансовым состоянием, отражающим размещение и использование ее финансовых средств, а также источников их формирования. Анализ финансового состояния компаний, их сравнение и группировка позволяет определить основные тенденции развития компаний и экономики в целом, а также разработать грамотные и эффективные управленческие решения.

В настоящей статье рассматривается классификация компаний по их финансовому состоянию посредством метода балльной оценки коэффициентов финансовой устойчивости, платежеспособности, а также показателей эффективности их деятельности.

Группировка компаний в зависимости от их финансового состояния будет проводиться по следующему алгоритму:

1) отбор и расчет показателей финансовой устойчивости компании;

2) отбор и расчет коэффициентов платежеспособности компании;

3) отбор и расчет показателей эффективности финансово-хозяйственной деятельности;

4) присвоение баллов рассчитанным показателям;

5) группировка компаний.

Алгоритм группировки компаний в зависимости от их финансового состояния

1. Анализ показателей финансовой устойчивости компании

Финансовая устойчивость организации характеризуется, обеспечивающим бесперебойный процесс производства продукции, превышением доходов над расходами. Финансово устойчивая компания покрывает большую часть средств, вложенных в активы за счет долгосрочных источников, грамотно контролирует соотношение кредиторской и дебиторской задолженности, а также своевременно выполняет cвои обязательства.

Оценка финансовой устойчивости может осуществляться посредством абсолютных и относительных показателей. Для балльной оценки и последующей классификации компаний целесообразно использовать относительные показатели.

В финансовом анализе существует множество относительных показателей финансовой устойчивости. С целью комплексного анализа финансового состояния организации следует использовать следующие показатели:

− коэффициент обеспеченности оборотных активов собственными средствами;

− коэффициент обеспеченности запасов собственными оборотными средствами;

− коэффициент маневренности собственного капитала;

− коэффициент реальной стоимости имущества;

− коэффициент автономии;

− коэффициент соотношения собственных и заемных средств.

2. Оценка коэффициентов платежеспособности компании

Платежеспособность организации представляет собой способность организации своевременно погашать свои обязательства, посредством грамотного управления ликвидностью имеющихся активов.

Для анализа платежеспособности в рамках рассматриваемой классификации используются следующие показатели:

− общий показатель ликвидности;

− коэффициент абсолютной ликвидности;

− коэффициент «критической оценки» (промежуточной ликвидности);

− коэффициент покрытия (текущей ликвидности);

− коэффициент цены ликвидации;

− коэффициент задолженности.

3. Анализ показателей эффективности финансово-хозяйственной деятельности

Основным показателем эффективности деятельности компании является рентабельность, характеризующая соотношение полученной прибыли и имущества, вложенного в компанию.

В соответствии с бухгалтерским балансом, имущество организации дифференцируется на внеоборотные и оборотные активы. Формирование имущества происходит за счет собственного и заемного капитала. Значит, можно выделить следующие показатели рентабельности:

− рентабельность активов;

− рентабельность внеоборотных активов;

− рентабельность оборотных активов;

− рентабельность собственного капитала.

К данной группе показателей относятся рентабельность продаж и норма прибыли, которые характеризуют, соответственно, долю прибыли от продаж и чистой прибыли в выручке организации.

4. Присвоение баллов рассчитанным показателям

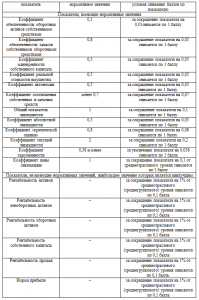

Основные аспекты присвоения баллов, в соответствии со значениями рассчитанных показателей представлены на рис. 1.

Рис. 1. Принципы распределения баллов по показателям финансового состояния и эффективности деятельности компании

Распределение баллов для каждого из рассматриваемых показателей финансового состояния организаций представлено в табл. 2.

Таблица 2

Распределения баллов в зависимости от значения показателей финансового состояния и эффективности осуществления хозяйственной деятельности

Следует отметить, что с финансовой точки зрения, значительное превышение нормативных значений показателей платежеспособности свидетельствует о неэффективности размещения средств организации, вместе с тем, увеличение коэффициентов платежеспособности может свидетельствовать об улучшении финансового положения компании.

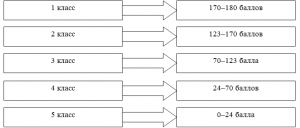

Ранжирование компаний по уровню финансового состояния

Распределение организаций по группам по уровню финансового состояния в зависимости от набранного количества баллов представлено на рис. 2.

Рис. 2. Распределение организаций по группам по уровню финансового состояния в зависимости от набранного количества баллов

К первому классу относятся абсолютно устойчивые и платежеспособные компании, которые рационально формируют, распределяют и используют свои финансовые ресурсы Организации, относящиеся к этому классу, эффективно осуществляют свою финансово-хозяйственную деятельность, значения показателей их рентабельности, как правило, близки к средним по отрасли (группе компаний) или превышают их.

Во второй класс входят организации, имеющие нормальное финансовое состояние. Значения рассматриваемых финансовых показателей этих организаций близки к нормативным, но, наблюдается некоторое отставание по отдельным из них. Эти организации рентабельно функционируют, однако показатели эффективности их деятельности ниже среднеотраслевых (среднегрупповых).

В третий класс входят организации со средним финансовым состоянием. Значения их финансовых коэффициентов и показателей эффективности соответственно отстают от оптимальных и среднеотраслевых (среднегрупповых).

Четвертый класс компаний характеризуется неустойчивым финансовым состоянием. В эту группу входят организации с нарушенной финансовой устойчивостью и платежеспособностью. Размер прибыли таких организаций, как правило, незначительный, достаточный только для осуществления обязательных платежей, показатели эффективности деятельности низкие.

К пятому классу относятся организации, финансовое состояние которых оценивается как кризисное. Они неплатежеспособны и неустойчивы с финансовой точки зрения. Эти организации неэффективно осуществляют свою финансово-хозяйственную деятельность и являются убыточными.

Заключение

Главным преимуществом рассмотренного метода является комплексность подхода к анализу финансового состояния компании. Кроме того, группировка по методу балльной оценки строится на оценке информации, доступной внешним пользователям. Вместе с тем, следует отметить, что в данной группировке не используются показатели, отражающие эффективность деятельности организации, а также не учитывается эффективности размещения средств при оценке показателей платежеспособности.

Таким образом, в настоящей статье рассмотрена классификация компаний в зависимости от их финансового состояния и эффективности осуществления хозяйственной деятельности на основе метода балльной оценки. Данный метод имеет свои преимущества и недостатки, и его использование зависит от целей исследования.

Источники:

2. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ ДАНА, 2006. – 639 с.

3. Шеремет А.Д. Комплексный анализ хозяйственной деятельности. – М.: ИНФРА-М, 2006. – 415 с.

Страница обновлена: 14.02.2026 в 19:29:37

Download PDF | Downloads: 21

Classification of Organizations by Their Financial Conditions Level

Nikolaeva V.E.Journal paper

Russian Journal of Entrepreneurship *

№ 17 / September, 2012

Abstract:

Article offers classification of organizations according to their financial conditions level and efficiency of their activity. Position of each

organization is defined by numerical score method of financial stability indexes and payment capacity, and by efficiency factors of financialeconomic activity.

Keywords: financial condition, numerical score, financial sustainability, classification, payment capacity, efficiency of financial-economic activity