Организационные подходы к управлению недвижимостью на основе закрытых паевых инвестиционных фондов

Скачать PDF | Загрузок: 17

Статья в журнале

Российское предпринимательство *

№ 10-1 (99), Октябрь 2007

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В рамках национального проекта «Комфортное и доступное жилье гражданам России предстоит построить и ввести в действие в 2007- 2010 гг., суммарно, 350-380 млн. кв. м коммерческого и муниципального жилья. Чтобы эффективно решать поставленные задачи, необходимо разрабатывать новые комплексные подходы к организации хозяйствования в сфере жилищного строительства. Данные проблемы могут решаться различными путями, в частности, с привлечением такого финансового инструмента, как закрытые паевые инвестиционные фонды.

Ключевые слова: недвижимость, жилая недвижимость, паевой инвестиционный фонд

В рамках национального проекта «Комфортное и доступное жилье гражданам России предстоит построить и ввести в действие в 2007-2010 гг., суммарно, 350-380 млн. кв. м коммерческого и муниципального жилья. Чтобы эффективно решать поставленные задачи, необходимо разрабатывать новые комплексные подходы к организации хозяйствования в сфере жилищного строительства. Данные проблемы могут решаться различными путями, в частности, с привлечением такого финансового инструмента, как закрытые паевые инвестиционные фонды.

Закрытые паевые инвестиционные фонды (ПИФ) производят погашение паев только по истечении срока работы фонда, что способствует стабилизации количества денежных средств, находящихся в доверительном управлении, и дает возможность реализовать длительные инвестиционные проекты, в частности, финансирование недвижимости.

Паевые инвестиционные фонды, имеющие в качестве объекта инвестиций недвижимость, бывают двух категорий: закрытые ПИФы недвижимости и закрытые ипотечные ПИФы. Первые имеют право заключать любые сделки на рынке недвижимости, и в данном случае основной доход фонда складывается из прибыли, получаемой за счет эксплуатации и строительства объектов недвижимости. Традиционно сфера инвестирования в недвижимость позволяет получать высокие доходы, но при этом существует большое количество разнообразных рисков, которые могут негативно сказаться на конечном результате инвестиционного процесса.

Закрытый ипотечный ПИФ ориентирован на инвесторов, заинтересованных в долгосрочных вложениях с минимальными рисками, сравнимыми с рисками государственных ценных бумаг. Его основная деятельность связана с выкупом закладных у банка на объекты недвижимости и получением процентов на стоимость кредита в качестве дохода в течение времени функционирования фонда. При ликвидации фонда банк выкупает закладные у фонда на заранее оговоренных условиях.

Комбинация данных типов закрытых ПИФов позволяет управляющей компании принимать управленческие, организационные и экономические решения в рамках одного объекта инвестирования, что дает возможность контролировать весь инвестиционный процесс от создания до реализации объекта недвижимости, т.е. осуществлять эффективное управление недвижимостью.

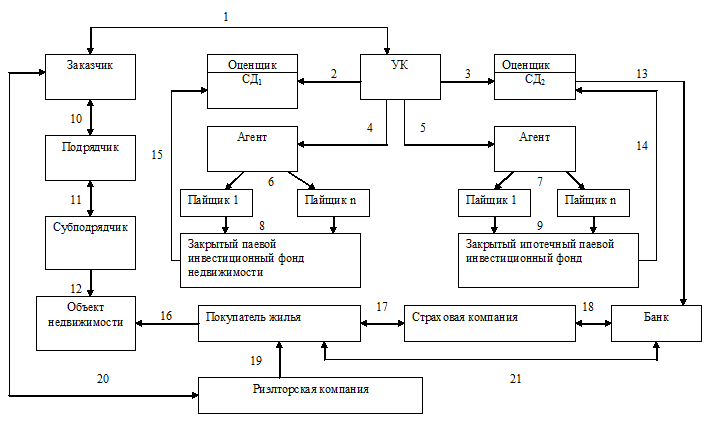

Организационный механизм управления недвижимостью, разработанный автором, представлен на рис. 1

Рис. 1. Организационный механизм управления недвижимостью на основе закрытых паевых инвестиционных фондов

Условные обозначения:

Рис. 1. Организационный механизм управления недвижимостью на основе закрытых паевых инвестиционных фондов

Условные обозначения:

УК – управляющая компания;

СД – специализированный депозитарий;

– направление взаимодействия или влияния;

1 – определение заказчика строительства управляющей компанией;

2,3 – осуществление управляющей компанией распоряжения финансовыми средствами, хранящимися и учитываемыми в СД под контролем оценщика;

4,5 – найм агентов;

6,7 – продажа паев;

8,9 – поступление средств в фонд;

10,11 – взаимодействия между участниками строительного процесса;

12 – строительство объекта недвижимости;

13 – выкуп закладных у банка;

14, 15 – передача денежных средств в СД;

16 – выбор объекта недвижимости для покупки;

17 – страхование рисков покупателя жилья;

18 – страхование рисков банка;

19 – взаимодействие покупателя жилья с риэлтером;

20 – взаимодействие застройщика – продавца жилья с риэлтером;

21 – процесс выдачи ипотечного кредита.

Данный организационный механизм функционирует следующим образом. Управляющая компания формирует два закрытых ПИФа – недвижимости и ипотечный. Формирование фондов происходит по стандартной схеме при активном участии агента, предоставляющего актуальную информацию потенциальным инвесторам, принимающего заявки на приобретение и выкуп паев и впоследствии осуществляющего передачу документов управляющему фондами. Приобретая паи, вкладчики тем самым аккумулируют средства в специализированных депозитариях фондов и дают согласие на осуществление доверительного управления собранными средствами.

Представленная совокупность закрытых паевых инвестиционных фондов позволяет пайщикам определить для себя возможный получаемый доход при допустимом риске. Закрытый ПИФ недвижимости предоставляет возможность получения большего дохода, но при этом подразумевает наличие рисков, связанных со строительством объекта недвижимости, тогда как закрытый ипотечный ПИФ позволяет получить небольшой, но стабильный доход.

Для закрытого ПИФа недвижимости, помимо функций доверительного управления имуществом фонда, управляющая компания выполняет и функции заказчика строительства. Это позволяет принимать организационные и экономические решения по финансовому проекту строительства объекта, начиная со стадии технико-экономического обоснования капитальных вложений и заканчивая вводом объекта в эксплуатацию. Далее заключается предварительное соглашение с банком, который будет выдавать ипотечные кредиты на приобретение жилья в доме, построенном закрытым паевым инвестиционным фондом недвижимости. Ипотечный ПИФ в процессе функционирования занимается выкупом закладных на построенный объект у банка-партнера, что позволяет управляющей компании контролировать и процесс продажи жилья, при необходимости внося соответствующие коррективы в объемы и сроки продаж.

Данный инвестиционный процесс, как и любой другой, осуществляется в условиях риска, но его особенности способствуют снижению количества и качества проявляемых рисков для всех участников:

‑ прозрачность механизма позволяет снизить риск информационной ассиметрии для пайщиков, заключающийся в том, что инвестиционные декларации носят формальный характер и не всегда дают полное представление о реальной инвестиционной стратегии фонда;

‑ незапланированный отток кредитных средств и/или клиентов у подрядчика минимизируется за счет управления объектом недвижимости от стадии строительства до стадии продажи одной управляющей компанией, выступающей в роли заказчика;

‑ риск ликвидности для подрядчика, заключающийся в привлечении для ее обеспечения объектов дополнительных средств под более высокий процент, чем обычно;

‑ риск медленной продажи квартир снижается за счет регулирования темпов продаж построенных объектов недвижимости управляющей компанией при ее взаимодействии с банком-участником ипотеки.

Таким образом, разработанный автором организационный механизм управления недвижимостью с привлечением закрытых паевых инвестиционных фондов позволяет:

‑ во-первых, получать пайщикам доход, сбалансированный по соотношению доходности и риска;

‑ во-вторых, производить строительство и реализацию жилья под единым контролем управляющей компании (что позволяет снизить часть рисков в сравнении с традиционным инвестиционным процессом);

‑ в-третьих, обеспечивать строительство конкурентоспособного жилья, удовлетворяя рыночный спрос населения.

Страница обновлена: 17.02.2026 в 12:47:57

Download PDF | Downloads: 17

Organizatsionnye podkhody k upravleniyu nedvizhimostyyu na osnove zakrytyh paevyh investitsionnyh fondov

Vasileva S.V.Journal paper